产融结合与实体企业盈余持续性

2020-06-19吴秋生江雅婧

吴秋生 江雅婧

【摘要】选取沪深A股2009~2018年上市的参股银行等金融机构的实体企业作为样本, 研究产融结合是否有利于提高实体企业盈余持续性, 以及货币政策宽松度对上述关系的影响。 研究发现, 产融结合与盈余持续性呈显著负相关关系, 即产融结合程度的提高削弱了当年盈余与下一年盈余之间的关系, 企业的盈余持续性变差。 进一步研究发现, 与货币政策宽松组相比, 货币政策紧缩组中产融结合与实体企业盈余持续性的负相关关系更加显著。 研究结论说明实体企业进行产融结合不利于其专注于主业, 在货币政策紧缩时期尤其如此。

【关键词】实体企业;盈余持续性;产融结合;货币政策宽松度

【中图分类号】F275 【文献标识码】A 【文章编号】1004-0994(2020)12-0027-7

一、 引言

習近平总书记在2019年“两会”上参加福建组讨论时号召:实体企业应当专注于主业发展。 经济高质量发展需要实体企业处理好专注主业与资本运作的关系。 要处理好这个关系, 当前需要特别处理好产融结合的问题。 产融结合是指产业资本与金融资本相结合, 其方式有两种, 一种是产业资本进入金融行业进而与金融资本进行融合, 另一种是金融资本进入实体产业进而与产业资本进行融合[1,2] 。 已有研究表明, 实体企业进行产融结合有利也有弊。 那么, 实体企业专注主业发展时应当如何对待产融结合问题呢? 本文拟从反映实体企业主业发展能力的指标——盈余持续性, 对该问题进行研究。

货币政策作为宏观调控经济的一种方式, 对企业的财务行为和宏观经济发展趋势等方面发挥了重要作用[3] 。 研究表明, 在货币政策宽松的时候, 企业所面临的融资约束能够得到一定程度的缓解[4] , 降低现金持有水平[5] 。 产融结合作为实体企业的一种资本运作方式和外部融资保障机制[2] , 必然会受到宏观货币政策的影响。 那么在不同货币政策宽松度下, 产融结合对实体企业主业发展的影响是否会发生变化呢?这也是需要进行深入研究的。

本文选取沪深A股2009~2018年上市的参股银行等金融机构的实体企业作为研究样本, 研究产融结合与实体企业盈余持续性之间的关系, 以及货币政策宽松度对上述关系的影响。 研究发现, 产融结合与盈余持续性呈负相关关系, 即随着产融结合程度的提高, 削弱了当年盈余与下一年盈余之间的关系, 企业的盈余持续性变差。 进一步研究发现, 与货币政策宽松组相比, 货币政策紧缩组中产融结合与实体企业盈余持续性的负相关关系更加显著。 研究结论说明实体企业产融结合特别是宏观货币政策紧缩期间不利于实体企业专注于主业。 因此, 企业应当谨慎实施产融结合, 确保主业可持续发展。 政府应当通过适度紧缩的货币政策限制企业产融结合, 促进实体企业专注主业发展。

本文的创新点在于:①以实体企业产融结合为研究对象, 不同于已有文献研究其对融资约束、企业投资效率、提升创新水平等的影响, 着重分析实体企业产融结合的经济后果, 探究促进实体企业健康发展的路径。 ②从反映实体企业主业发展能力——盈余持续性视角对产融结合的优势与劣势进行探究, 有利于实体企业合理控制产融结合规模, 实现高质量发展。 ③研究货币政策宽松度对产融结合与实体企业盈余持续性之间关系的调节作用, 为政府利用货币政策监管产融结合, 促进实体企业主业发展提供了依据。

二、 文献回顾

(一)实体企业盈余持续性影响因素

盈余持续性是指导致当期的盈余变动的事项能够持续到未来期间的稳定程度[6,7] , 也可以理解为当期导致盈余发生变动的交易或事项能够对未来盈余所造成影响的时间长短以及稳定程度[8] 。

关于盈余持续性的影响因素, 学者从内部和外部两个角度进行了研究。 从影响盈余持续性的内部因素来看, 学者研究发现, 内部控制质量越高, 公司的盈余持续性越强[9-11] , 现金流持续性和应计持续性也越强[10,12] ; 会计信息的可靠性越强, 盈余自相关的系数和股票回报就越高, 盈余持续性也就越强[13,14] ; 盈余的应计成分的持续性低于现金流成分的持续性[15] ; 可靠性越差的应计部分, 其持续性越弱[16] ; 企业竞争力特征因子会增大盈余持续性的程度[17] ; 实行差异化战略的企业的盈余持续性更弱, 且这种关系在低成长性、非国企中间更加显著[18] ; 与未派发现金股利的公司相比, 那些发放了现金股利的公司的盈余持续性更强, 且表现出了较强的盈利能力[19] ; 股权集中程度会对盈余持续性产生正面影响[20] , 大股东代理问题越严重, 公司的盈余持续性越差[21] 。 从影响盈余持续性的外部因素来看, 学者研究发现, 与未经“四大”审计的公司相比, 经过四大会计师事务所审计的公司的盈余持续性更好[22] ; 供应商/客户的集中度越高, 公司的盈余持续性越差[23] 。

(二)产融结合后果

目前学术界关于产融结合的后果的研究, 并未形成一致的结论。 有的学者认为, 实体企业产融结合, 有利于优化资源配置, 降低交易费用, 提高其经济效益和竞争力[24] , 同时还能显著缓解上市公司的融资约束[25] , 进而提高企业创新水平与企业绩效[26] 。 随着企业产融结合程度的加深, 经营绩效会得到显著提高[27] , 具有更高的成长能力, 提高参股比例能够明显改善公司业绩[1] 。 当企业持有银行等金融机构的股权达到一定比例时, 企业就能够委派专人进入金融机构董事会担任董事, 进而影响金融机构的决策[28,29] , 而作为董事的上市公司能够更加便利地获得银行贷款[30] 。

也有学者认为, 企业应当好好发展其主营业务, 不允许其涉及金融领域, 这样更有利于中国经济的未来发展[31] 。 有研究表明, 我国实体企业产融结合总体上有效性不显著, 存在大量无效性和负效性因素[32] 。 实体企业进行产融结合之后, 在一定程度上缓解了企业投资不足的情况, 同时加剧了企业的过度投资, 降低了企业的投资效率[33] 。 虽然能够获得更多的长期借款, 但是会加大企业所承担的风险[34] ;随着上市公司参股进入机构的比例逐渐增大, 提高企业组织结构的复杂性, 加大公司治理的难度, 进而对资本配置造成负面效应[35] , 导致公司的运营效率降低[36] , 业绩随之恶化[1] 。

综上, 现有文献研究了内部控制质量、会计信息可靠性、竞争战略、股利政策对盈余持续性的影响, 但鲜有文献研究产融结合对实体企业盈余持续性的影响;尽管有文献研究了产融结合对企业缓解融资约束、提升创新水平及质量、提高经济效益和企业绩效等的影响, 但尚未有文献研究其对盈余持续性的影响。

三、 理论分析与假设研究

盈余反映的是公司一段时期内的经营状况, 盈余持续性指导致当期盈余发生变动的交易或事项能够持续到未来一期的程度[6,7] , 能够有效反映实体企业主业发展能力。 企业进行产融结合有两个动机:一是缓解融资约束以实现产业扩张; 二是分享金融业高额垄断利润[25] 。 研究表明, 上市公司实施产融结合参股非上市金融机构之后, 资源配置更加有效, 交易费用得到显著降低, 经济效益和竞争力也得到了大幅度的提升[24] , 企业声誉得到显著提高[37] , 融资约束状况得到了显著缓解[25] , 使其能有充足的资金去扩大经营范围, 拓宽经营领域, 公司技术创新水平和质量得到显著提高, 公司绩效水平得到显著提升[26] 。

实体企业进行产融结合之后, 随着其持有银行等金融机构股权比例的提升, 企业便能派驻人员参与银行等金融机构的决策[28,29] , 拓宽融资渠道, 使其能以更加便利的方式获取外部融资[30] , 为企业资本积累和扩大再生产提供资金保障。 由于金融业具有一定风险, 实体企业进行产融结合之后会加大企业所面临的风险[34] 。 不同的管理层对风险的偏好是不一样的, 企业管理层基于理性经济人假设, 为了企业的长期可持续发展, 不会把融资所获得的资金全部用于投资银行等金融机构, 会将其用来扩大生产、发展主业, 以获得长期、稳定的利润, 企业的会计利润也有了保障, 盈余持续性也得到了加强。 基于以上分析, 本文提出竞争性假设Ha:

Ha:实体企业产融结合程度与盈余持续性呈正相关关系, 即产融结合提高了实体企业的盈余持续性。

市场竞争压力是实体企业进行跨行业套利的主要驱动因素[38] 。 从企业进行产融结合的另一动机——分享银行业垄断利润的角度来看, 随着产融结合程度的加深, 虽然企业套利目的达到了, 但参股金融机构之后, 提高了企业组织结构的复杂性, 加大了公司治理难度, 降低了资本配置效率[35] , 增大了企业所面临的金融风险, 进而导致公司的运营效率降低[36] , 业绩波动加剧[1] 。

当企业经营发展到一定程度时, 市场竞争更加激烈, 企业为了保持其在市场中的地位, 会通过融资来扩大再生产。 基于信息不对称理论, 银行等金融机构对企业的基本情况了解甚少, 其所提供的贷款额度相对较少, 企业为了获取更多的银行贷款, 则需要与银行搞好关系。 企业参股银行是缓解其所面临的融资约束问题的有效手段[2,25] 。 根据马克思社会平均利润率原理, 在行业间利润率存在显著差异时, 一些低利润率行业的企业会将其业务重点转移至高利润率行业中。 由于目前我国金融业存在行业准入限制, 其具有较高的利润率。 当企业在获得外部融资之后, 将其投资于主业有利于企业的可持续发展, 但是所获利润需要经过较长时期才能得到体现; 将其投资于银行则可较快获得短期利润[39,40] 。 因此, 与继续发展主业相比, 企业会选择将闲置资金入股银行进行产融结合, 以分享金融业垄断利润, 实现利润的短期增长, 进而导致企业的主营业务得不到重视, 主营业务所产生的利润自然下降, 盈余持续性也会变差, 实体企业的主业发展能力也随之下降。 企业进行产融结合的利润大于其主营业务利润, 企业有脱实向虚的趋势。 基于以上分析, 本文提出竞争性假设Hb:

Hb:实体企业产融结合程度与盈余持续性呈负相关关系, 即产融结合削弱了实体企业的盈余持续性。

四、 研究设计

(一)样本的选取及数据来源

本文选取沪深A股2009~2018年上市的参股银行等金融机构的实体企业作为样本。 货币政策宽松度的原始数据来源于中国人民银行官网, 样本其他数据来源于Wind数据库、国泰安数据库和上市公司年报财务报表附注。 对样本数据进行以下处理:①剔除ST或?ST的样本公司;②剔除相关数据缺失的样本公司;③剔除金融类和房地产类样本公司;④剔除数据异常的样本公司。 经过上述处理后, 最终得到553个样本公司, 共2447个数据。 本文利用Excel进行数据汇总与预处理, 用stata 15.0进行统计分析。 为避免极端值对数据的影响, 本文对相关连续变量进行了1%分位及99%分位的缩尾处理。

(二)变量选取

1. 被解释变量:实体企业会计盈余持续性。 盈余持续性是指当期盈余与下一年度盈余的联系程度, 其在一定程度上反映了企业的经营状况。 关于盈余持续性的衡量方式, 学术界尚未形成统一的评价体系。 国内学者对盈余持续性的衡量大多是基于一阶自回归模型来进行的[9,10,12,13] , 也有学者通过建立时间序列模型来衡量盈余持续性, 还有学者根据我国证券市场的实际情况, 采用基本面分析法来测度盈余持续性[41] 。 本文采用线性一阶自回归模型来估计盈余持续性, 即利用当期盈余对预期盈余的影响来衡量盈余持续性, 模型如下:

其中, Et+1表示下一期的会计盈余, Et表示当期会计盈余, 采用主营业务利润占平均总资产的比重(主营业务利润/平均总资产)来衡量。 α1表示本年会计盈余对下一年盈余的影响程度, 也可以解释为下一年的盈余对本年盈余的敏感程度, 即盈余持续性。 若α1为正, 则说明盈余持续性较强, 下一年盈余与当年盈余呈同方向变动, 可以利用当年盈余来对下一年的盈余進行预测, 若回归系数α1越大, 则说明盈余持续性越好, 引起当年盈余变动的事项能够持续到未来一期并能对未来一期盈余造成一定影响。

2. 解释变量:产融结合。 产融结合指产业资本进入金融行业与金融资本相融合。 关于产融结合的衡量方式, 国内学者大多以是否参股金融机构、参股金融机构的数目或持有金融机构的股权比例这三种方式来衡量[2,26] 。 也有学者以央企集团内部是否存在金融机构作为该集团下属上市公司是否进行产融结合的衡量指标[46] 。 本文选择实体企业参股非上市金融机构的持股比例作为衡量产融结合的指标, 若实体企业同时持有多家非上市金融机构的股份, 则将其股份之和与参股非金融机构的家数之比作为产融结合的指标。

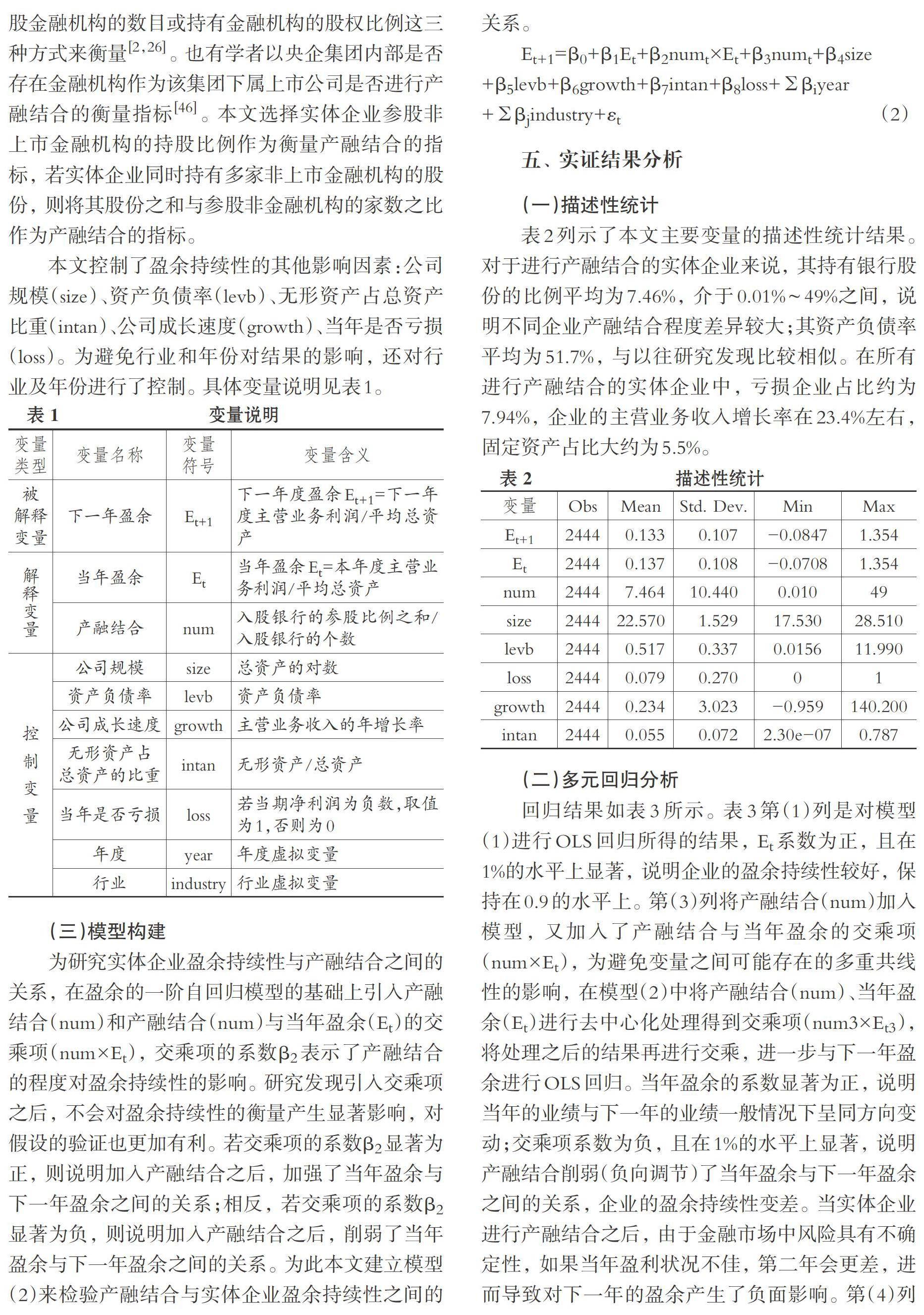

本文控制了盈余持续性的其他影响因素:公司规模(size)、资产负债率(levb)、无形资产占总资产比重(intan)、公司成长速度(growth)、当年是否亏损(loss)。 为避免行业和年份对结果的影响, 还对行业及年份进行了控制。 具体变量说明见表1。

(三)模型构建

为研究实体企业盈余持续性与产融结合之间的关系, 在盈余的一阶自回归模型的基础上引入产融结合(num)和产融结合(num)与当年盈余(Et)的交乘项(num×Et), 交乘项的系数β2表示了产融结合的程度对盈余持续性的影响。 研究发现引入交乘项之后, 不会对盈余持续性的衡量产生显著影响, 对假设的验证也更加有利。 若交乘项的系数β2显著为正, 则说明加入产融结合之后, 加强了当年盈余与下一年盈余之间的关系;相反, 若交乘项的系数β2显著为负, 则说明加入产融结合之后, 削弱了当年盈余与下一年盈余之间的关系。 为此本文建立模型(2)来检验产融结合与实体企业盈余持续性之间的关系。

五、 实证结果分析

(一)描述性统计

表2列示了本文主要变量的描述性统计结果。 对于进行产融结合的实体企业来说, 其持有银行股份的比例平均为7.46%, 介于0.01% ~ 49%之间, 说明不同企业产融结合程度差异較大;其资产负债率平均为51.7%, 与以往研究发现比较相似。 在所有进行产融结合的实体企业中, 亏损企业占比约为7.94%, 企业的主营业务收入增长率在23.4%左右, 固定资产占比大约为5.5%。

(二)多元回归分析

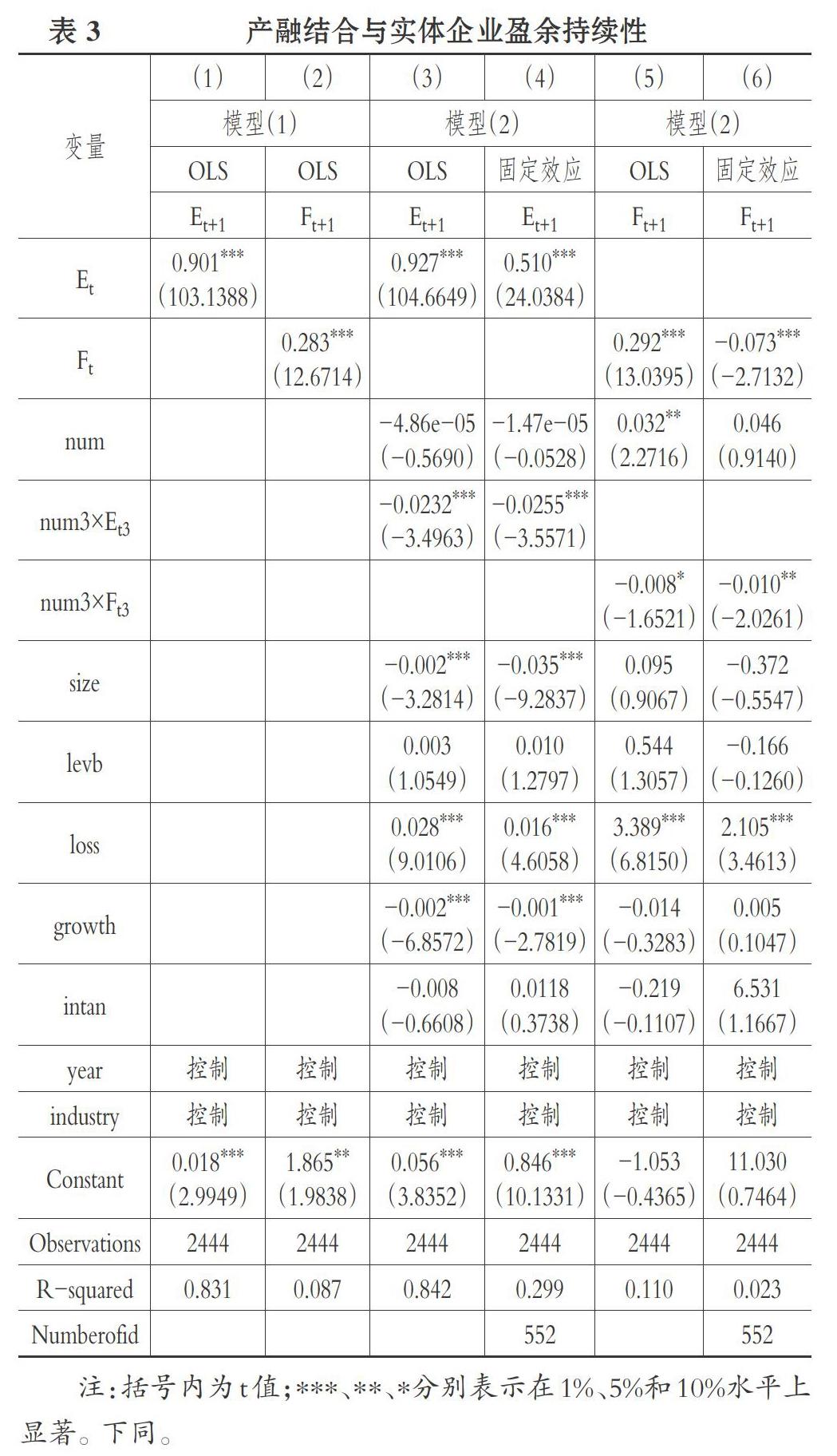

回归结果如表3所示。 表3第(1)列是对模型(1)进行OLS回归所得的结果, Et系数为正, 且在1%的水平上显著, 说明企业的盈余持续性较好, 保持在0.9的水平上。 第(3)列将产融结合(num)加入模型, 又加入了产融结合与当年盈余的交乘项(num×Et), 为避免变量之间可能存在的多重共线性的影响, 在模型(2)中将产融结合(num)、当年盈余(Et)进行去中心化处理得到交乘项(num3×Et3), 将处理之后的结果再进行交乘, 进一步与下一年盈余进行OLS回归。 当年盈余的系数显著为正, 说明当年的业绩与下一年的业绩一般情况下呈同方向变动;交乘项系数为负, 且在1%的水平上显著, 说明产融结合削弱(负向调节)了当年盈余与下一年盈余之间的关系, 企业的盈余持续性变差。 当实体企业进行产融结合之后, 由于金融市场中风险具有不确定性, 如果当年盈利状况不佳, 第二年会更差, 进而导致对下一年的盈余产生了负面影响。 第(4)列是在第(3)列的基础上采用固定效应模型对模型(2)进行回归, 以消除不可观测因素带来的影响, 所得结果与第(3)列相同, 即无论采用OLS回归还是固定效应模型回归, 产融结合与当年盈余的交乘项系数均为负数, 且在1%的水平上显著。 第(2)、(5)和(6)列是通过替换盈余的衡量方式重新进行回归所得结果, 同前文的实证结果一致, 说明产融结合与实体企业盈余持续性显著呈负相关关系, 实证结果验证了Hb, 没有支持Ha的促进假说。 由此可知, 产融结合对于实体企业盈余持续性的负向影响大于正向影响。

(三)稳健性检验

为了验证上述结论的稳健性, 本文改变盈余的衡量方式, 借鉴王志台[43] 等的研究, 采用基本面分析法, 以更有代表性的主营业务利润占利润总额的比重(Ft+1)作为衡量企业当年盈余的指标。 将其代入模型(1)和模型(2)分别进行OLS回归, 所得结果见表3第(2)列和第(5)列, 依然得出产融结合与盈余持续性显著负相关的研究结论。

此外, 为消除不可观测因素带来的影响, 对模型(2)采用固定效应重新进行回归, 所得结果见表3第(4)列;表3第(6)列是在替换了当年盈余的衡量方式后, 在第(5)列的基础上, 对模型(2)采用固定效应模型进行回归, 所得结果与前文一致, 即产融结合削弱了实体企业的盈余持续性。 综上, 经稳健性检验之后, 本文结论具有可靠性。

六、 货币政策宽松度调节作用的进一步研究

货币政策的变动会对微观企业的投融资决策产生显著的影响。 有学者研究发现, 当货币政策宽松时, 货币供应量增多, 使得企业贷款利率下降, 可贷款额度上升, 企业所面临的融资约束得到缓解[4] , 企业能从银行获取更多的信贷资金, 进而其现金持有水平会降低[5] , 刺激企业进行投资[44] , 此时正是投资实体经济的大好时机。 基于理性经济人假设, 管理层会减少对银行的投资, 降低产融结合的程度, 会选择投资于其主业发展, 保证其稳定的主营业务利润。

当货币政策紧缩时, 一般前期经济发展态势较好, 社会货币供应量较多, 中央需要回笼货币, 存款利率升高, 加剧了企业所面临的融资约束, 企业投资更加依赖于内源融资, 而内部资金是有限的, 此时企业很难保证能够为主业的拓展提供长期充足的发展资金, 因为当外部形势发生变化时, 企业没有足够的资金进行策略调整。 企业管理层出于逐利动机以及短视行为, 会更加偏向于将资金投向银行等金融机构, 以分享银行业的高额利润, 实现短期的资本增值, 导致企业实施产融结合策略产生的利润上升, 而主营业务利润下降, 进而导致主业的盈余持续性下降。

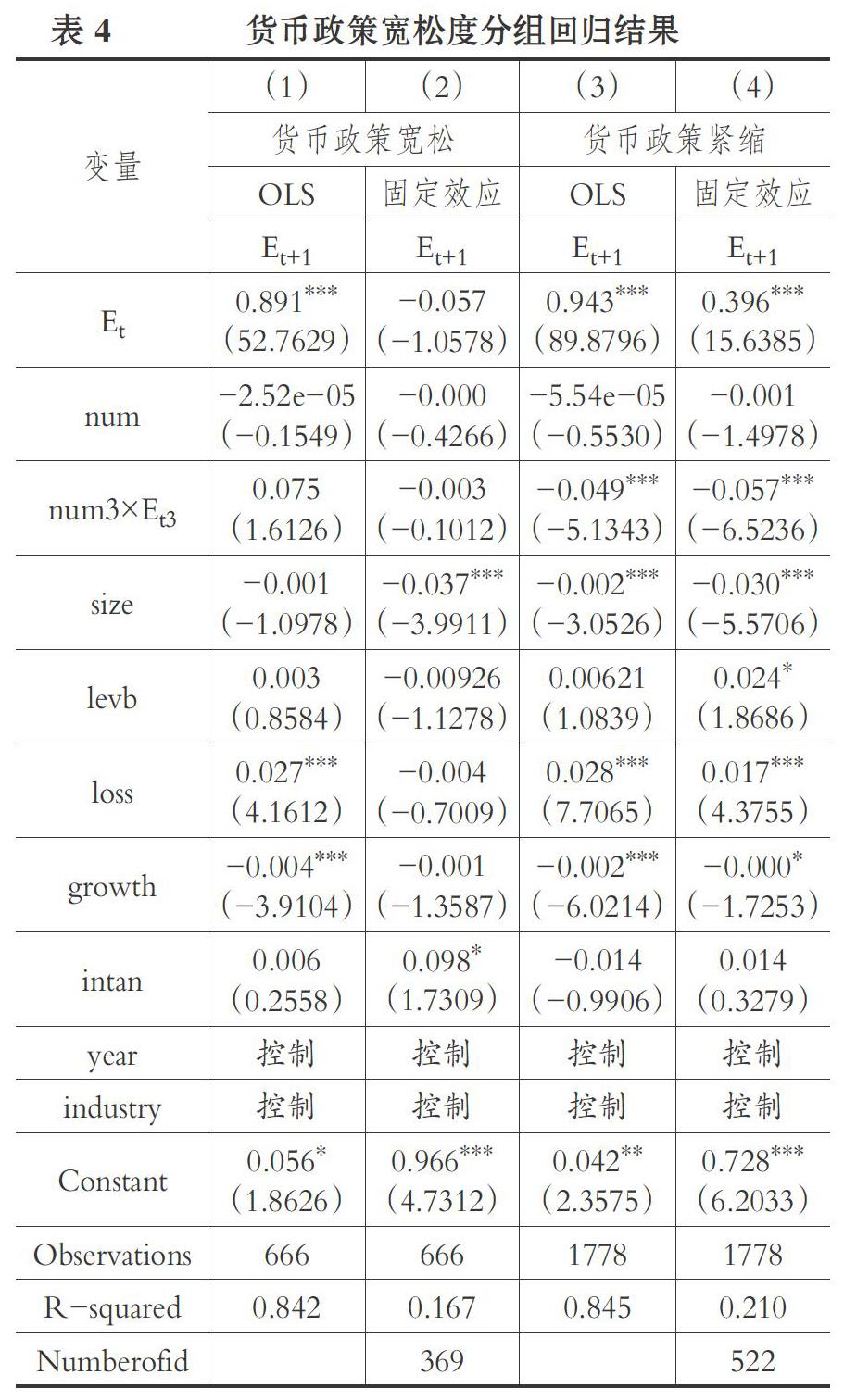

关于货币政策宽松度的衡量, 学术界主要有以下四种方式:货币政策感受指数[5] ; 货币供应量的增长率; 货币政策虚拟变量; 多变量合成的综合指标。 本文借鉴以往学者的研究[45-50] , 采用货币供应量的增长率与GDP增长率和CPI增长率的差值作为衡量货币政策宽松度的指标。 经过计算得出, 2009~2018年的货币宽松度分别为:19.9%、6.1%、-0.8%、2.55%、3.87%、1.91%、5.46%、2.6%、-0.55%、-0.3%; 其均值为4.28%。 因此, 2009年、2010年和2015年为货币政策宽松年, 其余年份为货币政策紧缩年。

为研究货币政策宽松度对产融结合与实体企业盈余持续性的关系的调节作用, 本文将全部样本划分为货币政策紧缩组与货币政策宽松组, 进行回归, 所得结果如表4所示。 在货币政策紧缩组中, 产融结合与实体企业盈余持续性呈负相关关系, 系数为-0.0492, 且在1%的水平上显著, 回归结果见表4第(3)列; 而在货币政策宽松组中, 产融结合与实体企业盈余持续性之间的关系并不显著, 回归结果见表4第(1)列。

为验证进一步研究结论的可靠性, 在稳健性检验时, 对分组所得样本采用固定效应模型进行回归, 回归结果见表4第(2)列与第(4)列。 实证结果表明, 与货币政策宽松组相比, 货币政策紧缩时, 产融结合与实体企业盈余持续性呈负相关关系, 系数为-0.0573, 在1%的水平上显著。 综上所述, 进一步研究结论具有稳健性。

七、 研究结论及政策建议

(一)研究结论

本文选取沪深A股2009~2018年上市的参股银行等金融机构的实体企业作为样本, 研究产融结合与实体企业盈余持续性之间的关系, 以及货币政策宽松度对上述关系的影响。 研究发现, 产融结合与盈余持续性呈负相关关系。 进一步研究发现, 与货币政策宽松组相比, 货幣政策紧缩组中产融结合与实体企业盈余持续性的负相关关系更加显著。 研究结论说明实体企业进行产融结合不利于其专注于主业, 在货币政策紧缩时期尤其如此。

(二)政策建议

企业在处理主业发展与资本运作关系时, 应当首先保证其主营业务的可持续发展, 进行产融结合必须以缓解融资约束、保障主营业务持续发展为目标, 而不能以获取短期资本利得为目标。 宏观管理部门在制定政策以调节经济发展趋势时, 应当将货币政策宽松度保持在适度范围, 充分发挥货币政策的调节作用, 使其既能够促进经济发展, 又能够有效遏制实体企业脱实向虚。 政府应当调整实体行业与金融行业的经营利差, 加强对实体企业产融结合的监管, 促进实体企业专注主业, 实现可持续发展, 保障我国经济高质量发展。

【 主 要 参 考 文 献 】

[ 1 ] 蔺元.我国上市公司产融结合效果分析——基于参股非上市金融机构视角的实证研究[ J].南开管理评论,2010(5):153 ~ 160.

[ 2 ] 万良勇,廖明情,胡璟.产融结合与企业融资约束——基于上市公司参股银行的实证研究[ J].南开管理评论,2015(2):64 ~ 72+91.

[ 3 ] 王国刚.中国货币政策调控工具的操作机理:2001-2010[ J].中国社会科学,2012(4):62 ~ 82+206.

[ 4 ] 黄志忠,谢军.宏观货币政策、区域金融发展和企业融资约束——货币政策传导机制的微观证据[ J].会计研究,2013(1):63 ~ 69+96.

[ 5 ] 祝继高,陆正飞.货币政策、企业成长与现金持有水平变化[ J].管理世界,2009(3):152 ~ 158+188.

[ 6 ] Sloan R.. Do Stock Prices Fully Reflect Information in Accruals and Cash Flow About Future Earnings[ J].The Accounting Review,1996(7):289 ~ 315.

[ 7 ] Richardson S., SloanR.. Accrual Reliability, Earnings Persistence and Stock Price[ J].The Journal of Accounting and Economics,2005(3):437 ~ 485.

[ 8 ] Kormendi R., Lipe R.. Earnings Innovations,Earnings Persistence, and Stock Returns[ J].Journal of Business,1987(3):323 ~ 345.

[ 9 ] 肖华,张国清.内部控制质量、盈余持续性与公司价值[ J].会计研究,2013(5):73 ~ 80+96.

[10] 李姝,梁郁欣,田马飞.内部控制质量、产权性质与盈余持续性[ J].审计与经济研究,2017(1):23 ~ 37.

[11] 宫义飞,谢元芳.内部控制缺陷及整改对盈余持续性的影响研究——来自A股上市公司的经验证据[ J].会计研究,2018(5):75 ~ 82.

[12] 方红星,张志平.内部控制对盈余持续性的影响及其市场反应——来自A股非金融类上市公司的经验证据[ J].管理评论,2013(12):77 ~ 86.

[13] 彭韶兵,黄益建,赵根.信息可靠性、企业成长性与会计盈余持续性[ J].会计研究,2008(3):43 ~ 50+96.

[14] 张国清,赵景文.资产负债项目可靠性、盈余持续性及其市场反应[ J].会计研究,2008(3):51 ~ 57+96.

[15] 刘云中.中国股票市场对会计盈余和会计应计量信息的反映[ J].中国软科学,2003(11):40 ~ 45.

[16] 郑丽华,宁翠英.应计项目对盈余持续性影响的实证研究[ J].财会月刊,2006(29):34 ~ 36.

[17] 徐浩峰,朱松,余佩琨.企业竞争力、盈余持续性与不对称性[ J].审计与经济研究,2011(5):77 ~ 85.

[18] 周兵,黄芳,任政亮.企业竞争战略与盈余持续性[ J].中国软科学,2018(3):141 ~ 152.

[19] 李卓,宋玉.股利政策、盈余持续性与信号显示[ J].南开管理评论,2007(1):70 ~ 80.

[20] 孙世攀,徐霞,汪冬梅.盈余持续性与公司治理实证研究——来自沪深上市公司的经验证据[ J].科技与管理,2011(1):40 ~ 45.

[21] 竇欢,陆正飞.大股东代理问题与上市公司的盈余持续性[ J].会计研究,2017 (5):34 ~ 41+98.

[22] 刘文达,权小锋.盈余持续性、审计师类型对盈余持续性的影响及资本市场反应[ J].税务与经济,2011(4):62 ~ 68.

[23] 程敏英,郑诗佳,刘骏.供应商/客户集中度与企业盈余持续性:保险抑或风险[ J].审计与经济研究,2019(4):75 ~ 86.

[24] 徐晟.产融结合.我国市场经济中要素优化的途径选择[ J].上海金融,1997(11):40 ~ 45.

[25] 郭牧炫,廖慧.民营企业参股银行的动机与效果研究——以上市民营企业为例[ J].经济评论,2013(2):85 ~ 92.

[26] 熊家财,桂荷发.产融结合能促进企业技术创新吗——来自上市公司参股非上市银行的证据[ J].当代财经,2019(3):48 ~ 57.

[27] 李革森.我国产融结合的绩效检验——来自证券市场的证据[ J].开放导报,2004(2):101 ~ 103.

[28] Charumlind C.,Kali R.,Wiwattanakantang Y.. Connected Lending: Thailand Before the Financial Crisis[ J].Journal of Business,2006(1):181 ~ 217.

[29] La Porta, Rafacl Florencio Lopez-de-Silanes, Andrei Shleifer. Corporate Ownership Around the World[ J].The Journal of Finance,1999(2):471 ~ 518.

[30] Laeven L.. Insider Lending and Bank Ownership: The Case of Russia[ J].Journal of Comparative Economics,2001(2):207 ~ 229.

[31] 郎咸平.韦尔奇:泡沫里的神话[ J].公司,2004(6):4 ~ 7.

[32] 张庆亮,孙景同.我国产融结合有效性的企业绩效分析[ J].中国工业经济,2007(7):96 ~ 102.

[33] 李维安,马超.“实业+金融”的产融结合模式与企业投资效率——基于中国上市公司控股金融机构的研究[ J].金融研究,2014(11):109 ~ 126.

[34] 周卉.产融结合对企业风险承担的影响[ J].财会月刊,2019(12):36 ~ 43.

[35] 周莉,韩霞.产融结合资本配置效应的理论分析[ J].中央财经大学学报,2010(2):65 ~ 69.

[36] 姚德权,王帅,罗长青,黄学军.产融结合型上市公司运营效率评价的实证研究[ J].中国软科学,2011(3):140 ~ 148.

[37] Morgan D.. Bank Commitment Relationship, Cash Flow Constraints, and Liquidity Management[ J].Federal Reserve Bank of New York Research Paper Series-Staff Report,2000(108):567 ~ 581.

[38] 王红建,李茫茫,汤泰劼.实体企业跨行业套利的驱动因素及其对创新的影响[ J].中国工业经济,2016(11):73 ~ 89.

[39] 杜勇,张欢,陈建英.金融化对实体企业未来主业发展的影响:促进还是抑制[ J].中国工业经济,2017(12):63 ~ 78.

[40] 王少华,上官泽明.货币政策宽松度、过度金融化与企业创新[ J].财经科学,2019(10):45 ~ 58.

[41] 赵宇龙,王志台.我国证券市场“功能锁定”现象的实证研究[ J].经济研究,1999(9):56 ~ 63.

[42] 陈美,夏卓秀.产融结合与企业创新——基于央企控股上市公司的经验证据[ J].金融评论,2019(2):81 ~ 94+125.

[43] 王志台.上海股市盈余持续性的实证研究[ J].财经研究,2000(5):43 ~ 48.

[44] 靳庆鲁,孔祥,侯青川.货币政策、民营企业投资效率与公司期权价值[ J].经济研究,2012(5):96 ~ 106.

[45] 韩东平,张鹏.货币政策、融资约束与投资效率——来自中国民营上市公司的经验证据[ J].南开管理评论,2015(4):121 ~ 129+150.

[46] 何捷,张会丽,陆正飞.货币政策与集团企业负债模式研究[ J].管理世界,2017(5):158 ~ 169.

[47] 饶品贵,姜国华.货币政策波动、银行信贷与会计稳健性[ J].金融研究,2011(3):51 ~ 71.

[48] 李志军,王善平.货币政策、信息披露质量与公司债务融资[ J].会计研究,2011(10):56 ~ 62+97.

[49] 代冰彬,岳衡.货币政策、流动性不足与个股暴跌风险[ J].金融研究,2015(7):135 ~ 151.

[50] 陆正飞,杨德明.商业信用:替代性融资还是买方市场[ J].管理世界,2011(4):6 ~ 12.