P2P网络借贷市场信用风险识别

2020-05-11蒋先玲张庆波程健

蒋先玲 张庆波 程健

摘要:近年来,P2P网络借贷市场成为我国金融领域的重灾区,各类问题层出不穷,不仅损害了投资者利益,而且严重扰乱了我国的金融秩序,深入研究P2P网络借贷市场存在的问题具有重要现实意义。P2P网络借贷市场是信息不对称最为严重的市场之一,对借款人信用风险进行识别是P2P网络借贷的关键环节。根据信用风险定价理论,借贷利率应该充分反映违约风险,通过检验借贷利率与违约风险之间的关系可以验证借贷市场信用风险识别机制的有效性。基于“人人贷”平台公开的历史交易数据对P2P网络借贷市场的信用风险识别问题进行实证研究,结果表明:借贷利率能部分反映借款人的信用风险,但在相同的利率水平下,其他指标与违约风险也存在显著性关系,表明相同的利率未对应相同的信用风险,平台的信用风险识别机制部分有效。进一步研究表明,在缺乏成熟、易用的个人征信产品的情况下,无论借款人、P2P平台,还是投资者,对信用风险影响因素的判断与实际情况都存在一定的偏差,工作经验丰富的借款人付出了过高的借贷成本,平台在判断收入对信用风险的影响方面出现了偏差,投资者则忽视了借款人学历的价值。建议打破个人征信数据壁垒,丰富个人征信产品,保护居民信用数据安全,以保障借贷市场的持续发展。

关键词:P2P网络借贷;信用风险;个人征信报告

中图分类号:F830.5文献标识码:A文章编号:1007-8266(2020)04-0067-09

收稿日期:2020-01-22

作者简介:蒋先玲(1965—),女,湖北省潜江市人,对外经济贸易大学教授,博士生导师,主要研究方向为货币政策、金融市场与项目融资;张庆波(1983—),男,山东省日照市人,对外经济贸易大学国际经济贸易学院博士生,主要研究方向为金融市场、互联网金融;程健(1983—),男,山东省潍坊市人,供职于中国出口信用保险公司战略研究部,经济学博士、博士后,主要研究方向为国际贸易、国际投资。

一、引言

P2P网络借贷是指个人与个人之间通过互联网建立直接的借贷关系,P2P网络借贷平台是为借贷双方提供信息及交易服务的中介机构。P2P网络借贷的一般流程是:借款人首先向P2P平台发出借款申请,包括借款金额和借款期限,并向平台提交个人相关信息及证明材料。P2P平台在收到借款申请后,对借款人信用状况进行审核,并公开发布符合要求的借款请求。投资者根据公开的借款信息做出投资决策,包括是否出借及出借金额。

在P2P网络借贷出现之前,银行信贷和民间借贷是典型的借贷方式。P2P网络借贷与银行信贷的不同之处在于,储户不必对借款人信用状况进行识别,银行在借款人和储户之间承担信用中介的职能。除非银行破产,储户不必承担由于借款人违约所造成的损失。P2P网络借贷与民间借贷的不同之处在于,民间借贷主要发生在熟人之间,民间借贷的出借人依靠社交关系对借款人的信用状况进行识别,而P2P网络借贷发生在陌生人之间,投资者需要识别陌生借款人的信用风险。

近些年,P2P网络借贷在我国问题频发,不仅损害了投资者的经济利益,而且严重扰乱了我国的金融市场秩序[ 1-2 ]。信用风险识别是P2P网络借贷交易的关键环节,全面分析我国P2P网络借贷在信用风险识别环节面临的问题,不仅有助于保护投资者利益,而且有助于改善我国的金融环境,为借贷市场的健康发展提供保障。

本文的实证研究基于“人人贷”平台发布的信用认证标。“人人贷”是国内P2P网络借贷平台,平台发布的信用认证标由借款人自行决定,平台负责对借款人信息进行审核及发布,并对借款人信用风险水平进行划分,为投资者的投资决策提供参考,投资者根据公开信息及平台确定的借款人信用评级做出决策。“人人贷”对借款人的信用风险识别机制具有一定的代表性和先进性,平台除要求借款人提供年龄、学历、收入、工作年限、资产状况等信息外,还对借款人信息进行多方面审核。本文希望通过研究了解P2P网络借贷平台的信用识别机制是否有效,以及借款人、P2P平台及投资者能否对影响信用风险的因素进行准确识别。

二、相关研究评述

(一)信息不对称及解决办法

信息不对称是指市场参与者对信息的掌握程度不同,而这种不同会对利益分配产生影响。通常具有信息优势的市场参与者更容易处于有利地位,而信息劣势的市场参与者通常处于被动地位。阿克尔洛夫(Akerlof)[ 3 ]首先提出了信息不对称现象,通过分析二手车市场交易过程,指出如果交易市场持续存在信息不对称,最终会导致“劣币驱逐良币”,市场逐渐萎靡。詹森和麦克林(Jensen& Meckling)[ 4 ]指出信息不对称可能导致市场扭曲,出现逆向选择风险或道德风险。

关于如何解决市场信息不对称问题主要有两种观点:政府干预学说和市场约束学说。政府干预学说认为,政府应该在解决市场信息不对称问题上发挥主要作用。为了弥补市场自身缺陷,政府应积极进行干预,包括制定法律法规、直接干预及提供公共品等。市场约束学说认为要靠具有约束性的市场机制来解决信息不对称问题,市场既是制造信息不对称的源泉,也是减少信息不对称的源泉,通过合理的制度安排,激励信息优势的市场参与者讲真话,对利用信息优势谋取不合法利益的参与者予以惩罚,降低信息不对称产生的消极影响[ 5-9 ]。

P2P网络借贷是信息不对称最严重的市场之一。P2P网络借贷是在陌生人之间建立直接的借贷关系,影响借款人出现信用风险的因素众多,出借人难以全面准确地获取信息并对信息进行合理分析[ 10 ]。通常,信用风险包括偿还能力风险和偿还意愿风险,影响偿还能力风险的因素包括收入水平、资产情况、负债情况、意外事件等,影响偿还意愿风险的因素则包括借款人的道德水平、违约成本等[ 11 ]。

从英美等国P2P网络借贷市场的发展经验来看,成熟完善的个人征信体系是保障P2P网络借贷健康发展的重要前提。以美国为例,美国个人征信市场采用完全市场化运作机制,参与個人征信服务的单位主要为商业机构,政府负责法律法规的制定及行业监管,不参与具体征信业务。美国三大个人征信机构益博睿(Experian)、艾可菲(Equifax)、全联(Trans Union)在个人征信体系中居于核心地位,费埃哲信用评分(FICO)是三大征信机构推出的应用最为广泛的个人信用产品,应用领域包括信贷、就业、租赁等居民生活的各个领域。完善的个人征信体系和成熟的征信产品为P2P网络借贷的发展提供了极大便利,美国最大的P2P平台贷款俱乐部(Lending Club)对借款人的要求包括:个人FICO信用评分超过640分;债务收入比低于40%;至少有36个月的信用记录等。FICO评分也是平台评估借款人的信用风险水平及确定借贷利率的主要参考依据。

(二)P2P市场信用风险识别

借款人的信用记录和财务状况是信贷市场最关注的要素,通常具有良好信用记录和财务状况的借款人具有更低的违约概率,更容易获得贷款。弗里德曼(Freedman)等[ 12 ]利用美国最早的P2P网络借贷平台的历史交易记录进行研究,发现投资者如果清楚借款人的财务状况,则可以更为放心地进行投资。克莱夫特(Klafft)[ 13 ]通过实证研究证明,借款人信用评分是影響借款利率的最主要因素,而借款人的房产状况对贷款利率几乎没有影响。艾耶(Iyer)等[ 14 ]研究证明投资者除了关注借款人的信用评分,还关注借款人当前债务状况等信息。

巴拉辛斯卡(Barasinska)[ 15 ]、波普和西德诺(Pope & Sydnor)[ 16 ]以及国内学者温小霓和武小娟[ 17 ]、李渊博[ 18 ]研究了借款人性别与贷款风险之间的关系,研究结果普遍表明,女性借款人更容易获得借款,违约概率也更低。

波普和西德诺的研究还指出,相比白人,非裔借款人的信用风险更高。虽然非裔借款人的借款利率也更高,但高出的借款利息不足以补偿违约风险。

吴小英和鞠颖[ 19 ]研究发现,借款人的学生身份可以提高借款成功率。廖理等[ 20 ]的研究发现,借款人学历对违约风险具有显著性影响,借款人学历越高,违约概率越低。

格雷纳(Greiner)等[ 21 ]的研究表明社交关系会影响网络借贷结果,借款人的社交网络信息可以部分揭示借款人的信用状况,同时可以在一定程度上弥补借款人的信用状况和财务状况的不足,帮助借款人获得贷款。李(Lee)等[ 22 ]研究表明,健康的社交关系对借款能否成功具有显著性影响,社交关系越丰富(如拥有更多网络好友、更积极地参与网络讨论等)的借款人,违约风险越低,同时可以获得更低的借款利率。

已有研究主要对P2P网络借贷市场信用风险产生的原因及影响因素进行分析,而进一步研究P2P平台信用风险识别机制的文章较为缺乏。本文基于风险资产定价理论研究我国P2P平台信用风险识别机制的有效性,并根据实际交易过程,对各参与方的决策依据进行对比分析,对完善我国个人征信体系具有现实指导意义。

三、数据描述及模型设计

(一)数据说明

“人人贷”平台的交易模式包括信用认证标和实地认证标两种。平台在上线初期以信用认证标为主,信用认证标交易流程为:借款人首先向“人人贷”平台发出借款申请,借款人自行决定借款利率,并填写基础信息、资产信息及工作信息。平台在收到借款申请后,对借款人资质进行网络审核,并对借款人信用情况进行评级,之后公开发布借款申请以及借款人信息、平台评级信息。对于平台公开发布的借款申请,投资者决定是否出借及出借金额。如果公开发布的借款申请在七天内未筹款成功,则借款申请失败,并被标记为“流标”。如果借款成功,则借款人按月偿还本金及利息,直到偿还完毕。对信用认证标,P2P平台对借款人信息进行初步加工,通过标记借款人信用等级为投资者提供帮助。投资者在做出投资决策时,不仅需要评估借款人的信用状况,还要评估借款利率是否与信用风险相匹配。

平台上线中后期全部为实地认证标,实地认证标与信用认证标的区别在于,实地认证标由平台对借款人进行实地认证,并由平台直接确定借款利率。

“人人贷”平台的信用识别机制具有一定的先进性,平台收集借款人多维度信息并进行多方面认证。平台收集并向投资者披露的信息主要包括三个方面:借款信息、借款人信息及认证信息。借款信息主要包括借款金额、借款利率及借款期限。借款人信息主要包括借款人年龄、学历、婚姻状况、收入状况、房产状况、车产状况、工作年限、工作性质及公司规模等。认证信息则是“人人贷”平台对借款人进行的12项认证,包括身份认证、信用报告、工作认证、收入认证、学历认证、居住地证明、婚姻认证、房产认证、车产认证、手机认证、视频认证、微博认证。

本文收集整理了“人人贷”上线后公开发布的全部信用认证标共86 725笔(本文采用数据交易时间为2011年1月14日至2016年2月25日平台上线初期发布的部分标的)。其中,信用认证标流标74 137笔,借款成功12 588笔,流标率为85.5%。借款成功的信用认证标有495笔违约,违约率为3.93%。平台随后逐渐用实地认证标替代信用认证标,本文共收集整理实地认证标19 995笔,实地认证标未出现流标,也未出现违约记录,表明实地认证标的市场效果要好于信用认证标,但大幅增加了平台的征信成本。

本文变量定义及取值说明如下:

借款状态:如果借款人借款成功,记为1,如果借款失败,记为0。

还款状态:当借款人筹款成功,借款人与贷款人借贷关系成立,借款人需从下月起偿还本金及利息。如果借款正在偿还中,则该笔交易标记为“还款中”。如果借款人最终完成还款,则该笔交易标记为“已还清”。如果借款人未按时还款超过30天,则该笔交易标记为“逾期”。如果借款人未按时还款超过120天,则平台启动“风险准备金”向投资者代为偿还,并将该笔交易标记为“已垫付”。本文选取的人人贷信用认证标交易记录,借款人还款情况均为“已还清”或“已垫付”。如果借款人“已还清”取值为0,“已垫付”取值为1。

借款金额:“人人贷”平台提供的借款金额从3 000元到300 000元。2016年8月,银监会等四部委联合发布《网络借贷信息中介机构业务活动管理暂行办法》(以下简称《暂行办法》),确定个人在同一平台借款上限为20万元,“人人贷”平台在此之后将个人借款金额上限设定为200 000元。本文收集的交易数据中有少数借款金额超过200 000元,但由于交易是在《暂行办法》公布之前完成,并不涉嫌违规。lnmnt为借款金额的对数。

借款利率:对信用认证标,借款利率由借款人自行决定,但要符合民间借贷的利率规定,即年利率不得超过36%。

借款期限:借款期限最低为1个月,最高为36个月。

借款人年龄:借款人年龄最低为18岁,最高为70岁。

借款人学历:“人人贷”平台提供4个学历级别供借款人选择,分别为高中及以下、大专、本科、研究生及以上。本文分别取值为1、2、3、4,借款人学历越高,取值越大。

婚姻状况:借款人的婚姻状况包括未婚、已婚、离异及丧偶4种情况,为简化起见,本文将借款人婚姻状况中已婚记为1,将婚姻状况为未婚、离异及丧偶记为0。

借款人收入:“人人贷”平台设置7个区间供借款人描述自己的月收入情况,分别为不高于1 000元,1 001~2 000元,2 001~5 000元,5 001~10 000元,10 001~20 000元,20 001~50 000元及50 000元以上。本文的处理方式为:月收入不高于1 000元取值为500元,月收入50 000元以上取值为75 000元,其他情况取区间平均值。lninc为借款人收入的对数。

借款人房产:借款人有房产记为1,无房产记为0。

借款人车产:借款人有车产记为1,无车产记为0。

工作年限:“人人贷”平台提供4个区间供借款人描述自己的工作年限情况,分别为1年(含)以下,1~3年(含),3~5年(含)及5年以上。本文的处理方式为:1年(含)以下取值为0.5年,5年以上取值为10年,其他情况取区间平均值。

认证数目:平台完成的对借款人进行认证的数目。“人人贷”平台对借款人进行12项信息认证,分别是身份认证、征信报告、工作认证、收入认证、学历认证、居住地认证、婚姻认证、房产认证、车产认证、手机认证、视频认证及微博认证。

信用评级:“人人贷”平台根据借款人提供的信息及其认证情况,对借款人进行信用评级,信用评级最优为AA级,依次为A、B、C、D、E、HR级,HR为高风险级。本文对借款人信用评级取值依次为1、2、3、4、5、6、7,借款人信用评级越优,取值越小。

(二)变量统计分析

表1为各变量的统计性描述,其中样本组(1)为收集的全部信用认证标,样本组(2)为借款成功的信用认证标。

根据变量的统计结果,可以得出一些直观的判断。首先,借款成功的信用认证标平均利率低于全部信用认证标利率,表明投资者在做出投资决策时会考虑借款人的信用风险,而非直接投向高利率标的申请。其次,样本组(1)和样本组(2)借款人在婚姻状态、工作年限、认证数目及信用评级等方面差距较大,表明这些指标可能对投资者的投资决策影响较大。

表2对借款成功信用认证标主要变量进行相关性分析。分析结果表明,利率与信用评级及违约率之间均存在正相关关系。

(三)模型設计

为完成本文的研究目标,根据实际交易流程,构建模型公式如下:

公式(1)目的是验证借贷利率与违约风险之间的关系。其中被解释变量为还款状态,反映借款人的信用风险水平。核心解释变量为借贷利率,通过观察利率与信用风险之间的关系来验证P2P平台信用风险识别机制的有效性。解释变量还包括公开信息中其他可能对违约风险具有预测作用的指标,通过观察这些指标与信用风险之间的关系,进一步验证平台信用认证机制的有效性。

同样根据实际交易流程,本文进一步分析平台的信用识别机制如何对借款人确定借款利率产生影响,P2P平台如何确定借款人信用等级,以及哪些指标对投资者的投资决策产生影响。

四、实证研究

(一)信用风险识别机制有效性

通过“人人贷”信用认证标的交易流程可以看出,信用认证标借款成功是借款人、P2P平台、投资者三方博弈并就借款利率达成一致的结果。借款人希望以尽可能低的利率完成借款;P2P平台为保障平台顺利运营,尽量为投资者提供准确的信用评级;投资者需要依据借款人的公开信息,参考平台给定的信用评级选择收益更高的投资,即在相同的利率水平下寻找信用风险最低的投资标的或者在相同的信用风险水平下寻找利率最高的投资标的。投资者如果同意出借,表明投资者认为利率可以覆盖信用风险;投资者如果拒绝出借,表明投资者认为利率过低,不足以覆盖信用风险。

平台的信用识别机制是借款人、平台和投资者进行决策的依据,也是借贷利率形成的基础。通过分析借贷利率与信用风险之间的关系,可以判断P2P平台信用识别机制的有效性。如果利率可以显著反映违约风险,表明平台的信用风险识别机制有效,反之则表明平台的信用风险识别机制无效。

借贷利率与信用风险相匹配,表明平台的信用识别机制能较好地缓解P2P市场的信息不对称问题,有利于行业的长远健康发展。

为验证平台信用识别机制的有效性,根据模型公式(1),以信用风险为被解释变量,利率为解释变量建立Logit模型,回归结果如表3模型(1)所示。

模型(1)回归结果显示,借款利率系数为0.218 7,在1%水平下显著,表明利率可以揭示借款人违约风险,平台的信用认证机制有效。借贷利率越高,违约风险也越高,符合借贷市场的一般规律。

根据前文描述,在信用认证标交易过程中,借款人、平台、投资者都“有意愿”充分利用已有信息,追求自身利益最大化。本文想进一步了解的是市场参与各方是否“有能力”充分挖掘已有信息的价值,准确识别对违约风险产生影响的因素。为此,根据公式(1),将借款金额、借款期限、年龄、收入等变量加入模型(1),观察在相同的利率水平下,其他变量与违约风险是否存在显著性关系。回归结果如表3模型(2)所示。回归结果显示:在加入其他控制变量的情况下,利率与违约风险之间仍存在显著关系,进一步验证了平台信用识别机制的有效性。同时,借款金额、借款期限、学历、婚姻状况、收入情况、房产情况、工作年限、认证数据及风险水平等变量与违约风险之间也存在显著关系,表明对违约风险具有预测作用的指标未被完全包含到利率中,相同的利率水平未对应相同的信用风险,P2P平台的信用识别机制部分有效。

P2P平台的信用识别机制部分有效,表明借款人、平台及投资者至少有一方在对信用风险识别及定价的过程中产生了偏差。导致这一结果的原因可能是平台的信用风险识别机制缺乏核心指标。美国贷款俱乐部平台建立了以FICO评分为核心的信用风险识别机制,FICO评分与借款利率高度匹配,实践也证明利用FICO评分可以很好地识别借款人的违约风险。我国的P2P平台也应构建识别风险的核心指标。信用风险识别机制的简单化为投资者做出投资决策提供了很大便利。国内包括“人人贷”在内的绝大多数P2P平台建立的信用风险识别机制虽然包含了多方面信息,但缺乏对信用风险进行评估的核心指标。无论借款人还是投资者,通常缺乏对海量、多维数据进行整理、分析的能力,只能凭个人经验做出判断,容易造成决策偏差。

模型(2)的回归结果还展示了变量与违约风险之间的关系。具体来看,相同的利率水平下,借款金额越大、借款期限越长,违约风险越高,而具有高学历、已婚、工作经验丰富、拥有房产、认证数目多的借款人违约风险低,这些变量的回归结果符合一般经验。年龄及是否拥有汽车对信用风险的预测作用较弱。收入水平的回归结果不符合直观判断。结果显示,收入水平越高反而违约风险越大。可能的原因一方面是高收入人群借款金额更大(根据表2的变量相关性分析判断),导致还款压力也更大,另一方面P2P平台借款人通常是难以获得银行信贷、信用情况较差的用户,通过P2P借贷的高收入人群可能已经负担较大的经济压力。此外,信用评级的回归结果为忽略,回归过程提示只有HR评级的借款人出现违约,其他评级的借款人均未出现违约,这表明P2P平台对借款人的信用评级过于“保守”,评级的参考价值有待提升。

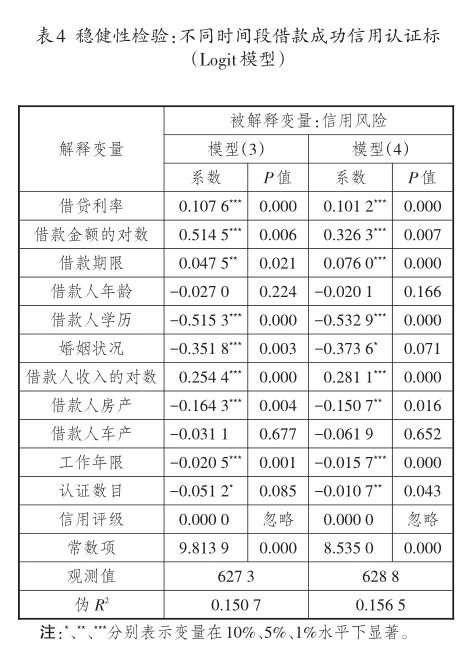

(二)模型稳健性检验

对模型(2)进行稳健性检验,首先考虑不同时间段标的可能对回归结果产生影响。“人人贷”平台上线初期,无论借款人还是投资者都可能持观望态度,从而对决策产生影响。随着平台上线时间及订单完成数量的增加,借款人和投资者对平台的信心随之增加,投资决策的理性程度也会逐渐提升。

根据样本组(2)订单发布时间将样本数据平均分成两组分别进行检验,回归结果如表4模型(3)和模型(4)所示,两组数据的回归结果除部分变量在显著性方面与模型(2)存在轻微差别外,变量系数及符号都与模型(2)保持一致。

此外,我们还根据订单金额划分样本数据并分别进行回归检验,结果也与模型(2)保持一致,表明模型具有良好的稳健性。

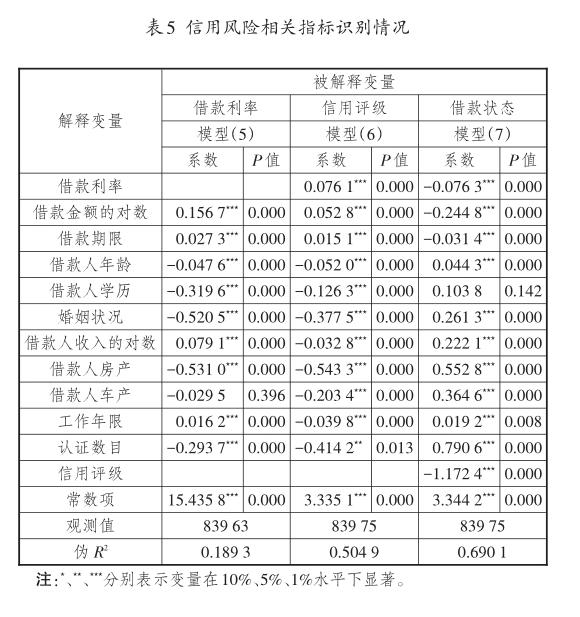

(三)信用风险相关指标识别

模型(2)的回归结果表明,平台的信用风险识别机制是部分有效的,部分对信用风险具有预测作用的因素未包含在利率中,说明交易参与各方至少有一方在判断上出现了偏差。本文为进一步分析借款人、P2P平台和投资者的决策依据,利用样本组(1)数据,分别建立模型(5)、模型(6)和模型(7),回归结果如表5所示。

模型(5)描述了借贷利率与相关指标之间的回归结果。结果显示,借款金额越大、周期越长,相应的借款利率越高;学历越高、已婚、拥有房产、认证项目多的借款人给出的借款利率越低,这些指标与模型(2)的结果相一致。收入的回归结果与模型(2)一致,收入越高的借款人给出的借款利率越高。工作年限的回归结果与模型(2)不一致,工作经验越丰富的借款人信用风险越低,给出的利率反而越高,表明工作经验丰富的借款人付出了过高的借贷成本。

模型(6)描述了P2P平台信用评级与相关指标之间的回归结果。结果显示,利率越高、借款金额越大、周期越长,相应的信用风险评级越差;学历越高、已婚、拥有房产、工作经验越丰富、认证项目多的借款人给出的借款利率越低,这些指标与模型(2)的结果相一致。收入的回归结果与模型(2)不一致,表明平台在判断收入对信用风险的影响方面出现了偏差。

模型(7)描述了平台投资者与相关指标之间的回归结果。结果显示,利率越高、借款金额越大、周期越长,越容易被投资者拒绝;已婚、拥有房产、工作经验越丰富、认证项目多的借款人给出的借款利率越低,这些指标与模型(2)的结果相一致。信用评级水平与借款人能否获得借款之间存在显著关系,表明平台的信用评级对投资者的投资决策产生影响,信用评级越优的借款人越容易获得投资。投资者在学历和收入两项指标上的判断与模型(2)的结果存在偏差,投资者没有重视学历对借款人信用风险的影响,同时错误地认为高收入借款人信用风险较低。

综合来看,尽管借款人、P2P平台和投资者都“有意愿”为自己争取最大利益,但结果表明三方的决策与实际情况相比都出现了一定程度的偏差,影响了平台的健康发展。从长远来看,P2P平台可以通过积累交易数据、完善征信模型、进行实地认证等方式提高信用识别能力,而个人投资者容易在交易中处于劣势地位[ 23 ]。

五、结论及建议

现阶段,消费是推动我国经济发展的主要动力,信贷市场规模随之逐年扩大。信用风险识别是信用借贷的关键环节,而完善的个人征信体系则是进行信用风险识别的基础。本文利用“人人贷”平台的公开交易数据,研究了P2P网络借贷的信用风险识别情况,结果表明:我国P2P网络借贷的信用风险识别机制是部分有效的,但平台在对借款人进行信用评级时过于“保守”,信用评级的价值较弱;个人投资者则在借款人收入、受教育程度等因素的判断上出现偏差。本文认为,缺乏成熟的征信产品、存在征信数据壁垒是导致“判断失误”的重要原因。进一步研究表明,我国P2P网络借贷的信用识别机制部分有效是由于P2P平台及借贷双方的决策都存在偏差。本文认为,进一步完善我国个人征信体系、丰富个人征信产品是保障P2P借贷市场健康发展的前提。为此借鉴美国等发达国家P2P网络借贷市場的发展经验,本文提出如下建议:

第一,打破个人征信数据壁垒。现阶段,我国个人信用信息数据分割现象依然明显,个人信用信息有效共享有限。缺乏有效的信用信息激励约束和收益分配机制是导致个人信用信息分割的主要原因。要打破个人征信数据壁垒,需协调征信机构之间、征信机构与互联网企业、金融机构之间的利益分配矛盾,建立清晰、统一的数据标准,明确接入机构责任,引导和鼓励各参与方依法合规共享数据。

第二,丰富个人征信产品。个人征信产品缺乏是制约信贷机构尤其是P2P平台、小贷公司等小微信贷机构发展的重要因素。现阶段,在我国信贷市场应用较为广泛的个人征信产品主要是央行的个人征信报告。但央行个人征信报告存在覆盖人群有限、信贷数据以银行交易记录为主、征信结果不够直观等问题。借鉴美国等发达国家的征信市场发展经验,丰富征信产品市场,有利于降低信贷机构征信成本[ 24-25 ]。以美国FICO为例,FICO具有数据来源广泛、客观、快捷、直观等优点,但同时也存在结果维度单一,缺乏反映未来偿还能力的指标等缺点。在借鉴他国发展经验的基础上,推动央行个人征信报告与百行征信、个人征信报告之间的错位发展,实现不同的征信产品從多个维度描述居民的信用状况,在直观性、客观性、全面性之间取得平衡,形成符合中国国情的个人征信产品。

第三,加强个人信息保护。在大数据时代,个人信息是征信业发展所不可或缺的数据资源。信息技术在征信领域的广泛应用,提升了数据获取和数据共享的效率,但也给个人数据安全带来了隐患。随着互联网及移动互联网的发展,用户在网络上沉淀的数据越来越多,大量数据涉及居民个人隐私。现阶段,对个人数据保护的规范尚不完善,执法力度不足,出现了大量未经信息主体授权或者超越授权范围而采集、报送、查询、使用个人信息的现象[ 26 ]。征信机构在采集及使用居民信息数据时,需严格按照法规制度和监管要求开展业务活动,在个人信息的采集时要确保经过了信息主体的明确授权,并且在授权范围内使用,维护信息主体的合法权益。同时,需要对征信系统的技术防范措施进行定期检查和更新,从技术上杜绝征信信息滥采滥用等数据安全隐患。

参考文献:

[1]曹亚廷.P2P网贷与征信系统关系研究[J].征信,2014(11):15-18.

[2]陈曦,计兴辰.浅谈P2P网贷平台的征信和信用风险的控制[J].时代金融,2014(18):63-64.

[3]AKERLOF.The market for“lemons”:quality uncertainty and the market mechanism[J].Quarterly journal of econom? ics,1970(84):488-500.

[4]MICHAEL C JENSEN,WILLIAM H MECKLING.Theory of the firm:managerial behavior,agency costs and owner? ship structure[J].Journal of financial economics,1976(3):305-360.

[5]AKINS B K,NG J,VERDI R S.Investor competition over information and the pricing of information asymmetry[J].Ac? counting review,2012(1):35-58.

[6]AMIRAM D,OWENS E,ROZENBAUM O.Do information releases increase or decrease information asymmetry?New evidence from analyst forecast announcements[J].Journal of accounting and economics,2016(1):121-138.

[7]ARMSTRONG C S,CORE J E,TAYLOR D J,VERREC? CHIA R E.When does information asymmetry affect the cost of capital?[J].Journal of accounting research,2011(1):1-40.

[8]BARASINSKA N.The role of gender in lending business:evidence from an online market for peer-to-peer lending[J]. The New York times,2009(12):1-25.

[9]BARASINSKA N,SCHAEFER D.Does gender affect fund? ing success at the peer-to-peer credit markets? evidence from the largest German lending platform[EB/OL].(2010-12-30)[2019-10-11].https://www.diw.de/documents/pub? likationen/73/diw_01.c.366502.de/dp1094.pdf.

[10]方匡南,吴见彬,朱建平,谢邦昌.信贷信息不对称下的信用卡信用风险研究[J].经济研究,45(S1):97-107.

[11]何建奎,岳慧霞.美国个人信用体系范式及其对我国的借鉴[J].财经问题研究,2004(11):48-51.

[12]FREEDMAN S,JIN G Z.The information value of online so? cial networks:lessons from peer-to-peer lending[J].Interna? tionaljournalofindustrialorganization,2017(51):185-222.

[13]KLAFFT M.Peer to peer lending:auctioning microcredits over the internet[EB/OL].(2008- 03- 06)[2019- 10- 12]. https://papers.ssrn.com/sol3/papers.cfm?abstract_id=13523 83.pdf.

[14]IYER R, KHWAJA,A I LUTTMER, E F et al.Screening in new credit markets:can individual lenders infer borrow? er creditworthiness in peer-to-peer lending?[J].Social sci? ence electronic publishing,2009(8):9-31.

[15]BARASINSKA N.Does gender affect investors appetite for risk? Evidence from peer-to-peer lending[J].Ssrn electron? ic journal,2011(5):31-49.

[16]POPE D G,SYDNOR J R.Whats in a picture?evidence of discrimination from prosper.Com[J].Journal of human re? sources,2011,46(1):53-92.

[17]溫小霓,武小娟.P2P网络借贷成功率影响因素分析--以拍拍贷为例[J].金融论坛,2014(3):3-8.

[18]李渊博.P2P网络借贷市场中出借人投标行为影响因子的实证研究——基于信任的视角[J].特区经济,2014(8):135-137.

[19]吴小英,鞠颖.基于最小二乘法的网络借贷模型[J].厦门大学学报(自然科学版),2012(51):980-984.

[20]廖理,吉霖,张伟.借贷市场能准确识别学历的价值吗?——来自P2P平台的经验证据[J].金融研究,2015(3):146-159.

[21]GREINER M E,WANG H.The role of social capitalin peo? ple-to-peoplelendingmarketplaces[EB/OL].(2009-12-30)[2019-10-11].https://aisel.aisnet.org/cgi/viewcontent.cgi?re ferer=&httpsredir=1&article=1176&context=icis2009.

[22]LEE E,LEEe B.Herding behavior in online p2p lending:an empirical investigation[J].Electronic commerce research& applications,2012(5):495-503.

[23]李梦然.P2P网络借贷投资者的信息识别与行为偏差[D].北京:清华大学,2014.

[24]廖理,李梦然,王正位,贺裴菲.观察中学习:P2P网络投资中信息传递与羊群效应[J].清华大学学报(哲学社会科学版),2015(1):156-167.

[25]廖理,李梦然,王正位.聪明的投资者:非完全市场化利率与风险识别[J].经济研究,2014(7):125-138.

[26]陈曦,计兴辰.浅谈P2P网贷平台的征信和信用风险的控制[J].时代金融,2014(18):63-64.

特约责任编辑:古文

Research on Credit Risk Identification of Peer-to-Peer Lending Market

JIANG Xian-ling1,ZHANG Qing-bo1and CHENG Jian2

(1.University of International Business and Economics,Beijing100029,China;2.China Export& Credit Insurance Corporation,

Beijing100033,China)

Abstract:In recent years,Peer-to-Peer lending market has become a serious disaster area in the financial field of our country,various kinds of problems emerge in endlessly,which not only damage the profit of investors,but also seriously disturb the financial order of our country. It is of great practical significance to us to deeply study the problems existing in Peer-to-Peer lending market. Peer-to-Peer lending market is one of the most serious market of information asymmetry. The key link of Peerto-Peer lending is to identify the credit risk of the borrower. According to the theory of credit risk pricing,the loan interest rate should fully reflect the default risk. The validity of the credit risk identification mechanism in the loan market can be verified by testing the relationship between the loan interest rate and the default risk. The open historical transaction data of Renrendai platform provides a data source for testing the credit risk identification mechanism of Peer-to-Peer lending market. The empirical research results show that:the lending interest rate can partly reflect the credit risk of the borrower;but at the same interest rate level,other indicators have a significant relationship with the default risk,indicating that the same interest rate does not correspond to the same credit risk. Further research shows that,with the lack of personal credit report,there is the deviation between the judgment of borrower,P2P platform and the investor on credit risk influencing factors and the actual situation. The borrower with rich working experience has paid too much borrowing cost;there is the deviation between the judgment of platform on the impact of income on credit risk and the reality;and the investor ignores the value of the borrowers education experience. So we should further eliminate data barriers in personal credit report,enrich personal credit products,and protect the safety of residents credit data to ensure the sustainable development of loan market.

Key words:Peer-to-Peer lending;credit risk;personal credit report