中美股市间的风险溢出研究

2020-01-07牛丽

牛丽

摘要:2018年,美国对中国实施大规模贸易加收关税,引发中美贸易摩擦,进而引起全球金融市场动荡。未来几年内,中国与发达国家经济发展不平衡引致的贸易摩擦将常态化,所以对于金融市场间的风险度量更具现实意义。本文采用EVT-时变Copula-CoVaR模型测度了在贸易摩擦背景下中美股市之间的风险溢出效应。研究发现,中美贸易摩擦进一步强化了中美股市间的风险溢出,美国政府对我国发动的贸易战提升了美国股市与我国股市间的风险溢出,且美国股市对我国股市具有更强的风险溢出。

关键词:贸易摩擦 风险溢出 Copula 股市 条件在险值

一、引言

2017年,美国政府对我国企业开展“301”调查,中美经贸关系开始发生变化。2018年,美国不断发布关税清单,对我国商品加征关税,中美贸易战正式爆发,并不断升级,中美经贸关系发生巨大改变。中美贸易战的爆发不仅给双方经济带来了损害,也致使全球经济增长速度放缓,各国投资者对市场信心不足,致世界金融市场发生剧烈动荡,多国金融市场创美国次贷危机以来最差表现。美国次贷危机对金融市场和全球经济的伤害历历在目,而在此次中美贸易战中,道琼斯指数、标准普尔500指数等多个美国股指都经历巨大跌幅,我国沪深指数也经历历史上第二次跌幅。因此,如何防范和解决美国的逆全球化经济政策所引起的金融风险,就成为当前我国金融监管部门的重中之重。

大国崛起必然会引发既得利益者的极力遏制,尤其会受到美国的掣肘[1]。2018年美国对我国出口商品加征关税,正是美国政府采用贸易保护主义政策以维护其霸权主义地位的习惯性手段。与此同时,对比上世纪美日贸易摩擦给日本金融市场带来的巨大冲击,中美贸易摩擦与其有众多类似之处。受贸易摩擦影响,我国未来经济增速将持续下滑,余热会持续到2020年。中美两国长期存在贸易逆差,美国政府为扭转这一局面所采取的各种政策必将对双方的经济发展产生极大的影响,且在贸易保护主义重新抬头时期我国将面临贸易摩擦常态化[2]。因此,面对贸易战,我国要做好充分的准备,做好打持久战的准备,以维护我国金融市场安全稳定,保持宏观经济稳定发展。

世界经济的稳定发展得益于经济全球化的健康发展。中美关系是一种“和则两利,分则两伤”的关系。美国单边贸易保护主义,与全球贸易一體化背道而驰,必然引起世界经济增速下滑,引起全球股市大幅度下跌。股市大跌意味着巨额资金的转移,可能导致金融体系的崩溃,对经济产生极端不利影响。因此,研究不同的国际贸易战略尤其是贸易保护主义战略下不同股市之间的风险溢出效应,对于金融风险管理和构建投资组合都具有重要意义。

二、文献综述

中美股市间的风险溢出一直以来都是学术界的研究热点,主要包括理论和实证两个方面。从理论方面研究股市间的联动关系来看,郑挺国等[3]研究发现经济发展变化对金融市场的波动变化具有明显正向影响。龚金国等[4]发现中美股市联动的主要因素是贸易强度。李成等[5]认为近期美国发起的贸易摩擦成为中国发展的重要外部扰动,金融市场是虚拟的市场,要与实体经济结合起来,要更好地为实体经济服务。市场传染说是从投资者的心理预期及行为对股市的波动的影响来分析。马君潞等[6]认为次贷危机下中国香港和日本市场是美国金融事件引致亚洲新兴市场危机传染的重要媒介。沈虹等[7]研究发现金融危机爆发后,传染性风险在各期货市场间表现明显,国内外期货市场间风险溢出效应显著增加。

在实证研究方面,大多数学者运用GARCH族模型、VAR模型与Copula等多种模型来研究不股市间的风险溢出效应。Hamao等[8]运用GARCH模型研究发现了美国股市对日本、英国的股市存在更高的风险溢出。Sariannidiset al.与Drimbetas et al.[9]研究发现美国市场对世界其他各地的金融市场具有重要影响,是金融风险的输出地。闻岳春[10]研究发现美欧等股票市场和大宗商品市场对我国股市的溢出效应不断增强。周爱民等[11]基于时变Copula模型研究了我国大陆与香港两地股市和汇市之间的风险溢出效应,结果表明相同类别市场间的风险溢出效应最大,同地区跨市的风险溢出次之,跨地区、跨市场的风险溢出最小。刘凤根等[12]运用GARCH模型,发现我国股市与美国股市存在一定的联动性,且美国股票市场波动对我国内地股票市场波动的风险溢出更高。方意等[13]等采用事件分析法量化分析中美贸易战对我国股、债、汇三市的风险传染效应,研究发现中美贸易战对我国金融市场具有一定的破坏力,并且存在长期的跨市场风险溢出效应。许启发等[14]基于藤copula-CAViaR方法,研究发现再发生严重危害事件时,美国和日本股市对中国股市的危害传染效应更大,更呈现出一种“分担风险,收益却不共享”的格局。刘海云等[15]基于ΔCoVaR和社会网络方法研究发现,开放的发达国家对外风险溢出程度最高,中国作为风险溢出的接受方,受外部风险的冲击更大,其中香港是内地风险的溢出来源也是受外部风险冲击的中介。

经过文献梳理,不难发现两个问题:第一,在不同的时代背景下国际股市间的风险溢出效应因各国宏观经济状况、市场传染特点以及模型选择而不同,而已有文献对贸易单边主义下引致的股市波动分析较少。第二,中美贸易摩擦对股市市场造成的巨大跌幅,从而影响经济的平稳运行,更威胁到一国的金融安全,属于宏观基本面与市场传染共同对金融市场波动的双机制影响,已有文献并没有涉及在宏观基本面引致的极端风险事件发生时不同股市间的相互作用。

通过以上分析,本文以中美两国股市研究对象,选取上证综指、恒生指数和美国标准普尔500指数三个指标,运用△CoVaR[16]风险溢出模型来测度美国股市与我国股市间的风险溢出。由于计算CoVaR方法众多,本文采取效果更有效的Copula函数方法,同时引入时变Copula能更好地刻画不同股市间风险溢出效应的动态变化过程。因此,本文采用EVT-时变t Copula-CoVaR模型来测度中美股市间的风险溢出,对贸易摩擦常态化下如何维护我国金融安全具有重大意义。

三、模型设计

(一)运用ARMA-EGARCH模型获取标准残差序列

因金融资产收益率存在尖峰厚尾特征,收益率波动存在聚集性等特点[17],ARMA-EGARCH模型能够捕捉上述特征,因此对单个收益率序列进行ARMA(1,1)建模,并采用t分布的EGARCH(1,1)进行模型拟合,得到各股指的标准残差序列。

(1)

(2)

(3)

其中,t为时间,为条件标准差;为标准化残差,服从自由度为的t分布;为杠杆系数。

(二)结合EVT极值理论构建边缘分布模型

在金融市场监管中,极端风险事件下金融资产收益率的尾部更值得关注,而EVT极值理论能够较好地描述收益序列尾部特征。因此,结合EVT模型构建边缘分布,运用POT模型建立累积分布函数,可以细致地描述资产收益率的“厚尾”特征。

其中POT模型因为只关注序列z超过某个阈值的分布,充分考虑了尾部数据而被广泛应用,又被称为条件极端损失分布函数,表达式如下:

(4)

式中,u为阈值;为极端统计量;是分布的右端点。这样可表示为:

(5)

随着门槛u逐渐提高,收敛于广义帕累托分布18-19(Pickands 1975,Balkema等1974),,的表达式为:

(6)

式中,为尾部形状参数,当;当;是标度参数,>0.对于任意的,令,由(5)式和(6)式可得:

(7)

通过历史模拟法估计,n为样本容量,Nu 为超过阈值的观测量。将F(u)代入式(7),可得到尾估计:

(8)

(三)选取时变Copula函数——时变t Copula函数

本文通过Copula函数来描述中美股市间的相依关系。由于静态Copula函数具有变量间不变相关性的假定,可能对风险溢出的计算结果产生误差。而时变Copula模型的相关参数采用动态调节相关(DCC)方法,能更好地描述变量间的动态相依关系。因此,本文选取时变t Copula来刻画金融市场的动态相依结构。

二元t Copula函数的条件概率密度函数为:

(9)

在這个式子中,p为相关系数,d是条件自由度。时变t Copula模型相关参数采用DCC方法。

(10)

其中,

(四)风险溢出CoVaR模型

首先,在α%显著性水平无风险价值的计算公式为:

(11)

其次,表示条件风险价值:

(12)

表示金融市场i发生的极端风险事件,j表示另一个市场。为条件风险价值,表示市场i发生极端风险事件时,j所面临的风险价值水平。

为市场i对j的风险溢出价值:

(13)

通常情况下,认为市场i发生的极端风险事件为,并简化为。

(五)计算风险溢出价值△CoVaR

根据Sklar定理,Copula联合密度函数可以由其密度函数与边际密度函数相结合来描述。记Copula函数为C,其密度函数可以表示为则随机变量X,Y的联合密度函数为:

(14)

其中,和分别为X和Y的边缘密度函数。

为求得CoVaR,需明确各相关变量条件密度函数的具体形式,由(11)式,可得到:

(15)

Copula函数通过单调递增变换后,函数性质保持不变,且不会影响计算结果。因此,将标准残差序列替代原收益率进行后续计算。

当Xi 在显著性水平的风险价值水平给定时:

(16)

其中,,为序列Xi的边缘分布函数,在本文即指自由度为,对称性参数为的t分布的分布函数。

根据收益率序列Xj的条件分布函数为:

(17)

可以得到xj,带入公式(12),由此可求得,令,将求得的带入(16)式中,即可求得。最后,根据公式(13),得到△CoVaR。

四、实证研究

(一)数据选取

在我国,上证综指、恒生指数是具有代表性的股票指数,而美国股票市场中具有代表的是S&P500,选取这三个指标,时间区间选取2016年8月16日至2019年7月24日的数据(数据来源于英为财情网站)。由于中美两国存在时差,将上证综指、恒生指数对S&P500采取滞后一天的处理,并剔除节假日等因素,共计628个数据样本。计量软件主要采用Splus、matlab和Rats三种软件。研究中所采用的数据为每日收盘价,记为,分别对收盘价进行如下处理:

(18)

根据表1的描述性统计结果,各股指收益率存在“尖峰厚尾”的特征,因此对单个收益率序列进行ARMA(1,1)建模,并采用t分布的EGARCH(1,1)进行模型拟合,得到各股指的标准残差序列。

(二)极值EVT模型参数估计与边缘分布检验

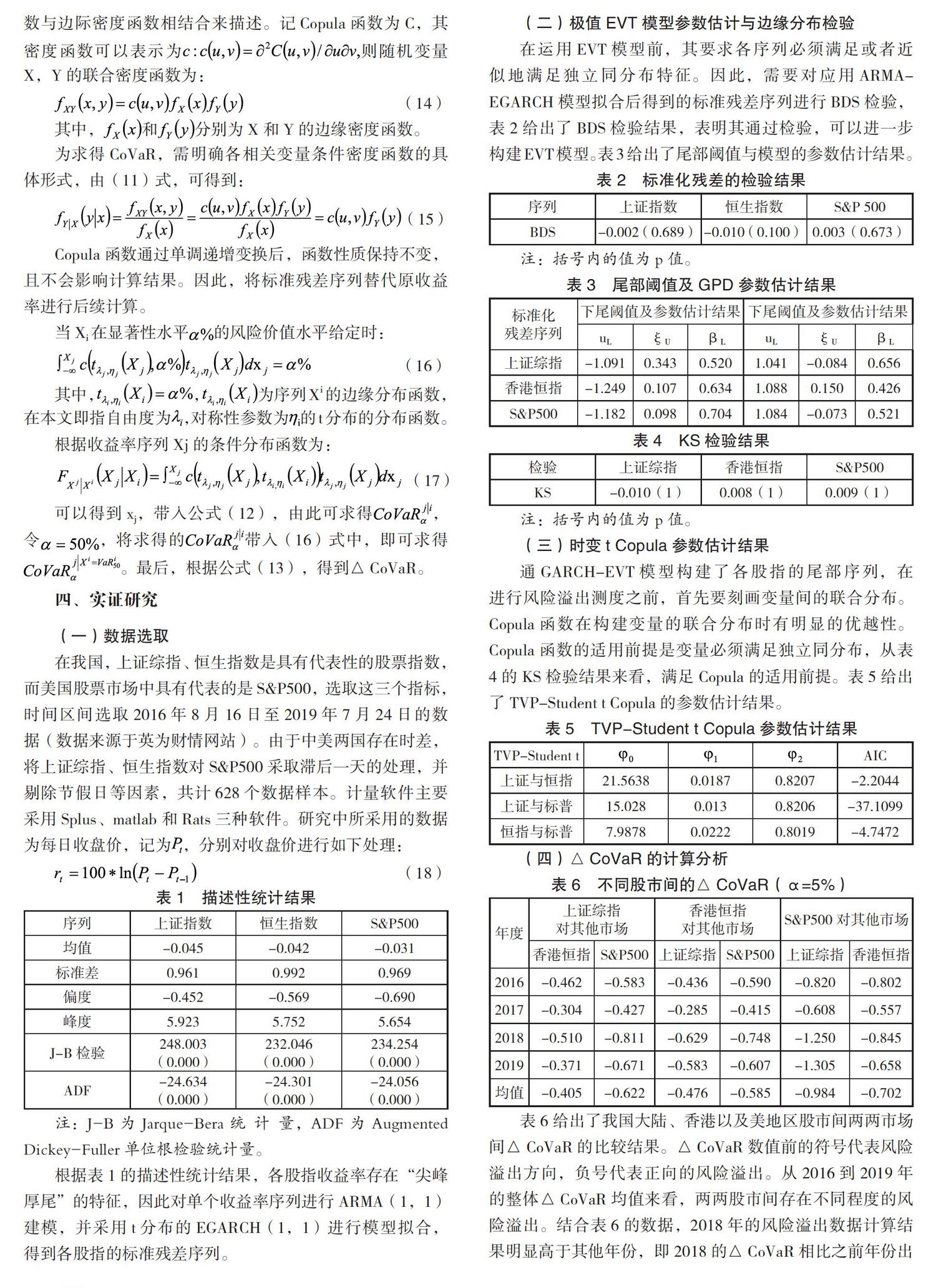

在运用EVT模型前,其要求各序列必须满足或者近似地满足独立同分布特征。因此,需要对应用ARMA-EGARCH模型拟合后得到的标准残差序列进行BDS检验,表2给出了BDS检验结果,表明其通过检验,可以进一步构建EVT模型。表3给出了尾部阈值与模型的参数估计结果。

通GARCH-EVT模型构建了各股指的尾部序列,在进行风险溢出测度之前,首先要刻画变量间的联合分布。Copula函数在构建变量的联合分布时有明显的优越性。Copula函数的适用前提是变量必须满足独立同分布,从表4的KS检验结果来看,满足Copula的适用前提。表5给出了TVP-Student t Copula的参数估计结果。

(四)△CoVaR的计算分析

表6给出了我国大陆、香港以及美地区股市间两两市场间△CoVaR的比较结果。△CoVaR数值前的符号代表风险溢出方向,负号代表正向的风险溢出。从2016到2019年的整体△CoVaR均值来看,两两股市间存在不同程度的风险溢出。结合表6的数据,2018年的风险溢出数据计算结果明显高于其他年份,即2018的△CoVaR相比之前年份出现巨大变化,表明贸易摩擦促进了股市间的风险溢出。首先,美国股市对中国股市的溢出更高,S&P500对上证综指的风险溢出为0.984,对香港恒指的风险溢出为0.702;其次是中国股市对美国市场的溢出次之。

1.单个市场对其他市场的风险溢出分析。(1)沪市对其他市场的风险溢出分析。表6显示出在95%的置信水平下,与2017年相比,2018年上证综指对美国S&P500的溢出水平上升,上证综指对香港恒指的溢出水平上升。这都表明贸易摩擦提升了上证综指对其他市场的风险溢出。(2)港市对其他市场的风险溢出分析。表6显示了在95%的置信水平下,在中美贸易战爆发的2018年,香港恒指对美国S&P500的溢出水平最大,其次为上证综指。(3)美国股市其他市场的风险溢出分析。表6显示出在95%的置信水平下,2018年美国S&P500對上证综指的风险溢出为1.250,高于2017年的0.608,且2018年美国S&P500对恒生指数的风险溢出相比2017年也进一步提升。在中美贸易摩擦时期,美国股市对我国股市的溢出程度最高,我国股市更容易受到美国股市的风险传染。最主要的原因是美国股市的成熟性,作为全球股市的代表,其股价波动更能表现出全球资本流动信息,从而影响我国股市。特别是2017年新一任美国总统特朗普上任后发起的贸易战、美联储加息等政策变动,加剧了国际证券市场波动加剧。

2.贸易摩擦发生前后各股市间的风险溢出比较。与中美贸易战开始前相比,贸易战以后的实证结果主要有以下变化。第一,上证综指与香港恒指的双向风险溢出伴随贸易战而增大,且我国股市对美国股市的风险溢出也伴随贸易摩擦而提升。其中,上证综指对S&P500存在正向的风险溢出,尤其在极端风险事件发生时,这种风险溢出水平会增强。从表6可以看出,2016年的我国股灾,伴随我国政府救市,2017年上证综指对S&P500的风险溢出强度相比2016年下降。2018年中美贸易战打响,这又是一次极端风险事件,上证综指对S&P500的风险溢出效应则上升到最高,我国政府出台相关政策进行救市,在2019年又下降。就上证综指和美国S&P500两个市场来看,美国股市是成熟度与开放性极高的市场,而我国股市长期处于政府的严格监管中,过度依赖政策调整维持股市稳定,形成了所谓的“政策市”,因此,当极端事件发生时,沪市对美国股市的风险溢出水平虽会增强,但是仍然低于美国市场对我国股市的风险溢出。第二,我国与美国两个市场均存在双向的正向风险溢出,且美国市场对我国市场的风险溢出效应更强,尤其在中美贸易战发生后,这种风险溢出得到了强化,两个市场的联动关系更加明显。在当前美元强势的局势下,短期资本流出从我国流出,人民币汇率大幅度贬值,对我国股市产生明显利空。在未来美元走强的势头下,央行为了稳定汇率采取加息等货币政策,又会伤害我国宏观经济,导致股市走弱。因此,在当前国际局势下,美国政府一系列的宏观经济政策会导致我国金融风险上升,进一步加剧美股对我国股市的价格引导作用,从而也直接加剧了对我国股市关联性的影响。

五、结论

本文基于时变EVT-Copula模型,并进一步利用CoVaR模型测度了我国沪市、港市与美国股市三个市场间的风险溢出效应。通过全文实证分析,得出下列结论。

第一,从短期来看,中美贸易战刺激美元升值,人民币贬值,加速资本市场流动。2018年8月5日,美元兑人民币汇率为7.0507,这是“811汇改”后首次破7。人民币贬值会加速国内资本外流,影响我国金融市场稳定。因此,我国未来有必要完善资本流动管理和维护人民币汇率市场机制稳定。

第二,从长期来看,中美股市存在联动性,且中美股市间存在正向的风险溢出效应。鉴于美国是我国第一大贸易伙伴,因此,要防范金融风险,首先要密切关注美国经济体,关注并预测美国政府未来的贸易政策,做好贸易谈判的准备并同时做好谈判破裂的准备,打好贸易摩擦常态化下的攻坚战。虽然中美两国不断举行谈判以解决贸易摩擦困局,但是收效甚微,我国应借助“一带一路”平台,积极和参与“一带一路”建设的国家展开关于特大贸易区域的制度建设,同时,积极与欧盟、东盟等地区关于亚欧经济一体化组织的建设,推进新型经济全球化建设进程。

第三,中美贸易战发生后,更加强化了美国股市对我国股市的风险溢出,2018年溢出数值居于历史高位。我国经历改革开放短短几十年,金融体系尚不健全,我国股市更容易受到贸易摩擦的负面影响。股价可以直接反映宏观经济的运行状况,股市的不稳定会影响我国宏观经济的稳定性,进而影响我国两个一百年奋斗目标的实现。因此,对于我国金融监管部门来说,发展和完善我国金融市场仍然是重中之重,在这种同一市场的风险传染中,仍然要逐步开放我国的金融市场,建设全方位的金融服务机制。

参考文献:

[1]邓富华,姜玉梅,王译影.后危机时代中美贸易摩擦的历史借鉴与政策因应[J].国际贸易,2018(09):24-30.

[2]李建伟.中国经济增长四十年回顾与展望[J].管理世界,2018,34(10):11-23.

[3]郑挺国,尚玉皇.基于宏观基本面的股市波动度量与预测[J].世界经济,2014,37(12):118-139.

[4]龚金国,史代敏.金融自由化、贸易强度与股市联动——来自中美市场的证据[J].国际金融研究,2015(06):85-96.