2018年中国饲料消费形势及原料供需格局变化

2019-04-20谢长城

谢长城

(北京博亚和讯农牧技术有限公司,北京 100085)

2018 年,全球经济保持增长,但增速放缓,全球贸易紧张局势加剧,原料流通路径转变,且由于政策的不确定性,原料市场价格暴涨暴跌。与此同时,中国畜牧业供给侧结构性改革有序推进,畜禽养殖生产稳定向好,结构调整和提质增效迈出坚实步伐,畜禽养殖规模化水平继续提高。饲料消费总量小幅下降,产业产品结构和消费趋势优化,饲料质量安全风险得到有效管控,饲料产品质量继续提升,行业集中度进一步提高。

原料方面,中国玉米市场逐渐向完全市场化过渡,价格上涨与政府去库存博弈,玉米消费缓慢增长,去库存已见成效,市场供大于求缓解。由于中美贸易摩擦加剧,谷物替代品进口成本大幅增加,替代优势消失,进口量大幅下降;中国大豆进口格局转变,进口总量下降,进口成本增加,豆粕价格波动加剧。为缓解蛋白原料供需矛盾,中国采取多种措施开源节流,扩大国产大豆种植面积,拓宽蛋白原料进口品种和来源地,下调部分国家的蛋白原料进口关税,形成多元化供应新格局,并推动饲料中低蛋白日粮技术的应用。本文基于博亚和讯收集数据,分析了2018年中国饲料整体消费形势及原料供需格局变化,并对2019年中国饲料市场进行展望。

1 2018年中国饲料消费形势

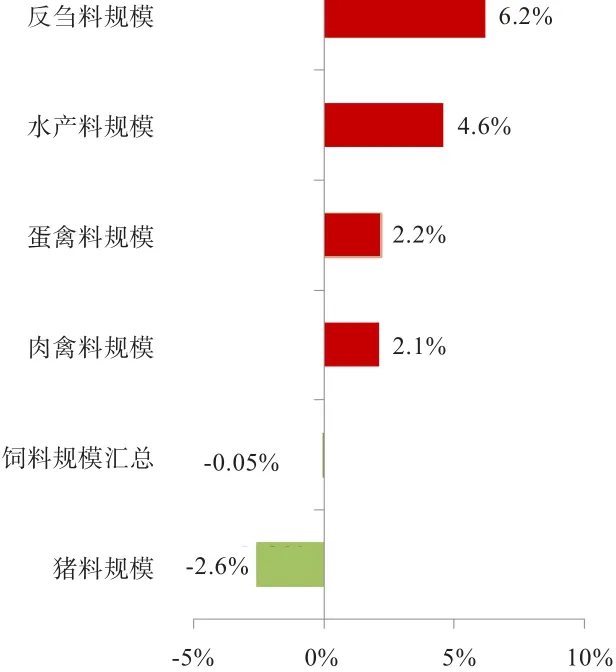

2018 年,生猪出栏减少,补栏大降,养殖亏损叠加非洲猪瘟疫情影响,生猪工业化饲料饲喂量减少,猪料消费同比下降2.6%;在产蛋鸡存栏缓慢回升,年底突破10亿羽,蛋禽料消费同比增长2.2%;白羽肉鸡出栏略降,盈利创新高,黄鸡和肉鸭稳中有增,肉禽料消费同比增长2.1%;奶牛存栏基本保持稳定,肉牛出栏小幅增长,反刍饲料消费略有恢复;水产养殖在第3季度进入旺季,虽受台风等因素影响,但其饲料消费量出现恢复性增长(图1)。

图1 2018年不同饲料品种消耗量同比变化情况

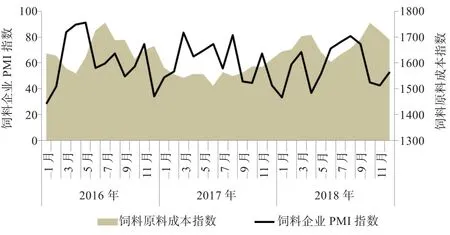

由于玉米和豆粕价格上涨,配合料用量增加,浓缩饲料和添加剂预混料用量下降,将浓缩料和预混料折算成配合料后,预计2018年饲料消费总量同比下降0.05%。在饲料消费总量下降的背景下,饲料消费季节性波动加大,其中饲料生产第1、3季度扩张,第2、4季度低迷。由于第2季度生猪养殖大幅亏损,第4季度非洲猪瘟疫情持续扩散,中小散户减少工业化饲料饲喂量以及降低出栏体重,使得这2个季度的饲料消费量减少,但一体化企业用量增长(图2)。

图2 2016—2018年饲料企业PMI指数

在饲料产品质量安全方面,2018年饲料抽检合格率持续保持较高水平,饲料产品质量安全得到保障。此外,饲料部级示范企业继续增加。截止2018年,已公布6批246家部级示范企业名单,覆盖30个省市自治区。其中湖北省示范企业最多,有23家;山东省第二,有21家。

2 2018年中国饲料原料供需格局变化

2.1 饲料原料政策调控继续优化 2018年,国内小麦、稻谷等口粮品种继续实行最低收购价政策,但收购价格下调;棉花目标价格改革深化;大豆延续生产者补贴政策,补贴持续加码;玉米市场定价、价补分离,完善生产者补贴制度,多元化市场主体积极入市收购。同时,结构调整和促消费政策继续优化,玉米市场去库存步伐加快,深加工和饲料收购补贴力度减弱,继续推动燃料乙醇能源战略和深加工产品出口政策。

国产大豆市场延续生产者补贴政策,大豆价格由市场决定,政府对大豆生产者给予一定补贴,生产者随行就市出售大豆,形成购销主体多元化和多渠道流通的市场格局,国产大豆种植面积和产量延续增长。3月15日,东北地区陆续出台大豆加工补贴政策,吉林和黑龙江大豆收购加工补贴300元/t。11月17日,黑龙江省2018年玉米和大豆生产者补贴资金发放工作正式启动,2018年玉米生产者补贴标准为每亩25元,大豆生产者补贴标准为每亩320元。

国内玉米市场延续市场改革,结构调整和促消费政策继续优化,以“镰刀弯”和黄淮海等地区为重点,粮改饲规模扩大至1 000万亩,继续调减非优势区籽粒玉米,增加优质食用大豆、薯类、杂粮杂豆等,玉米产量延续下降。国储玉米拍卖高成交、高溢价,去库存步伐加快,深加工和饲料收购补贴力度减弱。2018年4—10月累计拍卖成交1亿t,预计目前临储库存在7 900万t左右。2018年3月黑龙江、吉林陆续公布补贴政策,分别补贴150、100元/t,补贴金额较2017年减半且补贴时间缩减至1个半月。

8月22 日,国务院常务会议强调将有序扩大车用乙醇汽油推广使用,除黑龙江、吉林、辽宁等11个试点省份外,2018年进一步在北京、天津、河北等15个省份推广,到2020年,全国范围内将基本实现车用乙醇汽油全覆盖。

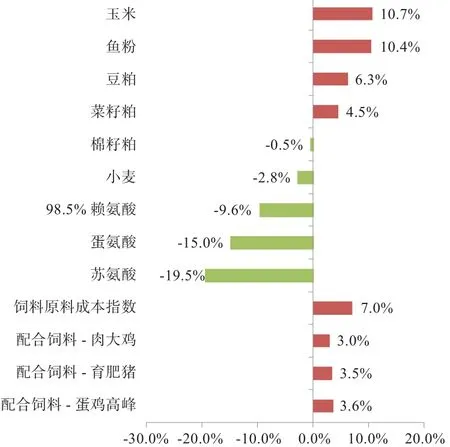

2.2 玉米稳步上涨,豆粕波动加剧 2018年,玉米去库存初见成效,叠加中美贸易摩擦升级,进口谷物替代减少,玉米消费增加,推动玉米价格稳步上涨。中美贸易摩擦跌宕起伏,中国多种措施开源节流,终端需求在第4季度“旺季不旺”,国内豆粕价格暴涨暴跌。添加剂(主要是氨基酸)产品降幅较大,蛋白原料价格和玉米价格上涨,按市价计算,饲料原料使用成本比上年同期上升7%。饲料产品价格涨幅小于原料成本,饲料企业毛利率延续下降(图3)。

图3 2018年饲料及原料价格同比变化

2.2.1 市场化与政策市博弈,玉米去库存已见成效2018年,我国玉米产量达2.57亿t,比2017年减少17.4万t,同比减少0.7%;小麦产量达1.3亿t,比2017年减少29万t,同比减少2.2%。

玉米市场风波不断,价格波动幅度加剧,市场逐渐向完全市场化过渡,价格上涨趋势与政府去库存博弈,玉米价格稳步上涨。玉米饲用消费缓慢增长,由于生猪养殖亏损,饲料企业采购谨慎叠加非洲猪瘟持续发酵,利空玉米消费,但禽料需求升温,弥补部分玉米饲用需求。深加工企业盈利向好,开工率维持高位,支撑玉米工业消费。整体来看,玉米去库存已见成效,市场供大于求逐渐缓解,未来持续向市场化过渡。2018年,全国玉米均价1 826元/t,同比上涨10.7%。

小麦市场逐渐向市场化过渡,国家不断下调小麦销售底价,2019年生产的小麦(三等)最低收购价为每50 kg 112元,折合1.12元/500 g,比2018年下调0.03元/500 g。2018年全国小麦收购均价为2 415元/t,同比下跌2.8%。

2.2.2 谷物替代优势消失,进口量大幅下降 2018年,小麦-玉米价差在500元/t以上,饲料中小麦替代玉米有限,但在夏收期间降水过多,小麦中芽麦增加,由于芽麦只能进入饲用领域,进而增加了饲用小麦用量。预计2018—2019年度小麦饲料消费为1 000万t,比上年度增加300万t(图4)。2018年,中国玉米、小麦、大麦、高粱、DDGS进口量累计1 723.6万t,同比减少19.6%。其中,高粱进口量365 t,同比减少27.8%,玉米进口量352.4万t,同比增加24.7%,大麦进口量681.5万t,同比减少23.1%,小麦进口量309.9万t,同比减少29.9%。受制于惩罚性的“双反”关税政策影响,DDGS进口量14.8万t,同比减少62.2%。

图4 2014—2018年小麦-玉米价格走势及小麦在饲料中消耗量

2.2.3 中美贸易政策不确定,蛋白原料市场暴涨暴跌全球大豆市场供应过剩格局加深,豆类市场保持低位运行,但中美贸易摩擦改变了全球大豆流通路径,令美国大豆与国内豆粕价格走势分化,且政策的不确定性也助推豆类市场价格暴涨暴跌,波动加剧。美豆出口大降,价格创下十年新低。中国大豆进口总量大幅下降,进口成本上升,同比上涨4.1%。2018年国内豆粕现货均价为3 171元/t,同比上涨6.3%。

全球菜籽和棉籽产量小幅下降,但仍处于高位,全球杂粕市场供需格局保持宽松态势。其中,中国菜籽产量延续下降,棉籽产量连续2年增产后小幅回落,但菜籽和菜粕进口量延续增长,叠加葵花粕等其他杂粕进口量大增,杂粕市场供应保持宽松格局。在需求增幅有限的背景下,国内杂粕现货市场冲高回落,其中菜粕现货均价为2 534元/t,同比上涨4.5%,棉粕现货均价为2 510元/t,同比下跌0.5%。

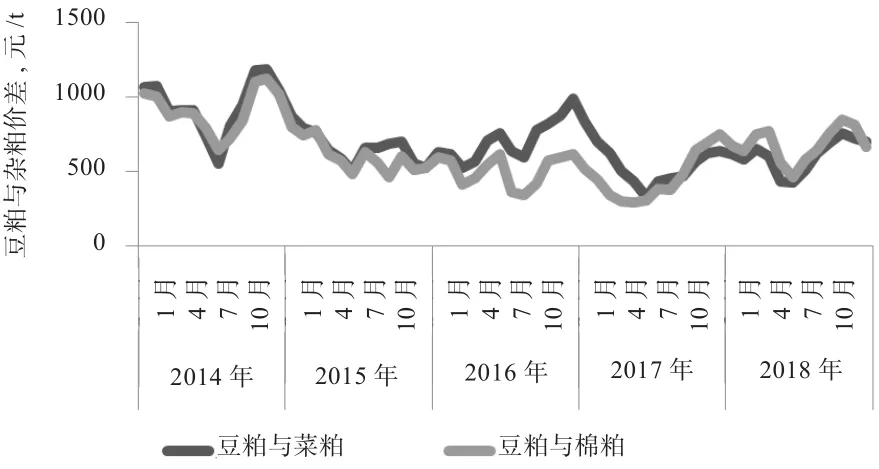

2.2.4 豆粕与杂粕价差扩大,使用优势下降 一般来讲,豆粕与棉粕价差为800元/t以上、豆粕与菜粕价差为1 000元/t以上时,替代效应开始显现。2018年国内豆粕与菜粕价差为637元/t,价差较上年扩大89元/t,豆粕与棉粕价差为661元/t,价差较上年扩大201元/t,豆粕与杂粕价差扩大,豆粕使用优势下降。据市场调研,豆粕在猪料和禽料中添加比例下调1%~2%,在水产料中下调5%(图5)。

图5 2014—2018年豆粕与杂粕价差走势变化

2.2.5 蛋白类原料进口大幅下降,对外依赖度下降 从国内油料作物供应情况来看,2018年中国油料产量延续回升,大豆产量为1 600万t,同比增加71.8万t;菜籽产量为1 300万t,同比减少27万t;棉籽产量为1 078万t,同比减少2万t。中国油料进口量大幅下降,对外依赖度下降。其中,大豆进口量达8 803万t,同比减少7.9%,对外依存度为84.6%;豆粕进口2.27万t,同比减少62.8%;油菜籽进口475.6万t,同比增加0.2%,占当年国内新增供给(不含库存)的26.8%;菜粕进口130.2万t,同比增加34.9%;鱼粉、乳清粉进口量分别达到 146.1万 t和 55.5万 t。

2.2.6 低蛋白日粮团体标准出台,豆粕消耗量下降 10月26日,中国饲料工业协会批准发布《仔猪、生长育肥猪配合饲料》、《蛋鸡、肉鸡配合饲料》2项团体标准,自2018年11月1日起实施。2项标准的出台将有效减少豆粕等蛋白饲料原料用量。据测算,猪配合饲料平均蛋白水平下调1.5个百分点,有望将生产1kg猪肉的蛋白质消耗从0.45 kg降至0.39 kg,降幅达13%;蛋鸡、肉鸡配合饲料蛋白水平也将降低约1个百分点。新标准在全行业全面推行后,养殖业豆粕年消耗量有望降低约1 100万t,带动减少大豆需求约1 400万t。

但目前低蛋白日粮技术应用仍面临较大阻力,一体化企业低蛋白日粮技术应用较为成熟,增量空间有限;而国内中小饲料企业在原料评估体系、配方技术、养殖环境控制等方面技术不足,低蛋白日粮技术应用有难度。除了已经在应用低蛋白日粮的一体化企业外,粗略估计,目前可以开展低蛋白日粮使用的饲料占国内饲料需求的比例在30%左右,预计豆粕年消耗量能减少330万t左右。

3 2019年中国饲料及原料市场展望

2019年,全球经济增速放缓,美国加息节奏或将放缓,中国经济下行压力较大,继续实施积极的财政政策和稳健的货币政策,商品通胀压力上升。国内饲料原料产量稳定,品种结构优化,进口量下降,进口品种和来源地继续扩大。国内生猪产能大幅下降,生猪养殖盈利或再创新高,猪料消费大幅减少,部分猪料企业转向生产禽料。家禽养殖效益下降,但仍保持较高水平,在产蛋鸡存栏延续增长,白羽肉鸡出栏量大幅增长,禽料消费增幅明显。非洲猪瘟防控难度大,中小散户退出比例较高,一体化企业饲料份额继续扩大,继续抢占商业饲料份额。

3.1 替代品进口下降,玉米价格震荡偏强 玉米去库存已见成效,2018年4—10月累计拍卖成交1亿t,年度结余7年来首次转负,供大于求格局逐渐缓解,提振玉米价格偏强运行。受非洲猪瘟疫情影响,猪料消费大幅减少,但禽料消费增加,饲用玉米需求降幅或低于预期。下游深加工近年新建燃料乙醇项目较多,但投产有限,需求并未达到预期,但仍维持增长趋势。

若2019年对美进口商品继续加征关税,以及对澳大利亚进口大麦确立“双反”,预计2019年DDGS进口量保持在20万t左右,高粱进口量或下降至50万t左右,大麦进口量下降至400万t左右,谷物替代品进口总量约470万t,比2018年下降640万t左右,该部分用量将由国内玉米补充,将继续提振国内玉米消费。玉米产量持平略减,预计2019年玉米价格震荡偏强,均价在 1 750~1 950元 /t。

3.2 油料进口将延续下降,区间震荡为主 2019年,南美大豆丰产预期较强,中国大豆播种面积和产量有望延续增长,美国大豆播种面积和产量有望小幅下降,全球大豆供应仍将保持宽松,贸易政策和天气变化依然是关注焦点。国内非洲猪瘟短期难以有效控制,生猪存栏将继续探底,猪料需求下降,但禽料保持增长,养殖市场对豆粕需求稳中略降。预计2019年中国大豆进口量将延续下降,但降幅缩窄,大豆进口量在8 500万t左右。

全球大豆市场供应延续宽松格局,在厄尔尼诺天气背景下,大豆减产概率较小,但贸易政策不确定性依然较大,预计2019年美豆价格维持低位区间震荡,运行区间在850~1 050美分/蒲式耳,国内豆粕现货价格先跌后涨,运行区间在2 500~3 100元/t。

全球菜籽和棉籽产量保持高位,菜粕和棉粕供需格局仍保持宽松。其中,中国菜籽和棉籽产量维持稳中调整,菜籽和菜粕进口量保持高位。国内饲料需求继续分化,豆粕与杂粕价差保持低位,杂粕使用优势并不明显,添加比例维持稳定。