基于DCC-GARCH模型的P2P网贷利率溢出效应研究

2019-03-17徐云松

徐云松

摘 要:P2P网贷利率作为互联网金融市场价格体系核心,其溢出效应在很大程度上反映了互联网金融发展演进影响下的宏观经济运行状态。本文在系统回顾P2P网贷利率微观机制与宏观效应文献基础上,通过Granger因果关系检验并构建多元DCC-GARCH模型,实证分析了我国P2P网贷利率与正规金融市场利率的动态关联关系。研究发现:首先,P2P网贷利率波动具有聚集性特征,相对较高的利率水平并未明显改善非金融企业部门的融资困境;其次,Shibor基准利率对于P2P网贷利率与中债国债利率都具有引导作用,然而与中债国债利率存在双向溢出效应,且动态相关性更强,与P2P网贷利率仅存在单向溢出效应;第三,P2P网贷利率与中债国债利率动态关系不显著,表明我国正规金融市场与非正规金融市场之间仍然存在着结构失衡与人为分割;最后,本文从健全外部监管体制、完善内部运营机制两个层面提出针对性建议。

关键词:P2P网贷利率;溢出效应;Granger因果关系检验;DCC-GARCH模型

中图分类号:F832 文献标识码:A 文章编号:1674-2265(2019)01-0055-07

DOI:10.19647/j.cnki.37-1462/f.2019.01.006

一、引言

P2P网贷作为一种典型的互联网金融模式,通过网贷公司提供P2P平台发挥信息中介功能而联结资金供需双方,体现了民间金融组织形式与现代信息科技的有机结合,反映了民间借贷公开化、网络化、信息化演进趋势。近年来,我国P2P网贷市场呈现爆发式增长,根据第一网贷数据显示,平台数量从2013年底的523家扩张到2018年9月的累计共7616家,同期贷款余额从352.23亿元增加到13559.46亿元;2013年全年成交额892.53亿元,而2018年9月单月成交额就高达850.81亿元;同时,2013—2017年短短4年间,市场投资者由23.1万人增加到1713万人,市场活跃度持续攀升。然而,我国P2P网贷市场短时间内急剧膨胀也暴露出诸多问题与金融乱象,近期P2P网贷平台集中出现逾期、倒闭、高管跑路等事件,集聚了金融风险隐患,已成为防范化解金融风险攻坚战的重中之重。

P2P网贷市场不仅是我国互联网金融市场重要组成部分,而且对整个金融体系稳定与有序运行具有重要影响;P2P网贷利率作为互联网金融市场价格体系的核心,其与其他市场利率产生的互动影响与溢出效应,在很大程度上就反映了宏观经济运行状态,尤其是日趋复杂的金融系统中重大金融风险形成与集聚的演变状况。因此,以P2P网贷利率作为非正规的互联网金融市场研究切入点,全面深入地探究非正规金融市场与正规金融市场之间的信息传递与动态关系,具有重要的现实意义。

二、文献回顾

短短几年间我国P2P网贷市场规模由小到大,参与主体数量不断增长,市场热度持续不减,不仅引起了监管机构的关注,而且成为学者研究的重点领域,涌现出了一系列学术成果。

微观层面,关于P2P网贷利率的相关成果主要集中在两个方面:

一是P2P网贷市场利率定价机制的探讨。Krueger(2009)分析认为基于双边市场的平台定价遵从需求价格弹性法则,平台会针对需求价格弹性高的投资者制定较低利率,对于需求价格弹性低的投资者制定较高的利率,通过差异化定价吸引不同类型投资者。Barasinska(2014)研究指出欧洲的Smava网贷平台中,出借者通过对融资者信息详细研判,准确筛选出融资者可接受最高回报率进行投资,这种价格机制实现了出借者效用最大化。廖理和李梦然(2014)认为尽管我国P2P网贷市场基本实现了差别化定价,但一部分违约风险未体现在利率价格中,市场化定价效率仍有待提升。陈虹和马永健(2016)基于贝叶斯博弈理论分析表明,市场投资者与融资者人数比值增大,网贷平台成交利率随之降低,二者之间存在反向变动关系。于瑾和杨泽锋(2018)实证研究发现我国网贷利率与市场化利率定价水平存在差异,这反映了当前P2P网贷平台运作仍不规范,制约了网贷市场价格机制的合理性。

二是市场参与主体借贷特征对网贷利率的影响。Pope(2011)指出借款人在平台发布的照片“软信息”对利率价格产生影响,体型肥胖借款者要支付更高利率,而表情愉悦的借款人则负担一个较低利率;同时,借款人的年龄、性别等生理特征,以及借款用途等“硬信息”也影响了自身筹资成本。Herzenstein等(2011)分析认为网贷市场中普遍存在着羊群效应,基于羊群行为的投资决策有利于融资者降低搜寻与转换成本,降低借款利率,活跃了网贷市场。Luo等(2013)通过构建决策树模型验证同样表明,网贷市场中羊群行为对于借款人以较低利率水平融资具有显著影响。陈霄和叶德珠(2016)量化分析指出,借款人的定价效率受到婚姻、年龄、学历影响,性别、年龄、借款描述字数则增加了利率定价中的不确定性,而借款人认知偏误则导致实际利率高于市场利率水平。崔婷和刘家麒(2018)实证研究发现,网贷行业的用户依赖性、网络外部性特征导致市场结构的特征差异性,进而影响了衡量借贷资金成本的利率水平。

宏观层面,相关文献主要表现在两个方面:

一是P2P网贷市场利率波动性特征研究。陈霄和叶德珠(2016)通过2012—2014年日度时序数据,构建AR-GARCH模型实证分析了我国P2P网贷利率的波动特征,并运用TARCH与EGARCH模型检验是否存在杠杆效应。结果表明,网贷利率波动具有宽尾与聚集性特征,然而网贷市场不存在风险与收益匹配的现象,利率价格并不能完全反映市场信息,弱势有效市场不成立。同时,网贷利率下跌的利空消息比利率上升的利好消息产生更大冲击影响的杠杆效应并不显著。何启志和彭明生(2016)运用ARCH模型与GARCH类模型实证研究发现,P2P网贷利率受自身前期波动的持久性影响,利率波動性较大,意味着风险具有积聚性,市场自身的平衡与调节能力较差;同时,与较为完善的金融市场表现不同,网贷市场不存在明显的杠杆效应,表明投资者金融专业素养较低、风险意识不强,网贷市场发展仍处于初级阶段。阮素梅和何浩然(2016)通过一元SV模型的实证检验发现,网贷市场收益率具有尖峰厚尾、波动聚集的特征,收益率下降冲击影响更大,表明存在杠杆效应;然而,高风险高收益的现象不明显,我国P2P网贷市场仍有较为突出的风险隐患,容易诱发系统性风险。

二是P2P网贷利率与其他市场之间互动关联效应。钱金宝(2015)基于面板数据与断点回归设计两种量化方法,采用2014年5月至2015年5月P2P市场日度样本数据,考察了期间六次宽松货币政策调控对于P2P平均利率的影响效应,结果表明宽松货币政策对于网贷市场作用微弱,这与我国金融市场二元性与双轨制有密切关系。韦起和张强(2015)运用GARCH-GPD模型及Copula函数测度网贷利率与股票指数之间的相关系数,结果表明网贷市场对传统商业银行具有直接与间接两个维度的风险溢出效应。刘镜秀和门明(2016)通过Copula-GARCH模型验证了P2P网贷市场与资本市场的风险溢出效应,结果表明,网贷市场与债券市场之间关联关系较为微弱,而与股票市场之间存在负向动态的“跷跷板”效应。周耿和范从来(2016)认为我国P2P网贷市场具有高度市场化的利率形成机制,央行实施降准降息的宽松货币政策会引致P2P网贷利率相应下降,同时网贷利率还受到商业银行价格效应、供给效应直接影响,以及一些调节效应的间接影响。

综上所述,长期以来国内外从微观视角探讨网贷利率价格机制与影响因素的文献众多、研究深入,但是基于微观个体的静态分析忽视了市场的动态性与普遍联系性,实证方法也大多采用截面数据进行检验,存在很大程度局限性。近年来,从宏观视角对P2P网贷利率问题的研究,主要集中在网贷利率自身波动特征方面;即使一些文献采用了BEKK-GARCH为主的多变量模型分析其溢出效应关系(何启志和彭明生,2016),也由于该模型参数经济意义不明确,未能直观刻画出随着时序变迁的市场之间动态关系走势,导致现实解释力偏弱。本文基于DCC-GARCH模型的實证检验弥补了上述不足,丰富了相关领域研究成果。

三、变量选取与模型设定

(一)变量数据选取

2013年互联网金融迎来了爆发式发展,互联网金融创新模式不断涌现,因此实证分析起点为互联网金融元年2013年,时序周期从2013年4月26日至2018年8月8日。本文选取我国P2P网贷综合利率为研究主要对象,并将Shibor、中债国债利率纳入整体框架。由于P2P网贷综合利率为不同标的、不同借贷期限的综合测算数据,平均借贷期限在6个月左右,为确保各变量数据的一致性与合理性,Shibor与中债国债利率同样选取半年期。同时,Shibor与中债国债利率公布数据限于工作日,因此本文统一剔除了节假日数据,共得到1199个时序样本;相关指标数据来源于万得数据库、上海银行间同业拆放利率官网、第一网贷网站。

变量数据的描述性统计结果如表1所示,P2P网贷综合利率序列[rpt]偏度S>0,峰度K<3,说明样本为右偏分布,且分布呈现矮胖形状;J-B统计量P值小于0.01,序列不服从正态分布。而三个收益率序列偏度不为零,峰度K>3,J-B统计量同样在1%置信水平下不服从正态分布,呈现出尖峰厚尾、偏态分布现象;三个收益率序列具有相似的基本特征,可能是由于各利率形成机制存在一定的互动关联性。表1还显示,P2P网贷综合利率均值为13.481%,超过银行类机构存款利率及传统金融机构投资收益率。从投资者角度来看,拓宽了资金配置渠道,有利于改善投资收益,但高利率同时也意味着较高违约风险。对于融资者而言,尽管P2P网贷缩短了资金链条,打破了时空限制,降低了搜寻成本,但并未显著地降低融资成本。

(二)模型方法设定

相对于传统的正规金融市场,我国P2P网贷市场本质上属于非正规的民间金融市场,起步时间晚,成长时间短,发展仍处于初级阶段。而P2P网贷利率是综合测算且期限多在半年左右的短期利率,常表现出波动聚集、尖峰厚尾、杠杆效应等时间序列特征,运用GARCH类模型可以较好地拟合与描述。因此,本文采用DCC-GARCH模型解析P2P网贷市场与正规金融市场之间的动态关系,反映跨市场的溢出效应。

多元GARCH模型用于反映不同市场之间的互动关系,包括动态关联性与波动溢出效应。Engle(2002)构建了动态条件相关的广义自回归条件异方差(DCC-GARCH)模型;相对于较为常用但参数经济意义不明确的BEKK-GARCH模型,以及在检验中常常不符合实际要求的CCC-GARCH模型,DCC-GARCH模型参数经济意义较为明确,且待估计参数个数少,克服了CCC-GARCH模型的缺陷,能够直观反映变量间的动态相关走势。DCC-GARCH运用两步法进行检验,第一步建立单变量GARCH模型并估计获得标准化残差;第二步再次采用GARCH模型针对标准残差估计相关矩阵,得到变量间动态条件相关系数。

考虑DCC-GARCH模型中动态结构设定:

四、实证检验分析

(一)平稳性与ARCH效应检验

通过对处理后样本数据的单位根检验发现,[lrpt]、[lrst]、[lrzt]三个变量序列均通过了5%置信水平下的显著性检验。进一步通过Engle-Granger两步法验证协整关系,变量回归后残差序列的ADF检验通过了1%显著性水平检验,表明P2P网贷利率、Shibor与中债国债利率之间具有长期稳定的均衡关系。同时,通过ARCH-LM检验结果显示,各变量在1%显著性水平下存在明显的ARCH效应,即各变量序列波动存在条件异方差性,可建立多元GARCH模型进行后续分析。

(二)Granger因果关系检验

研究P2P网贷利率、Shibor与中债国债利率之间的动态关系,应先通过Granger因果关系检验判断变量之间是否存在因果关系。由表2可知,P2P网贷利率与Shibor之间存在单向因果关系,Shibor能够引起P2P网贷利率的变化,即存在单向的溢出效应。Shibor与中债国债利率之间互有Granger因果关系,即Shibor与中债国债利率存在双向溢出效应。同时,P2P网贷利率与中债国债利率之间不存在显著的因果关系。

进一步地,本文通过绘制P2P网贷利率、Shibor与中债国债利率时序图,以直观清晰地揭示三个变量之间的变动态势;其中,P2P网贷利率数值反映在左侧纵轴,Shibor与中债国债利率反映在右侧纵轴。图1显示,一方面,P2P网贷利率波动聚集性特征显著,表现出波动下行的趋势,但总体上仍高于正规金融市场利率水平。P2P网贷模式有利于发挥长尾效应,节约搜寻成本与交易成本,然而较高的利率水平并未改善小微企业的高融资成本困境,市场交易者较为普遍的非理性盲从行为还加剧了市场风险。另一方面,结合Granger因果关系检验结果可以发现,Shibor的利率变动对于P2P网贷利率具有前瞻性的引导作用,同时Shibor对于中债国債利率变动的引导性更强,二者之间同向变化态势更为明显,这反映了Shibor作为基准利率在调节与影响其他金融市场利率过程中的基础地位;而P2P网贷利率与中债国债利率之间互动关系不密切,这说明我国正规金融市场与非正规金融市场仍然存在不同程度的市场分割,信息传递与关联作用受到抑制。

(三)DCC-GARCH模型检验

上述分析表明P2P网贷利率、Shibor与中债国债利率之间存在相关关系,为进一步准确地描述各市场收益率之间的动态关联性与溢出效应,可采用DCC-GARCH模型对样本序列进行检验。

1. DCC-GARCH(1,1)模型估计。根据AIC准则判断发现,构建GARCH(1,1)模型较为合适。表3显示了DCC-GARCH(1,1)模型检验结果,第一步是对单变量序列估计得到的相关系数,三个变量[lrp]、[lrs]、[lrz]的ARCH项([α])与GARCH项([β])均通过了10%的显著性水平检验,且各序列衰减系数小于1,表明波动都具有持久性。第二步是考察变量序列之间的动态条件相关性,DCC模型稳定性检验表明,[α1+β1=0.8883<1],且DCC模型系数[α1]与[β1]均通过了5%的显著性水平检验,说明模型回归结果稳健,[lrp]、[lrs]与[lrz]之间的动态相关性与动态条件相关性均显著并具有持续性。

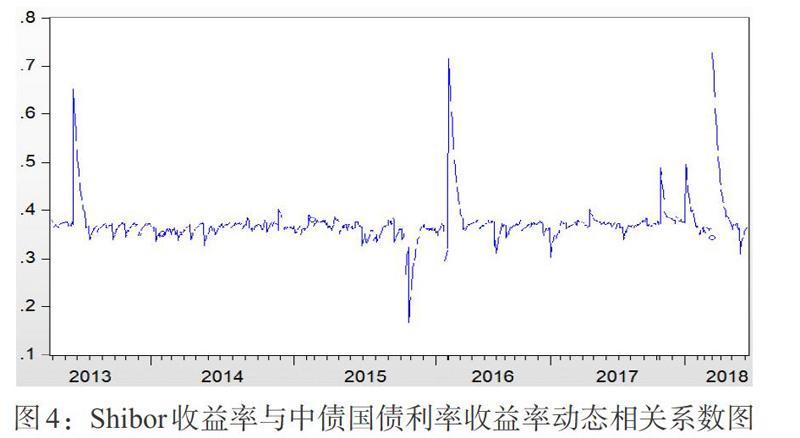

2. 动态关系分析。在DCC-GARCH(1,1)模型合理估计基础上,可以进一步得到各变量间的动态相关系数描述性统计,并绘制动态相关系数的时序演变图。结合表4以及图2、图3、图4可以看出,P2P网贷市场与正规金融市场之间相关性表现出动态时变特征,然而市场之间的联动性强弱有很大区别。P2P网贷利率与Shibor动态相关系数变动显示,二者之间波动幅度基本位于0—0.1之间,动态相关系数较小,均值为0.0416,联动性较弱。P2P网贷利率与中债国债利率动态相关系数变动显示,二者之间波动幅度基本位于-0.1—0.1之间,动态相关系数均值为0.0106,相关性总体上较为微弱,同时动态相关系数为负的时间点较多,表明二者之间动态关系走势出现了一定程度分离,市场之间较强的分割性影响了溢出效应。Shibor与中债国债利率动态相关系数变动显示,二者之间波动幅度基本位于0.2—0.7之间,动态相关系数均值为0.3730,两个市场走势趋同度高,联动性最强,正规金融市场之间存在显著的双向溢出效应。

从现实来看,我国Shibor基准利率针对正规金融市场利率与非正规金融市场利率都发挥出引导性功能,然而对于P2P网贷利率与中债国债利率影响有所不同。当前P2P网贷市场利率并不直接受央行货币政策调控影响,而是在一定程度上对监管当局货币政策做出预期性调整,网贷市场仍处于发展的初级阶段。当经济衰退或流动性趋紧时,央行降低Shibor,银行间市场资金供应相对宽裕,融资主体对于民间借贷资金需求减少,从而网贷市场热度减弱,利率随之降低;反之则反。Shibor对P2P网贷利率的调节功能为央行有效引导网贷利率保持在合理范围、有效监管网贷市场维护金融体系稳定提供了有益参考。Shibor是对银行间市场资金松紧程度的反映,作为基准利率直接引导了中债国债利率等正规金融市场利率走向,市场之间信息传递效率高,互动关系与反馈调节作用明显。同时,网贷市场与国债市场的关系体现了正规与非正规金融市场的分割性,影响了利率波动传递的价格信息效应,目前我国P2P网贷市场对其他金融市场的作用仍有局限性。

五、结论与建议

本文通过构建Granger因果关系检验与构建多元DCC-GARCH模型,实证分析了P2P网贷利率、Shibor与中债国债利率之间的动态关系与溢出效应。研究发现:首先,P2P网贷利率波动具有厚尾与聚集性特征,维持在相对高位的利率水平并未明显降低中小企业融资成本,并未明显改善非金融企业部门的融资困境;其次,Shibor基准利率针对正规金融市场与非正规金融市场利率都具有引导作用,然而对于中债国债利率等正规金融市场价格直接调控力更强,动态反馈效应更显著,对于非正规金融市场的P2P网贷利率具有间接调控影响力,存在单向的溢出效应;这意味着央行可以充分发挥Shibor作为基准利率的功能,引导P2P网贷利率保持在适度合理区间。第三,P2P网贷利率与中债国债利率动态关系不明显,表明我国正规金融市场与非正规金融市场之间仍然存在着结构失衡与人为分割,尽快破除体制机制藩篱、促进市场互联互通、提高金融一体化程度对于金融高效服务实体经济至关重要。综合上述结论,本文从以下两个层面提出针对建议:

(一)健全外部金融监管体制

首先,加快征信体系建设。针对网贷市场无序扩张与违约风险隐患,要加快建立全覆盖的网贷平台征信系统。通过将网贷平台征信体系与央行征信系统有机衔接,实现征信信息互联与共享,提高征信数据可信度;通过严格的失信惩戒机制,如建立失信者黑名单制度、司法性惩戒机制,严厉打击失联跑路、恶意逃废债等失信行为;通过健全对借贷双方的强制信息披露准则,过滤长尾市场噪音与信息过载,破除信息不对称问题,有效降低市场风险。

其次,加强金融行为监管。2017年央行已将互联网金融纳入MPA 体系,旨在肃清互联网金融行业乱象,防范系统性风险。相较于备受重视的审慎监管,我国行为监管机构分散且成立时间晚、履职时间短,框架体系尚不明确;而网贷市场野蛮生长,非法集资、恶意欺诈等违法违规行为层出不穷,暴露出明显的行为监管短板。因此,应尽快构建监管机构、网贷行业消费者保护协会、网贷平台、金融消费者与投资者等相关主体有机联系的监管框架,提高网贷市场参与主体金融素养,逐步弱化市场非理性羊群行为。

第三,构建网贷利率监测体系。网贷市场中大多数金融产品具有多层嵌套、期限严重错配的影子银行产品特征,难以受到有效监控;同时,网贷利率在很大程度上反映了互联网金融市场走势与宏观经济运行状态,受到央行货币政策调控与引导。因此,应加强对P2P产品规模与种类评估,强化对利率波动、资金流动、期限错配的监测研究,建立常态化网贷利率观测系统,并将其纳入金融业综合统计体系。

(二)完善平台内部运营机制

首先,完善网贷利率定价机制。当前我国P2P网贷利率定价过程并未以合理成本反映借款方真实风险,市场借贷主体缺乏利率定价自主权,难以获取全面有效覆盖真实风险的贷款利率,定价过程也难以充分反映风险溢价;由于定价机制不完善还加剧了多平台套利的金融风险。因此网贷平台应设计合理的交易机制,在外部监管与行业自律基础上推进市场化利率定价,并通过大数据、云计算等金融科技手段整合长尾用户碎片化信息,促使利率价格全面覆盖真实风险,提高风险定价效率。

其次,强化内部风险控制。由于P2P金融业务的特殊性,客观上要求必须建立完善的风控体系。网贷平台通过构建在详细规章制度、操作规范指引下的数据分析、利率定价、风险管理等各环节相互制约的系统流程框架,形成职责明晰、辨识准确、审核严格、保障有效的风险控制机制。同时,针对平台为主的定价模式,还应着重提升金融从业人员专业水平与职业道德,确保平台运营的安全性与稳定性。

第三,提高合规经营水平。近期出台的《关于开展P2P网络借贷机构合规检查工作的通知》明确了合规网贷机构继续经营的基本准则,强调了合规经营作为当前网贷风险专项整治工作重点的要求。在此基础上,网贷平台应尽快转变发展理念,改变过去粗放扩张与野蛮生长状态,回归信息中介本质定位,加强自律自查以实现经营有序与行为规范;通过树立合规意识,将合规理念融入企业核心文化并渗透到企业运营各个环节,重塑社会对于P2P网贷市场健康发展的信心。

参考文献:

[1]Barasinka, N. & Schafer, D. 2014. Is Crowd funding Different? Evidence on the Relation between Gender and Funding Success from a German Peer-to-Peer Lending Platform[J].German Economic Review, 15(4).

[2]Herzenstein, M., Dholakia, U. M. & Andrew, R. L. 2011. Strategic Herding Behavior in Peer-to-Peer Loan Auctions[J].Journal of Interactive Marketing, 25(1).

[3]Krueger, M. 2009. The Elasticity Pricing Rule for Two-sided Markets a Note[J].Review of Network Economics, 8(3).

[4]Luo, B. J. & Lin. 2013. A Decision Tree Model for Herd Behavior and Empirical Evidence from the Outline P2P Lending Market[J].Information System and E-Business Management, 11(1).

[5]Pope, D. G. & Sydnor, J. R. 2011. Whats in Picture? Evidence of Discrimination from Prosper. Com[J].Journal of Human Resources, 46(1).

[6]陳虹,马永健.P2P网贷行业利率定价模式研究[J].当代财经,2016,(5).

[7]陈霄,叶德珠.中国P2P网络借贷利率波动研究[J].国际金融研究,2016,(1).

[8]陈霄,叶德珠.定价效率、不确定性与借贷利率——来自P2P网络借贷的经验证据[J].国际商务,2016,(5).

[9]崔婷,刘家麒.网络借贷利率影响因素的实证分析[J].统计与决策,2018,(2).

[10]何启志,彭明生.基于互联网金融的网贷利率特征研究[J].金融研究,2016,(10).

[11]廖理,李梦然,王正位.聪明的投资者:非完全市场化利率与风险识别——来自P2P网络借贷的证据[J].经济研究,2014,(7).

[12]刘镜秀,门明.P2P网络借贷市场对资本市场的风险溢出效应[J].技术经济,2016,(11).

[13]钱金保.货币政策在民间借贷市场有效性研究[J].南方经济,2015,(11).

[14]徐荣贞,殷元星,王帅.P2P网络借贷平台运营模式及风险控制思考—— 基于信息不对称视角[J].财会月刊,2017,(5).

[15]阮素梅,何浩然.中国P2P网络收益率波动及其溢出效应研究[J].经济问题,2016,(12).

[16]韦起,张强.我国网贷平台对商业银行风险溢出效应的实证研究[J].金融评论,2015,(3).

[17]于瑾,杨泽锋.P2P金融借贷利率与逾期行为研究——基于A网贷平台数据追踪的实证检验[J].广西大学学报(哲学社会科学版),2018,(1).

[18]周耿,范从来.货币政策对P2P网贷市场利率的影响研究[J].中央财经大学学报,2016,(6).

A Study on the Spillover Effect of P2P Lending Interest Rate Based on DCC-GARCH Model

Xu Yunsong

(Postdoctoral Program,Central University of Finance and Economics,Beijing 100081)

Abstract:As the core of price system of internet financial market,the spillover effect of P2P lending interest rate reflects the state of macroeconomic operation to a certain extent under the influence of the evolution of Internet financial development. Based on the systematic review of the literature on the micro-mechanism and Macro-effect of P2P lending interest rate,this paper empirically analyzes the dynamic relationship between P2P lending interest rate and the interest rate of formal financial market in China by Granger causality test and constructing a multivariate DCC-GARCH model. And the following conclusions are achieved:Firstly,the fluctuation of P2P lending interest rate has the characteristics of agglomeration. Relatively high interest rate does not significantly reduce the financing costs of non-financial sector. Secondly,the benchmark interest rate has a guiding effect on both P2P lending interest rate and national debt interest rate. However,there is a two-way spillover effect on national debt interest rate,and the dynamic correlation is stronger. There is only one-way spillover effect with P2P lending interest rate. Thirdly,the dynamic relationship between P2P lending interest rate and national debt interest rate is not obvious,which indicates that structural imbalance and artificial segmentation still exist between the formal and informal financial markets in China. Finally,this paper puts forward targeted suggestions from the two perspectives of perfecting the external supervision system and improving the internal operation mechanism.

Key Words:P2P lending interest rate,spillover effect,Granger Causality Test,DCC-GARCH Model