基于AR(1)模型估计O-U过程参数的配对交易方法

2019-03-01

(广东财经大学金融学院 广东 广州 510320)

一、引言及文献综述

2017年底至2019年中旬,伴随着A股大跌、监管趋严、贸易战等市场和政策因素的转变,原本市场上可为投资者提供稳定且收益可观的资产,如传统的指数基金等资产已经无法满足投资者的投资需求。在市场需求转变的情况下,原本在牛市中并不太受欢迎的稳健投资策略重新回归人们的视野。在国外证券市场中,配对交易是一种被广泛运用的统计套利投资策略。配对交易策略的一个显著优点在于通过对冲机制有效规避了投资系统性风险,即使在市场整体下行的时间段里,配对交易仍然能获得比较稳定的收益,是目前国外比较流行的一种稳健的投资策略。

配对交易的主要工作有选择股票对和确立建仓与平仓的交易策略。Huck(2009)提出一个有效的配对交易方法需要满足两个条件:一是能够有效地探测并寻找出股票间的相关关系,二是能够度量短期相对价值偏离长期均衡价值的程度。其主要过程是在证券市场上选出两个长期走势相似的股票构成投资组合,跟踪两者的价格走势,构建评价其相对价值偏离程度的指标,当指标偏离超过一定幅度后,买入弱势股票并卖出强势股票(或相反),待指标回复到合理水平后平仓获利。

国外学者对配对交易进行了广泛的研究。Gatev和Rouwenhorst(2006)提出基于最小距离的配对方法并对1962—2002年美国S&P500成分股进行了实证。Agarwal等(2004)利用修正后的价格计算各个股票之间相关性,挑选相关性较高的股票对进行交易,观察修正的观察值偏离历史均值的程度作为建仓的依据。Bertram(2010)推导了股票价格遵循O-U过程的统计套利解析公式,在目标函数为最大化期望收益的情况下,得到了一个精确的解析解。

国内方面,胡伦超等(2016)基于协整和距离配对法,构建了两阶段配对交易策略。韩广哲、陈守东(2007)基于上证50指数成分股进行了配对交易的成果检验。麦永冠、王苏生(2014)用WM-FTBD方法对沪深港的股市进行配对交易实证研究。刘永辉和张帝(2017)提出了基于协整O-U过程的配对交易策略,将其与传统的O-U配对交易策略、协整策略进行了对比,发现新策略在合理风险下具有较高的收益。

本文的主要工作是构建了一个模型:每年先找出两只通过了平稳性和协整性检验且相关性高的股票对,对两只股票的日收益率进行回归,运用辅助过程计算出其相对价值,将其假设成一个有均值回归特性的O-U过程,并用AR(1)模型对O-U过程的参数进行估计,根据估计出来的参数构建一个衡量两只股票相对价值偏离的指标,最后制定一个策略并将其用于配对交易。本文将上述模型用于2010年中国融资融券制度启动后2011—2017年的采矿行业板块的成分股进行交易,发现该方法在采矿业的表现优于同时期的沪深300指数与上证指数,同时发现建仓天数大多在150天以内,说明该方法有较大的研究潜力。

二、模型与方法

(一)相对价值理论

相对价值即两只股票之间的股价在有相同方向的变动关系下,其相对的价格高低。如果股票P和股票Q在同一个行业或者有相同的特性导致其互相有替代性,那么其中一只股票的期望收益将会跟随另一只股票的期望收益变动。相应地,将Pt和Qt定义为相应的价格时间序列,则我们可以建立以下的相对价值模型

(1)

式(1)中,dXt被假定为平稳随机过程的增长量。α可以视为是股票P在一定时期内相对于股票Q的超额收益。式(1)表明,当股票Q的价格变动1%时,股票P的价格理论上应变动β×1%,但实际它们的变动往往只会在长期趋于理论值,而短期中的变动是不可预测的。在很多例子中,α和Xt相比是一个相对小的波动,因此可以在之后的过程中被省略。所以这个模型提供了一个配对交易策略,当Xt相对较小时,我们可以买多1元的P股票同时卖空β元的Q股票。相反地,当Xt相对大时,我们可以卖空1元的P股票同时买多β元的Q股票。由此,我们接下来的工作便是建立一个可以描述Xt过程的模型和寻找一个方法来衡量Xt偏离其平衡点的程度。

(二)Ornstein-Uhlenbeck模型

我们可以将从式(1)得到的Xt假定为一个不会被系统因素影响的平稳随机过程,即可以视Xt为一个均值回归过程。在这种假定下,我们建立了以下O-U过程

dX(t)=θ(μ-X(t))dt+σdW(t),θ>0,σ>0

(2)

式(2)中,θ代表了均值回归的速度,μ是X(t)的期望值,W(t)是一个布朗运动。由伊藤引理,令f(Xt,t)=Xteθt,根据全微分方程我们可以得到

df(Xt,t)=θXteθtdt+eθtdXt

(3)

=eθtθμdt+σeθtdWt

将式(3)从t0积分至t0+Δt得到

(4)

因此我们可以得到

X(t0+Δt)=e-θΔtX(t0)+μ(1-e-θΔt)

(5)

假定Xt为正态的,让Δt趋于无穷大,则可以得到均衡概率分布下的均值和方差

(三)AR(1)模型

以60天为滑动窗口对P股票与Q股票的历史日收益率数据进行以下回归

(6)

为了得到Xt进行AR(1)回归估计参数,我们建立一个辅助过程

(7)

从式(5)可以看出该O-U过程可以通过AR(1)模型进行参数估计。所以,存在以下的AR(1)模型

Xt+1=a+bXt+φt+1

(8)

将式(5)和式(8)结合可以得出

因此,也可以得出

其中,σeq是X(t)过程的平衡方差。

(四)构建策略

至此,我们可以根据以上的参数构建一个评价P股票和Q股票相对价值偏离程度的得分。我们设计了一个无量纲的得分

(9)

其中,X(t)=X60。我们将式(9)计算出来的值称为S得分,它衡量了协整残差在单位标准差的衡量下离平衡点的距离。而离理论平衡点多远时开平仓则是根据经验决定的。

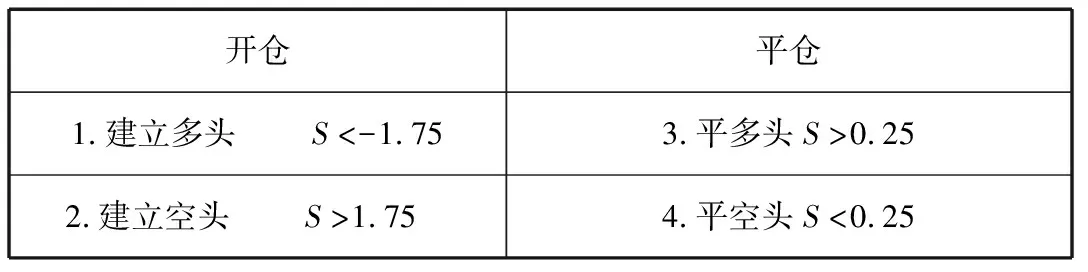

因为股票之间的均衡相对价值是随着时间的变化而变化的,所以该策略在每年或每次交易结束后都调整开平仓的S得分标准,以使策略更加有效,同时也使该策略更加合理。但在本文中,为了使回测的结果更加可信,我们在2011—2017年都选择了相同的标准。建立的交易规则如表1所示。

表1 开平仓的交易规则

建立多头即是买多1元的P股票的同时,卖空β元的Q股票。建立空头即是卖空1元的P股票的同时,买多β元的Q股票。

图1 配对交易建仓平仓示意

图1中的序列是P股票和Q股票根据上述方法计算的S得分。当S得分到达A点时,建立空头,即卖空1元的P股票,同时买多β元的Q股票,到达B点时平仓。当S得分到达C点时,建立多头,即买多1元的P股票,同时卖空β元的Q股票,到达D点时平仓。由于在实证检验中出现了在波动较高的时段频繁开闭仓的情况,而这将导致过高的手续费并且会因为短期波动而放弃长期相对价值偏离,所以本文设定了5天以上的开闭仓间隔。

三、实证分析

由于该策略要求股票对中的两只股票在同一行业或者有着其他相同的因素导致它们的收益率有着相同的变化趋势,本文选取了证监会划分的行业股构建股票池。配对交易是一个促使定价准确的过程,当使用配对交易方法的交易员越多,定价越准确时,配对交易的效率越低。所以构建股票池时需避开受交易员关注的行业,如金融业和信息技术产业,本文选择了采矿业的股票进行配对交易,使用其前复权收盘价格进行配对交易,使用的是日数据。数据区间为2010年1月1日至2017年12月31日,执行策略的区间为2011年1月1日至2017年12月31日,一共1 702个交易日。数据来源为Wind数据库,计算分析软件为Matlab。

(一)参数设定

本文实证过程中的主要参数配对形成期为一年(找出用于交易期的股票对),交易期为一年,交易期结束后配对形成期和交易期都往后移动一年,不断循环,一共7个交易期。买入和卖出费率都为0.3‰。我国的融资融券年息为8.6%,按照日息计算平均每天为0.024%。因为该策略要求在多空头双方投入相同的资金,本文在每个交易期起始时投入本金200万元(100万元买多,100万元卖空)进行滚动交易。假设无风险利率为3%。

(二)交易过程

本文以在配对形成期中通过了平稳性和协整检验且相关性最大为依据选择交易期的股票对,并且我们在每年只选择一只股票对进行交易。这是因为当选择越多股票对时,会出现某只或某几只股票同时与其他股票具有高相关性,而它们的买多卖空方向不一定是一致的,即有可能呈现同一时期在某股票对中A股票被卖空,而在另一股票对中A股票被买多,这时该股票的收益和风险完全对冲(并且要承担额外的交易费用)。具体交易步骤如下。

对股票池中的前一年的价格时间序列计算相关系数,挑选出通过了平稳性和协整检验的相关性最大的两只股票;

以60天为滑动窗口对两只股票的日收益率进行回归,得出其残差序列和β值;

对残差序列使用辅助过程计算出Xt,以60天为滑动窗口对其进行回归,估计出O-U过程的参数;

根据公式计算出S得分,按照上述的交易规则进行交易。

(三)实证结果

表2展示了2011—2017年的交易结果。从中我们发现建仓天数集中于150天附近,最低187天,最高161天。这说明了资金并未充分利用,如果在资金闲置的时期投资一些无风险的产品,比如货币基金,那么可以使该策略更加有效。

表2 2011—2017年的配对交易结果

注:*说明该次单位根检验进行了一级差分。

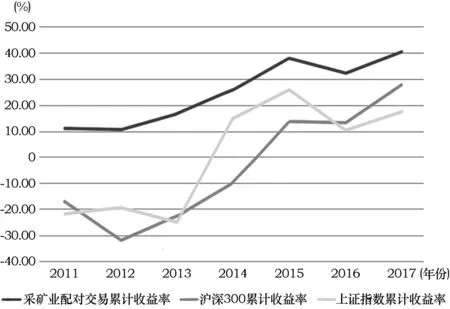

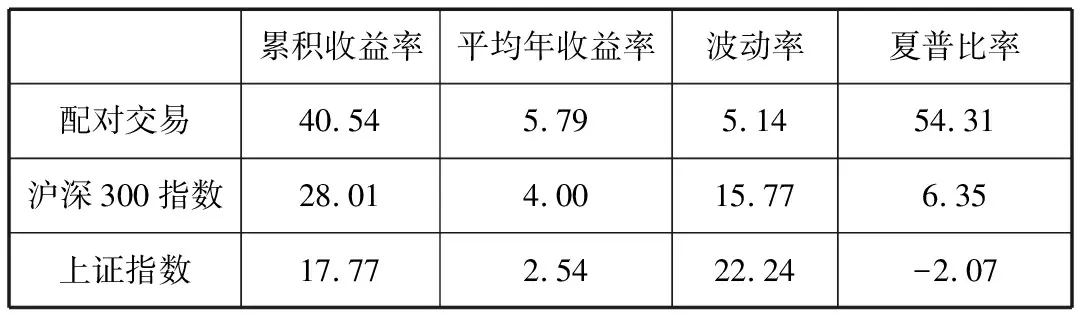

图2 2011—2017年采矿业配对交易收益率与沪深300、上证指数累计收益率的比较

表3 配对交易各类指标与沪深300的比较结果 (单位:%)

图2和表3将2011—2017年的配对交易年收益率与沪深300、上证指数的年涨跌幅进行了比较。虽然在7年的时间里,配对交易的年收益率有5次小于沪深300指数,4次小于上证指数,但其7年的累计收益率高于沪深300指数和上证指数。同时,配对交易年收益率的波动率小于沪深300指数和上证指数的波动率,所以配对交易的夏普比率也较高于其他两种参考指数。可以看出,配对交易在采矿业2011—2017年的表现在各个指标上都优于沪深300指数与上证指数。即累计收益、平均年收益、夏普比率都高于沪深300指数与上证指数,而波动率却小于沪深300指数与上证指数。这说明了相比于沪深300指数与上证指数,该配对交易策略可以在更小的风险下获得更高的收益。

由于注意到7年时间的建仓时间都小于200天,如果我们可以将闲置期的资金无视流动性地放入某些无风险资产获取收益,那么收益将会提高不少。因此如果可以找到一种合理的方法充分利用闲置资金,将会使配对交易更有效率。

四、结论

配对交易策略作为一种统计套利策略,在近年来发展迅速,大部分学者针对配对交易策略对我国股票市场的适用性和稳定性展开了研究,然而在交易方式改进方面研究匮乏。本文的理论研究主要是根据我国股票市场的交易机制的实际情况,对股票配对交易策略的交易方式进行创新,对比新旧两种配对交易方法的表现,丰富了配对交易策略的交易方式和理论知识,可以为提高配对交易策略在我国股票市场上的适用性方面的研究提供新的思路。

实证结果显示,2011—2017年配对交易在采矿业的表现总体优于沪深300指数和上证指数的表现,无论是累积收益率、波动率还是夏普比率,都是配对交易占优。所以可以看出,配对交易具有在更小的风险下获得更高收益的特点。同时,我们发现配对交易的建仓时间往往不超过200天,有大量的闲置资金,如果可以将所有时间的闲置资金都无视流动性地投入无风险资产获得无风险利润,那么配对交易的结果将远远优于其他情况。所以,在不影响配对交易进行的前提下,能对闲置资金的利用进行一个研究,无疑会使配对交易的可行性大大增加。