我国融资租赁与固定资产投资的关系

2018-06-25项祥祥

【摘要】本文利用2004年到2015年的中国季度数据,通过协整检验、格兰杰因果关系检验及误差修正(VEC)模型对融资租赁与固定资产投资的关系进行了实证分析。结果显示:两者具有双向因果关系,融资租赁对固定资产投资有非常明显的促进作用。在长期内,融资租赁额每增长1%,固定资产投资将增长0.687%;短期内融资租赁每增长1%,固定资产投资增长0.131%。

【关键词】融资租赁 固定资产投资 误差修正模型

一、引言

我国从1981年成立第一家融资租赁公司至今,经过三十多年的起伏发展,已形成了较大的市场规模,网络数据显示:截至2017年第一季度,全国融资租赁企业总数约为7,626家,较上年底增加490家;全国融资租赁合同余额约55400亿元人民币,比上年底的53,300亿元,增长3.9%[1]。目前我国的融资租赁市场渗透率仅为5%[2]左右,相对于欧美发达国家来说,融资租赁业在我国还属于新兴产业[3]。国务院于2014年7月首次将融资租赁业确定为当前重点发展的生产性服务行业之一,明确了融资租赁对企业减负和稳增长的重要性,鼓励各地引导融资租赁和金融租赁更好服务实体经济。

融资租赁是当前的朝阳产业,发展非常迅速,对我国经济的影响也逐年增强,而当前学术界对融资租赁与固定资产投资的研究文献并不多,本文基于我国2004年到2015年的季度数据,利用误差修正模型,探析它们之间的长期效应和短期效应的协同整合关系。

二、融资租赁的宏观经济效应

融资租赁具有融资和融物的双重特点[4],不同于银行贷款等传统融资方式,有着诸多它们不可比拟的独特优势,随着经济全球化的发展,及我国政府逐步放松资本管制,给我国企业提供了一种全新的融资方式,更宽广的业务渠道。关于融资租赁宏观经济效应的研究,史燕平教授在其著作《融资租赁及其宏观经济效应》中进行了阐述:融资租赁能够拉动投资需求与出口需求扩大,最终推动总需求增长,并由此促进充分就业与经济发展[5]。她利用日本的数据对租赁投资与GDP相关性进行了实证分析,结果显示,日本的租赁投资与经济增长之间存在着一定的长期均衡关系,租赁投资明显地促进了经济增长。还有其他学者对融资租赁与固定资产投资、融资租赁与经济增长、融资租赁对国际贸易的影响进行了一定研究[6-10]。

融资租赁主要通过投资扩大和进出口贸易的扩大来影响经济增长。首先,融资租赁为企业增加了一条新的融资渠道和投资方式,行业的发展会扩大融资租赁企业的投资力度与投资规模,解决大多数中小企业资金不足的问题,企业通过融资租赁以较小的成本即可以租用价值昂贵的设备,解决了昂贵设备占用资金的局面,加大了资金使用效率与生产效率,从而促进企业扩大生产规模及加速技术改造。其次,解决了资金来源问题后的企业购进设备会刺激贸易进出口的增长,从而影响一国经济的增长。在众多领域,如飞机、船舶、航空等行業,通过融资租赁进行设备承租是通行的做法,租赁交易额已达到全部交易额的一半以上,融资租赁的发展对贸易进出口有明显的正向促进作用。

三、变量选择和模型构建

(一)数据与变量选择

目前国家统计局还没有对融资租赁业进行专门的统计,故本文沿用大多数学者的做法,融资租赁额使用“租赁和商务服务业固定资产投资”代替,用LS表示;用全社会固定资产投资代替固定资产投资变量,用GTZ表示。所有数据均来源于国家统计局网站。样本数据为2004全年到2015全年的季度数据,共48期,观测发现数据的时间特征非常明显,故先用Census X12法[11][12]对LS和GTZ进行季节调整,然后对调整后季节变量进行对数处理,以消除变量的异方差性,但并不改变时间序列的平稳性,处理后的变量数据分别记为LnLS、LnGTZ。

(二)模型构建

误差修正模型是将两个或多个时间序列中的长期因素作为彼此的函数,通过将序列中的长期因素模型化,误差修正模型就能获得这些序列的共同特征,然后利用这些共同特征对所有变量生成一个共同的长期效应模型,并且辅以一个短期效应误差修正机制,用来描述各个变量如何随着长期因素变化或平衡[13]。

根据格兰杰定理,如果变量X与Y是协整的,则它们之间的短期非均衡关系能表示成如下所示的误差修正模型:

ΔYt=lagged(ΔY,ΔX)-λμt-1+εt

式中,μt-1表示非均衡误差项,λ表示短期调整参数。

四、实证分析与结论

(一)单位根检验

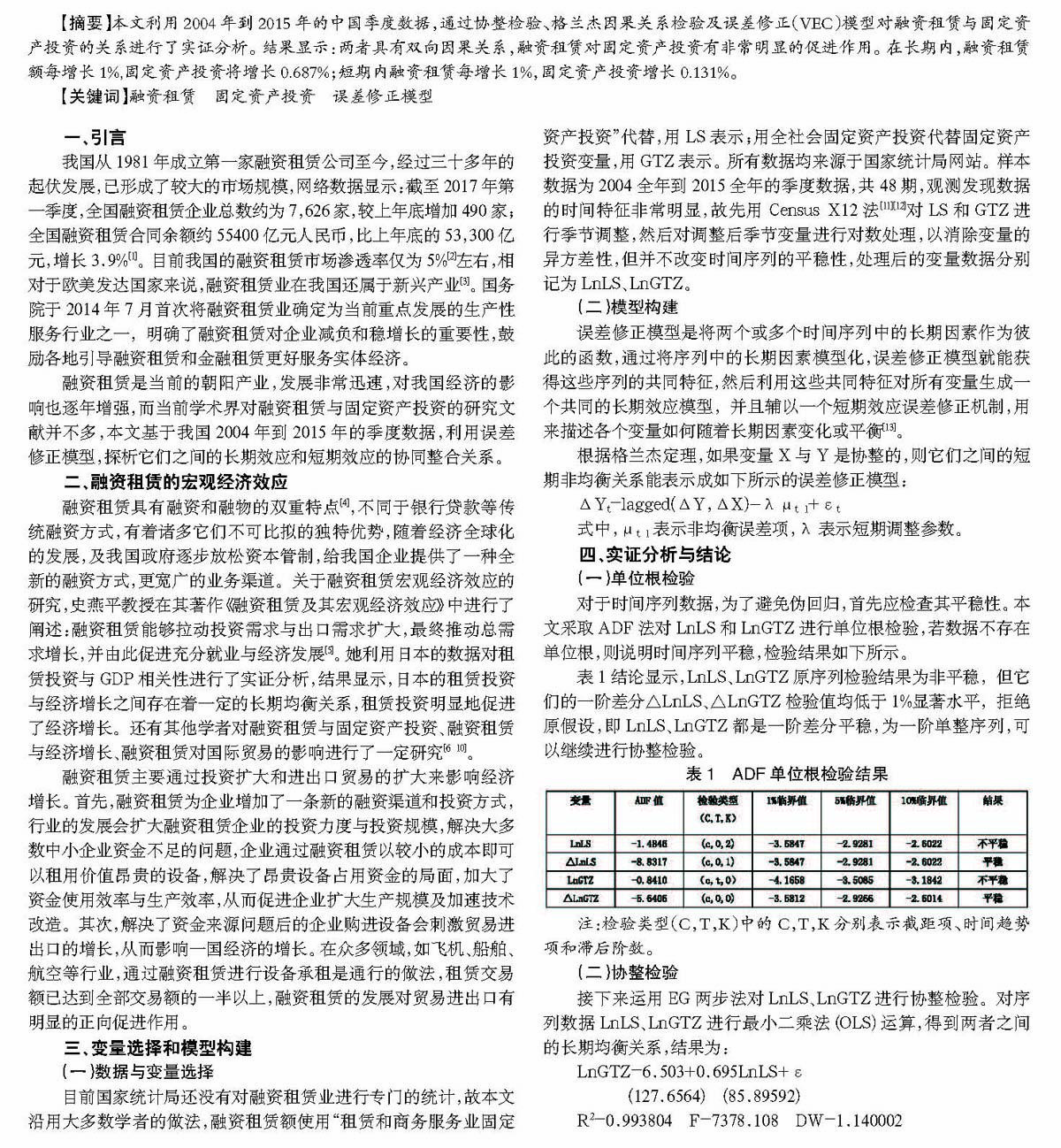

对于时间序列数据,为了避免伪回归,首先应检查其平稳性。本文采取ADF法对LnLS和LnGTZ进行单位根检验,若数据不存在单位根,则说明时间序列平稳,检验结果如下所示。

表1结论显示,LnLS、LnGTZ原序列检验结果为非平稳,但它们的一阶差分△LnLS、△LnGTZ检验值均低于1%显著水平,拒绝原假设,即LnLS、LnGTZ都是一阶差分平稳,为一阶单整序列,可以继续进行协整检验。

注:检验类型(C,T,K)中的C,T,K分别表示截距项、时间趋势项和滞后阶数。

(二)协整检验

接下来运用EG两步法对LnLS、LnGTZ进行协整检验。对序列数据LnLS、LnGTZ进行最小二乘法(OLS)运算,得到两者之间的长期均衡关系,结果为:

LnGTZ=6.503+0.695LnLS+ε

(127.6564) (85.89592)

R2=0.993804 F=7378.108 DW=1.140002

结论显示,模型与观测样本之间的拟合值为0.993804,说明融资租赁额的增长很够很好的解释全社会固定资产投资的增长。但是DW=1.14小于临界值dL=1.50(n=50,k=2),可能存在序列自相关现象,因此利用Q检验和拉格朗日乘数法(LM)对残差序列进行自相关检验,结果见图1和表2。

图1和表2结果都显示残差序列存在自相关现象,且为一阶滞后,故引入迭代方程AR(1)对结果进行修正,修正结果如图2所示:

修正方程为:

LnGTZ=6.55+0.687LnLS+ε

(69.45241)(46.43127 )

R2=0.994584 F=4039.992 DW=1.962516

修正后方程残差序列命名为resid02,然后对此残差序列进行平稳性检验,结果如表3所示,残差序列在1%显著性水平下就拒绝原假设,即残差不存在单位根,为平稳时间序列,表明融资租赁的增长与固定资产投资的增长之间确实存在长期协整关系。

(三)误差修正模型

本文以残差序列resid02为均衡误差项建立误差修正模型,通过eviews6.0软件可得融资租赁与固定资产投资的短期波动方程为:

△LnGTZt=0.042+0.131△LnLS-0.072ecmt-1

(9.581581) (3.164100) (-0.636729)

R2=0.241976 F=5.787191 DW=1.565042

其中ecmt-1=LnGTZt-1-6.55-0.687LnLSt-1

误差修正项系数为负,符合反向修正作用,反映了长期均衡关系对短期波动具有一定的调整力度,即误差修正项将以0.07的调整力度将固定资产投资的非均衡状态拉回到长期均衡的状态。

检验结果显示,误差修正模型拟合度R2=0.241976,拟合度较差。猜测原因可能如下:本文所用季度数据的时间特征非常明显,拟合度较差的可能是由于数据周期太短,而融资租赁交易周期一般跨度数年甚至更长时间,导致了短期内对固定资产投资的影响不如长期效果好,故笔者又对2003~2015年度数据进行了实证检验,以证实猜想,结果显示年度数据误差修正模型可决系数R2=0.667847,拟合度明显上升,证明笔者猜想具有一定合理性。

(四)格兰杰因果检验

以上融资租赁与固定资产投资的实证检验结果表明,融资租赁与固定资产投资在长期和短期都表现出一定的均衡关系,但是两者之间是否具有因果关系,可用格兰杰因果关系进行检验。结果如表4:

表4结果表明,融资租赁增长和固定资产投资增长在10%显著水平下互为格兰杰原因,即融资租赁增长和固定资产投资增长互为格兰杰原因,说明融资租赁的增长是引起固定资产投资增长变化的原因,固定资产投资增长也是引起融资租赁的增长变化的原因。

(五)结论

通过以上融资租赁与固定资产投资关系的实证检验,得出结论如下:融资租赁和固定资产投资增长两者有协整关系,显示出长期均衡和短期波动关系。融资租赁增长和固定资产投资增长互为格兰杰原因,两者之间相互影响,融资租赁的增长会引起固定资产投资的增长,固定资产投资增长也会引起融资租赁的增长。通过回归结果,发现在长期内,融资租赁额每增长1%,固定资产投资将增长0.687%,固定资产增加幅度小于融资租赁增加幅度,符合现实情况;短期内均衡和长期有较大差异,融资租赁每增长1%,固定资产投资增长0.131%,误差修正项系数为-0.072,即固定资产投资实际值和均衡值之间约有7%被修正。

五、政策建议

(一)健全行业法律法规建设

任何行业的健康发展,都离不开完善的行业制度和法律法规,当前我国融资租赁行业的法律法规建设明显落后于行业的发展。近几年来,伴随着融资租赁公司数量和业务的高速增长,融资租赁合同纠纷案件也逐年上升,案情性质涉及租赁物范围的争议、合同性质的争议、承租人逾期支付租金、合同担保纠纷等各个方面,亟需从法律方面给予评判依据,使融资租赁交易活动有法可依。当前,上海、广东、福建等自贸区各自试点了促进融资租赁发展的法律法规,国家有关部门可以吸收自貿区的经验,针对目前法律的不足进行补充与完善。

(二)拓宽融资渠道,试点新通道业务

对于行业内信誉卓著、规模庞大且经营效益好的融资租赁公司,可以允许在证券交易所挂牌,通过发行股票从资本市场筹措资金;对于某些经营规模较大且信誉良好的融资租赁公司,可允许其发行公司债券,筹措中长期资金或开展融资租赁资产证券化业务拓宽融资渠道;融资租赁公司可尝试“互联网+融资租赁”模式,通过互联网平台将债权转让给投资人,融资租赁公司获得资金来源,投资人获得投资项目收益,这种模式目前的合法性虽然存在一定争议,但不失为一种可以考虑的融资方式。

(三)建立统筹监管制度,完善风险控制

融资租赁业的多头管理格局导致了一些行业乱象,监管政策的不统一使得一些租赁公司钻政策漏洞,甚至违法操作。政府部门应该立足于行业体系,进一步细化和完善监管措施,建立统一的行业监管机构,以减少不同行业、不同类型的融资租赁公司的政策套利现象。还应该明确融资租赁企业协会的地位,发挥其作为行业自律组织的自律性作用,加强其政府与融资租赁企业之间的桥梁和纽带作用。在风险控制方面,应当加快全国性的融资租赁登记制度建设,将融资租赁交易活动记录纳入国家企业信用信息公示系统和中国人民银行征信中心,此举在很大程度上可以降低企业的信用风险,可以在租赁交易活动中引入保险机构,为合同双方提供保险服务,转移风险和规避损失。

(四)加强政策扶持力度,提高租赁渗透率

首先,政府应当鼓励以银行为首的金融机构对融资租赁业提供更多的资金与专项贷款,还可以开展融资租赁企业与基金、信托、证券、保险公司的多层次合作,增加融资租赁企业的资金渠道,为交易活动提供保险服务。在“一带一路”背景下,引导融资租赁企业开展跨境活动,获取低成本的境外资金缓解我国中小企业的资金压力和转型压力,通过跨境租赁转移我国过剩产业及相关产业设备。政府还应该加大财政补贴力度和税收优惠政策,提高融资租赁行业的市场竞争力,引导融资租赁企业服务于产业经济,如飞机租赁行业、医疗器械设备行业等。

参考文献

[1]租赁联盟快讯.2017第一季度中国融资租赁业发展报告[EB/OL].https://www.camcard.com/info/l59085217f149bc24c951ca6a ##.

[2]零壹融资租赁研究中心.中国融资租赁行业——2015年度报告[M].北京:中国经济出版社,2016.

[3]来明敏.我国企业融资租赁现状及其影响因素分析[J].山西财经大学学报.2005(5).

[4]苏宁.论融资租赁的本质及其行业定位[J].新疆师范大学学报(哲学社会科学版).2011(5).

[5]史燕平.融资租赁及其宏观经济效应[M].北京:对外经济贸易大学出版社,2004.

[6]王晓耕.中国融资租赁业经济影响的实证分析及发展对策研究[J].经济问题,2010(6).

[7]刘通午.滨海新区融资租赁及其宏观经济效应分析[J].华北金融,2010(9).

[8]周倩.我国融资租赁与经济增长的关系研究[D].成都:西南财经大学,2014.

[9]朱成科.融资租赁中的设备投资与经济增长——基于我国2004 ~2014年数据的实证检验[J].技术经济与管理研究,2015(9).

[10]何宁.融资租赁如何影响国际贸易——基于中国的实证分析[J].东方企业文化,2014(9).

[11]中国人民银行调查统计司.时间序列X-12-ARIMA季节调整:原理与方法[M].北京:中国金融出版社,2006.

[12]张晓峒.Eviews使用指南与案例[M].北京:机械工业出版社,2008.

[13]Patri T.Brandt,John T.Williams.多元时间序列模型[M](辛济云译).上海:上海人民出版社,2012.

作者简介:项祥祥(1991-),男,湖北荆州人,西安财经学院经济学院硕士研究生,研究方向:区域金融。