质押风险再起

2018-06-25张松伟

张松伟

从闪崩到千股跌停,股权高比例质押上市公司频现危局。

时隔两年,A股市场再现千股跌停。6月19日是端午节后的首个交易日,当日收盘,沪指跌破3000点,再创2017年以来的新低,终盘跌3.78%,深成指跌5.31%;创业板指大跌5.76%,创近3年以来新低。个股跌幅更是惨烈,沪深两市1600只个股跌幅超9%,跌停个股近1000只。

收盘后,与质押相关的公告如雪片般飞来,上市公司股东质押的股份纷纷出现触及平仓线或存在平仓的风险,而在质押重灾区的创业板更是比比皆是。

如,豫金刚石(300064.SZ)公告称,控股股东河南华晶、实控人郭留希部分质押的股份触及平仓线,存平仓风险。河南华晶及郭留希触及平仓线的质押股份为2.87亿股,占其持股的66.37%,占公司总股本的23.78%。上述事项存在导致公司控制权变更的风险。此外,股东天证远洋及一致行动人质押的公司股票已触及平仓线,天证远洋及一致行动人触及平仓线的质押股份为3.22亿股,占其持股的100%,占公司总股本26.70%。

邦讯技术(300312.SZ)公告称,公司实控人张庆文及其一致行动人戴芙蓉质押的部分公司股票已跌破平仓线,可能存在平仓风险导致被动减持,质权人可能存在减持公司股份合计不超过公司总股本的3%。张庆文及其一致行动人戴芙蓉违约股份总数为4910.6万股,占公司总股本的15.3437%。此前,公司实控人质押股份因违约被动减持60万股,公司股票一度停牌。

迪威迅(300167.SZ)亦公告称,持股40.19%的公司控股股东北京安策质押的1.21亿股(占总股本的40.19%)公司股票已触及平仓线,存在平仓风险。相关券商可能通过集中竞价的方式对其进行强制平仓,强制平仓股份数不超过300.24万股。

这只是A股市场股权质押的冰山一角。股权质押,是指股东以其所拥有的股权作为质押标的物而设立的质押,是一种常见的融资手段。由于股权质押具有成本低、效率高、业务灵活、资金来源广等优点,A股市场已几乎“无股不押”。

东方财富Choice数据显示,截至6月15日,A股3526家上市公司中,有3453家上市公司进行股权质押,占比高达97.96%,而未进行股权质押的公司不足百家。

截至6月15日,A股上市公司股权质押存量规模已达7.14万亿元, 占A股总市值的12.21%,上市公司股权质押规模从2014年开始加速扩张,2014-2017年,分别新增股權质押1.79万亿元、4.31万亿元、4.82万亿元、3.80万亿元,2018年以来又新增1.28万亿元。

随着市场的持续走弱以及上市公司基本面出现重大变化,质押之雷接连燃爆,引发市场大幅震荡。根据天风证券的统计,截至6月19日收盘,当前正常交易的公司中,共计619家公司股价接近预警线,其中,跌破预警线的公司共564家;股价接近平仓线的公司共计425家,其中353家跌破平仓线。

按照安信证券的估算,目前,两市跌破平仓线的质押总市值合计已达到9351亿元,较2018年年初增加103.6%,而如果市场再下跌10%、20%、30%,平仓线以下市值规模将增加3057亿元、6129亿元、10153亿元。

质押众生相

市场震荡之下,延期、补充质押已成为上市公司的家常便饭,尤其是部分股价未出现大幅下跌,质押股份尚在安全线以上的上市公司。

6月20日,南极电商(002127.SZ) 公告称,公司股东蒋学明将其所持有南极电商的部分股份延期质押,其中,质押给国元证券的720万股质押购回日期由2018年6月14日延期至2019年6月14日,质押给国元证券的另外1320万股质押购回日期由2018年6月15日延期至2019年6月15日。

截至2018年6月15日,蒋学明持有南极电商股份7597.50万股,占公司股份总数的 3.09%;其一致行动人东方新民控股共持有公司股份 9157.43万股,占公司股份总数的 3.73%。蒋学明累计质押其持有的公司股份7541.79万股,占其持有公司股份总数99.27%,占公司股份总数的3.07%;东方新民控股累计质押其持有的公司股份9150万股,占其持有公司股份总数99.92%,占公司股份总数的 3.73%。

即,蒋学明及东方新民控股已经几乎将其持有的南极电商股份100%质押,而令人庆幸的是,蒋学明2017年6月中旬办理上述质押业务时,南极电商股价在8月左右,目前仍维持在9元上方,尚略有涨幅,暂不存在触及平仓线的风险。

同日,蒙草生态(300355.SZ)发布公告称,公司控股股东王召明于2018年06月15日将其持有的2000万股股份质押给国信证券。据了解,此次质押目的为补充质押。

伴随着PPP项目清理、评级下调风波,蒙草生态股价也一蹶不振,2018年以来跌幅超过27%。在股价下跌因素的影响下,王召明接连补充质押。

此前的6月1日、6月5日,王召明已先后分别向国信证券补充质押579万股、1034万股。至此,补充质押后,王召明已累计质押股份20157万股,占其持有公司股份总数的54.09%,占公司总股本的12.56%。

西陇科学(002584.SZ)亦出现了股东补充质押的情况,但不幸的是,西陇科学叠加了重组方案未能确定的利空,引发股价暴跌——短暂复牌即迎来四个跌停后又不得不再次停牌。

6月6日晚,西陇科学称,当日公司收到实际控制之黄少群、黄伟波的通知,因近日公司股价跌幅较大,其所持公司股份中部分质押的股票已触及平仓线,可能存在平仓风险。

数据显示,黄少群持有西陇科学7450万股股份,占总股本的12.73%。其中,累计被质押的数量为6090万股,占其所持西陇科学股份总数的比例为81.745%,占公司总股本的比例为10.406%。而其已触及平仓线的股份总数为1650万股,占公司总股本的比例为2.819%,占其所持股份比例为22.148%。

黄伟波持有西陇科学股份总数为9239.11万股,占公司总股本的比例为15.79%。其所持有西陇科学股份累计被质押的数量为7287.15万股,占其持有的西陇科学股份总数的比例为78.873%,占公司总股本的比例为12.452%。黄伟波触及平仓线的股份总数为650万股,占公司总股本的比例为1.11%,占其所持股份的比例为7.035%。

西陇科学公告称,上述事项可能导致西陇科学实际控制权发生变化。经公司询问,黄伟波、黄少群将采取积极措施,通过筹措资金、追加保证金或者追加质押物等措施化解股权质押风险。

6月15日,西陇科学发布公告称,黄伟波部分股权质押式回购交易办理了补充质押(240万股),黄少群部分已到期的股权质押式回购交易延期购回(由2018年6月14日延期至2019年1月14日)。

引发西陇科学股价暴跌的源头,是公司此前停牌期间推动的重组方案未能确定。

西陇科学于2018年2月5日开市起停牌推进重组事项。公司拟通过发行股份与支付现金的方式购买黄少群及其相关的并购基金持有的宏啸科技的全部股权,并募集配套资金。宏啸科技整体估值初步预计为26亿-32亿元。

但鉴于本次重大资产重组宏啸科技的主要资产位于境外,境外资产涉及审批程序较复杂;且境外资产与国内的适用的会计准则、商业文化都有较大区别,本次重大资产重组的尽职调查、审计、评估工作所需时间较长;西陇科学尚需与交易对方就本次重组的方案和细节进行进一步协商和论证,本次交易的具体方案尚未最终确定,披露重大资产重組预案或者报告书还需要一定时间。因此西陇科学于2018年6月1日开市起复牌。

复牌后,西陇科学连续4个跌停,至6月6日,公司股价跌至每股11.23元。由此引发了实际控制人部分质押股份触及平仓线。

能够补充质押的上市公司还算幸运,没有能力或未及时补充质押的上市公司股价却遭遇闪崩。

6月12日,金刚玻璃(300093.SZ)、中南文化(002445.SZ)等股价接连闪崩,两者均与股东高比例质押股票,而后因股价下行而出现爆仓风险有关。

金刚玻璃6月12日早间公告称,6月11日,公司收到实际控制人罗伟广的通知,称其接到中信证券通知,因违反其与中信证券的融资融券合同,未在规定时间内偿还负债,中信证券将于6月12日起对其融资融券账户进行强制平仓处理,减持该账户中的部分股份或全部股份。

罗伟广持有金刚玻璃2428.71万股股份,占公司总股本的11.24%,其股份被司法冻结后处于冻结状态的股份数为2128.71万股,占其持有公司股份总数的87.65%,占公司总股本的9.86%,另外有300万股存放于中信证券客户信用交易担保证券账户。

当日,金刚玻璃盘中一度大跌9%,而中南文化则是直奔跌停。

当日早上一开盘,中南文化股价随即闪崩,在9:38分时以接近跌停价的均价成交177万股,直接把股价打在跌停板上,直至收盘。

收盘后,中南文化公告称,因近日公司股票连续下跌,控股股东江阴中南重工集团质押的部分股票触及平仓线。中南重工集团持有中南文化2.29亿股,占公司总股本的27.59%。截至6月12日,中南文化收盘价为8.44 元/股,控股股东触及平仓线的股份总数为1.99亿股,占公司总股本的23.97%,占其所持股份的比例为 86.89%。

中南文化称,目前中南重工集团正在积极采取筹措资金、追加保证金或抵押物等相关措施防范平仓风险。中南文化股票于6月13日开市起停牌。

2018年以来,金刚玻璃、中南文化股价跌幅分别达到41.24%、34.73%,两者均已是连续第三年下跌。此前的2016-2017年,金刚玻璃股价跌幅分别为23%、53.71%;中南文化股价跌幅分别为46.55%、13.63%。

爆仓后遗症

股权质押触及或跌破平仓线后,遭到强行平仓从而引发股价暴跌已是痛中之痛,而更痛苦的则是控制权也有可能就此丧失。

6月6日晚间,金洲慈航(000587.SZ)公告称,公司当日收到控股股东九五集团通知,因近日公司股价下跌,控股股东的股权质押情况触及平仓线,可能直接导致公司实际控制人变更。经公司申请,公司股票已于6日开市起停牌。公司董事会将积极关注该事项的进展,并在实施相关措施后及时复牌,预计停牌时间不超过5个交易日。

公告显示,九五集团持有金洲慈航7.87亿股,占公司总股本的37.04%;已累计质押7.69亿股,占公司总股本的36.21%,占控股股东所持股份比例为97.76%。截至6月5日,公司股票收盘价格为6.12元/股。控股股东已触及平仓线的股份总数为3.57亿股,占公司总股本的16.83%,占其所持股份比例为45.42%。

2011年,金洲慈航前身金叶珠宝借道ST光明登陆A股,其当时主业为黄金珠宝业务。近年来,金洲慈航通过收购重组,公司已将主业从黄金珠宝逐渐扩展到融资租赁业务。2015年,公司收购丰汇租赁90%股权,涉足金融业,同时开展黄金业供应链金融业务。2017年。公司收购余杭农商行5%股份、余杭科技担保94.05%股权和众信典当70%股权。

然而,上述一系列收购占用了金洲慈航大量资金,公司2017年现金及现金等价物净增加额由上一年的流入7亿多元变为流出500多万元,2018年一季报,该数据进一步变成流出1亿元。

6月4日,此前走势一贯平稳的金洲慈航在股价创出2018年以来的新高后突然快速下跌,当日以跌停报收,第二天再次以跌停报收。随后,金洲慈航即发布了上述控股股东股权质押触及平仓线的公告。

质押危机之下,九五集团须通过筹措资金、追加保证金或者追加质押物等措施才能化解危机,否则遭遇被动减持后金洲慈航的实控人可能发生变更。公告显示,九五集团已补充质押122.88万股至质权人之一金元证券,但相比质押的股份总额仍是杯水车薪。

短暂停牌后,金洲慈航于6月12日发布公告称,终止与金一文化(002721.SZ)的战略合作。此前的5月17日,金洲慈航与金一文化发布公告,后者拟购买前者全资子公司金叶集团旗下深圳金叶珠宝、北京金叶珠宝、青岛金叶珠宝、武汉金叶珠宝各100%的股权,交易价格预计15亿元,金一文化与金洲慈航同时签署战略合作协议。

此次公告称,因金一文化的控股股东、实际控制人、持股5%以上股东及其一致行动人拟筹划关于金一文化股份转让的重大事项,该事项可能导致金一文化实际控制权的变更,因此,公司与金一文化的合作事项存在较大不确定性,经过双方友好协商,决定终止本次战略合作事项并签署终止协议。

6月13日,金洲慈航公告称,控股股东在紧急停牌后提供多种形式的增信措施,筹措了充足的保证金,其质押股票触及平仓线的相关风险已消除,公司股票于当日复牌。然而,复牌后,金洲慈航又现连续跌停,公司股票于6月15日起再次停牌,而此次停牌的缘由是筹划出售子公司股权。

金洲慈航不是唯一一家因遭遇股东质押平仓而以“披露重要公告”為由的停牌上市公司,市场整体震荡下行令不少公司股东的股份质押面临平仓风险,为了给股东留出筹措资金的时间,停牌成了这些公司的最佳选择。

统计数据显示,自5月以来,已有超过150家A股上市公司宣布停牌,6月19日就有多达24家公司公告停牌。

风险有几何

股权质押很大程度上解决了上市公司股东的融资需求,且具备成本低、效率高、业务灵活、资金来源广的特点,发展极为迅速。

兴业证券研究显示,上市公司进行股权质押的历史并不短暂,但规模的快速扩张主要从2014年开始,2014年至2015年上半年,股市表现较好,大股东选择质押有利于其获取更多现金流进行加杠杆操作,因此,全市场的股权质押规模不断上升,2014年新增近1.8万亿元。而在2015年下半年股市出现了调整后,有部分企业的大股东选择增加质押来摊薄风险和成本,这也推升了股权质押的规模。股权质押规模在2015年、2016年、2017年大幅持续走高,其中,2016年新增质押规模的高点达到4.8万亿元。到目前为止,上市公司股权质押的存量规模达到7.2万亿元,占比上市公司总市值接近13%,对股票市场造成波动的影响力在持续扩大,对于上市企业和进行质押的大股东资质影响也在不断加大。

而按照安信证券的测算,当前未解除股权质押的上市公司为2349家,较2018年初的2270家增加79家,按现价计算未解押总市值为5.09万亿元,较年初的5.57万亿元缩减0.48万亿元,占A股总市值的8.61%,较年初的8.77%小幅下降0.16个百分点。

从板块分布角度看,主板有未解押股票的公司共计1015家,市值为2.68万亿元,占主板总市值比例5.51%;中小板有未解押股票的公司共计736家,市值为1.59万亿元,占中小板总市值比例为15.0%;创业板有未解押股票的公司共598家,市值为0.72万亿元;占创业板总市值比例为13.86%。

兴业证券从已经解押的数据和质押截至时间统计,股权解押规模走势滞后于新增表现1年左右,从2016年开始持续走高并且在2018年达到高位,这也是2018年这一问题的发酵更为强烈的一个影响因素。

根据已公告的股权质押截止时间测算,2018年四季度解押规模总量将面临峰值,这会是总量上的一个压力较大时点,而在2019年三季度之后将有所缓和。

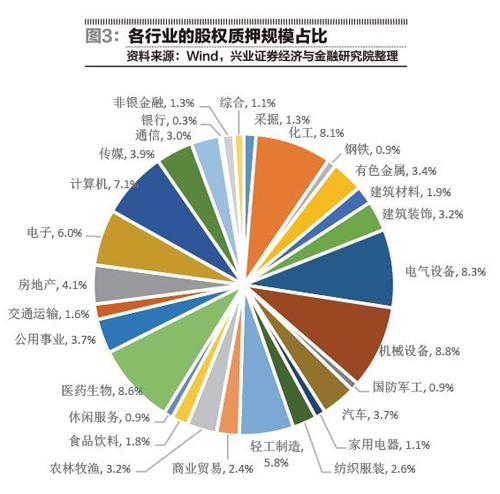

从股权质押的直接规模来看,排在前五的行业包括机械、医药生物、电气设备、化工、计算机,行业股权质押规模占比分别为8.8%、8.6%、8.3%、8.1%、7.1%。而股权质押市值占行业总市值比重较高,杠杆风险较大的包括轻工制造,电气设备、纺织服装、机械设备、计算机,占比分别为36.4%、29.2%、25.0%、23.3%、21.8%;尤其是轻工制造行业,股权质押行为在行业内普遍存在,并且处于较高水平。另外,如果同时考虑信用债发行规模较大的行业,那么轻工、综合、商业贸易等行业受股权质押这一因素考验的压力相对较大。

兴业证券将未来几年行业的股权解押规模排序显示,其中,医药生物、房地产、传媒、化工、电子、机械、计算机排在前列。换句话说,这些行业在中短期内所面临的股权质押影响相对更高。

正常情况下,股权质押融资是一种正常的融资行为,用以获取更多的流动性,对上市公司没有直接联系。但是,当二级市场出现大幅调整时,股权质押风险就凸显出来了。

财富证券认为,股权质押的风险来源于“对赌协议”的不确定性,如股市行情的不确定性、企业经营的不确定性等。其中最大的风险就是股权价值存在极大的不确定性,股票价格每天都在波动,这种风险是难以预测的,在市场急剧下跌的情况下,股权质押的履约保障比例较低,容易面临平仓风险。对于质押比例较高的个股,在平仓抛售的风险下,可能形成恶性循环——平仓导致股价下跌,股价下跌导致更多股权质押达到平仓线,从而导致进一步平仓抛售。

国金证券认为,股权质押的主要风险是平仓风险,影响平仓风险的主要因素包括市场行情、质押率和质押比例等。在市场急剧下跌的情况下,股权质押的履约保障比例较低,股权质押就将面临平仓风险。对于个股来说,质押率(杠杆率)越高股权质押的风险越大。

另一方面就是信用风险,即资金融入方带来的违约风险。当融资方因经营不善导致其财务状况恶化或因宏观经济、政策面影响出现财务困难时,将无法按约定足额归还资金。

以乐视网(300104.SZ)为例,2016年,乐视网归母净利润增速为-3.19%,上市以来首次出现负增长,2017年,归母净利润增速更是达到-2601.63%,资产负债率超过100%。2018年2月28日,西部证券发布公告,截至2017年12月31日公司共计为质押股票“乐视网”融出资金本金达101850.00万元。公司进行了单项金融资产减值测试,信用交易业务质押股票“乐视网”融出资金本金作为单项金融资产计提减值准备43941.56万元,超过公司最近一个会计年度经审计归属于母公司所有者净利润的30%。

一般而言,目前主板、中小板和创业板公司的质押率分别为50%、40%和30%,而目前股权质押的利率普遍在7%左右。

在股权质押合约存续期间,为了防范违约风险,质押方会通过逐日盯市的方式,设定相应的警戒线和平仓线。具体来说,在履约保障比例达到警戒线时,质押方会要求公司股东进行补充质押;在履约保障比例达到平仓线时,股权质押合约提前解除,质押方有权处置质押的股票。一般来说,警戒线和平仓线分别为160%和140%(或者150%和130%)。

即,假设质押率为40%、利率为7%、平均到期期限为1年、以及警戒线和平仓线分别160%和140%,那么达到警戒线的质押市值的下跌幅度应为-31.5%(=40%×(1+7%)×160%-1),达到平仓线的下跌幅度应为-40.1%(=40%×(1+7%)×140%-1)。

国金证券表示,虽然近期市场波动加大,个股股权质押风险值得警惕,但客观上讲,当前市场整体股权质押风险可控。

对于股权质押的总体风险,国金证券按6月8日的收盘价计算显示,A股整体未解押质押市值达2.88万亿元,相对质押日市值(按质押日市值计算,质押市值3.25万亿元),目前A股股权质押市值下跌了-11.42%,距离上述估计的整体下跌-31.5%的警戒线和下跌-40.1%的平仓线还有一定距离。再考虑到存在补充质押的情况,目前股权质押风险整体可控。

而按照安信证券的估算,主板、中小板、创业板当前跌破警戒线但未跌破平仓线市值分别为4385亿元、1350亿元、346亿元,跌破平仓线市值分别为5718亿元、2929亿元、704亿元,合计约为9351亿元,较2018年初的4593亿元增加103.6%,如果市场再下跌10%、20%、30%,平仓线以下市值规模将增加3057亿元、6129亿元、10153亿元。

其中,50亿-100亿元市值上市公司高质押率情况较为集中,分行业来看,当前跌破平仓线的市值占行业总市值比例最高的五大行业为综合(5.5%)、传媒(5.4%)、农林牧渔(4.3%)、纺织服装(3.9%)和电气设备(3.6%),市值最高的五个行业为传媒(850亿元)、化工(728亿元)、电气设备(554亿元)、房地产(485亿元)和采掘(467亿元)。

个股方面,质押比例超过10%的个股数量达1832只,占A股总数51.96%,质押比例超过50%的个股数量则达128只,质押比例超过了60%的个股数量超过50只。而2018年3月12日证监会修订并实施《股票质押式回购交易及登记结算业务办法》明确规定,股票質押率上限不得超过60%。其中,藏格控股(000408.SZ)、银亿股份(000981.SZ)、供销大集(000564.SZ)、美锦能源(000723.SZ)、茂业商业(600828.SH)、海德股份(000567.SZ)等个股质押比例超过75%。

兴业证券表示,与股票投资不同,股权质押关注的是下行风险而非上涨空间。各种负面信息可能导致股价的大幅波动,甚至成为股价跌破安全边际的关键因素。过去一段时间以来,层出不穷的负面事件给投资者敲响了警钟。

各类负面信息导致股价下跌速度和程度不一,部分负面事件带来的冲击能够轻易击穿警戒线/平仓线构建的安全垫。一个典型案例是单只股票按50%质押率执行质押,假设警戒线和平仓线分别为150%和130%,则距离警戒线或平仓线对应的股价跌幅仅25%和35%。

兴业证券表示,结合股权质押存续期管理负面信息跟踪经验来看,目前投资者较为关注下述指标。

高管类信息:高管职位的核心程度及持仓占比,若出现抛售事件可能影响股价;增发方案终止:是否由公司自有资金投入或者项目本身原因而出现项目终止;股东拟减持股票:股东抛售股票带来价值的大幅波动及市场信心下降;实施ST:属于重大负面信息;业绩调整:分析业绩预告与实际业绩公布的差异、是否出现业绩预期向下调整等信息;重大消息:包括违规行为公告、董事长离职等消息。

兴业证券建议,对部分极端负面信息应保持谨慎态度,该类信息包括实施ST、立案调查和股东减持股票,其中股东拟减持股票的影响大于预期;对一般负面信息保持适度关注,增发方案调整和高管离职的影响并不过分显著;对轻微负面信息不过分担心,股权转让完成、违规行为等负面信息影响有限,不必过分担忧,但业绩向下调整和诉讼败诉等情况不一,需区分对待;限售股上市流通等负面信息根据标的具体状况的不同,结果差异明显,对该类信息应进行个别分析。