在新加坡设立区域总部的税收优势

2017-08-15杨晓蕾

杨晓蕾

据新加坡企业发展局(EDB)统计,目前已有约4200家跨国公司在新加坡设立了区域总部,大大超过香港和上海这些区域中心城市,新加坡吸引了众多世界领先的石油、石油化工与专用化学品巨头,如埃克森美孚、雪佛龙一德士古石油公司、巴斯夫、日本住友化学公司和三井化学等。跨国公司区域总部对东道国城市综合环境的一般需求因素包括市场因素、人力资本因素、金融税务因素、基础设施因素和政策因素等。新加坡最大的环境优势在于低税率的简单税制和高度的贸易便利化。目前,在新加坡投资的中资企业已颇具规模。从总体上,中资企业“走出去”跨国经营并设立区域总部,能够促进企业经营管理机制的转换,提升企业的国际竞争力,本文旨在分析跨国公司选择新加坡作为区域总部的税收优势。

一、较低的税负,企业运营成本低。

新加坡几乎是世界上税负总成本最低的国家。低税率的简单税制是数量众多的跨国公司选择在新加坡设立区域总部的一个至关重要的原因。新加坡一贯坚持以“低税负”政策来维持其投资环境的竞争力。

企业在新加坡运营整体税务成本较低。税务成本主要包括东道国城市的企业和个人所得税、营业税、预提所得税水平等。税务成本高低会直接影响到跨国公司的盈利水平。新加坡税种设置相对简单,对公司而言最主要的税种是所得税和货物消费税,其他的还有一些小税种,但对公司经营成本不会构成明显影响。

实践证明,在影响外国直接投资的各种税收因素中,较低的公司税税率会比特别税收减免优惠政策对外国直接投资更具吸引力。企业所得税是新加坡最大的税种,尽管企业所得税在新加坡税收体系中占有绝对重要的地位,政府仍会不定期地对其税率进行小幅度的修改,以保证新加坡投资环境有足够的吸引力。

新加坡的第二大税种消费税税率为7%,我国与之原理相似的增值税目前税率为6%-17%,国际其他国家消费税率也普遍偏高,相较而言,新加坡消费税税负也低。除此之外,新加坡的关税也是很低的,96%的商品可以免税进入新加坡。外资企业在税收方面享有与当地企业一样的待遇。一系列税收减免以及注册资本金的低门槛等都为企业在新加坡投资节约成本。

二、有专门的公司总部计划税收优惠政策。

为吸引大型跨国公司在新加坡设立区域总部,新加坡特别推出了总部计划税收优惠政策。该项优惠政策是对于计划在新加坡设立区域总部的非新加坡集团公司,新加坡经济发展局在考虑其全球商业模式、商业计划、拟设立的总部规模的基础上,对符合条件的公司总部给与相应的企业所得税低税率优惠。此项政策主要是为鼓励跨国公司将区域或国际总部设立在新加坡。具体优惠可与新加坡企业发展局(EBD)进行商谈,企业发展局可根据公司规模和公司对新加坡的贡献量身定做优惠配套。

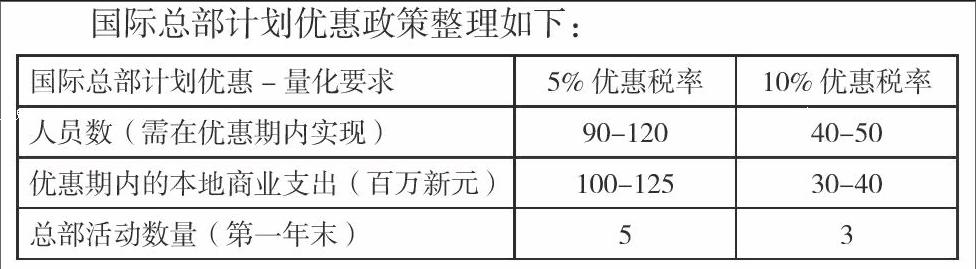

国际总部计划优惠政策整理如下:

如公司承诺更高的投入(如在新加坡雇用最高管理层,更大的本地商业支出、在新加坡进行研发和培训、建立产品中心等),根据实际情况可向新加坡政府申请更低的优惠税率(低于5%)。

三、多项税收优惠政策,针对不同类型企业减免税。

20世纪60年代,新加坡的亚洲市场就主要是靠采取优惠的税收政策发展起来的,因此长期以来,新加坡政府一直非常重视税收激励政策的使用。在亚洲金融危机后,新加坡财政部门每年都要在其财政预算报告中公布对金融部门的税收鼓励政策。此外,根据现实的需要,新加坡还不断出台新的税收优惠政策。

针对新加坡较多的贸易型公司出台的全球贸易商计划,该政策对符合条件的贸易公司提供三档企业所得税优惠。对于年度营业收入大于10亿美元、每年当地费用开支大于4000万美元、雇用18名交易员的贸易公司可享受5%的优惠税率。目前,中国石化在新加坡的公司有兩家享受了该项优惠。

针对具有良好发展前景的生产或服务类型公司的先锋企业奖励计划。目前还未大规模开展而且经济发展需要的生产或服务的公司,由新加坡政府认定获得“先锋企业”资格后,其从事先锋活动取得的所得可享受免征5-10年所得税的优惠待遇。例如,中国石化润滑油新加坡有限公司,由于领先的润滑油脂生产装备和加工工艺,获批“先锋企业”资格,享受免税期税收优惠待遇。

针对金融公司的金融和财务中心奖励。此项政策是为鼓励跨国公司在新加坡设立金融和财务中心(FTC)。目前雀巢、壳牌、IBM在新加坡的公司均享受该项优惠政策。

此外,新加坡还对部分海运业务、金融业务、海外保险业务、风险投资、海事企业等行业给予一定的所得税优惠。

四、较低的个人所得税和配套培训税收,为企业吸引全球人才。

从个人所得税来看,新加坡采用的是7档超额累进税率,其中最高仅为20%,在亚洲仅次于香港的低税率,同时,对于不同人群不同年度新加坡政府会出台不同的优惠政策,个人所得税的扣除及减免优惠包括个人扣除、家庭抚养扣除、教育扣除等18个项目。对比中国等国家个人所得税的高税负,新加坡有利于吸引国际人才来新工作,可为大型跨国企业提供更多的国际化人才。

另外,新加坡政府对企业征收技能发展税。技能发展税法令规定,每一个雇主都是该税的纳税义务人。该税款专款专用,由政府统一组织培训员工的专业知识和技能。

五、新加坡签有优化税收及关税的多项协议,避免企业多重征税。

新加坡已签订了42项投资保证协议(IGA)、74项综合避免双重征税的的协定,20项自由贸易协议(FTA),为企业经营提供了很好的法律环境,避免重复课税。中国和新加坡目前也签有《中华人民共和国政府和新加坡共和国政府关于对所得税避免双重征税和防止偷漏税的协定》,从而使中资企业在新加坡跨国经营避免了双重征税,为中资企业在新加坡经营提供了节税依据。

随着本国经济发展的需要,新加坡对于相关税收政策也不断进行调整,但就新加坡经济发展的目标来看,短期其将不会放弃以税收优惠吸引企业投资的策略。endprint