盈余信息质量、债务期限结构与投资效率

2017-02-04朱志标

摘要:以沪深交易所2010-2014年4 775个A股上市公司为样本,实证研究盈余信息质量与债务期限结构及其交互作用对投资效率的影响。研究表明,盈余信息质量较高的公司表现出较高的投资效率,盈余信息质量通过减少投资不足和抑制投资过度进而提高投资效率;短期债务比例较高的公司表现出较高的投资效率,具体表现为较高的短期债务比例显著抑制了投资过度,但对投资不足不会产生显著的影响;交互检验的结果显示,盈余信息质量与债务期限结构对投资效率的影响作用存在一定的替代效应:公司短期债务比例越低,盈余信息质量对投资效率的影响作用特别对投资过度的抑制作用越大。

关键词:盈余信息质量;债务期限结构;投资效率;投资不足;投资过度

中图分类号:F831.4 文献标识码:A

作者简介: 朱志标(1984-),男,湖南邵阳人,清华大学应用经济学博士后流动站/平安银行博士后科研工作站在站博士后,管理学博士,研究方向:公司金融。

在新古典经济学完美市场条件下,决定公司投资的唯一因素是投资项目的边际价值。然而现实世界中信息不对称和代理冲突等因素的存在导致市场不完善,使市场产生“噪音”进而影响市场有效性,在微观层面就表现为公司投资行为偏离其最优投资水平[1]。盈余信息质量一般被认为是缓解公司融资约束和促使公司管理者实施更加符合投资者利益决策的重要治理工具。大量西方学者认为,基于成熟的资本市场,高质量的盈余信息通过降低融资成本、抑制代理冲突和有效发挥资本市场监督功能这三种内在机制提高公司投资效率[2-4]。然而部分研究发现盈余信息质量仅仅是缓解融资约束和抑制代理冲突进而影响公司投资效率的关键因素之一。已有研究表明,较短的债务期限能有效缓解公司与债权人之间的信息不对称:基于债务人视角,较短的债务期限能使作为债务人的公司向资本市场传递良好的盈利信号,向债权人表明公司是一个业绩良好的公司,以期及时获得较低利率的贷款或者顺利进行续贷[5];基于债权人视角,较短的债务期限能使债权人更好地控制和监督公司管理者,减少管理者对债权人的利益侵占,促使管理者改善项目选择,优化投资决策[6]。Childs et al.(2005)[7]提出的理论模型也表明,较短的债务期限由于其具有较高的弹性而能有效治理公司的非效率投资行为。然而,上述理论认识主要来源于规范研究所取得的成果,却很少有经验研究文献能够验证较短的债务期限对投资效率的上述影响作用。因此,本文的主要目的就是基于盈余信息质量和债务期限结构这两种缓解信息不对称的作用机制,采用经验研究方法探讨盈余信息质量与债务期限结构及其交互作用在新兴加转轨的资本市场中对投资效率的影响。

一、理论分析与研究假设

(一)非效率投资的成因

公司投资效率很重要地取决于其融资能力和投资意愿。一方面,公司需要有融资能力为其面临的投资机会筹集所需要的资金。在完美的资本市场中,公司通过内部融资和外源融资并不存在差异,因此公司的投资决策与融资能力无关[8],公司能为所有净现值为正(NPV>0)的投资项目筹集足够的资金,投资项目的边际价值是投资决策唯一的驱动力。然而,现实世界中并不存在完美的资本市场,外部资本提供者与公司及其管理者之间存在的信息不对称会导致融资摩擦,从而使公司面临融资约束[9]。因此,面临融资约束的公司由于不能筹集足够的资金而不得不放弃一些净现值为正的投资项目,使公司实际投资规模小于最优投资规模,从而产生投资不足降低投资效率。另一方面,即使公司拥有投资项目所需要的全部资金,也不能保证公司所有的投资决策都能使股东价值最大化,因为公司投资是否有效率在很大程度上取决于其投资意愿。由于道德风险问题的存在,作为公司实际控制人的管理者往往会通过投资净现值为负(NPV<0)的项目以获取私人收益[10],如在职消费、社会声誉、帝国建造[11]等。因此,在管理者个人私利的驱动下公司盲目扩大投资规模将导致投资过度[12]。此外有部分文献表明,公司管理者也可能因倾向于选择“宁静的生活”(quiet life)而缺乏投资意愿导致公司投资不足[13]。

(二)盈余信息质量对投资效率的影响

高质量的盈余信息通过影响公司融资能力和投资意愿进而发挥对投资效率的治理作用。首先,高质量的盈余信息通过提供有助于投资者决策的具有可靠性与相关性的信息,降低投资者的逆向选择,减少公司融资成本,提高公司融资能力,避免公司投资不足[14]。例如,公司披露的盈余信息能有效降低投资者对公司股票价值的估计风险,使投资者正确评估公司发行的股票价值并合理确定股票价格,进而降低融资成本,提高融资能力[15]。其次,投资者通过阅读公司盈余信息降低信息劣势,提高激励和监督公司管理者的能力,抑制管理者道德风险引发的代理冲突,促使管理者改善项目选择,抑制投资不足或投资过度,最大程度上确保其投资意愿符合股东价值最大化目标。例如,公司盈余信息基本数据常常作为管理层薪酬契约的设计基础,同时作为公司特质信息通过股票市场的价格反馈作用对管理者进行激励与监督,提高管理者尽职勤勉程度,促使管理者优化投资决策以获取更多的职位收益或避免被解雇[16]。Biddle & Hilary(2006)[2]研究发现会计信息中的应计质量能降低投资-现金流敏感性,提高投资效率。Biddle et al.(2009)[3]采用Jensen(1986)[17]的研究方法把公司按照现金流进行高低分组研究会计信息中的财务报告质量与投资效率之间的关系,结果表明高质量的财务报告分别与投资不足和投资过度显著负相关。Chen et al.(2011)[4]运用会计稳健性度量财务报告质量,发现财务报告质量在私有公司中对投资效率具有显著的积极作用。然而,已有研究大多基于西方发达国家的制度背景,而在中国现阶段新兴加转轨的特殊制度背景下,盈余信息质量与投资效率之间是否显著相关仍需进一步探讨。为此,本文提出以下假设:

假设1:盈余信息质量较高的公司表现出较高的投资效率。

(三)债务期限结构对投资效率的影响

债务期限之所以重要,在于债权人与债务人之间的利益冲突影响不同期限的债务履约成本:债务期限越长,债权人对债务人违约行为的监督与控制的成本就越高,从而债务人违约的可能性就越大[6]。与长期债务相比,短期债务更能作为一种缓解公司股东、管理者与债权人之间的信息不对称和代理冲突的作用机制,有效抑制公司非效率投资行为[17-18]。基于债务人视角,拥有较好盈利前景的公司愿意选择较短的债务期限,向债务资本市场传递公司良好的盈利信号,缓解公司与债权人之间的信息不对称[19],降低债权人的信息风险与逆向选择,从而能够以低成本在债务资本市场中筹集投资项目所需的资金,缓解公司面临的融资约束和投资不足。此外,公司面临偿还短期债务本息的流动性压力以及随之而来的破产威胁,能有效降低管理者控制的自由现金流,减少管理者对债权人的利益侵占,促使管理者优化投资决策,从而抑制管理者与债权人之间的代理冲突,最大程度上避免投资过度或投资不足[20-21]。基于债权人视角,与公司股东和管理者相比,债权人掌握的关于公司盈利前景与偿债能力的信息较少,债权人处于相对的信息劣势地位。因此,债权人使用短期债务比长期债务监督公司及其管理者的行为更合适[22]:一方面,短期债务能使债权人更频繁地与公司谈判,使债权人与作为债务人的公司联系更加紧密,并能使债权人更好地确认公司的经营表现,降低债权人的信息劣势,从而能够及时做出收回贷款或者继续放贷的决策;另一方面,短期债务能使债权人更好地监督和控制公司管理者,降低公司管理者的道德风险,防止管理者通过投资净现值为负但能增加管理者个人利益的项目而侵占债权人的利益,进而抑制公司投资过度[21]。正如Childs et al.(2005)[7]理论研究表明,短期债务能促使公司管理者改善项目选择,尽力实施有利于公司价值最大化的投资战略,提高投资效率。为此,本文提出以下假设:

假设2:短期债务比例较高的公司表现出较高的投资效率。

(四)盈余信息质量与债务期限结构的交互作用对投资效率的影响

高质量的盈余信息作为公司特质信息通过向资本市场中的投资者传递决策有用的具有可靠性与相关性的信息,能使投资者更加了解公司经营状况,降低投资者的信息劣势,减少投资者的逆向选择,缓解公司面临的融资约束,促使公司有能力筹集更多的资金,并提高投资者对管理者监督与激励的能力,抑制投资者与管理者之间的代理冲突,减少投资不足或投资过度,提高投资效率[1]。然而,短期债务也能通过向资本市场传递公司良好的盈利信号,有利于公司管理者为净现值为正的投资项目筹集资金以避免投资不足[5];同时,短期债务能使债权人通过频繁地与公司接触和谈判,获取公司更多的私有信息,提高债权人对公司管理者的监督和控制能力以抑制公司投资过度[18]。因此,如果作为公开披露的盈余信息与通过短期债务获得的私有信息对投资效率的影响存在替代效应,则盈余信息质量对投资效率的影响可能会随着短期债务比例的提高而减弱;如果作为公开披露的盈余信息与通过短期债务获得的私有信息对投资效率的影响存在互补效应,则盈余信息质量对投资效率的影响可能会随着短期债务比例的提高而增强。为此,本文提出以下对立的假说:

假设3:盈余信息质量在短期债务比例较低的公司中对投资效率的影响更大,盈余信息质量与债务期限结构对投资效率的影响表现为替代效应。

假设4 :盈余信息质量在短期债务比例较高的公司中对投资效率的影响更大,盈余信息质量与债务期限结构对投资效率的影响表现为互补效应。

二、研究设计

(一) 样本选择和数据来源

本文选取2010-2014年沪深交易所A股上市公司作为研究样本。实证检验所需的财务数据均来自于国泰安CSMAR数据库,公司股权性质通过手工收集上市公司年报有关信息获得。研究样本的选取遵循以下原则:(1)剔除金融类上市公司的观察值,因为金融类上市公司的特征与其他行业上市公司的特征存在较大的差异,考虑到本文的研究目的予以剔除;(2)剔除因资产重组、股权变更和战略转型等造成公司主营业务变化而导致无法准确进行行业分类的观察值;(3)剔除*ST、ST或者PT状态的上市公司,此类上市公司的正常生产经营不能持续,其投资行为与正常经营公司的投资行为差异较大;(4)剔除数据不完整的公司;(5)按照1%至99%水平对上市公司连续变量的极端值进行Winsorize 处理。最终,本文得到4 775个样本观测值。

(二)主要变量定义

1.投资效率。现阶段学者们主要用Richardson(2006)[23]残差模型度量特定公司的投资效率。该模型的基本思路是,首先通过构建预期投资模型估算出公司的最佳投资规模,然后用公司实际投资规模减去估计最佳投资规模的估计残差作为投资效率的替代变量,估计残差为正表示投资过度,估计残差为负表示投资不足。国内外学者如程新生等(2011)、张会丽和陆正飞(2012)、申慧慧等(2012)、刘慧龙等(2014)、李延喜等(2015)、Chen et al.(2011)、Ramalingegowda et al.(2013)和Balakrishnan et al.(2014)等都运用该残差模型度量投资效率。因此,本文也用该残差模型度量投资效率,模型结构如下:

Invi,t=α0+α1Gthi,t-1+α2Levi,t-1+α3Cashi,t-1+α4Sizei,t-1+α5Reti,t-1+α6Agei,t-1+α7Invi,t-1+εi,t (1)

其中,Invi,t表示公司i第t年的资本投资净支出与平均总资产的比值;Gthi,t-1表示公司i第t-1年的主营业务收入增长率;Levi,t-1表示公司i第t-1年的资产负债率;Cashi,t-1表示公司i第t-1年的货币资金与期初总资产的比值;Sizei,t-1表示公司i第t-1年的期初总资产的自然对数;Reti,t-1表示公司i第t-1年的股票年收益率;Agei,t-1表示公司i第t-1年的上市年龄;Invi,t-1表示滞后项;εi,t为模型回归残差。通过分行业和分年度对模型(1)进行线性回归,取该模型回归残差的绝对值然后乘以(-1)作为投资效率的替代变量,其值越小则表示投资效率越低,其值越大即越趋近于0则表示投资效率越高,越接近于最优投资水平。

2. 盈余信息质量。会计盈余信息对于投资者来说最为重要,它不仅是投资者进行投资决策的重要工具,也是投资者为公司管理者设计具有激励作用的薪酬契约的重要基础。因此,本文选取会计盈余信息中的应计质量、盈余平滑度和会计稳健性度量盈余信息质量,并且以这三个估计指标的加权指数构建盈余信息质量指数,以缓解单个指标存在的误差和极端值影响。

(1)应计质量。在应计制度下,公司通过线性估计未来现金流量计算应计利润。公司未来现金流量的线性估计误差越小,应计利润计算越准确,表示公司对外披露的经营信息越精确,也就意味着公司盈余信息质量越高。本文运用Dechow & Dichev(2002)[24]构建的模型度量应计质量,模型结构如下:

CAi,t=α0+α1CFOi,t-1+α2CFOi,t+α3CFOi,t-1+εi,t (2)

其中,CAi,t表示公司i第t年的经营资本应计项目,等于公司经营资本收入减去经营资本支出;CFOi,t-1、CFOi,t、CFOi,t+1分别表示公司i第t-1年、t年、t+1年的经营现金流量与当期平均总资产的比值;εi,t 为模型回归残差。通过分行业和分年度对模型(2)进行线性回归得到该模型的回归残差项,计算其标准差并以标准差的绝对值度量公司的应计质量。标准差的绝对值越小,意味着公司应计质量越高,盈余信息质量也就越高,反之则越低。

(2)盈余平滑度。 盈余平滑度是指公司披露的会计盈余与真实收益之间的偏离程度,具体而言就是公司应计项目变化与现金流变化之间的相关系数[25]。盈余平滑度越高表示公司管理者操纵会计盈余以隐匿公司经营业绩波动的程度越大,这将削弱盈余信息的可靠性与相关性,降低盈余信息质量。本文运用Francis et al.(2005)[26]建立的模型,通过计算公司线下项目前利润的变化程度与经营活动现金流量的变化程度的比值度量盈余平滑度,其计算公式为:

ESi,t=σ(PROi,t)σ(CFOi,t)(3)

其中,ESi,t表示公司i第t年的盈余平滑度;σ(CFOi,t)表示公司i第t年的经营活动现金流量的标准差;σ(PROi,t) 表示公司i第t年的线下项目前利润的标准差。ESi,t值越高,意味着盈余平滑度越低,盈余信息质量越高,反之则越低。

(3)会计稳健性。会计稳健性是指财务会计信息系统对好消息的确认要严于对坏消息的确认,即推迟确认收益而加速确认损失,降低应计利润,减少公司盈余信息披露过程中的“噪音”,提高盈余信息质量。本文运用截面Jones模型计算公司累积操纵性应计利润度量会计稳健性,模型如下:

TAi,t=β0+β1(1/Asseti,t)+β2ΔRevi,t+β3PPEi,t+β4ROAi,t+εi,t(4)

其中,TAi,t表示公司i第t年的总应计利润,等于线下项目前利润与经营净现金流量之差;Asseti,t表示公司i第t年的年初总资产;ΔRevi,t表示公司i第t年的营业收入变化额与当期平均总资产的比值;PPEi,t表示公司i第t年的固定资产原值与当期平均总资产的比值;ROAi,t表示公司i第t年的资产回报率;εi,t为模型回归残差,表示公司i第t年的累积操纵性应计利润。累积操纵性应计利润的绝对值越大,意味着会计稳健性越低,盈余信息质量越低,反之则越高。

(4)盈余信息质量指数。为了综合反映各种度量盈余信息质量指标并使研究样本信息含量最大化,本文构建一种加权平均指数度量盈余信息质量。该方法就是以加权百分位数赋值方法定义盈余信息质量指数。具体而言,将应计质量、盈余平滑度和会计稳健性这三个度量指标按大小排序并赋予其所在位次的百分位数值,然后将所得的百分位数值进行加权计算得出盈余信息质量指数,即:

EQi,t=[D(CAi,t)+D(ESi,t)+D(TAi,t)]3(5)

其中,EQi,t 表示公司i第t年的盈余信息质量指数;D(CAi,t)表示公司i第t年的用应计质量模型计算出的应计质量分位数;D(ESi,t)表示公司i第t年的用盈余平滑度模型计算出的盈余平滑度分位数;D(TAi,t)表示公司i第t年的用截面Jones模型计算出的会计稳健性分位数。

3. 债务期限结构。债务融资中如何选择债务的金额与期限对公司的投资至关重要,因此为了检验债务期限结构对投资效率的影响,本文将债务期限结构定义为公司短期债务金额占总债务金额的比例。

(三)研究方法与模型设计

为了检验盈余信息质量与债务期限结构及其交互作用对投资效率的影响,本文的实证检验包括两个步骤:第一,分别检验盈余信息质量对投资效率的影响和债务期限结构对投资效率的影响;第二,检验盈余信息质量与债务期限结构的交互作用对投资效率的影响。

为了实现第一步研究目标,本文根据Biddle & Hilary(2006)、Biddle et al.(2009)、Ramalingegowda et al.(2013)、Balakrishnan et al.(2014)、程新生等(2011)、刘慧龙等(2014)、张琛和刘银国(2015)等相关学者的研究,选取公司资产规模、高管薪酬、管理费用、经营现金流波动性及股权性质等相关变量作为实证模型的控制变量,实证模型结构如下:

InvEffi,t=β0+β1EQi,t+β2SDi,t+β3Sizei,t+β4Payi,t+β5Mfei,t+β6Vfoi,t+β7Statei,t+∑Industry+∑Year+εi,t(6)

其中,因变量InvEffi,t表示公司投资效率,包括投资不足(UnInvesti,t)或者投资过度(OvInvesti,t);EQi,t表示公司i第t年的盈余信息质量指数;SDi,t表示公司i第t年的债务期限结构,即公司的短期债务比例;Sizei,t表示公司i第t年的期初总资产的自然对数;Payi,t表示公司i第t年高管薪酬的自然对数;Mfei,t表示公司i第t年管理费用与期初总资产的比值;Vfoi,t表示公司i第t年的经营现金流量与期初总资产比率的标准差;Statei,t表示公司i第t年的股权性质,若为国有控股,则取值为1,否则为0;Industry表示公司行业哑变量;Year表示公司年度哑变量;εi,t表示公司i第t年的残差项。实证模型的相关变量定义如表1所示。

为了实现第二步研究目标,本文设定DumSDi,t为债务期限结构的哑变量,当公司的短期债务比例高于样本的中间值时取1,否则取0,以检验盈余信息质量与债务期限结构的交互作用对投资效率的影响,模型结构如下:

InvEffi,t=β0+β1EQi,t+β2SDi,t+β3EQi,t*DumSDi,t+β4Sizei,t+β5Payi,t+β6Mfei,t+β7Vfoi,t+β8Statei,t+∑Industry+∑Year+εi,t(7)

其中,EQi,t*DumSDi,t表示盈余信息质量与债务期限结构影响投资效率的交互效应。β1表示盈余信息质量在短期债务比例低于样本中间值的公司中对投资效率的影响;β1+β3表示盈余信息质量在短期债务比例高于样本中间值的公司中对投资效率的影响。因此,在短期债务比例较高的公司中,如果盈余信息质量对投资效率的影响更大,则β3应大于零且显著,盈余信息质量与债务期限结构表现为互补关系;如果盈余信息质量对投资效率的影响更小,则β3应小于零且显著,盈余信息质量与债务期限结构表现为替代关系。

三、实证结果与分析

(一)描述性统计

表2列示了主要变量的描述性统计特征。本文总样本为4 775个,其中2 636个公司属于投资不足样本,占样本总数的55.2%,2 139个公司属于投资过度样本,占样本总数的44.8%,说明现阶段投资不足的上市公司较多,这可能由于公司普遍面临较高的融资约束而导致不能满足所有净现值为正的投资项目的资金需求。总样本投资效率的均值是-0.075,中位数为-0.051,最小值为-1.415,最大值为0,说明样本公司总体上投资效率较低且公司间的投资效率差异较大。样本公司投资不足的均值是-0.069,中间值是-0.048;投资过度的均值是-0.082,中位数是-0.056,说明上市公司投资不足的程度要低于上市公司投资过度的程度。盈余信息质量指数的均值是0.613,中位数是0.598,最小值为0.041,最大值为0.969,说明上市公司间的盈余信息质量差异较大。债务期限结构的均值是0.674,中位数是0.659,最小值为0.028,最大值为0.972,说明上市公司间的短期债务比例即短期债务金额与总债务金额的比值差异较大。

(二)实证结果检验

表3列示了盈余信息质量、债务期限结构对投资效率的影响结果。对于盈余信息质量而言,从表3中第(1)列可以看出,盈余信息质量指数与投资效率的相关系数为0.057,并且在1%的显著性水平上显著,揭示了盈余信息质量与投资效率呈显著的正相关关系,验证了本文的假设1。这说明高质量的盈余信息通过向投资者传递公司经营状况信息,降低投资者的信息劣势,减少投资者的逆向选择,提高投资者激励和监督公司管理者的能力,抑制投资者与公司管理者之间的代理冲突,从而提高投资效率。这一实证结果与Biddle et al.(2009)[3]和Chen et al.(2011)[4]等的研究结论一致,说明盈余信息质量在中国新兴加转轨的制度背景下也能发挥对公司非效率投资行为的抑制作用,提高投资效率。更进一步,本文分别以构建盈余信息质量指数的三个指标为解释变量,运用主成分分析法检验应计质量、盈余平滑度和会计稳健性与投资效率间的关系。从表3中的第(2)列和第(3)列可以看出,应计质量和盈余平滑度与投资效率的相关系数分别为0.069和0.034,并且在1%的显著性水平上显著,说明应计质量和盈余平滑度与投资效率呈显著的正相关关系。然而表3中第(4)列显示,会计稳健性与投资效率的相关系数为正,但不显著,我们不能得出会计稳健性能提高投资效率的结论,可能的原因是会计稳健性促使管理者实施谨慎的投资决策在抑制投资过度的同时也恶化投资不足。

对于债务期限结构,在模型(6)中短期债务比例与投资效率的相关系数为正,并且在5%的显著性水平上显著,验证了假设2。这显示短期债务比例越高的公司其投资效率就越高,说明短期债务能向债权人提供公司良好的发展前景与偿债能力的相关信息,降低公司与债权人之间的信息不对称,提高债权人监督和控制公司管理者的能力,防止公司管理者侵占债权人的利益,有效抑制公司非效率投资行为,从而提高投资效率。

从控制变量的回归结果来看,高管薪酬与投资效率的相关系数为正且在5%的显著性水平上显著,说明当投资者设计的薪酬契约有效发挥对公司管理者的激励作用时,管理者就会在薪酬利益动机的激发下抑制懈怠渎职行为,改善项目选择,力求做出正确的投资决策,提高投资效率,这与辛清泉等(2007)[27]的经验证据相一致;经营现金流量波动性与投资效率的相关系数为负且在5%的显著性水平上显著,说明经营现金流波动越大的公司既可能投资不足也可能投资过度从而降低投资效率,这与Biddle et al.(2009)[3]的经验证据相一致;公司资产规模、管理费用、是否属于国有控股与投资效率之间不存在显著的相关关系。

在总样本检验的基础上,我们将总样本分为投资不足与投资过度两个子样本分别进行回归。表4中第(1)至(4)列示了盈余信息质量、债务期限结构对投资不足的影响结果,表4中第(5)至(8)列示了盈余信息质量、债务期限结构对投资过度的影响结果。

对于投资不足样本,从表4中第(1)列可以看出,盈余信息质量指数与投资不足的相关系数为0.049,并且在1%的显著性水平上显著,说明高质量的盈余信息通过向投资者提供决策有用的具有可靠性与相关性的信息,减少投资者的逆向选择,缓解融资约束,避免投资不足。更进一步,分别以构建盈余信息质量指数的三个指标为解释变量,运用主成分分析法检验应计质量、盈余平滑度和会计稳健性与投资不足间的关系。从表4中的第(2)列和第(3)列可以看出,应计质量和盈余平滑度与投资不足的相关系数分别为0.053和0.026,并且在1%的显著性水平上显著,说明应计质量和盈余平滑度与投资不足呈显著的相关关系;表4中第(4)列显示,会计稳健性与投资不足的相关系数为负,并且在5%的显著性水平上显著,说明会计稳健性可能促使公司管理者实施较为谨慎的投资行为,从而在一定程度上恶化投资不足。对于债务期限结构而言,从表4中可以看出,短期债务比例与投资不足间的关系虽然为正,但是不显著,我们不能得出短期债务比例越高的公司其投资不足程度越低的结论。

对于投资过度样本而言,从表4中第(5)列可以看出,盈余信息质量指数与投资过度的相关系数为0.065,并且在1%的显著性水平上显著,说明高质量的盈余信息能降低投资者的信息劣势,提高投资者监督和激励公司管理者的能力,减少公司管理者的道德风险,缓解代理冲突,优化投资决策,抑制投资过度。从表4中的第(6)列、第(7)列和第(8)列可以看出,应计质量、盈余平滑度和会计稳健性与投资过度的相关系数分别为0.082、0.047和0.038,并且都在1%的显著性水平上显著,说明应计质量、盈余平滑度和会计稳健性都与投资过度呈显著的相关关系。对于债务期限结构而言,从表4中可以看出,短期债务比例与投资过度的相关系数为正,并且在1%的显著性水平上显著,说明短期债务能提高债权人对公司管理者的监督和控制能力,降低公司管理者的道德风险,有效抑制公司投资过度。

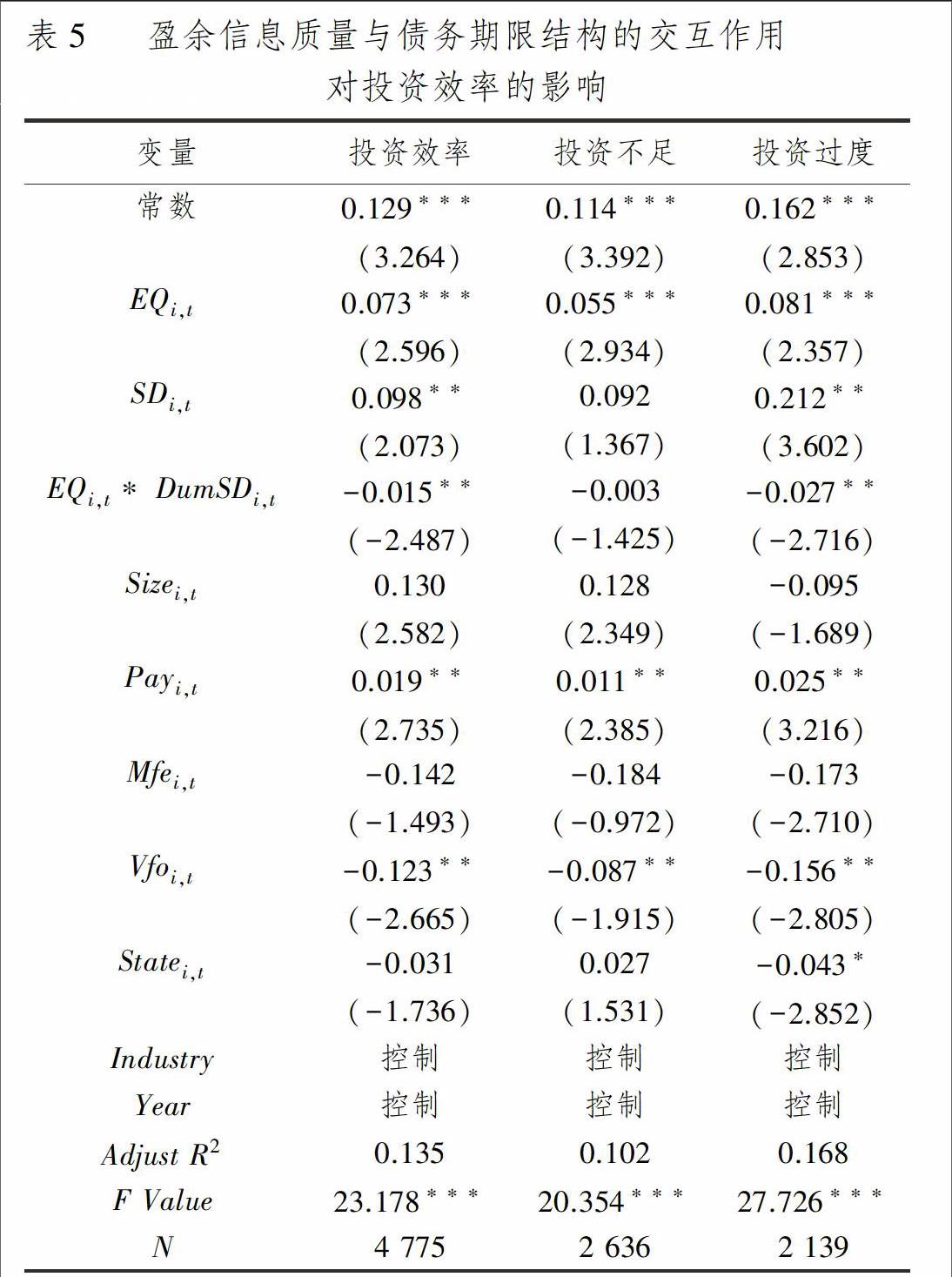

更进一步,我们拓展检验了盈余信息质量与债务期限结构的交互作用对投资效率的影响,实证结果如表5所示。DumSDi,t为债务期限结构的哑变量,当公司的短期债务比例高于样本的中间值时取1,否则取0。EQi,t*DumSDi,t表示盈余信息质量与债务期限结构影响投资效率的交互效应。从表5可以看出,对于总样本而言,当公司短期债务比例较低时,盈余信息质量影响投资效率的估计系数为β(0.073),并且在1%的显著性水平上显著;当公司短期债务比例较高时,EQi,t *DumSDi,t为-0.015,并且在5%的显著性水平上显著,显示盈余信息质量在短期债务比例较低的公司中对投资效率的影响(0.073)要大于盈余信息质量在短期债务比例较高的公司中对投资效率的影响(0.058),验证了假设3。这说明较高比例的短期债务能有效降低债权人的信息劣势,提高债权人对公司管理者的监督和控制能力,减少管理者侵占债权人的利益,促使管理者优化投资决策提高投资效率。因此,短期债务比例的提高弱化了盈余信息质量对投资效率的影响作用,盈余信息质量在短期债务比例较高的公司中对投资效率的影响较小,说明盈余信息质量与债务期限结构对投资效率的影响表现为替代效应。

此外,我们将总样本分为投资不足和投资过度两个子样本分别进行回归。对于投资不足样本而言,盈余信息质量在短期债务比例较低的公司中和在短期债务比例较高的公司中对投资不足的影响差异不大。然而,对于投资过度样本而言,在短期债务比例较低的公司中盈余信息质量对投资过度的影响(0.081)显著大于短期债务比例较高的公司中盈余信息质量对投资过度的影响(0.054)。这说明与投资不足相比,当短期债务比例较低时,盈余信息质量对投资过度的抑制作用更明显。

(三)稳健性分析

为了检验实证结果的稳健性,我们进行了如下检验。首先,运用双边随机边界模型[28]度量投资效率,通过分别计算因融资约束而产生的投资不足和因代理冲突而产生的投资过度,得出公司整体非效率投资程度,以此度量投资效率进行多元线性回归;其次,为了尽量缓解盈余信息质量和投资效率之间潜在的内生性,如业绩较差的公司管理者在进行非效率投资的同时为了掩盖其行为而披露质量较差的盈余信息,或者公司管理者倾向于披露更好的消息而不愿意披露较差的消息,正所谓“报喜不报忧”导致优质公司的管理者披露高质量的盈余信息,因此采用滞后一期的盈余信息质量作为解释变量,使其成为公司投资行为被观察到之前已经被决定的变量来考察其与投资效率之间的关系;最后,为了尽量缓解盈余信息质量与债务期限结构之间的内生性问题,运用两阶段模型检验了盈余信息质量与债务期限结构对投资效率的影响。实证检验所得到的回归结果依然证明上述结论成立。

四、 结论与启示

本文基于新兴加转轨的制度背景,以2010-2014年沪深交易所A股上市公司为样本,运用Richardson(2006)残差模型度量投资效率,以短期债务金额占总债务金额的比值度量债务期限结构,以应计质量、盈余平滑度和会计稳健性以及它们构建的加权平均指数度量盈余信息质量,在考虑公司财务特征和治理特征的前提下,实证检验了盈余信息质量与债务期限结构及其交互作用对投资效率的影响。研究结果发现,盈余信息质量较高的公司表现出较高的投资效率,盈余信息质量通过减少投资不足与抑制投资过度进而提高投资效率;短期债务比例较高的公司表现出较高的投资效率,具体表现为较高的短期债务比例显著抑制了投资过度,然而对投资不足的影响不显著;交互检验的结果显示,盈余信息质量与债务期限结构对投资效率的影响在一定程度上存在替代效应:公司短期债务比例越低,盈余信息质量对投资效率的影响越大,特别是对投资过度的抑制作用更明显。

本文的研究结论对于政府监管、投资决策以及公司治理都具有重要的启示作用。政府监管如证监会等相关政策与法律法规制定部门应当重视对盈余信息质量较低的公司的监管,因为低质量盈余信息的公司管理者极易扭曲公司正常的投资意愿,容易导致资本资源的错误配置以及损害投资者的利益;投资者尤其是债权投资者应当选择那些盈余信息质量较高的公司或者通过签订短期债务契约进行债权投资,最大程度上降低公司管理者侵占投资者利益的可能性,保护自身的利益;对于公司本身来说,可以通过提高盈余信息质量以发挥其效率治理功能,也可以通过签订较多的短期债务契约以发挥其相机治理作用,促使公司管理者优化投资决策,提高公司投资效率。

参考文献:

[1] Bushman,R.,& A. Smith. Financial Accounting Information and Corporate Governance[J].Journal of Accounting & Economics,2001,31(1-3): 237-333.

[2] Biddle,G.,& G. Hilary. Accounting Quality and Firm-level Capital Investment[J].The Accounting Review,2006,81(5): 963-982.

[3] Biddle,G.,G. Hilary,& R. S. Verdi. How Does Financial Reporting Quality Relate to Investments Efficiency?[J].Journal of Accounting & Economics,2009,48(2-3): 112-131.

[4] Chen,F.,O. Hope,Q. Li,& X. Wang. Financial Reporting Quality and Investment Efficiency of Private Firms in Emerging Markets[J].The Accounting Review,2011,86(3): 1255-1288.

[5] Bharath,S. T.,J. Sunder,& S.V. Sunder. Accounting Quality and Debt Contracting[J].The Accounting Review,2008,83(1): 1-28.

[6] Diamond,D. W. Debt Maturity Structure and Liquidity Risk[J].Quarterly Journal of Economics,1991,106(2): 709-737.

[7] Childs,P. D.,D. C. Mauer,& S. H. Ott. Interactions of Corporate Financing and Investment Decisions: The Effects of Agency Conflicts[J].Journal of Financial Economics,2005(76): 667-690.

[8] Modigliani,F.,& M. Miller. The Cost of Capital,Corporation Finance,and The Theory of Investment[J].American Economic Review,1958,48(3): 261-297.

[9] Hubbard,R. G. Capital Market Imperfections and Investment[J].Journal of Economic Literature,1998,36(1): 193-227.

[10]Jensen,M. C. & W. H. Meckling. Theory of The Firm: Managerial Behavior,Agency Costs and Ownership Structure[J].Journal of Financial Economics,1976,42(1): 305-360.

[11]Shleifer,A.,& R. W. Vishny. A Survey of Corporate Governance[J].Journal of Finance,1997,52(2): 737-783.

[12]Stein,J. Agency,Information and Corporate Investment[M].Handbook of the Economics of Finance,edited by George Constantinides,Milt Harris & René Stulz,Elsevier,2003:111-165.

[13]Bertrand,M. & S. Mullainathan. Enjoying The Quiet Life? Corporate Governance and Managerial Preferences[J].Journal of Political Economy,2003,111(5): 1043-1075.

[14]Verrecchia,R. Essays on Disclosure[J].Journal of Accounting &Economics,2001,32(1): 97-180.

[15]Myers,S. C.,& M. S. Majluf. Corporate Financing and Investment Decisions When Firms Have Information That Investors Do Not Have[J].Journal of Financial Economics,1984,13(2): 187-221.

[16]杨继伟. 股价信息含量与资本投资效率——基于投资现金流敏感度的视角[J].南开管理评论,2011(5): 99-108.

[17]Jensen,M. C. Agency Costs of Free Cash Flow,Corporate Finance,and Takeovers[J].American Economic Review,1986,69(1): 323-329.

[18]Mello,R.,& M. Miranda. Long-term Debt and Overinvestment Agency Problem[J].Journal of Banking & Finance,2010,34(1): 324-335.

[19]Myers,S. C. Determinants of Corporate Borrowing[J].Journal of Financial Economics,1977,5(1): 147-175.

[20]Barclay,M. J.,& C. W. Smith. The Maturity Structure of Corporate Debt[J].The Journal of Finance,1995,50(2): 609-631.

[21]Lai,K. W. The Cost of Debt When All-equity Firms Raise Finance: The Role of Investment Opportunities,Audit Quality and Debt Maturity[J].Journal of Banking & Finance,2011,35(5): 1931-1940.

[22]Rajan,R. G. Insiders and Outsiders: The Choice Between Informed and Arms-length Debt[J].The Journal of Finance,1992,47(3): 1367-1400.

[23]Richardson,S. Over-investment of Free Cash Flow[J].Review of Accounting Studies,2006,11(2-3): 159-189.

[24]Dechow,P.,& I. Dichev. The Quality of Accruals & Earnings: The Role of Accrual Estimation Errors[J].The Accounting Review,2002,77(Supplement): 35-59.

[25]Bhattacharya,U.,H. Daouk,& M. Welker. The World Pricing of Earnings Opacity[J].The Accounting Review,2003,78(2): 641-678.

[26]Francis,J.,R. LaFond,P. Olsson,& K. Schipper. The Market Pricing of Accruals Quality[J].Journal of Accounting & Economics,2005,39(2): 295-327.

[27]辛清泉,林斌,王彦超.政府控制、经理薪酬与资本投资[J].经济研究,2007(8): 110-121.

[28]Kumbhakar,S.,& C. Parmeter. The Effects of Match Uncertainty and Bargaining on Labor Market outcomes: Evidence From Firm and Worker Specific Estimates[J].Journal of Productivity Analysis,2009,31(1): 1-14.

Abstract:This paper uses 4,775 listed firms in A shares from 2010 to 2014 to test the impact of earnings information quality and debt maturity and their interaction on investment efficiency. The results show that firms with higher earnings information quality show higher investment efficiency, earnings information quality enhances investment efficiency by reducing underinvestment and inhibiting overinvestment; firms with higher proportion of short-term debt show higher investment efficiency, firms with higher proportion of short-term debt significantly inhibit the excessive investment but have no impact on underinvestment; interactive result shows that there is a certain substitution effect between earnings information quality and short-term debt on investment efficiency: firms with lower short-term debt ratio, earnings information quality gives stronger impact on investment efficiency.

Key words:earnings information quality; debt maturity; investment efficiency; underinvestment; overinvestment

(责任编辑:严元)