信贷政策、企业规模和商业信用传递

2016-01-06王明虎

【摘 要】 受经营活动和融资制度两方面因素影响,企业从供应商获取的商业信用和向客户提供的商业信用存在一定的传递关系。文章通过我国上市公司财务数据验证了以下三个观点:(1)企业从供应商获得的商业信用和向客户提供的商业信用存在显著的传递关系;(2)不同规模企业在商业信用传递方面有明显差异,大企业商业信用传递水平显著低于中小企业;(3)信贷政策扩张有利于商业信用传递水平的提高,信贷政策紧缩降低商业信用传递水平。根据这些研究结论,我国信贷政策制定要增强银行信贷对中小企业的支持,助推资金在整个行业的流动;在宏观经济陷入低迷时,要注重对商业信用传递水平高的行业企业的金融扶持。

【关键词】 商业信用传递; 信贷政策; 企业规模

中图分类号:F275 文献标识码:A 文章编号:1004-5937(2015)23-0002-08

一、引言

商业信用是企业融资的重要渠道,这种融资渠道是否通畅,与上下游企业之间商业信用的传递有十分重要的关系。事实上,不论是从经营视角还是从融资视角看,企业从上游供应商获取的商业信用与其向下游客户提供的商业信用有一定的关联性,而现有文献研究多数是单独研究商业信用的供给或获取,鲜有文献讨论商业信用在“供应商——企业——客户”之间的传递情况,这就使得一些理论上的矛盾问题难以得到解决。例如,许多文献研究认为,在我国,大企业比小企业获得了更多的商业信用(谭伟强,2006;徐晓萍等,2009;苏汝劼等,2009;张新民等,2012),在货币政策紧缩时,这些大企业为中小企业提供的商业信用帮助中小企业缓解由于银行信用减少带来的融资约束(Peterson and Rajan,1997;石晓军等,2009;陆正飞等,2011)。与此相反,一些学者经研究认为,大企业提供的商业信用更少,货币政策紧缩时商业信用不能替代银行信用(徐晓萍等,2009;Love and Zaidi,2010;张新民等,2012),要解决上述观点的矛盾问题,就必须将单个企业商业信用的获取和提供联系起来,结合不同的信贷政策、形势,评判一个企业的商业信用从获取到提供的传递效应。从经济现实角度看,我国企业之间存在大量的“供应商——企业——客户”三角债务,在目前经济增长速度放缓的情况下,这种三角债务直接影响到企业运转(赖智慧,2013)。如果能够证实信贷政策对商业信用传递之间的作用,就能够从信贷政策调节出发,化解三角债,推动经济健康发展。

本文关注商业信用从供应商到客户的传递效应,主要研究三个方面的问题:(1)企业从供应商获得的商业信用和向客户提供的商业信用是否存在显著的传递关系?(2)不同规模企业在商业信用传递方面是否有明显差异?(3)信贷政策变动对商业信用传递是否会造成影响?为此,本文分四个部分:第一部分在文献回顾的基础上,论述商业信用传递存在的必然性,并提出研究假设;第二部分是研究设计;第三部分是实证研究结果分析;最后提出本文的研究结论和政策建议。本文的主要贡献在于:(1)发现商业信用在上下游企业之间的传递效应;(2)厘清企业规模和信贷政策对商业信用传递的影响,客观评估大企业和中小企业在商业信用传递中的效率差异,辨析信贷政策对企业间商业信用传递的影响。

二、文献回顾、理论分析和假设的提出

(一)文献回顾

一般认为,企业向客户提供商业信用(赊销),其主要原因包括:客户争夺、质量保证、降低交易成本和建立稳定的供销关系(Ferris,1981;Lee and Stowe,1993;Wilner,2000)。然而,提供商业信用不仅占用资本,而且存在坏账风险,因此,企业提供商业信用受到市场竞争和财务状况的限制。从财务状况来看,流动性是影响企业提供商业信用的主要因素,企业货币资金越充足,或者从银行获取信贷融资的能力越强,所提供给客户的商业信用就越多(Meltzer,1960;Biais and Gollier,1997;Peterson and Rajan,1997)。因此,大部分国外文献研究认为,当所在经济体处于货币收缩阶段时,融资约束较低的大企业会向融资约束高的小企业提供商业信用,从而形成货币紧缩时商业信用和银行信用之间的替代关系(Peterson and Rajan,1997;Blasio,2005;Choi and Kim,2005;Molina and Preve,2012)。

针对这一推理,一些文献运用中国上市公司数据,根据中国企业和信贷政策进行研究,得出了不同的观点。一种观点认为,我国大企业、国有企业在银行信贷中具有优势地位,因此他们能够在信贷政策收缩时,利用其银行信贷优势,向客户提供商业信用,从而形成货币紧缩时商业信用和银行信用之间的替代关系(石晓军和张顺明,2010;蔡吉甫,2013)。与此相反,一些文献经研究认为,我国大企业和国有控股企业虽在商业信用和银行信用融资方面都有优势,但在商业信用提供方面却比中小企业和非国有控股企业要少(徐晓萍等,2009;苏汝劼等,2009;张新民等,2012)。

上述两类不同观点的产生,其主要原因可能有两个方面:一方面,未关注企业商业信用获取和提供之间的相关性,而事实上这两者有很强的关系,不关注这种关联,就很难客观比较不同规模企业之间商业信用提供的水平高低;另一方面,商业信用提供除受企业自身财务状况影响外,还受到不同信贷政策影响,如果不区分信贷政策的宽松度,难以对企业商业信用提供合理比较。因此,本文将从这两个重要因素入手,对问题展开深入分析。

(二)商业信用供给和获取关系分析

商业信用的供给和获取受到业务量变动的影响,笔者用数理模型来分析商业信用获取与供给之间的传递关系。

1.商业信用获取、供给与业务量之间的关系

假定企业某一时期销售收入为S,其中赊销比例为KR,则应收账款总额为SKR,若应收账款年周转速度为TR次,则应收账款平均占用额R计算如下:

毛利率b以及外购物资成本占总成本的比例m。在企业正常经营过程中,上述各变量都不会发生太大的变化,因此商业信用供给与获取之间的比例R/P就可以视为一个比较稳定的比值。从企业角度看,这一比值表示企业从供应商获取的1元商业信用融资中向客户传递的商业信用额。在本文中,将这一比值定义为商业信用传递。

商业信用的供给与获取之间的传递关系也可以从价值链角度进行分析,商业信用的获取和提供属于一个行业价值链上的商业信用,受行业市场需求联动影响,行业的市场发展速度和竞争对商业信用的获取和提供有着同质的影响,用图1进行分析。

如图1,如果市场终端客户需求增加,这种增加的市场需求会通过供应链关系传递到行业上下游各企业,导致各企业业务量增加,由于商业信用的自发融资性,各企业向下游客户的赊销增加,这就会导致各企业赊销和赊购同向增加。以图中B公司为例,在行业市场需求扩大时,B公司向C公司增加商业信用供给,同时也从上游A公司获取了更多的商业信用,因此,其商业信用供给与获取存在一定程度的传递关系。

结合上述理论分析,提出第一个研究假设:

假设1:企业提供的商业信用,与其获取的商业信用有一定的传递关系,获取商业信用越多,其提供的商业信用越多。

(三)企业规模与商业信用传递

在商业信用的获取和提供中,企业规模是一个重要影响因素。企业规模影响到其市场垄断地位、信用水平,从而影响其商业信用获取与提供之间的传递关系。

1.企业规模、垄断地位和商业信用传递

在其他条件相似的情况下,企业规模越大,在市场上垄断性越强。这种垄断性能够迫使供应商向其提供商业信用,导致商业信用融资向大企业集中(徐晓萍等,2009;张新民等,2012;王明虎等,2013)。与此相对应的是由于其在供应市场的垄断地位,大企业向客户提供商业信用的必要性远低于中小企业,这使得大企业提供商业信用相对较少(Fisman and Raturi,2004)。

上述垄断地位对商业信用传递的影响在于:由于大企业提供商业信用少,得到商业信用多,导致上述公式(4)中KP上升,KR下降,在其他因素不变的情况下,R/P比值下降。

2.企业规模、信用水平和商业信用传递

商业信用的获取与提供和企业信用水平有很大的关系。企业信用水平越高,越容易获得商业信用。与中小企业相比,大企业由于其雄厚的资本和良好的内部控制制度,导致其信用水平高于中小企业,这也使得大企业能够获得比中小企业更多的商业信用(刘凤委等,2009;徐虹等,2013)。这同样导致公式(4)中KP上升,R/P比值下降。

根据上述企业规模与垄断地位、信用水平之间的关系,提出第二个研究假设:

假设2:企业规模越大,获得的商业信用越多,提供的商业信用越少,其商业信用传递水平越低。

(四)信贷政策与商业信用传递

根据财务学基本理论,在产能一定的情况下,企业的营运资本净额(流动资产减去流动负债)应保持稳定。假定企业流动资产中,应收账款为R,其他流动资产为M;流动负债中,应付账款为P,银行借款为B,其他负债为L,则营运资本净额WC的计算公式如下:

WC=(R+M)-(P+B+L) (5)

如果企业在不扩大营业规模的基础上扩大赊销,增加应收账款投资?驻R,M和L保持不变(M和L在很大程度上受营业规模的限制),欲保持营运资本净额稳定,企业需要增加应付账款或短期银行借款,即:

?驻R=?驻P+?驻B (6)

当信贷政策处于扩张阶段时,企业更容易获得银行借款支持,考虑到银行信用成本小于商业信用成本,企业会尽可能利用银行借款来支持赊销扩张,即?驻P<?驻B,根据公式(6)可知,?驻R/?驻P>2;相反,若信贷政策处于收缩阶段,企业难以获得商业银行借款支持,获取供应商的信用成为扩大赊销的主要资本来源,即?驻P>?驻B,根据公式(6)可知,?驻R/?驻P<2。总结?驻R/?驻P在信贷政策扩张和收缩时期的变化可知,当信贷政策由扩张转变为收缩时,商业信用传递水平由高变低。

现有文献的研究结果也可以证实上述推论的正确性。不论是商业银行的提供还是获取,都与信贷政策有直接关系。从商业信用的提供来看,当信贷政策紧缩时,流动性弱的企业会减少商业信用的提供,而其对供应商提供的商业信用依赖性增强;当信贷政策扩张时,市场流动性充裕,受买方市场的影响,企业会大量提供商业信用(Meltzer,1960;Wilner,2000;Choi and Kim,2005;Love and Zaidi,2010;陆正飞等,2011;张西征等,2014)。因此,与信贷政策扩张相比,信贷政策收缩使企业流动性下降,导致提供商业信用降低,获取商业信用动机增强。

为此,提出第三个假设:

假设3:当信贷政策处于收缩阶段时,企业会扩大商业信用获取,减少商业信用提供,导致商业信用传递水平降低。

三、研究设计

(一)数据收集处理

本文利用国泰安经济金融研究数据库(CSMAR)收集我国A股上市公司年报和季报财务数据,样本区间为2003—2012年,剔除金融类企业数据;为了克服离群值的影响,本文采用winsorized对主要变量所有小于1%(大于99%)的分位数进行缩尾处理,消除极端值①。经过上述处理后,最终得到10 503个年度观测样本。

(二)模型设计和变量定义

1.模型

2.变量设计

在模型(1)中,向客户提供信用(recrate)用(应收账款+应收票据-预收账款)/总资产计量,而不是简单考虑应收账款,或将应收项目(应收账款、应收票据、预付账款)简单相加。因为应收账款、应收票据是向客户提供信用,预收账款则是客户向企业提供信用,是企业——客户信用的减项,这三者具有同质性,反映企业——客户商业信用;而预付账款是向供应商提供的信用,二者方向完全不同,将二者混淆就不能正确衡量商业信用在供应商——企业和企业——客户的传递效果。与此同理,从供应商获取信用(payrate)用(应付账款+应付票据-预付账款)/总资产计量,主要衡量供应商——企业商业信用,而不是仅仅用应付账款,或将应付项目简单相加。如果能够验证recrate与payrate存在显著正比例关系,则可以说明商业信用的获取与提供存在一定的传递效应。

在模型(2)中,RP用来衡量企业获取商业信用和提供商业信用之间的传递关系,笔者用(应收账款+应收票据-预收账款)/(应付账款+应付票据-预付账款)来衡量,这是因为(应收账款+应收票据-预收账款)表示企业——客户商业信用,(应付账款+应付票据-预付账款)表示供应商——企业商业信用,RP越大,说明商业信用的获取与提供之间的传递效果越大。笔者主要关注lna和dkl对RP的影响,如果能证明lna和dkl对RP有显著的负方向影响,就能够证明假设2和假设3成立。

各变量定义及取值方式如表1。

(三)分析软件

本文所有统计分析使用STATA12软件实现。

四、实证研究结果分析

(一)描述性统计分析结果

各变量的描述性统计结果见表2。

从描述性统计看,recrate的均值约为0.1336,payrate的均值约为0.1095,都超过了总资产的10%,属于重要资产和负债项目。recrate均值大于payrate,这是因为根据公式(1)和(2),假定赊销和赊购的比例和平均占用相同,由于S一定大于Cm,因此R大于P,由此可推定,在一般情况下RP大于1。表2中,RP的均值约为3.20,说明大部分情况下,企业向客户提供的商业信用要超出从供应商处获取的信用,这也基本证明本文推断的正确性。

(二)分样本数据分析

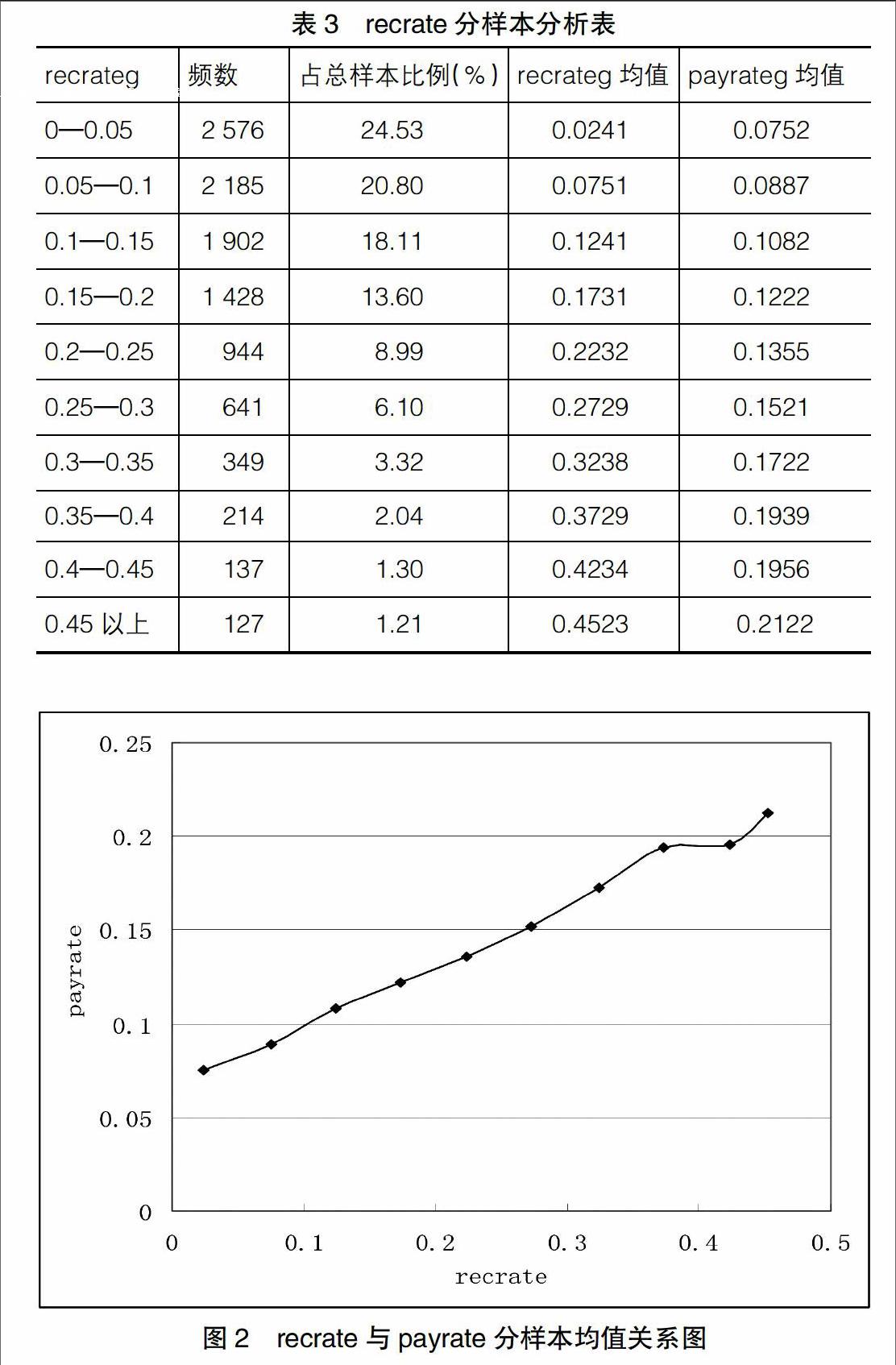

首先,按recrate对样本进行分组,观察recrate与payrate的关系,其结果如表3。

从表3数据看,超过50%的样本公司向客户提供商业信用占总资产比例不超过15%,其中约1/4样本公司向客户提供商业信用占总资产比例不超过5%。随着分样本recrate均值逐步提高,payrate均值也随之提高,如图2。

其次,再根据RP的大小对样本进行分组,具体数值如表4。

从表4看,RP值小于1的公司有4 140家,占全部样本的比重为39.8%;RP值分布比较分散,这可能与行业差异有很大关系;RP值在1—6之间的样本公司占总体比例为89.68%,接近10%,说明RP值有一定的收敛性,这也基本证明商业信用供给与获取存在一定的传递比例。随着RP取值的提高,lna、dkl呈下降趋势,初步说明lna、dkl与RP之间的反向关系,如图3、图4所示。

(三)多元回归分析结果

1.模型(1)的回归分析

模型(1)的各层次回归结果见表5。

从模型(1)的多层次回归分析来看,不论是哪个层次分析,payrate都与recrate显著正相关,这就进一步证明了假设1的正确性,商业信用供给与获取有显著的传递性;lna、dkl lever、roe、control、gdp与recrate显著负相关,说明随着资产规模增加,信贷政策缩紧、企业负债率和盈利水平以及控股比例中国有比例增加,所提供的商业信用减少;bank与recrate显著正相关,说明随着银行借款水平增加,企业的商业信用供给也会增加,这些都与现有研究结论基本一致。Index、grow及market没有显著关系。

2.模型(2)的回归分析

模型(2)的各层次回归结果见表6。

从表6分析结果看,不论何种层次的回归分析,lna、dkl都与RP显著负相关,说明随着企业规模增大,信贷政策的紧缩,商业信用的需求——供给传递水平降低,这就证明了假设2和假设3的正确性;lever、roe、control、gdp、index与RP显著负相关,说明随着企业负债比例上升、盈利能力提高、国有持股比例上升、宏观经济速度增长以及区域市场化程度提高,商业信用的需求——供给传递水平降低;market、grow与RP没有显著关系。

(四)稳健性测试

笔者用应收账款/总资产和应付账款/总资产作为recrate和payrate的替代计量变量,用应收账款/应付账款作为RP的替代变量,对模型(1)和模型(2)进行检测,结果如表7。

从表7数据看,payrate与recrate显著正相关,lna、dkl与RP显著负相关,其他变量的系数和显著性也基本相似,这进一步证实了本文假设1、2和3的正确性。

五、结论、建议与后续研究

通过实证研究,得到如下结论:(1)企业从供应商获取的商业信用和向客户提供的商业信用存在一定的传递性,获取商业信用越多,提供商业信用也越多;(2)不同规模企业商业信用传递水平有差异,大企业商业信用传递比例低于中小企业;(3)信贷政策紧缩度对商业信用传递有较大影响,当信贷政策宽松时,商业信用传递水平比较高,信贷政策紧缩降低商业信用传递水平。

商业信用传递一方面有助于行业上下游企业间资金融通,有助于供应链金融的形成,是资金融通的又一重要通道,更重要的是,商业信用的传递有利于实体经济的发展,提高整个社会的资源配置效率。商业信用如果传递不畅,就能形成三角债,影响企业发展。因此,本文提出如下政策建议:

(1)增强银行信贷对中小企业的支持,助推资金在整个行业流动。一方面,中小企业受融资约束较严重,商业信用获取成为提供商业信用的主要依据,扩大对中小企业信贷支持,可以在一定程度上扩大中小企业营销活力,加快信用传递,从而推动中小企业的发展。另一方面,如果信贷资金过于集中投放在大企业,由于大企业本身商业信用传递水平低,有限的资金投放难以推动行业商业信用传递,不利于资金在整个行业的有效传递。

(2)在宏观经济陷入低迷时,要注重对商业信用传递水平高的行业企业的金融扶持。商业信用传递水平比较高的行业,企业主要依靠获取商业信用作为营运资本来源,一旦宏观经济陷入低迷,难以获得供应商的商业信用,很容易陷入经济危机,我国光伏产业的危机就是典型代表,金融主管部门可以出台相应信贷政策,对于这些行业给予一定的支持,避免出现行业性财务危机。