浅析建筑业“营改增”对石油建设工程投资造价的影响

2015-12-16周守渠郭卫

周守渠 郭卫

(1.中国石油天然气股份有限公司工程造价管理中心;2.北方交通大学附属中学)

从上世纪九十年代起国家开始实施增值税改革,首先在商品生产和销售领域实施。2008年 11月国家通过《中华人民共和国增值税暂行条例》,2013年营业税改增值税(简称“营改增”)工作先后在交通运输业、部分服务业、邮政业、电信业等行业进行试点或全面实施。随后经过进一步研究与酝酿,建筑行业“营改增”条件逐步成熟,根据国家总体部署,建筑业“营改增”预计于2015年全面实施。

建筑行业“营改增”不只是简单的税制转换,而具有消除重复征税、减轻企业负担、促进技术装备升级等重大意义。首先,“营改增”能在一定程度上减轻建筑企业的税负,避免重复交税。其次,“营改增”改革可以促进建筑企业增加固定资产投入,扩大生产规模,提高利润率。“营改增”之后新购进的固定资产进项税额可以抵扣,而建筑企业必定有自己的大型机械设备等固定资产,这无疑为建筑行业的设备更新、扩大生产规模提供了有利条件。基于上述情况,建筑业“营改增”已经提上工作日程。

各个方面就建筑业“营改增”对施工企业影响做了大量理论研究和测算工作,但是,对建设工程投资总造价的影响研究较少。中国石油作为国际能源公司,拥有上下游一体化经营业务,每年项目投资巨大,同时拥有众多施工企业和强大的施工力量。建筑业“营改增”对中国石油的影响不只限于施工企业,同时影响到油气生产和营销企业,以及中国石油总体业务和效益,研究建筑业“营改增”对石油建设工程投资造价的影响具有重要意义。

1 营业税和增值税的异同

营业税、增值税同属于流转税范畴,又称流转课税、流通税,指以纳税人商品生产、流通环节的流转额或者数量以及非商品交易的营业额为征税对象的一类税收。

1.1 营业税

征收范围:按《中华人民共和国营业税暂行条例实施细则》中华人民共和国国务院第 540号令(2008年11月10日)规定,在中华人民共和国境内提供的劳务、转让无形资产或者销售不动产的单位和个人,为营业税的纳税人。

应纳税额计算公式:应纳税额=营业额(不含税)×税率。

税率:3%。

对于建设项目:项目总投资=业主费用+承包费用=业主费用+(承包费用-营业税)+营业额×税率

其中,营业额×税率为承包商缴纳的营业税额度。

1.2 增值税

征收范围:按《中华人民共和国增值税暂行条例》中华人民共和国国务院第538号令(2008年11月10日)规定,在中华人民共和国境内销售货物或者提供加工、修理修配劳务以及进口货物的单位和个人,为增值税的纳税人。

应纳税额计算公式:应纳税额=合同额(不含税)×税率

或 应纳税额=当期销项税额-当期进项税额。

税率:建筑业11%,小规模纳税人增值税征收率为3%。

对于建设项目:项目总投资=业主费用+承包费用=业主费用+(承包费用-应纳税额)+当期销项税额-当期进项税额=业主费用+(承包费用-应纳税额)+承包企业增值额×税率

其中,承包企业增值额×税率为承包商缴纳的增值税额度。

1.3 增值税与营业税对比

增值税与营业税征收范围相同,税率不同,增值税税率明显高于营业税税率,计算方法和计费基数不同,增值税计费基数小于营业税计费基数,增值税额度取决于承包企业增值额,对总投资的影响取决于承包企业增值额在项目总投资中所占比例。

2 建筑业“营改增”对石油建设工程造价的影响

2.1 “营改增”对各类费用的影响

“营改增”对各类费用的影响,在实际操作过程中会有一定的差距,特别是地材费、零星材料费、用工费和分包费等会对税额产生不同影响。从工程投资费用构成和“营改增”产生的影响不同把费用划分为四类,即设备费、材料费、建筑安装费、其他费用,其中设备费、材料费、建筑安装费构成工程费用。

2.1.1 设备费

按国家财政部和税务总局规定,设备费一般不作为营业税的计费基数。但是,各省市自治区规定有所差别。有的省市自治区规定部分设备作为营业税的计费基数,例如锅炉设备。

增值税计税原则上应纳税额=当期销项税额-当期进项税额,税额一进一出,所以“营改增”后对设备费来说不产生新的增值税。同时,按照增值税抵扣原则,设备费自身所含增值税可在石油产品销项税中抵扣,且已经执行多年。因此,“营改增”后工程建设投资在设备增值税这部分会略有所降低,但基本可以忽略。

2.1.2 材料费

按国家财政部和税务总局规定,材料费应作为营业税计税基数,需计取3%的营业税。

理论上讲,“营改增”后材料部分的增值税计税与设备相同,并且自身所含增值税可在石油产品销项税中抵扣。这样“营改增”后会大幅度降低建设投资造价。同时,还应认识到对部分地材,没有进项税或进项税为3%(小规模纳税人税率),对应的工程造价会增加。

2.1.3 建筑安装费

建筑安装费一般为增值部分,特别是对于包工不包料的合同,增值税应纳税额将大幅增加。增值税和营业税应纳税额计算公式为:

营业税应纳税额=营业额(不含税)×0.03。

增值税应纳税额=合同额(不含税)×0.11。

若计税基数相同时,“营改增”后税额增加2.67倍。

2.1.4 其他费用

主要包括土地费、建设管理费、咨询及勘察设计费、专项评价费、专利费等,其中土地费等已经包含增值税,“营改增”对其没有影响;“营改增”对建设管理费、咨询及勘察设计费、专项评价费、专利费等影响较大,与建筑安装费相同。

2.2 “营改增”对各类项目总投资的影响

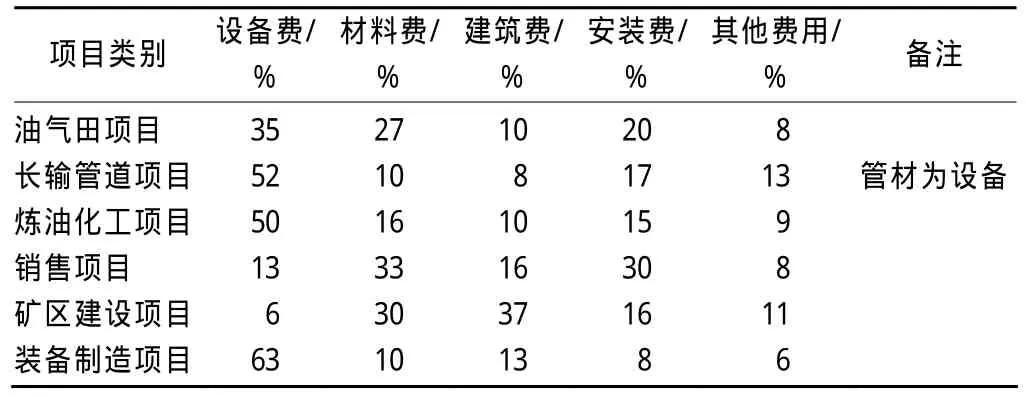

通过对构成项目投资造价的四类主要费用(设备费、材料费、建筑安装费、其他费用)分析,可以看出“营改增”对其影响是不同的。“营改增”后设备费、材料费、建筑安装费和其他费用对工程造价的影响前面已经进行了分析,其对于石油建设项目投资造价产生总体的影响将取决于项目设备费、材料费、建筑安装费和其他费用构成比例。针对中国石油油气田项目、长输管道项目、炼油化工项目、销售项目、矿区建设项目、装备制造项目等六类项目进行分析,典型工程统计分析各种费用构成比例见表1。

表1 典型工程各类项目各种费用构成比

按正常的概预算投资计算方法:

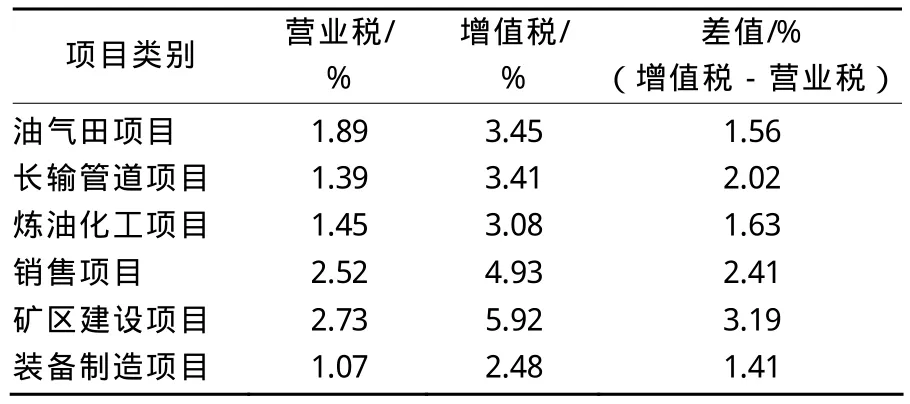

营业税应纳税额=(材料费+建筑费+安装费+其他费用)×0.03。

增值税应纳税额=[(建筑费+安装费+其他费用)-所含材料燃料费]/1.034 1×0.11。

经估算营业税、增值税占总投资比例见表2。

表2 营业税、增值税占总投资比例

从表2中看出,“营改增”后,投资项目税额明显增加了一倍左右,但是,实际并非如此,投资项目最终承担的税额还与承发包方式和业主抵扣销项税多少有关。

2.3 “营改增”对承发包方式的影响

上面的“营改增”对各类项目总投资的影响是基于通常的承发包方式条件下的定量分析,在项目建设中实际采用的承发包方式是多种多样的,如,包清工、通常的承发包、总承包等。对于不同的承发包模式,由于营业税计费基数不同其纳税额不同,一般包清工最少、通常的承发包方式次之、总承包最多。另外总承包范围的不同其计费基数也不同。按现阶段建设管理模式,包清工情况较少,采用总承包模式较多,特别是大型项目,总承包的范围每个项目有所不同。这样,在项目实际建设中缴纳的营业税要高于概预算计算额度。“营改增”后纳税额将与承包模式无关,即税金是固定的,不会因承包模式与合同改变产生变化,项目总投资造价中的税金将与实际发生额度一致,杜绝预估税金可能与实际额度差别较大的不合理现象。

例:某项目总投资估算5 000万元,其中业主费用(设备、大部分材料由业主采购)3 000万元、承包商费用2 000万元。签订合同时进行了调整,小型设备和材料都由承包商采购进入承包合同,增加的小型设备和材料费1 200万元。

原营业税为58.25万元(简化计算),调整后营业税为94.25万元(简化计算),增加36万元。“营改增”后增值税就不会由于承包方式和合同调整而改变。

2.4 “营改增”对投资者的影响

通过分析得出“营改增”后,项目概预算投资中税额明显增加了一倍左右,项目投资增加。但是,“营改增”后对投资者的影响主要取决于以下方面:

首先,对于投资者建设项目中的增值税可以在其销项税中抵扣,即应纳税额=当期销项税额-当期进项税额,当期不能抵扣的可在规定期限内顺延,这样使得投资者承担的税金得到了转移。

其次,对于不同的投资者可抵扣的额度不同,当期销项税额≥当期进项税额时可以全部抵扣,投资者可不承担建设增值税,投资明显减少;当期销项税额<当期进项税额时可以部分抵扣,投资增加与减少视可抵扣额度而定。

按照国家“营改增”总体路线为税额不增的原则,总体上讲项目投资不增。对于中国石油投资的项目,一般是主营业务投资项目由于当期销项税≥当期进项税,项目投资减少,减少的额度为原来计取的营业税,其幅度见表2;部分非主营投资项目,或者特殊的主营业务投资项目,当期销项税<当期进项税或无销项税,项目投资可能会有所增加,增加幅度与投资者和项目具体情况有关。

2.5 “营改增”对计价体系的影响

在计价依据方面,预算定额、费用定额、其他费用定额、概算定额、概算指标、投资参考指标等构成了中国石油完整的计价依据体系;在计价方法上,估算编制规定、概预算编制方法等构成了中国石油完整的计价文件编制体系;中国石油投资管理规定和其他相关规定构成了中国石油建设项目投资管理体系。这些体系构成了现有的投资造价管理体系,在这一体系中规定主营业务投资项目设备和主要材料增值税进行抵扣,现阶段基本已经实现了设备和主要材料增值税抵扣。除此之外,对于建筑安装费和其他费用还没有实现增值税抵扣,“营改增”后建筑安装费和其他费用中涉及的增值税要实现抵扣,需精确计算增值税额度。所以“营改增”后原有的计价体系已经不能满足投资造价控制需求,特别是在建筑安装费和其他费用计价方面,也不符合国家“营改增”和中国石油整体利益需求,必须改革和完善原有计价体系。

2.6 “营改增”项目法人对投资造价的影响

按照国家相关税法及条例不论是营业税还是增值税都是以法人为纳税对象,即“营改增”对投资者的影响要由项目法人来具体操作。营业税对项目投资造价水平的影响与法人无关,而增值税对项目投资造价水平的影响,或者说最终投资造价与法人有关。这是因为,从表面上将“营改增”是向承包商收取增值税,但对于承包商或施工单位来说,增值税对他们只是流转。对于投资者是否能够流转出去取决于投资者是否有销项税,只有有了销项税才能完成抵扣。因此,“营改增”后项目法人情况是决定增值税是否能抵扣的决定性因素,即项目法人情况将是决定项目投资和造价水平的一个重要因素,“营改增”后项目法人的不同,不但影响投资和造价水平,还会直接与项目总体效益相关。

3 建议

3.1 “营改增”后的计价体系变革

由于“营改增”后原有的计价体系已经不能满足投资造价控制需求,也不符合国家“营改增”和中国石油整体利益需求,应改革和完善原有计价体系,主要包括预算定额、概算指标、费用定额、其他费用等,建立适应增值税模式的计价依据体系。

一是,建立不含税计价依据体系,即预算定额、费用定额、其他费用定额、概算定额、概算指标等进行不含增值税价格转换。预算定额、概算指标已经具备了不含增值税价格转换条件,因为新颁布的预算定额、概算指标实现了量价分离,建立消耗量数据库,需要用不含增值税的价格进行更换即可完成转换工作。对于费用定额和其他费用定额应进行重新编制,建立不含增值税的费用定额和其他费用定额。

二是,建立适合“营改增”的计价方法。修编概预算编制方法,从内容和形式上制定适应“营改增”概预算文件编制方法,原则上增值税单列,与国际计价方法接轨。

三是,修编中国石油投资管理规定和其他相关规定,建立适合“营改增”的工程建设和投资造价管理办法,切实执行国家“营改增”规定,保障中国石油整体利益。

3.2 研究建立适应“营改增”项目公司组建及法人确定模式

由于“营改增”后项目法人情况是决定增值税是否能抵扣的决定性因素,项目法人的确定不但影响投资和造价水平,还会直接与项目总体效益相关。因此,需要针对“营改增”新的纳税特点研究制定建立适应“营改增”项目公司组建及法人确定模式。

现阶段,中国石油投资项目管理模式为原有地区公司模式(主要模式)、新成立地区公司模式(广西石化、四川乙烯)、项目部模式(长输管道)等几种,这些管理模式与中国石油项目建设特点密切相关。这些模式在增值税抵扣政策实行中,其对投资造价控制的影响已经体现,“营改增”实施后其影响会增大。因此,中国石油应研究制定适应“营改增”项目公司组建及法人确定模式。

4 结语

为将来全面执行国家建筑业“营改增”政策,充分适应“营改增”需求,保障中国石油项目投资效果,迫切需要研究“营改增”对中国石油项目投资造价的影响,探索新的投资造价管理模式和计价模式,制定完善的中国石油“营改增”投资造价控制体系,是今后一定时期内投资造价管理工作的重点。

[1] 中华人民共和国国务院.中华人民共和国营业税暂行条例实施细则[Z].北京: 中华人民共和国国务院,2008.

[2] 中华人民共和国国务院.中华人民共和国增值税暂行条例[Z].北京: 中华人民共和国国务院,2008.