供应商回购承诺下的销售商存货质押融资决策

2015-07-07吴英晶李勇建

吴英晶, 李勇建

(1.南开大学 商学院,天津 300071; 2.呼伦贝尔学院,内蒙古 呼伦贝尔 021008)

供应商回购承诺下的销售商存货质押融资决策

吴英晶1,2, 李勇建1

(1.南开大学 商学院,天津 300071; 2.呼伦贝尔学院,内蒙古 呼伦贝尔 021008)

研究由一个供应商和销售商组成的供应链。销售商为中小企业,在受资金约束时无法通过自身信用获得所需融资,此时供应商可以为销售商贷款提供担保以提高其融资授信额度。本文采用销售商违约后剩余质押物的回购率来衡量供应商对融资风险的分担程度,对参与各方的存货质押融资决策进行了深入研究。结果表明:供应商的回购承诺提高了银行利润,在一定条件下提高了银行的质押率;并且,有回购承诺的融资决策在市场前景乐观情况下可以有效缓解销售商的融资困境。

供应链;回购承诺;资金约束;存货质押;融资决策

0 引言

作为我国社会发展的重要力量,中小企业以其技术、地理、成本及吸纳生产力的优势在供应链中发挥着越来越大的作用,成为供应链和社会经济发展中不可替代的一员。但与此发展不平衡的是,与大企业相比由于自身规模限制,大多数中小企业无法进行股权融资,而在现有宏观金融体系下,也很难获得外部融资[1],融资难、融资贵,依然是制约中小企业发展的瓶颈。国务院发展研究中心的报告指出,能够从市场获得资金的企业仍然只占少数,相对于大企业,中小企业的融资成本相对较高,据统计中小企业平均融资成本大约在10%~15%之间[2]。在众多融资方式中,由于存货质押融资具有更加关注存货自偿性的特点,在不影响企业正常运营的情况下,利用质押存货的销售回款形成封闭账户偿还贷款本息,降低传统融资方式对质押物的要求,更能发挥中小企业快速发展的优势[3]。因此,具有部分资金约束的中小企业,如何利用存货质押和供应链的整体信用,实现存货质押融资的最优策略成为迫切需要解决的问题。

与本文相关的研究主要为两个方面:资金约束企业运营决策问题和回购契约问题。资金约束问题在多数企业发展中是不可避免的,即使是大企业很多时候也面临资金约束而不能实施最优的运营决策[4]。早期,Hadley和Whitin[5],Rosenblatt[6]和Sherbrooke[7]研究了资金约束为预算外生确定或已知情况下的库存决策。其后,很多学者开展了融资和运营的联合决策研究,Elisa和Lorenzo[8],Xu和Birge[9],Buzacott和Zhang[10]等分别研究了不同融资和库存联合决策,Xu和Birge[11]考虑了资金约束下管理者的激励因素对运营决策影响。Dada和Hu[12]研究发现融资决策减少了最优订购量,但线性贷款计划可以实现渠道协调。随着供应链研究的深入,很多学者开始关注从整个供应链出发解决中小企业的融资问题,Jing等[13]研究发现生产商成本决定了供应链内、外部融资的优劣。鲁其辉等[14]指出供应链应收账款融资在一定条件下使供应链和融资机构获利。马中华等[15]、李毅学[16]研究了物流监管决策对中小企业存货质押融资影响,于辉[17]研究了仓单质押模型。以上研究从不同角度分析资金约束企业的运营和融资决策,在一定程度上解决了企业资金约束实际问题。但以往的文献只关注研究资金约束企业的融资决策,并没有考虑基于供应链信用的融资模式。在竞争日益趋于供应链整体竞争的今天,金融业也开始重视供应链整体授信的金融模式。本文将研究当销售商违约时,供应商承担回购固定比例的质押物的融资决策问题。

回购在供应链管理中发挥了重要的作用,但是国外学者的研究大多集中在回购与运营决策的集成研究上,很少研究回购对融资决策的影响,如Pasternak[18]证明单一销售商有资金约束时,供应商承担全部回购策略可以达到协调;在多个销售商的供应链中,供应商的部分回购策略可以达到协调。Padmanabhan[19]研究表明回购可以同时增加销售商和供应商的利润及竞争能力;当需求不确定且供应商成本较低时回购活动更有效。国内学者则关注回购对融资和运营决策的影响。周建亨[20]研究指出由供应商、销售商、银行三方组成的供应链中回购可以实现最优购入量。易雪辉和周宗放[21]研究了供应商回购剩余商品模式下存货质押融资。

以上文献极大帮助了回购对各方运营决策的影响,研究学者对于单个企业融资运营综合决策进行研究,也关注到了回购承诺下的运营决策,但对回购承诺作为风险共担机制对融资运营决策的影响研究并不多。更进一步,没有探讨回购决策对存货质押融资质押率的影响。在实践中,回购承诺在质押融资中被广泛应用,如深圳发展银行[22]针对兖州煤矿开展的回购承诺下的煤炭经销商的质押融资业务。中国农业银行[23]推出的回购担保融资业务,即银行向销售商提供信用支持,帮助销售商购买供应商的商品,同时供应商向银行承诺在销售商不能及时偿还银行债务时,由供应商回购商品,并将回购款项归还银行以偿还销售商贷款债务[23]。这种融资模式被广泛用于汽车金融服务、网络业务和大宗机电设备采购融资业务中。

中小企业2013年度报告中指出,由于贷款手续繁琐、时间过长、综合费用过高,迫使一部分小企业宁愿高息民间借贷,也不愿到金融部门获得贷款。小企业的融资困难更多表现为资金的可得性压力(低质押率),而不是高成本的压力(高利率)[2]。与周建亨[20]研究回购承诺对融资利率影响不同,本文更加注重分析供应商的回购承诺对存货质押融资决策的影响。类似李毅学等[24]研究,考虑到在实践中,中小企业在销售额达不到还款额度时,中小企业依然有一定的概率利用其它收入来偿还贷款的情况,也引入销售商主体违约概率来衡量销售商的主观违约情况,但本文分析的是供应商只在销售商违约时承担回购责任情景下,销售商主体违约概率对销售商运营决策、供应商回购决策和银行存货质押融资决策的影响。

基于上述研究背景及现有文献的不足,本文是以销售商存货质押融资为研究对象,考虑销售商主体违约概率外生和供应商回购承诺前提下,建立了报童性质的销售商、供应商和银行的存货质押融资模型,重点研究了销售商主体违约概率对各方决策的影响,及供应商参与回购对销售商存货质押融资的有效性分析。

1 问题描述和模型建立

1.1 问题描述和参数定义

考察由单供应商和有资金约束的单销售商组成的二级供应链系统。相对于销售商,供应商具有较高的银行信用额度,销售商无法通过自身信用获得银行融资以实现最优的购入量。出于供应链整体协调目的,供应商承诺银行,当销售商违约时承担剩余质押物的回购责任,帮助销售商获得融资。决策过程为:销售商基于库存质押物量决策最优贷款再购入量;供应商根据销售商的购入量和其主体违约概率对最优回购承诺比例进行决策;最后,银行综合考虑供应商的回购承诺比例以及销售商的最优贷款再购入量和主体违约概率,决策贷款最优质押率。运作和决策过程如图1所示:

图1 运作和决策过程

基本假设如下:

决策成员均是风险中性的。存在资金约束的销售商以单一售价销售单一商品,市场需求随机,销售商承担融资再购入货物的处置权和质押物的仓储监管费用;银行拥有质押物的处置权,质押物的销售收入为封闭账户管理,当销售商还款利润大于不还款利润时,肯定还款;当还款利润小于不还款利润时,以主体不违约概率偿还贷款;供应商以固定批发价格向销售商批发商品,销售商违约时,需要承担以批发价格回购固定比例的剩余抵押物。由于以批发价格回购固定比例的剩余抵押物等价于以低于批发价格一定比率的价格回购全部剩余抵押物,因此回购方式不影响各方决策;在竞争市场条件下,销售商的售价、供应商的批发价格、银行的利率由总的供需决定,单个企业决策对其影响较小。故本文假设销售商的售价、供应商的批发价格、银行的利率为常数,不受销售商的融资决策影响。

主要参数和变量定义如下:

q0为销售商贷款质押存货量,即销售商利用自有资金购入商品形成的初始库存量,全部用来作为存货质押融资的质押物;q为销售商融资再购入量,是销售商利用存货进行质押获得的贷款后再购入的商品量;p为销售商的销售价格;rf为银行无风险利率;v为存货的残值;s为单位仓储监管费用,且s

则1-α是销售商主体不违约概率。销售商主体不违约概率是衡量销售商的信用度指标,为销售商不还款利润大于还款利润时,销售商偿还银行的贷款本息的概率。在金融实践中,债务人的信用也被用来衡量贷款的风险,2008年,我国银监会[25]发布的《商业银行信用风险内部评级体系监管指引》等5个监管规章中就明确指出,商业银行应通过内部评级确定每个债务人及债项的风险等级、每笔风险暴露的违约概率、违约损失率和违约风险暴露等风险参数。在关于存货质押融资的部分研究中也考虑了主体不违约概率的影响,如文献[21]和[24]。

1.2 销售商违约风险

在本研究问题中,供应商的回购承诺部分分担了银行的贷款风险,一旦销售商违约,就有可能会导致供应商和销售商的供应链关系断裂,从而会阻断销售商的商品供应。由于在供应商回购承诺时销售商的违约成本高于没有回购的情况,因此,有回购时销售商的主体违约概率通常会低于没有供应商参与的情况。但是作为追求利润最大化的企业,当销售商销售季节结束后还款利润低于不偿还贷款利润时,销售商还会以主体违约概率的可能性选择不还款,此时银行和供应商共同承担销售商的违约风险。

2 目标函数描述

销售商、供应商与银行都是基于期望利润做出决策,参与方的利润都受销售量和销售商是否违约的决策影响。

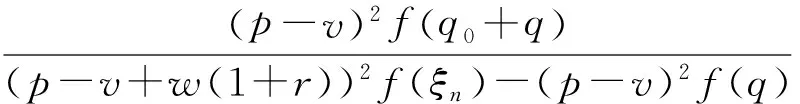

2.1 销售商利润函数

销售商利润与销售量有关,商品的销售情况不同导致销售商的违约风险不同,销售商的利润函数为:

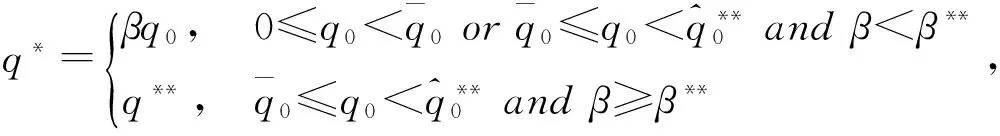

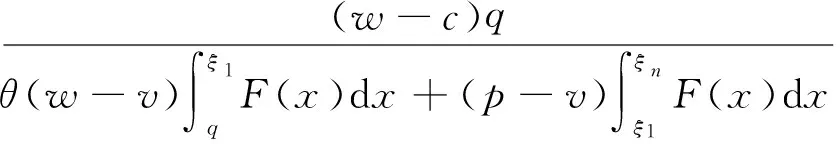

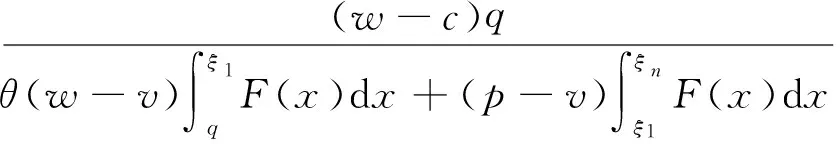

(1)当0≤ξ (2)当q≤ξ<ξn时,如果销售商违约,则可获得再购入商品销售收入,同时支付质押物的购买和仓储监管成本;如果销售商还款,则获得全部销售收入和处理全部商品残值收入,并支付质押物的仓储监管费用和银行贷款本息。销售商以α概率违约时利润函数为:πr21(q)=pq-(s+w)q0;以1-α的概率还款时的利润为:πr22(q)=pξ+v(q0+q-ξ)-wq(1+r)-(s+w)q0; (3)当q+q0>ξ≥ξn时,销售商一定可以还款,因此可以得到全部销售收入和处理全部商品残值收入,并支付商品的监管费用和银行贷款本息。销售商的利润为:πr32(q)=pξ+v(q0+q-ξ)-wq(1+r)-(s+w)q0。 (4)当ξ≥q+q0时,销售商一定可以还款,因此得到全部销售收入,并支付质押物的仓储监管费用和银行贷款本息。销售商的利润为:πr42(q)=p(q0+q)-wq(1+r)-(s+w)q0。 进一步,可得销售商的期望利润: (1) 2.2 供应商期望利润 销售商还款决策影响供应商的利润,如果销售商还款,则供应商不承担回购责任,此时供应商的利润为:Πs1(θ)=(w-c)(q0+q); 因此,供应商的利润函数也为分段函数: 可得供应商的期望利润函数: (2) 2.3 银行的期望利润 银行的利润同样也是分段函数,如果销售商还款,供应商不承担回购责任,银行获得全部贷款本息;或者当ξ1<ξ时,供应商补偿贷款不足后,银行也可以获得全部贷款本息。此时银行的利润为:Πb1=(r-rf)wq。 如果销售商违约,销售商的违约损失由供应商和银行共同承担。供应商承担回购固定比例的剩余质押物,银行获得质押物销售收入、供应商承诺比例回购收入及回购后剩余质押物残值。银行的利润与供应商回购率和销售商是否违约有关,即银行的利润函数为: 则银行的期望利润为: (3) 本节分别对销售商的再购入决策、供应商的回购决策和银行的存货质押率决策进行讨论,得出各自的最优决策。 3.1 销售商的再购入决策 销售商的再购入决策是销售商利用存货进行质押获得贷款后再购入的商品数量。本节研究银行的质押率决策给定情形下,销售商的最优再购入决策,并进一步分析初始质押物数量与最优质押率的关系。 首先我们考虑银行的质押率决策给定情形下,销售商的最优再购入决策。 定理1 有资金约束的销售商进行质押融资时,主体违约概率满足 的销售商有最优再购入量q**,且满足: 由定理1可以发现,当有资金约束的销售商的主体违约概率满足 且进行质押融资时,最优购入量满足: (5) 最优购入量与商品需求分布、商品销售价格、批发价格、质押商品的存货监管费用及残值有关。而主体违约概率满足 的销售商期望能获得的再购入量越多越好,这时的销售商为恶意的融资者,银行会将这类贷款人排除在外。因此,本文只研究第一类销售商。同时,定理1也验证了银行对债务人评级的重要性。 下面分析销售商最优质押率与质押物的关系。将q**=β**q0,代入(5)式,很容易得到: (6) 综上,销售商贷款质押存货量与期望得到的最优质押率负相关。这是因为质押物越多,销售商自有资金缺口越小,销售商达到最优购入量的需求越小,其所期望得到的最优质押率越小。 定理2在给定银行质押率β和初始质押物q0情况下,销售商最优再购入决策为: 由定理2可知,当银行提供的质押率β低于销售商的最优再购入决策对应的质押率β**时,销售商将用尽银行提供的质押率,以实现相对较大的利润;当银行提供的质押率高于销售商的最优再购入决策时,基于利润最大化,销售商将只购买到最优再购入量。 由定理2可以进一步得到销售商主体违约概率与最优再购入量的关系,结果如下: 性质1 销售商最优再购入量随其主体违约概率增加而增加。 因为融资再购入的商品为销售商支配,再购入的商品量越大违约后销售商利润越高。所以销售商的最优再购入商品量随着主体违约率的增加而增加。 3.2 供应商回购决策 供应商为风险中性,在接到有自身优势的销售商申请后,作为核心企业的供应商,为了提高整个供应链的竞争力,有意愿提供回购。依据帕累托最优定理,只要供应商参与回购后,销售商的利润变大,且供应商的利润不减少,供应商就有意愿参与回购。故,供应商回购承诺前提条件是参与回购后的利润不低于不承诺回购时的利润。在此约束条件下,供应商决策剩余质押物的回购比例。可得如下结论: 由定理3可以看出,供应商的回购比例与销售商的主体违约概率成反比,销售商的主体违约概率越高,供应商承担的风险越大、回购比例越低。如果α=0,销售商肯定不违约,供应商的回购比例达到最大θ=1,此时,销售商肯定还款。 综上,供应商参与回购更多的是出于供应链整体利益的考虑。因此,并不是供应链内所有的中小企业都可以获得供应商的回购承诺,只有在供应链内有一定优势如具有技术、成本优势,并且具有较好的信用的中小企业,才可能获得供应商通过回购承诺等方式参与融资。 3.3 银行的贷款质押率决策 一般来说,出于风险规避性,银行不会提供超过1的质押率。为了防止贷款资金挪为他用,银行也不会提供超出销售商期望达到最优再购入量的贷款。 图2 质押量与银行最优质押率关系(情况1) 图3 质押量与银行最优质押率关系(情况2) 性质2 银行的最优质押率随销售商的主体违约概率增加而减少。 从性质2可以看出,无论市场的需求情况如何,销售商的主体违约概率越高,银行的贷款风险越大。这也合理解释了银行在进行贷款审核时,需要对贷款人和债项全面审核后才会做出贷款决策。 从性质3可以看出,当供应商参与回购动机是基于市场销售前景的良好预期,或销售商的滞销损失较大、商品售价较高、主体违约概率较大时,供应商回购承诺有利于销售商获得银行提供更高的质押率。相反,当销售商滞销损失较小,或主体违约概率较小时,销售商购入决策会更加谨慎,出于自身销售利润增加动机的供应商回购承诺无效。 本文研究了销售商主体违约风险和供应商回购对销售商存货质押融资策略影响,得到以下结论: (1)只有主体违约概率满足一定条件时,销售商才能获得供应商回购承诺的存货质押融资。销售商期望得到的最优质押率随着销售商主体违约概率的增加而增加;而银行确定的最优质押率随着销售商主体违约概率的增加而减少。 (2)在市场销售前景较好,且销售商的主体违约概率较高时,供应商回购承诺有利于销售商得到银行更高的质押率;在市场销售前景不好时,出于增加自身销售利润动机的供应商回购承诺无效。 本文的研究对象较为简单,仅对单销售商和单供应商组成的供应链系统进行研究,下一步研究的方向是考虑单供应商和多个销售商的情景。此外,本研究是在一定的假设限定条件下开展的,如商品销售价格固定,批发价格与回购比率无关等,但在现实生活中,商品销售价格常随着需求的变化而变化,供应商的批发价格也会随其承担贷款风险的不同而发生改变。因此,在后续的研究中将放松这些限制,使研究更具有价值。 [1] 谭之博,赵岳.企业规模与融资来源的实证研究[J].金融研究,2012,3:166-179. [2] 王继承.中小企业2013年度报告.中国经济报告.http://guozhich/a/chubanwu/2hongguojingjibao/2014/di29i/2014/2012/./o/,html. [3] 李毅学,张暖暖,汪寿阳,冯耕中.物流与供应链金融创新[M].北京:科学出版社,2010. [4] Cruz B D L, Jaros T, Milliot J. Business information markets 2002: the strategic outlook[M]. Stamford: Simba Information, Incorporated, 2002. [5] Hadley G, Whitin T A. Analysis of inventory systems[M]. Englewood Cliffs, New. Jersey: Prentice-Hall, Inc, 1963. [6] Rosenblatt M J. Multi-item inventory system with budgetary constraint: a comparison between the lagrangian and the fixed cycle approach[J]. International Journal of Production Research, 1981, 19(4): 331-339. [7] Sherbrooke C. Metric: a multi-echelon technique for recoverable item control[J]. Operations Research ,1968, 16(1): 122-141. [8] Elisa L, Lorenzo P. Some basic problems in inventory theory: the financial perspective[J]. European Journal of Operational Research, 1999, 114 (2): 294-303. [9] Xu X, Birge J R. Joint production and financing decisions: modeling and analysis[D]. Working Paper, Northwestern University, 2004. [10] Buzacott J A, Zhang R. Inventory management with asset-based financing[J]. Management Science, 2004, 50(9): 1274-1292. [11] Xu X, Birge J R. Equity valuation, production, and financial planning: a stochastic programming approach[J]. Naval Research Logistics, 2006, 53(7): 641- 655. [12] Data M, Hu Q. Financing newsvendor inventory[J]. Operations Research Letters, 2008,36(5): 569-573. [13] Jing B, Chen X, Cai G. Equilibrium financing in a distribution channel with capital constraint[J]. Production and Operations Management, 2012, 21(6): 1090-1101. [14] 鲁其辉,曾利飞,周伟华.供应链应收账款融资的决策分析与价值研究[J].管理科学学报,2012,15:11-19. [15] 马中华,朱道立.物流企业在存货质押融资中的决策问题研究[J].系统工程学报,2011,26:346-351. [16] 李毅学,汪寿阳,冯耕中.物流金融中季节性存货质押融资质押率决策[J].管理科学学报,2011,14:19-32. [17] 于辉,甄学平.中小企业仓单质押业务的质押率模型[J].中国管理科学,2010,18:104-112. [18] Pasternak B A. Optimal pricing and return policies for perishable commodities[J]. Marketing Science Spring, 1985, 4(2): 166-176. [19] Padmanabhan V. Returns policies: make money by making good[J]. Sloan Management review, 1995, 37(1): 65-72. [20] 周建亨.供应链中融资与回购决策分析[J].工业工程, 2010,6:25-28. [21] 易雪辉,周宗放.核心企业回购担保下银行的存货质押融资定价决策[J].系统工程,2011,1:38- 45. [22] 深圳发展银行,中欧国际工商学院.供应链金融[M].上海:上海远东出版社,2008. [23] 中国农业银行.回购担保融资http://www.abchina.com/cn/businesses/financing/dsttradefinace/200909/t20090914_12268.htm. [24] 李毅学,冯耕中,张缓缓.委托监管下存货质押融资的关键风险控制指标[J].系统工程理论与实践,2011,31:588-598. [25] 中国银行业监督管理委员会.商业银行信用风险内部评级体系监管指引http://www.cbrc.gov.cn/chinese/home/docView/2008/0175D0F54B9F73A65B8FF13C44B69BBBD00.html. Loan-to-Value Ratio Decision on the Retailer’s Inventory Financing under Supplier’s Buy-Back Guarantee WU Ying-jing1,2, LI Yong-jian1 (1.Business School, Nankai University, Tianjin 300071, China; 2. Economics and Management School, Hulunbuir College, Hulunbuir 021008, China) In this paper, a supply chain consisting of a supplier and a retailer is considered. Being a small and medium-sized enterprise, the retailer can’t obtain enough financing by its own credit when facing funding constraints. However, the line of the retailer’s credit can be raised through the supplier’s loan guarantee. By measuring the degree of financing risk-sharing by the buy-back ratio of unsold pledge, partners’ inventory financing decisions are intensively analyzed in this study. The results show that, the buy-back guarantee of the supplier not only increases profit of the bank, but also raises the loan-to-value ratio when certain conditions are satisfied; meanwhile, the retailer’s funding dilemma can be effectively alleviated by the supplier’s buy-back guarantee when the market conditions are optimistic. supply chain; buy-back guarantee; funding constraints; inventory financing; financing decision 2013- 08- 05 国家自然科学基金资助项目(71372100,71302005);国家社科基金重大项目(13&ZD147) 吴英晶(1976-),女,内蒙古呼伦贝尔人,博士生,副教授,研究方向:物流与供应链管理。 F830.56;F274;F224 A 1007-3221(2015)03- 0060- 08

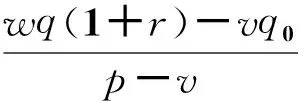

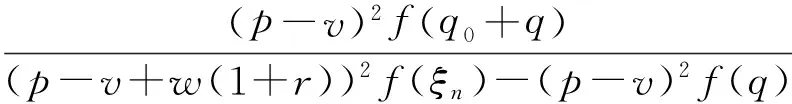

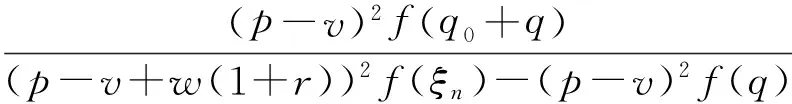

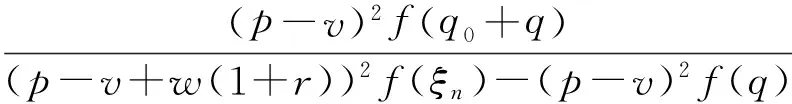

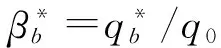

3 决策分析

4 供应商回购承诺对银行最优质押率的影响

5 结论与展望