不同治理环境下制造业公司现金持有对其绩效影响研究

2015-02-02黄明周亭张玲

黄明+周亭+张玲

摘 要:基于我国A股制造业上市公司2002~2011年数据,利用樊纲等编制的中国各地区市场化进程数据构建公司的治理环境,实证研究治理环境、公司现金持有与绩效之间的关系。研究发现,公司现金持有对其绩效产生了正面的影响,在治理环境差的地区这种影响更加明显。在治理环境好的地区,相对于国有公司,非国有公司现金持有对绩效的影响更大。在治理环境差的地区,国有公司和非国有公司的绩效对现金持有的敏感度差异较小。

关键词: 治理环境;现金持有;绩效

中图分类号: F234.4 文献标识码: A 文章编号:1003-7217(2014)06-0059-06

一、文献综述及研究假设

现金持有决策既是企业现金管理的重要内容也是企业一项重要的财务决策,现金持有量的大小影响着企业的财务状况和经营业绩。实证研究发现公司超额现金持有量对业绩有正向作用[1]。代理人权衡利弊导致了持续高额现金持有行为,但该行为对公司业绩并无负面影响;而波动性质的高额现金持有行为则主要源自委托代理冲突,这种性质的高额现金持有会损害公司业绩[2]。提高内部控制质量有利于降低公司对自由现金流的过度投资[3]。管理层权力对现金持有的影响与企业所在地区的市场化进程相关,市场化进程能够抑制管理层利用权力持有大量现金进行过度投资的行为[4]。从融资约束与代理冲突两个维度探索集团内部资本市场运作对成员企业现金持有量的影响,发现不同内部治理环境下两者对现金持有量作用机理和差异[5]。

外部环境对现金持有量与绩效关系的研究表明:上市公司现金持有量与经济周期和财政政策负相关,与货币政策正相关,而其调整速度与经济周期变化和货币政策变化正相关,与财政政策变化负相关[6]。投资机会是宏观经济政策影响企业现金持有的市场竞争效应和价值效应的主要路径[7]。金融危机前,样本的现金持有量与公司绩效呈倒U型关系,而金融危机过后,现金持有量与公司绩效成正相关关系[8]等等。

综上,已有文献从外部治理环境的视角对现金持有与绩效之间关系的研究较少,本文试图从公司治理的外部影响因素入手,以我国制造行业上市公司的经验数据(2002~2011年,2910个观测值)为样本,研究不同治理环境下我国上市公司的现金持有与绩效的关系,以及在不同治理环境下,不同产权性质的公司现金持有与绩效的关系。

(一)现金持有与绩效的关系

1.现金持有动机。包括交易成本动机①、预防性动机②、自利性动机。

(1)当公司对外投资机会较多时,而现金可能出现短缺,公司需要放弃部分投资机会。如果有较多的投资机会,公司会持有较多的现金[10]。 内部融资成本低于外部融资成本时,公司一般会持有一定的现金来满足投资需求[11]。(2)Opler(1999)研究人发现,美国公司规模与现金持有呈负相关关系,融资的难度、投资机会与现金持有呈正相关关系[10]。公司与银行之间的信息沟通越紧密,公司会减少现金持有。(3)Jensen发展了自由现金流假说,研究认为股东为了缓和股东与代理人之间的冲突,愿意减少管理者可以支配的自由现金流[12]。股东提供的资金恰好满足投资需求,而不能提供过多的资金供管理者使用,如果提供过多的资金,管理者有可能会进行一些不利于股东的投资,或者进行额外消费。管理者自利动机主要表现为持有更多的现金,一是保证企业正常经营,二是可以自由支配,三是可以避免资本市场的监管。Dittmaretal从制度和法律因素对现金持有的影响,因各国对外部投资者利益的保护程度而各异。

2.不同现金持有动机下现金持有量对绩效的效应分析。从公司的交易成本动机和预防性动机来看,在信息不对称且现金不足时,即使面临较大盈利的项目,由于外部融资成本太大,公司选择放弃。因此,以预防为目的持有现金会提高公司价值,公司为提高价值会持有大量现金。当公司面临好的投资机会时,充足的现金可以使公司抓住投资机会,同时节约昂贵的筹资成本,提高公司的利润[14]。公司持有高额现金可以减少公司外部融资成本,帮助公司成长,持续持有高额现金的公司并未降低公司的业绩,也没反映出经营者与股东利益的冲突[15]。

从自利性动机来看,公司的管理者会出于自身利益的考虑尽量多持有现金。一方面,为防范公司经营风险;另一方面,用于项目投资,多余现金可以用于自身消费。持有大量现金的公司相对于其他的公司发生并购的可能性更大,而且并购后公司发生价值递减。这从并购发生后股价下跌和业绩下滑方面得到印证[16]。大量现金年份的业绩与前一年基本没有明显变化,但是现金投资后下一年的业绩会出现明显下降。可见,大量持有现金的公司业绩较差[17]。机械工业类上市公司高额现金持有与企业绩效间呈显著正相关关系,高额现金持有对企业绩效能产生积极的促进作用,有利于企业绩效的提升[18]。

基于以上分析,从交易成本动机和预防性动机来看,现金持有有利于公司绩效的提高;从自利性动机来看,公司持有大量现金会使得公司绩效下滑。因此,不同动机下现金持有和绩效的关系不同。为此,提出假设1:

H1a:不考虑其他因素影响下,公司现金持有与绩效正相关。

H1b:不考虑其他因素影响下,公司现金持有与绩效负相关。

(二)不同治理环境下现金持有和绩效的关系

公司经营绩效受到国家法律、税收、经济政策等外部治理环境的深刻影响。治理环境好的地区,政府干预少,法制健全,金融市场发展程度高,公司可以较低的成本获得资金,这说明好的治理环境可以给公司提供更多的融资渠道。企业的融资环境受到治理环境的影响,而公司的融资约束程度会影响现金持有量,进而影响投资行为和绩效表现。在不发达的国家,公司投资对现金流的敏感度比在发达国家更敏感[19]。资本市场完善程度与投资现金流敏感性负相关[20]。制度环境较差的地区的公司更倾向受到的融资约束条件较多实行高额现金持有政策。因为制度环境较差地区的公司,利于公司业绩的提升[21]。由于融资约束,公司很难获得外部资金,因此,公司的投资活动更依靠内部现金[22]。当外部经济不景气时,融资约束弱的公司会持有较多的现金来保证公司正常经营[23]。融资约束的公司相对于非融资约束公司的投资现金流敏感性更强。公司持有大量现金可以通过投资获利,从而起到了有价值的对冲效应,当外部环境差的时候,这种对冲效应更显著[24]。可见,融资环境会对现金与绩效的关系产生影响。

樊纲等(2009)从法律制度环境、政府与市场的关系、产品市场的发育、非国有经济发展等五个方面对中国各个省市的市场化程度进行了分析,研究表明,我国的地方市场化程度各异[25]。黄蕾(2011)研究发现我国公司控股股东控制权与现金持有量之间负相关;治理环境与现金持有正相关;与国有企业相比,治理环境和上市公司现金持有量之间的正相关关系在私营企业中表现得更为明显[26]。

财经理论与实践(双月刊)2014年第6期2014年第6期(总第192期)黄 明,周 亭等:不同治理环境下制造业公司现金持有对其绩效影响研究

好的治理环境能使公司以较低的成本获得充足的外部资金,融资渠道更多,融资约束更少。因在好的治理环境下,公司可以利用外部资金去掠夺竞争对手,提高公司业绩,公司是否持有充足的现金对公司绩效的影响不大。在差的治理环境下,公司面临的融资约束更强,公司融资成本较高或较难获得资金时,公司持有充足的现金会对绩效产生较大影响。为此,提出假设2:

H2:在治理环境好的地区,公司绩效对现金持有的敏感度低。在治理环境差的地区,公司绩效对现金持有的敏感度高。

(三)不同外部治理环境和企业所有制下现金持有和绩效的关系

上市公司的融资行为受到政府干预与公司产权性质的影响。非国有公司的发展面临着法律保护缺乏、政府侵害产权、金融发展落后的融资约束。国有公司投资受到的融资约束较小。国有公司的会计信息在债务契约中的作用要低于私有公司。政府为国有公司提供了一种隐性担保,国有公司能从政府手中获得较多的资源[27]。国有公司比非国有公司获得更多长期债务融资,不同性质的公司在银行信贷方面有差别[28]。

在治理环境较差的地区,金融发展落后,政府干预较强,政府对资源的支配有很强的主导权,而治理环境好的地区,市场发展的治理完善,政府的主导作用减弱。研究表明,廉洁的政府、高效的法律和司法体系、发达的金融体系对于私有公司获得外部融资和扩大投资具有重要作用[29]。司法系统在合同实施中的作用非常有限,借款给非国有公司的风险较大,所以,非国有公司获得信贷的难度比国有公司要大得多[30]。

由于我国四大国有银行占据了金融体系的主导地位,政府作为国有银行的所有者,势必会对银行的信贷资源分配产生影响。国有公司会获得较多的信贷资源,而非国有公司获得的信贷资源的难度要大得多。所以,国有公司面临的融资约束较弱,非国有公司的融资约束较强。公司持有大量的现金具有对冲效应,这能够避免或降低投资不足的发生。

提出研究假设3:

H3:在治理环境好的地区,与国有控股公司相比,非国有控股公司绩效对现金持有敏感性更高。在治理环境差的地区,两者绩效对现金的敏感度差异不大。

二、研究样本、变量定义与方法

(一)样本选择与数据来源

本文的研究样本为2002~2011年A股上市的制造业公司。在样本选取的过程中,剔除 ST和 PT 类上市公司,还剔除了剔除数据不全以及因上市时间较晚而缺失观察值的样本,最后得到495家公司共计2910个公司年度观测值。495家上市公司中包括339家国有控股上市公司,156家非国有控股上市公司。财务报表数据取自国泰安数据库。治理环境数据来源于樊纲研究公布的各省(自治区、 直辖市)的市场化指数。

(二)模型设计以及变量定义

1.被解释变量。公司绩效为被解释变量,以总资产收益率(ROA)来衡量。总资产收益率反映了公司运用全部资产获利的能力,该指标越高表明资产的利用效率越高。为消除行业间的差异,将ROA进行中值调整。

2.解释变量。

(1) 现金持有量比率③。

为消除规模的影响,对现金持有量进行标准化,现金持有量=(现金+短期投资)/ (总资产-现金-短期投资)。(2) 治理环境的度量④。

本文根据樊纲等(2009)的市场化指数将2002~2007年市场化程度得分处在前10位的地区定义为治理环境较好,其余地区定义为治理环境较差[25]⑤。在实证中引入治理环境虚拟变量,治理环境好设为D=0,治理环境差设为D=1。(3)所有权。引入所有权虚拟变量,非国有控股设为Z=1,国有控股设为Z=0。

3.控制变量。

(1)公司规模(size):公司规模采用公司总资产的自然对数来衡量;(2)公司的成长性(Mb):财务杠杆采用主营业务收入增长率来衡量;(3)财务杠杆(Lev ) :财务杠杆采用资产负债率来衡量。

(三)实证方法

在动态面板数据的基础上,采用普通最小二乘法估计公司现金持有与绩效的关系。在模型回归前,考虑变量之间可能存在多重线性关系,对模型的变量进行VIF检验,检测到变量的膨胀因子均小于4,即通过多重线性检验。

ROAi,t=A+B1Cashi,t-1 +B2 Di×Cashi,t-1+

B3 Di×Zi×Cashi,t-1+Controls+Ei,t (1)

其中Z=1代表非国有公司,Z=0代表国有公司。由于本文研究不同治理环境下,国有公司和非国有公司现金持有与绩效的关系,因此,现金持有与绩效之间的关系存在4种情况。控制变量(Controls)包括公司规模(Size)、公司的成长性(Mb)以及财务杠杆(Lev)。

为了减少公司现金持有和绩效同时决定对回归的影响,现金持有使用滞后一期变量。此外,对现金持有和绩效进行了中值调整,因为公司的绩效是相对于竞争对手的绩效,公司的现金持有水平是相对于竞争对手的现金持有水平。

三、实证结果

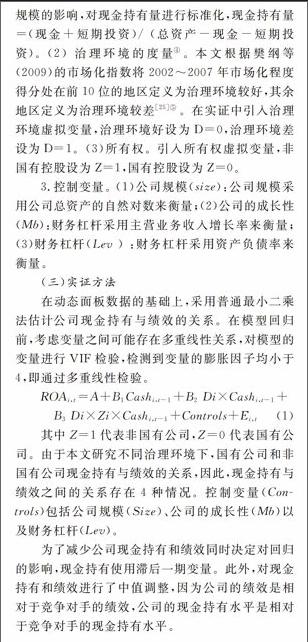

(一)描述性统计

表1是回归变量的描述统计。样本分全样本、环境组和所有制组。从表1可看出,治理环境好的公司绩效要高于治理环境差的公司0.16%,而治理环境好的公司现金持有比治理环境差的公司高出3.38%。总体而言非国有公司的绩效要比国有公司高出0.57%,同时非国有的现金持有高于国有公司0.16%。

表1 描述性统计

变 量

全样本

好环境D=0

差环境D=1

国有Z=0

非国有Z=1

均值

标准差

均值

标准差

均值

标准差

均值

标准差

均值

标准差

总资产报酬率

ROA

0.0009

0.0710

0.0017

0.0650

0.0001

0.0763

-0.0010

0.0697

0.0047

0.0737

现金

Casht-1

0.0471

0.1702

0.0644

0.1858

0.0306

0.1522

0.0418

0.1636

0.0582

0.1831

财务杠杠

Lev

0.5057

0.1815

0.5094

0.1832

0.5021

0.1799

0.5113

0.1800

0.4938

0.1844

成长性

Mb

0.3903

5.0973

0.2649

2.1120

0.5101

6.8218

0.3976

5.8839

0.3749

2.7896

规模

Size

21.4790

1.0086

21.5408

1.0196

21.4200

0.9948

21.5142

1.0312

21.4048

0.9554

样本

N

2910

2910

1422

1422

1488

1488

1974

1974

936

936

(二)现金持有对绩效的影响

表2给出了现金持有、资产负债率、成长性以及公司规模与公司绩效的回归结果:其中资产负债率与企业绩效显著负相关,说明负债水平越高,越不利于企业绩效的提高。成长性与公司绩效显著正相关,说明公司成长性越好和规模越大,企业绩效越好。公司绩效对现金持有的敏感度为0.0445,且在1%的水平下显著。说明公司现金持有对绩效产生了正面的影响。实证研究证明假设H1a:不考虑其他因素影响下,公司现金持有与绩效正相关。

表2 现金持有与绩效的回归结果

变量

系数Coefficient

T检验

tStatistic

P值

现金: Casht-1

0.0445 ***

6.02

0.000

财务杠杠: Lev

-0.1209 ***

-17.18

0.000

成长性: Mb

0.0007 ***

2.85

0.000

规模: Size

0.0124 ***

9.94

0.000

截距: Intercept

-0.2057 ***

-7.83

0.000

调整R值:Adjusted R2

0.1339

样本: N

2910

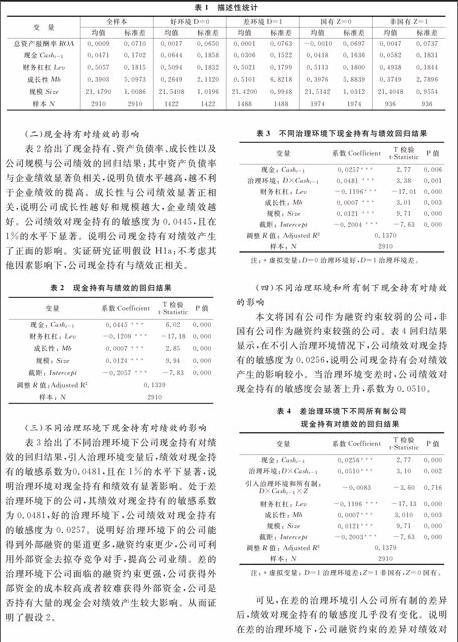

(三)不同治理环境下现金持有对绩效的影响

表3给出了不同治理环境下公司现金持有对绩效的回归结果,引入治理环境变量后,绩效对现金持有的敏感系数为0.0481,且在1%的水平下显著,说明治理环境对现金持有和绩效有显著影响。处于差治理环境下的公司,其绩效对现金持有的敏感系数为0.0481,好的治理环境下,公司绩效对现金持有的敏感度为0.0257。说明好治理环境下的公司能得到外部融资的渠道更多,融资约束更少,公司可利用外部资金去掠夺竞争对手,提高公司业绩。差的治理环境下公司面临的融资约束更强,公司获得外部资金的成本较高或者较难获得外部资金,公司是否持有大量的现金会对绩效产生较大影响。从而证明了假设2。

表3 不同治理环境下现金持有与绩效回归结果

变量

系数Coefficient

T检验

tStatistic

P值

现金: Casht-1

0.0257***

2.77

0.006

治理环境: D×Casht-1

0.0481 ***

3.38

0.001

财务杠杠: Lev

-0.1196***

-17.01

0.000

成长性: Mb

0.0007 ***

3.01

0.003

规模: Size

0.0121 ***

9.71

0.000

截距: Intercept

-0.2004 ***

-7.63

0.000

调整R值: Adjusted R2

0.1370

样本: N

2910 注:*虚拟变量:D=0治理环境好,D=1治理环境差。

(四)不同治理环境和所有制下现金持有对绩效的影响

本文将国有公司作为融资约束较弱的公司,非国有公司作为融资约束较强的公司。表4回归结果显示,在不引入治理环境情况下,公司绩效对现金持有的敏感度为0.0256,说明公司现金持有会对绩效产生的影响较小。当治理环境变差时,公司绩效对现金持有的敏感度会显著上升,系数为0.0510。

表4 差治理环境下不同所有制公司

现金持有对绩效的回归结果

变量

系数Coefficient

T检验

tStatistic

P值现金: Casht-1

0.0256***

2.77

0.000

治理环境:D×Casht-1

0.0510***

3.10

0.002

引入治理环境和所有制:

D×Casht-1×Z

-0.0083

-3.60

0.716

财务杠杠: Lev

-0.1196 ***

-17.13

0.000

成长性: Mb

0.0007***

3.010

0.003

规模: Size

0.0121***

9.71

0.000

截距: Intercept

-0.2003***

-7.63

0.000

调整R值: Adjusted R2

0.1379

样本: N

2910 注:*虚拟变量: D=1治理环境差;Z=1非国有,Z=0国有。

可见,在差的治理环境引入公司所有制的差异后,绩效对现金持有的敏感度几乎没有变化。说明在差的治理环境下,公司融资约束的差异对绩效对现金持有的敏感度几乎没有影响,敏感系数为-0.0083,且不显著。差的治理环境下,国有公司绩效对现金持有的敏感度为0.0766(0.0256+0.0510),非国有公司绩效对现金持有的敏感度为0.0683(0.0256+0.0510-0.0083),两者差距很小。说明在差的治理环境中,国有公司和非国有公司的绩效对现金的敏感度相差不大。

表5 好治理环境下不同所有制公司现金

持有对绩效的回归结果

变量

系数Coefficient

T检验

tStatistic

P值现金: Casht-1

0.0736***

6.47

0.000

治理环境:D×Casht-1

-0.0635***

-3.99

0.002

引入治理环境和所有制:

D×Casht-1×Z

0.0394**

2.16

0.031

财务杠杠: Lev

-0.1201***

-17.07

0.000

成长性: Mb

0.0007***

2.88

0.004

规模: Size

0.0121***

9.72

0.000

截距: Intercept

-0.2001***

-7.63

0.000

调整R值: Adjusted R2

0.1379

样本: N

2910 注:* 虚拟变量:D=0治理环境好;Z=1非国有,Z=0国有。

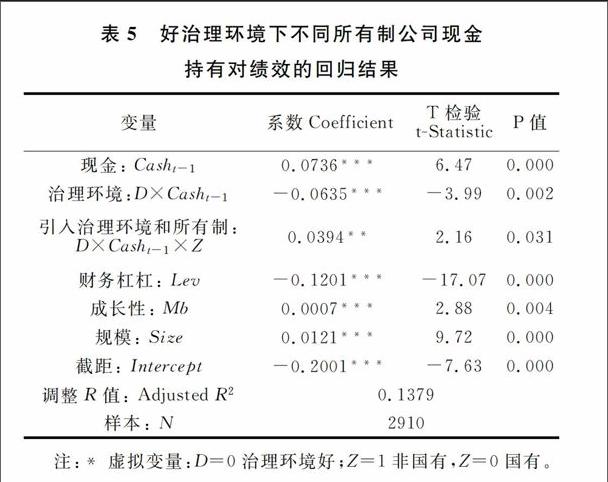

表5结果显示,治理环境会使得公司现金持有对绩效产生正面的影响,公司绩效对现金持有的敏感度为0.0736。治理环境的改善会削弱这种影响,公司绩效对现金持有的敏感度为-0.0635。

进一步引入所有制分析发现,在好的治理环境下,公司融资约束的差异会显著影响公司绩效对现金持有的敏感度(0.0394),且在1%的水平下显著。好的治理环境下,国有公司绩效对现金持有的敏感度为0.0101(0.0736 -0.0635),非国有公司绩效对现金持有的敏感度为0.0495(0.0736 -0.0635+0.0394)。说明在好的治理环境中,相对于国有公司,非国有公司现金持有对绩效的影响更大。

治理环境差的地区,其公司的外部融资约束变强,融资约束弱的公司,其优势被弱化,国有公司和非国有公司的绩效对现金持有的敏感度相差不大。治理环境好的地区融资约束强的公司也较难获得外部资金,持有充足的现金会对公司的绩效产生较大影响,因此,相对于国有公司,非国有公司绩效对现金持有的敏感度更高。从而证明了假设3。

四、结 论

由以上研究结果可知,中国企业在不同外部治理环境下现金持有与绩效的提升可从以下两个方面进一步改进:

1.企业绩效的提升有赖于区域治理环境的进一步改善。以上研究表明,在外部治理环境较差的状况下,外部融资约束较强,成本太大,公司依赖充足现金持有主要是出于交易成本动机以及预防性动机。然而企业持有较多的现金,因缺少投资机会而被闲置,又无法最大限度地获得价值增值,而持有过多现金导致机会成本上升,从而降低企业的盈利能力。因此,外部治理环境的改善将减少基于防御性的现金持有成本,可以使企业扩大投资,提高资金使用效率,实现可持续健康的发展。

2.受信贷配给约束,非国有公司的绩效对现金持有量更为敏感。以上研究表明,非国有公司预防性动机更强,揭示了非国有公司目前的融资窘境。因为信贷资金配置更多是通过配给机制而非市场机制,配给了国有公司,非国有公司更容易受到银行信贷配给的约束。因此,非国有公司越可能实行高额现金持有的政策以防遭受流动性冲击。 因此,一方面,应充分发挥市场对资源的配置作用;另一方面,建立一个由政府主

导、市场化运作的信用服务中介机构为主体的多层次社会信用体系,提高企业资信水平,以尽可能降低银行的信贷配给问题,营造公平的融资环境。

注释:

①公司为满足日常业务的现金支付需要,会通过出售有价证券或借贷、减少股利和投资等方式来筹集资金。这几种筹资方式都会给公司带来较大的成本。因此,公司出于交易动机的考虑会持有大量现金。

②预防性动机是指公司的融资能力因受到信息不对称的影响,而增强公司现金持有的决策。

③本文所定义的现金包括银行存款、现金和短期投资。消除行业间现金持有水平的差异,用所得到的现金持有用行业中值进行标准化。

④公司治理环境是指会影响到公司经营政策治理决策以及公司治理结果的外部相关因素的集合。从我国企业发展现状来看,公司治理环境主要涉及三个方面:第一,国家政府层面的相关引导、干预等,该因素可能会影响到公司治理的目标、治理的自主性;第二,市场相关层面的因素,包括非国有经济的发展、产品市场发育程度、要素市场的发育程度等,该因素会影响到公司治理的整体趋势、具体策略和公司治理的效果;第三,与公司治理相关的市场中介以及法律制度层面,该因素会影响到公司治理的活动范围、公司治理的顺畅性、基础信息的有效性。

⑤樊纲等提出的省市市场化指数刻画了各省市五个主要方面的市场化进展,这五个方面涵盖了公司治理环境的主要因素,另外, 该指数的相关报告较成熟,相关信息发布历史较长,数据长度能满足本文研究的需要。因此,可以用该指数作为公司治理环境的代理指标有其合理性。

参考文献:

[1]柳丹. 上市公司现金持有量及其超额对公司绩效影响研究——以A股制造业为例[J]. 经济研究导刊, 2013,(26):201-205.

[2]王明明, 韩东萍. 两类高额现金持有行为动因及对公司业绩影响研究[J]. 管理评论, 2013,(7):120-131.

[3]张会丽, 吴有红. 内部控制、现金持有及经济后果[J]. 会计研究, 2014,(3):71-78, 96.

[4]杨兴全, 张丽平, 吴昊旻. 市场化进程、管理层权力与公司现金持有[J]. 南开管理评论, 2014,(2):34-45.

[5]刘星, 计方, 郝颖. 大股东控制、集团内部资本市场运作与公司现金持有[J]. 中国管理科学, 2014,(4):124-133.

[6]肖明, 吴慧香, 张群等. 基于宏观经济视角的我国上市公司现金持有量研究[J]. 中国管理科学, 2013,(3):28-34.

[7]陆正飞, 韩非池. 宏观经济政策如何影响公司现金持有的经济效应?——基于产品市场和资本市场两重角度的研究[J]. 管理世界, 2013,(6):43-60.

[8]张军波, 周伟滔. 动态环境下上市公司现金持有量与经营业绩关系探究——以家电行业为例[J]. 财会通讯, 2013,(35):26-28.

[9]钟海燕, 冉茂盛, 戚拥军. 市场化改革与国有企业现金持有动态调整[J]. 经济与管理研究, 2014,(2):95-102.

[10]Opler T., L. Pinkowitz, R. Stulz, R.Willamson. The determinants and implications of corporate cashholdings[J]. Journal of Financial Economics, 1999,52(1): 3-46.

[11]Myers S, Majluf C. Corporate financing and investment decisions when firms have information that investors do not have[J]. Journal of Financial Economics, 1984,(13):187-221.

[12]Jensen M. C. Agency costs of free cash flow, corporate finance and takeovers[J]. American Economic Review, 1986,76(2): 323-329.

[13]Dittmar A., J . M. Smith, H. Servaes, International corporate governance and corporate cash holding[J]. Journal of Financial and Quantitative Analysis, 2003,38(1): 111-133.

[14]ChangSoo Kim, David C. Mauer and Ann E. Sherman. The determinants of corporate liquidity: theory and evidence[J]. Journal of Financial and Quantitative Analysis, 1998,33(3): 335-359.

[15]Mikkelson, W. H., Partch, M. M. Do persistent large cash reserves hinder performance?[J]. Journal of Financial and Quantitative Analysis, 2003, 38(2): 275-294.

[16]Harford J. Corporate cash reserves and acquisitions[J]. The Journal of Finance, 1999, 54(6): 1969-1997.

[17]陈雪峰, 翁君奕. 配股公司现金持有与经营业绩[J]. 决策借鉴, 2002, (4):37-41.

[18]贾楠. 我国上市公司现金持有量及其与企业绩效的关系研究[D]. 北京:首都经济贸易大学,2011.

[19]Islam, S. S., Mozumdar, A. Financial market development and the importance of internal cash: Evidence from international data[J] .Journal of Banking & Finance,2007,31(3):641-658.

[20]Agca S., Mozumdar, A. The impact of capital market imperfections on investmentcash flow sensitivity[J]. Journal of Banking & Finance, 2008,32(2):207-216.

[21]周伟, 谢诗蕾. 中国上市公司持有高额现金的原因[J].世界经济, 2007,(3): 67-74.

[22]Fazzarietal S M, Hubbard R G, Petersen B C. Financing constraints and corporate investment[J]. Brookings Papers on Economic Activity, 1988,1988(1):141-206.

[23]Almeida, H,M.Campello, M.S. Weisbach. The cash f low sensitivity of cash[J]. The Journal of Finance, 2004,59(4):1777-1804.

[24]Arslan, O., C.Florackis, A.Ozkan. The role of cash holdings in reducing investment- cash flow sensitivity:evidence from a financial crisis period in an emerging market[J]. Emerging Market Review,2006,(7):320-338.

[25]樊纲, 王小鲁, 朱恒鹏. 中国市场化指数各地区市场化相对进程报告2009[R]. 北京: 经济科学出版社,2010.

[26]黄蕾. 公司治理环境、控制权和现金流权分离与现金持有量价值基于我国上市公司的实证分析[J]. 财务与会计, 2011,32(9):49-53.

[27]孙铮, 李增泉, 王景斌. 所有权性质、会计信息与债务契约—来自我国上市公司的经验证据[J]. 管理世界, 2006,(10):100-105.

[28]江伟, 李斌. 制度环境、国有产权与银行差别贷款[J]. 金融研究, 2006,(11):116-125.

[29]DemirgucKunt, A. V. Maksimovic. Institutions, financial markets and firm debt maturity[J]. Journal of Financial Economics, 1998,(6):295-336.

[30]Walder, A. Chinas transitional economy:interpreting its significance[J]. China Quarterly,1995,(144):963-979.

(责任编辑:宁晓青)