资本性支出计算方法的理论探索和实际应用

——多年年金概念的提出和应用

2015-01-30

资本性支出在企业价值评估中,一般是指企业经营活动中所发生的、受益期为多个年度的支出,即发生该项支出不仅是为了取得本年收益,而且也是为了取得以后各年收益,例如:固定资产购置支出、购买无形资产支出等等。资本性支出金额一般较大,对评估结果有着直接影响,其重要性不容小觑。当前企业价值评估实务中,对资本性支出的计算方法很多,计算结果各不相同,于是就有个别人根据结果(需求)选择方法,就是俗语所说“凑数”。为了体现资产评估的“客观”原则,我们有必要弄清各种方法的合理与否,而判断的依据,就是从自由现金流折现法本身出发,找出资本性支出计算模式的内在逻辑性,从而找出哪种或哪些方法是合理的,并分析其可操作性,以期促进企业价值评估的客观性和合理性,减少人为干预,增加评估行业的公众可信度。

一、当前评估机构采用的资本性支出计算方法概述

资本性支出的计算包括资本性支出未来年度数据预测和折现。一般情况下,企业价值评估中一个经营主体各年采用的折现率是相同的,本文亦采用此前提假设,即各年折现率是相同的。那么在这种情况下,各种资本性支出计算方法的差异就体现在资本性支出预测数据的不同。

评估师在企业价值评估中通常把预测数据划分为预测期数据和永续期数据,与此相应,资本性支出的预测也分为预测期资本性支出和永续期资本性支出。目前,资本性支出的预测方法有以下5种:

1. 预测期和永续期均按照企业固定资产和无形资产等长期资产(即资本性支出形成的资产,以下简称资本性支出形成资产)的未来更新和新建计划来预测。

2. 预测期内和永续期都按照折旧和摊销数额(或一定比例进行修正)预测。

3. 预测期内按照资本性支出形成资产的未来更新和新建计划预测;永续期按折旧和摊销数额(或一定比例进行修正)预测。

4. 预测期内按照资本性支出形成资产重置数额进行年金化后的数额进行预测;永续期按年金化后的数额进行预测。

5. 预测期内按照资本性支出形成资产的未来更新和新建计划预测;永续期按资本性支出形成资产重置数额进行年金化后的数额进行预测。

那么,究竟哪种或哪些计算方法是客观合理的呢?

二、资本性支出理论公式的推导和多年年金的提出

资本性支出包括更新性资本性支出和新增资本性支出,新增资本性支出可以视为额外的更新性资本性支出,可以参照更新性资本性支出的计算方法,为方便起见,本文仅对更新性资本性支出的计算方法进行分析说明,如无特别说明,以下资本性支出均指更新性资本性支出。

我们先撇开资本性支出的各种具体实务计算方法,从评估的基本方法开始分析:现金流折现法,就是以适当的折现率对预期未来现金流量进行折现得到现值。现金流折现的基本公式是:

式中:

P—评估值;

n—资产(企业)的寿命;

CFt—资产(企业)在t时刻产生的现金流;

r—折现率

现金流在企业价值评估中一般采用自由现金流,原因是自由现金流折现在企业价值评估中有着充分的理论基础。

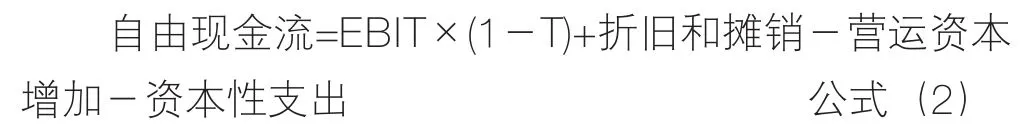

上述公式(1)和公式(2)结合就是:

即:

评估值=息前税后利润加上折旧和摊销减去营运资本的增加额的各年折现值 - 资本性支出各年折现值

也就是说资本性支出各年折现值可以单独进行分析。

同样资本性支出内的各单项支出也可单独进行分析,所有资本性支出项的折现值就等于资本性支出的折现值。我们可以先单独分析某单项资本性支出的折现结果。

为了更好的理解资本性支出折现的模式,我们需要先引入多年年金的概念。

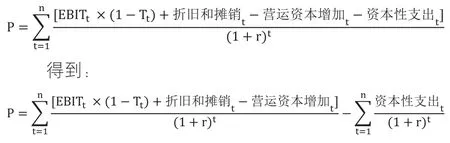

笔者把第m年末开始,每间隔n年有一次的等额收付款项A的年金暂称为多年年金。多年年金其实也是普通年金的一种衍生形式。

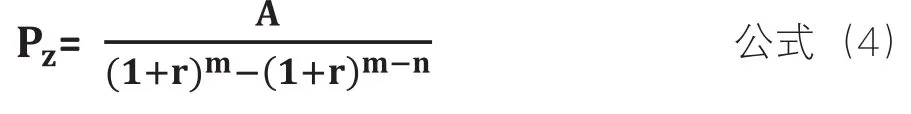

多年年金现值的计算公式为:

式中: Pz—— 多年年金的现值

r —— 折现率

公式推导过程如下:

首先,

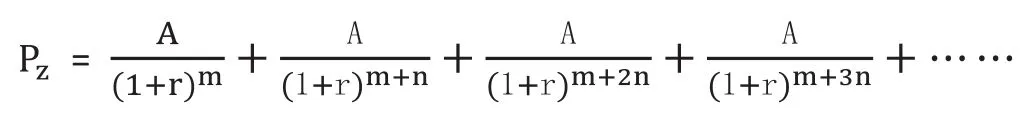

再来看永续年金现值公式:

则有:

将两边同乘以得:

所以得到:

即:

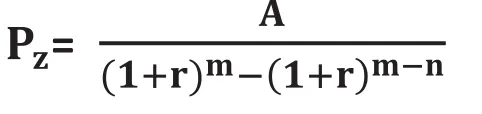

回到我们所说的资本性支出的折现,单项资本性支出可以看成一项多年年金,从而资本性支出的折现过程就是多年年金的折现。假定该单项资本性支出(购置某项固定资产或无形资产)为A,从第m年(购置或更新年份)开始,每间隔n年(经济寿命年限)支付一次,企业永续经营,企业价值评估折现率为r,则该单项资本性支出PZ的折现值为:

企业所有资本性支出的现值也就是将所有资本性支出单项的现值加和。

三、根据推导所得公式对现有方法进行分析

推导完资本性支出的现值公式(即多年年金现值公式,也就是公式4),我们就可以分析到底具体哪种资本性支出计算方法更合理,也就是更符合本公式的含义。

对各种资本性支出的计算方法分析如下:

1. 对于预测期和永续期按企业更新或新建计划预测资本性支出,然后再进行折现的方法,由于按照企业未来更新和新建计划进行预测,有着较强的人为随意性,同样的企业,可能会由于预测操作人的不同产生很大的区别,此类方法主观性太强,不符合上述资本性支出的现值计算公式。目前此种方法由于说服力太差,在实践中已越来越少采用。

2. 对于预测期和永续期按折旧和摊销数额(或一定比例进行修正)预测资本性支出,然后再进行折现的方法,由于各种参数(折旧和摊销、修正系数)与上述资本性支出的现值计算公式中的参数(购置支出、更新年份、间隔年数)也不相同或有必然的联系,其折现数额与资本性支出的现值也不存在必然关系,因此此方法也不符合资本性支出预测的分析。

3. 对于预测期先采用企业更新或新建计划预测资本性支出,永续期按折旧和摊销数额预测资本性支出,然后再进行折现的方法。计算原理与上述第2项基本相似,计算参数与公式(4)的参数也不相同或存在必然联系,因此此方法也不符合资本性支出预测的分析。

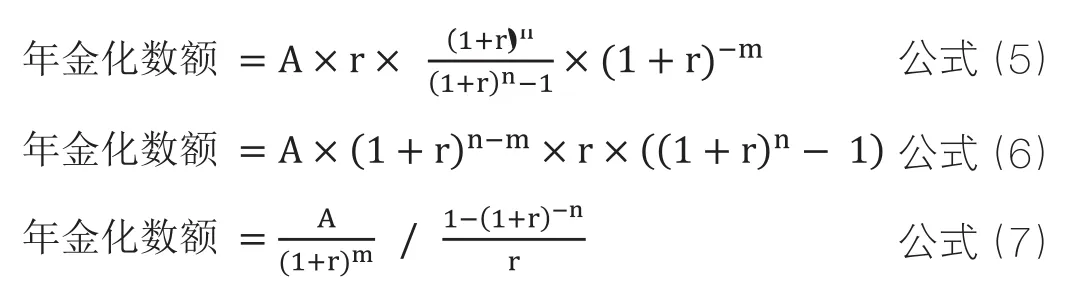

4. 对于预测期和永续期都按资本性支出形成资产进行年金化后的数额进行预测,然后再进行折现的方法,即从预测期到永续期均是按年金化后的数额预测资本性支出,实务中,各评估机构采用的年金化的公式具体有:

经过验算,以上公式(5)、(6)、(7)计算的年金化数额与多年年金的现值再进行年金化的结果是相同的,这种方法计算的现值和多年年金计算的现值是一致的,因此这种方法计算的结果是正确的。

但是这种方法也有一定弊端:由于资本性支出采用的是年金化数额而非当年预测的真实支出数额,预测期内各年计算的现金流就不是自由现金流,也不是扣除资本性支出之前的自由现金流,其所包含的现金流含义较难解释清楚,正因为如此,很多评估公司在采用此方法时将预测期内的资本性支出换成了当年预测的真实支出,即下面要说的这种方法。

5. 对于预测期内按企业更新或新建计划预测资本性支出、永续期按年金化数额进行预测,然后再进行折现的方法,我们假定预测期内企业更新或新建计划比较可行,且经过与现有资产核对比较,资本性支出数额基本与资本性支出形成资产的重置成本基本相符、更新时间基本与现有资本性支出形成资产经济寿命剩余年限一致。在这种情况下,我们按两个阶段分别进行分析:

在预测期(假设5年)内:此方法的资本性支出与多年年金模式的前5年是一致的。

在永续期(假设5年后):此方法是按资本性支出形成资产进行年金化后的数额进行预测,年金化数额公式为公式(5)或(6)或(7),前已说明:公式(5)、(6)、(7)计算的年金化数额与多年年金年金化的结果是相同的。

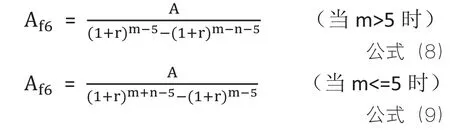

这是不是意味着该种方法下资本性支出的现值与多年年金模式的现值是一样的呢?答案却是否定的。这是因为:在预测期内资本性支出和多年年金模式预测的现金流一致,所得到的折现值也一致;但是在永续期,由于之前5年内资本性支出形成资产已有可能进行了更新支出,第6年起的永续期年金化数额(记作)就变成了如下区分计算的式子(公式8或者公式9):

(限于篇幅,以上两式的推导过程不再详述)

可以看出,这与从第1年起的年金化数额的计算公式是不一样的,计算的结果也是不一样的,也就是说:

前5年实际资本性支出的现值+年金化公式(5)或(6)或(7)中年金的现值≠多年年金的现值

也就是说这种计算方法计算结果是不正确的。

四、对现行方法的改进设想

通过以上分析可以看出,只有方法4的计算结果与多年年金现值结果一致,但存在预测期各年现金流含义不清等缺陷,能否既保持正确结果,又能克服缺陷呢?笔者设想有如下解决途径:

解决途径一:把企业价值评估中的自由现金流折现计算表分成上下两部分,上部分计算支付资本性支出之前的自由现金流的分年折现,下部分直接按多年年金现值公式计算资本性支出总现值,最后将上部分的汇总结果减去下部分的结果,就是企业价值计算结果。

这种方法计算较简单(再同时使用资产基础法进行评估,已经有重置成本、经济寿命年限、尚可使用年限等参数),且逻辑清晰,易于说明。

解决途径二:在预测期内根据企业更新和新建计划,经过与现有资产重置成本经济寿命、剩余年限等情况进行比较修正,即预测期内资本性支出按预测的真实支出计算现金流;在永续期内采用两种计算公式(公式8或公式9)计算资本化数额。

这种方法使用时略微复杂,但逻辑上更加清晰,各年自由现金流计算更加客观、更加贴近真实情况。

五、小结

从理论模型来看,资本性支出基本符合多年年金模式的支出形式,以多年年金模式计算的资本性支出也具有现实可行性,计算结果客观、计算过程直观、更易于向报告使用者解释说明清楚。需要进一步说明的是:(1)如果预测的资本性支出呈有规律增长,同样可适用增长型的多年年金,增长型的多年年可以通过调整多年年金的折现率等方式进行计算,限于篇幅,本文不再对增长型的多年年金进行分析;(2)本文中暂未考虑资本性支出形成资产使用后净残值的影响,由于净残值对各种类资产性资产的影响不尽相同,实务中评估师可以通过对重置成本这个参数进行分析调整来考虑净残值的影响;(3)资本性支出分更新性资本性支出和新增资本性支出,更新资本性支出在采用多年年金现值公式时的参数可以由重置成本、经济寿命年限、剩余可使用年限分析而得,新增资本性支出的这些参数中重置成本、经济寿命年限通过企业新建购置计划分析而得、剩余可使用年限可视为在几年后进行购置,这样,新增资本性支出同样适用多年年金计算公式;(4)资本性支出在实际计算时又分为分综合、分类别、分单项的情况:分单项进行计算是最精确的,但也是工作量最大的;分类别是对单项进行分类汇总,虽然一定程度上降低了精度,但却使实际工作的工作量大大降低,成为实践中较多使用的一种具体形式;整体综合虽然工作量最小,但精度太低,难以把控,实践中较少采用,但是这种分类(按综合、类别、单项)仅是计算形式不同、精度不同,对于探究资本性支出的实质没有太大意义,本文对此不做深入探究,仅是建议评估师在条件允许的前提下,应该分单项计算,这样才最精确、最具说服力。