BT项目会计核算及营业税探讨

2014-03-15上海金山海川给水有限公司朱晓玲

上海金山海川给水有限公司 朱晓玲

一、引言

BT(Build-Transfer),建设-移交。即政府通过项目建设特许权协议,引入非政府资金建设,建设成完善公共基础设施,建设完成后,由政府通过一次或分期付款赎回的一种方式。BT模式也是中国近年来常用的融资模式之一。同其他的投融资方式不同的形式,BT项目模式有以下几个特点:(1)BT项目的主体是政府;(2)项目对象是公共基础设施;(3)项目资金投入的是非政府资金。

目前在中国的BT项目有两种模式:一是投融资方与建造方一体;二是投融资方与建造方分离。在第一种方式下,即BT项目公司既承担投融资,又承担建造。第二种方式则是BT项目公司投融资,然后经过招标方式,确定施工企业。

从资金运作程序来看,BT项目建设又可以分为三个阶段:投融资阶段、建设阶段和移交回购阶段。

作为一种新型的经济模式,BT模式在国内发展的时间很短,亦因国情不同,国外的经验可以参照的很少,使得BT模式在中国的发展仍处于摸索阶段,至今为止,中国在BT建设模式方面,还未形成完善和统一的管理体系,因此运作上也不可避免的存在着许多风险。财务风险是影响BT项目建设的重要风险之一,本文着重就财税问题中的BT项目回购款的会计处理和营业税做一些分析和探讨。

二、BT项目回购款会计核算

根据中国证监会会计部规定:项目公司同时提供建造服务的,建造期间,对于所提供的建造服务按照《企业会计准则第15号———建造合同》确认相关的收入和成本,建造合同收入按应收取对价的公允价值计量,同时确认长期应收款;项目公司未提供建造服务的,应按照建造过程中支付的工程价款等考虑合同规定,确认长期应收款。其中,长期应收款应采用摊余成本计量并按期确认利息收入,实际利率在长期应收款存续期间内一般保持不变。

规定很明确,建造合同收入应计入长期应收款,形成回购基价。但在实际操作中,回购基价为项目招投标时的标的额,回购基价超出建造合同收入部分,应计入投资收益。

回购款是由工程建设费用、融资费用、管理费用、合理回报收入构成。其中融资费用又分为两部分,一是建设期融资费用,二是回购期融资费用。建设期的融资费用,已包含在工程建设费用中,而回购期的融资费用超出贷款利息部分,应计入投资收益;另外管理费用和合理回报收入也计入投资收益。

以上用下列公式表示为:

回购款=工程建设费用+融资费用+管理费用+合理回报收入=工程建设费用+回购期贷款利息+投资收益

根据上述思路,以BT项目某水厂建设为例,做如下会计处理:

[例]某城市建设开发公司,与当地区政府签订自来水厂建设特许权合同,项目采用BT建设模式,总建造费用为6亿(假设标的额与工程决算金额一致),其中自有资金1.8亿,借款4.2亿,利率为央行基准利率,管理费用以摊余价值的2%计提。

建设期间,可设“在建工程”归集工程成本费用,竣工决算后,转入长期应收款;也可在建设期间直接用“长期应收款”归集工程成本费用,竣工决算后,长期应收款借方余额为60000万元。

表1 回购期回购款的计算(单位:万元)

年利息支出=42000*6.55%/12=2751(万元)

第一年收到回购款时,作如下会计分录:

借:银行存款 11130

贷:长期应收款 6000

其他应付款 2751

投资收益 2379

季度付银行利息时:

借:其他应付款 687.75

贷:银行存款 687.75

(以后几年的会计分录参照第一年,略去)

三、BT项目回购款营业税缴纳的合理性

在营业税收征管上,国家目前还没有出台统一明确的政策法规。这也使得BT项目在税收征管中无法可依,税目不明确,税率不确定,有的地方政府制定了自己的政策,这种多元化的现状,随意性太大,有悖于税收的法定原则,加大了非政府资金的投资风险,不仅会打击非政府资金投资的积极性,也会制约BT经济模式的发展。笔者对各地方政府出台的营业税收征管做了统计,并就这些政策的合理性在本文进行分析。

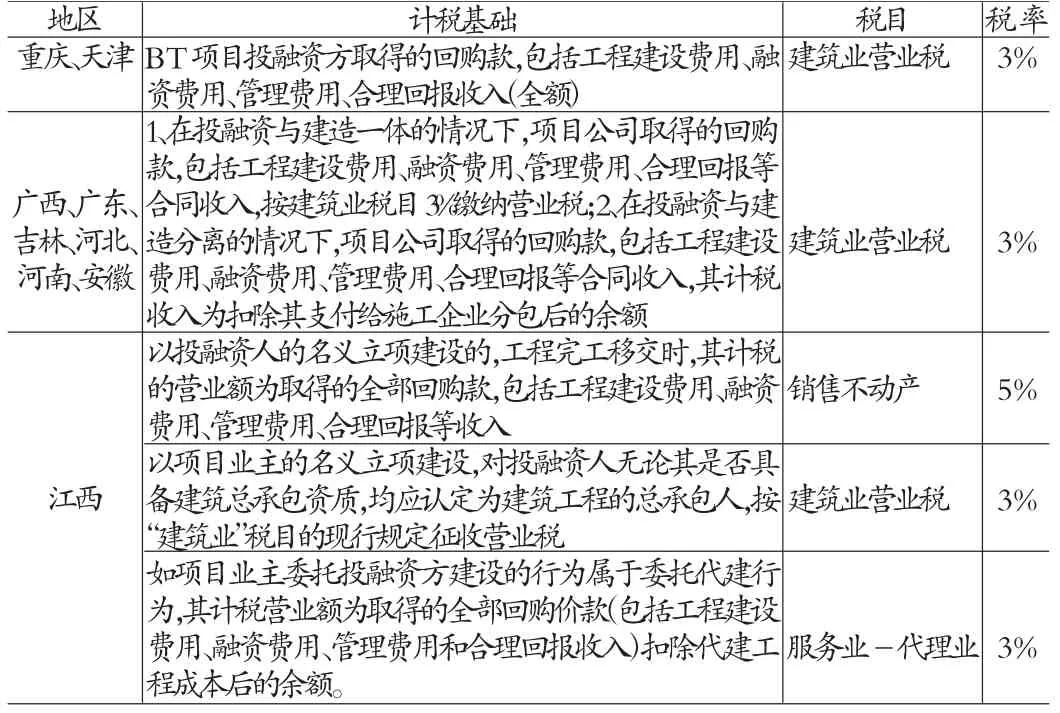

(一)各地BT项目回购款营业税收征管政策 结合地方政府对于税收征管的规定,笔者归纳如(表2):

表2 部分地方政府BT项目回购款营业税收征管的规定

(二)各地BT项目回购款营业税收政策合理性探讨(1)重庆、天津的BT项目税收政策是对项目投融资方从政府取得的回购款,包括工程建设费用,融资费用、管理费用和合理回报等收入全额征收建筑业3%营业税,,这种全额纳税的政策,造成了不合理的重复纳税,加大了BT项目的税负,阻碍BT项目的正常发展。而且BT项目的资金最终来源,是政府,因此,营业税的承担者,是政府,而税收收入最终也是流入政府,一进一出,政府的总收入并无增加,却加大了中间环节费用,即税务部门的管理费用,造成了资源浪费。

(2)广东、广西、吉林、河北、河南、安徽的税收政策,对于投融资方回购款的税收征管,是以回购款扣除施工企业的工程款后的余额,缴纳建筑业3%营业税,这种差额征收的办法,和重庆和天津的税收政策相比,相对合理,避免了重复纳税的缺陷。

(3)但是以上两种方式都是以建筑业营业税征收的,而投资融方并不都是建筑企业,随着经济的发展,BT项目也不一定都是建筑项目,还有安装、系统集成、软件等业务,BT项目的实施与管理也有别于建筑管理,将BT项目划入建筑业,并征收建筑业营业税,笔者认为税目不合理。

(4)从江西的BT项目税收征管政策看出,江西是唯一按立项人不同而确认税目的地方政府。

江西税收政策有别于其他地方的税收政策不同:一是以投融资名义立项建设的,回购款按“销售不动产”税目征收5%营业税。这种政策,不仅涉及到了重复纳税的问题(全额纳税,还可能涉及土地增值税),并且税目也不合理。因为不动产实质是一种物权,即投融资方应拥有不动产所有权和定价权,BT项目投融资方不拥有产权,且没有定价的权利,因而,无法具备完整意义的项目物权,只是在建设特许权下的资产的建造和移交,而非产权的转移。二是项目业主委托投融资方代建的BT项目,回购款按“服务业-代理业”税目征收税款,计税额为回购款扣除工程成本的余额。这种方式虽然避免了重复纳税,但却违反了法律上的相关规定。因为BT项目的投资方全额支出建设费用,而相关法律规定,“服务业-代理业”是不能垫支建设款项的,因此,这种税收征管方式,也有违法律意义。

(5)另有一些专业人士认为,对回购款中政府使用BT项目投资融方的资金而支付的融资费用,按“金融保险业”征收5%营业税。笔者认为这种税收征管也不尽合理,有悖于“金融保险业”的定义。因为政府与投融资方签定的是特许权协议,并不是借款合同。

(三)BT项目企业纳税筹划及国家税收优惠建议

(1)纳税筹划。在BT项目的税收困境中,重复征收,税负过重是大问题,因此纳税筹划就成为财务人员必须要考虑的问题,笔者建议采用“股权转让”的形式,合理避税,即BT项目业主指定下属法人企业,与投融资方共同组建股份公司,对BT项目进行融资和建设,建设完成后,投融资方以股权转移的方式完成项目的移交和回购。根据财税【2002】91号文件,股权转让不征收营业税。

(2)对BT项目的国家税收征管政策的建议。一是制定专门针对BT项目回购款的税收征管政策,清晰界定计税基础,对税目和税率做统一规定,让投融资方有法可依,有据可查,降低BT项目建设风险,有助于BT项目的健康有序地发展。二是制定BT项目回购款税收优惠政策,因为BT项目都是公共基础设施的建设,更着重于社会效益,而非经济效益,因此制定优惠政策,可以激励更多的非政府资金的介入,以促进BT模式在中国蓬勃发展。

[1]天津市地方税务局:《关于B T模式建设项目有关营业税政策问题的公告》2011年第15号文。

[2]肖太寿:《我国B T项目投融资建设的税收支持政策研究》,《新疆财经》2012年第6期。