聚焦抑郁症治疗药物

2014-03-09汤森路透

汤森路透

·全球药讯· GLOBAL PHARMACEUTICAL INFORMATION

聚焦抑郁症治疗药物

汤森路透

抗抑郁药市场潜藏着巨大商机。全世界约有3.5亿人患有抑郁症,该疾病为全球范围内致残的第一大诱因。在美国,9.1%的人患有抑郁症。在世界范围内,接受抑郁症治疗的患者不到实际患病人数的一半,在一些国家甚至还不到十分之一。较高的发病率,再加上较低的市场渗透率,抗抑郁药市场的前景非常广阔。但开发抗抑郁药的公司同样面临许多挑战。心理治疗仍然是优于药物治疗的一线疗法。在药物治疗方面,近年来大量上市的仿制药使品牌抗抑郁药的市场价值缩水一半。由于儿童、青少年和青壮年用药患者的自杀率有所增加,现在要求所有抗抑郁药必须在说明书中加入黑框警告,这直接影响了药物在这些人群中的使用,成为抗抑郁新药面临的又一困难。许多患者在开始接受治疗的第一年内都会更换最初使用的药物,这对于药企而言,既是机遇也是挑战。目前抑郁症的发病机制尚未充分阐明,虽然这有利于开发具有全新作用机制的新药,但也使该治疗领域面临重重困难。

抑郁症;抗抑郁药;新药研发;交易并购

第一部分:新药研发

1 背景介绍

美国精神病学会(APA)将抑郁症或重度抑郁症(MDD)定义为影响患者的心境、思维和行为,导致患者长期感到悲伤并对之前喜爱的事物失去兴趣的一种慢性病。据APA报道,该病是最常见的精神疾病,其症状包括对日常生活缺乏兴趣、闷闷不乐、体质量明显增加或减少、失眠或嗜睡、精力不济、无法集中注意力、伴有失落感或负罪感以及时常产生死亡或自杀的念头。美国疾病控制与预防中心称,9.1%的美国人患有抑郁症。世界卫生组织(WHO)提供的数据显示,全世界有3.5亿人患有抑郁症,该病已成为致残的第一诱因。虽然抑郁症的发病率很高且对生活质量产生严重影响,但仅有不足50%的患者接受治疗,一些国家接受治疗的抑郁症患者甚至还不到10%。WHO将其原因归结于缺少医疗资源、医疗专家和正确的诊断以及许多人对精神类疾病持有病耻感,尽管这些因素使该类药物在未开发市场的渗透困难重重,但这也意味着制药公司可通过向患者和大众宣传普及疾病知识而获得商机。

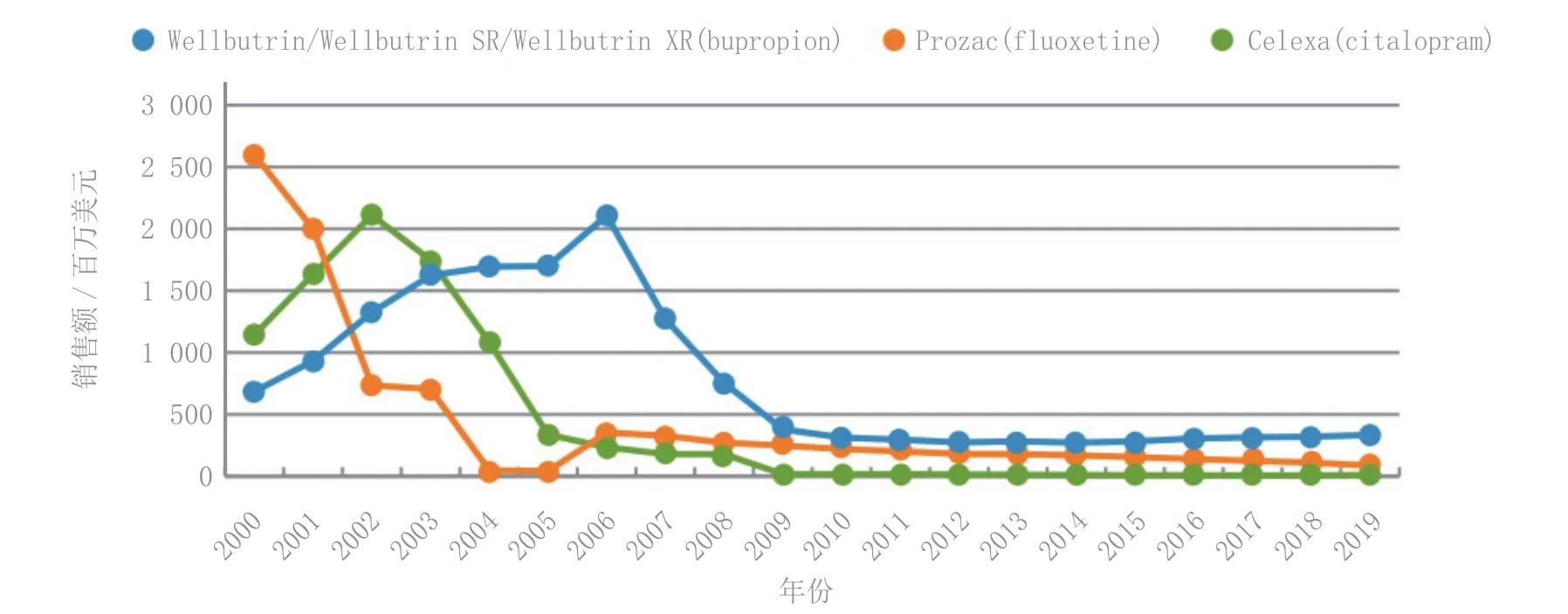

用于抑郁症治疗的药物多是重磅级药物,但这些药物正受到专利到期的巨大冲击。2003年品牌抗抑郁药的市场份额达到顶峰,高达150亿美元,但到2012年该类药物的销售额减少近1/3,仅为95.6亿美元。据汤森路透 Cortellis™竞争情报的Consensus预测,品牌抗抑郁药市场份额在2013—2014年将面临更大降幅,2014年的预测销售额仅为57.2亿美元。因制药企业尚未研制出与仿制药存在显著差异的新药,直接导致该类药物市场份额逐年下滑(见图1)。

图 1 品牌抗抑郁药的市场概况(数据源自Cortellis竞争情报)Figure 1 Proprietary antidepressant market - overview (data derived from Cortellis competitive intelligence)

2003年,抗抑郁药Zoloft (舍曲林)、Paxil/Paxil CR (帕罗西汀)、Effexor/Effexor XR (文拉法辛)、Celexa (西酞普兰)、Wellbutrin SR和XR(安非拉酮)、Lexapro (艾司西酞普兰)、 Prozac (氟西汀) 以及 Remeron (米氮平)的总销售额高达147.55亿美元。至2012年,上述药物均面临仿制药的竞争,其即年总销售额降至36亿美元。2004年上市的Cymbalta (度洛西汀) 2012年的销售额为51.15亿美元,约占抗抑郁药总销售额(95.6亿美元)的54%。随着Cymbalta仿制药2013年12月的上市,预计该品牌药的销售额在随后几年将逐步缩水,Consensus预测其2019年的销售额将降至5.584亿美元。届时,品牌抗抑郁药的总销售额预计将降至72.07亿美元(见表1)。

表1 抗抑郁药市场主要产品的全球销售额(数据源自Cortellis竞争情报)Table 1 Worldwide sales of antidepressant market leaders (data derived from Cortellis competitive intelligence)

品牌抗抑郁药的销售主要受到仿制药的竞争影响,但这绝不是其面临的唯一挑战(见图2)。与其他许多疾病的治疗方式不同,抑郁症优选的一线疗法并不是药物治疗。WHO建议将心理治疗作为轻度抑郁症的初始治疗方法,如认知行为治疗、人际心理疗法或解决问题疗法。对于中重度抑郁症,应在心理疗法的同时使用药物治疗。WHO建议,不应给儿童使用抗抑郁药,而青少年应慎用这类药物,且不应将其作为一线治疗方案,原因主要是该类药物用于儿童和青少年时易引起与自杀相关的念头、心境和行为。2004年10月,美国食品药品监督管理局(FDA)宣布,所有抗抑郁药的说明书中必须加入与这一副作用相关的黑框警告。2007年5月,这一要求进一步扩大到18~24岁的年轻人用药。但所要求添加的黑框警告同时也包括以下提示:“抑郁症以及其他严重的精神疾病本身与自杀倾向增加相关”。因此,在考虑给青少年和年轻人使用抗抑郁药时应权衡疾病本身的风险与使用药物带来的风险。美国精神病学会估算抑郁症患者一生中的自杀风险为2.2%~15%,视具体的研究群体而有所不同。然而,对于过去20年间12家制药公司在99 839名抑郁症患者中进行的372项随机抗抑郁药临床试验,FDA进行的中期分析表明,尽管只是在较短的试验期间(通常为4~12周),服用候选抗抑郁药的患者绝对自杀风险率为0.01%。同时,对于某些患者和医生而言,黑框警告使他们对抗抑郁药望而却步,再加上需要在用药风险最大的治疗初期对患者进行监测,使得抗抑郁新药的市场化道路障碍重重。

即使患者开始服用医生处方的抗抑郁药,整个市场也未必就能度过难关。研究表明,2/3的患者对初始阶段的治疗无响应,且多数患者(约16%~40%,甚至更多)在开始治疗后几个月内就会更换使用其他抗抑郁药。当患者更换药物时,虽然失去了一线治疗患者群,但有机会获得二线治疗患者群。由于有多种抗抑郁药可供患者选择,因此,除了药物的疗效之外,副作用和耐受性对于抗抑郁药销售市场的影响也非常重要,对于副作用较少的早期抗抑郁药而言更是如此。

图2 抗抑郁药面临的挑战 Figure 2 Challenges for antidepressant medications

2 抗抑郁症药物的作用机制

由于发病机制尚未充分阐明,抑郁症的治疗变得更加棘手。通常情况下,神经刺激性药物是有效的,但其作用机制尚不清楚,抑郁症的诱因也尚未阐明。这将促使具有新作用机制药物的研发,但现有大部分药物均致力于改变大脑中单胺类神经递质血清素(5HT)的水平。抗抑郁药的其他单胺类神经递质靶标还包括去甲肾上腺素和多巴胺。

神经冲动通过化学神经递质在神经细胞之间的突触间隙传导。神经递质由突触前细胞释放,与细胞表面的受体结合后诱发突触后细胞的响应。神经递质还能与突触前细胞的自身受体结合从而通过负反馈回路减少神经递质的释放。残留在突触间隙的神经递质由突触前细胞通过再摄取泵摄入并被单胺氧化酶(MAO)降解。因此,药物可通过增加与神经递质自由结合以及激活突触后细胞中的神经递质等多种作用机制影响突触的神经递质水平(见图3)。

图 3 抗抑郁药的神经递质靶点Figure 3 Neurotransmitter targets for depression

2.1 单胺氧化酶的抑制

MAO抑制剂(MAOI)如异丙肼,可抑制MAO对单胺神经递质的降解,引起活性神经递质水平升高。该类药物最早用于20世纪50年代,但有明显的副作用,且会与某些食物和药物发生致命的相互作用,现在已较少使用。可逆性MAO抑制剂(RIMA)如吗氯贝胺,对MAO具有可逆性抑制作用,因此也更加安全,但目前也很少使用。

2.2 神经递质再摄取的抑制

三环类抗抑郁药如丙咪嗪和阿米替林,是20世纪50年代上市的神经递质再摄取抑制剂,可增加突触间隙的活性神经递质的浓度,从而增强突触后细胞活化。该类药物主要抑制血清素和去甲肾上腺素再摄取,增加血清素和去甲肾上腺素介导的神经信号传递。由于副作用明显,三环类抗抑郁药已被选择性血清素再摄取抑制剂(SSRI)和后续研发的血清素-去甲肾上腺素再摄取抑制剂(SNRI)取代。Proza是第一个SSRI类药物,于1988年上市。

2.3 受体介导的作用机制

受体拮抗剂可阻断突触前细胞表面的负反馈回路的自身受体,从而防止神经递质释放减少。突触前5HT 1A、5HT 1B和5HT 1D受体属于该类受体,一些新型抗抑郁药正利用该作用机制研制。该类受体的激动剂可直接活化突触后细胞受体(如突触后5HT 1A受体),是另一些抗抑郁药的作用机制。

3 主要抗抑郁药的优缺点

虽然新型SNRI类抗抑郁药已逐渐开始赢得市场,但SSRI类药物目前仍是抑郁症治疗的首选。虽然也有许多具有不同作用机制的其他药物,但其仅占抗抑郁药市场的很小部分。

3.1 1980—1990年上市的抗抑郁药

1980—1990年上市的抗抑郁药主要有Wellbutrin、Wellbutrin SR 和 Wellbutrin XR、Prozac、Celexa等(见图4)。

3.1.1 Wellbutrin、Wellbutrin SR和 Wellbutrin XR Glaxo Wellcome(现为葛兰素史克)公司于1985年在美国上市的Wellbutrin,为去甲肾上腺素和多巴胺的再摄取抑制剂,其持续释放剂型和缓释剂型分别于1997年和2003年上市。Wellbutrin也被用于防治季节性情绪失调患者的季节性抑郁症。该药的3种剂型均需进行剂量滴定,只有第三代剂型能够做到每日给药1次,传统剂型和SR剂型分别需要每日给药3次和2次。在4~6周的临床试验中,Wellbutrin与安慰剂相比提高了患者的汉密尔顿抑郁量表(HAM-D)、HAM-D情绪忧郁分量表和临床总体印象量表(CGI)的评分;虽未对Wellbutrin的长期使用进行评价,但试验表明,Wellbutrin SR和Wellbutrin XR均与Wellbutrin具有相近的生物利用度。另外,在对为期44周的开标记试验进行长达8周的扩展评价中发现,Wellbutrin SR能有效降低疾病复发率。对于Wellbutrin,无论上述哪种剂型,在使用时均存在小概率(0.4%)的病症突发风险。其中,在使用XL剂型时,要求患者在第1周治疗期间,配合服用镇静催眠药,以减少可能出现的躁动、坐立不安以及失眠等症状;对于肝功能或肾损害患者,其用药剂量应适当减少。Wellbutrin系列药物的销售额在2006年达到峰值21.09亿美元,2012年降至2.743亿美元。

3.1.2 Prozac 礼来公司的Prozac(每日给药1次)是第1个SSRI类抗抑郁药,于1988年在美国上市并迅速占领了市场。基于在多项研究中患者对该药的初次治疗疗效以及复发率的数据评估,Prozac被批准用于治疗抑郁症。

在18岁以上抑郁症患者中进行为期5~6周的临床试验显示,与安慰剂相比,Prozac能显著提高患者的HAM-D分值;Prozac组受试者的情绪抑郁分量表评分、睡眠障碍和焦虑症也有显著提高和改善。在60岁以上患者中进行为期6周的临床试验以及为期8~9周、在8~18岁儿童患者中进行的临床试验也得到相似的结果。另外,在一项为期50周的研究中,受试者先连续12周接受Prozac开标记治疗,后38周接受Prozac或安慰剂盲法治疗,结果表明Prozac降低了抑郁症的复发率。当使用剂量从每日1次改为每周1次时,相较于安慰剂,Prozac也降低了疾病复发率。对于老年患者或肝功能损害患者,建议酌情减少剂量。

图 4 1980—1990年上市的主要抗抑郁药的销售额Figure 4 Sales of main antidepressants launched in the 1980s

Prozac是为数不多的允许用于儿童(8岁以上)治疗的抗抑郁药之一。除了抑郁症外, Prozac还可用于其他一些精神类疾病的治疗,包括强迫性神经官能症(OCD,适用于7岁以上的儿童患者)、暴食症、伴有或不伴有广场恐惧症的恐慌症以及经前焦虑症(PMDD,药品商品名:氟西汀),这大大增加了该药的销售额和品牌认知度。此外,Prozac还被批准与辅助性抗抑郁药奥氮平联合使用,用于I型双相情感障碍相关的抑郁发作和前两种治疗无响应的难治性抑郁症的紧急治疗。Prozac的最高年销售额曾达到28亿美元,但自2001年仿制药进入市场之后,其销售额便开始大幅降低,2012年其销售额为1.801亿美元,2019年的预测销售额仅为8 650万美元。

3.1.3 Celexa 在Prozac上市短短几个月后(即1989年),由丹麦伦贝克制药(H.Lundbeck)开发并由森林制药(Forest Laboratories)负责在美国上市的SSRI类抗抑郁药Celexa首次在欧洲上市,但其在10年之后(即1998年)才首次进入美国市场。该药在美国市场的适应证仅为抑郁症,在欧洲市场的适应证包括抑郁症、OCD和恐慌症,但其销售额从未超过在其之前上市的抗抑郁药。Celexa的销售额在2002年达到峰值21.11亿美元,当3年之后仿制药上市时,其销售额陡然下降至3.37亿美元,2012年继续降至1 480万美元。通过审批之前进行的两项持续4~6周的临床研究显示,该药能改善抑郁症患者HAM-D等级量表、HAM-D情绪忧郁分量表和CGI严重度量表的评分。但在另外三项针对抑郁症研究中,未观察到本品与安慰剂的显著差异。长期研究证明,Celexa能减少抑郁症的复发率。用于老年患者和肝功能损害患者时,其最大剂量需减少。

3.2 1990—2000年上市的抗抑郁药

1990—2000年上市的抗抑郁药主要有Paxil和Paxil CR、Zoloft、Effexor和Effexor XR、Remeron等(见图5)。

图 5 1990—2000年上市的主要抗抑郁药的销售额Figure 5 Sales of main antidepressants launched in the 1990s

3.2.1 Paxil和Paxil CR 第3个上市的SSRI类抗抑郁药是GSK公司的Paxil,其销售额超过了Celexa和Prozac。该药分别于1991年和1996年在欧洲和美国上市,用于抑郁症治疗。随后其又被批准用于更多的适应证,包括OCD、伴有或不伴有广场恐惧症的恐慌症、社交焦虑障碍(SAD)、广泛性焦虑症(GAD)以及创伤后压力心理障碍(PTSD)。1999年,该药的控释剂型Paxil CR在美国获批上市用于抑郁症治疗,之后又获批用于恐慌症和SAD的治疗。这2种剂型均为每日给药1次。Paxil/Paxil CR的销售额在2002年达到峰值30.89亿美元,超过了Prozac和Celexa的销售峰值。尽管Paxil/ Paxil CR的销售额在2003年其仿制药上市之后显著降低,但其在2012年的销售额仍然超过5亿美元,达到5.927亿美元。Consensus预测其2019年的销售额为2.159亿美元。与前述其他药物相似,Paxil在短期研究和预防复发的长期研究中均表现出疗效。尽管在抑郁症患儿中进行了3次安慰剂对照试验,但所获得的数据还不足以支持该药获批用于儿童。

3.2.2 Zoloft 另一个重磅级SSRI类抗抑郁药是辉瑞公司的Zoloft,其于1992年在欧洲和美国上市,比Paxil早一年在欧洲上市,早四年在美国上市。Zoloft最初作为抗抑郁药上市,随后几年又获得用于治疗伴有或不伴有广场恐惧症的恐慌症、OCD(包括6岁以上的儿童)、PTSD、PMDD和SAD的上市许可,其销售额在2004年达到峰值33.61亿美元,超过了Paxil。在2006年其仿制药上市后,该药2012年的销售额降至5.41亿美元。预测2019年的销售额为3.505亿美元。肝功能损害患者应慎用该药,且应降低剂量或减小给药频率。

3.2.3 Effexor和Effexor XR 1994年辉瑞公司的Effexor作为新型SNRI类抗抑郁药获准上市,三年后该药的缓释制剂Effexor XR上市,其可将Effexor的给药频率从每日2~3次降至每日1次,达到与之前上市的抗抑郁药相似的给药频率。Effexor/ Effexor XR的临床研究结果也与之前的药物相似。Effexor/ Effexor XR药品标签上的适应证范围广泛,包括GAD、SAD和恐慌症,其销售额也超越了之前上市的药物,2008年达到39.28亿美元。Effexor和Effexor XR的仿制药分别于2006年和2010年上市。2012年Effexor/ Effexor XR的销售额为5.41亿美元,预测2019年的销售额将降至2.092亿美元。建议肝功能或肾功能损伤患者使用Effexor/ Effexor XR时应大幅减少剂量。

3.2.4 Remeron 1994年上市的Remeron标志着Schering-Plough(现为默克)公司正式进军抗抑郁药领域。与SSRI/SNRI类抗抑郁药不同,Remeron通过拮抗突触前α2肾上腺素能受体(与控制神经递质释放的负反馈回路相关)增强去甲肾上腺素和血清素的神经转导。但Remeron标签上的适应证仅限于抑郁症,这使其销售额受到影响。该药的销售额在2002年达到峰值6.779亿美元,2012年降至2.32亿美元,预测2019年会进一步降低至1.315亿美元。老年患者和肾功能或肝功能不全患者需慎用该药。

3.3 2000—2010年上市的抗抑郁药

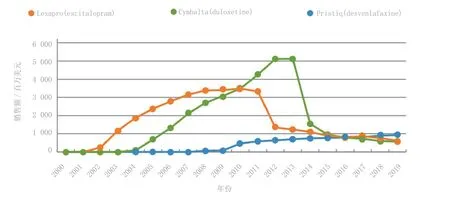

2000—2010年上市的抗抑郁药主要有Lexapro、Cymbalta、Pristiq等(见图6)。

3.3.1 Lexapro 继SSRI类抗抑郁药Celexa成功上市后,伦贝克制药和森林制药又合作推出了Lexapro,前者为西酞普兰的R-和S-对映体的外消旋体,后者为西酞普兰的S-对映异构体。Lexapro于2002年作为抗抑郁药在美国上市,2004年作为GAD治疗药上市。由于临床数据不充分,美国FDA未批准该药用于恐慌症和SAD的治疗。Lexapro在欧洲批准的适应证范围较广,包括恐慌症、SAD和OCD。与其他竞争药物相比,Lexapro具有一明显优势,即该药被批准用于青少年和成年人抑郁症,其适用的患者年龄下限为12岁(Prozac为8岁)。Lexapro的销售额在2010年达到峰值34.83亿美元。两年后其仿制药上市,Lexapro的销售额降至13.4亿美元。该药用于老年患者和肝功能不全患者时,需降低最大用药剂量。

3.3.2 Cymbalta 礼来和盐野义制药株式会社(Shionogi)于2004年上市的SNRI类抗抑郁药Cymbalta创下了数十亿美元的销售额,远远超过其竞争药物,但其销售额并非都来自抗抑郁药市场。该药还被批准用于治疗糖尿病周围神经痛(DPNP)、慢性肌肉骨骼痛、肌纤维痛以及抑郁症和GAD,本文所列为该药用于抑郁症和疼痛治疗领域的销售额(本报告中未涉及其用于尿失禁的销售额)。Cymbalta的销售额在2012年达到峰值51.15亿美元,但随着其仿制药在2013年12月上市,该药2019年的预测销售额将降至5.584亿美元。该药的禁忌证包括肝功能不全或严重肝功能损害。

3.3.3 Pristiq 辉瑞公司的SNRI类抗抑郁药Pristiq (desvenlafaxine)于2008年在美国上市,但由于疗效原因导致其在欧洲的新药申请被撤回。该药还在美国和欧盟提出申请用于治疗绝经期血管舒缩症,但由于监管部门要求补充有关心血管和肝脏严重不良反应发生风险的数据,这两份申请均被撤回。该药已针对纤维肌痛和DPNP开展了临床试验,但用于这些适应证的开发均无疾而终。由于会对肾脏和肝脏造成损伤,故其服用剂量受到限制,药品标签上的上述限制对其销售额也产生了影响。上市四年后,该药在2012年的销售额为6.3亿美元。预计2019年之前销售额会持续增加,但预测其销售额最高也仅为9.23亿美元。Pristiq的专利保护将于2022年到期。令人欣喜的是,目前正在进行该药用于SAD治疗的Ⅳ期临床试验,预计2014年1月可获得相关数据。

图 6 2000—2010年上市的主要抗抑郁药的销售额Figure 6 Sales of main antidepressants launched in the 2000s

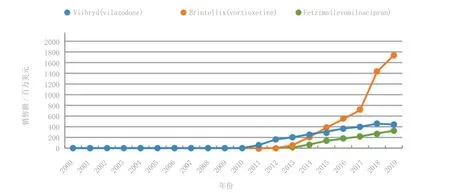

3.4 2010—2020年上市的抗抑郁药

2010—2020年上市的抗抑郁药主要有Viibryd、Brintellix、Fetzima等(见图7)。

3.4.1 Viibryd 2011年上市的森林制药的新型抗抑郁药Viibryd (vilazodone),与之前上市的药物具有不同的作用机制。该药可抑制血清素再摄取,但也是5-HT 1A的部分激动剂,可通过突触前5HT 1A自身受体阻断负反馈,从而加速起效。该抗抑郁药通常在用药后两周或更长的时间才能发挥药效,推测其原因可能是自身受体需要一定时间对突触内升高的血清素浓度脱敏。通过阻断(部分激动或拮抗作用)5HT 1A受体能避免这一延迟。一项为期8周的临床试验证实,与安慰剂相比,该药在开始治疗的第1周就显示出显著疗效。老年患者或肾脏或肝脏受损的患者在使用该药时无需调整剂量。但是该药治疗范围较窄,治疗剂量上限非常接近产生不可耐受副作用的剂量,该药在使用前2周需要进行剂量滴定,这可能又削弱了该药的前述优点。Viibryd在2012年的销售额仅达1.625亿美元,预计在2019年专利保护到期之前其年销售额均低于5亿美元。该药的适应证目前只有抑郁症,但用于SAD和GAD的临床研究已启动。

3.4.2 Brintellix 伦贝克制药和武田(Takeda)公司联合开发的具有全新作用机制的Brintellix (沃替西汀)比Viibryd具有更好的市场前景,其为5HT 1D、5HT 3和5HT 7型受体拮抗剂以及5HT 1B受体部分激动剂和5HT 1A受体激动剂,还可抑制血清胺再摄取,因此具有复杂的多模式作用机制。该药于2013年在美国和欧盟获准上市,预计2019年销售额将达17.39亿美元,在2022年专利到期之前其仍有3年独占期。Brintellix需要进行剂量滴定,且不建议用于重度肝功能损伤患者,但可用于轻中度肝损伤患者和处于任何肾损伤阶段(包括终末期肾病)的患者,且无剂量限制。目前正在进行该药用于GAD的III期临床试验。

3.4.3 Fetzima 2013年在美国上市的抗抑郁药还包括Pierre Fabre公司和森林制药的SNRI类药物Fetzima (levomilnacipran),但开发公司并未计划将该药在欧盟提交新药上市申请。虽然已开展了该药用于其他适应证如焦虑和疲劳的临床试验,但均未进行进一步开发。目前正在进行该药用于促进卒中后恢复的临床试验。其预期销售额不甚乐观,在上市六年后的2019年可能仅达3.25亿美元,距2023年专利保护到期只剩4年时间。与Brintellix一样,该药也需进行剂量滴定。另外,对于该药,中重度肾损伤患者需要减小剂量,且也不适用于终末期肾病患者。但该药可用于处于任何肝损伤阶段的患者,且不需要调整剂量。

图 7 2010—2020年上市的主要抗抑郁药的销售额Figure 7 Sales of main antidepressants launched in the 2010s

4 在研抗抑郁药

有3个在研抗抑郁药值得关注,它们与前述药物的作用机制截然不同。本节将讨论其现有研发数据和预测销售额,但由于还没有任何一种药物进入III期临床,故前景仍不明朗(见图8和表2)。

4.1 ALKS-5461

Alkermes公司的ALKS-5461是用于治疗难治性抑郁症的非成瘾性κ-型阿片受体拮抗剂,其为samidorphan和buprenorphine的固定剂量复方制剂,前者为µ-型阿片受体拮抗剂,后者为κ-型阿片受体拮抗剂、ORL1 部分激动剂和µ-型阿片受体部分激动剂。2012年完成的针对SSRI或SNRI类抗抑郁药响应不明显的患者开展的为期7天的I/II期临床试验显示,ALKS-5461能显著减少患者抑郁症状。2013年开展的为期4周的II期临床试验也报道了相似的试验结果,ALKS-5461组HAM-D评分降低了5.3个百分点,而安慰剂组仅降低了2.1个百分点。有1 500名患者参与的含三项III期关键临床研究计划于2014年第1季度启动。预测该药首次销售额到2016年为2 500万美元,到2019年将增至3.5亿美元。Alkermes公司目前正寻求该药的对外授权合作机会。

4.2 RG-7090

罗氏公司的代谢型谷氨酸受体5(mGluR5)拮抗剂RG-7090预计将于2016年上市。到目前为止该药的II期临床数据尚未见报道,预计2014年将获得该药用于抑郁症和脆性X综合征(遗传性智力低下)的II期临床数据。预测2019年其销售额为1.073亿美元。

4.3 RG-1578

RG-1578为罗氏公司开发的另一个mGluR拮抗剂类抗抑郁药,其通过对mGluR 2型和mGluR 3型受体的拮抗作用而发挥疗效。预计2014年可获得该药作为抑郁症辅助治疗药物的II期临床数据。预测其销售额将从2017年的5 740万美元增至2019年的6.792亿美元。

图 8 一些在研抗抑郁药的销售额Figure 8 Sales of some antidepressants currently in development

表2 抑郁症研发管线中的主要药物Table 2 The main drugs in the depression pipelineindications under development

5 结论一

虽然抗抑郁药市场有很大的开发空间,但在标志性抗抑郁药Proza上市25年后的今天,市场渗透仍然不足。一部分原因是由于心理治疗为优选的一线治疗,对于年轻患者尤其如此。医疗资源匮乏,外加人们对精神疾病持有的病耻感,使得一些患者难以获得适当的医学照护。抗抑郁药本身也存在一些问题。最近的分析表明,这些药物虽然对重度抑郁症作用显著,但对轻度抑郁症作用甚微。虽然目前SSRI类和SNRI类药物较之前的MAIO类和三环类抗抑郁药具有很多优势,但就疗效而言,并无显著差异。目前,SSRI类药物为治疗首选,SNRI类次之。这些药物中的绝大多数已有仿制药上市,直接导致品牌抗抑郁药2003—2019年的市场份额缩水一半。令人兴奋的是,抗抑郁药研发管线中最值得关注的3个药物均与已上市药物的作用机制截然不同。这3个药物的现有研发数据非常有限,其在大规模临床试验中的表现值得期待。

第 二 部分:市场运营

6 重大并购交易

据Cortellis 竞争情报的交易报道显示,自20世纪80年代中期以来与抑郁症(包括MDD在内的抑郁症相关疾病)治疗领域相关的并购交易已接近535宗。这一部分将回顾多个已上市抗抑郁治疗药物的授权许可情况以及该领域内一些有前景的重要治疗性候选药物,这些内容已在Cortellis 竞争情报中有所提及。本部分还会关注其他重要的高额交易,旨在增加读者对抗抑郁症药物市场的深入了解。

抗抑郁药领域内的企业合作非常活跃,分析数据表明大型医药公司对该类药物关注度较高(见图9)。丹麦伦贝克公司在药物或相关技术授权中占据主导地位,共达成22项相关合作。伦贝克公司的药物研发焦点包括抑郁症在内的CNS疾病治疗领域,其参与的157项交易涉及多个治疗领域,包括抑郁症、老年痴呆症和焦虑症。葛兰素史克在该领域也非常活跃,共达成21项合作协议。礼来公司紧随其后,达成了17项协议。

图 9 抗抑郁药领域合作最活跃的公司Figure 9 The most active parties in depression partnering

6.1 4亿美元交易终止后,Cymbalta的市场前景不容乐观

在抗抑郁药市场很少有药物能一枝独秀,抢占较多的市场份额。礼来公司的Cymbalta (度洛西汀)前途未卜,该药属于SNRI类抗抑郁药,2004年在美国上市用于治疗MDD,其2012年的销售额达到50亿美元,但预计2019年的销售额会降至5亿美元。该药在上市之前就已成为企业合作的焦点,2002年12月礼来与勃林格殷格翰开启了长达8年的合作,双方约定在全球范围内(不包括日本)进行度洛西汀(在欧盟的商品名为Yentreve和Ariclaim)用于压力性尿失禁(SUI)的合作开发和上市,并在全球范围内(不包括日本和美国)进行度洛西汀(商品名为Cymbalta和Xeristar)用于MDD的合作开发和上市。在美国FDA表明基于所提交的数据不会批准该药用于SUI的新药申请后,两家公司于2005年1月撤回该药的新药申请,并于2006年2月决定不再向美国申请Yentreve的上市许可。但该药在欧盟和加拿大通过了新药审批。

值得注意的是,美国FDA在2005年7月更新了包括度洛西汀在内的一些抗抑郁药的安全性数据,强调了自杀倾向增加这一风险。2005年10月,该药的标签上又增加了慢性肝病这一禁忌证,使其风险/效益比进一步失衡,结果导致礼来公司决定从勃林格殷格翰回购该药的全球商品化权和未来相关的尿失禁适应证开发权,并继续寻求该药在美国之外的其他国家用于SUI治疗的上市许可。两家公司仍将在美国之外的市场共同推广该药用于MDD和DPNP的治疗,并开展该药用于GAD和肌纤维痛的研发,该项交易于2006年年底终止。2010年4月,礼来公司从勃林格殷格翰重新获得该药在美国和日本之外的市场用于所有适应证的权益。勃林格殷格翰因此获得4亿美元首付款和2012年第4季度之前的销售提成。

礼来还与其他公司达成了与Cymbalta相关的生产和市场营销协议。1996年盐野义制药株式会社获得该药在日本用于所有适应证的权益。2007年2月盐野义制药株式会社签署了一项有关度洛西汀用于DPNP在日本进行共同开发和市场营销的协议,但该公司仍是该药用于抑郁症的唯一开发公司。2004年昆泰医药(Quintiles Transnational)与礼来达成协议在美国共同推广Cymbalta,分担其推广费且获得销售提成,不过该协议已在2009年终止。礼来还在2004年6月与艾伦公司(Elan Corp)达成生产供应协议,艾伦公司将按照该协议从2005年下半年开始协助礼来生产度洛西汀胶囊。2010年8月,礼来和韩独制药(Handok Pharmaceuticals)签署了在韩国共同营销Cymbalta的协议。2013年,德固赛(Evonik Degussa)公司按照协议生产度洛西汀原料药。

6.2 伦贝克和武田公司就靶向血清素的Brintellix结成重要联盟

为了进一步开发血清素抑制剂,日本制药巨头武田公司与伦贝克形成统一战线,共同进行Lu-AA34893、Brintellix 和Lu-AA24530 (tedatioxetine)用于情绪焦虑症的开发和营销。两家公司于2007年9月达成的合作协议涵盖了美国和日本市场,且包括在条件成熟时收购另外两个处于研发早期的同类化合物的期权。Brintellix于2013年10月在美国上市,且在日本用于晚期焦虑症的治疗,预计该药2019年的销售额将约达17亿美元,这意味着武田公司的巨额投资将得到回报。这些投资包括4 000万美元首付款、高达3.4亿美元的里程碑付款以及2007年12月支付的4 000万美元MDD III期临床试验启动资金、销售提成和部分剩余的研发资金。这一交易涉及的其他化合物却是另外一番景象。预计Lu-AA24530在2019年的销售额仅能艰难突破1亿美元大关,与Brintellix相比黯然失色。对于Lu-AA34893而言,由于要求提供进一步的临床前分析数据,已在2010年5月停止开发。

7 其他高额交易

7.1 默克和DOV 制药在血清素抑制剂领域大有作为

默克和DOV制药 (现为Euthymics Bioscience)在 2004年8月达成的交易涉及两个具有血清素、多巴胺和去甲肾上腺素摄取抑制活性的候选药物(见表3)。默克公司获得DOV-21947(amitifadine hydrochloride)用于所有适应证的全球独占权以及DOV-216303用于抑郁症、焦虑和成瘾治疗的全球独占权,而DOV公司保留了开发DOV-216303用于其他适应证的权益。DOV公司获得了3 500万美元首付款和在多个国家进行临床研究、产品开发和上市申请的3亿美元里程碑付款,以及用于两种适应证的新药批件,且在达到一定销售额后可获得1.2亿美元。DOV公司还拥有在美国向精神科医生和其他医生的共同推广权。在达成该项交易之前,默克公司最成熟的抑郁症候选药aprepitant,一种神经激肽-1(NK-1)受体拮抗剂,在III期临床中未显示出疗效,而该公司旗下的血清素2/3型受体和去甲肾上腺素α2受体三重拮抗剂米氮平已在2004年产生了4.51亿美元的销售额。2005年8月,DOV和默克对该协议进行了修订,主要针对DOV-21947和 DOV-216303。DOV公司将取代默克公司按计划进行临床试验,默克则将按照事先商定的价格赔偿DOV公司,后者还将在临床试验成功时获得额外奖金。此外,该修订协议使双方在未来的合作中有可能涉及来自DOV公司临床前研发管线的另一个具有三重作用的再摄取抑制剂。两家公司是在评估了抑郁症模型中进行的临床前研究和健康志愿者中进行的I期生物标记研究的数据后才做出这一决定。2006年10月,DOV公司提出终止该项协议。如果默克公司不考虑回购该药物,DOV公司将再次获得所有相关权益。2006年12月,DOV公司重新获得这两个药物的独占权,DOV-21947目前正处于III期临床开发,而DOV-216303似乎已从研发管线中淘汰出局。

表3 靶向5-HT通路用于抑郁症/MDD治疗并处于活跃研发阶段的相关药物的授权协议,处于III期及以上临床的药物研发状态,向许可公司支付的最大预估值超过5 000万美元以及2019年预测销售额(数据源自Cortellis 竞争情报)Table 3 Licensing agreements for 5-ht pathway targeting drugs with active development for depression/mdd, drug status of phase Ⅲ and above, maximum projected value to licensor of > $50 million and 2019 projected sales figures (Source: Cortellis competitive intelligence)

续表3

7.2 阿斯利康与Targacept公司合作开发烟碱型受体激动剂

阿斯利康最早发现烟碱型受体激动剂在抗抑郁药市场具有一定潜力。2009年12月与Targacept公司签订了全球合作和许可协议后,阿斯利康尝试将靶向α3β4烟碱型受体的TC-5214 (dexmecamylamine)用于MDD的治疗,而Targacept公司将获得2亿美元预付款以及高达10.4亿美元的里程碑付款以用于该药的开发、新药申请和上市,外加可观的两位数的销售提成。Targacept公司还保留了该药在美国向特定的目标医生群体的共同推广权。该药的全球开发初期费用将由阿斯利康和Targacept公司按照80:20的比例分担,阿斯利康负责该药的全球商品化并承担Targacept公司与第三方签订协议中涉及的TC-5214生产供应,且双方计划就可能的长期研究合作项目进行谈判,寻找和开发用于靶向其他神经烟碱型受体的MDD治疗药物。2010年1月在“哈特-斯科特-罗迪诺反垄断改进法”等待期结束后,该协议获得批准,Targacept公司获得首付款。但2011年11月该药的III期临床RENAISSANCE项目的关键结果令人失望,为期8周的治疗数据未达到改变Montgomery–Asberg抑郁症量表评分这一主要终点。2012年3月双方宣布不提交该药用于MDD的新药申请。2012年Targacept公司做出战略性决策,重新启动TC-5214用于膀胱过度活动症的开发,目前正处于II期临床研究阶段。

7.3 Evotec和杨森公司合作开发NMDA通路用药

Evotec公司在抗抑郁药的研发道路上另辟蹊径,决定以NMDA受体NR2B亚型为靶点开发抗抑郁药。杨森公司于2012年12月就Evotec公司的NR2B亚型选择性NMDA受体拮抗剂这一产品研发管线达成全球范围内的独占许可协议。杨森公司将负责这一产品研发管线(包括EVT-101和EVT-103在内)的开发和市场营销。相应地,Evotec公司将获得200万美元首付款,并在这些在研化合物的某些临床前性质得到确认后再获得600万美元。预计Evotec公司可获得累计达6 700万美元的里程碑付款,用于第一个产品的临床前研究、新药申请和上市,并在其他适应证和(或)化合物取得阶段性成果后获得额外的里程碑付款。Evotec公司还将在实现一定销售额后获得1亿美元里程碑付款和两位数的销售提成。Evotec公司将与发现这些分子的罗氏公司共享一部分收益。

在转让出上述两个化合物之前,Evotec公司与罗氏在EVT-101项目上已进行了长期合作。Evotec公司最早在2004年5月获得了开发和营销罗氏公司用于CNS疾病的专利产品研发管线的全球独占许可,涉及产品包括NMDA受体NR2B-亚型选择性拮抗剂,如EVT-101、 EVT-102和EVT-103,其适应证涉及老年痴呆症、神经痛和帕金森病。罗氏公司保留了后期回购这些化合物的权利。2009年3月,该合作扩大到包括用于难治性抑郁症治疗的EVT-101的II期临床开发和EVT-103的I期临床开发。如果罗氏公司在II期临床研究结束后行使其回购权,Evotec公司将一次性获得6 500万美元作为将相关资产以及整个EVT-100产品研发管线交还给罗氏的补偿。Evotec公司还有权对EVT-100产品开展进一步的开发和营销,并可获得两位数的销售提成。根据2004年最初协议的修定条款,如果罗氏公司不行使回购权,Evotec公司将获得整个EVT-100系列管线的全球独占权以及用于所有适应证的权益,而罗氏公司将完全承担这些开发项目的经费。据报道,该协议的潜在市值将超过3亿美元。但2011年7月,罗氏公司将EVT-101的相关权益返还给Evotec公司。在此之前两个月(当时Evotec公司获得了包括EVT-103在内的EVT-100系列管线的所有权益),在美国进行的该药用于MDD的II期临床试验由于患者招募问题而终止。之后,该药的临床开发被迫终止,Evotec公司也无意在没有合作伙伴的情况下对EVT-101进行进一步的临床开发。在宣布杨森公司成为新的合作伙伴后,Evotec将与罗氏分享从杨森公司获得的部分收益。

7.4 利用Addex公司的变构调节剂平台Ortho-McNeil公司将开发靶向代谢型谷氨酸受体的抑郁症治疗药

在发现和开发GPCR变构调节剂用于治疗焦虑症、抑郁症、精神分裂症和老年痴呆症的策略中,位于新西兰的Addex制药公司将其变构调节剂技术平台与Ortho-McNeil制药公司(现为杨森制药公司)在精神病和神经学领域的药物开发经验共同纳入2005年1月签订的全球独占合作协议中。目前正在开发的ADX-2项目中,先导化合物ADX-71149对代谢型谷氨酸受体2具有更高的选择性。Addex公司获得一笔数目未公开的首付款和两年的研发经费以及一些里程碑付款与销售提成。2009年7月Ortho-McNeil公司启动了用于中枢神经系统疾病的I期临床试验,并为此向Addex公司支付了100万欧元(140万美元)的里程碑付款。2010年5月Addex方面透露其将从Ortho-McNeil公司获得1.12亿欧元(约1.552亿美元)的里程碑付款以及两位数的销售提成。2011年3月用于精神分裂症治疗相关药物的IIa期临床试验正式启动,Addex公司因此获得200万欧元(约270万美元)的里程碑付款。尽管Addex公司自始至终都没有直接进行抗抑郁药的研发,但Addex公司提供的平台使杨森公司对有关重度抑郁症和焦虑症患者的II期临床试验进行了评价。

8 结论二

虽然抗抑郁药市场规模大,但该领域并没有出现非常高额的并购交易,许多有前景的候选药物均未达到预期或开发出用于其他适应证的目标。尽管抗抑郁药市场前景似乎并不乐观,但在合作公司如Cymbalta对该领域重金投入后,即将上市的其他药物将为合作公司带来新的营业收入。这些药物中包括Brintellix,武田在与伦贝克的合作中投资了4亿美元,该药预计会带来数十亿美元的收益。在与日本制药巨头武田合作之后,预计伦贝克公司将借助武田的地域优势在日本提交该药的新药申请,其投资也将很快获得回报。作用于血清素通路的药物也吸引了大量投资,但像Abilify和Paxil这样曾经一度主导市场的药物现正面临日益暗淡的前景。由于在欧洲和美国的专利保护将分别于2014年和2015年到期,Abilify的预测销售额将降低。Paxil已失去了在美国和欧洲的专利保护且还被要求在说明书中加入“自杀念头和自杀行为风险增加”的黑框警告,这更坚定了葛兰素史克将该药推给Aspen公司的决心。与此相反,伦贝克和武田两家公司将分别从brexpiprazole和Brintellix获得数十亿美元的收益。

编者注:本文来源于2013年第4季度数据,发布于2014年2月

翻译:中国药科大学 陈菁

中国药科大学《药学进展》编辑部 康银花

Spotlight on Drugs of Depression

Thomson Reuters

Depression presents a huge pharmaceutical market opportunity. There are approximately 350 million people worldwide with depression, and it is the leading cause of disability in the world. In the U.S.,9.1 percent of the population suffer from depression. Globally, fewer than half of depression sufferers receive treatment for their illness, and in some countries this figure falls to fewer than one in 10. The high incidence rate, combined with limited market penetration, makes depression a high potential market for pharmaceuticals. However, the companies developing drugs for depression also face a number of serious challenges. Psychosocial treatment options remain the preferred first-line therapy ahead of medication—and when it comes to drug treatment, the abundance of generic options available has significantly contributed to halving the value of the branded antidepressant market over recent years. Another hurdle faced by new drugs is the requirement that all antidepressants carry a black-box warning regarding the increased risk of suicide in children, adolescents and young adults, which limits their use in this population. Switching between medications presents both an opportunity and a challenge, as a significant number of patients will switch away from their first medication within the first year of treatment. The lack of complete understanding of why depression occurs also makes this area a difficult one, although it opens the door for the development of drugs with novel mechanisms of action.

depression; antidepressant; new drug research and development; deal

R971+.43

A

1001-5094(2014)11-0855-13