人民币汇率对中国对外直接投资的影响分析

2013-10-18广东外语外贸大学詹前鑫

广东外语外贸大学 詹前鑫

汇率是表示一国货币对于另一国货币的比率,是重要的经济指标。在经济开放的条件下,汇率的变化影响到全球资本的流动,同时也影响了一个国家国际贸易和国际投资的方向与规模。1978年改革开放以来,我国人民币汇率制度经历了不断的调整。1994年人民币实现并轨;1996年实行人民币经常项目可自由兑换;1998年亚洲金融危机后实施了“盯住美元”的汇率制度;2005年7月21日,我国对完善人民币汇率形成机制进行改革。改革之后,实行以市场供求为基础、参考一篮子货币进行调节、有管理的浮动汇率制度。截至2013年1月1日,人民币兑美元已经向6.20:1逼近。由此可见人民币汇率波动越来越富有弹性,也增加了对我国经济影响的不确定性,比如对我国对外直接投资的影响。

虽然我国对外直接投资(简称OFDI)起步比较晚,但发展迅猛而且已经具备一定规模。2011年8月30日,《2011年中国对外直接投资公报》发布,中国对外直接投资净额746.5亿美元,较上年增长8.5%。2002~2011年,中国对外直接投资年均增长速度为44.6%。由此我们可以知道,近年来中国对外直接投资的规模呈现出逐年增长的趋势,人民币汇率变动对其的影响程度也将增大。所以,本文从实证角度探讨人民币汇率变动对我国对外直接投资的影响,防范汇率带来的风险是很有现实意义和必要的。

1 汇率影响对外直接投资的理论与实证研究回顾

汇率影响对外直接投资的途径可分解为两个主要层面:第一是汇率水平的变动;第二是汇率波动的剧烈程度。这两个层面对于OFDI流出的影响并不是相同的。当前大多数理论和实证研究都支持母国货币相对东道国升值可以促进母国对外直接投资;而汇率波动的影响则在理论和实证上都有较大争议。

关于第一个问题,Froot和Stein(1991)提出了“相对财富理论”,该理论认为母国货币升值以后,使跨国企业在东道国的生产投入如土地、劳动力、设备和东道国企业的资产都变得相对便宜了,这会刺激跨国企业倾向于增加其在东道国的投资,鼓励对外投资国以兼并收购的方式得到更多优质的外国资产。Bénassy-Quéré等人(2001)认为OFDI的类型对于汇率对OFDI的影响有着重要影响。对于资源导向型OFDI,跨国企业的主要目的是利用东道国比较低的生产要素价格来生产产品,之后将产品卖回国内市场或者投向全球市场。因此东道国货币贬值将有利于东道国生产的产品出口,会促进跨国企业对东道国的投资;而东道国货币升值将不利于东道国生产的产品出口,会抑制跨国企业对东道国的投资。相反,对于市场导向型OFDI,跨国企业的目的是生产的产品在东道国销售,以期占领东道国市场。在这种情况下,东道国货币升值会增加跨国企业的利润,促进其对东道国的投资,而东道国货币贬值则会减少跨国公司的利润,从而会减少其对东道国的投资。

在汇率波动与OFDI关系的研究中,比较有影响的主要理论有“实际期权论”和“柔性生产论”。“实际期权理论”(Campa,1993)的主要观点是由于OFDI具有不可逆性,汇率的频繁波动会增加跨国企业投资的收益风险。跨国企业的利润等于其跨国投资未来收入的现值减去沉没成本,风险增大时跨国投资企业将需要更高的投资溢价来抵消可能出现的损失。在这种情况下,企业可能会选择放弃部分项目,来等待更好的时机,这使得一国的OFDI下降。 因此,汇率波动增大会抑制OFDI的增长。但是目前国际上也有多位学者认为汇率波动与OFDI之间存在正向关系。如“柔性生产论”就认为汇率波动对本国OFD存在促进作用,跨国公司为了降低国际生产经营所带来的风险会选择在多个国家进行生产来降低潜在风险,并且其在海外的生产能力会随着汇率波动率的增大而提高。Goldberg 和 Kolstad(1995)以实证分析了1978~1991年汇率波动对美国在英国、加拿大和日本直接投资的影响,结果表明会汇率波动对本国对外直接投资有促进作用。

2 实证分析

2.1 数据选取与数据处理

本文所采用的样本数据是1996~2011年的年度数据,其中,1996~2002年的中国对外直接投资年度数据是来自于联合国贸易与发展委员会(UNCTAD)统计网站, 2003~2011年的中国对外直接投资年度数据是来自于中国商务部发布的各期《中国对外直接投资统计公报》。OFDI数据是以亿美元计价的。

由于对外直接投资是一个考虑全球性投资成本的策略选择过程,故本文选取人民币实际有效汇率作为反映人民币汇率变化的基本变量。人民币实际有效汇率指数来自于中经网的实际有效汇率月度数据统计,以2005年为基期(Reer2005),采用间接标价法(汇率上升,本币升值)。人民币实际有效汇率年度数据是月度汇率12个月的数学平均值,记为Reer。

在汇率波动的测量上,本文采用广义自回归条件异方差(GARCH)模型测算。同时为了克服年度数据较少的缺点,本文利用1996年1月至2011年12月的月度数据测算出每个月的月汇率波动率,然后以每年月度数据的平均值得到年度波动值,记为VE。

为了消除同方差,对变量取对数,分别表示为lnOFDI、lnReer、lnVE。考虑到时间序列的特征,在建立VAR模型之前,我们先对三组数据分别进行ADF检验,以判断结果是否稳定。

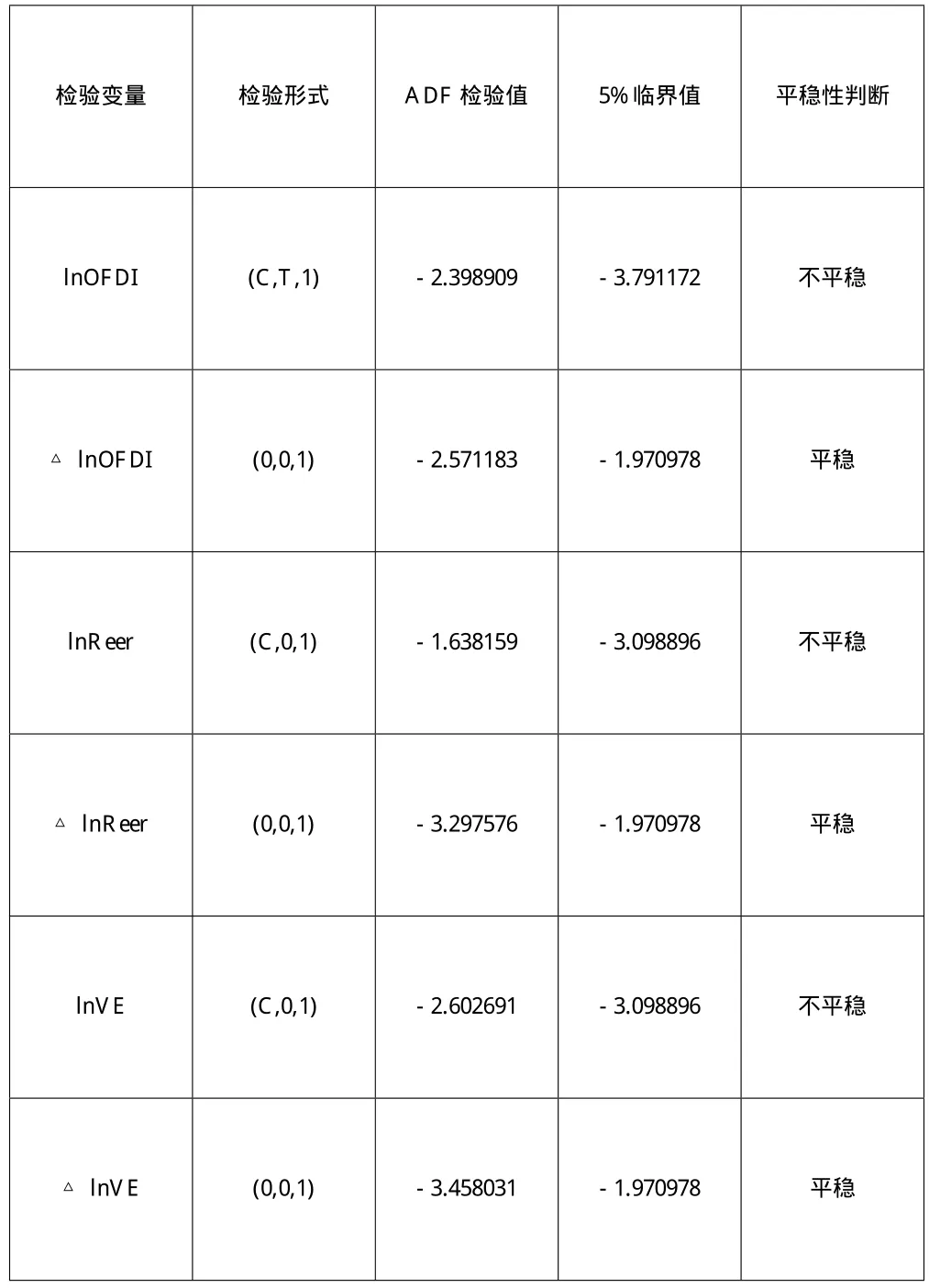

表1 ADF单位根检验结果

从表1的检验结果表明:变量lnOFDI、lnReer、lnVE都不平稳,而它们的一阶差分序列都在5%的临界值水平上是平稳的,可以得知它们均为一阶差分平稳变量。

2.2 建立模型

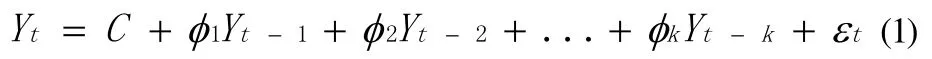

本文将使用OFDI、Reer、VE这三个变量的年度数据建立一个VAR模型来研究1996~2011年人民币实际有效汇率水平变化及波动对中国对外直接投资的影响。同时为了减少异方差的影响,我们对这三个变量都取自然对数,处理后的变量分别定义为lnOFDI、lnReer、lnVE。假设滞后阶数为k,用这三个变量可以构造如下VAR(k)模型:

因为不当的滞后期数对协整检验的结果会有较大的影响,因此我们需要确定合适的滞后期k。根据 LR、AIC 和 SC 等多种准则,对不同 VAR 对应的值进行测试,我们可以得知最优滞后回归阶数是1,即VAR(1)模型是最佳的检验模型。

由此,下面的分析中我们建立起lnOFDI、lnReer、lnVE之间滞后一期的VAR模型:

同时我们对该VAR 模型估计结果进行平稳性检验,得到VAR模型里没有大于1的特征根,可以判断该模型是一个平稳的系统,可以继续对其进行脉冲响应函数分析和方差分解分析。

2.3 脉冲响应和方差分解

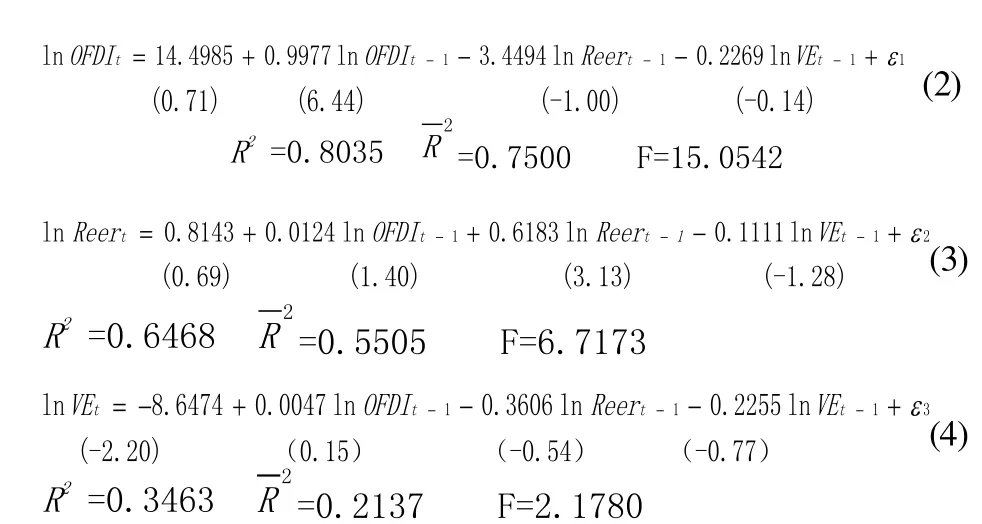

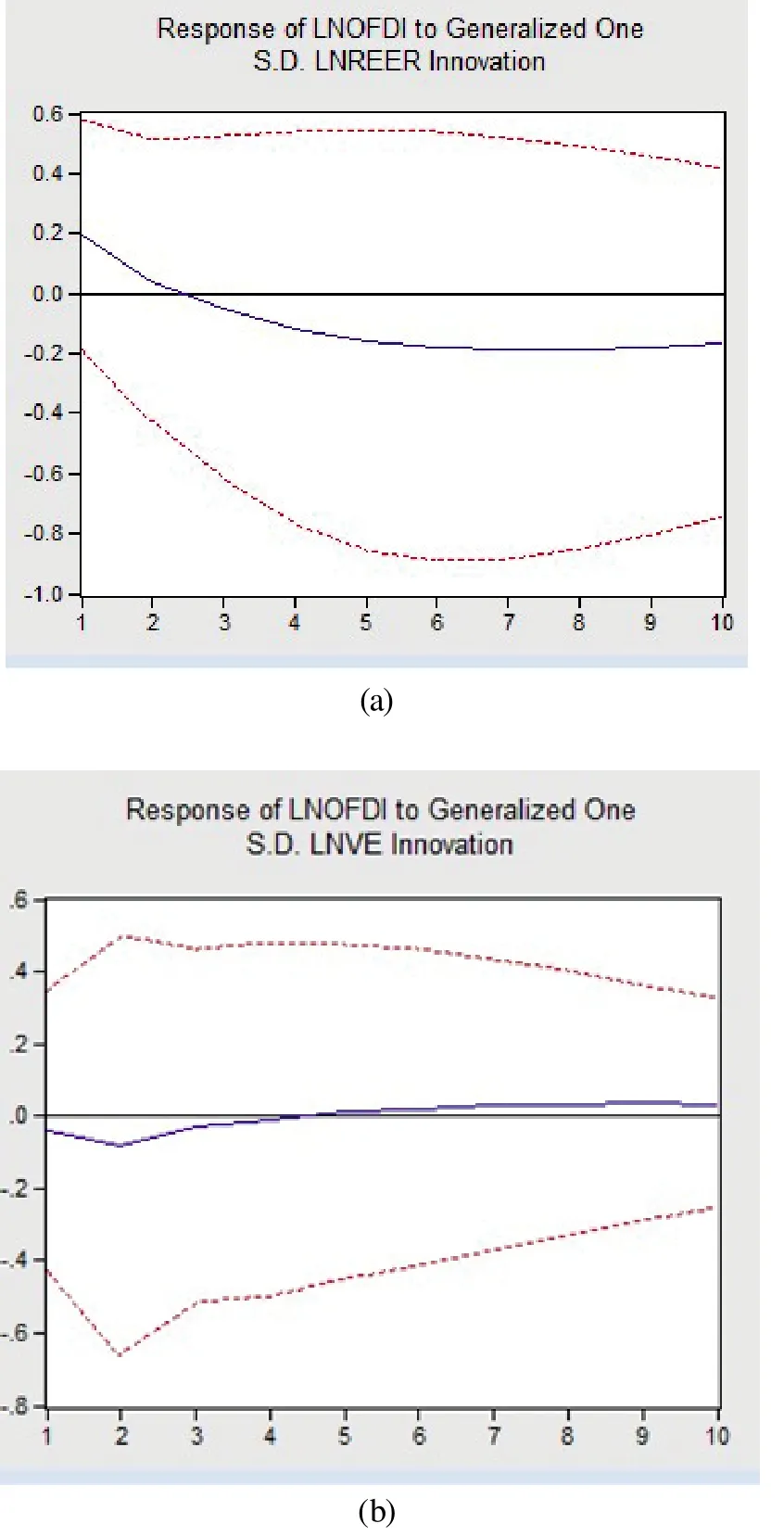

本文将使用由Koop等(1996)年提出的广义脉冲响应函数来分析模型受到某种冲击时对系统的动态影响。图1给出了lnofdi对于lnreer和lnve一个标准差冲击的脉冲响应函数图。在下面两个图中,横轴是表示冲击作用的滞后期间数(单位:年),纵轴是表示lnofdi的响应,实线代表脉冲响应函数,虚线代表正负两倍标准差偏离带。

从图1(a)可以知道,lnreer每上升一个点,即升值1%,在当期会导致lnofdi增加0.19%,但是这种促进作用在第二期就减弱为0.04%,并且在第三期消失,从第三期开始就导致lnofdi减少0.04%,并且在后面一直保持这种效应,即lnreer从第三期开始与lnofdi成负相关。从图1(b)可以看到,lnofdi对来自lnve的冲击反应也不是很灵敏,lnve增加1%,在第一期使得lnofdi减少了0.05%,并使lnofdi第二期 减少了0.12%,之后就迅速上升,对于第五期及之后的lnofdi影响甚至为正。

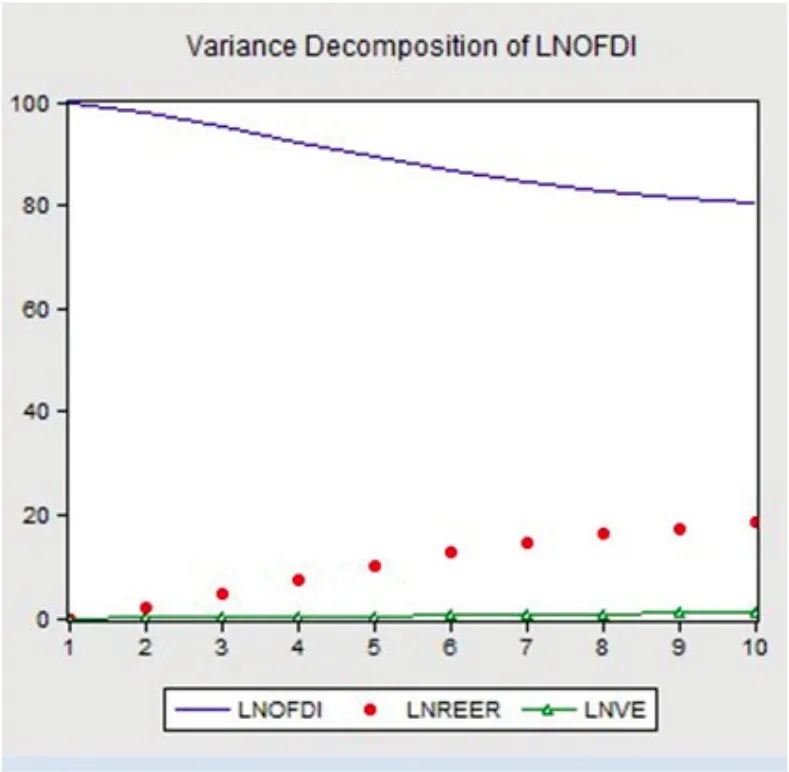

下面我们将利用方差分解法来分析lnreer与lnve对VAR模型中lnofdi变动的贡献程度。图2给出了lnofdi方差分解的结果。图中横轴是表示滞后期间数(单位:年);纵轴是表示其他变量的贡献率(单位:百分数)。

图2对于 lnofdi的方差分解结果表明,中国对外直投资主要取决于自身的强化效应,贡献度一直保持在80%以上。lnve的冲击对lnofdi的影响十分微弱,始终处于2%以下。lnreer对lnofdi的冲击影响从第二期开始显现,逐步增加,在第十期超过了17%。

图1 实际有效汇率水平和汇率波动的结构冲击引起的OFDI的响应函数

图2 LNOFDI的方差分解图

3 结论和建议

实证结果表明人民币实际有效汇率水平对外直接投资影响结果在短期内是和“相对财富效应论”的结果是一致的,认为人民币升值可以促进中国对外直接投资;但是长期来看,人民币实际有效汇率贬值是与对外投资正相关。这可能是中国对外直接投资在短期内成本导向型的投资会占据主导,而长期时市场导向型的投资会增加。本文在汇率波动对中国对外直接投资影响的结论上,短期是与“风险规避论”是一致的,而长期的结论却是与“柔性生产论”相同。这说明了跨国投资经验缺乏的企业跟拥有丰富海外投资经验的企业反应是有所不同的。这是由于发展中国家对外直接投资经验匮乏,一旦东道国货币出现波动,出自于对汇率波动对未来收入和生产成本的不确定性,而不敢贸然投资。

基于研究结论,本文给出如下政策建议:

(1)加快产业升级,实现对外直接投资跨越式发展;(2)坚持推进人民币国际化进程;(3)放松汇率管制,让汇率更自由的浮动;(4)完善金融体系,建立风险防范机制。

[1]陈恩,王方方.中国对外直接投资影响因素的实证分析——基于2007-2009年国际面板数据的考察[J].商业经济与管理,2011(8).

[2]程瑶,于津平.人民币汇率波动对外商直接投资影响的实证分析[J].世界经济研究,2009(3).

[3]王凤丽.人民币汇率对我国对外直接投资的影响—基于ECM模型的检验[J].经济问题探索,2008(3).

[4]于津平.汇率变化如何影响外商直接投资[J].世界经济,2007(4).

[5]Buckley Peter J.etal.The determinants of Chinese outward foreign direct investment.Journal of International Business Studies, 2009, 40(2).