浅谈应收账款周转率计算公式存在的问题及对策

2013-09-21

(西南大学经济管理学院重庆400715)

一、应收账款的涵义和基本公式

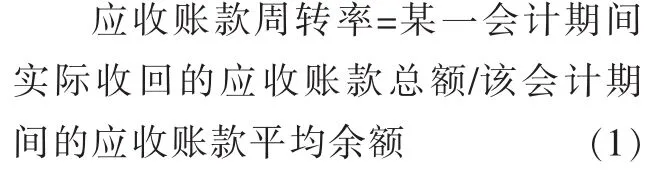

企业营运资金运用状况分析是企业全部资金运用状况分析的重要组成部分,而应收账款周转率是对企业营运资金运用状况进行分析的重要指标。它反映的是企业应收账款变现速度的快慢以及企业管理层对应收账款管理效率的高低。应收账款周转率衡量的是应收账款的平均余额在一个会计年度中转换为现金的次数,即该指标的计算基础是能“转换为现金”的应收账款。从分析企业经营资金的这个过程可以看出:企业资金的“周转”是指在这个经营周期中,资金完成了某一个环节的任务,进入下一个环节。比如,存货的周转是指存货先进入销售环节,然后售出,“存货周转率”衡量的是存货周转速度。同理,对应收账款来说,其“周转”应当是指企业的经营已经完成了从“应收账款”到“现金”这一环节的转换。也就是说,完成了应收账款的周转任务的资金数额应当是“已经收回了的应收账款”,就像完成了存货周转任务的资金数额是 “已经售出的存货”一样。按照这一思路进行分析,可以得到“应收账款周转率”的计算公式是:

分子反映的是已经收回的应收账款,分母是某个会计期间中企业持有的应收账款平均余额。

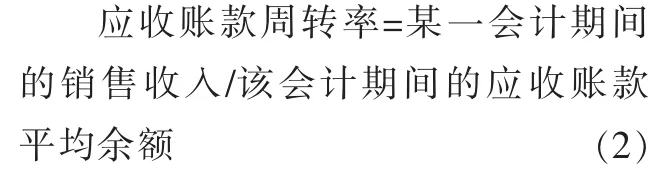

一些参考书或者教材中还有另外一个常用的应收账款周转率公式,即:应收账款周转率是销售收入与应收账款的比率。其用公式表示为:

之所以该公式的分子利用销售收入代替,主要是因为外部分析人员无法准确的取得公式的赊销数据,只好直接使用销售收入计算。但是该公式将会夸大应收账款周转率,所以在实际使用过程中最好使用公式(1)计算。

二、应收账款周转率存在的问题

(一)应收账款周转率分子的选用。目前对于应收账款周转率分子的选取主要有两种意见。一种是利用某一会计期间的销售收入作为分子,但是从理论上讲,应收账款周转率中的应收账款是由赊销引起的,其对应的流量是赊销额,而非全部销售收入。如果利用销售收入作为分子,实际上相当于假设现销是收现时间等于零的应收账款。但是大部分企业并非如此,所以直接采用销售收入作为分子会直接导致应收账款周转次数的增加,从而使应收账款周转天数减少。这样将使应收账款周转率失去真实性,不利于企业做出决策。另外一种是分子采用主营业务赊销收入净额,它等于主营业务收入减去现销收入、商业折扣、销售折让和销售退回,数据可以通过查询利润表以及利润分配表获得。但是,作为商业机密本年应收账款回收额一般不对外公布,外部投资者取得这些数据很困难,从而使得以主营业务赊销收入净额作为分子分析应收账款周转率对外部投资者来说实用性不大。

(二)应收账款分母的计算。现行应收账款周转率分母一般都是采用某一会计期间应收账款余额年初数与年末数的算术平均数,这是基于企业应收账款在一个会计期间内呈线性增加或者减少的假设。但实际上,大多数企业的应收账款变化不会这样简单。这样选取分母的方法主要有两大缺陷。第一,忽略了季节性行业的企业。季节性企业的应收账款占用额会随季节性因素呈非线性波动。例如:某集团公司下属A、B两个持续经营的公司,销售规模以及赊销政策类似。假设赊销都在月初,A公司生产羽绒服,销售主要在冬季(1月和12月的赊销额各为500万元),那么A公司应收账款大部分也分布于会计期末和下期期初,按照简单算术平均计算,年内应收账款占用较高;B公司生产电风扇,主要销售在夏季,所以应收账款主要分布夏季(7月和8月的赊销额各为500万元),年末应收占用额较少。从以年为会计期间来看,A、B两个公司的赊销额大致相等,但是按照简单年初年末算术平均计算应收账款的平均占用,A公司会被高估,而B公司会被低估。在销售规模类似(公式中分子类似)的前提下,按照现行公式计算,A公司应收账款周转率被低估,B公司被高估。如果以此衡量企业效绩,对集团公司的分析决策不利。第二,利用算术平均计算作为分母计算,除了没有考虑季节性企业外,此公式的利用假设前提是分母必须不等于0。

(三)应收账款的坏值准备问题。财务报表上列式的应收账款是已经计提坏账准备后的净额,而销售收入并未相应的减少。其结果是,计提的坏账准备越多,应收账款周转次数越多,天数越少。这种周转次数增加、天数减少不是业绩改善的结果,反而说明应收账款管理欠佳。

(四)应收票据是否计入应收账款周转率。应收票据大部分也是企业在销售商品或提供劳务而得到的,它也是企业应收项目的重要组成部分,而现行的应收账款周转率计算并未将其包括在其中。

(五)应收账款周转天数是否越少越好。应收账款是由赊销引起的,如果赊销有可能比现销更有利,周转天数就不是越少越好。收现时间的长短与企业的信用政策有关。例如,甲企业的应收账款周转天数是18天,信用期是20天;乙企业的应收账款周转天数是15天,信用期是10天。前者的收款业绩优于后者,尽管周转天数较多,因为后者应收账款周转天数超过了公式的信用期。改变信用政策通常会引起企业应收账款周转天数的变化。信用政策的评价因素涉及多种因素,不能仅仅考虑周转天数的缩短。

(六)应收账款分析应与销售额分析、现金分析相联系。应收账款的起点是销售,终点是现金。正常情况是销售增加引起应收账款增加,现金流量和经营现金流量也会随之增加。如果一个企业应收账款日益增加,而销售和现金日益减少,则可能是销售出了问题,以致放宽信用政策,甚至随意发货,但现金却收不回来。

三、应收账款周转率公式的改进

(一)对应收账款周转率分子的改进。对于应收账款来说,其“周转”应该是企业的经营已经完成了从 “应收账款”到“现金”这一环节的转换。也就是说,完成了应收账款的周转任务的资金数额应当是 “已经收回了的应收账款”,而不是本期发生的赊销净额或者说主营业务收入。

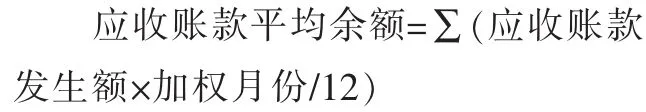

(二)对应收账款周转率分母计算公式的改进。由于采用应收账款简单平均数存在很多缺陷,特别是在计算技术飞速发展的形势下,许多学者提出把计算周期缩短到月,并且按月加权平均计算,这样一来不仅能够满足相关方对企业状况、经营成果的了解,而且能及时了解赊销活动动向,并根据具体情况合理修改赊销政策,提高资金的周转效率。因此可以把应收账款平均余额的计算公式改为:

(三)在坏账准备金额较大时,调整计算方式。如果存在坏账准备金额较大的情况,就应使用未计提坏账准备的应收账款进行计算,可以参考报表附注中披露的应收账款坏账准备信息,作为调整依据,从而简化核算。

(四)扩大应收账款周转率核算采集数据的范围。考虑到赊销可能包括票据结算,并且大部分应收票据是销售形成的,是应收账款的另外一种形式,应将其纳入应收账款周转率的计算。所以,我们在考虑应收账款平均余额的时候也应包含应收票据平均余额。

总之,对应收账款周转率公式的分子、分母进行调整后,同时加大应收账款周转率核算采集数据的范围,将应收票据纳入应收账款周转率核算,使应收账款周转率更能切合企业的工作实际,得出的数据更能准确地反映企业应收账款的周转状况,从而使管理者在进行营运能力分析和资金运营管理时更为科学、合理决策。