会计准则国际趋同、研究开发支出及其经济后果*

2012-11-15王亮亮王跃堂杨志进

王亮亮,王跃堂,杨志进

(1.南京大学 会计学系,江苏 南京210093;2.南京大学 会计与财务研究院,江苏 南京210093)

一、引 言

为了顺应中国市场经济发展对会计工作提出的新要求,借鉴国际财务报告准则,财政部于2006年2月15日颁布了新的企业会计准则(下文简称CAS2006)。新准则最显著的特征是立足国情、国际趋同(刘玉廷,2007)。在此背景下,新准则关于研究开发支出(下文简称R&D支出)的会计处理充分体现了国际趋同的特征:会计准则改革以前,研究开发相关的大部分支出直接在当期作为费用处理;CAS2006实施以后,R&D支出的会计处理变为有条件的资本化,这一处理办法与国际会计准则更为接近。新准则对R&D支出会计处理方法的改变直接影响企业的盈余报告和管理层对R&D支出的态度,进而影响企业研发决策。那么CAS2006的实施是否促进了企业加大研发投入?对不同企业的促进作用是否存在差异?R&D支出新的会计处理方法更符合经济实质,但同时也给予管理层更大的盈余管理空间,那么新准则下的R&D支出是否能够提高企业财务报表的价值相关性?此外,市场对企业R&D支出如何定价,市场是否会给予资本化R&D支出正面反应,是否对资本化的R&D支出定价高于对费用化R&D支出的定价?对上述问题进行研究可以为会计准则国际趋同的实施效果提供评价依据。

为了研究上述问题,本文选取披露R&D支出信息的中小板上市公司作为研究样本,①基于契约观和信息观角度,系统检验R&D支出会计处理方法变化对企业研发决策以及报表价值相关性的影响。

二、文献回顾

(一)R&D支出影响因素研究

国内外学者研究R&D支出影响因素主要从企业内部和外部两个角度展开。国内学者针对我国企业R&D支出影响因素的研究有:安同良等(2006)基于调查问卷数据,研究企业规模、所有制和行业是否影响企业的R&D支出;刘运国等(2007)研究高管任期与R&D支出关系,结果表明R&D支出与高管任期显著正相关;夏芸等(2008)也从上市公司高管角度研究高管的股权激励对R&D支出的影响;除了从内部因素角度研究R&D支出影响因素外,李丹蒙等(2008)从企业所处地区的市场化进程角度,研究外部环境对企业R&D支出的影响。

尽管研究R&D支出影响因素的成果已经很多,但国内学者较少从企业盈余目标角度进行研究。国外学者Graham等(2005)调查了美国401个企业的财务负责人,其中有80%的人表示他们会考虑通过削减R&D支出达到盈余目标;Osma等(2009)根据经验证据发现,企业管理层基于短期盈余报告压力会减少R&D支出。国内学者宗文龙等(2009)基于会计准则改革的契机,研究发现企业R&D支出资本化处理受到盈余报告目标的影响,为相关理论提供了间接的经验证据。与上述文献不同,本文研究外生性制度变化降低盈余报告压力是否会促进企业加大R&D投入,在此基础上还进一步探究会计准则变化对不同企业的影响是否存在差异。

(二)R&D支出价值相关性研究

研发支出是企业为保持未来创新能力而进行的投资,这种当期的支出是预期会带来未来的收益,并在未来的报告盈余中反映出来。如果研发投入能带来企业价值的预期增长,那么对研发支出资本化应当能够提高报告的价值相关性。Lev等(1996)对按照通用会计原则(GAAP)费用化的研发支出进行了资本化,并采用直线法摊销,发现该调整具有价值相关性并能够预测企业未来的股票回报,表明资本化处理具有增量信息含量。不过,也有学者获得相反的结论,如Cazavan-Jeny等(2006)基于197家法国企业样本,研究发现资本化R&D支出与企业股价、投资报酬率负相关。可见,研究尚未获得统一的结论。

CAS2006出台前,国内学者已经注意到无形资产的价值相关性问题。王化成等(2005)从企业无形资产与未来业绩相关性的角度进行了研究,发现无形资产信息具有价值相关性。程宏伟等(2006)考察了企业R&D投入与业绩相关性,结果表明研发投入与企业业绩正相关。CAS2006出台后,程小可等(2010)研究发现,上市公司开发支出比无形资产和不包括研发支出的净资产更具价值相关性,不过限于研发信息披露的约束,其使用的“开发支出”科目反映的是期末的存量概念,计量上存在一定的噪音。

由此可知:(1)资本化R&D支出是否能够提高报表的价值相关性,经验证据尚未形成统一的研究结论;(2)目前国内较少直接研究资本化R&D支出与企业价值的关系,已有文献对于资本化R&D支出的计量存在误差;(3)国内尚无资本化和费用化R&D支出与企业价值关系的比较研究。

三、制度背景、理论分析与研究假设

(一)企业会计准则改革与R&D支出:基于契约观的分析

企业的会计盈余数据被广泛用于公司的薪酬契约、债务契约以及监管要求,企业的管理层背负着盈余报告的压力。我国多数上市公司为国有企业改制、剥离而来,也有一些新兴企业。特殊的制度背景决定了我国企业领导人的短视行为(myopic)往往更为严重,直接表现为过于关注当期的会计盈余。由于R&D支出是一种长期投资,因而基于薪酬契约,管理层R&D投资积极性会受到抑制(Brown等,2008)。从债务契约角度看,国外大量研究发现管理层基于债务契约动机的盈余管理,但由于我国上市公司的国有背景以及银行的监管力度不够,所以债务契约对国内上市公司的约束往往较弱,但仍不能否认管理层会受到债务契约的约束。上市公司还受到来自于资本市场的盈余压力,如分析师预测等(Burgstahler等,2006)。除此之外,国内上市公司还受到政府特殊制度安排带来的监管压力,如配股制(孙铮等,1999)。可见,我国上市公司管理层受到来自多方的盈余报告压力。

原企业会计准则将研发费用全部费用化的处理方法增加了当期的费用,虚减了当期的利润。如果可以资本化,那么R&D支出对当期利润的影响减小,利润相应提高。从管理层盈余报告压力看,企业会计准则变化后R&D中开发阶段支出部分可以资本化,而不都是在当期费用化,无疑会减轻管理层在开发阶段的盈余压力,从而提高其对R&D支出的投资热情,促进企业增加R&D支出。综合上述分析,我们提出假设1。

假设1:控制其他因素的影响,新企业会计准则的实施促进企业的R&D支出。

(二)企业会计准则改革、R&D支出与企业价值:基于信息观的分析

1.企业会计准则改革、R&D支出与价值相关性

原企业会计准则将绝大部分的R&D支出作为费用处理,减少了当期的利润。而企业R&D支出实质上是一种投资,投资成功能够给企业带来更多的现金流,为企业创造更高的价值,国内多位学者的研究也支持这一观点(王化成等,2005;程宏伟等,2006)。基于此,能够产生经济利益且符合其他条件的R&D支出资本化处理更为符合企业的经济利益实质,使得企业的报表价值相关性提高(Lev等,1996)。尽管企业会计准则允许研发支出部分资本化更为符合经济实质,但是研发支出资本化也给予企业管理层更多的裁量权,管理层可以通过改变资本化比例进行盈余管理,如宗文龙等(2009)研究发现企业存在利用资本化政策实现扭亏的行为。基于盈余管理视角,R&D支出资本化处理方法给予了企业管理层盈余管理空间,这将降低报告数据的可靠性,进而降低财务报告的价值相关性。尽管如此,我们认为R&D支出资本化将提高报表信息的价值相关性。基于上述分析,我们提出假设2。

假设2:控制其他因素的影响,新企业会计准则R&D支出会计处理方法使报表价值相关性提高。

2.资本化、费用化R&D支出与企业价值

R&D支出是对未来的投资,存在一定的风险,并非所有R&D支出都能够提升公司价值。新准则下R&D支出的会计处理符合这一思想,同时依据谨慎性原则,新准则对于资本化R&D支出有严格的确认条件,包括:(1)完成该无形资产以使其能够使用或出售在技术上具有可行性;(2)能够证明运用该无形资产生产的产品存在市场或无形资产自身存在市场,无形资产将在内部使用的,应当证明其有用性;(3)有足够的技术、财务资源和其他资源支持,以完成该无形资产的开发,并有能力使用或出售该无形资产。R&D支出至少要满足上述三个条件②才可以进行资本化会计处理。符合上述条件的资本化R&D支出能够带来未来的经济利益,即与企业价值正相关。与资本化R&D支出不同,费用化R&D支出包含两种可能:一种是不满足资本化条件的R&D支出,这部分R&D支出带来未来经济利益的可能性较小;另一种是满足资本化条件但没有资本化的R&D支出,这部分费用化R&D支出同样能够带来未来经济利益。无论如何,费用化R&D支出与企业价值相关性应弱于资本化的R&D支出。基于上述分析,我们提出假设3和假设4。

假设3:控制其他因素的影响,资本化R&D支出与企业价值正相关。

假设4:控制其他因素的影响,与费用化R&D支出相比,资本化R&D支出与企业价值正相关性更强。

四、研究设计

(一)样本选择

本文选择2006-2009③年度发生R&D支出的中小板上市公司作为研究样本。通过翻阅中小企业板上市公司2008年和2009年的年报,我们手工收集了2006-2009年的研究支出数据,共获得披露研发支出且研发支出不为零的551个初始样本。④“契约观”研究样本的筛选步骤为:(1)剔除回归所需数据缺失的样本,共148个观测值;(2)剔除只有改革前或者改革后数据的企业,共244个观测值,因为这类企业无法进行前后对比。经过上述步骤,确定“契约观”研究最终样本共159个观测值。“信息观”研究样本筛选步骤为:(1)2006年上市公司尚未开始执行CAS2006,故剔除121个观测值;(2)剔除回归所需数据缺失的样本,共84个观测值;(3)剔除未披露研发支出资本化、费用化比例的样本,共214个观察值。经过上述步骤,确定“信息观”研究最终样本,共132个观测值。研究所用数据来自Wind资讯和CCER中国经济金融数据库。

(二)变量设计与回归模型

1.企业会计准则改革与R&D支出:基于契约观的检验

本文构建以下检验模型:

其中,TotalR&D为被解释变量,代表研发投入强度,借鉴前人文献中普遍采用的度量方法(安同良等,2006;李丹蒙等,2008),使用R&D支出与主营业务收入的比值衡量;Post_CAS06为新会计准则实施前后的虚拟变量,新准则实施后为1,否则为0;HOLD为高管持股比例;ROA为净利润除以总资产;Lev为负债与总资产的比值;Size代表规模,采用当年主营业务收入的自然对数来衡量;SOE代表所有权性质,国有企业为1,非国有企业为0;Industryj为信息技术业和社会服务业两个行业虚拟变量,若属于行业j取1,否则为0。依据假设1的预期,β1应该显著为正。

2.企业会计准则改革与R&D支出:基于信息观的检验

(1)新会计准则计量与“As-if”(旧会计准则)的比较分析

本文基于价格模型,借鉴Smith等(2001)使用的“As-if”方法比较企业会计准则改革对报表价值相关性的影响。

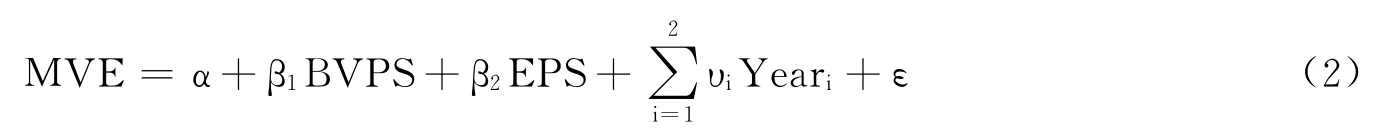

式(2)为新会计准则下的价格模型。其中,MVE为每股净资产的市场价值,以下一期4月末股票收盘价计量;BVPS为每股净资产的账面价值;EPS为企业每股收益;Yeari为年份虚拟变量,年份为i时取1,否则为0。

式(3)为采用“As-if”方法对新会计准则下的账面价值和每股盈余进行调整后的价格模型。Adj_BVPS为调整后的每股净资产的账面价值,即每股净资产账面价值减去每股资本化的R&D支出;AdjCap_EPS为调整后的每股收益,即每股收益减去每股资本化的R&D支出;其余变量同前文。依据假设2,式(2)的拟合优度应该显著高于式(3)。

(2)资本化、费用化R&D支出与企业价值

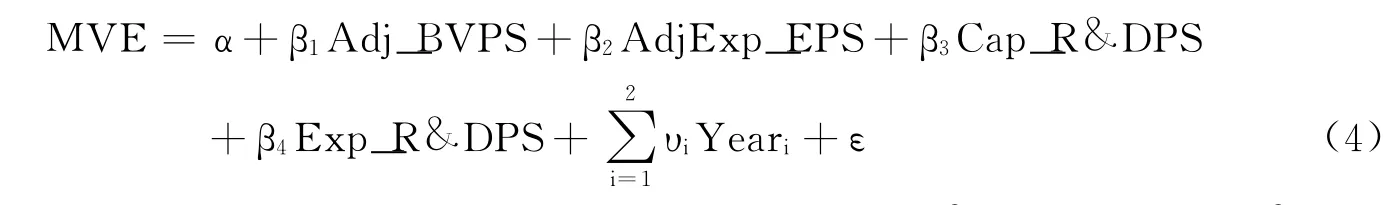

其中,AdjExp_EPS为每股收益加上每股费用化的R&D支出;Cap_R&DPS为每股资本化的R&D支出;Exp_R&DPS为每股费用化的R&D支出;其余变量定义同前文。依据假设3和假设4,β3应该显著为正且显著大于β4。

五、实证结果与解释

(一)企业会计准则改革与R&D支出:基于契约观的实证检验

1.会计准则改革是否促进企业R&D投入

表1列示了企业会计准则改革与R&D支出关系的OLS回归结果。观察模型的总体检验结果,模型1和模型2都在1%的水平上显著。观察变量Post_CAS06的系数,模型1中在5%的水平上显著为正;控制行业因素后,即模型2中该变量也在10%的水平上显著为正。回归结果表明,CAS2006实施后,R&D支出有条件的资本化政策降低了企业管理层的盈余报告压力,促进了企业增加R&D支出,即本文的假设1得到验证。此外,Post_CAS06的系数在1%-1.5%之间,即改革之后企业研发强度增加了1%-1.5%,与样本公司研发强度平均水平4%相比,会计准则改革对研发强度的影响具有经济显著性。控制变量的检验结果与已有研究结论基本一致(李丹蒙等,2008)。与已有研究结论不同的是,国有企业的研发强度要高于非国有企业,可能的原因是研究样本是规模相对较小的公司,因为李丹蒙等(2008)的研究发现国有企业研发强度与规模负相关,而非国有企业研发强度与规模正相关。

表1 企业会计准则改革与R&D支出

2.进一步检验:企业R&D投入变化的影响因素

上文研究表明R&D支出有条件的资本化政策显著促进了企业的R&D投入。那么不同企业在会计准则改革影响下提高R&D投入的程度是否存在差异呢?为研究此问题,我们依据Berger(1993)的研究构建如下回归模型。

R&D_CHG=α+β1Hold+β2ROA+β3LEV+β4Size+β5SOE+ε

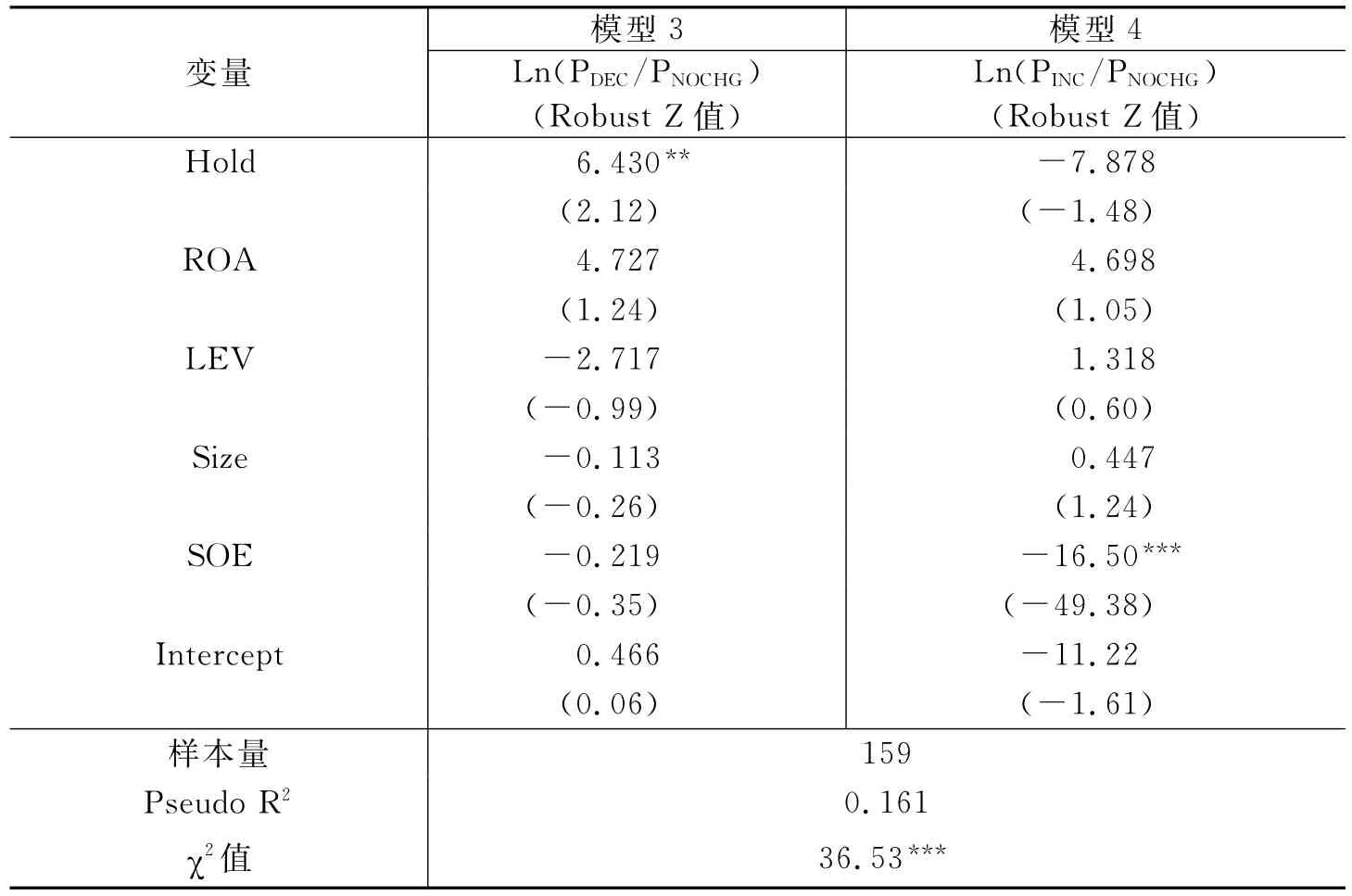

其中,R&D_CHG表示会计准则改革前后R&D的投入变化,如果改革前R&D投入位于中位数以下,改革后(平均)R&D投入位于中位数以上,则将其定义为“提高组”(INC),变量取值为1;如果改革前R&D投入位于中位数以上,改革后(平均)R&D投入位于中位数以下,则将其定义为“降低组”(DEC),变量取值为-1;其余企业作为“不变组”(NOCHG),变量取值为0。依据这种赋值方法,本文使用“无序多值逻辑回归”(Multinomial Logistic Regression)进行相关检验,回归结果见表2。

表2 R&D支出变化的影响因素

表2中模型3和模型4以第三类企业(NOCHG组)为基准组,同时对“降低组”和“提高组”进行Logit回归。模型的χ2值为36.53,在1%的水平上统计显著;模型拟合的Pseudo R2为16.1%,拟合效果比较理想。管理层持股水平(Hold)变量在模型3中显著为正,在模型4中为负,在15%的水平上显著。检验结果表明企业管理层持股水平越高,则公司越不可能是“提高组”,越有可能是“降低组”。由于管理层持股水平高的企业盈余报告压力低于持股水平低的企业,因而在会计准则降低企业盈余报告压力下,管理层持股水平高的企业所受影响较小,即管理层持股水平高的企业促进R&D投入的可能性要小。SOE变量在模型4中显著为负,而在模型3中统计不显著。这表明国有企业在盈余报告压力降低的情况下,提高R&D投入的可能性显著小于非国有企业。由于国有企业领导人地位不稳定,其短视行为更严重,因而即使在盈余报告压力降低的情况下,国有企业领导人仍然不太可能提高R&D投资。企业规模、盈利水平和债务水平对R&D投入变化影响不显著。

(二)企业会计准则改革与R&D支出:基于信息观的实证检验

1.研发支出的资本化是否提高报表的价值相关性

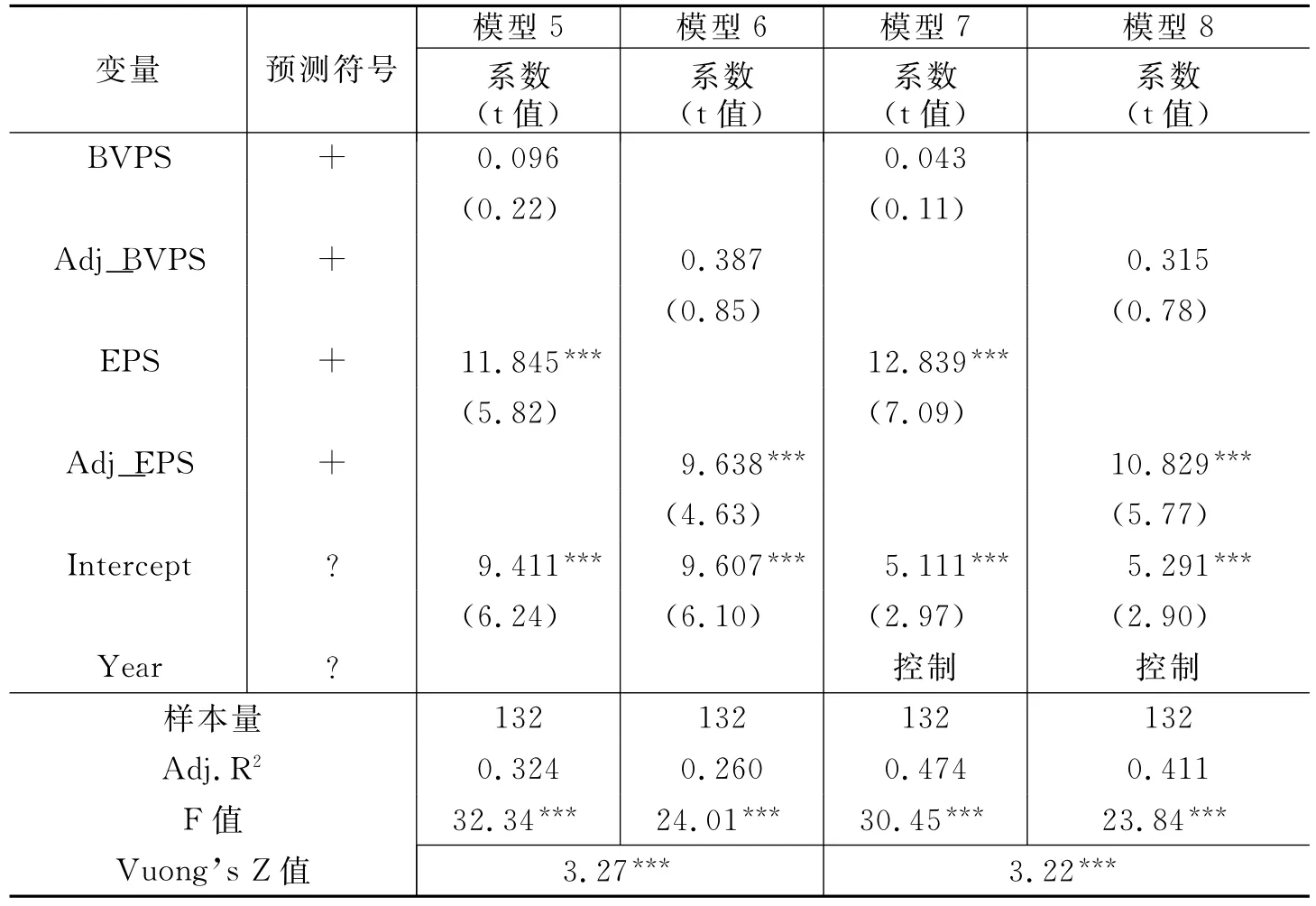

借鉴Smith等 (2001)的“As-if”方法,我们检验了新会计准则关于R&D支出的会计处理方法是否提高了报表的价值相关性,检验结果见表3。模型5和模型7为新会计准则下的价格模型估计结果,模型6和模型8为依据改革前R&D支出会计准则对新准则下的每股净资产和每股盈余进行调整后的价格模型估计结果。模型5的调整R2值为0.324,“As-if”模型(模型6)的调整R2值为0.260。这表明R&D支出采用新会计准则与旧准则相比,报表的价值相关性显著提高:Vuong检验(Vuong,1989)的Z值为3.27,在1%水平上显著。在控制年份影响下,模型7的调整R2值为0.474,“As-if”(模型8)的调整R2值为0.411。结果同样表明R&D支出采用新会计准则与旧准则相比,报表的价值相关性显著提高:Vuong检验的Z值为3.22,在1%水平上显著。上述结果符合假设2的理论预期,即假设2得到支持。

表3 R&D支出准则变化与价值相关性

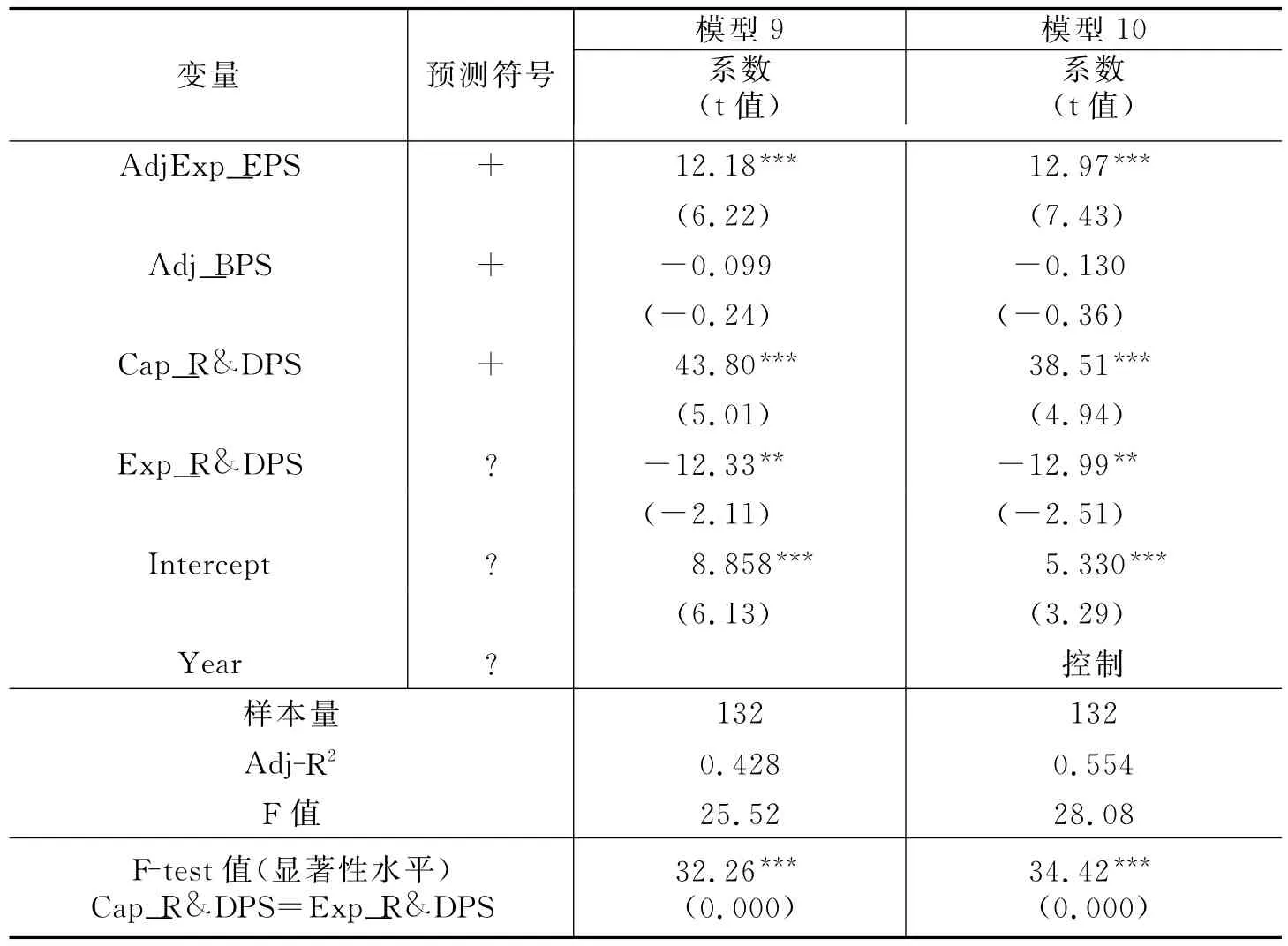

2.资本化、费用化R&D支出与企业价值

表4为资本化、费用化R&D支出与企业价值关系的检验结果。Cap_R&DPS的系数都为正,且在1%水平上显著,本文的假设3得到了验证。Exp_R&DPS的系数都为负,且在5%水平上显著,即费用化R&D支出与企业价值负相关。进一步通过F检验发现资本化R&D支出与费用化R&D支出的系数显著不相等,即资本化R&D支出的系数显著高于费用化R&D支出,表明资本化R&D支出与企业价值正相关性更强,假设4得到了支持。

表4 资本化、费用化R&D支出与企业价值回归结果

(三)稳健性检验

为检验实证结论的可靠性,本文进行了如下的稳健性检验:(1)为控制极端值对研究结论产生的不利影响,我们使用5%水平缩尾后的研发强度变量重新对表1中的模型1和模型2进行检验。(2)改革前只能获得一年数据,客观上带来了“契约观”样本前后的不对称性。为了降低样本不对称性的影响,我们剔除2007年样本后重新对模型1和模型2进行检验。(3)由于分位数回归不容易受到极端值影响,并且能够克服OLS回归对于假设要求过高的问题。本文使用中位数回归法重新检验模型1和模型2。(4)在检验R&D投入变化影响因素时,前文使用的是M-Logit回归。由于“提高组”、“不变组”和“降低组”存在由高到低的序列关系,因此我们也使用了“有序多值响应模型”(Ordinal multinomial Logistic Regression)进行检验。(5)在“信息观”视角研究回归模型中加入行业虚拟变量。(6)残差的序列相关性可能会对OLS的估计结果产生偏误,为了克服这一影响,我们对系数的标准误均进行了稳健(robust)处理,并在公司层面予以聚类(cluster)。上述检验结果与前文报告的结果基本一致,限于篇幅,未列示相关结果。

六、研究结论及未来研究方向

在会计准则国际趋同的趋势下,财政部于2006年颁布了新企业会计准则。新会计准则改变了R&D支出的会计处理办法,绝大部分费用化变为“有条件的资本化”政策。本文结合R&D支出会计处理准则的变化,研究发现:(1)新会计准则允许企业R&D支出有条件的资本化,客观上降低了企业盈余报告的压力,实施后促进了企业的研发投入;(2)新会计准则促进企业提高R&D支出的程度受到管理层持股水平和所有权性质的影响,管理层持股水平高的企业提高程度低,国有企业相对于非国有企业提高程度要低;(3)新会计准则对R&D支出的会计处理方法更为符合经济实质,虽然加大了管理层盈余管理的空间,但新准则的实施提高了财务报表的价值相关性;(4)资本化R&D支出与企业价值正相关,与费用化R&D支出相比,资本化R&D支出的市场定价更高。

本文的研究成果不仅丰富了R&D支出会计准则研究的学术文献,为政策制定部门进行政策选择和评价政策效果提供依据,还对企业管理层薪酬契约制定等提供了实践参考。

后续研究中,学者们还可以从企业所得税负、管理层特征等角度探究盈余目标与R&D支出之间关系,还可以研究R&D支出变化对企业价值的影响。上述角度都为后续研究提供了努力的方向。

注释:

①深交所针对中小企业板上市公司研发情况披露做出了具体规定(详细内容见样本选取部分),故本文选取中小企业板上市公司作为研究样本。

②其他条件还包括可靠计量、出售或使用意图等。

③新企业所得税法自2008年1月1日起开始执行,新税法对企业研究开发支出给予50%的加计扣除政策。由于财政部和国家税务总局在2006年已经对企业技术创新中的技术开发费给予税前50%加计扣除的优惠政策,为控制税收因素对研究结论的影响,本文选择2006年以后的样本。

④深交所针对中小企业板上市公司研发情况披露做出的规定最早从2008年年报开始执行,由于要求披露近三年的研发支出,因此我们可以获得2006年以后企业的研发支出数据。

[1]安同良,施浩,Ludovico Alcorta.中国制造业企业R&D行为模式的观测与实证——基于江苏省制造业企业问卷调查的实证分析[J].经济研究,2006,(2):21-30.

[2]程宏伟,张永海,常勇.公司R&D投入与业绩相关性的实证研究[J].科学管理研究,2006,(3):110-113.

[3]程小可,孙健,姚立杰.科技开发支出的价值相关性研究——基于中国上市公司的经验证据[J].中国软科学,2010,(6):141-150.

[4]李丹蒙,夏立军.股权性质、制度环境与上市公司R&D强度[J].财经研究,2008,(4):93-104.

[5]刘玉廷.中国企业会计准则体系:架构、趋同与等效[J].会计研究,2007,(3):2-8.

[6]刘运国,刘雯.我国上市公司的高管任期与 R&D支出[J].管理世界,2007,(1):128-136.

[7]孙铮,王跃堂.资源配置与盈余操纵之实证研究[J].财经研究,1999,(4):3-9.

[8]王化成,卢闯,李春玲.企业无形资产与未来业绩相关性研究——基于中国资本市场的经验证据[J].中国软科学,2005,(10):120-124.

[9]夏芸,唐清泉.我国高科技企业的股权激励与研发支出分析[J].证券市场导报,2008,(10):29-34.

[10]宗文龙,王睿,杨艳俊.企业研发支出资本化的动因研究——来自A股市场的经验证据[J].中国会计评论,2009,(4):439-454.

[11]Berger P G.Explicit and implicit tax effects of the R&D tax credit[J].Journal of Accounting Research,1993,(2):131-171.

[12]Brown J L,Krull L K.Stock options,R&D,and the R&D tax credit[J].Accounting Review,2008,(3):705-734.

[13]Burgstahler D,Eames M.Management of earnings and analysts’forecasts to achieve zero and small positive earnings surprises[J].Journal of Business Finance & Accounting,2006,(5-6):633-652.

[14]Cazavan-Jeny A ,Jeanjean T.The negative impact of R&D capitalization:A value relevance approach[J].European Accounting Review,2006,(1):37-61.

[15]Graham J R,Harvey C R,Rajgopal S.The economic implications of corporate financial reporting[J].Journal of Accounting & Economics,2005,(1-3):3-73.

[16]Lev B,Sougiannis T.The capitalization,amortization,and value-relevance of R&D[J].Journal of Accounting & Economics,1996,(1):107-138.

[17]Osma B G,Young S.R&D expenditure and earnings targets[J].European Accounting Review,2009,(1):7-32.

[18]Smith T,Percy M,Richardson G D.Discretionary capitalization of R&D:Evidence on the usefulness in an Australian and Canadian context[A].Timothg S T.Advances in International Accounting[C].Oxford:Elsevier,2001:15-46.

[19]Vuong Q H.Likelihood ratio tests for model selection and non-nested hypotheses[J].Econometrica,1989,(2):307-333.