IPO过程中会计师事务所与承销商的利益分配

2012-11-13汪泓

汪 泓

(北京大学光华管理学院,北京 100871)

一、引 言

股票的首次公开发行(Initial Public Offerings,简称IPO)是一场利益的盛宴。在这场盛宴中,投资银行、会计师事务所以及律师事务所这三方中介机构均获得了可观的利益。然而尽管这三者在IPO过程中都起到了举足轻重的作用,它们所获利润的绝对数字也都非常庞大,但我们若将三者所获的利润进行比较,便会发现其中存在着巨大的差异。在2005年以后的IPO项目中,会计师事务所获得的总收入仅仅占到投行的6.9%左右,律师事务所则更少,它们的收费仅有投行的大约3.6%。

然而与这样的差异所不对称的是,当企业财务报告出现问题面临诉讼风险时,首当其冲的却是会计师事务所。许多企业在IPO之后出现了业绩下滑的现象。Aharony et al.[1]针对中国国有企业的调查就指出,IPO企业资产收益率的中位数在IPO当年达到峰值,在IPO之后就出现了下降。在近年的中国证券市场上,IPO之后“业绩变脸”的例子同样屡见不鲜。在2011年上市的232家企业中,有49家出现了净利润的下滑。追究IPO之后企业“业绩变脸”的原因,主要在于两个方面。一方面,部分企业本身具有较高的经营风险。IPO之后,市场的变化或企业内部的管理问题等原因导致了这些企业经营业绩下滑。另一方面,许多企业在IPO之前会通过盈余管理的手段操纵利润,以达到通过证监会审批以及获取更高发行价的双重目的。财务报告的信息会反应在IPO价格中[2][3],因此企业显然有动机运用会计自主行为来增加发行收益[4]。Teoh et al.[5]在其研究中就曾提出,发行者会通过调整可操纵性应计利润来提高报告的收益,当投资者被这样的收益引导,却不知道它们是通过应计利润来实现的时侯,就会付出过高的价格。无论业绩变脸是出于什么原因,当沮丧的投资者为此追究责任时,审计师往往是首要的对象,即使审计失败的证据很少或者根本不存在[6]。

在这样的背景下,许多会计师认为,IPO中事务所相对投行的低收费并不合理。那么事实上在风险较高的企业IPO过程中,事务所是否能够从投行手中分得更多的利润呢?Marvin[7]认为,通常会计师除了表达审计意见之外并不会对他们客户的状况作出评价。但是我们可以通过其它方式了解到会计师的真实看法,因为对于那些风险较高的企业,他们会收取更高的审计费用。Stanley[8]对美国2000至2007年间的上市公司进行了检测,发现审计费用能够反映企业未来一年的经营业绩。但是在IPO中,由于企业对发行费用的控制以及企业发行规模和会计师对风险的识别能力等存在着较大差异,审计费用的高低可能并不能直接反映企业的风险。对来自中国市场的数据进行检验,发现审计费用本身与企业IPO之后的业绩变脸情况并无显著关联。因此,本文采用了一个新的指标,即企业IPO过程中审计费用与投行费用之比。使用这个比率一方面降低了企业发行规模带来的影响,更重要的是,不再将会计师事务所的收费作为孤立个体的行为,而是将会计师事务所与IPO中占据主导地位的投行的收费情况结合起来,使我们得以初步窥探IPO中会计师事务所与承销商的利益分配的影响因素。实证检验发现,IPO中审计费用与投行费用之比与业绩变脸显著正相关,但是这种关系在国有企业中会被削弱。

下文的结构安排为:第二部分对IPO中审计收费及投行与会计师事务所关系的研究文献进行回顾并提出本文的假设;第三部分说明研究的模型、样本的选择与其描述性统计;第四部分为实证分析的结果;第五部分进一步检验;第六部分是本文结论。

二、文献回顾与假设提出

Simunic[9]提出了经典的审计费用决定因素模型,他认为审计费用是边际成本与由法律责任带来的预期损失的线性加总。其后有许多学者在其模型的基础上进行了进一步的研究。尽管如此,针对IPO中审计收费的研究却比较少。Beatty[10]在研究IPO市场上审计费用的决定因素时发现,除了在传统的审计收费模型当中起作用的那些因素外,IPO审计的会计师事务所还会考虑法律责任。那些其后退市、破产或是被提起法律诉讼的企业在审计中会被索取更高的费用。国内的相关文献中,孙娜等[11]同样验证了传统审计定价模型的适用性。特别地,他们提出上市公司在IPO期间发生重大购买、出售、置换资产通常会导致IPO审计费用的增加。如果事务所同时提供IPO审计与验资服务,IPO审计的收费也会更高。Venkataraman,Webe and Willenborg[12]则试图证明由于受到美国《1933年证券法》(The Securities Act of 1933)所带来的诉讼风险的影响,IPO之前的审计收费高于IPO之后的审计收费,并且IPO之前的审计质量也更高。

相较于IPO中审计收费问题的研究,学者们对于IPO审计研究的目光更多地集中在会计师事务所声誉上。其中不乏一些文献从会计师声誉的角度将IPO中投资银行与会计师事务所联系起来。Balvers et al.[13]、Jacobs[14]、Sutton and Benedetto[15]的研究提出了,公司在决定将小事务所替换为有声望的事务所时,常常是受到了投行的影响。而投行之所以会希望公司作出这样的更替,可能是由于如果IPO之后市场认为企业提供了虚假的财务信息会给投行的声誉带来负面的影响[16]。Menon and Williams[17]提出,声誉较好的会计师事务所能够从两方面减少投行的风险:一方面,有声望的会计师事务所能够为企业的财务信息提供更有效的保证,降低投行获取信息的成本;另一方面,有这样的事务所参与的IPO对投资者来说更具有吸引力。他们由此得出结论,认为投行会对由声誉较低的会计师事务所进行审计的公司收取更高的承销费用。

事实上,在我国的IPO市场上,投资银行与会计师事务所的联系可能比上述文献中所反映的更加紧密。观察发现,我国IPO市场中的承销商与会计师事务所存在明显的配对现象。许多投资银行与会计师事务所合作完成了不止一个IPO项目,有些投行更是明显表现出对特定会计师事务所的“偏爱”。部分投行与会计师事务所之间存在着一种长期的合作关系。这种合作关系的促成可能来源于地域的因素:投行与本地会计师事务所合作显然能够为合作提供更多便利。投行与会计师事务所的合作也有可能始于双方之间的人员调动,曾有过审计工作经验的保荐代表人将业务介绍给前东家的现象并不鲜见。基于投资银行与会计师事务所在IPO业务上的这种紧密联系,我们猜测在收取费用时,他们也并非是完全独立的。尤其是投资银行作为IPO项目中占据主导地位的中介机构以及会计师事务所的推荐者,可能也会对两者的收费或者说利润分配的情况起到一定的影响。

从会计师事务所的角度来说,当一个审计项目会带来较高的风险时,事务所需要寻求方法来补偿这样的风险,而最常见的方式就是提高审计收费。Bell,Landsman and Shackelford[18]发现,会计师事务所会通过增加审计小时数的方式提高审计费用来应对增加的审计风险。Bedard and Johnstone[19]也发现,当客户的盈余操纵风险及公司治理风险增加时,会计师事务所既会增加审计工作量,也会提高单位时间的收费。伍利娜[20]在调查了2001年按照证监会要求披露审计费用的282家公司之后发现,公司盈余管理的表现之一,即公司的净资产收益率(ROE)处于“保牌”区间,是年度财务审计费用的显著影响因素。刘运国、麦剑青与魏哲妍[21]利用2003年12月31日我国深沪股市1183家上市公司的横截面数据,实证分析了我国特有监管制度下的盈余管理行为对审计费用的影响。他们的研究发现,审计费用在一定程度上与盈余管理正相关,注册会计师对调减收益的盈余管理给予了更多的关注,审计费用与调减收益的盈余管理显著正相关,审计费用对调增收益的盈余管理正相关,但并不显著。

我国证监会发布的《首次公开发行股票并上市管理办法》第三十条要求:发行人会计基础工作规范,财务报表的编制符合企业会计准则和相关会计制度的规定,在所有重大方面公允地反映了发行人的财务状况、经营成果和现金流量,并由注册会计师出具了无保留意见的审计报告。从投资银行的角度来看,为使IPO项目能够顺利通过并从中获取高额的利润,它们需要一份无保留意见的审计报告。而当发行企业的风险增大时,投行有动机通过提高会计师事务所利润分成的形式来说服事务所出具它们所需要的报告。因为通常情况下事务所收取的费用只占投行收费的很小一部分,所以提高事务所的收入比例对于投行来说只是牺牲一小部分利益来换取更大的收益。依照前文提出的,以IPO之后的业绩变脸来衡量企业IPO审计项目的风险,我们假设:

H1:发生业绩变脸的企业审计收费与投行收费之比较高。

以往的研究显示,国有控股对会计师所面临的风险存在正负两方面的影响。一方面,国有企业面临着内部人控制问题。国有企业往往由缺乏监督动力的政府官员对企业管理层进行监督,造成内部人能够轻易通过对公司的实际控制权,追求自身利益。蔡吉甫[22]通过对国有与非国有公司治理的比较,得出结论:国有控股上市公司主要是利用董事会规模和大股东监控的治理模式,而非国有控股上市公司则是运用独立董事监督和股权激励的治理方式。治理方式的不同同时影响着企业的经营业绩与会计信息。无论是货币薪酬激励,还是股权激励,其与企业经营业绩的相关性,非国有控股上市公司均强于国有控股上市公司[23]。由于存在内部人控制问题,国有控股上市公司的会计稳健性要显著弱于非国有公司[24]。

另一方面,国有企业享有的政府优待减少了其通过盈余管理等手段完成IPO的动机,从而降低了会计师事务所面临的风险。对Aharony et al.(2000)对中国的IPO市场进行了研究,发现企业管理者的盈余管理动机在不同行业之间有很大的差异。受保护行业中的那些国有垄断巨头们在上市过程中会得到政府的优待,而且这些企业的管理者常常还扮演着政府官员的角色,显然他们的盈余管理动机要小于那些不受保护行业企业的管理者们。具有政治关系的拟发行人更可能通过股票发行审核[25],薄仙慧和吴联生[26]研究发现,相对于非国有企业,国有企业的正向盈余管理水平较低。

同时,由于国有企业往往能够得到政府通过财政、税收等各个途径的支持,即使当企业的经营或者会计信息出现问题时,会计师事务所也并不需要承担太多责任。龚启辉、李琦和吴联生[27]指出,国有企业相对非国有企业的盈余管理水平较低。且另一方面,国有企业的产权属性隐含了企业在出现亏损或破产时的政府补贴或担保,这就降低了会计师事务所出具审计意见的风险敏感度。与之相对应的,非国有企业出现亏损时,会计师事务所更有可能需要承担相关的责任。由此我们提出第二个假设:

H2:国有业绩变脸企业审计收费与投行收费之比相对非变脸企业并不会有显著提高。

三、研究模型与样本

本文选取2011年6月30日之前首次发行的中小板和创业板公司作为样本,原因是中小板和创业板的企业往往具有较高的经营风险,且小企业中盈余管理的现象相对来说更加普遍[28]。此外本文还对样本进行了以下处理:(1)剔除金融行业公司;(2)剔除必要数据缺失的公司观察值;(3)对上下1%极端值进行Winsorize处理。经过以上处理后,最后得到714个观察值。本文所采用的数据均来自CSMAR数据库。

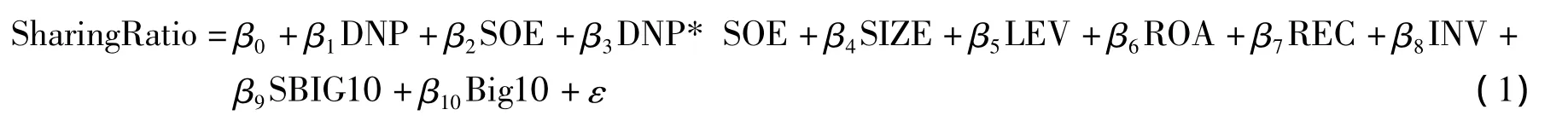

为检验假设1和假设2,我们采用了以下模型:

其中,SharingRatio是审计费用与投行费用之比;DNP是业绩变脸的虚拟变量,如果公司为业绩变脸公司,则DNP=1,否则DNP=0,在此我们将业绩变脸定义为企业上市对外披露的第1个年度的净利润低于上市前披露的最新年度净利润。模型(1)中的估计系数β1表示非国有业绩变脸与非业绩变脸企业审计费用与投行费用之比的差异。根据假设1,预计β1显著为正。SOE是国有企业的虚拟变量,如果公司为国有企业,则SOE=1,否则POE=0。估计系数β2表示未发生业绩变脸的国有企业与非国有企业之间审计费用与投行费用之比的差异;DNP与SOE交叉乘项的估计系数β3表示国有企业对业绩变脸风险带来的审计费用与投行费用之比影响的缓冲效应,根据假设2,预计β3显著为负。

根据已有的审计收费及投行收费的文献,模型还控制了以下变量:SIZE是公司规模,等于上市前最新年度总资产的自然对数;REC是应收款,等于上市前最新年度的应收款除以总资产;INV是存货,等于上市前最新年度的存货除以总资产,REC和INV反应了企业的复杂程度,Taylor和Baker[29]对英国审计市场的研究发现:上市公司规模和复杂程度对审计收费的解释度为79%,并且在1%的水平上显著,其后的所有学者的研究也都发现了公司规模是影响审计收费的重要因素。LEV是财务杠杆,等于上市前最新年度的总负债除以总资产;ROA是资产收益率,等于上市前最新年度的净利润除以总资产,这两个变量反应了企业的经营业绩以及错报风险。Big10是会计事务所的规模,依据2011年中中国注册会计师协会发布的2011年会计师事务所综合评价,如果会计事务所为前十大,则Big10等于1,否则Big10=0,Palmrose[30]认为,会计事务所的规模与审计费用之间存在着系统的相关性;国内研究[31]也证明了审计师声誉越高,其审计收费越高;SBig10是证券公司风险管理能力,依据中国证监会证券公司分类评级结果,如果评级为AA,则SBig10=1,否则SBig10=0,承销商的声誉越高,其收费也越高[32]。

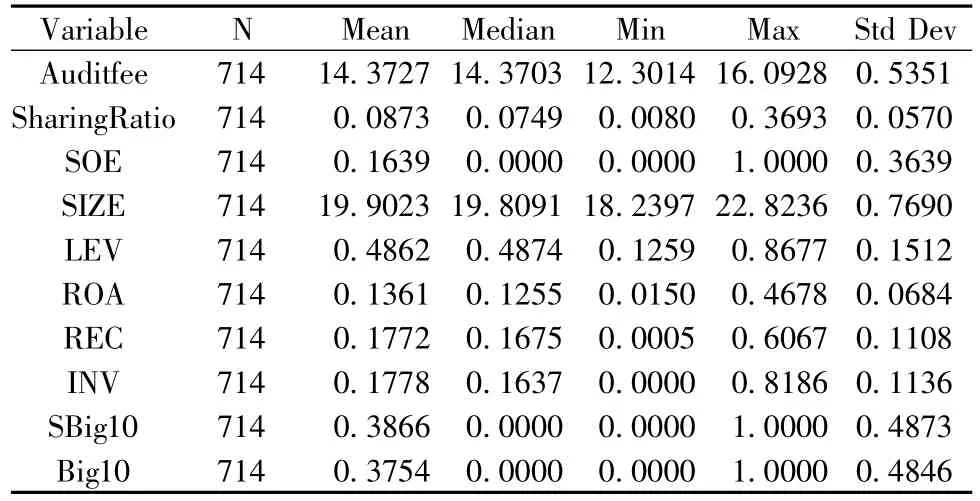

表1报告了样本的描述性统计情况。Auditfee的最小值为12.3014,最大值为16.0928,说明样本企业的审计费用在22万到975万之间;SharingRatio平均值为0.0873,最小值为0.0080,最大值为0.3693,说明会计师事务所的平均收费占投行的8.73%,审计费用与投行费用之比的范围从0.80%到36.93%不等。SOE的均值为0.1639,说明样本中有16.39%的企业为国有企业。

表2依照上市企业是否为国有企业,是否发生了变脸对样本进行了分组,并对各组别间Auditfee和SharingRatio两个变量进行了比较。第一组比较了国有非业绩变脸企业和业绩变脸企业,Auditfee两组的均值在5%的水平上差异显著,SharingRatio两组的均值和方差差异均不显著,这与假设2一致。第二组比较了非国有非业绩变脸企业和业绩变脸企业,SharingRatio两组的均值与中位数均在1%的水平上差异显著,这与假设1一致。第三组比较了国有非业绩变脸企业与非国有非业绩变脸企业,Auditfee两组的均值在5%的水平上差异显著,中位数在10%的水平上差异显著;SharingRatio两组的均值在10%的水平上差异显著。第四组比较了国有业绩变脸企业与非国有业绩变脸企业,Auditfee与SharingRatio的均值与中位数分别在1%和5%的水平上差异显著,说明国有企业的股权性质能够影响审计收费。

表1 描述性统计

表2 变量的分组比较

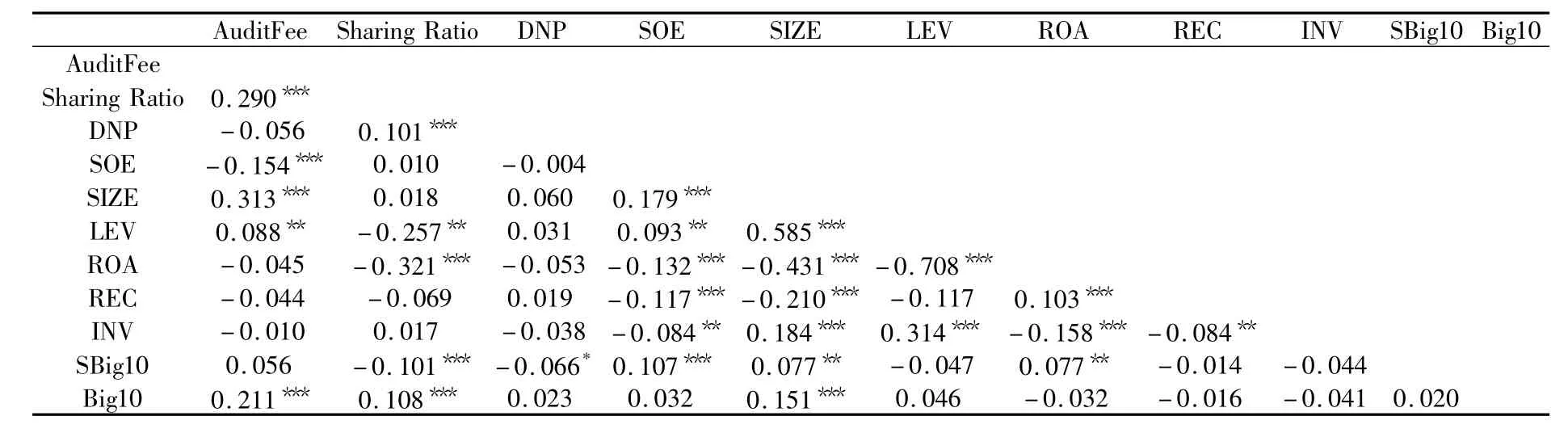

表3 相关系数

表3报告了各变量间的Pearson相关系数。本研究的两个被解释变量Auditfee与SharingRatio显著正相关。业绩变脸的虚拟变量DNP与Auditfee的关系不显著,与SharingRatio显著正相关,这与假设1一致。除此之外,Auditfee与SIZE、LEV、Big10显著正相关,与SOE显著负相关,表明非国有企业、企业规模增大、负债越多与选择大的事务所都会提高审计费用。SharingRatio与LEV、Big10显著正相关,表明企业财务杠杆提高、选择大的会计师事务所会提高审计费用与投行费用之比。SharingRatio与ROA、Sbig10显著负相关,说明企业盈利越好与选择大的投行都会降低审计费用与投行费用之比。

四、回归结果

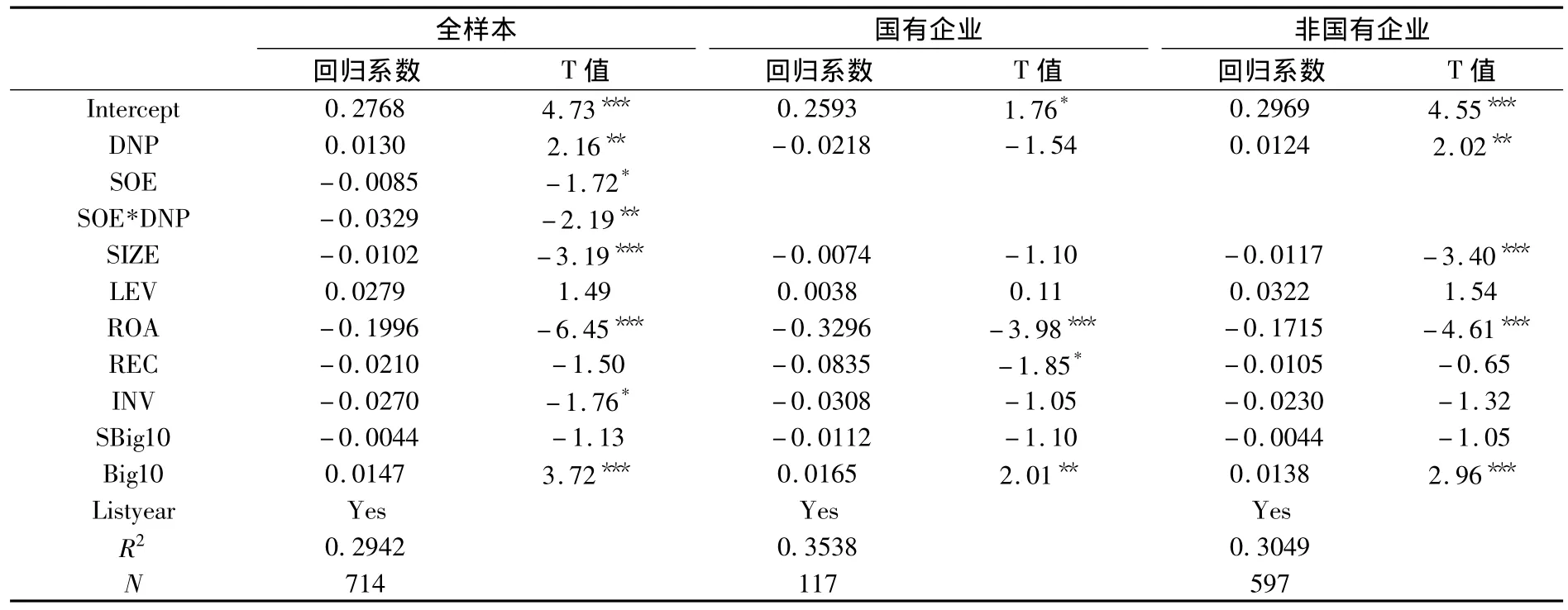

表4报告了以审计费用与投行费用之比作为被解释变量的回归结果,其中标准差按行业维度进行了Cluster处理,并且控制了上市年度的影响。针对全样本的回归结果显示,业绩变脸的系数在5%的水平上显著为正,与研究假设1一致。同时,SOE*DNP的系数显著为负,说明业绩变脸对于审计费用与投行费用之比的影响在国有企业与非国有企业之间有明显的不同。对国有企业与非国有企业分别进行回归,结果表明,在国有企业中,业绩变脸的系数不显著,但是在非国有企业中,业绩变脸的系数在1%的水平上显著。其原因可能是国有企业的相关政策能够缓和业绩变脸所反映的会计师事务所面临的风险。模型中的VIF值均不超过4,表明多重共线性问题不是很严重。

表4 业绩变脸对审计收费/投行费用回归结果

五、进一步的研究

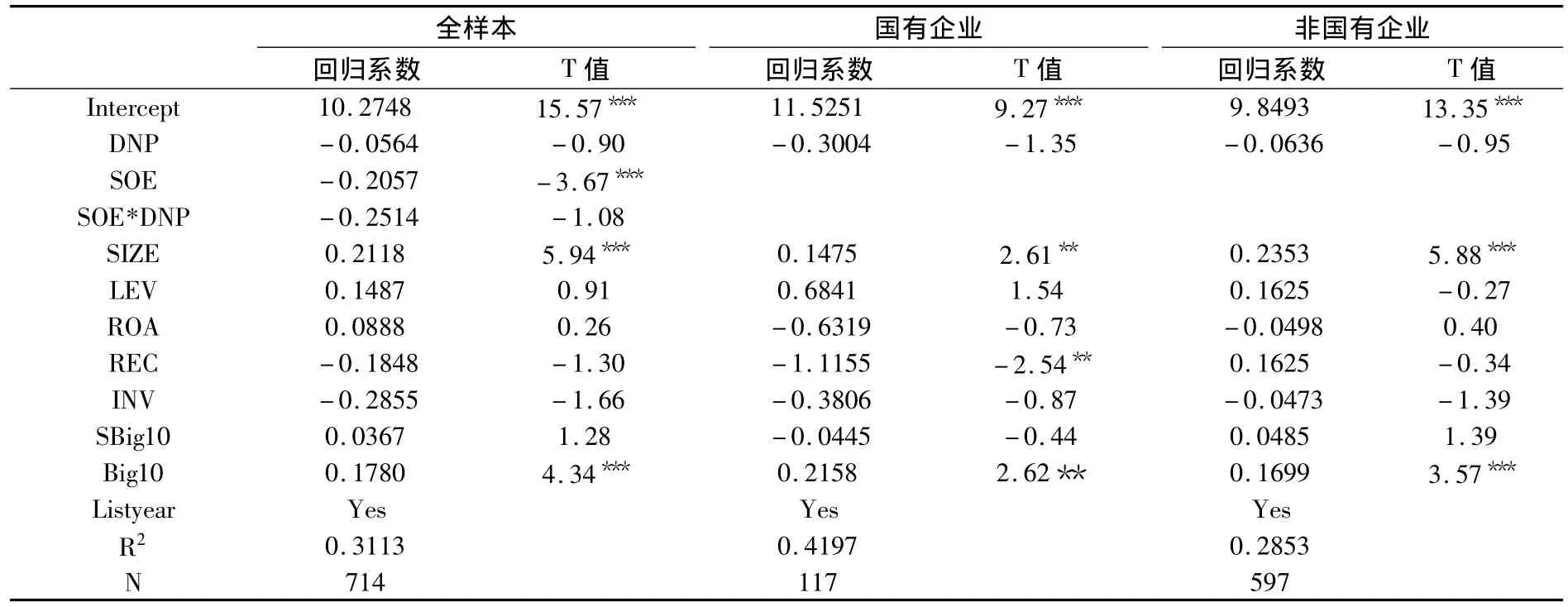

为了证明以上研究的结果并非仅仅是由于业绩变脸的企业审计费用较高,我们将之前模型中的被解释变量替换为Auditfee并进行回归。表5报告了回归的结果,其中标准差按行业维度进行了Cluster处理。针对全样本的回归结果显示,业绩变脸的系数并不显著。对国有企业与非国有企业的分别回归中业绩变脸的系数也均不显著。这证明了与业绩变脸相连的审计费用与投行费用之比的提高并非是由审计费用的提高导致的。这个结果也在一定程度上验证了李爽、吴溪[33]提出的,不论审计师对上市公司作出的事后风险如何评价,即无论是高风险水平还是低风险水平,审计定价都不存在差异。

表5 业绩变脸对审计收费回归结果

六、结 论

本文对已有文献提出的企业审计费用能够反映企业未来经营业绩的结论进行了检验,发现IPO之后业绩变脸的企业相对未发生业绩变脸的企业IPO审计费用并无明显提高。本文发现另一个变量,即企业在IPO中的审计费用和投行费用之比在业绩变脸的企业中较高,但是这种现象在国有企业中并不显著,因为国有企业的产权性质能够降低业绩变脸的风险。

从风险的角度对本文的结论进行分析,业绩变脸企业IPO审计费用无明显提高说明我国的审计师在IPO审计中对客户的经营状况或者盈余管理现象所带来的审计风险反应不足。而与之不同的是,投资银行能够发现IPO企业中这些潜在的风险,并通过出让部分利益于会计师事务所来应对这样的风险并促成IPO的顺利通过,以从中获取更多的利润。

[1] Aharony,J.,Lee,C.W.,Wong,T.J.,Financial Packaging of IPO Firms in China [J].Journal of Accounting Research,2000,(38):103-126.

[2] Hughes,P.J.,Signalling by Direct Disclosure under Asymmetric Information [J].Journal of Accounting and Economics,1986,(8):119-142.

[3] Krinsky,I.,Rotenberg,W.,The Valuation of Initial Public Offerings[J].Contemporary Accounting Research,1989,(5):501 -515.

[4] Friedlan,J.M.,Accounting Choices of Issuers of Initial Public Offerings[J].Contemporary Accounting Research,1994,(11):1-31.

[5] Teoh,S.H.,Wong,T.J.,Rao,G.R.,Are Accruals during Initial Public Offerings Opportunistic? [J].Review of Accounting Studies,1998,(3):175 -208.

[6] Hall,W.D.,Renner,A.J.,Lessons That Auditors Ignore at Their Own Risk [J].Journal of Accountancy,1988,(166):50 -58.

[7] Mavin,D,Giant Audit Fees Flash‘‘Risk’’Signal for Investors[N].National Post(November 2):FP.10,2005.

[8] Stanley,J.D,Is the Audit Fee Disclosure a Leading Indicator of Clients’Business Risk?[J].Auditing:A Journal of Practice& Theo-ry,2011,(30):157-179.

[9] Simunic,D.A.,The Pricing of Audit Services:Theory and Evidence[J].Journal of Accounting Research,1980,(18):161-190.

[10] Beatty,R.P.,The Economic Determinants of Auditor Compensation in the Initial Public Offerings Market[J].Journal of Accounting Research,1993,(31):294-302.

[11] 孙娜,张耀中,李晓.首次公开发行股票的审计收费研究——来自我国证券市场的证据[J].审计与经济研究,2009,(1):33-39.

[12] Venkataraman,R.,Weber,J.P.,Willenborg,M.,Litigation Risk,Audit Quality,and Audit Fees:Evidence from Initial Public Offerings[J].The Accounting Review,2008,(83):1315-1345.

[13] Balvers,R.J.,McDonald,B.,Miller,R.E.,Underpricing of New Issues and the Choice of Auditor as a Signal of Investment Banker Reputation[J].The Accounting Review,1998,(63):602-605.

[14] Jacobs,S,Small CPA concern sues an underwriter over loss of client[N].The Wall Street Journal 64(July 18):4,1983.

[15] Sutton,D.,Benedetto,M.W.,Initial Public Offerings:A Strategic Planner for Raising Equity Capital[M],Chicago,IL:Probus Publishing,1988.

[16] Beatty,R.P.,Auditor Reputation and the Pricing of Initial Public Offerings[J].The Accouting Review,1989,(64):693-709.

[17] Menon,K.,Williams,D.D.,Auditor Credibility and Initial Public Offerings[J].The Accounting Review,1991,(66):313-332.

[18] Bell,T.B.,Landsman,W.R.,Shackelford,D.A.,Auditors'Perceived Business Risk and Audit Fees:Analysis and Evidence[J].Journal of Accounting Research,2001,(39):35 -43.

[19] Bedard,J.C.,Johnstone,K.M.,Earnings Manipulation Risk,Corporate Governance Risk,and Auditors’Planning and Pricing Decisions[J].The Accounting Review,2004,(79):277-304.

[20] 伍利娜.盈余管理对审计费用影响分析——来自中国上市公司首次审计费用披露的证据[J].会计研究,2003,(12):39-44.

[21] 刘运国,麦剑青,魏哲妍.审计费用与盈余管理实证分析——来自中国证券市场的证据[J].审计研究,2006,(2):74-80.

[22] 蔡吉甫.公司治理、审计风险与审计费用关系研究 [J].审计研究,2007,(3):65-71.

[23] 周仁俊,杨战兵,李礼.管理层激励与企业经营业绩的相关性——国有与非国有控股上市公司的比较[J].会计研究,2010,(12):69-75.

[24] 朱茶芬,李志文.国家控股对会计稳健性的影响研究 [J].会计研究,2008,(5):38-45.

[25] 胡旭阳,刘安超.政治关系与民营企业的首次公开市场准入[J].财经论丛,2011,(4):62-68.

[26] 薄仙慧,吴联生.国有控股与机构投资者的治理效应:盈余管理视角[J].经济研究,2009,(2):81-91.

[27] 龚启辉,李琦,吴联生.政府控制对审计质量的双重影响[J].会计研究,2011,(8):68-75.

[28] Aharony,J.,Lin,C.J.,Loeb,M.P.,Initial Public Offerings,Accounting Choices,and Earnings Management[J].Contemporary Accounting Research,1993,(10):61-81.

[29] Taylor,M.E.,Baker,R.L,An Analysis of the External Audit Fee[J].Accounting and Business Research,1981,(12):55-60.

[30] Palmrose,ZV,Audit Fees and Auditor Size:Further Evidence[J].Journal of Accounting Research,1986,(24):97-110.

[31] 易玄,谢志明.审计师选择、留存权和盈余披露——中国IPO公司价值信号传递机制研究[J].财经论丛,2008,(5):76-82.

[32] 刘江会.我国承销商声誉与承销服务费用关系的研究 [J].财经研究,2004,(4):108-118.

[33] 李爽,吴溪.监管信号、风险评价与审计定价:来自审计师变更的证据[J].审计研究,2004,(1):13-18.