上半年房地产信贷运行情况分析

2009-05-25王山杉

王山杉

2009年上半年,在积极的财政政策及适度宽松的货币政策刺激下,东莞市房地产市场持续低迷的情况有所改观,但上半年房地产开发投资增幅下降,新增商品房供应放缓,市场供应以消化库存为主。从银行信贷来看,东莞市房地产信贷运行与房地产市场运行基本一致,房地产贷款增幅趋暖,房地产开发贷款首次出现负增长,个人住房贷款增量迅速,成为房地产贷款的主力,房地产信贷质量总体表现良好。在房地产行业尚未调整完成的过程中,需着重关注房地产开发资金链条、信贷集中投放对房地产贷款的影响,以及土地市场交易对房价的影响等问题。

东莞市银行房地产信贷运行的基本情况及主要特征

上半年,东莞市各银行机构继续贯彻执行国家各项房地产调控政策,进一步加强开发贷款风险管理,积极防范房地产信贷风险,总体上东莞市各银行机构房地产信贷运行与房地产市场运行基本一致。

房地产贷款总体增幅趋缓

截至6月末,东莞市各银行机构商业性房地产贷款余额为809.55亿元,比年初增加38.89亿元,增幅为5.05%(其中个人按揭贷款增幅为11.13%,开发贷款增幅为-15.72%),增幅来自个人按揭贷款。与同期东莞市各银行机构各项贷款总体增幅12.94%相比,低7.89个百分点。上半年房地产信贷增长出现相对趋缓的主要原因,一是开发商谨慎的拿地投资态度以及银行对房地产项目贷款的审慎态度,使房地产开发贷款趋于减少,同时银行抓住楼市回暖、开发商资金回流的有利时机,加大前期开发贷款的催收力度,促使上半年房地产开发贷款余额出现负增长;二是累积购房需求的释放,使得银行的个人住房贷款迅速增加。综合因素使得房地产贷款总体仍表现出小幅增加的情况。

个人住房贷款增量迅速

2009年6月末,东莞市各银行机构购房贷款余额554.80亿元,比年初增加49.89亿元,增幅为9.88%。其中,个人住房贷款余额515.21亿元,比年初增加51.59亿元,增幅为11.13%,其中二季度个人住房贷款余额增长34.63亿元,与3~5月份个人住房成交量大幅攀升的态势相吻合。此外,个人住房贷款还呈现以下主要特点:

一是从贷款投向户型结构看,个人住房贷款主要投向了120平方米以下的中小户型,但180平米以上的大户型所占比例有上升趋势。据中国银监会东莞银监分局调查统计,2009年上半年,对90平方米以下的个人住房贷款累计投放笔数约占总投放量的36.86%,90~120平方米的个人住房贷款累计投放笔数约占总投放量的32.53%;而对180平方米以上的个人住房贷款累计投放笔数约占总投放量的7.48%,同比上升1.05%,这与今年上半年以来东莞市城区大户型产品成交量大幅增加的趋势相一致。

二是从个人住房贷款客户分布情况看,以本地户籍购房者占比比年初有所下降,深圳籍购房者占比略有上升。统计显示,2009年上半年,东莞户籍购房者个贷发放笔数占个贷总投放量的42.54%,比年初下降4.30个百分点;非广东省籍购房者占比为27.35%,比年初上升1.46个百分点;广东省其他户籍(非东莞、深圳)购房者占比为17.65,比年初上升2.8个百分点。而深圳户籍购房者比例约为9.17%,比年初略涨0.64个百分点;港澳台户籍购房者比例约为3.29%,比年初略降0.6个百分点。以上数据从侧面反映上半年新投放的住房贷款中,以深圳客户为代表的投资者并未大规模入市,住房贷款整体风险保持较低水平,但须防范投资、投机者占比攀升态势给住房贷款带来的风险隐患。

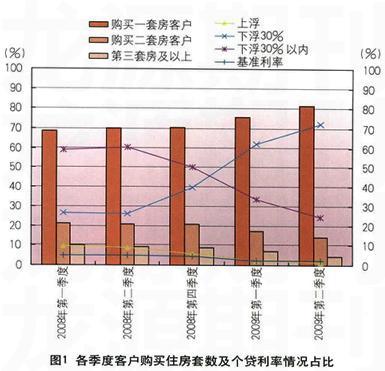

三是从个人住房贷款执行利率和客户购买住房套数看,购房者以首次购房及改善型购房占绝大多数,但存在二套房贷利率政策执行不严格的倾向。统计显示,2009年上半年发放的个人住房贷款中,79.09%的购房者为首次购房,其中第二季度首次购房者占比达81.60%,比年初占比上升11.27%;第三套及以上购房者占比5.61%,比年初占比下降3.42%。个人住房贷款利率执行方面,基准利率下浮30%的贷款笔数约占67.92%,低于首次购房者占比,处于合理区间;基准利率及基准利率上浮10%的贷款笔数共计约占3.84%,甚至不及第三套及以上购房者占比,反映出在二套房贷利率政策执行上的偏差(如图1所示)。

信贷质量总体表现良好

2009年6月末,东莞市银行机构房地产不良贷款实现“双降”,不良贷款余额11.33亿元,比年初减少1.71亿元;不良贷款率1.62%,比年初下降0.34个百分点,房地产贷款质量总体保持稳定。

房地产开发不良贷款余额5.47亿元,比年初减少2.18亿元;不良率2.15%,比年初下降0.74个百分点。个人购房贷款总体质量也保持良好水平,不良贷款余额5.86亿,比年初增加0.47亿,但不良贷款率为1.06%,比年初微降0.01个百分点。个人购房不良贷款余额增加主要是由于受2008年以来整体经济环境低迷的影响,存量房贷客户中少部分客户出现财务困难,还款来源受到影响导致逾期还款。但总体来看不良贷款率维持在较低水平,风险可控。

当前需关注的问题及风险分析

上半年,东莞市房地产市场由2008年的“量缩价低”转向2009年上半年的“量价齐升”。一方面,上半年房地产市场成交量的大幅增加和房价的稳步回升显示出回暖的态势;另一方面,房地产投资低位增长及市场供应增量减缓都反映出房地产市场调整尚未完成。总体来讲,在东莞市宏观经济尚存在不确定因素的情况下,房地产行业作为周期性行业、宏观调控重点行业和资金密集型行业,仍呈现震荡态势。需要关注以下几方面的问题:

外部环境对房地产开发资金链条的影响

东莞市房地产市场资金链条受各种外部环境影响,主要表现在:一是受宏观政策的影响较大。尽管上半年房地产市场的回暖在一定程度上促进了商品房的销售资金回笼,部分缓解了房地产开发商的资金压力,但房地产商对银行贷款的依赖过大,一旦信贷政策趋于收紧,房地产企业的资金链将很可能继续重复2008年的状况。从长期看,房地产资金来源需要一个稳定的供给平台。二是土地政策的区域严格将使以拿地为招牌的房地产企业运营环境恶化。自去年以来,国家的土地管理政策进一步收紧,加大了对闲置用地的税收力度,增加了房地产企业的用地成本,对以负债资金大量囤积土地的房地产企业将有决定性影响。比如在2007年楼市上行周期中,东莞曾产生了八块“地王”,而截至2009年7月底,除已经在售的虎门、黄江地王,以及即将销售的长安地王外,其他五块“地王”尚未明确开发时间,开发商意在以时间换取利润空间的方法可能导致成本更大,操作风险更高。鉴于此,应高度关注类似企业由于前期收购土地占用过量资金,导致融资受阻而可能出现资金链断裂的危机。三是二套房贷款政策的收紧在抑制投机需求的同时,如何促进真实购房需求的增长。四是受阶段性卖方市场的影响。目前东莞市房地产市场阶段性的卖方市场已经形成,定价权再度回到开发商手中,在惜售的心态支配下价格的上调或会脱离市场实际需求情况,可能出现非理性的价格上涨,从而导致市场出现缩量上涨的态势,一旦价格上涨过快,刚性需求容易快速陷入观望,资金回笼受阻,资金链条再度紧张。

信贷集中投放对银行业房地产贷款的影响

在“保增长”和适度宽松的货币政策双重推动下,2009年上半年全国新增贷款7.36万亿元,东莞市贷款规模也不断放大,贷款余额新增314.28亿元。住房贷款虽无一般贷款的增长力度,但也保持了5%以上的同比增长率,加之通过其他渠道间接进入房地产领域的贷款,这个比例可能会增加很多。以往的经验表明,迅速恢复的市场流动性往往容易带来土地价格虚高、开发成本上升、房价哄抬的房地产泡沫。值得注意的是,东莞毗邻深圳,地理优势及经贸外来等综合因素使东莞在近几年吸引了很多深圳开发商进驻,异地开发商进驻的同时也为本地房地产市场注入了异地资金,包括异地信贷资金,本地监控难度增大,也容易造成因大量信贷资金盲目入市而带来的高风险。

土地市场交易对房价冲击的影响

上半年,东莞市普通住宅的成交均价稳步增长,并未如其他一线城市加速上行,从目前看东莞房价仍然比较理性。但在积极稳健的财政政策及适度宽松的货币政策刺激下,下半年可能出现新一轮的开发投资热潮,热烈的气氛将对整体房价的上升起到推动作用。从6~7月份的土地出让情况来看,短期内市场已经开始呈现温和放量的态势。从土地需求角度而言,随着楼市的回暖,开发商资金回笼较为到位,特别是一些上市企业,由于股市反弹幅度较大,资金实力增强,再加上项目资本金比例的下调,银行投资信贷政策的持续宽松,通胀预期的加剧,会使开发商有比较强烈的拿地冲动。2009年上半年土地供应最多的月份出现在6月份,达到48.73万半年来的新高;而刚刚过去的7月份,东莞市土地供应达79.53万,环比增加63.21%,商住用地成交面积20.20万,为2008年3月以来的最大值,其中7月18日东莞体育路地块新地王的诞生已打破了2007年东莞楼面地价记录,而随着类似“地王”的不断出现将很大程度上刺激到周边的房价。调查发现,目前东莞买房者对于商品房价格比以往更敏感也更脆弱,65%的消费者表示只要房价出现2007年那种上涨的态势,便会放弃购房,因此,一旦房价虚高的泡沫过大,对东莞市房地产市场和宏观经济平稳运行都将产生不利的影响。

经济危机对房地产供求关系的影响

东莞作为外向型经济特征明显的城市,在本轮全球性金融和经济危机中受到了较大的冲击。随着国际市场需求萎缩,东莞的部分外向型劳动密集型企业的生存受到威胁,导致不少企业关闭或者批量裁员。另外,一批高能耗、高污染的企业受到政策的限制已经或即将关闭,由此造成了外来人员大量减少,并将可能在一段时间内持续减少的情况。如前所述,统计显示上半年购房者中非东莞、深圳户籍的购房者比例高达48.29%,随着刚性购房需求在上半年的集中释放,外来人员在今后一段时间内能否继续保持如此大量的购房需求将很难确定。此外,随着外来人员的减少,本地以购买住房出租给外来人员获利的投资者,其收入来源已经受到了影响,房租下降、租房者减少等问题都将对这部分投资者的购房需求产生明显的抑制作用。因此在经济危机影响尚未结束的背景下,东莞市购房需求的持续还存在若干不确定性,房地产市场的持续回暖,供需平衡的维系都将受到一定程度的影响。

相关政策建议

强化银行机构对相关政策的执行力度及风险管理

一是强化各项房地产调控政策的执行。各银行机构要根据自身情况加强房地产信贷资金风险管理,既要满足正常合理的开发贷款资金及个人购房贷款的需求,又要严格执行有关房贷政策,特别是关于二套房贷政策,加大对“假按揭、假首付、假房价”贷款的风险监控和处置力度,遏制不合理的投资、投机炒楼行为。

二是强化风险分析管理。银行机构应加强分析监测,提高风险识别能力,密切关注房地产市场的变化趋势,准确把握风险点。健全关于房地产开发贷款的专项管理制度,密切跟踪房地产项目的销售状况和专款账户的资金动向,建立积极有效的危机应变机制。对于个人住房贷款,加强按揭客户身份的审查和经济背景的调查,结合房地产价格形势,对客户的收入变动状况和信用状况进行密切监控,对可能发生的逾期或断供作出预判并采取相应措施。

三是严格房地产客户准入管理。对负债过重,依赖负债囤积土地,或者存在囤积房源行为的企业要慎重支持;在项目选择上,应控制非住宅类项目的开发贷款;在风险的把握上,应限制支持抗风险能力低、保障程度偏低的项目,鼓励支持封闭运作、综合效益高、合作空间大的授信项目。

作为银行业监管部门,有针对性地加强对银行机构的引导管理,增强其风险管控能力

银监会相继出台的相关房地产贷款政策,为银行机构合理投放房地产行业贷款、有效控制风险提供了规范依据和指引方向,但部分政策指引的表述尚比较笼统,比如二套房政策,容易使银行机构在具体执行过程中难于把握甚至形成打政策擦边球的现象,同时也弱化了基层监管部门相应的监管力度。因此,建议适时出台有关政策的实施细则,完善政策的细节及可操作性,使银行机构有据可依,结合自身情况管控风险,同时也便于监管工作的进一步有效开展。

地方政府应通过多种渠道营造房地产市场的良好氛围,保障房地产市场的稳定发展

一是加强媒体舆论的正面引导。虽然上半年东莞房地产市场运行逐步企稳回暖,但整体市场仍存在过多的不确定性风险,呈振荡调整态势,消费者刚刚建立的消费信心仍较为脆弱,消费信心可能因突发事件或者媒体夸大性负面报道等而再次跌入低谷,直接影响房市和房价稳定运行。对此应加强舆论的正面引导,针对某些夸大事实、无中生有的恶意舆论报道,相关部门应加强治理和整顿。同时,应积极通过媒体舆论加大对构建诚信社会的宣传,加强对违约事件所要承担法律后果的宣传力度。

二是完善房地产市场预警监测体系并及时向公众发布。对市场信息的全面把握和准确判断是公众进行理性投资和政府制定调控政策的依据。通过对房地产及相关产业的动态监测,及时发布信息,以正确引导房地产企业的开发投资方向及消费者的购房意向,使得房地产结构更趋合理,房地产市场有序健康发展。

(作者单位:中国银监会广东银监局)