盒马的难题

2024-01-31黎铮

黎铮

2018年,盒马在武汉开业,侯毅尝到了一种名为“藕带”的地方特产,当即拍板决定紧急采购。

藕带的生命期只有72小时,为了能让上海人民吃上新鲜藕带,盒马白天采购、晚上空运上海,第二天一早进店销售,理论上这批藕带最终只能销售24小时。

在后来的媒体采访中,这个故事一度被侯毅视为盒马的象征—自诞生之初,盒马就是一个标准的消费升级产物;早年在阿里内部,盒马的别称是“第二个天猫”。

盒马选择了一个极具难度的起点,即云集了高损耗、产地分散、强即时需求等一系列供应链难点的生鲜品类。

强如社区团购这样的版本答案,也没能从根本上解决生鲜电商的盈利难题,而是用精简 SKU、集中配送、提高日用品类等方式“曲线救国”。

过去几年里,轰轰烈烈的消费升级运动曾是盒馬眼中最大的机会。它最初的目标,是从一线城市核心中产开始,带动五环内外全面消费升级,“让全国老百姓过上好日子”。

这是一个极其有难度的目标,在这之前,只有房价做到了这一点。

在盒马以及众多新消费品牌的理解中,消费升级并不是单纯的涨价,而是用更高的价格来覆盖品质提高带来的成本。如果能够依靠规模持续压缩成本,那么就可以实现“高质低价”的效果,就像山姆和Costco(开市客)所做的那样。

这个思路映衬了盒马从规模到业态的种种扩张和收缩,以及8年里无数次的试错、调整与反复。

扩张的难题

2016年初,盒马第一家门店在上海金桥开业。开业第一年,金桥店的总营业额约为2.5亿元,坪效是传统大卖场的3.7倍。

一年半后,马云带着张勇现身金桥店为盒马造势,并在侯毅等一众高管的簇拥下,留下一张徒手抓帝王蟹的合影。

2017年的盒马是现象级的,家乐福、沃尔玛的观摩团排着队来参观,河北消费者专程驱车到北京盒马买海鲜。借着新零售的东风,盒马用了一年时间在北京上海开出了13家店。

唯一的美中不足,就是扩张速度太慢了。

作为标准的消费升级产物,盒马主打中高端选品+标准化生鲜,让马云现抓现做的帝王蟹就是一个典型代表。因此,主力业态盒马鲜生集中在一线城市核心商圈选址,门店面积普遍在3 000~5 000平方米左右。

这种大店+直营模式,光是开店成本就高达3 000万元,还要自建一张满足“3公里内30分钟送达”的运力网络。再加上生鲜又是高度区域化的消费品类,每开一座城市、进一座商圈,都要重新研究选品结构。

用侯毅的话来说,盒马鲜生得“一家一家去做,还要等到合适的门店。”

2018年,眼看京东推出7FRESH(七鲜)超市,跑到线下大搞价格战,自诩钢铁意志的侯毅曾带领盒马一口气杀进19座城市,门店数量一年内猛增到上百家。

在贵州贵阳,盒马鲜生的明星产品大海鲜大受欢迎,开业后的第一个春节,盒马贵阳首店日销近300万元,在全国门店中排行第一。

但在提速扩张的过程中,盒马鲜生的弱点开始暴露。

盒马鲜生主打即时配送,但跟美团不一样,美团是“帮别人送货”,盒马是“给自己送货”,所以其更像达美乐。这就带来一个问题:为保证配送效率,配送运力必须按照峰值标准配备,如此就带来了高成本。

高运营成本需要高客单价来平衡,而且门店随着数量增加,运力也随之增加—当然,这也符合盒马的中高端商超定位。

但在广大二三线城市,盒马鲜生逐渐意识到一个事实:虽然大家买得起单价上万元的房子,但并不一定买得起300元的生鲜。

比如盒马主打的大海鲜,在消费者新鲜劲儿过去后,就沦为年节限定消费,“平时没人吃了”。盒马的对策是大炮换鸟枪,如侯毅所说:“我们发现老百姓可能不太喜欢大海鲜,那我们就变。现在不再主要卖大海鲜了,开始卖小龙虾、梭子蟹、上海大闸蟹。”

按照当年的计划,盒马本要在贵阳开13家盒马鲜生,成都开50家。5年后的今天,两地的盒马鲜生门店数分别是5家和24家。

事实证明,高质量商品+即时配送的模式必须依托高客单价的支撑,而高客单价只有一线城市的购买力才能消化。

2019年,盒马在狂飙一年后首次遭遇关店,侯毅本人也在年初的集团内部大会上拿了“烂草莓奖”。

在阿里,这个奖项通常用来批评有失“客户第一”集团“祖训”的业务部门。

价格的悖论

喜提“烂草莓奖”后,侯毅在一场名为“填坑之战”的公开演讲中宣言:“(盒马)能不能去农村开?去三四线城市开?过去不行,不等于未来不行。”

盒马的解决方案说来简单:既然盒马鲜生开不进去,那就换一种业态。

2019年,盒马虽然暂停了开新城,但在扩张一事上依旧激进,用侯毅的话来说:有店就开,边做边改,不行就改,改了再看。

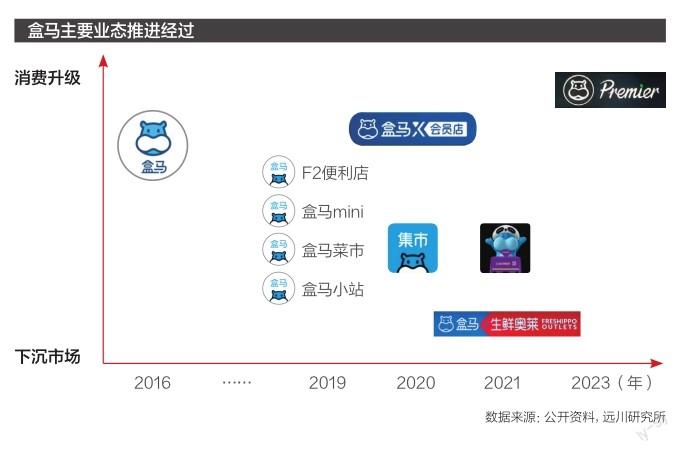

这一年,盒马一口气开出了4个新业态:F2便利店,盒马菜市,盒马mini,盒马小站。

尽管选址和客群定位各有不同,但这些业态都有一个共同点:规模更小,投资更少,更有可能快速复制。

2020年后,盒马又以近乎枚举法的方式,把时下热门的零售风口都做了个遍。针对城市郊区和下沉市场,盒马先后尝试过改良前置仓、社区团购、折扣超市3种模式,对应的是盒马小站、盒马集市、盒马邻里、盒马奥莱4种店型。

但3年时间下来,新业态的幸存者寥寥:

2019年的四小业态中,唯独盒马mini还有少数门店;2020年后的尝试里,盒马邻里两度收缩,只保留上海地区的业务;接棒成为扩张主力的盒马奥莱,如今也还在跑通盈利模型的阶段。

细分业态的进展不顺或许各有苦衷,但最终都指向同一个问题—居高不下的供应链成本。

侯毅曾亲自带队去Costco调研,结果大呼“看不懂”,因为很多商品的价格比盒马的进价还便宜,而且“没办法说哪个品类好,每个品类都好”。

某种程度上,Costco与山姆是盒马的理想形态:用极致的供应链效率,实现真正的高质低价。

在盒马的构想中,随着盒马规模的扩张,供应链成本就会大幅压缩。但盒马在“抄作业”时遇到了两个问题:

1. 生鲜的供应链管理难度更高,且规模效应更弱。

生鲜品类集高损耗、低毛利和非标于一体。就拿水果来说,香蕉在12℃以下环境里容易发黑腐烂,鲜荔枝0℃储存会变味,番茄、黄瓜、柿子椒却需要10℃的环境。这还没算SKU更多的根茎类和叶菜類。

加上即时配送的高成本,生鲜电商很难形成规模效应。

2. 盒马还不遗余力地给自己上强度。

传统卖场会考虑供应链因素,采购半生产品,但盒马要等商品彻底成熟才采摘进店,新疆的西瓜、湖北的藕带,通通空运进京沪。

更高的品质也就意味着更高的成本和价格。盒马走空运的成本是陆运的一倍,平时还得提防帝王蟹吃掉鱼缸里的其他“同事”—这也是损耗。

盒马鲜生一炮而红后,面临的便是这样一个悖论:

盒马一系列业态的探索,其实都是为了解决一个问题:如何找到一种成本与品质平衡的业态,继而快速扩张,从而压低供应链成本。

早在2018年,盒马就提出“新零供关系”,希望与供应商一起打掉中间环节,由KA(关键客户)模式转向垂直供应链。但直到2021年,效果都不如意,“一方面采购不坚决,采购费不愿意放弃;一方面很多人不愿意改变现状。”

不怪盒马不努力,这其实是整个生鲜电商行业都没能解决的问题。

就连社区团购都是一个充满妥协性的方案:把即时配送变成集中配送降低成本;精简生鲜SKU降低供应链成本;靠预制菜和日用品提高利润率。

社区团购没有解决问题,而是逃避问题,最终把生鲜电商变成除了生鲜什么都卖的电商。盒马却反其道而行之,即便做社区团购业态,盒马的SKU也十倍复杂于同行,硬是开卖活鱼活虾。

结果也就如侯毅所说,盒马至今都没有解决“价格偏贵”的问题。

矛盾的定位

2019年,盒马因盈利能力和GMV增速不达预期,部门级别在半年内先升后降。等到2021年,盒马重新升级为独立事业群时,集团已开始推行经营责任制,盒马也被要求自负盈亏,甚至独立上市。

此时的盒马已主动收缩战线,对内明确3条增长曲线:盒马鲜生,盒马邻里,X会员店。

除了最早的盒马鲜生,盒马邻里是盒马进攻下沉市场的冲锋号,曾被侯毅称为“未来十年最重要的战略”;X会员店则代表另一条出路—继续向上探索更高的品质与客单价。

这次战略转向也对应着两个背景:

彼时社区团购风口正盛,在前置仓巨额亏损的衬托下,社区团购靠着“预售+自提+次日达”成为生鲜电商的公认最优解,大厂辎重进场,战火纷飞,光是阿里内部就有4个团队在做相关项目。盒马邻里依旧上线即狂飙,不到3个月入驻10座城市,开出400家门店。

同一时期,“随便看看也要花钱”的会员店大行其道,麦德龙做起C端会员店;FUDI会员制仓储量贩店计划3年开店20家;家乐福扬言用同等时间将100家卖场改造成会员店;永辉改良出一版“0会员费”平价仓储业态,就连山姆和Costco都在忙着开店。

但这两种业态的发展,很可能也未能达到盒马的预期。

如前文所说,盒马的社区团购是一种非典型社区团购:直营且自建门头,SKU十倍于同行,卖活鱼活虾,为此还在店里装水缸,这一系列改良升级都让盒马邻里的成本居高不下。

2022年,盒马邻里退守上海,盒马奥莱接棒成为下沉主力。后者早期是盒马鲜生的临期和尾货渠道,但扩张速度却也因此受限。

盒马奥莱随后转型硬折扣,便又回到了最初的问题:卖标品有拼多多,卖生鲜有社区连锁生鲜店和社区团购,盒马的供应链成本并不占优。

中产的生意也比想象中难做。X会员店诞生之初就面临群狼环伺,山姆和Costco两大山头圈住了430多万付费会员。盒马轰轰烈烈地搞起“移山价”(折扣专区),带着存量里头找增量的无可奈何。

供应链也依旧是盒马的短板。优质乃至独家供应商是会员店竞争的稀缺资源,规模换低价的游戏又总是强者恒强。

2021年的“二选一”事件就是一个例子,家乐福和盒马先后称其供应商疑因山姆要求“二选一”而停止供货,有供应商甚至不惜以回购的方式买空已经上架的商品。

盒马看似主动收缩而聚焦,底色依旧是摇摆和迷惘。它依然没有明确选择一条战略方向:是一鼓作气,满仓押注消费升级;还是放下身段,坚定投身下沉市场?

短暂的窗口

2023年10月,盒马宣布主力业态盒马鲜生全面转型硬折扣,所有标品的价格线下直降20%。

一夜之间,“天天低价,件件爆款”的标语挂满门头,而就在不久前,盒马才刚在上海开出高端店型Premier(最好的),被小红书用户称为“贵妇超市”。

盒马终于想通了问题的答案,但此时距离它的诞生已经过去整整8年。

2018年是盒马的昂扬年代,侯毅曾对媒体说:“今天中国人民富裕起来了,而且我们的恩格尔系数已经相当低了,所以我们处在一个大好的时代。”站在那个时间节点,没有人会怀疑侯毅的判断。

2019年,出境游人次高达1.55亿,在海外豪掷1 338亿美元;国内的消费者同样生活在美好新世界,购物车里塞满马来西亚的猫山王、挪威的三文鱼,秘鲁的青提和阿拉斯加的帝王蟹。

这一年,中国人吃掉了100万吨国产车厘子和20万吨进口车厘子,光是后者就养活了智利一个国家50万的就业人口。

轰轰烈烈的消费升级运动里,盒马只是众多信徒之一。

这是一个长长的名单:有曾经30元一杯的喜茶、奈雪的茶,也有硬着头皮涨价的海底捞;有贵过海外品牌的国货美妆,也有在烧着VC的钱在大主播的直播间击鼓传花的新消费品牌。

直到2021年,侯毅反思走过的弯路时,依然认为盒马错在没有坚持消费升级。

然而,当5元一杯的蜜雪冰城红遍全网,生鲜电商打着生鲜的旗号卖预制菜,低价的风平等地吹过五环内外,市场以其不带感情色彩的残酷为这场运动画上了休止符,就像《纯真博物馆》里写的:

当我们指出最幸福的时刻时,我们也会知道它早已过去并将不会再来,因此它给我们带来了痛苦。

2022年底,盒马首席商品官赵家钰在供应商大会上提到,注重性价比的用户越来越多了:“他们不再愿意用高溢价去体验新奇特,而是用低价去体验新品。”

盒马的反复与摇摆往往并非决策失误,反而恰恰体现出一家公司在市场剧烈变化中的脆弱性。

客观地说,盒马一直试图找到一种方法,让消费者能够以相对合理的价格购买到高质量的商品和服务。

只是在一个百亿补贴和9.9元包邮横冲直撞的年代,它的努力和理想是如此不合时宜。