全球乳制品贸易格局及市场结构分析

2021-06-27傅磊祝文琪韩萌刘浩董晓霞

傅磊,祝文琪,韩萌,刘浩,董晓霞

(中国农业科学院农业信息研究所,北京 100081)

0 引 言

乳制品贸易在农业部门扮演着重要的角色[1]。在大部分经济合作与发展组织(OECD)国家中,牛奶生产带来的收益超过了20%农场现金收益[6]。在过去的25年中,世界乳制品总产量增长了37.5%,从1992年的3 302万t增长到2017年的4 539万t。20世纪末以来,各类乳制品消费在相当长的时间内保持稳步增长,主要表现在乳制品贸易规模的扩张,以及各类乳制品的进出口贸易量的逐步增长。随着全球化经济一体化的发展,乳制品贸易全球化是必然趋势,中国是奶粉进口大国,随着人口老龄化以消费结构的调整,奶粉市场蕴含巨大潜力,但因消费者信心不足,导致国产奶粉市场竞争力不强,市场占有率低[2],深入探讨全球贸易格局的演变规律和相应的市场结构变化趋势,对于保障国内奶粉自给率、提升奶业综合生产能力、增强国际竞争力具有重要的现实意义。

1 全球乳制品贸易格局分析

1.1 全球乳制品出口市场布局

1.1.1 全球乳制品出口具有集中性特征

近年来,东亚、东南亚、拉丁美洲等地区的居民收入增加以及人口增长导致全球乳制品消费需求增加。2017年,世界人口扩张至75.5亿(International Dairy Federation,2018),全球人均乳制品消费量达到113 kg,为平衡全球巨大的乳制品需求,乳制品贸易也随即扩张[3]。据联合国贸易数据库统计,2018年全球乳制品贸易量为6162.56万t,其中出口量3412.99万t,年均增长率分别为2.58%和2.18%(2008年-2018年)。乳制品出口国主要集中在欧盟和大洋洲,2008年至2018年,欧盟年平均出口量为2292.43万t,占世界乳制品出口市场的比重在69.1%~73.1%之间变动,欧盟其他地区平均年出口量为109.79万t,市场份额在1.59%~4.16%之间变动,大洋洲出口量在235.51万t与1643.96万t之间变动,市场份额在8.56%~46.15%之间变动,亚洲、中东、非洲等其他地区乳制品出口量较小。从出口来源国来看,乳制品的出口主要来源于奶业生产大国,如欧盟的德国、法国、比利时等,大洋洲的新西兰和澳大利亚,以及处北美洲的美国。

1.1.2 欧盟是鲜奶出口最主要的来源地

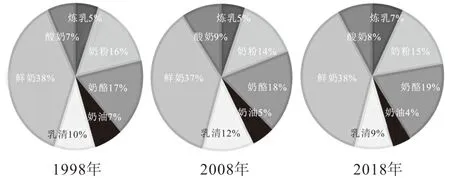

如图1所示,各类乳制品的全球出口市场份额相对稳定。其中,鲜奶在乳制品出口中占比最大,均在30%以上。欧盟是主要的鲜奶出口来源地,2008年至2018年,欧盟鲜奶出口量从911.06万t增加至2018年的936.88万t,在全球鲜奶出口市场中的比重分别为91.2%和84.4%。在欧盟28国中,德国、法国、比利时以及奥地利是重要的鲜奶出口国,上述四国在欧盟鲜奶总出口量中占比达到40%以上,德国长期位居第一,其市场份额在20.36%~52.89%之间变动,其次是法国(9.21%~20.43%),最后是奥地利(5.21%~15.28%)。

图1 世界乳制品出口市场份额

1.1.3 奶粉供给市场高度集中

奶粉的生产地主要集中在欧盟、美国和大洋洲,1992年至2017年,排名前十的国家(地区)奶粉产量总和占世界奶粉总产量的比重在64.70%以上。全球奶粉主要出口源集中在大洋洲的新西兰、澳大利亚,北美洲的美国以及部分欧洲国家,如德国、法国以及荷兰等。同期,排名前10的国家(地区)出口总量占世界奶粉总出口量的比重在54.4%~93.9%之间。中国是乳制品进口大国,亦是奶粉需求大国,尤其2008年奶粉安全事件之后,奶粉进口量“井喷式”增长,从2008年的10.1万t增加至2015年的54.72万t[4]。2018年,我国奶粉进口量下跌至379.07万t[5]。

1.1.4 欧盟奶酪出口保持领先地位

奶酪是次于鲜奶和奶粉的第三大出口乳制品。2008年至2018年,世界奶酪年均出口量为561.41万t,在全球乳制品出口市场中的份额在15%左右变动[7]。欧盟是奶酪出口主要来源地之一,其中,德国、荷兰以及法国是主要的出口国,也是世界奶酪出口前10国中的重要出口国。近10年,德国奶酪年均出口量88.87万t,占全球奶酪出口市场份额在13.96%~28.05%之间;荷兰年均出口量61.97万t,法国年均出口量59.34万t,市场份额分别在7.56%~15.47%和10.23%~15.84%之间变动。美国、新西兰以及澳大利亚是欧盟奶酪出口的主要竞争对手,随着墨西哥报复性关税的取消,美国奶酪出口在2019年比2018年增长8%[10]。欧盟与日本和墨西哥签订的自由贸易协定也会增加其竞争筹码,再加上与加拿大签订的全面经济贸易协定,以及俄罗斯在2018年贸易禁令的解除,欧盟奶酪的出口在未来十年有望进一步增加。

1.1.5 乳清的出口量大幅跃升

20世纪末,世界乳清出口量远低于奶粉和奶酪[9],根据图1可知,1998年乳清出口量占世界乳制品出口量的比重为10%,但21世纪前10年其出口量大幅增加,其市场份额基本与奶粉相当。美国、荷兰、法国、德国、比利时等国家出口位于前5位,乳清出口前5国所占份额逐年递减,从1998年的76%降至2018年的54%,但前5国出口总量逐年扩张,从1998年的139.9万t增加至2018年的220.27万t,年增长率为4.64%。奥地利、新西兰、澳大利亚位于第5~10位,且排名较为稳定。同期,出口前10国所占市场份额在72.5%~90.9%之间变动,年均增长率为5.98%,可见,乳清出口前5位国家占据了绝大部分市场份额。

1.1.6 其他乳制品出口来源地分布

相比之下,酸奶、奶油和炼乳出口量远低于其他乳制品。新西兰和澳大利亚是黄油的主要出口国,荷兰、爱尔兰、比利时、法国、德国等欧洲国家也是主要出口黄油国家,这些国家也是炼乳和酸奶重要的出口国。炼乳的出口量近年来有所增加,从2008年310.94万t增加至2016年的412.75万t,年均增长率为3.6%,黄油的出口量从2008年的148.51万吨增加至2016年的196.57万t,年均增长率为3.6%。同期,酸奶的出口量从250.34万t下降至196.16万t,年均增长率为-2.4%。

1.2 全球乳制品进口市场布局

1.2.1 乳制品进口国主要集中在东亚和北亚

相比于乳制品出口,乳制品进口更倾向于集中在发展中国家或地区,例如中国、东南亚、中东以及北非,发达国家偏好进口奶酪和奶油。如图2所示,鲜奶、奶粉和奶酪是重要的进口乳制品,在全球乳制品进口市场中占据较大的份额。鲜奶主要的进口国为意大利、德国、比利时、荷兰等。鲜奶的市场份额变动稳定,没有太大的增加和降低,1998年至2018年,其市场份额34.04%~40.19%之间波动。奶酪的主要进口国为位于东亚的中国和日本,欧洲的俄罗斯,北美洲的墨西哥,同期,奶酪的市场份额低于鲜奶,且波动幅度较小,仅在16.06%~18.96%之间变动。奶粉是中国进口的重要乳制品,主要进口源包括位于大洋洲的新西兰、澳大利亚,以及部分欧洲国家。奶粉的市场份额在部分年份低于奶酪,其市场份额仅在12.49%~17.73%区间变动[14]。

图2 世界乳制品进口市场份额

1.2.2 鲜奶贸易具有“内部消化”特征

欧盟是鲜奶主要的出口地区,同时也是主要的进口地区。德国、法国以及比利时是重要的鲜奶出口国,而意大利、德国、法国、比利时以及荷兰是鲜奶主要的进口国家。鲜奶具有易变质的特点,不适合长距离运输,所以向邻近国家进口鲜奶是一个明智的选择[8]。因此在盛产鲜奶的欧盟,大部分鲜奶的出口和进口均源于欧盟内部国家。1998年至2018年,世界鲜奶进口前5位均为欧盟国家,进口总量在464.09万t至1005.22万t之间变动,所占市场份额在56%~74.6%之间,排名前10的国家进口总量在568.35万t至1231.04万t之间,所占市场份额在73.1%~90.8%波动。由此可见,鲜奶进口前5国占据了绝大部分市场。

1.2.3 中国和墨西哥是奶粉进口大国

近20年来,中国乳制品进口量大幅上升,2017年我国乳制品进口量达到217.45万t,是1998年进口量(10.79万t)的20倍,是2008年进口量(34.72万t)的6.3倍。其中,奶粉的进口量占据较大的进口份额,尤其在2008年奶粉安全事件以后,中国进口奶粉量大幅上升,2017年为71.74万t,是2008年的7.1倍。墨西哥对奶粉的进口近年来增长强劲,2018年进口量高达36.75万t,相较于2008年的17.57万t增长1.09个百分点。墨西哥的奶粉进口主要来源于欧盟和美国,欧盟在墨西哥奶粉进口市场的平均份额为5.87%(2008年-2018年),2017年的市场份额高达11.96%,美国的市场份额在25%~95%之间,同期,墨西哥向两国进口量的年均增长率分别为77.5%和9.6%。

1.2.4 日本、俄罗斯、墨西哥是重要的奶酪进口国

根据OECD-FAO的预测,2027年俄罗斯、日本、中国、美国以及墨西哥将成为世界奶酪进口前5位国家,奶酪在发展中国家的进口增长率(2.4%)高于发达国家的增长率(1.0%)[11-12]。日本进口乳制品以奶酪为主,其在乳制品进口总量中的份额高达71.5%,对鲜奶的进口几乎为“免疫”状态。2008年至今,墨西哥从美国、欧盟进口奶酪逐年增加,2018年,两国在墨西哥进口奶酪的市场份额分别为78.3%和11.2%,而新西兰和澳大利亚在墨西哥奶酪进口的市场份额处于下降趋势,分别从2008年的3.6%下降至2018年的3.4%,2.8%减少为0.1%。俄罗斯一直是主要的乳制品进口大国,2003年以前,乳制品进口以奶油和奶酪为主,虽近年来两者的市场份额分别被鲜奶、奶粉所挤占,但是奶酪的进口份额仍然远远高于其他乳制品。近年来中国奶酪进口以13%的年增长率增长,在2018年达到10.8万t,新西兰向中国供应了约50%的进口量。

1.2.5 荷兰、比利时、中国是乳清的主要进口国

乳清的出口主要集中在荷兰、法国、德国、比利时和美国,荷兰、德国、法国同时也是重要的进口国家,常位于乳清进口前5位,且历年排名顺序较为稳定。1998年至2018年,全球乳清总进口量从166.56万t增长至326.79万t,乳清出口前5位国家出口总量从106.57万t增加至162.09万t,年增长率为4.28%,年均市场份额为56.14%[13]。中国对乳清的进口近年来大幅上升,乳清在中国各类乳制品进口中仅次于奶粉,1998年至2009年,乳清的进口量高于奶粉,其后,两者的进口量均大幅上升,但奶粉安全事件效应使得中国进口大量奶粉,且奶粉的增量远高于乳清。荷兰虽是重要的乳清出口国,但是其进口量大于出口量,净进口量呈递减态势,从1998年的37.53万t减少为2016年的28.08万t。相较于荷兰,比利时对乳清的进出口量较低,且近年来,比利时乳清的出口量大于进口量,贸易逆差转为顺差。从贸易顺差角度看,法国是乳清的净出口国,净出口量从1998年的16.59万t增加为2016年的33.33万t。1998年至2010年,德国的乳清进口量低于出口量,而2011年至2018年,其对乳清的进口量大于出口量,且净进口量逐年增加,从13.15万t增加为2018年的18.66万t。

1.2.6 其他乳制品进口市场分布

酸奶、炼乳和奶油的全球进口市场份额相对较低,且近20年来,市场份额均无过大的变动,三类乳制品的年均市场份额分别为8.8%,5.2%和5.8%。酸奶的主要进口国分布在英国、西班牙、意大利、荷兰等欧盟国家,欧盟和亚洲是炼乳进口的主要地区,主要进口国包括希腊、荷兰、法国、沙特阿拉伯等,奶油的主要进口国集中在俄罗斯、埃及、中国和沙特阿拉伯。

2 全球乳制品贸易格局变化

2.1 全球乳制品市场布局及演变

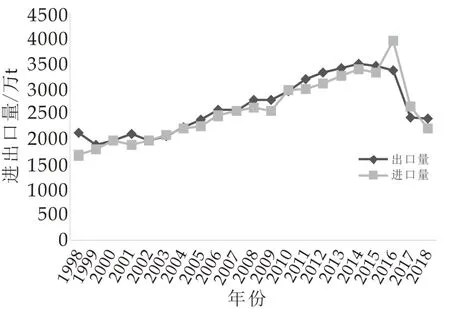

近20年来,全球乳制品的出口、进口量均大幅增加。如图3所示,乳制品出口、进口量变动均呈现先增后减的趋势。1998年至2014年,出口量逐年递增,从2120.29万t增加至3492.28万t,年均增长率为3.2%,1998年至2016年,乳制品进口量逐年上升,年增长率为5.3%。其后,乳制品出口、进口量均有所下降,2018年,出口量为2396.59万t,进口量跌至2204万t。乳制品出口主要集中在德国、法国、新西兰、荷兰、比利时、澳大利亚等国家,进口主要集中在意大利、荷兰、德国、法国以及比利时等国家。德国常居出口国排名首位,法国紧跟其后,荷兰、新西兰以及比利时常位于第3~5位,而美国、奥地利以及英国常位于第6~8位,且前8位国家的排名较为稳定,无较大的进入和退出。德国和意大利也是重要的乳制品进口国,两国常位于第1~3位,其次便是比利时和荷兰,虽在大部分年份两国的乳制品进口量稍次于德国和意大利,但其排名常在第2~3位变动。1998年至2018年,乳制品进口排名前4位国家所占份额总和在34.3%~49.1%之间变动,且近年来呈上涨趋势,前8位国家所占市场份额变动幅度较小,仅在51.9%~65.2%之间变动。由此可见,乳制品进口主要集中在排名前4位国家。相较之下,乳制品出口市场集中度更甚于进口市场,同期,出口前4国的份额在41.5%~55.8%之间变动,而排名前8位国家的市场份额则在59.1%~75.5%之间变动,出口前4国、前8国的市场份额总和均高于相应的进口国,且出口前4国占据了绝大部分市场份额。

图3 乳制品进口、出口量历年走势

2.2 全球乳制品市场集中度测算

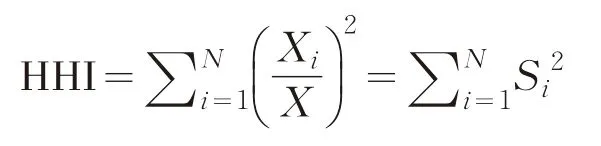

本文采用赫芬达尔-赫希曼指数计算全球乳制品市场集中度并根据贝恩市场结构分类标准判断全球乳制品市场结构。赫芬达尔-赫希曼指数(Hinfindahl Hirschman Index,HHI)是反映某一产业的市场结构的相对集中度指标。其公式如下:

其中,N表示出口来源国总数,Xi表示在出口规模在第i位国家的乳制品出口总量,X表示乳制品总共出口量,Si表示出口规模位于第i位国家的市场份额。根据公式可知,HHI值等于某一产业内所有企业市场份额的平方和。HHI值实际数介于0与1之间,但通常的计算法是将其值乘以10000而予以放大,故本文中的值届于0与10000之间。HHI值为基准的分类法中,HHI值在区间[3000,+∞),市场结构为为高寡占I型,在区间[1800,3000)为高寡占II型,属于区间[1400,1800)为低寡占I型,位于区间[500,1400)为低寡占II型。

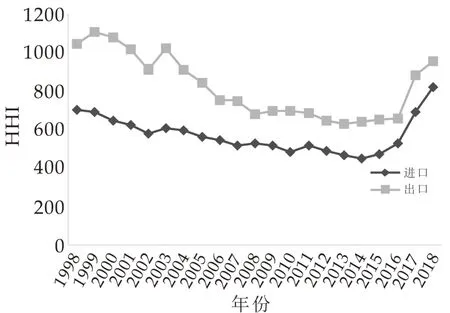

如图4所示,1998年至2018年,全球乳制品出口市场的值经历了逐年递减而后增加的变化过程,但根据贝恩市场结构分类标准,乳制品的出口市场结构的变化并不显著,一直为低寡占II型。乳制品进口市场集中度的HHI值变动趋势与出口市场集中度的大致相同,仅在近年来有所上升,但仍然低于20世纪初期水平。根据贝恩市场结构分类标准,乳制品进口市场结构在大部分年份仍为低寡占II型,仅在少数年份表现为竞争型。

图4 乳制品进口、出口市场集中度

同样的,本文采用HHI对主要贸易乳制品的全球进口、出口市场集中度进行了测算,以探究各类乳制品的市场结构变动特征,结果如图5所示。从进口市场来看,虽近年来鲜奶和奶酪的HHI值具有“抬头”趋势,然而各类乳制品的市场集中度大体处于下降态势。根据贝恩市场结构分类标准,1998年至2018年,鲜奶的进口市场结构从低寡占II型演变为低寡占I型,奶酪的市场结构从竞争型演变为低寡占II型。同期,乳清的市场集中度逐年下降,但市场结构一直为低寡占II型,相较之下,奶粉的进口市场集中度较低,市场结构在竞争型和低寡占II型之间变动,且在大多数年份表现为竞争型。

图5 主要贸易乳制品的市场集中度

从出口市场来看,各类乳制品的出口市场集中度具有不同的变动趋势。奶粉的出口市场集中度大体呈上升趋势,且近年来市场集中度增势明显,而鲜奶和乳清的出口市场集中度大致处于下降状态,奶酪的市场集中度相较之下变化并不显著,且在近年来有所上升。1998年至2017年,奶粉的出口市场结构在大部分年份表现为低寡占II型,而在2018年其市场集中度的突增使得出口市场结构演变为高寡占II型。鲜奶的市场结构变化较为稳定,具有明显的阶段性特征。1998年至2004年,其市场结构表现为低寡占I型,2005年至2018年,市场结构历年均表现为低寡占II型。1998年至2002年,乳清的出口市场结构在高寡占II型与低寡占II型之间变化,其后,其市场结构并未发生变化,历年均表现为低寡占II型。奶酪的市场结构稳定,虽近年来市场集中度有所上升,但其市场结构一直为低寡占II型。

3 结 论

近年来,欧盟、欧洲其他地区、大洋洲为主要乳制品出口地区,2018年3个地区在全球乳制品出口市场的份额分别为69.2%、1.6%和10.9%,中东,非洲等地区乳制品出口份额较少。世界乳制品进口地区主要集中在东亚和北亚,如中国、日本、俄罗斯等国家。

新西兰、澳大利亚、美国和部分欧洲国家是三大贸易乳制品(鲜奶、奶粉和奶酪)贸易的重要参与国。鲜奶贸易主要发生在欧盟内部,德国、法国和意大利既是鲜奶主要出口国也是主要进口国;欧盟、美国、新西兰、澳大利亚是重要的奶酪出口国,主要进口国则包括日本、俄罗斯和墨西哥;奶粉的出口和进口市场具有明显的集中性特征,出口国主要为新西兰、澳大利亚和美国,进口国主要包括荷兰、墨西哥和中国;乳清的贸易量相比较低,但近年来增加明显,荷兰、法国、德国是重要的乳清出口国,同时也是重要的进口国家,从贸易逆差的角度看,荷兰是乳清的净进口国,而德国和法国是净出口国。

主要贸易乳制品市场结构与整体乳制品市场结构不同。1998年至2018年,乳制品整体出口市场结构一直为低寡占II型,而进口市场结构仅在少数年份为竞争型,在大部分年份仍为低寡占II型。同期,鲜奶的出口市场结构先是表现为低寡占I型,而后为低寡占II型;奶粉的出口市场结构在大部分年份表现为低寡占II型,进口市场结构则为竞争型;近年来乳清的进出口市场结构都表现为低寡占II型。