全球与国内系统重要性银行评估与监管比较

2021-03-03刘明彦

刘明彦

2020年12月3日,《系统重要性银行评估办法》由央行会同银保监会发布,将于2021年1月1日起正式施行。此评估办法是2018年11月央行发布的《关于完善系统重要性金融机构监管的指导意见》的实施细则之一,是结合中国实际对巴塞尔监管框架的完善,为评估和识别国内系统重要性银行(D-SIBs)提供了重要制度依据,从而防范国内银行“太大而不能倒下”的风险。早在九年前,金融稳定理事会(FSB)发布《针对系统重要性金融机构的政策措施》,对全球系统重要性银行制定出评估与更高监管的制度。在金融全球化的当下,我们对两大制度进行比较分析,应当有助于中国系统重要性银行的评估与监管,也有助于大中型银行更好地满足相关监管要求。

全球系统重要性银行评估标准

2008年国际金融危机对国际大型银行造成了较大冲击,但为避免对金融系统造成更大的损害,各国政府不得不对这些大银行进行救助,从而导致“太大不能倒下”顽疾进一步加剧。为了防范大型银行“太大不能倒下”的系统性风险,2011年11月,金融稳定理事会(FSB)发布《针对系统重要性金融机构的政策措施》,该文件中提出针对全球系统重要性金融机构的监管计划,同时发布全球系统重要性金融机构(G-SIFIs)名单。全球系统重要性银行(G-SIBs)评估方法由巴塞尔委员会制定,每年11月份金融稳定理事会(FSB)依据上年数据评出G-SIBs名单并予以发布,被评为全球系统重要性银行之后,商业银行将面临更高的监管标准,包括更高的资本充足率、杠杆率要求以及总损失吸收能力要求等。

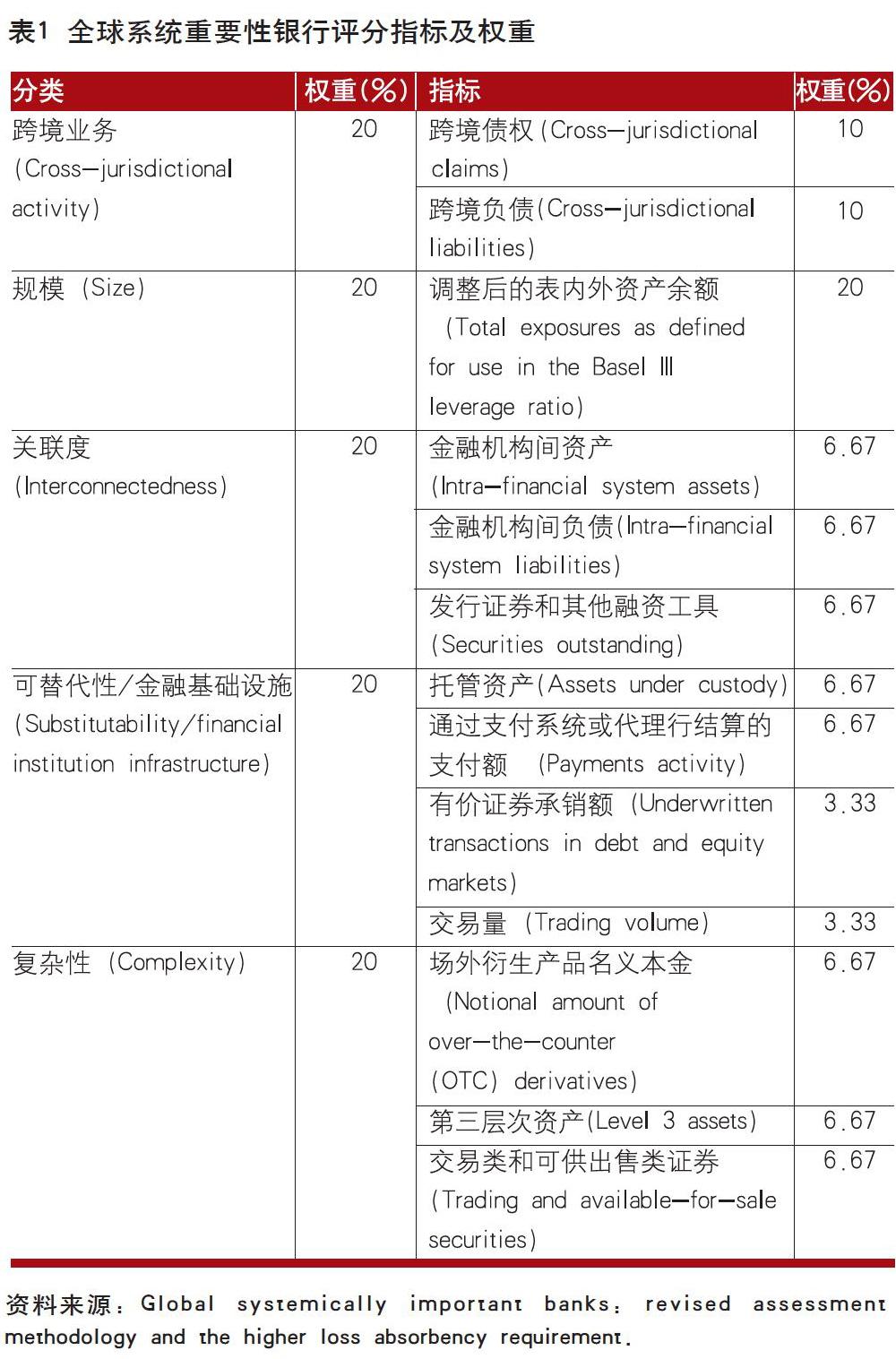

目前全球系统重要性银行的评估体系(简称G-SIBs评估)包含5个方面13项指标,最终得分为各项指标评分的加权加总。评分指标评估银行倒闭或出现财务困难的系统性影响(系统性风险),并不评估其倒闭或出现财务困难的概率,即关注银行的违约损失率,而不衡量银行违约的可能性。评分体系包含跨境业务、规模、关联度、可替代性与金融基础设施及复杂性共五个方面(见表1)。

一是跨境业务,包含跨境债权和跨境负债两个指标,衡量银行跨境业务的规模。银行跨境业务规模越大,救助中协调越困难,银行倒闭的风险传染与溢出效应更显著。二是规模,只包含调整后表内外资产余额一项指标。银行规模越大,其业务越难以替代,银行倒闭导致市场崩溃的可能性越高。三是关联度,包含金融机构间资产、金融机构间负债、发行证券和其他融资工具三个指标。由于银行间的网络效应和风险传染,单一银行倒闭可能引发其他银行陷入危机。四是可替代性/金融基础设施,包含托管资产、通过支付系统或代理行结算的支付额、有价证券承销额和交易量四个指标。当一家银行的某项业务市场地位非常重要或提供市场的基础设施,该银行的倒闭就可能导致市场某项服务缺失或影响市场正常运转。五是复杂性,包含场外衍生产品名义本金、交易类和可供出售类证券与第三层次资产三个指标。银行业务、结构和操作的复杂性越高,其倒闭对金融体系的冲击就越大,救助成本和难度会更高。

计算一家银行G-SIBs评分的具体步骤:一是求出该银行单个指标的得分——用单个银行的某个指标数值除以全部样本银行(即调整后的表内外资产余额排序的全球最大75家银行)的该指标数值总和,再乘以10000,即得出该指标以基点为单位的得分;二是对五个方面的13项指标得分进行加权加总,从而得出该银行的总得分。

巴塞尔委员会将得分超过130分的国际大型银行列入全球系统重要性要求,并根据得分将全球系统性归入五个等级中的相应等级,进而对其提出1%~3.5%的附加核心一级资本要求及其他方面更高的监管要求。

对全球系统重要性银行的监管要求

目前,对全球系统重要性银行的更高监管要求主要包括:更高的资本充足率、杠杆率要求以及总损失吸收能力要求等。

附加核心一级资本要求。全球系统重要性银行的资本监管要求比一般商业银行更高,根据其G-SIBs评估的级别,要在最低资本要求(核心一级资本不低于7%)的基础上,额外增加1%~3.5%的附加核心一级资本要求(见表2)。

更高的杠杆率要求。为了与上述附加资本要求保持一致,2017年12月,巴塞尔委员会发布的《巴塞尔协议Ⅲ》的最终修订版本对全球系统重要性银行提出了比一般银行更高的杠杆率要求(Leverage Ratio Buffer),规定“全球系统重要性银行的杠杆率最低要求=一般银行杠杆率最低要求+50%×系统重要性银行附加资本要求”。由于杠杆率定义为一级资本净额与商业银行调整后的表内外资产余额的比率,因而不同档位的全球系统重要性银行杠杆率相应增加0.5%~1.75%,即需要满足更高的杠杆率要求。

总损失吸收能力(TLAC)要求。2015年11月,金融稳定理事会(FSB)出台《处置中的全球系统重要性银行损失吸收和资本补充能力原则》,要求全球系统重要性银行逐步满足总损失吸收能力(TLAC)的监管要求。总损失吸收能力指的是全球系统重要性银行在进入处置程序时,能够通过减记或转股方式吸收银行损失的各类资本或债务工具的总和,主要用“合格TLAC工具/风险加权资产”以及“合格TLAC工具/调整后的表内外资产余额”两项指标衡量。对于全球系统重要性银行,巴塞尔委员会要求非发展中国家银行于2019年1月1日,发展中国家银行于2025年1月1日,合格TLAC工具/风险加权资产≥16%;合格TLAC工具/调整后的表内外资产余额≥6%,之后对银行总损失吸收能力要求进一步提高,前两项比率分别提高2%和0.5%。

国内系统重要性银行评估标准

2020年12月中国人民银行会同银保监会发布《系统重要性银行评估办法》(以下简称《评估办法》),作为《关于完善系统重要性金融机构监管的指導意见》的实施细则之一,对国内系统重要性银行评估与相应监管进行详细规定(见表3)。

国内系统重要性银行的评估。《评估办法》规定:“银保监会在完成数据收集后,计算参评银行(以杠杆率分母衡量的调整后表内外资产余额在所有银行中排名前30位,或曾于上一年度被评为系统重要性银行)系统重要性得分。每一参评银行某一具体指标的得分是其该指标数值除以所有参评银行该指标的总数值, 然后用所得结果乘以10000后得到以基点计的该指标得分。各指标得分与相应权重的乘积之和,即为该参评银行的系统重要性得分。” 根据评分结果,得分达到100分的银行被纳入系统重要性银行初始名单。然后按系统重要性得分进行分组,实行差异化监管(见表4)。

国内系统重要性银行名单的确定。《评估办法》规定:“系统重要性银行初始名单、相应银行填报的数据和系统重要性得分、监管判断建议及依据于每年8月底之前提交金融委审议。系统重要性银行最终名单经金融委确定后,由人民银行和银保监会联合发布。”

国内系统重要性银行的监管要求。2018年发布的《关于完善系统重要性金融机构监管的指导意见》针对国内系统重要性金融机构提出从特别监管要求、审慎监管、特别处置机制和国际协调与合作四个方面的要求,未来对国内系统重要性最直接影响的是特别监管要求,主要包括附加资本要求(根据G-SIBs经验为1% ~3.5%)和杠杆率要求(根据G-SIBs经验为0.5%~1.75%), 在风险管理、公司治理和信息系统等方面,即面临比全球系统重要性银行更严格的监管。

全球与国内系统性重要银行评估与监管比较

国内系统重要性银行与全球系统重要性银行評估指标及权重存在的差异。一是分类不完全相同。全球系统重要性银行评估指标包括五个方面,即跨境业务、规模、关联度、可替代性和复杂性,每类权重为20%,而国内系统重要性银行评估指标包括四个方面,每个方面的风险权重为25%,没有单列跨境业务方面, 而是将其列入复杂性一类中,体现为境外债权债务指标,权重为5%,表明国内系统重要性银行其产生的系统性风险主要在国内。二是可替代性与复杂性方面指标构成不完全相同。其中: 可替代性方面构成指标中前两项指标相同,但第三项、第四项全球系统重要性银行是有价证券承销额和交易量,而国内系统重要性银行这两项指标为代理代销业务与客户数量、境内营业机构数量,这与中国银行业分业经营的监管体制相关,即中国银行业基本不涉及股票承销与交易业务;另外,在复杂性方面构成指标中,全球系统重要性银行的两项指标为场外衍生产品名义本金、交易类和可供出售类证券,而国内系统重要性银行调整为金融衍生产品和以公允价值计量的证券,全球系统重要性银行复杂性的另一项指标为第三层次资产,而国内系统重要性银行复杂性其余三项指标分别为非银行附属机构资产、理财业务和境外债权债务,即全球系统重要性银行复杂性主要衡量的是其持有衍生品和可交易证券的余额,而国内系统重要性银行复杂性侧重于对非银行业务及机构数量的衡量。

国内系统重要性银行与全球系统重要性银行分组标准有所不同。尽管国内系统重要性银行与全球系统重要性银行均分为五组,但评估的样本银行数量和各组分数界限差异显著。全球系统重要性银行评估的样本银行为全球前75家大型银行,得分130 分(这与一家银行平均资产规模占比1/75×10000=133相当)以上进入全球系统重要性银行范围,得分上限为629分,总数为30 家,主要分布在前三档,最新公布的全球系统重要性银行第四档、第五档为空;而国内系统重要性银行评估样本为全国规模前30家银行,得分100分(相当于样本银行总资产份额的1%,单个银行市场份额简单平均值为3.33%,后者对应的得分大约为330 分)以上即入选国内系统重要性银行,具体数量由监管机构决定,第五档得分为1400分以上。

国内系统重要性银行与全球系统重要性银行的特别监管不同。全球系统重要性银行的特别监管主要体现在更高的资本充足率、杠杆率要求以及总损失吸收能力三个方面,而国内系统重要性银行则从特别监管要求、审慎监管、特别处置机制和国际协调与合作四个方面的要求,即国内系统重要性银行比国际系统重要性银行可能面临更严格、更全面的监管。

总之,在世界经济受疫情困扰和中国经济持续复苏之际,加大对可能产生系统性风险的大型银行强化监管有利于金融系统的稳定,但在不利经济环境对银行业带来压力的背景下提出更高更严格的监管要求会加大监管的顺周期性,不利于银行业更好地服务实体经济,因而强化监管制度落地时机的选择也是对监管当局智慧的考验。

(作者系国家金融与发展实验室特聘高级研究员、对外经贸大学研究员)