不可撤销保险受益人之比较法考辨

2020-10-20廖望

廖望

摘 要:不可撤销受益人不必兼具投保人身份,而可单独作为受益人存在,但需对投保人及被保险人之权利施加必要限制,从而为受益权利提供保障。以不可撤销受益人与投保人的关系为基准,理论上可将不可撤销受益人分为“合一型”“共有型”及“独立型”,其中“共有型”不可撤销受益人兼顾了保险贴现的安全性及灵活性,具有独特的优势,但立法不宜作出强制规定,而应允许当事人根据实际情况选择不同类型的不可撤销受益人。此外,不可撤销受益人的受益权利于被指定时确定享有,即使先于被保险人死亡,亦不影响该项权利归属。不过,经不可撤销受益人同意,可为投保人或被保险人以保单或保单外的书面形式变更。

关键词:人身险;不可撤销保险受益人;比较法分析

中图分类号:F840.2 文献标识码:B 文章编号:1674-2265(2020)09-0052-07

DOI:10.19647/j.cnki.37-1462/f.2020.09.008

一、问题的引出

2018年1月,原保监会发布了《人身险保单贴现业务试点管理办法(征求意见稿)》(简称《试点管理办法(征求意见稿)》),首次针对保单贴现进行了专门规定,并引入了不可撤销受益人制度。实际上,当今世界保险金融行业较为发达的国家及地区,如美国、英国、德国及中国台湾等,均建立了不可撤销受益人制度。

针对该项制度创新,《试点管理办法(征求意见稿)》尚未搭建完整的架构,当前国内相关的研究亦不充分。关于建立不可撤销受益人制度的理由,梁鹏(2016)[1]曾从受益人被恣意变更后的救济角度,比较了不可撤销受益人与被保险人承担违约责任及保险人负担通知义务之优劣,为引入不可撤销受益人提供了理论支撑。然而,关于具体如何建构,尚存不少争议之处。例如,指定不可撤销受益人时,是否需要同时变更投保人?不可撤销受益人之权利内容应如何界定?不可撤销受益人于何时确定享有受益权?

归根结底,上述争议源于不可撤销受益人法律属性之模糊性。一项域外制度,欲于我国法律土壤落地生根,需在比较法视阈下厘清其脉络,并加以辩证借鉴。考虑到美国较早建立了不可撤销受益人制度,时至今日已经形成了一套较为成熟的理论体系,故本文主要以美国不可撤销受益人制度为参考,并结合德国、中国台湾等大陆法系国家及地区规定,根据我国实际探究不可撤销受益人之法律属性。

二、不可撤销受益人解释

(一)概念界定

我國保险受益人仅存在于人身保险合同中,可以是投保人或被保险人(此时不再称为受益人),也可以为保险合同外第三人,在后者情形下,是典型的利他合同。所谓不可撤销受益人,系相对于可撤销受益人而言,是指经投保人或被保险人选定后,未经本人同意,不可变更的受益人类型[2]。需注意的是,即使是可撤销受益人,在保险事故发生后亦不得为投保人或被保险人变更,即此时也处于“不可撤销”的状态,但与不可撤销受益人之根本区别在于,后者在保险事故发生前亦不可变更。

不可撤销受益人具有明示与默示之分,《试点管理办法(征求意见稿)》及德国、中国台湾保险法仅规定了前者,反观美国,默示不可撤销受益人主要为保护特殊人群而设。在一些实施夫妻共同财产制的州(加利福纳尼亚、爱达荷、内华达等),规定保单可以作为夫妻的一种共有财产,因此即使保单持有人将其配偶指定为可撤销受益人,并在未经配偶同意下变更受益人,此时法院通常将限制新指定的受益人对保险金的权利,从而具有了不可撤销受益人之效果[3]。此外,基于为未成年子女提供生活保障考量,亦有不可撤销受益人适用必要,如在Flanigan v. Munson案中,保单持有人未在其的两份保单中指定受益人,在其身故后,新泽西州上诉法院及最高法院均认为保险金不得为其第二任丈夫取得,而推定其与前夫的未成年子女自动成为不可撤销受益人①。

(二)体系理解

2020年5月颁布的《民法典》第522条明确了真正利他利益合同制度,解决了长期以来的学理争议②。当前,关于利他利益合同不可撤销第三人的判断基准,世界范围内主要存在知晓说、通知说、接受说及依赖说等,其中大陆法系国家主要采接受说,而英美法系国家兼采接受说及依赖说③。我国《民法典》第522条第2款对此采取了留白处理,究其原因,概如薛军(2019)[4]所述,立法如果一概赋予当事人在第三人接受前撤回约定的权利,并非在所有情况下均为适宜。

实际上,我国规定的利他利益合同法定类型之间,针对第三人的撤销模式存在较大不同。以信托合同为例④,《信托法》第51条严格限制委托人变更受益人的权利,除信托合同为委托人保留了变更权之外,仅在法定情形发生时,委托人才有权变更受益人,这体现了保障受益人利益的立法倾向。与此对应,《保险法》第41条未作前述限制,而赋予了投保人(被保险人)充分的变更裁量空间,这种立法例又称为“直接主义”⑤;最高人民法院《关于适用〈中华人民共和国保险法〉若干问题的解释(三)》(简称《司法解释(三)》)第10条及第11条对此作出了限缩解释,规定在保险事故发生前,投保人(被保险人)变更受益人时无须后者同意;保险事故发生后,投保人(被保险人)不得再变更受益人。由是观之,《保险法》及相关解释以受益权性质为基准⑥,确立了既得受益权不得撤销规则。

从区分阶段的角度来看,在保险事故发生前投保人(被保险人)拥有几乎不受限制的变更权,彰显了最大化保障被保险人意志的立法倾向。两相对比,《信托法》的设置更有利于受益权的流转,从而达到权益证券化的目的——当前许多资管产品就建立在受益权份额化的基础之上,而保险贴现主要发生在保险事故发生前⑦,该阶段极不稳定的受益人法律地位增加了投资人的风险。对此,制度上的回应是规定不可撤销受益人类型,不过我国更进一步要求投保人随之变更,但这种模式可能存在过犹不及的效果,具体将在下文阐述。

三、不可撤销受益人身份

(一)合一说

《试点管理办法(征求意见稿)》规定了无论在普通贴现或重疾贴现中,投资人均将同时成为保单新的投保人和不可撤销受益人,并承担保单到期前缴费义务。前述规定不乏学者的支持,认为将受益人指定与投保人变更绑定的做法,主要是为了避免原投保人通过行使保单权利、故意制造保险事故等方式影响投资人受益权的最终实现[5]。

在美国,传统观点亦未严格区分保单权利和受益权利,不可撤销受益人几乎等同于保单持有人。例如,根据路易斯安那州的规定,当受益人取得不可撤销的地位后将同时获得保单权利和受益权利,原保单持有人不再保留任何权利,如在Farmer v. Prudential Ins. Co.案中,路易斯安那州上诉法院指出因保单指定了不可撤销受益人,因此保单持有人对保单不再享有任何利益⑧。此外,在Morse v. Commissioner案中,联邦上诉法院也持类似的观点⑨。

(二)区分说

无论是德国或是中国台湾,其保险法均未将“指定不可撤销受益人”与“变更投保人”捆绑。近来,美国的研究者也逐渐认识到不能将指定不可撤销受益人等同于保单转让,通常前者受益人获得的权利小于后者情形,即不单独享有保单权利,包括退保、转让保单、保单贷款及分红等[6]。2000 年,国家保险立法会议(NCOIL)通过了《保单贴现示范法》(2019年最新修订),对保险贴现合同作了如下定义,即贴现人将其预期死亡赔偿金或保单任何部分权利转让给投资人,以获得投资人提供的现金补偿而达成的书面协议。这表明保险贴现中并不一定要进行保单转让,而可为单纯受益权利的移转。对此,《宾夕法尼亚州保险贴现法》(2001年)、《新泽西州保险贴现法》(2004年)、《俄克拉荷马州保险贴现法》(2008年)及《伊利诺伊州保险贴现法》(2009年)等州法均采用了类似定义。

在区分说框架下,主要通过不可撤销受益人制度下的保单持有人(被保险人)权利限制,达成保护投资人利益的效果。例如,根据《台湾保险法(2007年)》第111条的规定,在声明放弃处分权后,投保人不得以契约或遗嘱形式处分受益人之保险利益。再如,根据美国《得克萨斯州保险法》规定,个人事故和健康保险单必须包含以下条款:除非被保险人不可撤销地指定受益人,否则被保险人保留变更受益人的权利,本保单的退保或转让、受益人的任何变更或本保单的任何其他变更均无须征得受益人的同意。这表明,如果保单包含了不可撤销受益人条款,则保单持有人除了不能任意变更受益人外,亦不得自行采取任何影响受益人利益的行为。因此,不可撤销受益人的权利又被称为既得权利⑩,具有较高的稳定性。此外,应从宽理解“不可撤销”的语义,这不仅指受益人身份的不可剥夺性,亦指其权利内容的不可变更性。如在Ruckenstein v. Metropolitan Life Ins. Co.案中,保单持有人未经不可撤销受益人同意而与保险人变更了保险金额,对此法院未支持该变更行为?。

需注意的是,对保单持有人的权利限制并非固定,而允许当事人自行约定。如在Sun Life Assur. Co. v. Vogelsanger案中,保单持有人与不可撤销受益人约定仅在保单持有人拥有工作岗位时有持续缴纳保险费的义务,否则由保单持有人决定是否维持保单?,这相当于赋予了保单持有人有条件的退保权利。但如果保单持有人与不可撤销受益人约定保单持有人保留变更权,则实质否定了不可撤销受益人的法律地位,在Rotating Servs. Indus. v. Harris案中,当事人在约定了不可撤销受益人的情形下,又约定被保险人保留变更受益人的权利,对此法院认可了被保险人的变更权?。此外,同一份保单可以同时指定可撤销受益人与不可撤销受益人,如在Mosquera v. Mosquera案中,保單持有人就将其未成年子女指定为享有至少50%人寿保险受益权的不可撤销受益人?,该种安排综合考虑了保险贴现需求和原受益人的利益。

(三)观点采撷

实际上,不可撤销受益人的制度设计可以为投资人提供较充分的保障,似不具有绝对必要强制投保人一并变更。对此,可以从以下三个方面探讨。

一是后续保险费支付问题。支持变更说认为,如果由投保人继续担负保险费,其可以通过不支付保险费而影响受益权利的实现。其实前述假设并不成立,根据《司法解释(三)》第7条的规定,受益人有权通过代为支付保险费,维持保险合同的效力,因此投保人不缴纳保险费不会直接影响保险合同的效力,受益人还可以通过追究投保人的违约责任,以防止投保人获取不当利益。

二是投保人故意制造保险事故问题。支持变更说认为,投保人可能通过故意制造保险事故,使保险人不承担保险金给付责任。应明辨,这并非因保险贴现而带来的额外风险,而属受益人面临的正常市场风险,至少投保人不存在相应的经济动因,因此无须作出特别安排。

三是受益人的保障力度不强问题。支持变更说认为,当投保人违反合同约定而影响受益人利益的,只能追究其违约责任,这是一种事后救济且存在救济不能的风险。诚然,相较于使投保人完全退出保险合同关系,仅使其负担合同义务,对受益人的保障力度确不如前者,但下文将述及,从尊重当事人自主交易安排层面来看,强制要求投保人变更不一定符合当事人意愿,以及对受益人利益保障措施并非仅有投保人变更的方式,反而这种强制有可能过度干预当事人意思自治,进而影响保险贴现交易安排的灵活性。

四、不可撤销受益人权利

(一)双重属性

当前我国采取的投保人和不可撤销受益人身份合一模式,模糊了不可撤销受益人的权利性质。若采取完全的区分说,则可明确不可撤销受益人之权利为受益权利。但如下文分析,将不可撤销受益人与保单权利完全剥离,并非保障其利益之最佳方式。

实际上,如美国学者埃克斯坦所述,可以尝试从两个角度理解不可撤销受益人的权利:一是专有权利。在保单权利与受益权利区分的基础上,认为专属于不可撤销受益人的是受益权利,而并非保单权利。二是共同权利。不可撤销受益人与保单持有人构成保单的共同所有者,在这种前提下,受益人与保单持有人行使任何保单权利时均需要获得对方的同意,从而防止保单持有人滥用保单权利侵害受益人的利益。前述观点亦为司法实务所接受,如在Jackson Nat'l Life Ins. Co. v. Sun Coast Trust Co.案中,保单载明不可撤销受益人欲行使任何保单权利的,均应同时获得保单持有人的同意?。

针对保单权利,岳卫(2015)[7]进一步将之分解为两类:(1)无直接财产属性的权利,以合同解除权、受益人变更权、合同内容变更权为代表,其自身并无经济价值,但可能对受益人的地位造成影响;(2)有直接财产属性的权利,现金价值返还请求权即为典型,该类权利一般不会直接影响受益权的实现。前述分类有助于厘清在不可撤销受益人的制度框架下,如何限制投保人行使保单权利的问题。

(二)共有构造

在我国现行法律框架下,通过共有进路解释投保人与不可撤销受益人的关系并非完全畅通,因《物权法》及《民法典》规定的共有均仅针对所有权。不过,若采债权可为准共有的观点[8],将不可撤销受益人与投保人视为准共有关系,应能克服前述问题。进言之,准共有包括准共同共有与准按份共有,在共同共有类型强制原则的约束下?,不可撤销受益人与投保人仅能依据准按份共有的解释路径。这意味着,投保人(被保险人)在指定不可撤销受益人时,需确定各自的保单权利份额。

相对于单独所有,在共有状态下对物或权利的管理、利用及处分等不再取决于单个人的意志,而掺杂了数人的利益,其中不免存在异质利益,进而可能出现共有人之间的相互掣肘及纠纷[9]。尤其在不可撤销受益人与投保人之间,二者对于保单的利用取向大相径庭,前者偏向于尽可能保持现状,以获得期满收益,而后者希望充分利用保单价值,以获得期前收益。对此,应特别注意避免当事人产生纷争。具体而言,须在准共有的框架下,结合前述保单权利的分类,对投保人与不可撤销受益人之间的关系加以改造。对于无直接财产属性,但可能影响受益人利益的权利应予严格限制,非经受益人同意不得行使;而对于有直接财产属性的权利,在不影响受益权实现的情况下原则上不应禁止。

在设计保险合同格式条款时(可作为示范条款),应注意以下两个方面:一是考虑到投资人主要为了获得受益权利,因此通常不再增加成本购入较大份额的保单权利,基于降低投资成本和控制投资风险的平衡考虑,可以约定“未经不可撤销受益人同意,投保人不得处分或分割保单权利等”,以免受绝对多数份额要求的限制(参照《民法典》第301条、第303条);二是投保人行使有直接财产属性的权利时,当未给不可撤销受益人造成实质风险时(如提供了相应的资产证明或担保),可以约定受益人应当同意其行使。概言之,这种安排不仅保障了受益人的利益,还便利了保单价值的多层次利用。以保单的现金价值贷款为例,虽然投资人获得投保人身份后,理论上也可以进行现金价值贷款,但从资金需求角度来看,投资人通常为保险贴现机构等金融公司,其贷款需求远不如原投保人,因此由原投保人使用保单现金价值,更有利于金融资源的合理配置。

(三)三种类型

以上讨论了不可撤销受益人与投保人对保单的共有构造,理论上,不可撤销受益人也可以选择不成为保单的共同持有人,而仅通过合同条款限制投保人的相关行为,在这种安排下,不可撤销受益人与投保人的身份是完全独立的。

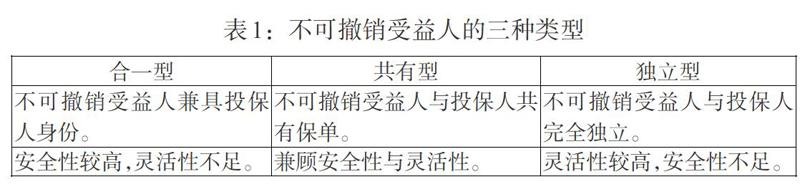

进一步而言,以不可撤销受益人与投保人关系为基准,结合《试点管理办法(征求意见稿)》及前述分析,可以将不可撤销受益人概括为三种类型,包括:(1)合一型:此种为《试点管理办法(征求意见稿)》规定的不可撤销受益人类型,该类受益人因兼具投保人身份而同时享有受益权利及全部的保单权利。(2)共有型:此种类型下的不可撤销受益人与投保人共有保单,因而除了拥有受益权利外亦享有保单权利,只是在行使上应与投保人共同为之;(3)独立型:此种类型下的不可撤销受益人不享有保单权利,而仅拥有受益权利。

以保险贴现的安全性与灵活性两个视角检视,随着不可撤销受益人从“合一型”到“共有型”再到“独立型”,保险贴现的灵活性总体呈上升形势,而安全性呈下降态势,具体如表1所示。首先,针对“合一型”不可撤销受益人,不存在原投保人通过行使保单权利妨碍受益权利兑现的情形,因而贴现的安全性较高,但同时意味着原投保人完全退出保险合同关系,进而无法行使保单权利,由此带来了灵活性受限的问题。其次,针对“独立型”不可撤销受益人,此时投保人仍享有全部的保单权利而得以继续利用保单的价值,但对于受益人来说,在投保人违反合同义务后,如自行指定其他受益人等,追究其的违约责任有不能实现的风险。最后,针对“共有型”不可撤销受益人,受益人通過共有关系对投保人的处分、变更等权利形成约束,保障了贴现的安全性,同时,投保人未退出保险合同关系,在符合条件的情形下仍能继续行使相关权利,从而维护了贴现的灵活性。但从程度上看,此处无论是安全性还是灵活性均有所下降,前者如投保人行使保单权利时仍有机会影响受益人利益,后者如投保人行使保单权利存在前置性条件。

相较而言,在“共有型”不可撤销受益人框架下,能够较好地兼顾保险贴现的安全性和灵活性。不过,从尊重保险贴现交易的多样性出发,无须对其他两种不可撤销受益人的制度安排予以禁止,而应交由当事人自主选择。例如,投保人自愿退出保险合同关系的,则选择“合一型”的不可撤销受益人,有助于将贴现风险降至最低;再如,投资人与投保人存在较高的信赖关系时,则可选择“独立型”的不可撤销受益人。总体而言,在不同类型之间,不可撤销受益人的权利性质及范围均有所不同,但相似之处在于三类情形下受益权利均为不可撤销受益人的专有权利。

五、不可撤销受益人地位

(一)确定时点

关于不可撤销受益人于何时确定享有受益权利,《试点管理办法(征求意见稿)》并未涉及。此处可以反向思考一个问题,即不可撤销受益人先于被保险人死亡的,其受益权利是否丧失?《日本保险法》(2008年)第46条规定,保险金受领人于保险事故发生前死亡的,其全体继承人成为新的保险金受领人。但我国《保险法》采取了不同思路,第42条规定受益人先于被保险人或与被保险人同时死亡的,保险金归于被保险人的遗产,而非属受益人或其继承人所有。

前述规定是否适用于不可撤销受益人?结合美国实践来看,结论是肯定的。当前美国大多数保单约定,如果受益人先于被保险人死亡,则不论受益人是否可撤销其权利都将终止[2]。对此,美国法院通常采取支持的态度,如在Hock v. Commissioner案中,联邦上诉法院明确指出,保险合同约定不可撤销受益人在被保险人有生之年死亡时其权益应归还给被保险人,这与不可撤销受益人本身并不冲突?。

从尊重当事人意思自治的角度来看,前述做法固有其合理性,但并非最妥当的处理方式。实际上,这种做法暗含了不可撤销受益人之地位于被保险人死亡时确定的观点,在此之前虽然避免了被保单持有人变更的可能,但仍可能因先于被保险人死亡而丧失相关利益。这与不可撤销受益人制度之初衷不符,因“不可撤销”强调的是受益权的既得性,正如南非学者雷内克(2012)[10]提出的,与可撤销受益人不同的是,不可撤销受益人在被指定时就确定地享有保单带来的或可能带来的利益,而不必等待被保险人死亡时才能拥有。此外,江朝国(2002)[11]也指出,受益人原则上不得先于被保险人死亡,否则受益人之存在即失其意义,但此原则以投保人声明放弃处分权者为例外,此時保险契约上之利益归于受益人享有。该观点亦获得了梁鹏(2016)[1]的认同,相关论证从变更不可撤销受益人需经该受益人同意,而此时受益人客观上无法表示同意的角度出发,从逻辑层面证明了美国通行做法的不合理性。

对此,《德国保险合同法》(2008年)的相关规定可供借鉴。该法第159条第2、3款明确,对于可撤销受益人,直到保险事故发生时始取得保险金给付请求权,但针对不可撤销受益人,于被指定时就享有保险金给付请求权。这意味着,在不可撤销受益人先于被保险人死亡时,保险金给付请求权应作为其遗产,由继承人取得。总而言之,结合不可撤销受益人制度目的来看,应认为其于被指定时就确定地享有受益权利。

(二)受益人变更

投保人或被保险人经不可撤销受益人允许而变更受益人的,有权选择继续指定不可撤销受益人或改为指定可撤销受益人。关于变更不可撤销受益人的具体形式,根据美国得克萨斯州的规定,可以包括:一是在保险单中变更;二是保险单之外的合同变更。需说明的是,针对在保单外另行指定不可撤销受益人的做法,并非得克萨斯州独有,如科罗拉多州法院在Newton v. Newton案中也认可了当事人在保险合同外指定不可撤销受益人的效力?。

我国《保险法》第41条规定:“被保险人或者投保人可以变更受益人并书面通知保险人,保险人收到变更受益人的书面通知后,应当在保险单或者其他保险凭证上批注或者附贴批单”,似表明我国仅能在保单上变更受益人。但结合该法第20条关于变更保单合同内容的规定可知,此处又允许“由投保人和保险人订立变更的书面协议”。从广义上看,受益人亦属于保单合同内容的一部分,实无作特别要求之必要,故应允许被保险人或投保人以保险单之外的书面形式变更。还需注意的是,此种情形虽无须获得保险人的同意,即不得以保险人不知情为由主张变更无效,但仍需以通知保险人的方式使其对保险人生效。

此外,在投保人与被保险人非同一人的情形下,因被保险人不是保险合同当事人,即使获得了不可撤销受益人的准允,仍需通知投保人予以变更,该变更始为生效。如在Fidelity Bankers Life Ins. Co. v. Dortch案中,作为被保险人的丈夫虽指定了第二任妻子及女儿为新受益人,并通知了作为投保人的银行,但后者未采取任何行动,对此北卡罗来纳州最高法院推翻了上诉法院的判决,认为被保险人变更受益人的行为无效?。

(三)破产清偿顺位

应明辨,不可撤销受益人在投保人破产后未取得优先受偿地位。在Quilling v. Trade Partners, Inc.案中,联邦地区法院批准了一项包含保单的破产财产分配方案,在该方案中未区分不可撤销受益人和可撤销受益人,而按统一的比例清偿,法院还特别指出若能证明对保单享有所有权的则属例外?。前述观点具有合理性,不可撤销受益人的权利虽是一种既得利益,但其性质仍属于债权,在未获法定优先清偿顺序的前提下,应与其他普通债权处于同一位阶。

不过,按前述不可撤销受益人成为保单共同持有人的观点,若在保险事故发生前保险人破产,受益人有权取回事先约定的保单现金价值份额,而无须作为普通债权申报。与之对应,在保险事故发生前不可撤销受益人破产时,其拥有的保单现金价值份额应作为破产财产。

六、结论

通过对当前不可撤销受益人主要争议问题的比较分析,大致明确了其法律属性。首先,不可撤销受益人不必兼具投保人身份,而可单独作为受益人存在,辅之投保人及被保险人的权利限制,作为受益人利益的保障方式。其次,以不可撤销受益人与投保人的关系为基准,理论上可将不可撤销受益人分为“合一型”“共有型”及“独立型”,其中“共有型”不可撤销受益人兼顾了保险贴现的安全性及灵活性,具有独特的优势。从尊重当事人的意愿及考虑实际交易的复杂多样性出发,立法不宜作出强制规定,而应允许当事人自主选择不同类型的不可撤销受益人。最后,不可撤销受益人的受益权利于被指定时确定享有,即使先于被保险人死亡,亦不影响该项权利归属,但该项权利在保险人破产时并不具有优先受偿地位。此外,经不可撤销受益人同意,投保人或被保险人有权通过保单或保单外的书面形式变更受益人。

前述对不可撤销受益人法律属性之解释,既有助于维护保险贴现人与投资人的利益平衡,又有利于保险贴现与其他保险金融手段保持和谐共生的关系。

注:

①Flanigan v. Munson, 175 N.J. 597(N.J. 2003).

②此前,针对我国《合同法》第64条有无建立为第三人利益合同制度,或仅属于“经过由被指令而为交付”的规定,学界存在较大争议。参见韩世远(2011)[12],吴旭莉(2012)[13]。

③ 此外,其他可能影响当事人变更或解除第三人的因素有“将合同置于当事人控制之外”及“债权人的死亡”等。参见陈任(2007)[14]。

④关于信托合同是否属于利他合同,国内学者通常基于差异视角展开分析,从而得出二者并非等同的观点。实际上,即使信托合同存在一些特别之处,仍可置于利他合同的大框架下予以探讨,即二者具有较高的同质性,如法国的《信托法案》就直接将信托合同定义为一种利他合同。

⑤当前,较多国家对保险受益人之变更采取此种模式。参见梁鹏(2013)[15],温世扬(2012)[16]。

⑥关于保险收益权之性质,通常认为在保险事故发生前,受益权为期待权;保险事故发生后,受益权为既得权。参见杨临萍(2016)[17]。

⑦保险贴现的本质是保险收益权的转让,即以让渡小部分保单期满收益,按当期市场价值转让给第三方,而提前取得一定保险金。

⑧Farmer v. Prudential Ins. Co.,167 So. 234(La. App.1936) .

⑨Morse v. Commissioner,100 F.2d 593(U.S. App. 1938).

⑩需注意的是,此處“既得权利”并非我国通常所指的“既得权”,而主要彰显受益权的不可剥夺状态。参见哈瑞特等,赵凯译(2004)[18]。

?Ruckenstein v. Metropolitan Life Ins. Co.,144 Misc.154(N.Y. Misc. 1932) .

?Sun Life Assur. Co. of Assur. Co. of Canada v. Vogelsanger,No.84 C 9605(N.D. Ill. 1985).

?Rotating Servs. Indus. v. Harris, 245 S.W.3d 476(Tex. App. 2007).

?Mosquera v. Mosquera (In re Estate of Mosquera), 991 N.E.2d 18(IL. App. 2013).

?Jackson Nat'l Life Ins. Co. v. Sun Coast Trust Co. ( U.S. Dist. 2019) .

?当前,我国法律明确的共同共有基础关系限于夫妻关系、家庭关系(遗产关系)及合伙关系等。对此,德国、台湾地区均采类似的限制。参见张双根(2018)[9]。

?Hock v. Commissioner, 152 F.2d 574(U.S. App. 1945).

?Newton v. Newton, 472 P.2d 718(Colo. App. 1970).

?Fidelity Bankers Life Ins. Co. v. Dortch, 318 N.C. 378(N.C. 1986).

?Quilling v. Trade Partners, Inc., 572 F.3d 293(U.S. App. 2009).

参考文献:

[1]梁鹏.论不可撤销受益人制度之建立 [J].广州大学学报(社会科学版),2016,(5).

[2]缪里尔·L·克劳福特著,周伏平,金海军译.人寿与健康保险 [M].经济科学出版社,2000年.

[3]Richard P. Smith. 1970. The Effect of Divorce on Life Insurance Policies,46 N.D. L. Rev. 425.

[4]薛军.合同涉他效力的逻辑基础和模式选择——兼评《民法典合同编(草案)》(二审稿)相关规定 [J].法商研究,2019,(3).

[5]武亦文.保单贴现的法律规制路径 [J].法学家,2020,(2).

[6]Robert E.Eckstein. 1970. The Confusion of Catalano: Transfers of Ownership Versus Irrevocable Beneficiary Designations,16 Loy. L. Rev. 429.

[7]岳卫.人寿保险合同现金价值返还请求权的强制执行[J].当代法学,2015,(1).

[8]郑云瑞.物权法论 [M].北京大学出版社,2011年.

[9]张双根.物权法释论 [M].北京大学出版社,2018年.

[10]M. F. B. Reinecke. 2012. Nomination of a Beneficiary in a Life Policy and the Effect of the Prior Death ofthe Beneficiary,J. S. Afr. L.

[11]江朝国.保险法基础理论 [M].中国政法大学出版社,2002年.

[12]韩世远.合同法总论 [M].法律出版社,2011年.

[13]吴旭莉.合同第三人存在情形的实证分析——兼评第三人利益合同在我国存在与否之争 [J].厦门大学学报(哲学社会科学版),2012,(5).

[14]陈任.第三人利益合同的变更和解除 [J].法律科学(西北政法大学学报)》2007,(5).

[15]梁鹏.保险受益人变更之研究 [J].保险研究,2013,(7).

[16]温世扬. 论保险受益人与受益权 [M].河南财经政法大学学报,2012,(2).

[17]杨临萍,刘竹梅,林海权.《关于适用保险法若干问题的解释(三)》的理解与适用 [J].人民司法,2016,(1).

[18]哈瑞特·E·琼斯,丹尼·L·朗著,赵凯译.保险原理:人寿、健康和年金 [M].中国财政经济出版社,2004年.

Comparative Law Analysis on Irrevocable Beneficiary of Insurance

Liao Wang

(Law School of Peking University,Beijing 100089)

Abstract:The irrevocable beneficiary does not have to acquire the identity of the applicant,but can exist as the separate beneficiary,supplemented by the necessary restriction of the rights of the applicant and the insured, so as to protect its interests. Based on the relationship between the irrevocable beneficiary and the applicant,the irrevocable beneficiary can theoretically be divided into integrated type,joint ownership type and independent type. Among them,the joint ownership type takes into account the security and flexibility of the life settlement,thus,it has unique advantages. Yet it would be inappropriate for legislations to make it mandatory,but rather to allow parties to choose between different types of the irrevocable beneficiary according to the facts. Furthermore,the beneficiary rights of the irrevocable beneficiary have been granted at the time of designation,even if the beneficiary dies before the insured,the ownership of the rights will not be affected. However,with the consent of the irrevocable beneficiary,the applicant or the insured can change the beneficiary through policies or other written forms.

Key Words:life insurance,irrevocable beneficiary of insurance,comparative law analysis

(責任编辑 刘西顺;校对 XS,GX)