中美铁路装备制造业贸易研究及展望

2019-03-08伍业君王磊

伍业君 王磊

摘 要:本文从贸易规模、贸易竞争性和互补性等着手,比较研究了中美铁路装备制造业的总体贸易情况,在此基础上,对未来中美两国在该行业的贸易进行了展望。中美两国是铁路装备制造产品的重要生产和贸易国,在世界市场上地位非常重要,两国存在一定的贸易合作潜力,但是长期看,两国的竞争性有增强趋势。对中国铁路装备制造业可能面临的挑战进行了分析并提出了应对举措。

关键词:铁路装备制造业 贸易竞争性 贸易互补性

高铁装备制造作为高端装备制造业的代表,是中国成功实现技术引进—消化—吸收—再创新的典型行业;中美是世界上两个最大的经济体,深入分析中美两国铁路装备制造业的贸易情况,展望两国未来在该行业的贸易走势,具有十分重要的现实意义。鉴于联合国商品贸易数据库及各类数据库并没有高铁装备制造更加详细的分类数据,因此,本研究以SITC代码的铁路装备制造产品作为分析对象,比较研究中美两国铁路装备制造行业的贸易情况。

一、中美铁路装备制造产品对外贸易总体情况

(一)中美铁路装备制造产品对外贸易的概况

1.中美铁路装备制造产品对外贸易基本态势。国际金融危机以来,中国铁路装备制造产品出口和进口变动趋势有所不同(见图1)。从出口看,中国铁路装备制造产品出口波动性很大,总体呈现出波动中上升的态势。2008年,中国铁路装备制造产品出口为11.92亿美元,受国际金融危机的影响,2009年出口有所下降,降至9.32亿美元,2010年至2012年,中国铁路装备制造产品出口规模迅猛增长,2012年达到了44.64亿美元,2013年经历短期下降后,2015年恢复增长,达到46.56亿美元,是国际金融危机以来,中国铁路装备制造产品出口的最高点,此后,出口呈现出降中趋稳的态势,2017年为25.62亿美元,相比2008年,出口总额增长114.96%。从进口看,中国铁路装备制造产品进口整体呈现出波动中下降的趋势。2008年,中国铁路装备行业进口额为14.42亿美元,2010年上升到阶段性最高点,为20.11亿美元,之后一直下降至2013年的9.83亿美元,2014年上升至16.24亿美元的较高点后便一直走低,到2017年,进口总额下降到7.41亿美元,比2008年下降了48.59%。

相较而言,国际金融危机以来,美国铁路装备制造产品进出口变动趋势相对平稳(见图1)。2008年以来,美国铁路装备制造产品出口在30亿美元上下波动,2017年为28.04亿美元,较2008年下降2.76%。美国铁路装备制造产品进口在11亿美元到16亿美元的区间内波动,2017年为11.78亿美元,比2008年下降23.83%。

2.中美铁路装备制造产品贸易在全球的位势。从国际市场占有率情况来看,中国的铁路装备制造产品国际市场占有率呈现出波动中上升态势;美国的国际市场占有率变动则保持相对稳定(见图2)。具体而言,2008—2017年之间,中国铁路装备制造产品国际市场占有率由2008年的5.10%上升至2015年的16.74%,成为2015年世界最大的铁路装备制造产品出口国,2016年则略有下降,2017年为10.63%。美国铁路装备制造产品占有率在10%至13%的区间内波动(除2009年略低于10%外)。

从国内市场被渗透情况来看,中国铁路装备制造产品进口占世界该类产品进口总额的比重变动相对较大,总体呈下降趋势;美国则比较稳定。具体而言,2008年至2010年,中国铁路装备制造产品进口占世界该类产品进口的比重由6.57%上升至2010年的9.12%,这一比值也是中国十年来的最高值,此后持续下降,直至2014年短暂反弹,达到5.98%,以后呈连

续下降趋势,2017年降至3.46%。同期,美国铁路装备制造产品进口在6%上下波动,2017年为5.49%,比中国略高。

3.从铁路装备制造产品贸易在本国对外贸易结构中的地位来看,中国铁路装备制造产品进口占总进口的比重呈出下降趋势;铁路装备制造产品出口占比则呈现出较大的波动性。2008年至2017年,铁路装备制造产品在中国总进口的占比由0.13%下降到0.04%,表明中国在铁路装备制造产品进口在中国进口结构中的地位相对较低。中国铁路装备制造产品出口占中国出口的比重虽然波动中呈上升趋势,出口依存度有所上升,但占比总体较低,近十年来最高值为0.22%,2017年为0.11%,比2008年的0.08%高0.03个百分点。

相比之下,美国铁路装备制造产品进出口贸易在本国对外贸易结构的地位都相对比较稳定。具体而言,2008年以来,美国铁路装备制造产品进口占总进口的比重基本上在0.06%的水平小幅波动,2017年为0.05%,表明铁路装备制造产品在美国进口贸易结构中处于相对较低的位置;美国铁路装备制造产品出口占总出口的比重则在0.20%上下小幅波动,2017年为0.18%,表明铁路装备制造产品在美国出口贸易结构中也处于相对较低的位置。

(二)中美铁路装备制造产品的主要貿易伙伴

1.中国。从主要出口贸易伙伴看,2008—2017年,中国对美铁路装备制造产品出口占中国该行业总出口的比重维持在10%左右,美国排名一直保持前四,是中国重要的铁路装备制造产品出口目的国。近年来,中国对美铁路装备制造产品出口比重有所下降,2017年为8.88%,美国成为仅次于香港、阿根廷、伊朗的中国第四大铁路装备制造产品出口贸易伙伴。从进口贸易伙伴看,除了2012年,2008—2017年,德国一直是中国最大的铁路装备制造产品进口国,中国每年从德国进口的铁路装备制造产品占该行业进口的比重都在35%以上,仅2009、2012两年低于该值,但比重也分别达到30.94%、27.29%,2008年该比重甚至高达51.99%。日本始终是中国第二大铁路装备制造产品进口国(除2012年排名第一、2017年排名第三外),中国从日本进口的铁路装备制造产品占该行业进口的比重处于15%—30%的区间。2013年之前,美国一直是中国该行业第三大进口国,仅有2011年被意大利取代而排名第四,2008—2013年之间,从美国进口的占比也基本维持在10%左右,2011年较低,为7.49%,最高达到2009年的17.41%;2014—2017年,中国从美国进口占比开始下降,近两年甚至低于5%。

总体而言,中国铁路装备制造产品出口目的地相对分散,没有非常集中于特定国家,排第一位的国家占比维持在15%左右,排名第三的出口国占比10%左右,第四位占比均低于10%。需要注意的是,近年来,尽管中国对美出口占比有所下降,但美国始终排在前四位。相比之下,中国的铁路装备制造产品进口来源地则相对集中,中国从排名前两位的国家进口占比始终保持在50%以上,部分年份甚至超过60%,而且主要集中在德国和日本,从排名第三的国家进口占比在10%上下波动,从排名第四位及之后的国家进口占比均低于10%。

2.美国。从主要出口伙伴看,2010年以前,中国一直是美国最重要的铁路装备制造产品出口伙伴国之一,始终位列前五位,美国对华出口占比10%左右;2011年以后,该值低于4%,2017年,中国已经不是美国该行业出口的前十大伙伴国。从主要进口伙伴看,2010年前,加拿大、日本、德國、墨西哥是美国铁路装备制造产品最大的四个进口来源国;2011以后,中国成为美国最大的铁路装备制造产品进口国之一,排名始终在前两位,2008—2017年间,美国前四大进口贸易伙伴国进口占比和维持在60—70%。2013年之后,中国取代德国,加拿大、中国、日本、墨西哥成为美国最大的四个铁路装备制造产品进口国。

总体看,美国铁路装备制造产品的出口目的地相对集中,排名前两位的国家出口占比和均超过60%,加拿大和墨西哥是美国最重要的出口国,2011年后中国在美国铁路装备行业的出口中重要性迅速降低。与出口伙伴国略有不同的是,美国的进口伙伴国则相对分散,排名前四位的进口国进口份额相差不太大,第一名一般不超过30%,第四名不低于10%;2011年以来,在美国进口来源国中,中国的地位开始上升,始终位居前列,占比高达20%,是美国最重要的铁路装备制造产品进口国之一。

二、中美铁路装备制造产品贸易竞争性和互补性

(一)中美铁路装备制造产品贸易竞争性

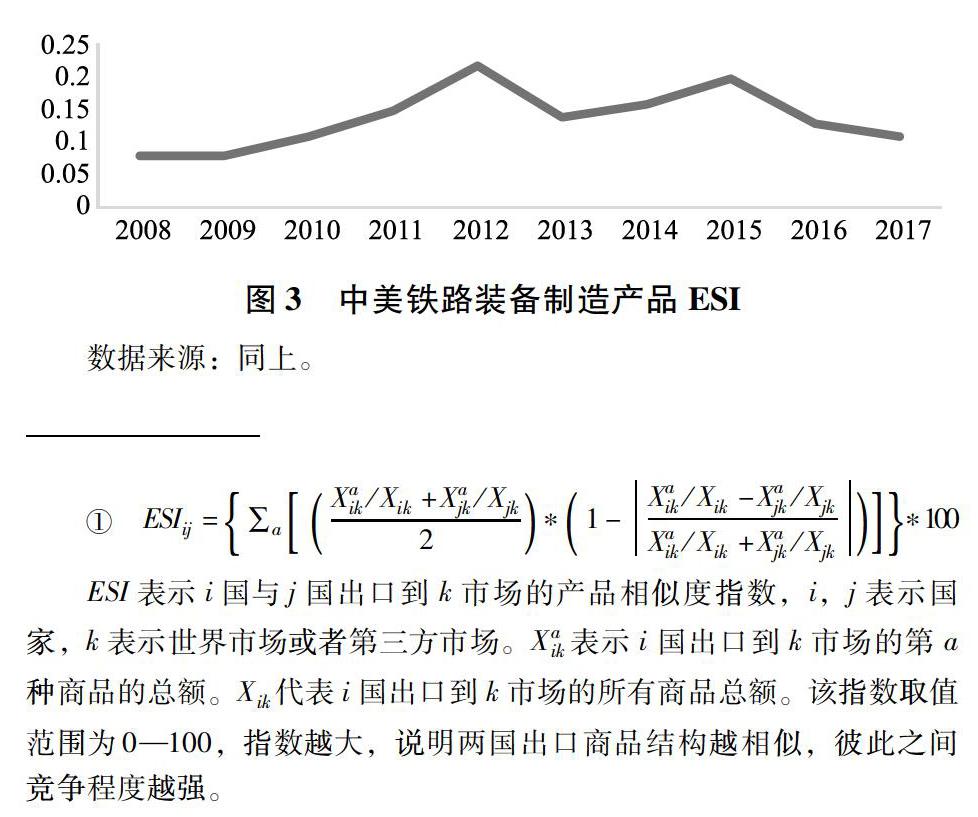

1.中美两国铁路装备制造出口产品相似度相对偏低。通过测算中美两国铁路装备制造产品出口相似度指数(ESI)ESIij=∑aXaik/Xik+Xajk/Xjk2*1-Xaik/Xik-Xajk/XjkXaik/Xik+Xajk/Xjk*100

ESI表示i国与j国出口到k市场的产品相似度指数,i,j表示国家,k表示世界市场或者第三方市场。Xaik表示i国出口到k市场的第a种商品的总额。Xik代表i国出口到k市场的所有商品总额。该指数取值范围为0—100,指数越大,说明两国出口商品结构越相似,彼此之间竞争程度越强。,从图3可以看到,2008年以来,中美两国铁路装备制造出口产品ESI一直处于0.25以下,表明中美两国在铁路装备制造产品出口方面竞争性相对较弱,这在某种程度上说明两国在铁路装备制造产业链上处于不同的环节,两者的共同利益要高于彼此之间的竞争关系,两国之间存在着开展铁路装备制造产品合作的潜力。

2.中国铁路装备制造产品贸易竞争力呈现出持续增强的态势。从中国与美国铁路装备制造产品贸易竞争力指数(TC)测算结果贸易竞争力指数(TC)是一国某产业贸易进出口的差额占贸易进出口总额的比重,TC取值—1到+1之间,TC值按值的大小分为六个区间,—1至—0.6之间表示具有极大的竞争劣势;—0.6至—0.3表示具有较大的竞争劣势;—0.3至0,表示具有弱竞争劣势;0—0.3之间表示弱的竞争优势;0.3至0.6表示具有较大的竞争优势;0.6至1表示具有极强的竞争优势。,可以看到(见图4),2008年以来,中国铁路装备制造产品TC呈现出明显的阶段性特征,2010年以前,中国铁路装备制造产品TC低于0,表明在这一时期中国铁路装备制造产品贸易竞争力偏弱,是铁路装备制造产品贸易逆差国;2011年起,中国铁路装备制造产品TC由负转正,大幅提升,2013年以后贸易竞争力相对稳定,基本上处于0.5上下的水平,表明近年来中国铁路装备制造产品贸易竞争力显著增强,成为铁路装备制造产品贸易顺差国。相比之下,美国铁路装备制造产品贸易竞争力指数始终在0以上,在0.4上下小幅波动,表明美国铁路装备制造产品贸易竞争力也相对较强而且稳定,长期保持贸易顺差国的地位。

(二)中美铁路装备制造产品贸易互补性

1.贸易互补性指数(TCI)。从中国与美国两国之间铁路装备制造产品TCI看贸易互补性指数(TCI)衡量一国出口与另一国进口的吻合程度。其计算公式是TCIkij=RCAkxi*RCAkmj,其中,RCAkxi=Xki/XiXkw/Xw,表示,用出口衡量的i国k产品的比较优势,数值越大说明i国k产品比较优势越强;RCAkmj=Mki/MiMkw/Mw,用进口衡量的j国k产品的比较优势,数值越大说明j国k产品越具有比较劣势。一般认为,TCI 指数大于1,两国的贸易互补性较强;TCI小于0.5,两国的贸易互补性较弱。,2008年以来,中国铁路装备制造产品出口与美国进口TCI变动趋势相对平稳(见图5),在0.3上下波动,并且仅在2015年该指数高于0.5,这表明长期以来,中国铁路装备制造产品出口与美国进口之间的贸易互补性相对较弱,这在很大程度上与中美铁路运输行业发展的阶段以及两国交通运输结构不一样有关,美国铁路已经过了黄金发展期,且在交通运输结构中的地位相对航空和公路偏低,使得其对中国铁路装备进口需求相对偏弱。美国铁路装备制造产品出口与中国进口TCI基本上都在0.5以上,仅在2012年、2013年和2017年略低于0.5,表明美国铁路装备制造产品出口与中国进口之间存在着较强的贸易互补性,但值得注意的是,2008年以来,该指数总体呈现出波动下降的趋势,这说明美国铁路装备制造产品出口与中国进口之间的贸易互补性整体上有走弱的趋势。之所以如此,可能是因为近十年来中国高铁的从无到有,从跟进到世界领先,积累了相当丰富的经验,具备了较为完备的装备制造能力,铁路装备制造产品自给能力大幅提升,对美国的进口依存程度显著下降。

2.产业内贸易指数(IIT)。产业内贸易指的是一国某行业即进口又出口的现象,从中美两国铁路装备制造产品产业内贸易指数来看产业内贸易指数测度IIT的是产业内贸易程度,表明某行业有互补性贸易需求,也是衡量贸易互补性的指标之一。测算公式是ITT=1-(Xkij-Mkij)/(Xkij+Mkij),Xkij表示i国向j国出口行业k的数额,Mkij表示i国从j国进口行业k的数额。IIT取值范围在0—1之间,IIT=0表明不存在产业内贸易,当IIT=1时,说明产业内进口额等于出口额,ITT值越大说明产业内贸易程度越高。,2008年以来,中美之间铁路装备制造产品IIT呈现出明显的下降趋势(见图6)。2008年,中美两国铁路装备制造产品IIT为0.85,表明两国产业内贸易程度极高,且以垂直型贸易为主,受国际金融危机冲击的影响,2009年降低至0.46,此后,经过2010年和2011年短期的反弹后,呈现出稳步下降的态势,2017年降至0.28,表明两国之间铁路装备制造产品产业内贸易关联和重要性持续下降,双方的互补性需求有所减弱。

三、中美铁路装备制造业贸易形势展望

(一)中美铁路装备制造业贸易展望

1.从贸易规模及占比看。首先,中国铁路装备制造业出口总额稳步上升,进口稳步下降,成功实现了由贸易逆差国向顺差国的转变。美国的铁路装备制造业出口与进口总额均相对稳定。其次,从贸易占比看,铁路装备制造业在两国贸易结构中占比均很小。但是从两国该行业的贸易额占世界的比重看,均有一定的重要性,中美两国的铁路装备制造业的国际市场占有率均超过10%,进口也均超过5%。因此,可以得出,中美两国的铁路装备贸易在世界市场上地位非常重要。

2.从中美两国之间铁路装备制造业的贸易看。美国是中国重要的出口伙伴,位列前四,出口占比超过10%;美国对中国而言,进口的重要性低于出口,中国从美国的进口占比呈下降趋势,而且占比近两年低于5%。对美国而言,中国已经不再是其重要的出口目的国,但是2013年中国成为美国重要的进口国,排名前二。因此,中美之间的铁路装备制造业贸易往来密切。

3.从贸易竞争性角度而言。短期看,中美兩国铁路装备制造业的出口产品相似度很低,竞争性不强,但是中国的铁路装备行业竞争力持续走强;长期看,两国在该行业的竞争有增强的态势,这可能会影响两国在世界市场上的占有率,以及两国之间的贸易结构的变化。

4.从贸易互补性看。中国的出口与美国的进口之间互补性较弱,一方面可能与两国铁路发展的阶段有关,另一方面可能源于两国出口产品结构差异,导致美国对中国铁路装备进口需求相对偏弱;美国的出口与中国的进口互补性较强,总体而言,两国存在一定的合作空间。

(二)中国铁路装备制造业贸易可能存在的挑战

中国铁路装备制造业贸易可能存在的挑战。美国是世界上最大的贸易逆差国,特朗普上台后,陆续颁布和实施各项引导制造业回流和增加就业的政策和措施,这可能导致美国的贸易结构发生变化。对进口实施的限制性措施可能对中美之间的贸易产生一定影响。直接影响是美国从中国进口的铁路装备制造品进口下降。但是,在2008年金融危机后,全球经济复苏缓慢,各国争相实施产业政策,以求为经济增长增加活力,重振和做强制造业成为全球共识,抢占制造业先进技术的制高点是各国经济发展重中之重。在这种背景下,包括美国在内的发达国家若在先进制造业、先进技术方面采取技术封锁,则可能对中国铁路装备制造业贸易及发展带来较大的影响。中国该行业出口目的国较为分散,但是进口来源地非常集中,从排名前两位的德国和日本进口占比高达60%,进口结构风险较大。中国可能面临进口被德国、日本钳制的风险,一旦如此大量的进口额得不到德国、日本的供应,短时间内又找不到替代国,则中国铁路装备制造业可能面临核心零部件供应不足及由此带来的一系列风险。

四、总结及建议

本文从中美两国铁路装备制造产品贸易规模、贸易结构以及贸易竞争性和互补性等方面,对中美铁路装备制造业贸易进行了比较研究,对两国未来的贸易进行了展望,并对中国可能面临的挑战进行了分析。针对可能的挑战,可以采取的应对策略有:

首先,坚决实施贸易自由化,积极推进出口多元化策略。积极的贸易政策能够促进技术交流、经济发展,中美是世界上重要的铁路装备制造国,中美两国需要本着开放共赢的态度,争取更长远的发展。另外,美国是中国铁路装备行业较为重要的出口国,为避免美国单方面的进口关税壁垒,中国可大力实施出口多元化,加强与一带一路国家等开展铁路装备制造产业合作,在更广范围内寻找替代国,分散国别风险。

其次,积极推进自主创新战略,提升装备国产化率。针对中国铁路装备进口较为集中的状况,短期来看,为了防范德国、日本对高端制造技术的封锁,对中国铁路装备进口实施限制,实施进口多元化策略,以应对各种冲击;长期而言,应加大研发力度,加强关键核心技术、基础技术的攻关,彻底摆脱关键领域“缺芯”、“缺脑”的窘境,积极推进关键技术和零部件国产化,提升自给能力。

最后,深化铁路装备供给侧结构性改革。以深化铁路装备制造行业供给侧结构性改革作为抓手,着力优化铁路装备制造行业产业组织结构、激励机制设计和法律制度建设,强化产学研合作,激发企业、学校、研发机构创新动力和活力,加强知识产权的认定和保护,争取在铁路装备制造技术前沿领域有所突破,抢占技术制高点,全面提升中国铁路装备制造竞争力,提升出口的不可替代性,加强在国际贸易中的话语权。

参考文献:

[1]华民.新“里昂惕夫之谜”:贸易失衡的超边际分析[J].探索与争鸣,2018(06).

[2]赵进东.中欧服务贸易竞争性与互补性研究[J].山东社会科学,2018年(08).

[3]吕铁,江鸿.从逆向工程到正向设计——中国高铁装备制造业技术追赶与自主创新的启示[J].经济管理,2017(10).

[4]曲如晓,刘霞.“一带一路”背景下中国与西亚贸易竞争性与互补性[J].世界经济与贸易,2017(04).

[5]吕宏芬,俞涔.中国与巴西双边贸易的竞争性与互补性研究[J].国际贸易问题,2012(02).

〔伍业君(通讯作者),铁道党校。王磊,中国宏观经济研究院〕