资本充足率监管要求下地方法人银行资本管理行为研究

——以中部某省法人银行为研究样本

2017-05-11许均平刘晓剑

■许均平,陈 双,刘晓剑

资本充足率监管要求下地方法人银行资本管理行为研究

——以中部某省法人银行为研究样本

■许均平,陈 双,刘晓剑

本文以中部某省部分地方法人银行为样本,通过构建“资本-风险”联立方程模型,对城市商业银行、农村商业银行、农村信用社和村镇银行等四类地方法人银行在资本充足率监管要求下的资本管理行为进行了实证研究,研究结果表明:地方法人银行通过优化资产结构,能有效提升资本充足率水平,但资本充足率监管仅对城商行产生了效应,农商行、农信社和村镇银行对资本充足率监管压力并不敏感。

资本充足率;监管压力;资本变动

许均平(1974-),湖南平江人,经济学博士,中国人民银行长沙中心支行;陈双(1983-),湖南湘阴人,经济学博士,中国人民银行长沙中心支行;刘晓剑(1980-),湖南长沙人,经济学博士,湖南大学金融与统计学院。(湖南长沙410005)

一、资本充足率监管概述

资本充足率是指银行总资本和风险加权资产的比率。它是衡量银行综合经营实力和抵御风险能力的重要指标,贯穿于商业银行经营全过程。资本充足率一方面代表了银行对负债的最后偿债能力,另一方面是衡量银行信贷风险、市场风险与操作风险的综合指标。一般来说,资本充足率越高,银行发生风险的可能性越小,越有利于银行稳健经营。

监管当局实施资本充足率监管,其根本目标是推动银行从经营策略、制度安排和技术手段等方面入手,不断强化自身的风险管理能力,改善自身的风险状况,增强银行体系的稳健性,进而提升整个金融经济体系的安全稳健程度。一是缓冲银行违约风险,降低存款人损失率。资本充足率监管在一定程度上能抑制银行过度的风险承担行为,且资本越充足,存款人和银行债权人在银行破产时,面临的损失率越低。二是控制总体风险水平,降低违约概率。银行通过对“风险加权资产”的管理,将有限资本配置到具有不同风险权重的产品中去,从而控制总体风险的增长,降低银行违约概率。三是防范道德风险,配合存款保险制度完善金融安全网。存款保险制度对银行信用风险承担偿付责任,潜藏道德风险问题,而通过规定银行最低资本限额,使银行成为自身风险的最大承担者,可以有效地防范道德风险,配合存款保险制度的实施,共同完善金融安全网。

二、资本管理方法及实践

(一)银行资本管理的具体方法

一般而言,商业银行对资本进行管理,即通过对其资本和风险行为进行调整,来提高资本充足率,使之满足监管要求。主要为以下三个方面:

1.补充核心资本。一是增资扩股。可以通过增发内部职工股、向高端客户和有合作关系的重要客户发行股票、引入战略投资者、上市融资等方式扩充资本。二是提高经营收益和利润留成,增加盈余公积。这是一条主动的、根本的、动态的、可持续的途径,但从利润中留存积累,必须以拥有较高的利润率为前提,因此,通过这种方式补充资本,速度较慢。

2.补充二级资本。一是计提充足的贷款损失准备金。按照《商业银行资本管理办法(试行)》有关规定,若银行计提的贷款损失准备金不足,尚未提足部分应从核心一级资本中扣除,但超额部分在一定的限额内可计入二级资本。因此,银行可以对贷款损失进行合理、充分的估计,实施审慎的会计核算,加大贷款损失准备金的计提力度,增加银行二级资本。二是发行二级资本债。二级资本债是指商业银行发行的、本金和利息的清偿顺序列于商业银行其他负债之后、先于商业银行股权资本的债券,可在全国银行间债券市场公开发行或私募发行。二级资本债可以计入二级资本。但商业银行发行二级资本债,需要满足监管部门的一些指标要求,这对于一些规模较小地方法人银行来说在短期内是难以实现的。

3.适度增加风险权重较低资产的比重。银行各资产的风险程度有高有低,对应的风险权重也各不相同,风险权重低的资产对资本的要求也低。商业银行可以通过将其资产结构由高风险资产向低风险资产转移来提高资本充足率。具体的方法大致为:一是增加抵押贷款的比重。抵押贷款由于抵质押物的风险缓释作用,风险权重小于信用贷款的风险权重,所以可以通过减少信用贷款,增加抵押贷款来降低风险加权资产总量。二是大力发展中小企业贷款和个人贷款。因为中小企业贷款和个人贷款的风险权重为75%,而一般企业贷款的权重为100%,所以将贷款发放对象适度的向中小企业和个人倾斜有利于降低银行的风险加权资产。三是提高债券和票据业务的比重。总体而言,债券和票据业务的风险权重小于一般工商企业贷款,债券和票据业务比重大时,风险加权资产也相应低一些。四是大力发展中间业务。中间业务不运用或较少运用银行的资金,风险较低,却可以为银行带来大量手续费收入和佣金收入,所以商业银行可以通过大力发展咨询业务、代保管业务、评估业务、代理债券业务,代理保险业务和代客理财业务等中间业务,尽量少占用资本金。

(二)中部某省地方法人银行资本管理的实践

近年来,随着资本充足率监管制度的逐步完善,中部某省地方法人银行加强了资本管理,资本充足水平逐步提高。从资本充足率来看,2016年3季度末中部某省地方法人银行核心一级资本充足率和资本充足率分别为10.61%和12.62%,较2013年1季度①《商业银行资本管理办法(试行)》于2013年1月1日实施,资本充足率计算口径较2013年之前有所变动。末分别提高了3.43和4.24个百分点。从资本充足率达标机构占比来看,2016年9月末,全省138家地方法人银行中,123家达到了资本充足率监管要求,达标机构占比为89.1%,较2011年6月末大幅提高60.5个百分点。

表1 近年来中部某省地方法人银行资本充足率达标情况

在资本充足率的监管要求下,中部某省绝大部分资本不足的银行,资本充足率水平得到了提升。但是在资本充足率监管要求下,不同类型的地方法人银行资本管理行为有何差异,它们的资本变动主要受哪些因素的影响,风险行为的选择又与哪些因素有关等问题,需要实证研究来探析。本文通过构建“资本-风险”联立方程模型,以中部某省部分地方法人银行为研究样本,对这些问题进行实证研究。

三、实证模型与变量选择

(一)模型设定

考虑到地方法人银行资本水平的变动受到风险水平、资本充足率监管压力、资产规模、盈利能力、资产质量、外部增资行为和业务结构调整等因素的影响,本文在Shrieves和Dahl(1992)的局部联立调整模型框架下,构建“资本-风险”联立方程模型,对资本充足率监管要求下地方法人银行的资本管理行为进行研究。模型具体为:

其中,(1)式代表银行的资本行为,(2)式代表银行的风险行为,(1)和(2)结合起来代表银行的资本管理行为;△CAPj,t代表j银行在第t期的资本变动;△RISKj,t代表j银行在第t期的风险变动;CAPj,t-1代表j银行在第t-1期的资本;RISKj,t-1代表j银行在第t-1期的风险;CAPHj,t-1和CAPLj,t-1分别代表j银行在第t-1期的资本监管压力;LNSIZEj,t-1代表j银行在第t-1期的规模;ROAj,t代表j银行在第t期的盈利水平;NONj,t-1代表j银行在第t-1期的资产质量;△NONj,t代表j银行在第t期的资产质量的变动;△RCj,t代表j银行在第t期的业务结构的变动;DUMj,t为虚拟变量,代表外部增资行为;Ej,t和Sj,t为误差项。

(二)变量选择

1.资本变动。本文采用各行的资本充足率作为银行的资本指标CAP,用资本CAP的一阶差分△CAP表示资本变动。

2.风险变动。风险加权资产与总资产的比值是银行风险的事前指标,而不良贷款率是对银行风险的事后测度,本文中的风险指标主要反映银行对风险的追求行为,因此本文采用风险加权资产与总资产的比值作为银行的风险指标RISK,用银行风险的一阶差分表示风险变动。

3.资本监管压力。从理论上讲,高于最低资本充足率监管要求的银行和低于最低资本充足率监管要求的银行会对资本充足率监管做出不同的反应,所以,本文采用CAPH和CAPL两个变量来衡量银行受到的监管压力大小,CAPH为资本充足银行受到的监管压力,CAPL为资本不足银行受到的监管压力。其中:

CAPHj,t-1=(CAPj,t-1-MINCAP)+=max(CAPj,t-1-MINCAP,0)(3)

CAPHj,t-1=(CAPj,t-1-MINCAP)-=max(MINCAPCAPj,t-1,0)(4)

MINCAP为我国监管当局规定的最低资本充足率。对于在t-1期末资本充足率高于MINCAP的银行,CAPHj,t-1=CAPj,t-1-MINCAP,CAPLj,t-1=0;而对于在t-1期末资本充足率低于MINCAP的银行CAPLj,t-1=MINCAP-CAPj,t-1,CAPHj,t-1=0。

4.外部增资行为。考虑到增资扩股、政府注资、发行二级资本债等外部增资行为会对银行的资本产生直接影响,本文选取虚拟变量DUM,若银行在研究期间发生外部增资行为,则DUM=1,否则,DUM=0。

5.银行规模。银行规模越大,其市场竞争力、融资能力以及风险承受能力越高,上期的银行规模直接影响本期的风险行为和资本行为。因此,本文将以滞后一期的总资产的自然对数LNSIZEj,t-1代表银行规模,以作为资本行为方程和风险行为方程的解释变量。

6.盈利水平。营业收益是资本金的重要来源,银行可以通过增加未分配利润和盈余公积等方式来增加资本净额,提高其资本充足率。因此,当期盈利水平对银行资本变动有正向影响。本文以当期的资产收益率ROAj,t代表银行盈利水平,作为资本行为方程的解释变量。

7.资产质量。资产质量是银行监管的重要指标,银行资产质量的好坏直接关系到监管部门对银行采取的监管措施和银行的公众形象,因此资产质量不仅是银行风险行为的结果,也会反过来对银行的风险行为产生影响。本文以滞后一期的不良贷款率代表银行资产质量,作为风险行为方程的解释变量。

8.资产质量的变动。由于贷款损失准备缺口需从核心一级资本中扣除,而超额贷款损失准备可计入二级资本,所以银行资产质量的变动,将通过贷款损失准备而直接作用于资本净额。本文以不良贷款率的变动△NONj,t=NONj,t-NONj,t-1代表银行资产质量的变动,作为资本行为方程的解释变量。

9.业务结构的变动。由于传统信贷业务的风险权重较债券业务、票据业务以及中间业务的风险权重要大,所以银行业务结构的变动将直接影响其资产风险的变动,本文以各项贷款占总资产比例的变动△RCj,t=RCj,t-RCj,t-1,作为风险行为方程的解释变量。

10.资本与风险的滞后项。银行根据上一期资本在当期对资本进行调整,上期资本较低的银行会增加本期资本,因此CAPj,t-1系数预期为负。同样,银行根据上一期风险在当期对风险进行调整,上期风险较高的银行会在本期降低资产风险,因此RISKj,t-1系数预期为负。

四、样本选取与实证结果分析

(一)样本选取

不同类型的地方法人银行,在管理方式、业务范围、经营水平上存在较大的差异,为了排除机构类型差异的影响,本文分别以城市商业银行、农村商业银行、农村信用社和村镇银行为研究对象,对不同类型的地方法人银行在资本充足率监管要求下的资本管理行为进行实证研究。在充分考虑样本的市州分布、机构规模、资产质量、资本质量、盈利能力、经营时间等方面的多样性、差异性和代表性的基础上,本文分别选取2家城商行、22家农商行、13家农信社和11家村镇银行作为样本进行实证研究。

《商业银行资本管理办法(试初)》于2013年1月1日施行,为保证所有指标计算口径的一致性,本文的样本期为2013年1季度~2016年3季度。数据频率为季度数据。

(二)实证结果及分析

在本文构建的“资本—风险”联立方程模型中,内生变量△CAPjt和△RISKjt分别作为相互的解释变量,即(1)和(2)式之间存在相关关系,为了考虑方程之间的这种相关关系,充分利用模型系统内部包含的信息,本文运用系统估计方法——三阶段最小二乘法(3SLS)对(1)、(2)式进行估计。本文采用Eviews软件包,选择LNSIZEj,t-1、CAPj,t-1、CAPHj,t-1、CAPLj,t-1、RISKj,t-1、△NONj,t、ROAj,t、NONj,t-1、△RCj,t、DUMj,t为工具变量,分别对城商行、农商行、农信社和村镇银行的“资本—风险”联立方程模型进行3SLS估计,估计结果如表2、3所示。

表2 城市商业银行和农村商业银行实证结果

1.城商行对资本充足率监管较敏感,风险资产结构和外源融资是影响其资本变动的主要因素,且会根据上期风险程度和资产质量对本期的风险行为进行选择。①因为只有两家城商行,样本数据不能完成所有参数的估计,且观察期内这两家银行的资本充足率均高于监管标准,即恒有。所以本文在城商行的“资本—风险”联立方程模型估计中舍掉了这两个指标。

资本变动方程中,CAPHj,t-1的系数为-0.5438且显著,意味着城商行在资本充足的情况下,资本充足率距监管标准越近,受到的资本约束越大,将会控制对高风险资产的投资,致使资本充足率下降幅度减少;△RISKj,t的系数为-0.0507且显著,意味着城商行降低资产风险水平的行为在一定程度上导致了其资本充足率水平的上升;DUMj,t的系数为0.6553且显著,表明增资扩股和发行二级资本债是城商行资本充足率提高的重要影响因素。其他指标均未通过显著性检验,说明这些因素对城商行资本充足率变动的影响并不明显。

风险变动方程中,CAPHj,t-1的系数为0.3800且显著,意味着城商行在资本充足的情况下,资本充足率距监管标准越近,对高风险资产投资的控制越严;RISKj,t-1的系数为-0.1650且显著,意味着如果城商行上一期资产风险较高,在本期会降低其资产风险水平;NONj,t-1的系数为-3.0343且显著,意味着城商行上一期资产质量越差,在本期控制整体风险增长的力度将越强;△RCj,t的系数为0.8756且显著,意味着城商行的业务结构中传统信贷业务占比越大,其资产风险水平越高。

2.农商行对资本充足率监管不敏感,内外源融资、资产质量变动和风险资产结构均为影响其资本变动的主要因素,且会根据上期风险程度和资产质量对本期的风险行为进行选择。

资本变动方程中,CAPHj,t-1、CAPLj,t-1和CAPj,t-1均未通过显著性检验,说明农商行对资本充足率监管并不敏感;△RISKj,t的系数为-0.0904且显著,意味着农商行降低资产风险水平的行为在一定程度上导致了其资本充足率水平的上升;△NONj,t的系数为-0.6673且显著,意味着资产质量是影响农商行资本充足率的一个重要因素,资产质量上升将提高其资本充足率;ROAj,t的系数为0.2713且显著,意味着内源性融资是农商行资本补充的重要渠道,农商行当期盈利水平越高,资本充足率提升越快;DUMj,t的系数为2.9888且显著,表明增资扩股和政府注资等外部增资行为是农商行资本充足率提高的重要影响因素。

风险变动方程中,CAPHj,t-1和CAPLj,t-1均未通过显著性检验,说明资本充足率监管并不能显著影响农商行的风险行为;RISKj,t-1的系数为-0.1616且显著,意味着农商行如果上一期资产风险较高,在本期会降低其资产风险水平;NONj,t-1的系数为-0.6603且显著,意味着农商行上一期资产质量越低,本期对整体风险的控制力度越强;△RCj,t的系数为0.4665且显著,意味着农商行的业务结构中传统信贷业务占比越大,其资产风险水平越高。

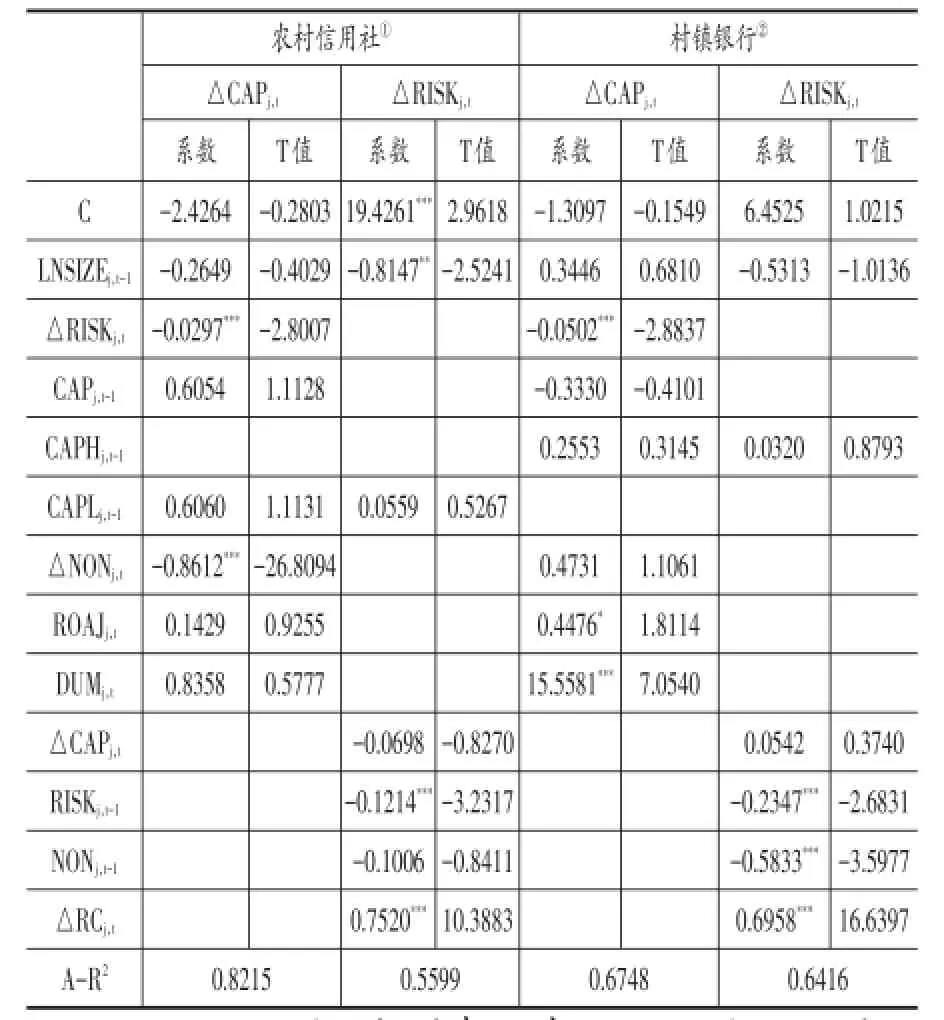

表3 农村信用社和村镇银行实证结果

3.农信社对资本充足率监管不敏感,资产质量变动和风险资产结构是影响其资本变动的主要因素,上期资产质量对本期风险行为的选择没有任何影响。

资本变动方程中,CAPLj,t-1和CAPj,t-1均未通过显著性检验,说明农信社对资本充足率监管不敏感。△RISKj,t的系数为-0.0297且显著,意味着农信社降低资产风险水平的行为在一定程度上可以导致其资本充足率水平的上升;△NONj,t的系数为-0.8612且显著,意味着资产质量是影响农信社资本充足率的主要因素,其资产质量下滑将大幅降低其资本充足率。

风险变动方程中,CAPLj,t-1未通过显著性检验,说明资本充足率监管并不能显著影响农信社的风险行为;NONj,t-1未通过显著性检验,说明农信社并不会因为不良贷款率过高而对其风险水平进行控制;LNSIZEj,t-1的系数为-0.8147且显著,意味着农信社规模越大,资产风险越小;RISKj,t-1的系数为-0.1214且显著,意味着农信社上一期资产风险越高,在本期会降低其资产风险水平;△RCj,t的系数为0.7520且显著,意味着农信社的业务结构中传统信贷业务占比越大,其资产风险水平越高。

4.村镇银行对资本充足率监管不敏感,内外源融资和风险资产结构是影响其资本变动的主要因素,且会根据上期风险程度和资产质量对本期的风险行为进行选择。①因为观察期内所有农信社的资本充足率均低于监管标准,即恒有。所以本文在农信社的“资本—风险”联立方程模型估计中舍掉了这个指标。

资本变动方程中,CAPHj,t-1和CAPj,t-1均未通过显著性检验,说明村镇银行对资本充足率监管不敏感;△RISKj,t的系数为-0.0502且显著,表明村镇银行降低资产风险水平,在一定程度上将提升其资本充足率水平;ROAj,t的系数为0.4476且显著,意味着内源性融资也是村镇银行资本补充的重要渠道,其当期盈利水平越高,资本充足率提升越快;DUMj,t的系数为15.5581且显著,表明增资扩股是村镇银行资本充足率提高的重要影响因素。②因为观察期内所有村镇银行的资本充足率均高于监管标准,即恒有。所以本文在村镇银行的“资本—风险”联立方程模型估计中舍掉了这个指标。

风险变动方程中,CAPHj,t-1未通过显著性检验,说明资本充足率监管并不能显著影响村镇银行的风险行为;RISKj,t-1的系数为-0.2347且显著,意味着村镇银行上一期资产风险越高,本期资产风险水平下降越快;NONj,t-1的系数为-0.5833且显著,意味着村镇银行上一期资产质量越低,本期对整体风险的控制力度越强;△RCj,t的系数为0.6958且显著,意味着村镇银行的业务结构中传统信贷业务占比越大,其资产风险水平越高。

(三)主要结论

实证研究表明:1.对资本充足率监管的敏感性方面,城商行比较敏感,但农商行、农信社和村镇银行均不敏感。城商行面对资本充足率监管压力,会对其资本和风险行为进行调整,当压力变大时会主动补充资本和控制风险资产的增长,保证资本充足率维持在合理的范围之内。但是农商行、农信社和村镇银行面对资本充足率监管,并没表现出很明显的增加资本和控制风险的意愿。2.对不良资产质量的敏感性方面,城商行、农商行和村镇银行比较敏感,但尚未完成改制的农信社并不敏感。城商行、农商行和村镇银行会根据资产质量情况对风险水平进行管理,如不良贷款率较高时,会主动控制风险资产的增长,但是尚未完成改制的农信社并不会因为不良贷款率过高而对其风险水平进行控制。3.在外部资本补充方面,外部资本补充是城商行、农商行和村镇银行资本充足率提高的主要因素,但农信社在研究期内并没获得明显的外部资本补充。4.资产质量的变化对农商行和农信社资本充足率的影响明显,资产质量变好,将提升其资本充足率。5.控制传统信贷业务在总资产中的规模,能有效控制各类地方法人银行风险水平的增长,进而提高其资本充足率。

五、政策建议

为了有效发挥资本充足率监管作用,推动地方法人银行不断强化自身的风险管理能力,改善自身的风险状况,增强区域银行体系的稳健性,进而提升整个金融经济体系的安全稳健程度。本文针对研究结论,提出如下政策建议:

1.将资本充足率监管与存款保险差别费率等其他监管手段配套使用。《商业银行资本管理办法(试初)》规定的监管措施,如限制业务发展、限制增设机构、调整高级管理人员和限制分红等,对地方法人机构尤其是对农商行、农信社和村镇银行,基本上是不具有惩罚意义的。这就是农商行、农信社和村镇银行对资本充足率监管不敏感的主要原因。将资本充足率与存款保险风险差别费率挂钩,资本充足率越低,交纳的保费越多,资本充足率越高,保费则越低,即将资本充足率与银行的利益直接挂钩,这将极大的提高地方法人机构对资本充足率的重视程度,即使是资本充足率高于最低监管标准的银行,在可以少交保费的“诱惑”下也将会加强对资本充足率的管理。

2.督促和引导农商行强化资本约束意识,建立和完善动态的资本补充机制。鉴于农商行资本充足率的提高主要集中在其由农信社改制为农商行期间,这段时间内,其资本充足率的快速提高,主要是依靠政府置换不良贷款等外部力量,吸引外部资金进入而实现的。但是,在外部力量的支持下实现资本充足率的一时达标并非实施资本充足率监管的目标,而且,如果农商行自身经营管理行为不发生转变,这种资本充足率的达标将是不可持续的。因此,监管当局应当督促农商行强化资本意识、建立和完善动态的资本补充机制,增强自身通过调整资产结构、增加盈余留存、发行二级资本债甚至上市融资等方式提高资本充足率水平的能力。

3.地方政府应走好农信社改制的最后一公里,早日完成所有农信社的改制工作。截至2016年9月30日,中部某省辖内还有14家农信社未完成改制。这些尚未完成改制的农信社,经营管理机制落后、历史包袱重、资产质量差、盈利能力弱,期望其通过自身努力,将资本充足率提高到监管要求之上,在短期甚至是中长期内都是难以实现的。加之,这些农信社的“破罐破摔”心理——由于资产质量太差,并不会因为不良贷款率过高而对其风险水平进行控制,使得这些农信社的风险进一步扩大。为了提高地方农村金融机构的竞争力,维护地方金融体系的稳定,促进地方金融经济的发展,尚未完成改制的农信社所在地的地方政府,需要加大农信社改制的推动力量,力争早日完成改制工作。

[1]汪冬梅,王爱国,刘廷伟.基于风险视角的商业银行资本充足监管有效性研究[J].中国软科学, 2012,(3):128~137.

[2]袁庆禄.监管当局与商业银行对资本充足率形成的影响测度[J].上海经济研究,2014,(5):38~46.

[3]杨熠,林仁文.资本充足率越高,银行的风险越低吗——基于利率风险的考察[J].财经科学,2013, (5):10~17.

[4]潘佐郑.资本充足性与商业银行风险行为[J].金融论坛,2013,(11):29~35.

[5]张珩,罗剑朝.农村合作金融机构资本充足率影响因素研究——以山西省为例[J].农业技术经济, 2015,(7):60~69.

F832.332

A

1006-169X(2017)04-0068-06

湖南省社科基金基地委托项目(12JD17)。