高管薪酬与上市公司业绩相关性研究

2013-08-01曾爱军

曾爱军

(广东商学院 会计学院,广东 广州 510320)*

一、引言及文献综述

按照“权责分明”这一现代企业制度基本要求,企业组织构架要做到所有权与经营权的分离,由此产生的“委托—代理机制”增进了企业效率,但同时也会带来“道德风险”和“逆向选择”问题。

对于高管薪酬和公司业绩关系的研究,西方起步较早。Taussings和Baker最早发现经理报酬和公司业绩的相关性很小[1]。Murphy(1985)以美国1964~1981年73家制造业企业为样本,对其中500名管理人员的报酬、报酬结构和公司股票收益进行研究,发现管理人员报酬对股票收益有显著的正相关性,其后陆续有学者得出和Murphy类似的结论[2]。Canarella和 Gasparyan 研究美国 1996~2002年的“新经济”企业的面板数据,发现高管报酬与公司业绩呈现强正相关[3]。但Duffhues和Kabir以荷兰1998~2001年上市公司数据为样本,却得出高管薪酬与绩效负相关的结论,其研究发现高管能运用权力自定薪酬,而与业绩不相关[4]。由此可见,西方学者对该问题的研究并未达成一致。

我国对高管报酬和公司业绩间关系的研究起步就相对较晚。魏刚(2000)研究发现高管薪酬和公司业绩间不存在显著的正相关[5]。张俊瑞等发现高管的人均年薪对数与公司经营业绩及公司规模间呈现较显著、稳定的正相关;高管人均年薪对数和高管持股比例间虽呈现正相关,但其显著性对异常值较敏感,不稳定。高管人均年薪对数与国有股比例存在较弱的负相关,这种相关性对异常值更敏感,更不稳定[6]。杜兴强等研究发现高管薪酬与公司以及股东财富前后两期的变化均呈正相关关系,而与本期Tobin’q的变化呈负相关关系,与上期Tobin’q的变化呈正相关关系[7]。黄志忠等发现在控制外部监管因素的情况下进行研究,得出高管薪酬与公司下半年度业绩增长呈显著正相关[8]。樊帆、杨蓉研究发现最高高管薪酬对企业业绩影响最大,其次是高管总薪酬,接着是职工薪酬,最后是高管平均薪酬,四个变量的对数对公司业绩都是正相关[9]。

目前众多学者意见不一,不过大多数认为高管薪酬与公司业绩正向相关,特别是高管薪酬中含有公司股份的情况下。结论不一的原因是由于研究方法和研究采用的数据和指标存在差异。有人用一元线性回归,有人用多元回归,有人引入虚拟变量进行分段,更有人用联立方程进行研究。可多数是为回归而回归,忽视了数据间性质关系。本文的研究尝试直接用净利润评价公司的业绩,用年平均总资产(即本年末总资产和上年末总资产的平均数,下同)作为规模评价指标,考察净利润与管理层年薪在总资产的影响下的偏相关关系。

二、研究假设与数据说明

(一)研究假设

对应于高管薪酬,净利润更能反映公司业绩。此前研究大多采用净资产回报率作为公司业绩的评价指标,这是股东关心的指标。但与此对应的解析变量却直接用了高管年薪。这里存在的问题是,显然公司规模较大,净利润较多是较常见的事,净资产回报率是净利润经过公司规模修正后的指标,但高管年薪却没有经过相应规模修正。考虑到净利润与管理层年薪都与公司规模有联系,两者都以相同方法作规模修正相当于无修正。本文直接用净利润评价公司的业绩,用年平均总资产作为规模评价指标。基于上述分析,因此本文提出:

H1:公司业绩与高管薪酬存在非线性相关。

H2:公司业绩与高管薪酬之间有部分相关性是由于公司规模而产生的。

由于不同公司的激励机制不同,无法统一分析。所以本文就从最基本的成本效益论出发。从所有者的角度来看,公司付给高管的薪酬,相应的激励机制等对于公司来说是项成本,而这项成本的付出是为了获取利润的回报。如果从配比的角度看,应该是当期的年薪与当期的利润挂钩,但本文不研究高管薪酬的影响因素。一般来说,是高管层先付出劳动,年尾的时候公司才付薪酬。但在高管的角度来看,高管根据以往的薪酬付出相应的劳动。即过去的薪酬与公司业绩的相关性更大。据此提出:

H3:不同行业间,公司业绩与高管薪酬的相关性差异较大。

(二)数据说明

本文将董事,监事和高管看成一个整体。分析薪酬指标时则采用管理层的年薪总额,即董事、监事及高管的年薪总额,但不包括独立董事。因为独立董事主要是外部聘任产生,基本不参与公司经营管理,所以不予考虑。下文将董事、监事和高管统一称为管理层。管理层薪酬包括工资、奖金、福利和津贴。CSMAR数据库中将津贴单列出来,因为某些公司中一些管理人员不领取年薪而仅领取津贴。但由于本文将管理层人员看为一个整体,所以将这部分津贴纳入年薪中考虑。另外,由于本文重点研究的是薪酬对公司业绩的影响,且无法取得详细的股权激励机制,所以暂不考虑股票期权等的影响。另外,由于高管的年薪会受到公司规模和行业的影响而有所差异,所以本文还会分行业研究。采用的分类为中国证监会行业13大类分法,从农业到综合业,依次编码A到Z。

根据上述要求,本文选取的样本来自2007~2010年都有完整披露的数据,管理层领取薪酬且净利润为正。亏损企业不属于本文研究范围。最终利用CSMAR数据库,在沪深两市所有A股中选取了1 213个样本。主要研究指标有:NI(2010年净利润)、MA(2009年管理层年薪)、Ind(行业)和 AA(2010年平均总资产),指标单位为人民币元。本文所有计算是在SPSS17.0下完成。

三、实证分析

(一)数据描述性统计

1.方差分析。要验证H3,同时保证按行业分类是有效的,需要进行方差分析。其中,LNI,LMA,LAA分别为NI,MA,AA的对数形式。一方面是为了与下文的分析对应,另一方面同时保证数据的正态性。方差分析结果显示统计量F对应的P值均小于0.001。所以可以认为按行业分类是有效的。不同行业的数据存在较大差异。这也部分验证了H3。说明研究高管薪酬与公司业绩间关系时有必要按行业分类。

2.样本整体描述性分析。管理层薪酬MA的跨度非常大,为3.81万元到6 821.83万元,最低的为重庆实业,但这个数字让人有点怀疑其披露的真实性,最高的为中国平安。净利润的跨度也很大,从领先科技的40.78万元到工商银行的1 293.5亿元。这表明不同上市公司,无论获利的能力还是管理层薪酬的差距都很大。

数据显示,不同行业的管理层年薪均值差异相当大,作为均值最大的金融、保险业的方差也最大,显然高管年薪在行业内的差距也相当大,且金融、保险和房地产这几个行业的情况较为特别。其次,从行业间的净利润差距看,仍然是金融、保险业最高,农林渔牧业最低,这两者差距也十分大,排第二的不是房地产业,而是采掘业。相同的是,前两位的行业净利润方差都比全样本的方差大,显示出来的数据特征和管理层年薪类似。最后是平均总资产的行业差距情况。金融、保险业依然高居榜首,平均总资产均值达到1,701亿元,远远高出其他行业。农林渔牧业则依然为最小。这个表的情况和净利润的情况较为接近,采掘业为第二。且方差依然为均值前两位的最高。金融、保险业总资产高,这与其高负债经营的行业特性有关。采掘业则因为固定资产等方面的投入大。

(二)相关性分析

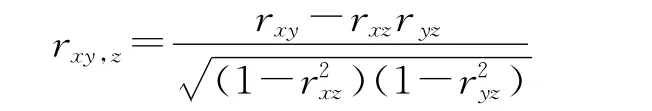

1.理论分析模型。变量x和y的简单相关系数采用Pearson积矩相关公式计算,其中¯x、¯y分别是变量x,y的均值。控制了变量z,变量x、y之间的偏相关系数计算公式为:

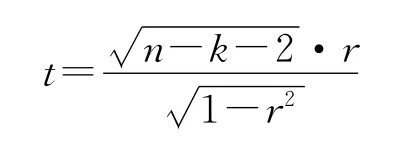

其中,rxy,z是控制了z的条件下,x和y的偏相关系数。rxy是变量x和y的简单相关系数。rxz和ryz同理。偏相关系数的检验零假设为总体中两变量的偏相关系数为零。使用T检验方法。使用Pearson偏相关系数假设检验的t统计量,计算公式为:

其中,r是偏相关系数,n是观察量数,k是控制变量数,n-k-2为自由度[10](P292-293)。

研究中,我们观察t值对应的概率P,选取置信水平为95%,对应的显著性水平为α=0.05,当p<α时,拒绝零假设。SPSS会给出两个置信水平,分别为99%和95%。如果满足99%则自然满足95%。

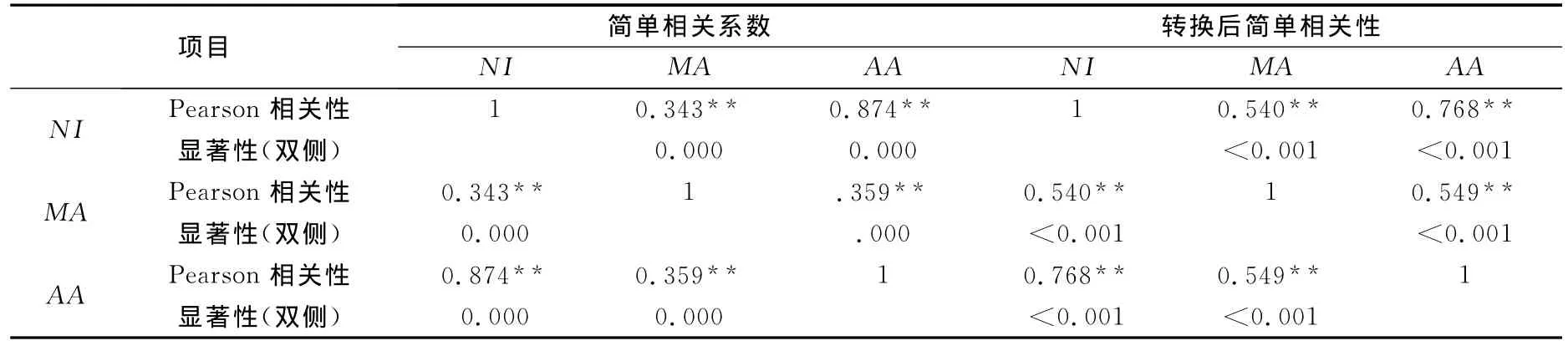

2.简单相关分析。通过未进行对数变换的相关系数分析可以看出三个变量都有一定相关性,P值都显示这些值显著不为零。其中净利润与平均总资产的相关性最高,为0.874。管理层年薪与平均总资产的关系属于弱相关,这个结果与假设有点出入。对数变换后可以看到,管理层年薪与净利润、平均总资产的相关系数有所提升,且显著不为零。净利润与平均总资产的相关系数虽然有所下降,但依然较高。这是因为未转换前的线性关系已经较强。具体分析结果见表1。

表1 简单相关系数分析

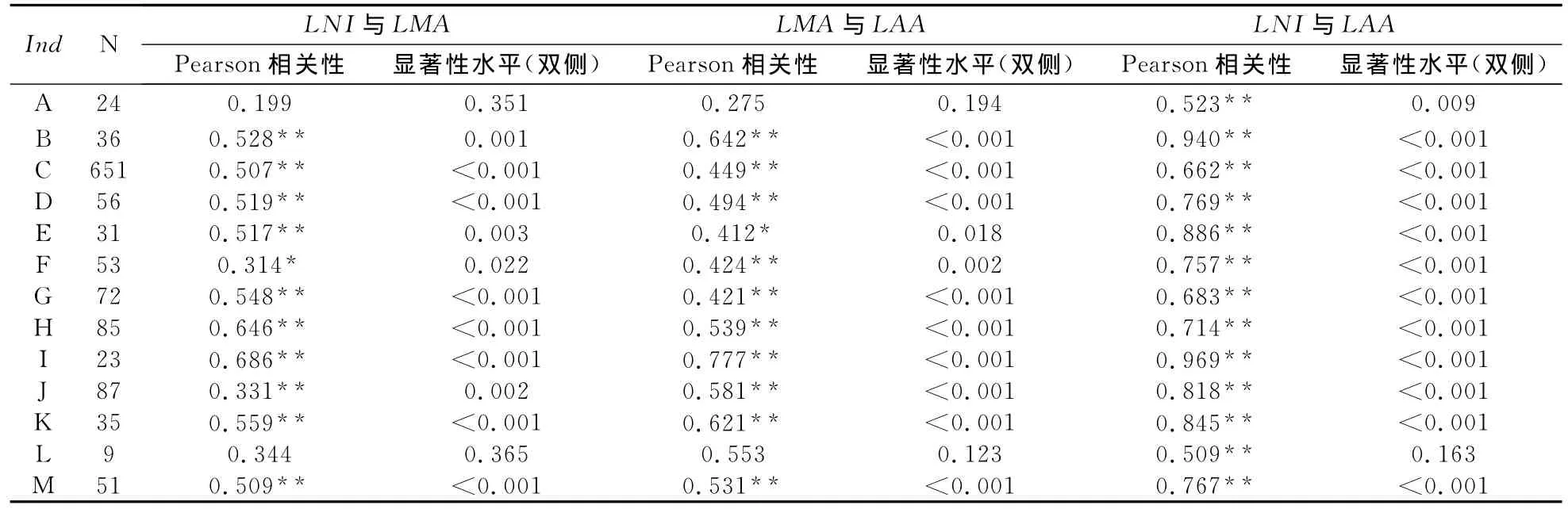

分行业经过对数转换后的各个简单相关系数见表2。可以看见13个行业,基本上和样本整体呈现的情况相似。净利润与平均总资产相关性较高,管理层年薪与净利润和平均总资产分别有一定相关性。其中管理层年薪与净利润相关性最高的行业为金融、保险业(I类),达到0.686。不过其平均总资产与另外两指标的相关性也很高。暂时不能排除公司规模的影响。但也有些行业情况特殊。例如农林渔牧业(A类)和传播与文化产业(L类)的管理层年薪与净利润、平均总资产的相关系数的检验都不通过,可以看为相关系数为零。传播与文化产业(L类)甚至三个指标之间的相关系数都不通过检验。

表2 分行业简单相关系数

3.偏相关分析。在控制取了对数的平均总资产后,净利润和管理层年薪在各自进行对数变换后的偏相关系数为0.221,通过检验。说明净利润与管理层年薪是一种较弱的非线性相关关系。验证了H1成立。

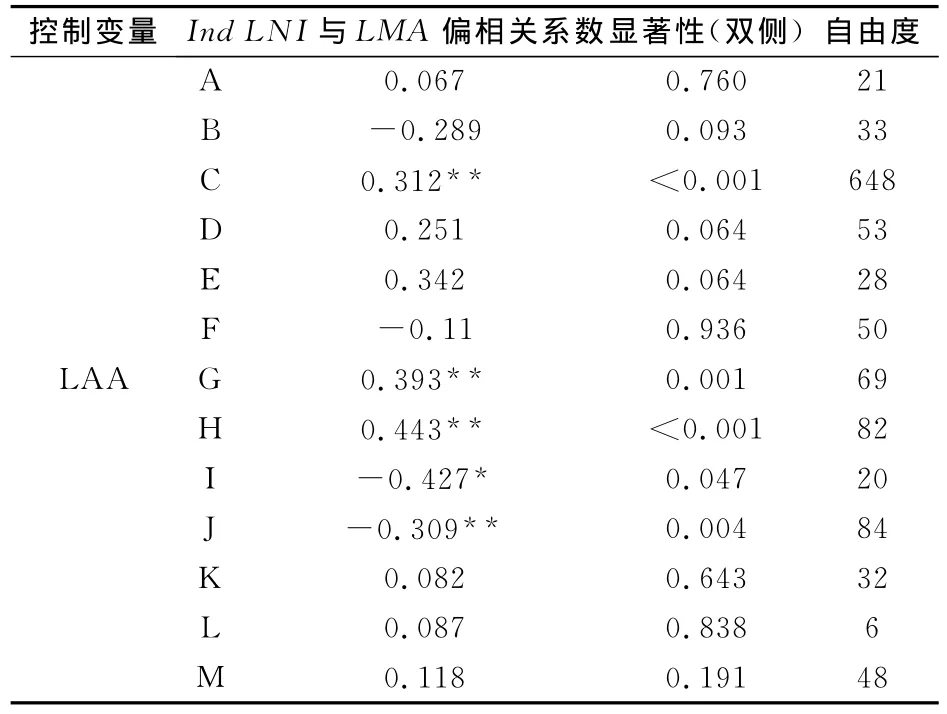

从不同行业的偏相关系数看(见表3),这次仅五个行业的偏相关系数是通过检验。分别是制造业(C类)的0.312,信息技术业(G 类)的0.393,批发与零售贸易(H类)的0.443,金融、保险业(I类)的-0.427,还有房地产业(J类)的-0.309。其余行业的偏相关系数都不能排除零假设。验证了H2、H3。分析结果显示,管理层年薪的对数与净利润的对数呈正相关的行业中批发与零售贸易类最为相关,但也仅为0.443。最为奇怪的是管理层年薪最高的两个行业,均显示出管理层年薪的对数与净利润的对数呈现负相关,对数变换不会影响数据相关性的方向。所以在金融、保险还有房地产业中,管理层年薪与公司业绩存在某种冲突。

表3 分行业偏相关系数表

四、结论及启示

本文的研究结果表明:我国上市公司管理层薪酬方案的制定与公司业绩间的关联很微弱,部分民间认为的“暴利”行业不需要依靠管理层的积极性也能盈利,甚至管理层获得的报酬与公司业绩呈现一定的负相关性。这是由于在“暴利”行业中,管理层年薪与公司业绩之间的差距太大引起的。根据贝勃定律或者边际效用递减理论,当管理层年薪非常高时,再增加年薪,带来的边际效果会不断减少,甚至达到负效应现象。另一方面,大多数行业中,高管年薪的增加带来的公司净利润的增加并不明显。年薪作为相对固定的薪酬部分,对高管的激励效用日渐微弱,而剔除公司规模影响后,两者关系更加微弱。

基于上述分析,笔者认为,企业设计管理层薪酬政策时,首先应分析公司的利益与管理层利益的差距。当两者间的差距不是太大时,例如在微利的企业中,直接增加年薪对管理层的激励是有作用的。但当两者差距非常大时,需想办法模糊这种差距后,再实施激励政策。而激励的手段最好不要以可以衡量具体金额的方式,如不要直接增加报酬。可以采取增加潜在报酬的方式。例如继续研究股权激励,以更有效的方式刺激管理层积极性。另外,将公司名声与个人名声捆绑在一起,也可以模糊差距,增加管理层积极性,但效果有待验证。

[1]Taussings FW,Baker WS.,American Corporations an their Executives:A Statistical Inquiry[J].Quarterly Journal of Economics,1925,40(1):1-51.

[2]Kevln J.Murphy,Corporate Performance an Managerial Remuneration:An Empirical Analysis[J].Journal of Accounting and Economics,1985,(7):11-42..

[3]Canarclla G.,Gasparyan A.,New Insights into Executive Compensation and Firm Performance:Evidence from a Panel of New Economy Firms,1996-2002[J].Managerial Finance,2008,34(8):537-554.

[4]Duffhues P.,Kabir R.,Is the Pay-performance Relationship always Positive?Evidence from the Netherlands[J].Journal of Multinational Financial Management,2008,(18):45-60.

[5]魏刚.高级管理层激励与上市公司经营绩效[J].经济研究,2000,(3):32-64.

[6]张俊瑞,赵进文,张建.高级管理层激励与上市公司经营绩效相关性的实证分析[J].会计研究,2003,(9):29-34.

[7]杜兴强,王丽华.高层管理当局薪酬与上市公司业绩的相关性实证研究[J].会计研究,2007,(1):58-65.

[8]黄志忠,郝群.薪酬制度考虑外部监管了吗——来自中国上市公司的证据[J].南开管理评论,2009,(12):49-56.

[9]樊帆,杨蓉.上市公司高管和职工薪酬与企业绩效相关性研究[J].统计与决策,2010,(6):180-182.

[10]卢纹岱.SPSS统计分析(第4版)[M].北京:电子工业出版社,2010.