中国网络字频波动与股票市场关系研究

2011-11-01张旭

张旭

(上海财经大学金融学院,上海200439)

中国网络字频波动与股票市场关系研究

张旭

(上海财经大学金融学院,上海200439)

一般认为,在存在较少的股市信息的情况下,股价的波动较小,当存在较多的股市信息时,股价的变动也常常较大,互联网股票信息量的显著变化常常是该公司有特殊事件的反映,进而可能影响股价。文章从网络搜索引擎Google获取字频信息,运用事件研究的方法,对网络文字频度信息与股市关系进行了分析,实证结果表明网络股市信息量的波动与股市价格波动存在显著的正相关关系。

网络字频波动点;股票市场

0 引言

信息是股市的生命,各种正面或者负面的信息传递给股市,影响投资者投资决策,从而导致股票价格的波动。随着互联网的普及,中国网民数量正以指数的形式增长。截至2010年6月1日,中国网民已达4.2亿。众多网民必然会从中获得关于股票的大量信息。Google作为搜索引擎,可以方便的对股票字频进行抓取,对股票的网络关注度进行定量的描述,进而便于对网络信息与股票市场的关系进行分析。定义股票名称搜索数量为股票的网络字频。

用Google搜索引擎采集网络字频信息,运用事件研究法,通过查找网络信息波动点,进而辨别股票收益率在信息波动点前后是否存在超常波动来研究网络信息对股票价格的影响,是本文的两个较大创新。

1 数据和模型选择

1.1 样本选取

本文数据为上海、深圳证券交易所的每周A股指数收盘价数据,取自WIND系统。股票网络字频数据利用Google搜索引擎的时间句柄VB编程采集,时间为2009年07月08日、2009年07月23日、2009年08月08日、2009年09月08日、2009年09月27日。为了消除Google跳舞的影响,字频数据采用取最小值方法。A=Min(A1,A2,A3,A4,A5),A为网络字频序列的最小值,A1,A2,A3,A4,A5分别为第1次到第5次采集的字频序列数据。样本区间为2007年1月1日至2010年1月1日。

1.2 股票名称网络字频波动点的确定

采用Wichern(1976)和Miller(1976)的方法。定义波动为字频序列指数变化率的方差,鉴别出字频序列的波动变化点,采用4个不同的事件窗口[-1、1]、[-3、3]、[-6、6]、[-10、10]。

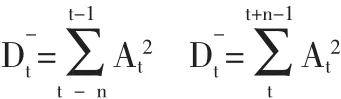

设a1为t周的网络字频,at-1为t-1周的网络字频,At为t周的字频对数变化:

At=ln(at)-ln(at-1)

若每周字频的对数变化率为独立且均值为0的正态分布,则可由总的对数变化率构造出容量为n的两个子样本(At-n,At-n+1,…,At-1)、(At-n,At-n+1,…,At-1)。以上两个子样本的波动定义为方差D。

分别用n=1、n=3、n=6、n=10,α=5%,以2007年01月01日至2010年05月01日的股票网络字频,鉴别异常波动点。

1.3 市场超额反应的度量

分别度量超额收益率与超额成交量,本文采用四个时间窗口[-1、+1]、[-3、+3]、[-6、+6]、[-10、+10]来计量累计超额收益率、与累计超额成交量。定义网络字频超额波动日为0时点。

超额收益率与超额成交量用市场模型来度量:

式中:Rit表示股票i的周收益率,Rit=(pit-pit-1)/pit-1

Rmt表示市场收益率用。用上证指数、深证指数的收益率代替

Vit表示股票i的周成交量/i股票流通股数量

Vmt表示t周市场总成交量/流通股总量

ARit表示t周的超额收益

AVit表示t周的超额成交量

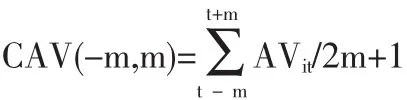

对字频波动点附近的超额收益率与超额成交量进行统计分析,设字频异常波动点当周t及前后各m周共2m+1周的平超额累均计收益率为:

累计超额成交量为:

CAR(-m,m)、CAV(-m,m)累计超额收益率、累计超额成交量服从如下正态分布:

设整个样本区间共发生了K次字频超额波动,整个区间的周平均超额收益与周平均超额成交量为:

1.4 股票网络字频与市场超额反应的关系度量

设字频超额波动区间内平均收益率为ERi,平均收益率平方为ER2i。

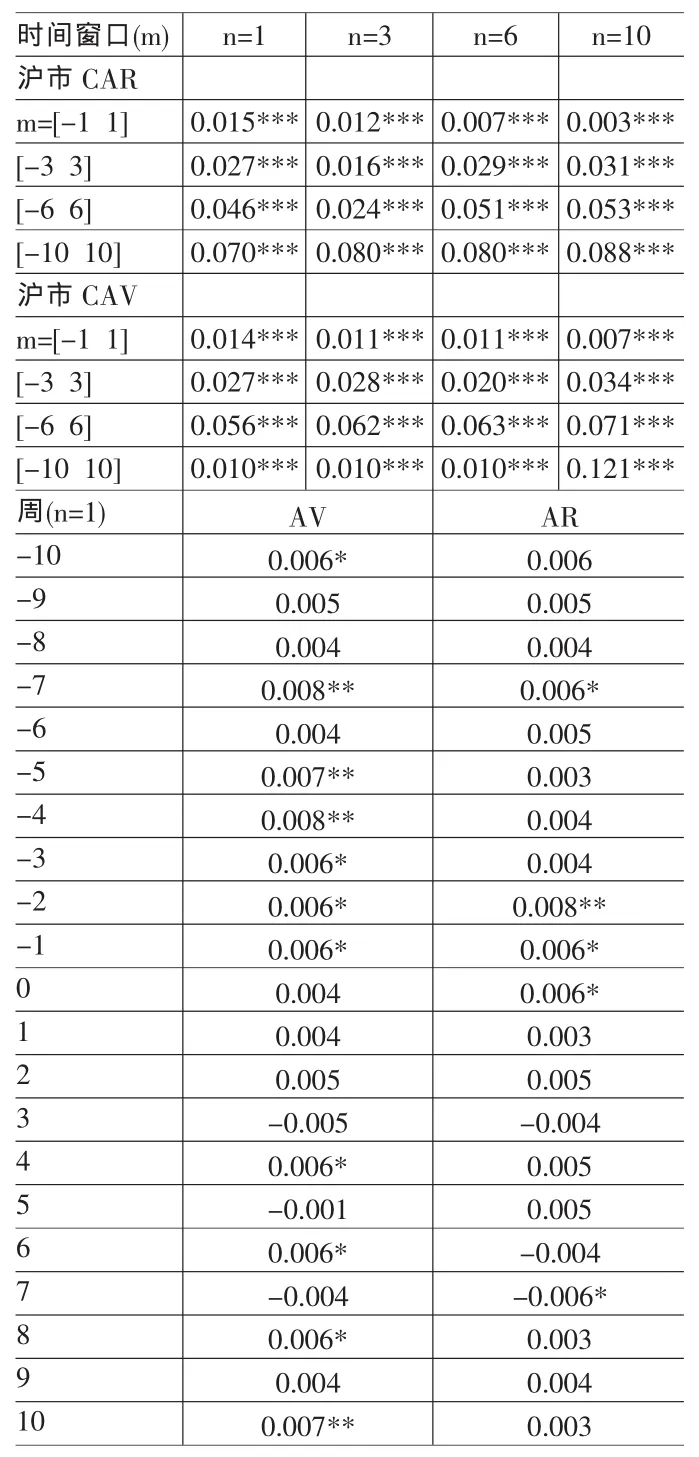

设整个样本区间共发生了K次字频超额波动,整个区间的周平均收益与周平均收益波动为:

定义整个样本区间N个交易周的平均收益率与平均收益率平方为:

构造如下模型:

式中:β为网络字频波动的收益反应系数,ζ为网络字频的收益波动反应系数,ε、υ为均值为0的误差项。可以通过分析β、ζ的大小来测度网络字频波动对收益、收益波动的影响。

2 实证分析

2.1 字频异常点鉴别结果

分别选n=1、n=3、n=6、n=10,=5%,以2007年01月01日至2010年05月01日的网络字频数据,鉴别其方差异常点(见表1)。设零假设为Vt>F1-2α(n,n),如果Vt>F1-2α(n,n)则拒绝零假设,即为波动率异常点。

表1 网络字频异常点出现的平均次数与年份

当n取1的时候2007年深市有1个方差增加点、沪市有2个方差增长点,2008年深市有1个方差增长点,沪市有2个方差增长点。网络信息波动在2009年表现的最剧烈,其中深市有3次方差增长,沪市有4次方差增长,这可以被解释为恐慌性抛售。随着n的增大,方差增长点逐渐减少,n可以认为是测量方差的松紧度,当n增大时,网络字频只有持续增大才能被捕获。

2.2 沪深两市字频超额波动日超额收益与超额成交量

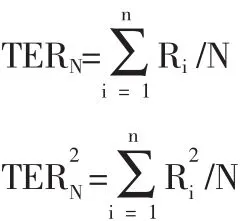

表2 沪市总样本字频超额波动日累计超额收益率(CAR)、累计超额成交量(CAR)、超额收益率(AR)、超额成交量(AV)

表2揭示了网络字频的异常波动对沪市的累计收益率CAR、累计成交量CAV的影响,列出了10周内每周的异常交易量AV和每周异常收益率AR,对CAV、CAR分别采用4种时间窗口计量。表2表明,网络字频波动会引起字频波动日附近明显存在累计超额收益率、累计超额成交量,其中网络信息对成交量的影响要大于对收益率的影响,四个时间窗口统计均显著。CAV、CAR随着时间窗口的增大并没有衰减的迹象,说明网络信息对股市的影响不少于10周。还可以发现当网络信息存在一个大的趋势时,网络信息对股市的影响也是长期的影响。

用同样方法检验是网络字频的异常波动对深市的影响,不难发现网络信息波动对沪市的长期影响要大于深市,但深市对网络信息短期的变动更敏感。

2.3 沪深两市网络字频波动的影响系数

表3为沪市深市股票网络字频波动的收益及其波动的反应系数,各年的不同松紧度均统计显著,网络信息对股市收益率有显著的影响。表4为沪市、深市网络字频波动对收益波动的反应系数,可以看出网络字频波动对收益率的波动的影响相对于对收益率的影响来说更为显著。两个表结合来看,网络信息对股票价格的影响可能是双向的,利空利好信息同时存在,每日收益相加会由于正负相抵而使累计收益变弱;而平方项相加并不会产生以上结果,因此ζ可能包含更多网络字频与股市关系的信息。

表3 沪市、深市网络字频波动的收益反应系数

表4 沪市、深市网络字频的收益波动反应系数

由表3可以看出2008年的信息波动对股市收益率、收益率波动的影响相其它年份要大。当n=1时,β、ζ各年份变化较小,而当n=6、n=10时各年份的β、ζ变化较大,说明长周期字频的变化对股票市场各年份的影响是显著。

相对于n=6、n=10的较长趋势,n=1、n=3的较短周期的字频信息波动对股市各年的影响相对较小,但β、ζ值2010、2009年依然大于2008、2007年,说明对相对较短期的网络字频信息波动,其影响力不如长期字频波动,但短期内字频信息与股票市场之间依然有比较显著的相关关系。

3 结论

(1)股票名称的网络字频波动对股市收益率、收益率波动,成交量有显著的影响。对成交量来说,在信息波动点附近1-3周内,深市的成交量变化要大于沪市,而在距信息波动点5-10周内,沪市的成交量变化要大于深市,这可以推测网络信息对深市的影响间隔期较短、而对沪市的影响间隔期较长,即深市对字频信息的反应速度较快。但深市对网络信息反应持续期不长,而沪市对网络信息的反应持续期较长。

(2)由于ζ显著大于β,说明网络信息对股票价格的影响是双向的,即网络信息既有利空信息,也有利好信息。每日收益相加会由于正负相抵而使累计收益变弱,而平方项相加并不会产生以上结果,因此ζ包含更多网络字频与股市的信息。

(3)投资者通过研究网络字频的变化,可以发现异常公司,并迅速的反应在投资组合中。本文发现网络信息的波动与股市收益率波动存在显著的正相关关系。股票的买卖受关注效应的影响,Odean(1998)认为,投资者买入股票时,不是系统地对许多股票进行筛选,而是买入引人注意的股票。财务会计报告和盈余公告等是最重要的信息,这些信息有都可以快速反映到股票的网络字频上,一般说来,宣布盈利的公司会得到追捧,追捧会抬高股价,股价走高又会吸引更多的投资者关注。关注度不段增长,会出现导致股价产生长期的、持续的、方向一致的漂移。不过也有可能是亏损的公司收到更多的关注。

[1]Barber Brad,Reuven Lehave,Maurenn Mcnichols,Brett Trueman.Can Investors Profit from the Prophets?Security Analyst Recommendations and Stock Returns[J].Journal of Finance,2001,(56).

[2]朱宝宪,王怡凯.证券媒体选股建议效果的实证分析[J].经济研究,2001,(4).

[3]梁循,杨健,陈华.基于互联网股市信息量变化的股价波动率预测系统[D].中国科协年会论文集,2006.

F832

A

1002-6487(2011)07-0145-03

上海财经大学211建设第三期资助

张旭(1979-),男,河南泌阳人,博士研究生,研究方向:国际金融,金融市场理论与实践。

(责任编辑/易永生)