基于RCB定价模型的可转债Delta套利策略

2023-06-21王玮琦

王玮琦

摘 要: 利用RCB定价模型对2016年1月1日—2019年12月31日在上交所、深交所交易的222只公募可转债进行定价,发现可转债的市场价格相对模型算出的理论价格平均高出4.77%。在此基础上,构建了两种基于RCB定价模型的可转债Delta套利策略,实证结果表明构建的两种策略有效,策略执行效果均优于直接执行Delta交易策略。

关键词: 可转债;RCB定价模型;Delta套利策略

中图分类号: F 832.5

文献标志码: A

Delta Arbitrage Strategy of Convertible Bond Basedon RCB Pricing Model

WANG Weiqi

(Antai School of Economics and Management, Shanghai Jiao Tong University, Shanghai 200030, China)

Abstract: RCB pricing model is used to price 222 public convertible bonds traded in Shanghai Stock Exchange and Shenzhen Stock Exchange from January 1,2016 to December 31,2019, we find that the market price of convertible bonds is 4.77% higher than the theoretical price calculated by the RCB pricing model. On this basis, two Delta arbitrage strategies of convertible bonds based on RCB pricing model are constructed. The empirical results show that the two strategies constructed are effective, and the effect of these two strategies is better than that of the Delta trading strategy executed directly.

Key words: convertible bonds; RCB pricing model; Delta arbitrage strategy

执行Delta套利策略需要寻找被市场低估的可转债,策略的效果与可转债定价模型息息相关。本文使用黄冰华提出的含转股价格向下修正条款的可转换债券定价模型(后文简称RCB定价模型)选择标的可转债(黄冰华,2017),并执行Delta套利策略。与传统的定价模型相比,RCB定价模型一方面考虑了转股价格向下修正条款这一具有中国特色的条款的影响,更加符合中国市场的情况;另一方面RCB定价模型得到了可转债价格的解析式,提高了定价效率,更加具有实用性。

1 RCB定价模型的定价误差

黄冰华(2017)提出了RCB定价模型,其原理是基于路径分解的思路,将可转债正股价格的可能走势分为七条路径,对应的七种情况分别为:(1)直接触发赎回条款;(2)未觸发有关条款,直接到期转股;(3)未触发有关条款,直接到期赎回;(4)先触发下修条款,再触发赎回条款;(5)先触发下修条款,再到期转股;(6)先触发下修条款,再到期赎回;(7)先触发下修条款,再触发回售条款。分别计算每条路径的触发概率和该条路径上投资者可以得到的可转债价值,进而求出可转债理论价格的解析式。

利用RCB定价模型,对2016年1月1日—2019年12月31日在上交所、深交所交易的222只公募可转债进行理论定价,并与实际市场价格进行对比,以每只可转债在每个交易日的收盘价为1个样本,样本数合计64065个。RCB模型的定价误差计算公式如公式(1)所示,全部样本的定价误差如表1所示。RCB定价所需相关数据来源于国泰安数据库和同花顺数据库。

定价误差= 市场价格-理论价格 理论价格 ×100% (1)

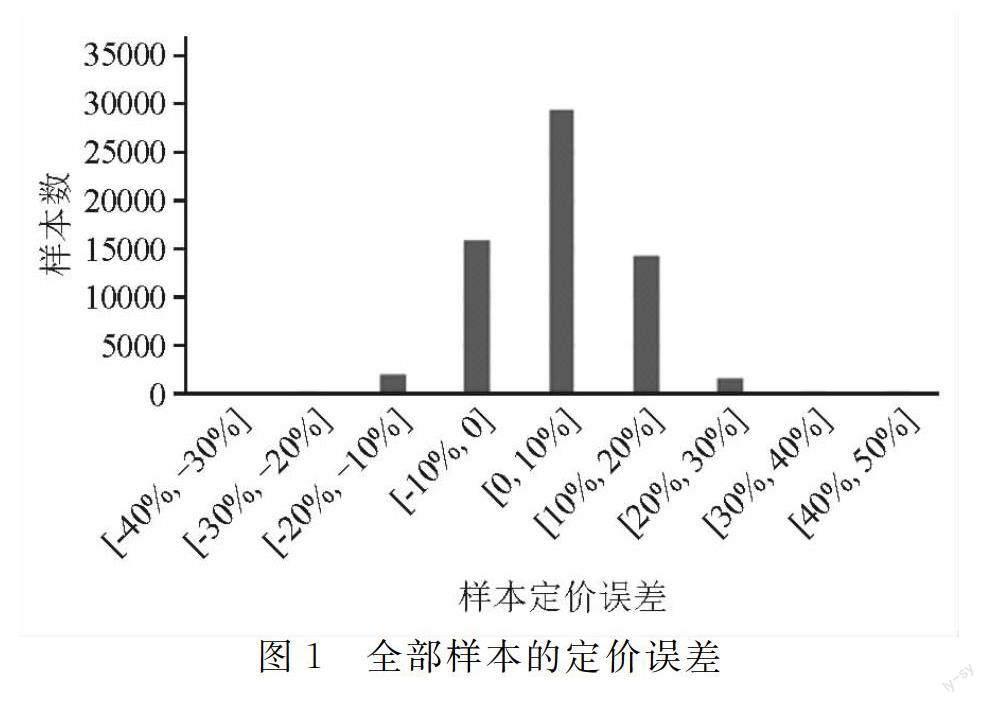

由表1知,可转债的市场价格整体被高估,市场价格相对理论价格平均高出4.77%。图1为全部样本的定价误差分布直方图。由图1可知,多数样本的定价误差集中在[-10%,0]、[0,10%]、[10%,20%]这三个区间,定价误差超出这一范围的样本数量较少,这说明利用RCB定价模型进行可转债定价较为准确。

设定可转债的平均定价误差为该可转债在2016年1月1日—2019年12月31日区间内所有样本定价误差的平均值,图2为全部222只可转债的平均定价误差分布直方图,共有28只可转债平均定价误差为负,其余194只可转债平均定价误差为正,其中146只可转债的平均定价误差落在[0,5%]和[5%,10%]区间,可见市场上多数可转债的价格是被高估的。

为了排除可转债样本过少带来的误差,统计样本数大于100的可转债的平均定价误差分布,结果如图3所示。共有186只可转债样本数大于100,其中只有4只可转债的平均定价误差处于[15%,20%]区间,可见随着可转债样本数量的增加,平均定价误差处于较高水平的可转债数量明显减少。

在全部222只可转债中,共有121只可转债对应的正股可融券。图4为这121只可转债的平均定价误差分布直方图,共有107只可转债的平均定价误差为正,占比达88.43%。在14只平均定价误差为负的可转债中,最小的平均定价误差为-5.94%,平均值为-2.55%。对于正股可融券的可转债而言,多数可转债的市场价格是被高估的,少数可转债市场价格被低估,但低估程度有限。

可以看出,整体而言可转债市场价格相对RCB定价模型得出的理论价格是高估的,对于正股可融券的可转债,如果出现样本定价误差为负的情况,那么未来一段时间该可转债的定价误差继续下跌的空间较小,出现回升的可能性则较大,此时构建可转债多头与正股空头的组合,可以获取未来定价误差回升带来的收益。出于这一想法,本文在下一节构建基于RCB定价的Delta套利策略。

2 基于RCB定价的Delta套利策略

2.1 策略说明

经典的Delta套利策略为构建可转债多头与正股空头的投资组合,以对冲正股价格变化带来的风险。具体来说每持有1单位的可转债多头,需要持有Delta×Cov_ratio单位的正股空头,其中Cov_ratio为转股比例,Delta衡量了可转债价格对正股价格变化的敏感程度,计算方法如公式(2)所示。其中:N()为标准正态分布的累计概率分布函数;S为正股价格;Cov_price为转股价格;r为无风险利率;σ为正股波动率;τ为可转债剩余存续期限。

Delta=N ln( S Cov_price )+(r+ σ2 2 )×τ σ× τ (2)

基于RCB定价的Delta套利策略,原理是基于RCB定价模型对可转债进行定价,找出市场价格低于理论定价一定程度的可转债样本(即定价误差为负且低于设定的开仓阈值),依据Delta套利策略构建可转债与正股的多空组合,持有投资组合至定价误差回归到合理水平(即定价误差高于设定的平仓阈值),将投资组合平仓结算。本文采用动态对冲的方式,构建投资组合后,在每个交易日重新计算Delta值,相应调整持有的股票空头份额。

本文做出如下假设:(1)投资者能够以可转债和正股的收盘价进行证券买卖。(2)对于正股可融券的可转债,投资者总是可以及时融券到对应正股。(3)在卖空正股期间如果股票有股利分红,无论是现金股利还是股票股利,投资者均在除息除权日当天以现金形式偿还给证券公司。(4)公式(3)中的初始投入资金为投资者自有资金,相关交易费用以及后续资金变动均由投资者通过借贷实现,借贷利率为上交所一天期质押式国债回购利率。(5)融券保证金不随着后续调整正股空头仓位发生变化。

结合以上假设,基于RCB定价的Delta套利策略的具体执行步骤如下,不失一般性,假设构建的投资组合中包含1张标的可转债多头和相应数量的正股空头:

1.设定开仓阈值θ1和平仓阈值θ2,当样本基于RCB模型计算出的定价误差小于θ1 时,以该交易日为投资组合构建日(t=0),构建投资组合。

2.在投资组合构建日(t=0)以可转债收盘价格CP0买入1张标的可转债,同时卖空Delta0×Cov_ratio0张正股,Delta0根据公式(2)利用正股收盘价格SP0计算得出,转股比例Cov_ratio0=F/Cov_price0,其中F为可转债面值,Cov_price0为转股价格,设融券杠杆系数为LE(融券保证金比例的倒数,由于我国融券保证金比例为50%,本文中杠杆系数设定为2),则初始投入资金W0的计算如公式(3)所示:

W0=CP0-Delta0×Cov_ratio0×SP0×(1- 1 LE ) (3)

3.在任意交易日t投资组合与借贷账户的总价值Vt如公式(4)所示,等式右边第一项CPt为可转债收盘价格,第二项为卖空正股的价值,第三项CAt为借贷账户的资金价值。在投资组合构建日,借贷账户的资金价值CA0为负的建仓的交易费用,设定可转债交易费率为万分之一,正股卖空交易费率为千分之二,CA0的计算如公式(5)所示。在其他交易日t借贷账户的資金价值如公式(6)所示,等号右边第一项为前一交易日借贷账户资金的本金和利息收付情况,其中Lt为t交易日的资金借贷利率;右边第二项CPNt为可转债的债息,除付息日外其余时间为0;右边第三项为偿还正股分红带来的资金变动,DIVt为除息除权日每股分发的红利价值;第四项为调整正股空头仓位带来的资金变化;第五项为仓位调整的佣金和手续费,当买入正股时费率Cost1=0.001,卖空正股时费率Cost1=0.002;第六项为融券的费用,Cost2为融券日费率。

Vt=CPt-Deltat×Cov_ratiot×SPt+CAt (4)

CA0=-0.0001×CP0-0.002×Delta0×Cov_ratio0×SP0 (5)

CAt=CAt-1×(1-Lt-1)+CPNt-Deltat-1×Cov_ratiot-1×DIVt+(Deltat×Cov_ratiot-Deltat-1×Cov_ratiot-1)×SPt-ABS(Deltat×Cov_ratiot-Deltat-1)×SPt×Cost1-Deltat-1×ratiot-1×SPt-1×Cost2 (6)

4.当样本定价误差大于平仓阈值θ2时, 以该交易日为结算日(t=T),对投资组合进行平仓,结束该次交易。对目标样本执行基于RCB定价的Delta套利策略的收益率R如公式(7)所示,Vt=V0反映了从建仓日到平仓日投资组合与借贷账户总价值的变化情况。需要注意的是,由于本文假设初始建仓的交易费用通过借款支付,即初始借贷账户资金CA0为负,所以在计算收益率时要将这一部分从收益中去除。如果样本始终未满足平仓条件,则以样本对应可转债在所选时间区间内的最后一个交易日为结算日。

R= VT-V0+CA0 W0 (7)

2.2 实证结果

选择2016年1月1日—2019年12月31日在上交所、深交所交易的正股可融券的可转债,以每只可转债在所选时间区间内每个交易日的收盘价为1个样本展开实证研究,共有38778个样本。可转债的相关数据,如可转债收盘价格、转股价格、券息率、正股收盘价格和正股分红派息情况等,来源于国泰安数据库和同花顺数据库。无风险利率采用中债国债到期收益率曲线(五年期或六年期),资金借贷利率采用上交所质押式国债回购利率(1天期),融券费率采用国金证券的融券费率(年费率9.35%),正股波动率以正股在交易日前两年的历史波动率代替,如果正股上市不满两年,以前一年的历史波动率代替。

实证结果如表2所示,其中开仓阈值θ1分别设为-1%、-3%和-5%,平仓阈值θ2分别设为0,2%、5%、8%、10%。

平均月收益率= ∑样本收益率 ∑样本建仓平仓间隔时间(月)

部分样本建仓平仓间隔时间较短造成样本的月收益率过高,这样计算平均月收益率可以降低这部分极端值的影响,更加真实地反映交易策略的收益情况。

可以看出, 基于RCB定价的Delta套利策略是一种非常有效的交易策略。在表2的阈值设定下,策略的胜率均超过85%,交易样本的平均收益率均在6%以上,平均月收益率均在1.5%以上,最大损失为-15.06%,相对有限。正如前文所述,可转债的市场价格相对模型理论价格是整体高估的,对于正股可融券的样本而言,当出现可转债价格低于理论价格时,及时构建对应的Delta套利组合是一种有效的交易策略,能够获取价格低估带来的收益。

由表2可以看出,在开仓阈值不变的情况下,随着平仓阈值的增大,套利策略收益率的平均值与中位数也随之增加,套利策略的胜率随之上升。但平均月收益率随着平仓阈值的增大而降低,这是因为平仓阈值越大,投资组合平仓结算难度越大、开仓平仓间隔时间越长,因此降低了平均月收益率。在确定平仓阈值时,投资者应该根据自身情况进行合理判断。如果投资者更看重规避风险、提高胜率,可以选择较高的平仓阈值;如果投资者希望缩短投资组合持有时间、提高套利策略的月收益率,则可以选择较低的平仓阈值。

在平仓阈值不变的情况下,开仓阈值降低可以增强套利策略的效果。随着开仓阈值的降低,套利策略收益率的平均值、中位数、套利策略的胜率和平均月收益率均得到了提升,代价是符合开仓条件的样本数量减少。在确定开仓阈值时,投资者应该结合市场上的交易机会加以考虑。在交易机会较多时,降低开仓阈值以提升套利策略的收益:反之,当交易机会较少时,可以考虑适当提高开仓阈值。

为了进一步验证基于RCB定价的Delta套利策略的有效性,下面对除可转债在时间区间内最后一个交易日外的其他样本,不进行基于RCB定价模型的筛选,直接构建投资组合进行Delta对冲,将投资组合持有至可转债在时间范围内的最后一个交易日平仓结算。交易策略的结果如表3所示,交易样本的平均收益率为6.14%,胜率为71.67%,月收益率平均值为0.51%,最小收益率为-35.21%。可以看出,虽然不经筛选的Delta交易策略依然有效,但相比基于RCB定价的Delta套利策略,样本收益率的平均值有所降低,胜率也有所下降;平均月收益率更是明显下滑,甚至不足基于RCB定价的Delta套利策略在某些阈值设定下平均月收益率的四分之一;最大损失升高,投资风险增大。对比之下,可见基于RCB定价的Delta套利策略可以有效提高投资者的收益、降低交易风险。

可以看出,基于RCB定价的Delta套利策略是一种非常有效的策略,具有较高的胜率与收益率。但值得注意的是,对于部分可转债而言,其样本的市场价格相对理论价格始终是高估的,导致无法应用这一套利策略建仓。为了抓住这部分可转债中可能蕴含的交易机会,进一步扩大交易策略适用的可转债范围,在下一节中,将构建基于RCB平均定价误差的Delta套利策略以解决这一问题。

3 基于RCB平均定价误差的Delta套利策略

3.1 策略说明

基于RCB定价的Delta套利策略,本质上是预期可转债的定价误差数值在未来会增大,通过构建可转债与正股的多空组合在这个过程中获利。从这个角度来看,即使可转债样本的定价误差为正数,如果预期未来定价误差数值会增大,执行Delta套利策略依然是有利可图的。

本节提出基于RCB平均定价误差的Delta套利策略,除了开仓和平仓条件,套利策略的其他执行步骤和收益计算方法与上一节中基于RCB定价的Delta套利策略相同。如果可转债样本的定价误差低于该可转债近期的平均定价误差,那么可以认为该样本的定价误差在未来一段时间增大的可能性较高,此时构建Delta套利组合。具体来说,设定开仓阈值θ3和平仓阈值θ4,设可转债样本在当日的定价误差e,可转债在前20个交易日的定价误差平均值为e20,当e-e20<θ3时开仓构建Delta套利组合,当e-e20>θ4时将套利组合平仓结算。如果始终未满足平仓条件,则以样本对应可转债在所选时间区间内的最后一个交易日为结算日。

3.2 实证研究

数据及参数的选取与第三节相同,实证结果如表4所示,其中开仓阈值θ3分别设为-0.1%、-0.5%和-1%,平仓阈值θ4分别设为0、0.2%、0.5%、0.8%、1.0%。

由表4可知,基于RCB平均定价误差的Delta套利策略是一种短期套利策略,虽然该策略收益率的平均值与中位数较低,但平均月收益率相对较高。从样本数量来看,该策略覆盖范围较广;从平均月收益率来看,该策略优于不经筛选直接执行Delta交易策略的结果。但值得注意的是,该策略的胜率相对较低,风险相对较大。

由表4可知,在开仓阈值不变的情况下,随着平仓阈值的增大,套利策略收益率的平均值与中位数随之增加,套利策略的胜率变化不大,平均月收益率则整体呈现下降趋势,在平仓阈值达到1%时略有回升。对投资者而言,设定一个较低的平仓阈值是比较合适的选择,可以获得较高的平均月收益率。

在平仓阈值不变的情况下,随着开仓阈值的降低,套利策略收益率的平均值、中位数和平均月收益率均得到了提升,套利策略的胜率没有出现明显的变化趋势,符合开仓条件的样本数量有所减少。考虑到基于RCB平均定价误差的Delta套利策略能够覆盖的样本数量非常广泛,对投资者而言设置一个较低的开仓阈值是比较合适的选择。

表5为三种交易策略的对比,在三种交易策略中,基于RCB定价的Delta套利策略的执行效果最好,但定价误差始终为正的可转债无法使用这一交易策略。基于RCB平均定價误差的Delta套利策略适用范围较广,且月平均收益率高于不经筛选直接执行Delta交易策略,适合短期投资者,但该策略的胜率较低、风险相对较高。不经筛选直接执行Delta交易策略的月平均收益率是三者中最低的,交易策略的执行效果相对较差。

4 结论与建议

本文利用黄冰华(2017)提出的RCB定价模型,对2016年1月1日—2019年12月31日在上交所或深交所交易的222只公募可转债进行了理论定价,发现整体而言市场价格相对理论价格平均高出4.77%。在此基础上,本文构建了基于RCB定价的Delta套利策略和基于RCB平均定价误差的Delta套利策略,并进行了实证分析。与不经筛选直接执行Delta交易策略相比,二者都提高了Delta交易策略的效果,其中基于RCB定价的Delta套利策略的收益情况较好,而基于RCB平均定价误差的Delta套利策略交易机会较多。

我国可转债市场不断发展壮大,且正股可融券的可转债数量占比也较高,基于RCB定价模型的可转债Delta套利策略有着良好的应用前景。对于可转债投资者而言,可以结合自身的风险承受能力、对短期或长期投资的偏好、资金规模及市场上交易机会的多少选择合适的交易策略,并确定有关的阈值参数。在实际投资时,既可以对符合开仓条件的可转债全部进行投资以分散风险,也可以结合自身对可转债基本面的判断,选择部分可转债作为交易池,执行套利策略,以期获得理想的收益。

参考文献:

[1] MAYERS D. Why firms issue convertible bonds: the matching of financial and real investment options[J]. Journal of Financial Economics, 1998 (1): 83- 102.

[2] STEIN J C. Convertible bonds as backdoor equity financing[J]. Journal of Financial Economics, 1992(32):3-21.

[3] LEWIS C M. Agency problems, information asymmetries, and convertible debt security design[J].Journal of Financial Intermediation, 1998(7):32-59.

[4] BRENNAN M J, SCHWARTZ E S. The case for convertibles[J]. Journal of Applied Corporate Finance, 1988(1): 55-64.

[5] GREEN R. Investment incentives, debt and warrants[J]. Journal of Financial Economics, 1984(13): 115-136.

[6] ISAGAWA N. Convertible debt: an effective financial instrument to control managerial opportunism[J]. Review of Financial Economics, 2000(9):15-26.

[7] 唐国正.投资群体差异与我国可转债价值低估:基于云化转债的案例分析[J].管理世界,2005(8):121-133.

[8] 张峥,唐国正,刘力.投资者群体差异与可转换债券折价:中国市场的实证分析[J]. 金融研究,2006(11):1-16.

[9] 李汉军,罗长林,马书博.中国可转债折价成因分析[J].中央财经大学学报,2014(2):44-50.

[10] 刘帅路. 论中国市场上的可转债套利机会[D].上海:复旦大学,2014.

[11] 门宁,吕建军.中国上市公司可转债折价套利研究[J].金融理论与践,2019(9):26-33.

[12] LONCARSKI L, HORST J T, VELD C. The rise and demise of the convertible arbitrage strategy[J]. Financial Analysts Journal, 2009, 65(5): 35-50.

[13] CHOI D, GETMANSKY M, TOOKES H. Convertible bond arbitrage, liquidity externalities, and stock prices[J]. Journal of Financial Economics, 2009,91(2):227-251.

[14] HUTCHINSON M C, GALLAGHER L A. Convertible bond arbitrage: risk and return[J]. Journal of Business Finance & Accounting, 2010, 37(1): 206-241.

[15] 吴海燕.融资融券机制下我国可转债市场特征及Delta套利策略研究[D].

[16] 袁志辉,凌铃.可转债delta套利策略[J].债券,2015(6):50-55.

[17] 黄冰华,冯芸.可转换债券套利策略研究:中国市场的例子[J].管理评论,2017,29(11):3-16.

[18] 魏超然. 我國可转债定价及交易策略实证研究[D].北京:对外经济贸易大学,2017.

[19] 黄冰华.含转股价格向下修正条款的可转换债券定价和套利策略研究[D].上海:上海交通大学,2017.