海天味业高估消费升级

2023-06-09乔令

乔令

同属消费行业,海天味业为什么可以给出40倍的估值,而品牌壁垒更高的贵州茅台估值只有30倍,赚钱更多的伊利股份估值也就20倍?

如果说白酒行业没有增量空间,未来业绩全靠消费升级支撑,难道酱油的增量空间没有见顶?海天未来靠什么实现高增长?既然高增长很难再现,那为什么要给出堪比半导体成长性的估值?

酱油算是调味品行业里相对刚需的一种,海天也是全国化比较成功的一家,但根据公司近三年的业绩数据来看,无论是营收还是毛利率都出现了稳定的下滑。

2020年至2022年的海天的营收增速分别为15.13%、9.71%、2.42%,扣非净利润增速下滑更为明显,从2020年的21.51%一路下滑至2022年的-7.22%。

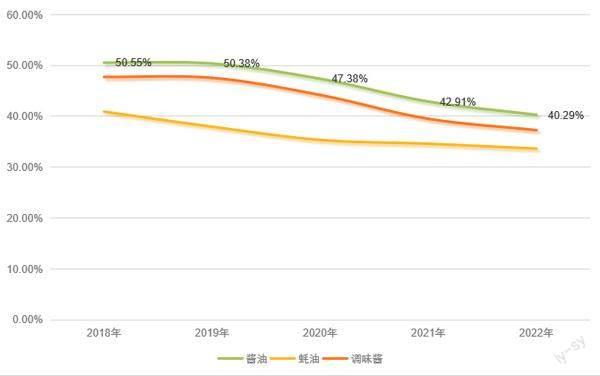

毛利率情况更糟糕,已经连续下滑5年,酱油自2018年的50.55%,一路下滑至2022年的40.29%;蚝油毛利率也从40.92%下滑至33.65%;还有调味酱毛利率从47.75%下滑至37.28%。

原材料价格上涨的确有影响,大豆价格从2019年11月不到4000元/吨,一路上涨至2022年5月31日的6224元/吨,这恰恰也反映了调味品行业的激烈竞争环境以及很难靠品牌溢价来实现价格传导。

竞争环境激烈

酱油虽说是个高频刚需的大行业,也已经发展了百年以上,但行业的集中度依然很低。根据调味品协会2020年的数据,海天酱油的市占率为17.7%,中炬高新为3.74%、李锦记是2.29%、加加是1.82%、千禾是1.5%。

前五家的市占率还不到30%,未来头部公司份额有提升至30%的空间,这也是卖方机构一直看好海天的核心逻辑之一,但也都忽略了准入门槛的问题。

图1:海天产品毛利率变化

数据来源:ifind

因為酱油本身是一个技术壁垒不算太高的行业,所以品牌杂乱中小厂家众多,但海天在规模、品牌及渠道上是有着绝对竞争优势的,同时因为海天的工业智能化生产程度较高,这也为其建立了一定的成本优势。

比如2022年海天酱油的产量为246.87万吨,制造费用为7.24亿元,那么对应的吨成本为293.32元;而中距高新2022年酱油产量为50.57万吨,制造费用为1.87亿元,对应的吨成本为370.15元。

但海天也并不是最具优势的,千禾味业2022年的吨制造成本就已经低于海天(酱油产量为34.50万吨,制造费用为8550万元,对应的吨成本为247.82元)。

其实随着工业智能化的快速发展,制造成本上的壁垒迟早会被打破,产能上的优势也很难长期持续,千禾已经准备定增再建50万吨的酱油产能,未来的竞争会更加激烈。

关于渠道的优势,过去因为酱油的渠道主要走B端(餐饮)以及商超,而商超又有着一定的门槛,大部分中小企业很难实现全国化的商超覆盖,所以超市的货架上看到最多的也都是头部品牌,这等于是限制了中小厂商的发展空间。

图2:生产资料价格:大豆(黄豆)

数据来源:ifind

但随着这几年社区团购以及即时配送平台的快速发展,线上价格竞争激烈,也给了更多中小厂家的发展机会,这就意味着海天之前建立起的线下渠道壁垒就此出现裂痕。

这一点在海天2021年年报中也得到了肯定,公司称:报告期是公司三五规划的第三年,也是极其困难的一年,这一年外部环境发生了非常大的变化,新冠疫情余波未平、消费需求疲软、各种原材物料价格上涨、社区团购恶性竞争、限电限产导致供应趋紧等等,企业经营环境复杂而严峻,公司面临前所未有的挑战。

而未来即时配送必然会成为主流的零售模式,毕竟一小时就能送到,确实也解决了大家的购物便利。对于调味品行业来说,未来平台的各区域都可能出现头部品牌以及当地的强势品牌,这就会涌现出大量的中小品牌,那么竞争会不会更加激烈?40%的毛利率该怎么维持?

消费升级瓶颈

食品行业的卫生安全是个大问题,2022年海天因“酱油双标”问题冲上热搜,一时间让大家意识到无添加酱油和有添加酱油的区别,虽然海天也有无添加的产品,但这次舆情对品牌的打击可谓是巨大的。

最直接的影响是海天2022年的酱油销量直接减少了15.76万吨,包括蚝油和调味酱的销量均出现不小的下滑,而同行业的千禾酱油销量增长了7.25万吨。

因为安全问题流失的客户可能是永久性的,当然冲击最大的是品牌形象,品牌在消费者心目中的形象也会影响之后的高端升级。其实对于海天来说,或许渠道建设比品牌建设更为重要,因为海天主要走的是B端,至于添加剂什么的,对于餐饮渠道来说根本也不重要,重要的是性价比。

而消费升级最主要的是家庭部门,家庭部门对产品的质量、食品安全的标准要求更高,所以这次舆情也会对公司未来的高端升级造成一定的影响,没有了绝对的消费升级逻辑,再加上激烈的行业竞争,前景难料。

2022年四季度海天的收入下滑了7.05%,净利润大幅下滑22.03%,至2023年第一季度营收再次下滑3.17%,净利润下滑6.20%。

消费品行业基本没有太多的故事可讲,赚的就是基本面的钱,市场也只能按照业绩增长来估值,所以一般稳健型顶多20倍左右,贵州茅台由于有奢侈品属性,是按照高端消费来定价,估值略高一些。

而餐饮渠道虽然规模过万亿元,但酱油确实已经过了高速增长阶段,而且海天未来所面临的多重竞争也相对激烈,假设按照2022年61.98亿元的归母净利润给出40倍的PE计算,那么对应的市值是2479亿元,如果给出30倍的PE,那么对应的市值是1859亿元。

声明:本文仅代表作者个人观点;作者声明:本人不持有文中所提及的股票