我国债务杠杆率、宏观审慎政策对金融稳定的影响研究

2023-06-04魏晓琴耿方旭李光

魏晓琴 耿方旭 李光

摘 要:现阶段,我国债务杠杆率已经高于新兴经济体的平均水平并且逼近发达经济体的平均水平,存在债务杠杆率过高的问题。理论表明,债务杠杆率的持续扩张会加大对金融稳定的负面影响,而宏观审慎政策的实施可明显降低此不利影响。本文运用主成分分析法确定金融稳定综合指数,引入单一与联合的宏观审慎政策变量,研究宏观审慎政策是否可以有效调节债务杠杆率对金融稳定的影响。结果表明:宏观审慎政策中引入存款准备金率后,债务杠杆率对金融稳定的负向影响调节效果显著;引入贷款价值比之后,债务杠杆率对金融稳定的负向影响也不再明显;引入宏观审慎联合指标后,债务杠杆率对金融稳定的负面影响减少,甚至呈现出正向作用,与引入宏观审慎指标之前相比调节作用明显。因此,应大力降低债务杠杆率,提高金融稳定的边界;同时不断完善宏观审慎政策,尤其是根据实际情况搭配运用好各种工具。

关键词:债务杠杆率;宏观审慎政策;金融稳定

DOI:10.3969/j.issn.1003-9031.2023.05.001

中图分类号:F832 文献标识码:A 文章编号:1003-9031(2023)05-0003-17

作者简介:魏晓琴(1966-),女,山西大同人,中国海洋大学经济学院副教授;

耿方旭(1998-),男,山东滨州人,中国海洋大学经济学院硕士研究生;

李 光(1997-),男,山东潍坊人,中国海洋大学经济学院硕士研究生。

一、引言

2008年以來,我国债务杠杆率不断攀升,尤其在经济下行期引发了一些局部金融风险,严重影响了金融稳定。宏观审慎政策具备“宏观、逆周期、防传染”的基本属性,在防范化解系统性金融风险方面发挥着关键作用。近年来,主要国际组织就建立健全宏观审慎政策框架发布了一系列标准,不少国家也先后构建了宏观审慎政策框架。2019年中国人民银行成立宏观审慎管理局,2021年中国人民银行发布《宏观审慎政策指引(试行)》,宏观审慎政策得到进一步强化。当前经济背景下,研究我国债务杠杆率、宏观审慎政策对金融稳定的影响有利于防范化解系统性金融风险,维护金融稳定。

现有文献主要集中在我国债务杠杆率对经济增长的影响方面,而对经济增长背后的债务杠杆率对金融稳定的影响方面研究较少。本文重点研究债务杠杆率对金融稳定的影响,为债务政策调节提供理论依据。从我国总债务杠杆率和部门债务杠杆率两个角度,分别研究对金融稳定的影响,通过实证研究进一步分析我国债务杠杆率、宏观审慎政策对金融稳定的影响,并结合我国经济现状,针对不同部门债务杠杆率对金融稳定影响的差异,针对性地提出降低杠杆率、减少金融风险的建议,为宏观审慎工具在调节债务杠杆率、维护金融稳定领域中提供操作思路。

二、文献综述

债务杠杆率对金融稳定的影响一直是国内外学者的研究热点,指出过高的债务杠杆率会加剧金融系统性风险,加大金融脆弱性(Gennaioli,2014;Gertler et al.,2018;刘一楠,2018)。并从不同部门债务杠杆率的角度进行分析,研究得出相较企业部门债务杠杆率,居民部门杠杆率对金融危机风险的影响更为显著(Valve,2010;Mian,2017;张斌等,2018)。不同主体的债务杠杆对资产价格泡沫的产生有着非对称效应,且政府部门债务杠杆对资产价格的泡沫化有着一定的抑制作用(David Hauner,2008;刘晓星,2018),同时江红莉和刘丽娟(2020)提出非金融企业部门债务杠杆率对金融稳定的影响并不明显。此外,研究发现债务杠杆率和金融稳定之间存在的阈值效应,王韧等(2021)通过158个地市级面板数据发现,一定规模地方政府债务规模可以加强区域经济一体化的发展,阈值之上的债务规模才会对经济一体化发展产生不利影响。

对于宏观审慎政策的实施效果,学者们分别从债务杠杆率和金融稳定两方面进行分析。在对债务杠杆率的实施效果方面,部分学者发现,宏观审慎政策配合有效货币政策可以明显抑制债务杠杆率的扩张,降低信贷增长的速度(Bruno,2017;陈彦斌等,2018;叶欢,2018),同时,宏观审慎政策中对贷款价值比的监测可以有效降低居民部门债务杠杆率(Alpanda et al.,2017)。在宏观审慎政策对金融稳定的实施效果方面,研究发现宏观审慎政策在面对金融领域冲击时,可以有效防范金融风险,利于维护金融稳定(Angelini et al.,2011;刘志洋,2018;易宪容,2018),同时宏观审慎政策可以改善货币政策对金融市场所产生的负面影响,有利于金融市场稳定(王爱俭等,2014;Nier et al.,2016;孟宪春等,2021)。还有部分学者认为金融稳定与宏观审慎政策的关系是复杂的,虽然宏观审慎可以有效的减少金融系统的波动性,但过分追求金融稳定会导致社会福利的流失,且不同宏观审慎政策工具实施效果具有差异性(邓翔、何瑞宏,2021;张超群,2022)。

本文在上述研究的基础上,构建金融稳定指数,从我国总债务杠杆率和部门债务杠杆率两个角度,研究债务杠杆率、宏观审慎政策对我国金融稳定的影响机制和效应,并对各种宏观审慎政策工具应如何针对性选择提出相关建议。

三、我国债务杠杆率、宏观审慎政策对金融稳定的影响机制

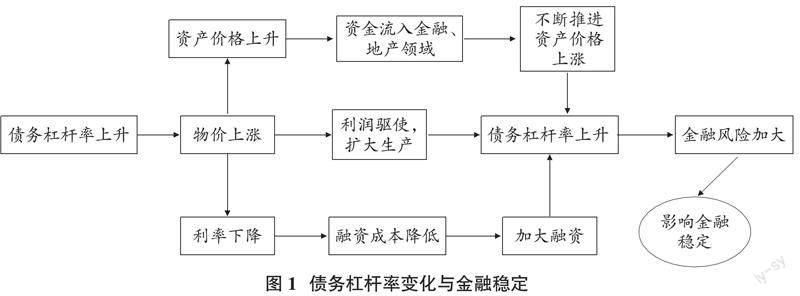

(一)我国债务杠杆率对金融稳定的影响机制

利润渠道。债务杠杆率的上升伴随着社会总需求的增加,物价水平随之上涨。为了可以获得更高的利润收益,企业部门倾向于增加融资,扩大生产,在产出水平不断提高的同时,债务杠杆率也在不断攀升,影响到金融稳定。

资产价格渠道。社会总需求的增加,导致债券、股票、房价等价格的上涨,资产价格的上涨将进一步推进资金流入金融、地产领域,推动债务杠杆率不断攀升,加大了金融风险的积累,影响金融稳定。

利率渠道。物价水平的上涨导致通货膨胀,进而导致实际利率下降,实际利率的下降导致融资成本的降低,促进企业部门加大融资规模,进一步促进债务杠杆率的上升,影响金融稳定。

(二)我国部门债务杠杆率对金融稳定的影响机制

1.居民部门债务杠杆率对金融稳定的影响机制

信贷挤出效应。在信贷总量不变时,居民部门债务杠杆率的升高会压缩金融机构对实体企业的信贷支持,不利于金融稳定;在信贷总量增加时,居民部门债务杠杆率的不断升高也会导致信贷资源的扭曲配置,伤害实体经济,造成货币超发、通货膨胀、资产价格泡沫等现象,影响金融稳定。

收入分配效应。居民部门债务杠杆率的提升可能会加大居民收入差距,加剧财富不平等和收入不平等现象。长此以往,收入差距越来越大,两极化现象明显,扰乱市场资源配置的秩序和效率,给经济带来更多的不确定性,不利于金融稳定。

2.政府部门债务杠杆率对金融稳定的影响机制

挤出效应。扩张的政府支出一定程度上挤占了私人部门消费和投资,易造成通货膨胀,不利于金融稳定。

银行信贷渠道。商业银行大量持有政府债券,当受到政府部门债务杠杆冲击时,商业银行就会出现流动性风险,此时商业银行为了改善资产负债表,会扩大存贷净息差,净息差的扩大将直接抑制个人投资,引致需求不足,最终不利于金融稳定。

3.非金融企業部门债务杠杆率对金融稳定的影响机制

随着非金融企业部门债务的不断积累,新增债务就会用来偿还之前的负债。这种借新还旧的债务模式,会明显降低企业的投资效率,使债务的可持续性明显降低。当经济出现波动时,债务偿还风险就会随即暴露,导致资产价格下降,投资收益降低。在企业部门债务偿还压力明显突出时,就会变卖自身资产,进一步导致资产价格下降,市场资金流动性紧缩,降低金融稳定程度。

(三)我国宏观审慎政策对债务杠杆率和金融稳定的影响机制

1.资本类宏观审慎政策传导机制

资本类宏观审慎政策主要通过信贷、资产负债表和利率渠道来实现宏观调控,提高商业银行等金融机构的风险应对能力,提高商业银行等金融机构内部的稳定性,降低单个银行或机构的破产风险,减少系统风险的发生。

2.资产类宏观审慎政策传导机制

资产类宏观审慎政策工具主要对金融机构的资产负债的构成和增速进行调节,防止金融体系资产的过度扩张,风险敞口暴露。通过资产价格渠道、信贷渠道进行政策传导,通过限制商业银行资产风险,来限制信贷规模。

四、我国债务杠杆率对金融稳定影响的实证分析

(一)变量选取与数据来源

现阶段,衡量金融稳定比较主流的方法为构造金融稳定指数法。构造金融稳定综合指数就是将各个指标整合,通过数学模型加权取得一个可以综合代表金融稳定状况的综合指数。这种方法概括了金融机构、金融市场、宏观外部环境等诸多维度,概括性强,逐渐成为现阶段研究金融稳定性的普遍方法。此种方法的优点是可以较为全面地衡量金融稳定状况。因此,本文也采用构造金融稳定综合指标来表示我国的金融稳定状况。

本文使用我国实体经济部门债务杠杆率作为我国总债务杠杆率,研究我国总债务杠杆率对金融稳定的影响。将我国总债务杠杆率分为居民部门债务杠杆率、政府部门债务杠杆率和非金融企业部门债务杠杆率,研究部门债务杠杆率对金融稳定的影响。选取2009年到2021年9月期间的季度数据进行研究,居民部门杠杆率、政府部门杠杆率、非金融企业部门杠杆率以及总杠杆率数据均来自wind数据库。

(二)金融稳定指数的计算

在金融稳定指标的选取上,本文在采纳世界银行和国际货币基金组织共同搭建的金融稳健性评价体系基础之上,从金融机构、金融市场、宏观经济环境和外部风险抵御四个维度选取19个基础指标(见表1)。

本文首先针对表1所列述的指标进行KMO检验以及Bartlett球形检验,检验显著性为0,表明适合做主成分分析,上述19个初始指标可以作为金融稳定的原始指标进行研究。随后选取特征值大于1的主成分作为金融稳定综合指标的主成分。从表2可以看出,大于1的特征值共有4个。因此,本文选择四个主成分进行分析,构造金融稳定综合指标,计算金融稳定综合数值。

表3展现出了每一个初始指标分别对四个主成分的影响程度,本文根据成分得分矩阵得到每一个主成分的得分方程。在成分得分系数矩阵中,部分指标的特征值为负值,特征值的正负并不能说明指标对主成分的影响方向。因此,本文使用特征值的绝对值作为初始指标影响主成分的依据,并根据初始指标对金融稳定的方向属性来判断特征值正负情况。本文以F1,F2,F3,F4表示四个主成分,用WD来表示最终的金融稳定综合指数。

(三)模型的构建及检验

1.理论模型的选取

向量自回归模型即VAR模型是指通过研究目标数据在不同滞后期情况下被解释变量受到自身影响和解释变量影响的程度。VAR模型在构造线性回归函数的同时也会将自身变量和其他的内生变量考虑在内进行综合分析。此外,VAR模型还可以通过事先预测来降低金融风险可能性,对维护我国金融稳定具有重要意义。综上,本文选择使用VAR模型来研究我国债务杠杆率对金融稳定的影响。

2.ADF平稳性检验

为了防止实证出现伪回归现象,本文利用Eviews软件对上述变量指标进行ADF平稳性检验,检验结果如表4所示。在5%的显著水平下,居民部门债务杠杆率、政府部门债务杠杆率、非金融企业部门债务杠杆率以及总债务杠杆率为非平稳变量,一阶差分后上述非平稳变量不再存在单位根,表明一阶差分后变得平稳。

3.滞后阶数确定

在变量平稳性检验滞后,需要进行最优滞后阶数的确定,本文使用Eviews进行最优滞后阶数的确认,并在最优滞后阶数确定之后进行多元时间序列的协整检验,运行结果如表5所示。

通过系统提供的五个确认准则进行最优滞后阶数的选择确认,我国部门债务杠杆率影响指标对金融稳定的VAR最优滞后阶数为1阶,因此本文将构造VAR(1)模型进行分析。

4.Johansen协整检验

由于部门债务杠杆率原始数据非平稳,一阶差分后数据为平稳数据,因此,本文将各指标进行协整检验,协整检验结果如表6所示。在5%显著水平下,变量之间至少存在2个协整关系,表明本文研究指标之间存在协整关系,存在长期相关性。

5.模型稳健性检验

在检验模型稳定性的方法当中,最常见的是AR根检验法。在AR根检验中,只有所有的黑点全部落在圆框内部,才可以说明VAR模型的构造是稳定的。本文AR根检验结果如图3所示,可以看出所有的黑点都落在了圆内,表示构造的VAR模型稳定,可以进一步实证研究。

(四)实证结果分析

VAR模型并不是决策性的模型,仅参考单个系数无法准确地对其进行预测,系数也往往不具有现实经济意义,所以本文使用脉冲响应进一步对模型进行分析。在本节脉冲响应分析中,共构建两个VAR模型,第一个模型研究我国总债务杠杆率(DX)对金融稳定(WD)的影响;第二个模型研究我国居民部门债务杠杆率(DX1)、政府部门债务杠杆率(DX2)、非金融企业部门债务杠杆率(DX3)对金融稳定(WD)的影响。

由图4可见,我国总债务杠杆率对金融稳定整体呈现出负面影响,但负面影响随着时间的延长逐渐减小,最终影响向横轴趋近。

由图5可见,我国居民部门债务杠杆率对金融稳定的影响一直为负向作用,而政府部门杠杆率对金融稳定的影响整体呈现正向影响,非金融企业部门杠杆率对金融稳定的影响整体呈现负向作用,但负向影响随时间的延长逐渐减小,最终趋近横轴。

综上,我国债务杠杆率的持续扩张会增加对金融稳定的负面影响。居民部门债务杠杆率和非金融企业部门债务杠杆率对金融稳定均产生负面影响,其中居民部门债务杠杆率对金融稳定的负面影响要大于非金融企业部门债务杠杆率的影响。政府部门债务杠杆率则对金融稳定产生正面影响,在经济低迷时期,宽松的财政政策扩大财政支出,会促进国家经济的发展,而随着政府部门债务的进一步扩张,将导致政府债务风险的集聚,影响宏观经济环境。因此,需抑制居民部门债务杠杆率的增长,适当通过提高政府部门债务杠杆,加大对实体经济的支持力度,促进经济增长,维护金融稳定。

五、我国总债务杠杆率、宏观审慎政策对金融稳定影响的实证分析

本节在VAR模型基础之上,把宏观审慎政策变量加入当中,探究加入宏观审慎政策指标前后,我国总债务杠杆率对金融稳定的影响差别。本节使用两种方法在基础模型中加入政策变量,一是单独加入某个宏观审慎政策变量;二是一次性加入所有宏观审慎政策变量。

(一)变量选取与实证检验

本文从研究目的出发,使用资本充足率、存款准备金率和贷款价值比作为宏观审慎政策的代理变量。研究宏观审慎政策是否可以有效调节债务杠杆率对金融稳定的影响,以及宏观审慎政策会对债务杠杆率产生何种影响。

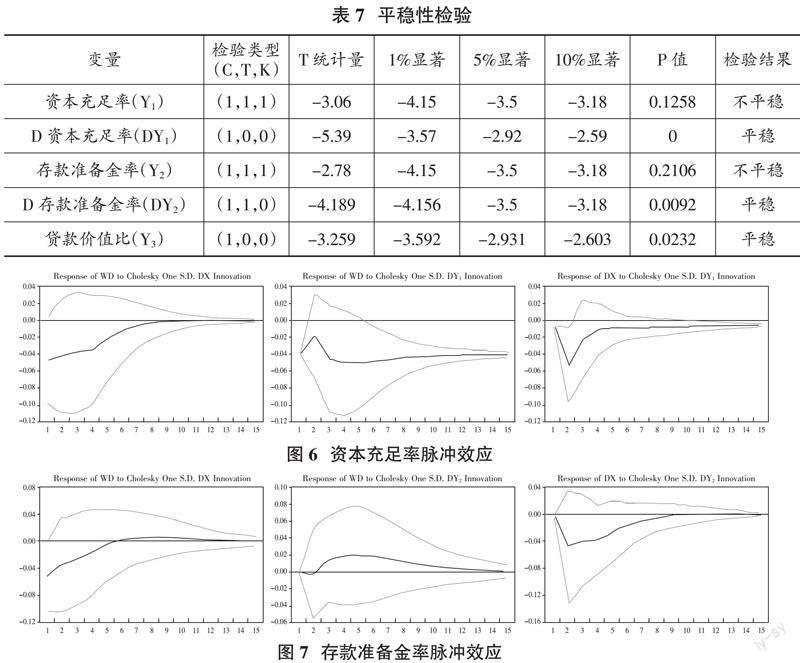

本文选取的三个宏观审慎政策指标原始数据均来自wind数据库,对数处理后进行平稳性检验。从表7可以看出,在5%的显著水平下,资本充足率(Y1)、存款准备金率(Y2)为非平稳变量,一阶差分后变得平稳。因此,本文使用一阶差分数据进行后续实证研究。

(二)引入宏观审慎政策指标的实证分析

先后引入DY1、DY2、Y3三个单一的宏观审慎政策指标和宏观审慎政策联合指标,分别研究单一宏观审慎政策和宏观审慎政策联合指标是否可以有效调节债务杠杆率对金融稳定的影响,以及宏观审慎政策会对债务杠杆率产生何种影响。

由图6可知,面对债务杠杆率的冲击,金融稳定表现出了负响应,期初最为明显,随后减弱,逐渐趋向于零。面对资本充足率的正向冲击,金融稳定呈现出先上升后下降再趋缓的变化,而我国债务杠杆率呈现出先下降后上升的响应变化,整体来看表現为负向响应,表明资本充足率的提高可以有效控制债务杠杆率的扩张。

由图7可知,面对债务杠杆率的正向冲击,金融稳定期初呈现出明显负向响应,随后减弱,整体来看响应呈现负向。面对存款准备金率的正向冲击,我国金融稳定呈现出先上升后下降的响应变化,整体来看响应为正,表明存款准备金率利于我国金融稳定的维护。而债务杠杆率表现出先下降后上升的响应变化,整体来看响应为负,表明存款准备金率可以有效的控制债务杠杆率的进一步扩张。

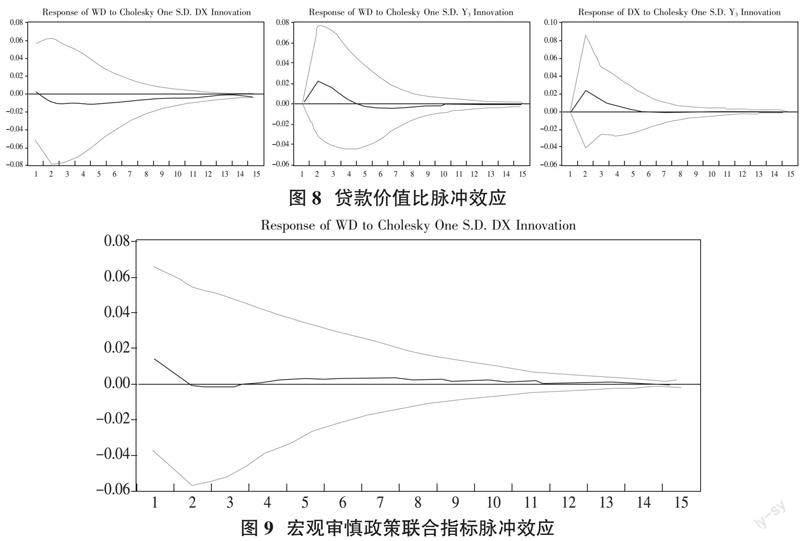

由图8可知,面对债务杠杆率的正向冲击,我国金融稳定呈现出先下降后缓慢上升的响应变化,整体响应不明显。面对贷款价值比的正向冲击,金融稳定呈现出先上升后下降,最终趋向于零的响应变化,整体来看响应为正。而债务杠杆率呈现出先上升后下降的响应变化,整体来看响应为正,表明贷款价值比上限的提高会进一步促进债务杠杆率的扩张。

由图9可知,面对债务杠杆率的正向冲击,我国金融稳定整体呈现出先下降后缓慢上升,最终趋向于零的响应变化。正向响应在期初最为明显,在第二期时由正转负,但负向响应持续时间较短。整体来看,响应为正,负向响应不明显。

综上可知,可知面对债务杠杆率的正向冲击,金融稳定始终呈现负向响应。在引入宏观审慎政策变量后,债务杠杆率对金融稳定的影响有着明显的好转。其中引入资本充足率和存款准备金率后,极大缩短了负向响应的持续时间。引入贷款价值比和引入所有宏观审慎政策变量,极大削弱了债务杠杆率对金融稳定的负面影响,使负向影响不再明显。对比结果表明宏观审慎政策的引入有利于减弱债务杠杆率对金融稳定的不良影响。

六、我国部门债务杠杆率、宏观审慎政策对金融稳定影响的实证分析

本节在VAR模型基础之上,分别探究加入单一宏观审慎政策和宏观审慎政策联合指标前后,各部门债务杠杆率对金融稳定的影响差别。

由图10可知,面对居民部门债务杠杆率的正向冲击,金融稳定呈现出先下降后上升的响应变化,与引入资本充足率指标前相比,虽整体变化趋势不变,但从绝对值方面看,负面影响有所减少,体现出了一定的正向调节作用。面对政府部门债务杠杆率的正向冲击,金融稳定整体呈现出正向响应,正向响应在前两期明显,随后向横轴趋近,不再明显。面对非金融企业部门债务杠杆率的正向冲击,金融稳定整体呈现负向响应,响应从第一期到第二期迅速减小,随后速度变缓,最终趋于横轴。

由图11可知,面对居民部门债务杠杆率的正向冲击,金融稳定呈现出先下降后上升的响应变化,与引入存款准备金率指标之前相比较,居民部门债务杠杆率对金融稳定的影响变化明显。面对政府部门债务杠杆率的正向冲击,金融稳定整体呈现正向响应,并逐渐向横轴趋近。与引入存款准备金率之前相比,正向影响消失的速度明显转慢,延长了政府部门债务杠杆率对金融稳定的正向作用。面对非金融企业部门债务杠杆率的正向冲击,金融稳定整体呈现出由负转正的响应变化,与引入存款准备金率指标之前有着明显变化。

由图12可知,面对居民债务杠杆率的正向冲击,金融稳定呈现出波动性上升的响应变化。面对政府部门债务杠杆率的正向冲击,金融稳定呈现出下降的响应变化,与引入贷款价值比指标之前影响的变化趋势基本一致,但出现了明显的周期波动性,延长了政府部门债务杠杆率对金融稳定的正向影响。面对非金融企业部门债务杠杆率的正向冲击,金融稳定呈现出先上升后下降,最终趋于稳定的响应变化。与引入贷款价值比指标之前整体负向影响形成明显对比。

由图13可知,面对居民部门债务杠杆率的正向冲击,金融稳定呈现出先下降后上升的响应变化,与引入宏观审慎指标前相比,负向影响明显减弱。政府部门债务杠杆率对金融稳定的影响依旧保持整体正向的趋势,但正向影响的持续时间较引入宏观审慎政策变量前有着明显的延长,利于金融稳定的维护。面对非金融企业部门债务杠杆率,金融稳定呈现出先下降后上升的响应变化,与引入宏观审慎政策指标前的负向影響相比变化明显。

综上,宏观审慎政策对债务杠杆率和金融稳定有着较为明显的影响。一方面,资本充足率和存款准备金率的提高抑制了我国债务杠杆率的扩张;贷款价值比上限的提高一定程度上会扩大债务规模,提高债务杠杆率。另一方面,在债务杠杆率对金融稳定的影响方面,宏观审慎政策的调节作用也是十分明显的。引入存款准备金率后,债务杠杆率对金融稳定的负向影响消失速度明显加快,甚至出现影响由负转正的现象,表明调节效果显著;引入贷款价值比之后,债务杠杆率对金融稳定的负向影响不再明显,足以体现贷款价值比在债务杠杆率对金融稳定影响中的调节作用。引入宏观审慎联合指标后,债务杠杆率对金融稳定的负面影响不再明显,甚至呈现出正向作用,与引入宏观审慎指标之前相比调节变化明显。但未展现出优于存款准备金率的调节效果,说明宏观审慎指标工具在调节部门债务杠杆率对金融稳定的影响时,需要合理搭配使用。

七、相关政策建议

(一)完善结构性债务杠杆率管理体系

1.居民部门债务杠杆率管理

广义的居民部门债务杠杆率统计口径有利于掌握准确的居民部门债务风险,受限于统计或其他压力,我国现阶段更多统计的是居民部门向商业银行的贷款,民间借贷等非常规途径的借贷数额难以衡量,这将很大程度上隐藏着真实的债务风险,低估债务杠杆率。此外,虽然居民部门债务杠杆率指标常用来比较经济体之间的居民部门债务差异,但该指标不能够具体表示居民部门债务结构现状,也无法准确预测居民部门债务压力和潜在风险。因此,除了居民部门债务杠杆率,还需要借鉴其他发达经济体监管经验,引入其他监管指标,如债务偿付比率、债务收入比例等。

2.政府部门债务杠杆率管理

一方面,鉴于目前我国政府债务规模不断增加,债务可持续性问题逐渐突出,政府债务的种种问题会导致金融市场的波动。因此,要加快我国财政与金融的分离机制建设,尽可能避免我国政府债务的不断扩张所产生的对金融领域的负面影响。另一方面,加强政府债务尤其是地方政府债务融资平台的建设与管理,并进一步推进融资平台的市场化运行。杜绝地方融资平台与政府债务同用一个账目的现象,加强对地方融资平台的约束力度,抑制隐性政府债务的无序扩张。

3.非金融企业部门债务杠杆率管理

目前我国企业部门债务仍旧主要以商业银行贷款为主,针对这种现状,控制企业部门债务过度扩张,需要不断拓宽企业部门的融资渠道,尤其是针对中小企业贷款难、贷款贵的突出问题提出建设性举措。一方面,充分发挥货币政策在借贷市场中的价格调节作用,通过结构性政策工具有针对性的对特殊领域企业提供资金支持,扩大生产经营,促进企业资源配置,改善企业资本结构。另一方面,针对企业过度负债行为,可通过加强监管,控制商业银行等金融机构对企业部门的贷款审批,防止更高违约风险的发生。

(二)完善宏观审慎政策工具选择

1.面对风险较高、覆盖面较广的中小型金融机构

此类金融机构的资本充足率和资本实力不高,如果进一步强调资本要求则会限制它们的发展,阻碍其经营,因此,面对此类金融机构,应将监管重心放在资本类以外的政策工具选择上。首先,清理金融机构监管死角,监管视角实现全面覆盖,使金融机构全部处于监管之中。其次,根据中小金融机构的特点,做好引导工作,健全风险评估机制,合理贷款投放。对新增不良贷款进行严格控制,加强不良贷款的清欠工作。对中小金融机构的业务和现状进行有效监督,准确计量其风险损失。

2.面对系统重要性金融机构

我国的宏观审慎政策工具主要面对系统重要性金融机构,针对这些业务综合程度高、资产规模大、经营模式多的重要性金融机构,在宏观审慎监管方面就需要多方面的政策工具加以协调约束。首先,此类金融机构信贷规模庞大,信贷的增长率就成为监管的重要依据。其次,对系统重要性金融机构的宏观审慎监管中,实行与机构规模相匹配的资本充足率要求,并且设立资本缓冲要求,将风险敞口的资本要求也纳入到资本构成要素。此外,需要加强此类金融机构的深层次监管,必要时可以适当控制其业务规模,对高风险业务范围进行限制,对跨区域、跨行业等操作进行管控,减少金融机构负外部性,防控风险传播。

3.协调我国宏观审慎政策与货币政策、财政政策的关系

金融系统性风险主要来源于两个方面,一是高杠杆率及影子银行之间的关联风险传染;二是商业银行等金融机构的周期性波动、信贷扩张和资产价格泡沫所带来的风险。因此,要防控系统性风险,就要协调宏观审慎政策和货币政策、财政政策之间的关系。在货币政策方面,单方面盯住通货膨胀并不能够应对金融失衡问题,还需要宏观审慎政策来监管资产价格和信贷扩张。在财政政策方面,政府隐性债务积累、财政赤字化等问题会进一步通过高债务杠杆率来影响我国金融稳定。因此,要良好的协调使用宏观审慎政策、货币政策和财政政策,加大宏观审慎政策与货币政策的“双支柱”框架作用,合理搭配政策工具的使用,避免各政策工具之间相互抵消的负面影响。

(责任编辑:孟洁)

参考文献:

[1]Alpanda S,Zubairy S.Addressing household indebtedness:Monetary,fiscal or macroprudential policy?[J].European Economic Review,2017,92:47-73.

[2]Angelini P,Neri S,Panetta F.Monetary and macroprudential policies[J].Bank of Italy Temi di Discussione(Working Paper),2011,801.

[3]Bruno V,Shim I,Shin H S.Comparative assessment of macroprudential policies[J].Journal of Financial Stability,2017,28:183-202.

[4]Büyükkarabacak B,Valev N T.The role of household and business credit in banking crises[J].Journal of Banking & Finance,2010,34(6):1247-1256.

[5]David Hauner.Public debt and financial development[J].Journal of Development Economics,2009,88(1):171-183.

[6]Gennaioli N,Martin A,Rossi S.Sovereign default,domestic banks,and financialinstitutions[J].The Journal of Finance,2014,69(2):819-866.

[7]Gertler P,Hofmann B.Monetary facts revisited[J].Journal of International Money and Finance,2018,86:154-170.

[8]Mian A,Sufi A,Verner E.Household debt and business cycles worldwide[J].The Quarterly Journal of Economics,2017,132(4):1755-1817.

[9]Nier E W,Kang H.Monetary and macroprudential policies-exploring interactions[J].BIS Paper,2016.

[10]陳彦斌,刘哲希,陈伟泽.经济增速放缓下的资产泡沫研究——基于含有高债务特征的动态一般均衡模型[J].经济研究,2018,53(10):16-32.

[11]邓翔,何瑞宏.宏观审慎政策的金融稳定效应及其最优政策——基于多部门DSGE模型的研究[J].上海经济研究,2021(5):76-88.

[12]江红莉,刘丽娟.企业杠杆率、宏观经济景气指数与系统性金融风险[J].金融监管研究,2020(1):66-83.

[13]刘晓星,石广平.杠杆对资产价格泡沫的非对称效应研究[J].金融研究,2018(3):53-70.

[14]刘一楠,王亮.内生的杠杆阈值、金融加速器与宏观经济波动——基于动态随机一般均衡模型(DSGE)的分析[J].南方经济,2018(12):57-77.

[15]刘志洋.宏观审慎监管、汇率与长期利率——基于全球44个国家和地区的实证分析[J].海南金融,2018(12):4-11.

[16]孟宪春,张屹山.债务违约、银行渠道与双支柱调控[J].国际金融研究,2021(5):13-23.

[17]王爱俭,王璟怡.宏观审慎政策效应及其与货币政策关系研究[J].经济研究,2014,49(4):17-31.

[18]王韧,刘柳巧,刘于萍.地方政府债务杠杆率会阻碍区域经济一体化吗?——城市群视角的异质性诊断[J].财政研究,2021(5):70-84.

[19]王烨文,李程.影子银行、金融杠杆与金融稳定——基于VAR和门限回归模型的实证研究[J].福建金融,2021(2):31-40.

[20]叶欢.宏观审慎政策工具的有效性——基于中国、中国香港和韩国数据的研究[J].管理评论,2018,30(2):42-51.

[21]易宪容.“双支柱”宏观调控新框架的理论研究[J].浙江社会科学,2018(7):37-45+156.

[22]张斌,何晓贝,邓欢.不一样的杠杆——从国际比较看杠杆上升的现象、原因与影响[J].金融研究,2018(2):15-29.

[23]张超群.房价波动、金融稳定与宏观审慎调控[J].海南金融,2022(4):3-15.