G公司资本结构分析研究

2023-05-26侯平平

侯平平

【摘 要】企业的资本结构是财务战略政策中最重要的体现,也是企业进行业务活动时必须要考虑的核心问题,会影响企业的财务状况、融资成本,是企业能否又快又好发展的重要因素。企业要根据自身的行业特征、经营状况和成长阶段等因素,结合企业内外部环境的变化不断优化企业的资本结构。论文从G公司的资本结构现状出发,对G公司资本结构中存在的问题提出几点关于资本结构优化的建议,以期改善G公司的资本结构,保证G公司的可持续发展。

【关键词】G公司;资本结构;债务结构

【中图分类号】F275 【文献标志码】A 【文章编号】1673-1069(2023)04-0194-03

1 G公司的基本情况

G公司是一家多元化、科技型的全球工业集团,产业覆盖空调、生活电器、高端装备、通信设备等四大领域。据有关数据显示G公司以21.9%的全球市场占有率位列家用空调领域榜首;G公司家用空调产销量自2005年起连续14年领跑全球,连续7年蝉联国内中央空调市场第一。

随着市场的变化,G公司为抓住市场、扩大市场,不断地进行改革创新,在质量方面提出产品要向精品化、规模化、国际化迈进,不断地创新产品销售模式。在管理方面,G公司创新性地开创了“区域化”经销模式,加强成本管理,注重公司文化建设,优化考核机制。在未来,更是开启多元化发展之路,不断向机器化、智能化、信息化发展。

2 G公司资本结构现状分析

资本结构一般常指企业拥有资本价值的构成及比例关系。本文在对G公司进行资本结构分析时主要侧重于债务比率、债务结构、债务类型及股权结构的分析。

2.1 债务比率分析

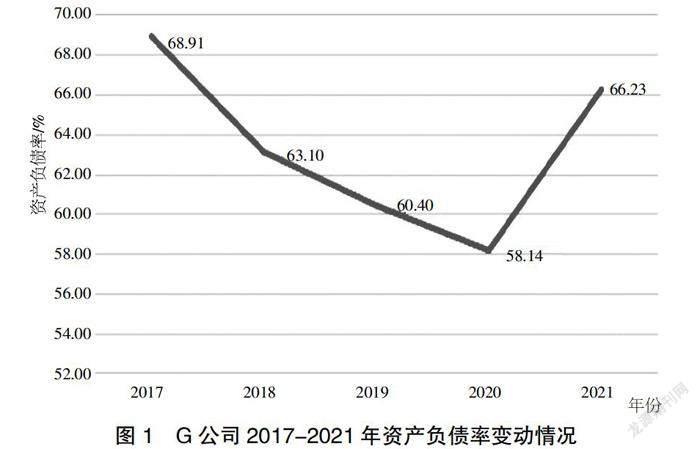

债务比率常指一个企业的整体负债与资产之间的一个比例,一般常采用资产负债率来衡量。当企业资产负债率越低,相对来说,财务风险就越低,但当资产负债率越高,企业的财务风险就越大。G公司2017-2021年的资产负债率如图1所示。

在衡量财务风险时我们一般认为资产负债率比率为40%~60%才是合理的,不管是偏大还是偏小都会影响企业发展。如图1所示,G公司在2017年时资产负债率为68.91%。虽然G公司的资产负债率在2017-2019年处于大于60%的状态,资产负债率偏高,但在2020年时已经下降为58.14%,说明G公司自身也意识到企业存在财务风险的这个问题,并进行了对应的调整。在2021年时,资产负债率上升8.09%,达到66.23%,与2017年的资产负债率相比仅减少2.68%,结合2021年和2020年G公司的资产负债表可以发现G公司资产负债率大幅上升的主要原因是企业在2021年时的负债大幅增加,这也从侧面说明了企业在经营活动中存在以债转资进行经营活动的情况,有一定的财务风险。

如表1所示,G公司与行业资产负债率对比可以发现,G公司的资产负债率与行业均值变化虽然基本一致,但是G公司的却远远高于行业均值,这再次证明了G公司的资产负债率过高。

2.2 债务结构分析

企业一般可以通过其年度内各负债所占比例去判斷融资偏好。如表2所示,G公司5年内短期负债占总负债的比重总体呈下降趋势,总下降6.44%;长期负债占总负债的比例总体处于上趋势,总增加6.49%。而短期负债与总资产比重逐渐下降,长期负债与总资产比重,整体上却呈现出上升趋势,说明这几年G公司在以负债的方式进行融资时长期融资有所增加,但整体来说所占比例较低,G公司债务融资方面偏好短期债务融资,加大了G公司短期债务偿还风险。

2.3 债务类型

如表3所示,G公司这几年中短期借款、应付票据整体呈U型变化、预收账款呈波动状态,应付账款整体呈下降趋势,在2021年出现了大幅降低。经分析发现G公司债务数据在这几年有较为明显的变化,也从侧面反映了G公司在积极地进行结构类型的调整,但是从表3及资产负债表中不难发现,G公司的债务类型相对来说比较单一。

2.4 股权结构分析

通过表4对G公司股东权益比率和同行业均值进行对比,可以发现G公司的股东权益比率在波动中下降,从2017年至2021年均高于行业均值,这说明了G公司股东权益比率较高。

3 G公司资本结构存在的问题及原因分析

3.1 G公司资本结构存在的问题

3.1.1 资产负债率偏高

通过前文对G公司债务比率的分析,不难发现,G公司的资产负债率虽然在波动中下降,但一直处于偏高状态,说明了G公司的财务风险较大,这会对G公司在应对竞争时产生一定的影响,G公司还需要继续下调其资产负债率。

3.1.2 流动负债占比高,企业偿还短期借款压力大

通过对上文G公司各债务比重和债务类型的数据分析,可以发现G公司的短期借款比重较高,在融资时过于依赖短期借款,最主要的一个原因就是融资时短期借款的方式相对来说比较容易。

G公司在销售产品时赊销业务较多,且以经销商的方式分散经销,这种经营模式会占据G公司大量的现金。通过表5中G公司存货周转天数和表6中G公司应收账款周转天数的数据可以发现,G公司应收账款和存货的周转天数都在逐年递增,一旦G公司应收账款无法及时收回,出现大量坏账,其短期借款的偿债压力很大,资金链容易出现问题,从而会加剧财务风险。

3.2 G公司资本结构问题的原因分析

G公司作为一个上市公司,影响其资本结构的因素是多样的,不但有企业自身的问题,也存在着一些外部因素,以下从内外部环境分析G公司资本结构存在问题的原因。

3.2.1 短期负债成本低

G公司将短期借款作为其融资的主要方式与当前我国的资本市场有着十分紧密的关系。在我国的证券市场,企业更偏向于向银行等金融机构融资,只有当从银行等金融机构得不到有效融资后才会转向证券和股权融资。而G公司作为当地纳税大户,为当地的经济发展贡献着很大的力量,且其本身实力也不容小觑,银行等金融机构更愿意把钱借给G公司。而且,我国近几年不断进行定向或者全面降准,这样宽松的货币政策和低门槛的条件,使得G公司在融资时更偏向于向金融机构进行短期贷款。并且,通过向银行借款的方式进行融资,其筹集资金的利息计入财务费用等科目中,而财务费用作为期间费用,在计算利润总额时可以扣除,这样一来,也达到了税务筹划的作用。因此,通过向金融机构短期借款的方式进行融资,不但门槛低,有税务筹划的作用,而且还避免了稀释股东的控制权,是股东们更愿意采取的方式。

3.2.2 债券市场机制发展不完善

在我国的资本市场,发行债券有着不同的政策,不同的金融机构在发行债券时没有一个统一的发行政策,并且债券的产品比较单一,因此,很多企业在进行融资时不会把债券作为首选融资方式。想要改善这样的情况,就应该从根本抓起,制定完善的相关政策,规范债券发行标准,为促进债券市场的发展,完善公司的治理,就必须改善这种不规范、不完善的市场机制,营造出良好的债券市场环境。

3.2.3 日益变化的外部环境的影响

中国自改革开放以来,市场经济迎来了飞跃发展,居民生活水平也在不断提高,对家电的需求也越来越大,国内的市场环境也为企业的发展带来很大助力,G公司迎来了快速发展的阶段,但随着产业结构的不断调整,涌入家电行业的企业越来越多,G公司所面对的竞争也越来越大,在发展的同时也迎来了巨大的挑战和危机。

4 G公司优化资本结构的方案

4.1 合理规划短期与长期借款比例

通过对前文的分析得出G公司筹集资金偏好于短期负债的方式。G公司作为一个以研发和销售各类家电为主的企业,其淡季贴息返利、“年终返利”区域性销售、分销等销售模式会占据大量的资金,另外,短期债务到期也要偿还大量资金。据近几年的数据统计可以看出G公司每年的短期负债都有1 700亿左右,但流动资产却只有2 000亿左右,从这组数据可以看出,G公司偿还完短期负债后,流动资产仅仅只有300亿左右,而这300亿还包括库存商品、原材料等,加上销售所占据一部分资金,这就给G公司带来自有资金不多的局面,一旦资金链断接,就会出现严重的财务危机。因此,G公司在进行筹集资金时应该考虑好短期借款和长期借款的比例,适量提高长期借款,从而调整资本结构,这可以在一定程度上降低由于短期借款过高而带来的财务风险。

4.2 完善资本市场,为企业融资提供良好的条件

G公司在筹融资资金时偏好于负债的方式,其中一个原因是受债券市场发展不完善的影响。在这种不完善的资本市场下,企业融资会受各种因素的限制,因此,只有去完善资本市场,建立健全债券的融资方式,提供良好的融资环境,企业才会从负债的融资偏好中有所转移。

4.3 建立合理的财务风险预警机制

前文中通过对G公司资本结构进行分析可知,G公司近几年的资产负债率过高,存在一定的财务风险,这就意味着于G公司而言,要建立良好的财务风险预警机制,制定合理的战略计划,预防未来可能发生的潜在资金危机。此外,也需要不断加强自身的财务管理与分析能力,建立健全财务管理机制,从而达到改善自身财务状况的目的。

4.4 适当降低资产负债率,优化资本结构

通过前文的一系列数据分析得知,G公司短期负债占据了企业90%以上的负债,造成长期负债和短期负债比例严重失衡,给企业偿债带来了不小的压力。为此,G公司应当采取相应的举措,加强资金管理、减少短期借款,以提高资金使用效率减轻企业短期负债的压力。另外,加强企业的存货和应收账款的管理,进一步削弱应收账款在流动资产中所占的比重,达到提高资产的使用效率的作用。筹资方式的丰富多样和资本结构的优化更有利于企业健康发展,G公司筹资方式过于单一,因此,还可以通過发行企业长期债券等方式引进外资,丰富企业的筹资方式来减轻企业短期偿债的压力。

【参考文献】

【1】于胜.股权最重要的事[M].北京:中国人民大学出版社,2020.

【2】王瑶.战略视角下轻资产型企业财务状况质量研究[D].贵阳:贵州财经大学,2021.

【3】蒋磊.HD电力公司资本结构分析与优化研究[D].西安:西安石油大学,2021.

【4】师梦笛,杜曼.乳制品行业的资本结构分析——以君乐宝乳业为例[J].现代营销(下旬刊),2021(04):34-35.

【5】李宛鸿.山西汾酒集团资本结构分析[J].合作经济与科技,2022(22):138-140.

【6】杨辉.JY公司资本结构分析与优化[D].长春:长春工业大学,2022.

【7】段卓含.S公司资本结构分析及其优化研究[D].沈阳:沈阳建筑大学,2022.

【8】刘芳.HJ公司资本结构分析及优化研究[D].天津:天津商业大学,2021.