新收入准则下现金折扣会计处理探析

2022-09-02徐菁重庆电子工程职业学院

徐菁 重庆电子工程职业学院

为了保持与国际财务报告准则趋同和适应产业升级及业务模式创新的发展,财政部于2017年修订了《企业会计准则第14号——收入》[2],自2018年1月1日起在各类企业逐步实施。本文以下将该修订后的收入准则简称为新收入准则。在新收入准则中,出现了可变对价的概念,弥补了原收入准则的空白,同时也对销售活动中的部分特定事项提出了新的处理原则,现金折扣就是其中之一。新收入准则颁布后,理论和实务界对现金折扣的会计处理存在一定的分歧,2020年12月,财政部会计司以问答的形式明确指出:企业在销售商品时给予客户的现金折扣,应当按照《企业会计准则第14号——收入》(财会〔2017〕22号)中关于可变对价的相关规定进行会计处理[3]。自此从官方层面统一了现金折扣之于销售方的归属问题,但官方并未就现金折扣具体的会计处理举例说明。作为可变对价的现金折扣,如何影响销售方收入的确认和计量,购货方的会计处理是否应与销售方相呼应。本文通过案例,对现金折扣的会计处理分别从销货方和购货方的角度来进行探讨。

一、现金折扣与可变对价概述

(一)现金折扣

现金折扣是赊销中常见的条款,是销售方在赊销商品时为尽快回笼资金而向购货方提供的债务减除。例如销售方在合同中与客户约定的现金折扣条件为“2/10,1/20,n/30”,表示给客户提供的账期为30天,如果客户在10天内付款,可按售价给予2%的折扣;如果客户超过10天在20天内付款,可按售价给予1%的折扣;如果客户超过20天付款则没有折扣。现金折扣是否发生,取决于客户的付款时间,客户在不同的时间付款,享受的现金折扣是不同的,因此交易发生时应收合同的对价是不确定的。因此,附有现金折扣条件的销售,会计处理将面临两种选择:一是不扣除可能发生的现金折扣,按发票价格确认收入,这种方法称为总价法;二是按发票价格扣除最可能发生的现金折扣后的净额确认收入,这种方法称为净价法。我国原收入准则规定:合同中约定现金折扣的,销售方不需要扣除可能发生的现金折扣,而按照合同原价确定销售商品收入金额,客户在付款时享受到的现金折扣则计入财务费用。即在实施新收入准则前,我国对现金折扣的会计处理长期采用的都是总价法。新收入准则颁布实施后,现金折扣的会计处理方法有了较大的变化。

(二)可变对价

为了与国际趋同和适应时代的发展,新收入准则首次引入了可变对价的概念。新收入准则第十五条规定,企业在确定交易价格时,应考虑可变对价等因素的影响[2]。在新收入准则应用指南中,对可变对价释义为:合同交易价格可能是固定的,也可能会因折扣、折让等因素而发生变化[1]。此外,或有事项也会形成可变对价[1]。

若合同中存在可变对价,企业应当合理估计可变对价金额。在新收入准则第十六条中,明确了企业确定可变对价最佳估计数的方法有两种:一种是期望值,另一种是最可能发生金额。其中最可能发生金额是若干可能发生的对价金额中最可能发生的单一金额[1]。现金折扣则适合采用此种方法估计最可能收取的对价金额。此外,出于谨慎性考虑,准则还规定了确定可变对价金额应该满足限制条件,即包含可变对价的交易价格,应当不超过在相关不确定性消除时,累计已确认的收入极可能不会发生重大转回的金额[1]。企业在评估时,应当考虑两方面因素:一是收入转回的可能性,二是转回金额的比重[1]。其中,“极可能”的量化可参考《企业会计准则第13号——或有事项》应用指南,其发生的概率应超过 95%,其目的是将企业已确认收入事后再进行转回的概率降至最低;在评估收入“重大转回”金额时,应将收入可能转回金额与合同总对价进行比较。实务中,现金折扣占合同总对价的比重一般较小,达不到“重大”的程度,因此,将现金折扣计入交易价格是符合准则要求的。

笔者认为,销售附有现金折扣条件的情况下,现金折扣是否发生取决于客户付款的时间,且不受销售方控制。销售方未来可能收取对价的金额会随客户是否愿意接受现金折扣而定,因此,对于附有现金折扣条件的销售合同,交易价格是可变的。在交易发生时,企业应当对预期收取的合同对价金额进行估计,通常按照最可能发生金额(即最可能收取的对价)估计,如果企业判断在相关不确定性因素消除(即客户实际付款)时,已确认的收入金额几乎不可能发生大规模转回,企业应按照最可能收取对价的金额确认计量收入。因此,新收入准则改变了原收入准则要求企业统一采用总价法的规定,企业可以在总价法和净价法之间进行选择,至于选择总价法还是净价法取决于对可变对价最佳估计数的判断。

二、销售方对于现金折扣的会计处理

在销售合同中附有现金折扣时,企业根据以往与客户往来经验及客户的财务状况,如果判断客户极可能不会获取现金折扣(即预期收取的对价极可能是发票价),企业应当采用总价法;如果判断客户极可能会获取现金折扣(即预期收取的对价是发票价扣除客户最可能获取的现金折扣金额),企业应当采用净价法。无论采用哪种方法,如果实际收取的对价与累计确认的收入金额不一致时,需要按差异调整原已确认的收入,当然,这种情形是极可能不会发生的。

例:明德公司为增值税一般纳税人,2021年9月1日向博润公司销售甲商品1000件,开具增值税专用发票,每件单价200元(不含增值税),增值税税率为13%,每件商品成本为120元。合同中明德公司与博润公司约定的现金折扣条件为2/10,1/20,n/30,且计算现金折扣时不含增值税。当日甲商品发出,博润公司收到商品作为原材料验收入库,采用实际成本核算。

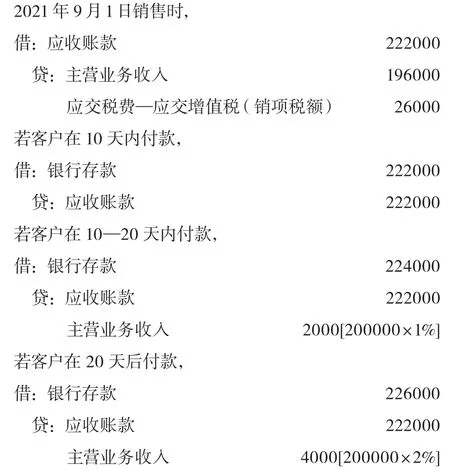

销售方如果预计客户极可能不选择享受现金折扣,则应采用总价法,会计处理如下:

2021年9月1日销售时,

销售方如果预计客户极可能选择享受现金折扣(最可能发生2%现金折扣),则应采用净价法,会计处理如下:

在上述的会计处理中,销售方无论采用总价法还是净价法,在客户实际付款时最终确认的收入是相同的。例如,客户在10天内付款,总价法确认的收入为200000-4000=196000元,净价法确认的收入也是196000元。但两种方法收入的初始确认金额是不一样的,净价法由于扣除了最可能发生的现金折扣,收入的初始确认金额是低于总价法的,而初始确认金额需要依赖会计人员的职业判断,会计人员应保持应有的职业谨慎并确保在相关不确定因素消除时收入极可能不会发生重大转回。

三、购货方对于现金折扣的会计处理

在新收入准则实施前,购销双方对现金折扣的会计处理均采用总价法,销售方将给予客户的现金折扣作为提前收回资金的代价计入财务费用,购货方将提前付款享受到的现金折扣作为理财收益减少财务费用,两方的会计处理是相呼应的。笔者认为,新收入准则实施后,销售方将现金折扣按照可变对价进行会计处理,购货方对现金折扣的会计处理不需要与销售相呼应。因为,购货方对现金折扣的发生是可控的,合同交易价格对购货方而言是基本确定的,并非可变对价。在交易发生时,购货方也需要判断是否选择享受现金折扣,据以确定存货采购成本。如果不准备享受现金折扣,则按发票价格为基础确定存货采购成本(即总价法);如果准备享受现金折扣,则按发票价格扣除最可能获得的现金折扣后的净额为基础确定存货采购成本(即净价法)。如果在实际结算时发生了不可预计的事项,导致与之前判断不一致,笔者认为,由于现金折扣所占合同总价比重较小,根据重要性原则,购货方可以选择不调整存货成本,以免造成存货后续计量信息的混乱,而将差异计入当期损益。

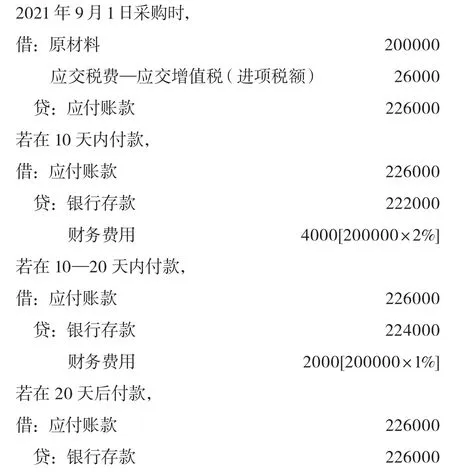

承前例,购货方如果不准备享受现金折扣,则应采用总价法,会计处理如下:

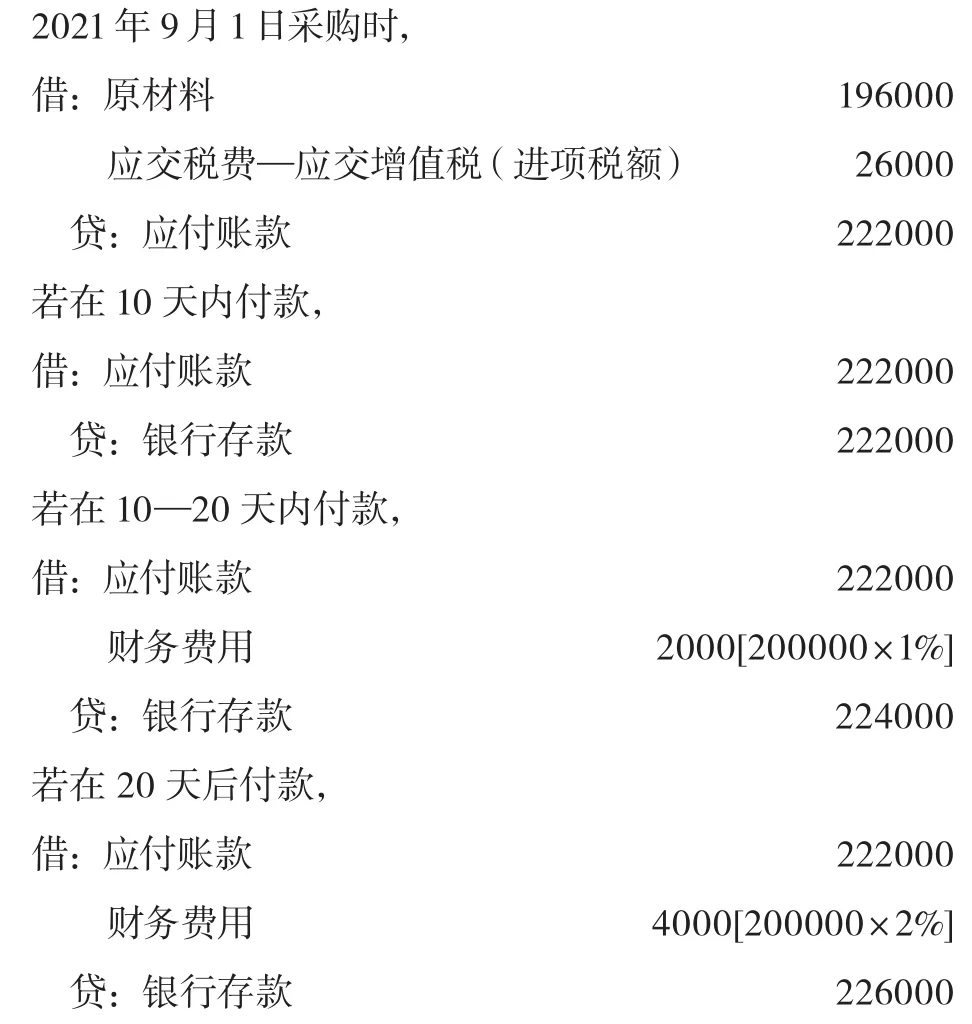

购货方如果准备享受现金折扣,则应采用净价法,会计处理如下:

在上述的会计处理中,购货方采用总价法计量的存货资产比净价法高出4000元,在其后发生小概率事件导致现金折扣与预计不符的情况下,总价法确定的利润比净价法高。由此可见净价法更符合谨慎性的要求。购货方需根据本单位资金是否充裕及成本效益原则等因素考量是否接受现金折扣,进而判断采用总价法还是净价法。

四、结语

新收入准则实施后对于现金折扣的会计处理与传统方法相比有了较大变化:其一是明确了销售方给予客户的现金折扣作为可变对价进行会计处理;其二是不再强制对现金折扣统一采用总价法进行会计处理。企业实际上是可以根据估计判断结果在总价法或净价法进行选择的。新收入准则及其应用指南为现金折扣的处理指明了方向,但实务界在具体操作中仍然存在一定争议。本文对新收入准则实施过程中购销双方的现金折扣的会计处理进行了分析和探讨,以期为财务人员提供一定参考。