决策权集中的激励效应

2022-03-04李文贵

【关键词】 决策权集中; 两职合一; 风险承担; 激励效应

【中图分类号】 F272.3 【文献标识码】 A 【文章编号】 1004-5937(2022)06-0002-09

一、引言

根据Fama and Jensen[ 1 ]的研究,企业的决策过程可以分为提议、审批、执行和监督四个环节。其中提议和执行被视为决策管理权,审批和监督则被视为决策控制权。长期以来,如何配置企业的决策管理权和决策控制权始终是公司治理领域的核心话题。从董事会的监督职能出发,大量文献认为,董事长和总经理两职合一的集权结构违背了控制权和管理权分离的原则,不利于董事会监督拥有自利动机的管理层,会导致管理层权力膨胀,带来更严重的代理问题。然而,中国上市公司采取决策权集中的比例却由2003年的大约12%增加至2017年的大约30%。

究竟是什么原因促使企业选择决策权集中呢?Brickley et al.[ 2 ]提出,决策权集中可能成为企业治理实践中对管理者的一种非物质激励。根据组织行为理论,个体不仅存在物质方面的需求,而且存在高层次的多种精神需求。决策权集中能通过满足管理者对成就感、荣誉感以及自我价值实现等精神层面的需求,更彻底地激发管理者的工作责任感和努力程度,最终优化决策并实现企业的价值增值。基于此,本文试图从企业风险承担的视角探讨决策权集中的激励效应。

风险承担反映的是企业投资决策中对投资项目的选择情况,强调管理者要着眼于企业的长远发展以价值最大化为目标选择投资项目,不能为了追求短期利益而放弃那些具有风险性的价值增值项目[ 3 ]。理论上,如果决策权集中对管理者具有重要的激励效应,那么将弱化管理者的短视行为进而提升企业的风险承担。本文的边际贡献体现在:第一,基于中国现实,从风险承担及其经济后果的视角为决策权集中的激励效应提供了新的实证证据,并在产权性质方面揭示了该效应的异质性。第二,不同于现有文献主要关注股权结构、高管薪酬等内部机制对企业风险承担的影响,本文从决策权配置视角为企业风险承担的影响因素提供了新的解释。第三,有助于更恰当地理解当前企业在决策权配置方面的治理实践,对中国企业构建有效的治理机制以实现高质量发展具有重要的现实启示。

二、理论分析与研究假设

(一)决策权配置的经济后果

从董事会的监督职能出发,传统观点认为决策权集中会导致管理层凌驾于董事会之上,虚化企业的内部控制制度。此时,董事会不再具备应有的独立性,无法有效监督管理层的经营决策,使管理层权力过度膨胀进而强化管理层实施自利行为的动机,甚至为其寻求自利提供了便利[ 1 ]。基于该逻辑,Goyal and Park[ 4 ]以及卢锐等[ 5 ]分析了决策权集中与管理者自利行为之间的关系,发现两职合一企业的CEO薪酬和高管在职消费显著更高,且CEO变更与企业业绩的敏感性更低。采用中国国有企业的数据,Firth et al.[ 6 ]也发现在那些刚刚触及边际利润線的企业,两职合一会降低总经理被更换的概率。Kamarudin et al.[ 7 ]则发现,两职合一通过降低审计委员会的有效性而对企业盈余质量产生了消极影响。Duru et al.[ 8 ]、Tang[ 9 ]以及Aktas et al.[ 10 ]更是直接为两职合一损害企业内部资本配置效率并降低企业绩效提供了证据。

然而,Brickley et al.[ 2 ]认为,将董事长和总经理的决策权分离也会为企业带来诸多潜在的成本。例如,董事长的代理成本、信息传递和沟通成本、经营决策中协调意见分歧的成本以及董事长和总经理的更换成本等,这些潜在的成本可能会远远超过决策权分离所获得的收益,决策权集中能够减少甚至避免这些潜在成本。通过决策权集中可强化管理者的权力,增加管理者的权威,减少企业决策过程中的意见分歧,使经营决策更加统一、高效,进而降低信息传递和意见协调等成本,优化决策效率[ 11 ]。

更重要的是,决策权集中可能成为对管理者的一种有效激励。董事会的监督固然是缓解管理者和所有者之间利益冲突的一种重要机制,但适当的激励也是促使管理者利益与所有者趋于一致的有效治理手段[ 12 ]。组织行为理论认为,个体的需求存在多个层次,相应地,治理实践中给予管理者的激励也应当是多方面的。货币薪酬、股票期权等激励手段满足的主要是管理者基本的物质需要,除此之外,决策权集中可能是所有者对管理者信任和能力肯定的一种体现[ 13 ]。通过决策权集中满足管理者对成就感、荣誉感以及自我价值实现等高层次的精神需求,能更深入地激发管理者的工作责任感并提升其工作努力度。

(二)决策权集中与企业风险承担

风险承担反映的是企业投资决策过程中对投资项目的选择。根据净现值法则,为了最大化企业价值和股东财富,企业应当选择所有预期净现值为正的投资项目[ 3 ]。但管理者往往会基于风险规避的考虑放弃那些风险高但有助于企业价值增值的投资机会。其中,委托代理关系下的代理问题是管理者风险规避的重要原因。根据代理理论,管理者为了确保职业生涯的稳定性或者获取更多的闲暇时间,极可能采取偷懒、减少工作量等懈怠行为以规避风险[ 14 ]。同时,在激励不足或过度重视短期物质激励的情况下,管理者会更少关注企业的长期发展而采取更严重的短视行为。管理者短视行为反映在投资决策方面便是减少长期性、风险性的投资项目。

相应地,决策权集中对管理者的风险规避存在两种相反的可能影响。一方面,从董事会的监督职能出发,决策权集中将降低董事会的独立性,不利于董事会对管理层经营决策的监督,助长管理层在投资决策中的风险规避动机。同时,决策权集中还可能导致管理层的权力膨胀,便于管理者在经营决策中通过工作懈怠、短视行为等寻求个人私利,为管理层投资决策中的风险规避提供更多机会[ 4,10 ]。另一方面,从对管理者的激励需求出发,决策权集中也可能成为激励管理者的有效手段[ 2 ]。通过赋予管理者更丰富的决策权,满足管理者对成就、荣誉等高层次的精神需求,强化管理者的工作责任感和工作热情,进而为其风险承担和创新自由度提供更多动力[ 15 ]。更集中的权力也能增强管理者的权威,保证企业投资决策的清晰、统一和高效,避免决策权分离可能带来的意见分歧,进而减少意见分歧情境下由于协调或妥协而导致的风险规避行为。

为此,本文提出如下对立假设:

假设1A:其他条件一定的情况下,决策权集中能显著提升企业的风险承担。

假设1B:其他条件一定的情况下,决策权集中会显著降低企业的风险承担。

(三)产权性质与决策权集中的激励效应

由于所有者缺位和薪酬管制等原因,国有企业对管理者的监督和激励机制更加趋于低效[ 16 ]。此时,如果给予管理者过于集中的权力,可能带来“内部人控制”问题,便于管理者在经营过程中寻求个人私利。因此,监管部门始终基于分权的思路强调国有企业的决策权安排。如2008年发布的《中华人民共和国企业国有资产法》第二十五条明确规定:“未经履行出资人职责的机构同意,国有独资公司的董事长不得兼任经理。未经股东会、股东大会同意,国有资本控股公司的董事长不得兼任经理。”

正因为国有企业与民营企业所面临的代理问题以及公司内部治理模式都存在差异,决策权集中对企业风险承担的影响在两类企业之间可能具有重要的异质性。首先,在转型经济阶段,国有企业承担着诸如保证就業率、维持社会稳定以及执行政府产业政策等多重社会职能,使得企业投资决策并不总是遵循价值最大化的经营目标。同时,基于国有资产保值增值的需要,政府对国有企业经营仍有一定的干预,企业的诸多决策尤其是重大投资决策仍受到国资委等相关国有资产管理部门的严格监管。在此背景下,董事长和总经理等决策权分离与否对管理者在国有企业投资决策过程中的风险选择行为影响有限。其次,不同于民营企业的管理者往往来自经理人市场或者直接由控股股东委派,国有企业的管理者主要来自政府的行政任命[ 17 ],这使得行政晋升成为国有企业管理者除薪酬福利以外非常重要的一种激励机制。相比于行政晋升激励,企业内部决策权的两职合一安排对国有企业管理者的激励程度要弱得多。

为此,本文提出如下研究假设:

假设2:其他条件一定的情况下,决策权集中对国有企业风险承担的影响显著更弱。

三、研究设计

(一)样本选择与数据来源

本文的初始研究样本是2007—2017年中国沪深A股的所有上市公司,剔除金融行业、资产负债率大于1以及主要变量数据存在缺失的样本,最终获得24 056个样本观测值,并在1%和99%的水平上对主要的连续财务变量进行了Winsorize处理,以缓解极端值对检验结果的可能影响。检验所使用的决策权集中数据和管理者个人数据主要来自CSMAR数据库,其他的企业财务数据来自WIND数据库。

(二)模型设定与变量定义

为了检验本文的研究假设1,将回归模型设定为:

Risktakingit=?琢+?茁1Dualit+?茁'2Xit+?着it (1)

在模型(1)中,被解释变量Risktaking表示企业风险承担,根据刘振杰等[ 18 ]的方法,以企业研发支出(Rrd)和资本投资(Invest)予以衡量。Rrd定义为企业当年的研发支出除以期末总资产,Invest定义为(企业购建固定资产、无形资产及其他长期资产的支出-处置固定资产、无形资产和其他长期资产收回的现金净额)/企业期末总资产。

解释变量Dual表示企业决策权配置,根据Brickley et al.[ 2 ]和朱滔、丁友刚[ 19 ]等的方法,以企业两职设置情况予以衡量。如果企业当年度董事长和总经理两职合一,将其定义为决策权集中,变量Dualit取值为1,否则取值为0。

X代表一系列控制变量,主要包括以下反映企业特征和高管个人特征的因素:(1)企业规模(Size),定义为企业期末资产总额的自然对数;(2)资产负债率(Leverage),定义为企业总负债除以总资产;(3)企业业绩(Roa),定义为企业的净资产利润率;(4)成长状况(Gsales),定义为企业营业收入的同期增长率;(5)企业成立年限(Fage),定义为企业成立年限的自然对数;(6)第一大股东持股比例(Fholder);(7)独立董事比例(Rinde),定义为企业独立董事占董事会人数的比例;(8)董事长性别(Cgenderd),如果董事长性别为女,取值为1,否则取值为0;(9)董事长年龄(Cage),定义为董事长年龄的自然对数。除此之外,模型中还设置了企业行业(Industry)和年度(Year)虚拟变量。

针对假设2,为了厘清企业产权性质对决策权集中激励效应的影响,根据企业实际控制人的性质,将全样本分成国有企业和非国有企业两个子样本组,再分别采用模型(1)开展相关检验。

(三)描述性统计特征

表1报告了主要变量的描述性统计特征。企业研发支出占期末总资产比例的均值和最大值分别为0.0135和0.0800,表明样本企业的平均研发支出比例和最大比例为1.35%和8%。变量Invest的均值和最大值分别为0.0497和0.6418,表明资本投资占企业总资产的比例平均为4.97%,最大则达到64.18%。变量Dual的均值为0.2474,表明整个样本期间内有24.74%的上市公司采用了集权方式安排企业决策权。相应地,瑞典上市公司2005—2009年间的这一比例大约为11.7%[ 20 ],而美国上市公司1997—2015年间的这一比例则超过61%[ 12 ]。

四、检验结果与分析

(一)决策权集中与企业风险承担

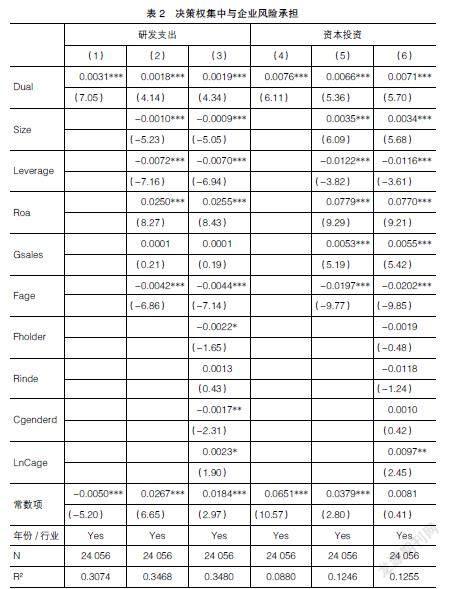

表2列示了决策权集中与企业风险承担之间关系的检验结果。列(1)—(3)以研发支出占企业期末总资产的比例为被解释变量,列(4)—(5)以资本投资占企业资产总额的比例为被解释变量。数据显示,无论是否在模型中加入反映企业财务和治理特征以及反映董事长个人特征的控制变量,Dual的系数始终在1%的水平上高度显著为正。这表明,相对于将董事长和总经理的决策权分离企业而言,那些决策权集中的企业拥有显著更高水平的研发支出和资本投资。在经济影响方面,根据列(3)和列(6),决策权集中企业总体上比决策权分离企业在研发支出和资本投资上分别要高出平均值的14.07%和14.29%。表2的结果验证了激励效应视角下有关决策权集中影响企业风险承担的分析逻辑,为假设1A提供了实证支持。

(二)产权性质、决策权集中与企业风险承担

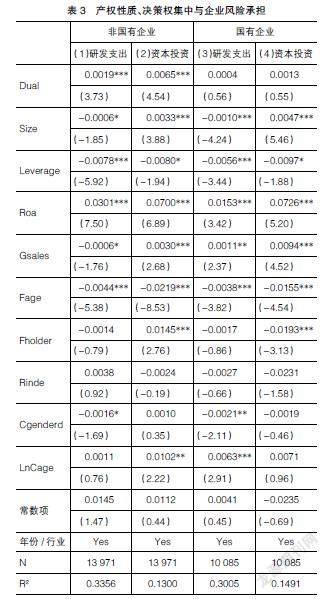

针对假设2,将全样本分为非国有企业和国有企业两个子样本,再分别使用模型(1)进行检验,以揭示决策权集中对企业风险承担的作用在不同产权性质企业可能存在差异。结果报告于表3,被解释变量仍然是企业研发支出和资本投资。可以发现,在列(1)和列(2)针对非国有企业的回归结果中,变量Dual的系数估计值分别为0.0019和0.0065,均在1%的水平上显著为正。然而,在后两列针对国有企业的回归结果中,变量Dual的系数估计值仅为0.0004和0.0013,不仅取值远小于前两列,更重要的是均不具有统计意义上的显著性。这表明,决策权集中对企业风险承担行为的影响主要存在于非国有企业,国有企业的总经理兼任董事长并不能提升企业的风险承担水平,从而验证了假设2。

(三)稳健性检验

1.内生性问题

模型可能存在的内生性问题会影响研究结论,例如拥有更高水平研发支出和资本投资需求的企业可能更倾向于选择集中模式配置决策权。为此,本文通过Heckman兩阶段模型和PSM选择配对样本检验决策权集中对企业风险承担的影响。

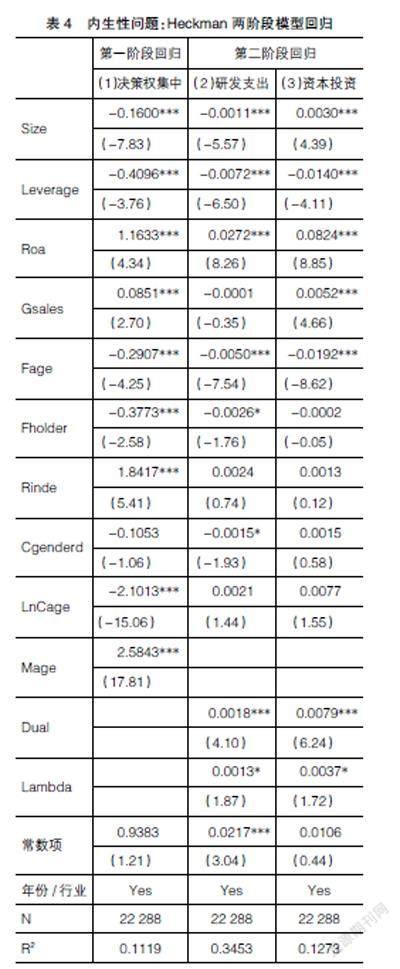

Heckman两阶段模型。首先,在第一阶段的回归中,模型以决策权集中Dual为被解释变量,以总经理的年龄Mage为外生解释变量,同时加入模型(1)的所有控制变量进行Probit回归。Mage具体定义为总经理年龄的自然对数。在逻辑上,年长的总经理由于职业经验更丰富的优势更可能兼任董事长。额外检验发现,在控制了企业的财务、治理特征以及董事长性别和年龄等变量后,总经理的年龄对研发投入和资本投资不具有显著影响。其次,根据第一阶段的回归结果,计算包含可能的自选择信息的逆米尔斯比率Lambda。最后,将Lambda作为控制变量加入模型(1)中重新进行回归。

表4报告了Heckman两阶段模型的检验结果。列(1)是第一阶段的回归结果,外生解释变量Mage在1%的水平上与Dual显著正相关,表明年龄相对更大的总经理兼任董事长的可能性更高。不同的是,董事长的年龄却与变量Dual在1%的水平上显著负相关,反映出董事长年龄越大越不可能同时兼任总经理职务。列(2)和列(3)是第二阶段的回归结果。其中,反映自选择效应的变量Lambda均在10%的水平上显著为正,说明决策权集中与企业风险承担之间的确存在自选择问题。在控制了这种自选择效应后,变量Dual仍然都在1%的水平上显著为正,系数估计值分别为0.0018和0.0079,这与表2基本一致,表明决策权集中企业拥有显著更高的研发支出和资本投资。

PSM选择配对样本。为了避免决策权集中和决策权分离两类企业在一些主要财务或治理特征方面存在较大异质性对前述研究结论的影响,这里采用倾向得分匹配法(PSM)对检验样本进行匹配。首先,通过Probit回归计算得到每个样本企业是否选择决策权集中的倾向得分。其中,回归模型的被解释变量为Dual,解释变量包括企业规模(Size)、资产负债率(Leverage)、企业成立年限(Fage)、第一大股东持股比例(Fholder)、销售收入增长率(Gsales)、总资产利润率(Roa)以及行业虚拟变量。匹配时处理组和对照组之间所允许的最大距离为0.05,最后得到的有效样本观测值为11 867。其次,以配对后的样本采用模型(1)进行检验。表5的列(1)和列(2)是针对全样本的回归,列(3)—(6)是针对民营企业和国有企业两个子样本组的回归。从列(1)到列(4),变量Dual的系数始终在1%的水平上显著为正,但列(5)和列(6)中Dual的系数仍然不显著。这表明即使通过倾向得分法匹配样本缓解两类企业在财务特征方面可能的异质性后,决策权集中仍然对研发支出和资本投资等企业风险承担行为具有显著的积极影响,且这种影响主要存在于民营企业。

2.对风险承担的其他衡量

研发活动往往具有长期性、持续性的特点,这里进一步以企业当年和未来两年共三年的研发支出均值除以当年营业总收入衡量风险承担。同时,直接以企业当期“购建固定资产、无形资产及其他长期资产的支出”除以总资产衡量资本投资,相应的检验结果报告于表6。类似地,模型中加入了前述所有控制变量以及行业、年份效应。列(1)和列(2)是针对全样本的检验,此时变量Dual的系数分别为0.0019和0.0064,均在1%的水平上显著为正。列(3)和列(4)是针对非国有企业的检验,变量Dual的系数也在1%的水平上显著为正。同样地,变量Dual的系数在国有企业子样本组中仍不显著。

3.适当调整研究样本

参考朱滔和丁友刚[ 20 ]的方法,为了去除样本期间新上市公司带来的影响,本文进一步删除了2007年以后上市的公司,仅以2007年以前上市公司为样本,检验决策权集中对企业风险承担的影响。此时,样本观测值为15 009个。表7的回归数据显示,变量Dual的系数在列(1)—(4)中分别在5%、10%、1%的水平上显著为正,但在列(5)和列(6)的国有企业子样本中不显著,进而为本文的假设1A和假设2提供了比较稳健的实证证据。

五、拓展性分析

前述研究发现,决策权集中有助于促进企业的研发支出和资本投资等风险承担行为。那么,这种风险承担促进效应究竟体现的是决策权集中的激励作用还是管理层对其寻求私利行为的一种掩盖?具有更高不确定性的投资项目不利于对管理层的监督,如果更高的研发支出和资本投资是管理者寻求私利的手段或对其寻私的掩盖,那么这些风险承担行为不会为企业带来积极的经济后果。为此,本文进一步分析决策权集中对企业专利申请和专利授权的影响。

专利申请和专利授权是企业创新性活动的产出,考虑到创新活动从投入到产出需要一定的时间,所以表8的被解释变量除了企业当期的专利申请数量和对应的授权比例以外,还包括未来两期的专利申请数量和授权比例。其中,专利申请定义为Ln(专利申请数量+1),专利授权比例定义为某年度申请的专利截至目前的授权比例。从表8可以看出,变量Dual的系数从列(1)至列(4)分别在1%或5%的水平上显著为正,表明决策权集中企业比分权企业具有显著更多的专利申请数量和更高的专利授权比例。

六、结语

本文以2007—2017年中国沪深上市公司为研究对象,分析和检验决策权集中对企业风险承担的影响。采用研发支出和资本投资衡量企业风险承担,检验发现,决策权集中有助于提升企业的研发支出和资本投资等风险性投资活动。由于国有企业的经营决策受到政府的一定干预,且国有企业管理者更多来自行政任命,较强的晋升激励会弱化决策权集中的激励作用,使得决策权集中的风险承担提升效应主要存在于非国有企业。在经济后果方面,决策权集中企业比分权企业拥有显著更多的专利申请数量和更高的专利授权比例。

上述研究结果表明,决策权集中并不必然会通过弱化董事会的监督而阻碍企业发展,它也可能成为公司治理实践中对管理者的一种有效激励,从而基于中国新兴市场的制度背景为Brickley et al.[ 2 ]有关决策权集中激励效应的分析提供了新的实证证据。本文的研究不仅拓展和深化了决策权结构经济后果和企业风险承担影响因素的相关研究,而且有助于更全面深入地理解当前上市公司在董事长和总经理决策权配置方面的治理实践,并为企业结合现实制度环境构建具有中国特色的有效治理机制以实现高质量发展带来现实启示。

【参考文献】

[1] FAMA E F,JENSEN M C.Separation of ownership and control[J].The Journal of Law and Economics,1983, 26(2):301-325.

[2] BRICKLEY J A,COLES J L,JARRELL G. Leadership structure:separating the CEO and chairman of the board [J].Journal of Corporate Finance,1997,3(3):189-220.

[3] 李文贵,余明桂.所有权性质、市场化进程与企业风险承担[J].中国工业经济,2012(12):115-127.

[4] GOYAL V K,PARK C W.Board leadership structure and CEO turnover[J].Journal of Corporate Finance,2002,8(1):49-66.

[5] 卢锐,魏明海,黎文靖.管理层权力、在职消费与产权效率[J].南開管理评论,2008(5):85-92.

[6] FIRTH M,WONG S M,YANG Y.The double-edged sword of CEO/chairperson duality in corporatized state-owned firms:evidence from top management turnover in China[J].Journal of Management & Governance,2014,18(1):207-244.

[7] KAMARUDIN K A,ISMAIL W A W,SAMSUDDIN M E. The influence of CEO duality on the relationship between audit committee independence and earnings quality[J].Procedia-Social and Behavioral Sciences,2012,65(4):919-924.

[8] DURU A,IYENGAR R J,ZAMPELLI E M. The dynamic relationship between CEO duality and firm performance:the moderating role of board independence[J].Journal of Business Research,2016,69(10):4269-4277.

[9] TANG J.CEO duality and firm performance:the moderating roles of other executives and blockholding outside directors[J].European Management Journal,2017,35(3):362-372.

[10] AKTAS N,ANDREOU P C,KARASAMANI I,PHILIP D.CEO duality,agency costs,and internal capital allocation efficiency[J].British Journal of Management,2019,30(2):473-493.

[11] 刘慧龙,王成方,吴联生.决策权配置、盈余管理与投资效率[J].经济研究,2014(8):93-106.

[12] CHANG K,LEE J,SHIM H.CEO duality and firm performance:does economic policy uncertainty mediate the relation?[J].International Review of Finance,2019,19(4):877-891.

[13] 李文贵.社会信任、决策权集中与民营企业创新[J].经济管理,2020(12):23-41.

[14] JOHN K,LITOV L,YEUNG B.Corporate governance and risk taking[J].Journal of Finance,2008,63(4):1679-1728.

[15] GOEL L,JONG P.Wearing two hats:CEO duality,risk,innovation,and firm performance in the IT industry[J].Review of Contemporary Business Research,2017,6(2):16-25.

[16] 蔡贵龙,柳建华,马新啸.非国有股东治理与国企高管薪酬激励[J].管理世界,2018(5):137-149.

[17] 郝颖,谢光华,石锐.外部监管、在职消费与企业绩效[J].会计研究,2018(8):42-48.

[18] 刘振杰,李颖达,李维安.董事长贫困经历与企业战略风险承担[J].华东经济管理,2019(11):142-152.

[19] 朱滔,丁友刚.产权性质、决策权结构变化与公司业绩[J].会计研究,2016(5):48-55.

[20] MOHAMMADI A,BASIR N O,LOOF H.CEO duality and firm performance [R].CESIS Working Paper,2015.