亚式期权定价模拟方法的比较研究

2021-11-20卞金萍岳芹

卞金萍 岳芹

【摘 要】 文章研究了亚式期权的定价问题。用蒙特卡罗法比较了算术平均亚式期权在各种不同条件下的期权价格数值,并分别用蒙特卡罗法和控制变量法对亚式期权和欧式进行了数值模拟比较,最后用控制变量法对算术亚式期权和几何亚式期权做了比较分析。

【关键词】 亚式期权; Monte Carlo模拟;控制变量; 期权定价

【中图分类号】F830 【文献标识码】 A 【文章编号】 2096-4102(2021)05-0042-03

我国金融市场的快速发展,出现了各种新型期权,亚式期权(Asianoptions)就是其中的一种。

本文用Monte Carlo法比较分析了算术看涨亚式期权在各种不同条件下的计算值,利用控制变量法模拟出了亚式期权和欧式期权的数值,并对算术、几何平均亚式期权做了对比分析。

一、亚式期权定价模型

(一)亚式期权

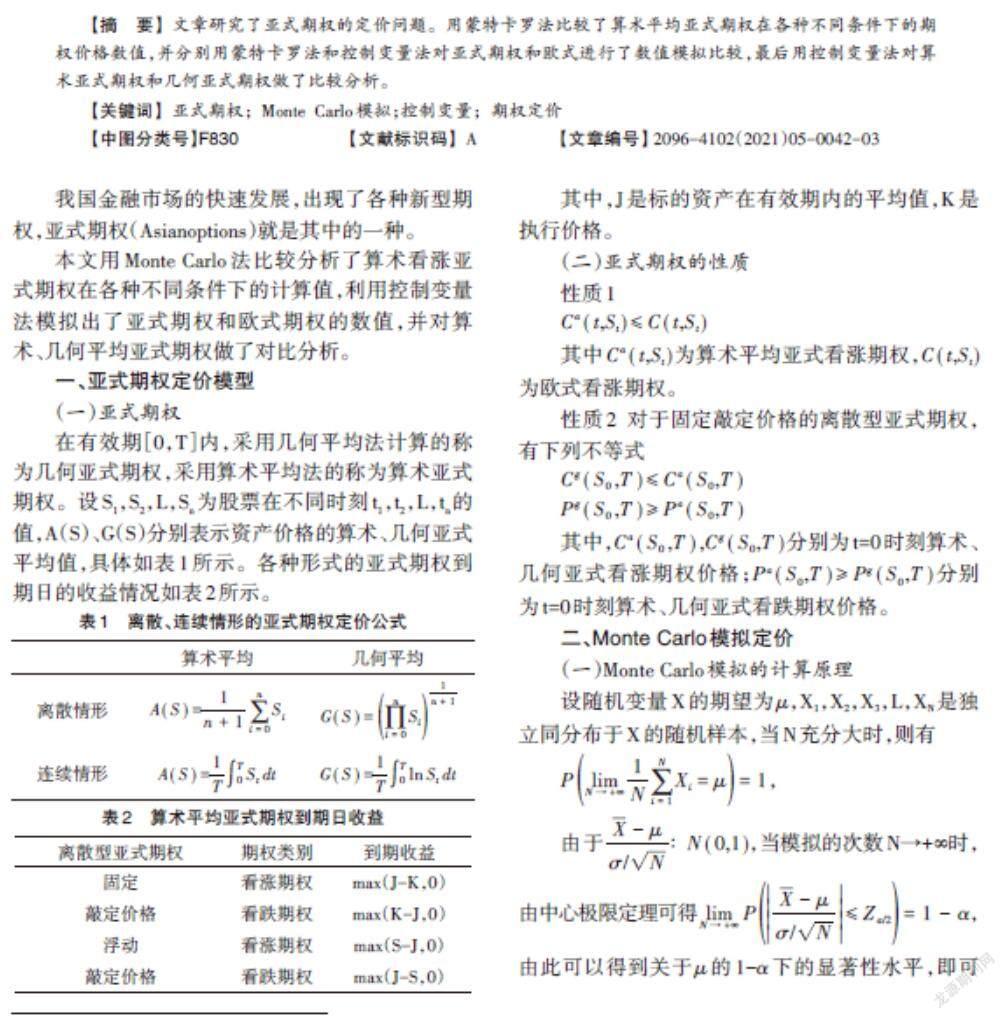

在有效期[0,T]内,采用几何平均法计算的称为几何亚式期权,采用算术平均法的称为算术亚式期权。设S1,S2,L,Sn为股票在不同时刻t1,t2,L,tn的值,A(S)、G(S)分别表示资产价格的算术、几何亚式平均值,具体如表1所示。各种形式的亚式期权到期日的收益情况如表2所示。

其中,J是标的资产在有效期内的平均值,K是执行价格。

(二)亚式期权的性质

性质1

[Ca(t,St)≤C(t,St)]

其中[Ca(t,St)]为算术平均亚式看涨期权,[C(t,St)]为欧式看涨期权。

性质2 对于固定敲定价格的离散型亚式期权,有下列不等式

[Cg(S0,T)≤Ca(S0,T)]

[Pg(S0,T)≥Pa(S0,T)]

其中,[Ca(S0,T),Cg(S0,T)]分别为t=0时刻算术、几何亚式看涨期权价格;[Pa(S0,T)≥Pg(S0,T)]分别为t=0时刻算术、几何亚式看跌期权价格。

二、Monte Carlo模拟定价

(一)Monte Carlo模拟的计算原理

设随机变量X的期望为[μ],X1,X2,X3,L,XN是独立同分布于X的随机样本,当N充分大时,则有

[PlimN→+∞1Ni=1NXi=μ=1],

由于[X-μσ/N∶N(0,1)],当模拟的次数N→+∞时,由中心极限定理可得[limN→+∞PX-μσ/N≤Za/2=1-α],由此可以得到关于[μ]的1-[α]下的显著性水平,即可模拟得到较精确的期权价格。

其中,[X=1Ni=1NXi, μ=EXi,σ2=VarXiza/2]是标准正态分布的分位数。下文的Monte Carlo模拟期权价格取的都是95%的置信度。

(二)控制变量技术

设Y1,Y2,Y3,L,YN是N个独立的随机变量,其Monte Carlo估計值为[Y=1Ni=1NYi],在得到随机变量[Yi(i=1,2,L,N)]值的同时得到另一个变量[Xi(i=1,2,L,N)]的值,[Xi,Yi]是独立同分布的。取[YCV=Y-α(X-μX)],[α]是一固定的常数,[E(X)=μX]。

则[YCV=Y-α(X-μX)=1Ni=1NYi-α(Xi-μX)],[X-μX]是“控制部分”。

因为[EYCV=EY-α(X-μX)=EY=EY],所以控制变量是无偏估计。

方差[Var(YCV)=Var(Y-α(X-μX))=Var(Y)]

[+α2Var(X)-2αVar(Y)Var(X)ρXY]

故当[α=Cov(Y,X)Var(X)]时,方差[Var(YCV)]取得最小值:[Var(YCV*)=(1-ρ2XY)Var(Y)]

所以模拟误差取决于Y与控制变量X的相关性,相关性越大,方差缩减效果就越显著。

(三)Monte Carlo方法模拟亚式期权定价

r为无风险利率,σ为资产回报的瞬时标准差,dBt是在风险中性测度下的标准布朗运动,μ为单位时间内股票的预期收益率。

在B-S环境中,t时刻标的资产价格为St,在风险中性测度下满足下面的动态方程[dSt=rStdt+σStdBt],标的资产在[Δt]时间段内的变化值满足[ΔSS=μΔt+σeΔt],所以[ΔSS∶N(μΔt,σ2Δt)],下面从[N(μΔt,σ2Δt)]中取样,模拟股价的轨迹,当模拟出风险中性世界中股价的若干条样本路径时,计算出每条路径下的亚式期权价格算术平均数Ai(T)。由于标的资产的算术平均看涨期权的价值为[C=e-rtEMax(A(T)-K,0)],故亚式期权价值的 Monte Carlo 模拟值可表示为[C=1ne-ni=1nMax(Ai(T)-K,0)],n为模拟的次数。

三、数值计算与分析

首先,用Monte Carlo法来比较在不同的期权到期日T、模拟次数、波动率[σ]下的算术平均看涨亚式期权的价格,参数分别为S0=100,r=0.1,dt=1/35,K=95,NPilot=5000,其中期权估计值的标准误差写在期权价格后的括号内,分析结果见表3,数据均由Matlab编程计算得出。

由表3可以看出:随着Monte Carlo法模拟次数的增加,期权估计值的标准误差在不断减小,置信区间长度也在不断缩短,当模拟次数在50000次时,计算出来的期权价格是很精确的;

随着亚式看涨期权有效期的T增加,其价格也在不断地上涨,特别是波动率[σ=0.5]的时候,有效期T=180比T=30的时候期权价格上涨了近一倍;

波动率[σ=0.5]的亚式看涨期权价格基本上比[σ=0.1]亚式看涨期权价格高,算术平均亚式看涨期权的价格随着[σ]的增加而增高。

其次,分别用Monte Carlo法与控制变量法来比较欧式看涨期权与算术亚式看涨期权,期权价格后括号内为Matlab的运行时间,模拟次数分别取10000、30000和90000次,参数为S0=100,K=95,r=0.1,σ=0.3,T=1,dt=1/35,NPilot=5000,计算结果见表4。

由表4可以看出:不管是用Monte Carlo法还是用控制变量法模拟,算术亚式期权的价格基本上都低于欧式期权的价格,与性质1的结论一致;

随着模拟次数的增加,欧式期权和亚式期权在两种模拟方法下置信区间的长度都在缩短,这表明随着模拟次数的增加,结果也越来越精确,但是程序运行的时间也在增加,算术亚式期权用控制变量法模拟90000次需要1.36秒,而运行10000次只需要0.78秒;

在相同的模拟次数下,控制变量法比普通Monte Carlo模拟结果的置信区间更小,利用控制变量法,亚式期权模拟10000次时置信区间为0.1580,与普通Monte Carlo方法模拟次数为90000次时结果相接近,这说明控制变量法的效果更好。

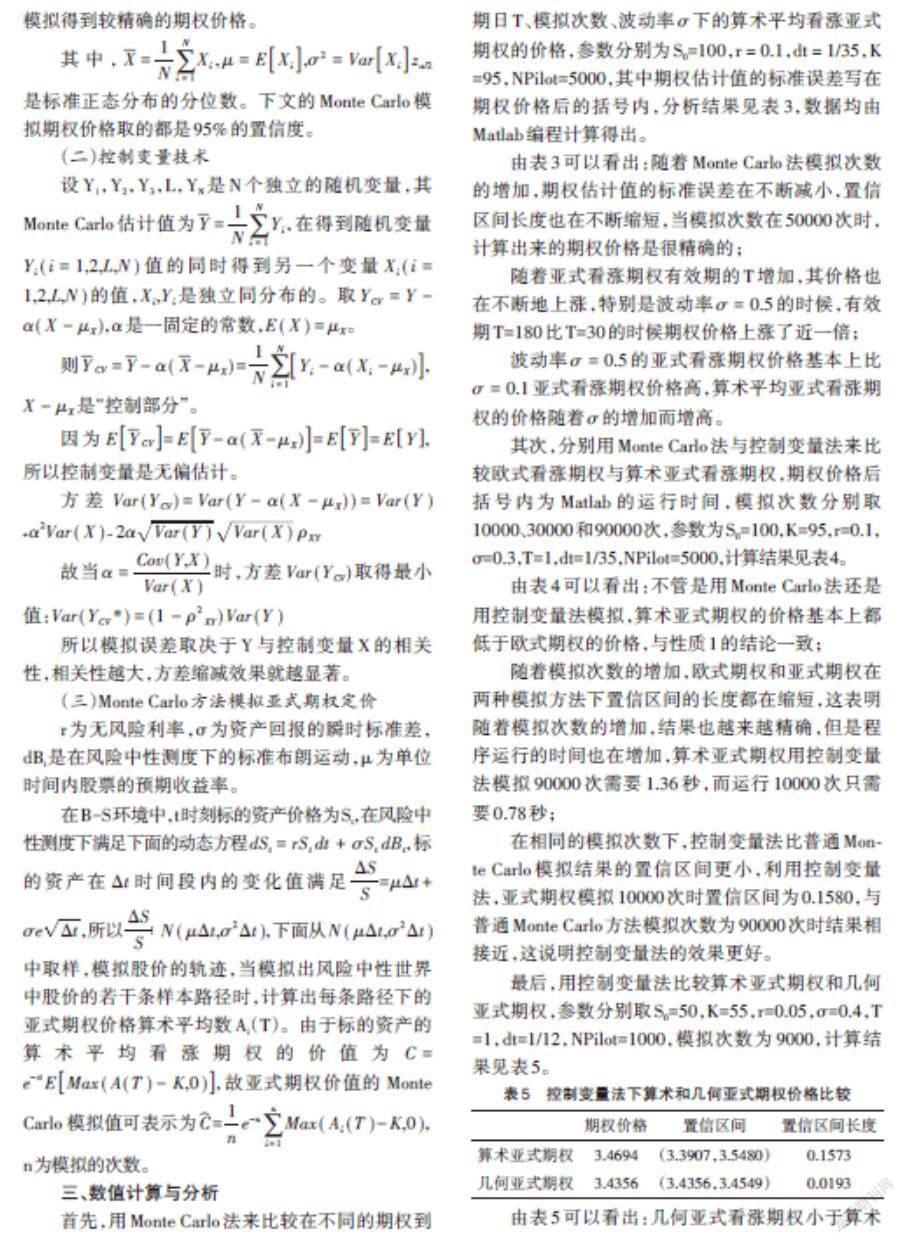

最后,用控制变量法比较算术亚式期权和几何亚式期权,参数分别取S0=50,K=55,r=0.05,σ=0.4,T=1,dt=1/12,NPilot=1000,模拟次数为9000,计算结果见表5。

由表5可以看出:几何亚式看涨期权小于算术亚式看涨期权,这与性质2的第一个不等式结论一致;几何亚式期权控制变量法的置信区间长度小于算术亚式期权控制变量法,这说明用几何亚式期权控制变量法计算出来的期权价格最为精确。

【参考文献】

[1]姜礼尚.期权定价的数学模型和方法[M].北京:高等教育出版社,2003.

[2]梁艳,王玉文.基于Hull-White随机波动率模型的算術平均亚式期权 Monte-Carlo定价[J].同济大学学报(自然科学版),2017,33(5):1-4.

[3]许聪聪,许作良.随机波动模型下算术亚式期权的Monte Carlo模拟定价[J].数学的实践与认识,2015,45(21):114-127.

[4]郑志勇,王洪武.金融数量分析:基于 MATLAB编程:第4版[M].北京:北京航空航天大学出版社, 2018.

[5]赵建忠.亚式期权定价的模拟方法研究[J].上海金融学院学报,2006,35(5):1-2.

[6]王维国,张博翔.算数亚式期权价格敏感性参数估计方法研究[J].大连海事大学学报(社会科学版),2016,15(3):19-24.