中国茧丝绸行业2020年运行分析及2021年展望

2021-08-16刘文全柳恩见赵颖贺平

刘文全 柳恩见 赵颖 贺平

摘要: 根据中国丝绸协会收集统计的相关数据资料,文章从丝绸工业经济情况、丝绸商品进出口情况、国际丝绸贸易市场情况等方面对2020年中国茧丝绸行业运行情况进行分析,发现受全球新冠肺炎疫情影响,大部分茧丝绸企业都不同程度面临着内销不畅、出口受阻、生产订单不足、流动资金短缺等困难,行业经济下行压力不断增大。进入2021年以来,国内外政治、经济和社会环境复杂多变,国际贸易环境不确定性增大,行业发展面临的风险和挑战不容忽视,基于此从国际、国内和行业3个方面对2021年中国茧丝绸行业发展进行了展望。

关键词: 茧丝绸;行业分析;国际贸易;进出口额;纺织行业;茧丝绸企业

中图分类号: F426.81

文献标志码: A

文章编号: 10017003(2021)07000108

引用页码: 071101

DOI: 10.3969/j.issn.1001-7003.2021.07.001(篇序)

Analysis on operation of Chinese cocoon silk industry in 2020 and prospect in 2021

LIU Wenquan1, LIU Enjian1, ZHAO Yin2, HE Ping2

(1.China Silk Association, Beijing 100034, China; 2.China Silk Industry Co., Ltd., Beijing 100034, China)

Abstract: The operation of Chinas cocoon silk industry in 2020 was analyzed according to relevant data collected by China Silk Association from the economic situation of the silk industry, the import and export of silk products, and the situation of the international silk trade market. It was found that most of the cocoon silk enterprises are facing various difficulties such as poor China Silk Association, blocked exports, insufficient production orders, and shortage of circulating funds, causing the increasing downward pressure of the industry. Since 2021, the domestic and international political, economic and social environments have been complex and changeable. Besides, the uncertainty of the international trade environment is increasing, and the risks and challenges in the development of the industry cannot be ignored. On this basis, the development of Chinas silk industry in 2021 is expected from international, domestic and industrial aspects.

Key words: cocoon silk; industry analysis; international trade; import and export value; textile industry; cocoon silk enterprises

收稿日期: 20210524;

修回日期: 20210603

基金项目:

作者简介: 刘文全(1970),男,工程师,秘书长,主要从事茧丝绸行业的管理工作。

2020年,受新冠肺炎疫情影响,中国茧丝绸行业经济运行出现断崖式下跌。至2020年底,随着国内疫情防控得到有效控制,国外疫情形势不断好转,行业营收和利润指标开始出现止跌回升态势。但是由于近年来国际贸易环境恶化,对中国茧丝绸行业带来了不利影响[1]。2005年以来,中国丝绸协会每年都发布“茧丝绸行业经济运行分析与展望”系列报告,根据行业分析和经验判断:2021年中国茧丝绸行业需要积极应对后疫情时代国内外市场风险和挑战[2],立足行业发展实际情况,继续坚持稳中求进的總基调[3],积极推动行业供给侧结构性改革,主动适应以国内大循环为主体、国内国际双循环相互促进的新发展格局,加快推进企业产品结构调整与销售模式创新。

1 2020年行业运行情况

1.1 生产情况

1.1.1 蚕茧生产基本稳定

据统计,2020年全国桑园面积1 211.77万亩(80.78 hm2),同比减少0.04%,较2016年增加22.26万亩;蚕种发种量1 671.91万张,同比减少4.51%,与2016年相比增长8%;蚕茧产量68.72万t,同比下降4.44%,较2016年增长1076%;蚕茧收购均价35.28元/kg,同比下降22.09%,较2016年下降8.02%。表1为2020年全国蚕茧生产情况。

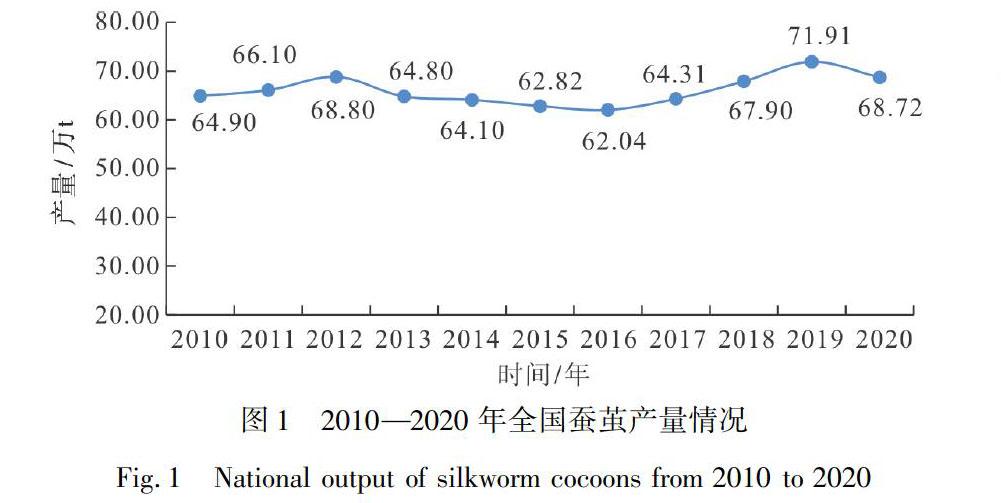

从2010—2020年全国蚕茧产量情况看(图1):虽然2020年产量较2019年相比有所下降,但近五年的产量基本维持在66万 t左右,全国蚕茧产量没有出现较大波动,整体规模比较稳定。从2010—2020年全国蚕茧收购均价情况看(图2):2017年,全国蚕茧收购价格最高达到2 369元/50 kg,但2018年、2019年、2020年连续三年出现下滑。

从2016—2020年蚕茧主产区生产情况看(表2):2020年,广西蚕茧产量与2019年基本持平,连续多年保持稳步增长;四川、云南、江苏、广东、浙江、山东等省的蚕茧产量同比分别下降5.68%、12.5%、11.14%、16.67%、1194%和23.2%。与2016年相比,2020年全国五大主产区蚕茧产量,广西地区增长25.71%,四川省增长641%,云南省增長22.07%,而江苏省和广东省则分别下降了1.47%和30.14%。

由此可见,受国内工业化进程加快、种养成本攀升、劳动力短缺等因素影响,苏浙粤等东部沿海地区蚕茧生产萎缩趋势较为明显。安徽、江西、湖北、贵州等中西部地区蚕茧生产量稳质升,有效抵消了东部减产影响,全国蚕茧生产规模总体维持稳定。

1.1.2 主要产品产量下降

据国家统计局统计,2020年规模以上企业主要产品产量均有不同程度下降,见表3。其中,丝产量5.34万t,同比下降16.21%,较2016年下降66.29%;绸缎产量38 350万 m,同比下降18.29%,较2016年下降42.55%;蚕丝被产量924万条,同比下降20.89%,较2016年下降55.45%。从国家统计局提供的数据来看,2020年生丝、绸缎和蚕丝被的产量,分别较2016年下降66.29%、42.55%和55.45%。但据中国丝绸协会调查,有部分原因是统计口径等关系,导致了过去一段时间丝绸主要产品产量的虚高,放大了2020年产量的降幅。近两年主要产品的生产数据已基本接近行业的实际产量。

从2020年各省市主要产品产量情况看(表4):受国内外新冠肺炎疫情影响,企业的开工率普遍不足,加上消费市场复苏缓慢,导致行业主要产品产量出现了较大幅度下降。广西和四川的生丝产量分别下降14.39%、0.23%,下降幅度不大,作为茧丝生产大省的龙头地位仍然稳固。安徽、重庆、山西的生丝产量下降幅度不足10%,云南、贵州、湖北三省甚至出现了正增长;重庆的绸缎产量同比增长达到16.31%;而广东、安徽、广西、新疆、云南、江西、上海7个省(区、市)的蚕丝被产量更是实现了逆势正增长,广东、广西分别实现增长105.45%和82.27%,主要得益于疫情期间国内居家消费增长拉动。

根据国家统计局数据分析,从2016—2020年主产区主要产品产量变化情况看:随着江苏、浙江等东部沿海地区丝产量逐年减少,广西、四川的生丝产量规模优势日益突出。2020年江苏的绸缎产量1 885万 m,较2016年下降82.01%,重庆的绸缎产量2 295万 m,比2016年提高9.31%;2020年,山东蚕丝被产量56万条,较2016年下降81.24%,而陕西、湖南则分别提高116.87%和19.85%。“十三五”以来,随着鲜茧收购资格认定制度取消,茧丝绸产业链各环节已经完全实现市场化,东中西部主产省(区、市)之间的区域化协作和专业化分工,促进了茧丝绸生产向优势区域不断集中。国内茧丝绸产业已基本形成“东丝西移”“东绸西移”的布局,产业的集聚水平和集群效应得到进一步提升。

另据国家统计局最新数据显示:2021年1—3月,全行业规模以上企业丝产量10 555 t,同比下降1.45%;绸缎产量8 755万 m,同比下降3.41%;蚕丝被产量556万条,同比增长29.78%。随着国内外疫情防控形势不断好转,市场需求得到释放,加上各地春茧大量上市,缫丝织绸企业开工恢复正常,预计2021年上半年主要产品产量会稳步提高,下半年将有望基本恢复至疫情前的正常水平。

1.2 工业经济情况

1.2.1 经济效益下滑明显

据国家统计局统计,2020年全国规模以上丝绸企业(不含丝绸服装及制品)实现营业收入607.9亿元,同比下降1253%,比2016年下降52.28%;利润总额16.46亿元,同比下降37.65%,比2016年下降76.31%。2020年,缫丝加工实现利润3.39亿元,同比下降62.24%,丝织加工实现利润1136亿元,同比下降24.95%,丝印染加工实现利润1.7亿元,同比下降24.91%,见表5、表6。

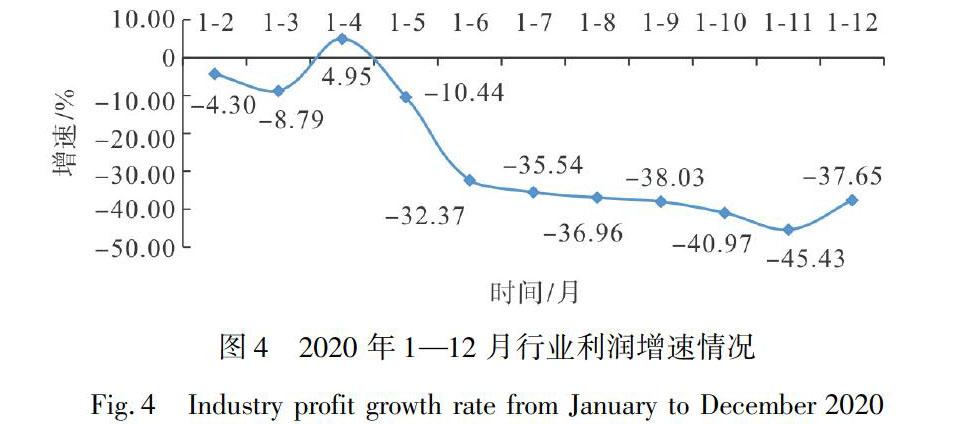

1.2.2 行业营收与利润不同步

从2020年1—12月行业经济运行情况来看,由于春节假期和疫情影响,行业主营业务收入在3月下滑至谷底。随着4月份以来国内疫情得到有效控制,行业的营业收入降幅开始收窄[4],显示出企业生产经营情况逐步好转。但由于受缫丝行业营收下降18.36%、出口交货值下降39.30%、利润下降62.24%、亏损企业亏损额同比增长121.29%的拖累,加上各种生产要素成本上升,生丝价格持续低位调整,客户货款回款周期拉长,应收账款数量增加,导致企业盈利能力不断下降,使得行业的利润并未跟随营业收入得到同步改善,其降幅反而有所扩大,出现了营业增收不增利的异常现象,见图3、图4。

从2016年以来丝绸行业营业收入和利润增速情况来看,2018年开始,全球贸易呈现复杂多变态势,国际市场需求持续低迷,贸易保护主义抬头,行业外贸面临巨大的压力和不确定性。尤其是中美贸易摩擦愈演愈烈,外贸依存度较高的茧丝绸商品出口遭受严重影响,企业的营业收入和利润不断下滑,叠加2020年初爆发的新冠肺炎疫情,导致茧丝绸行业经济运行出现断崖式下跌。2020年底,随着国内疫情防控得到有效控制,国外疫情形势不断好转,行业营收和利润指标开始出现止跌回升态势。

1.2.3 运行质效持续承压

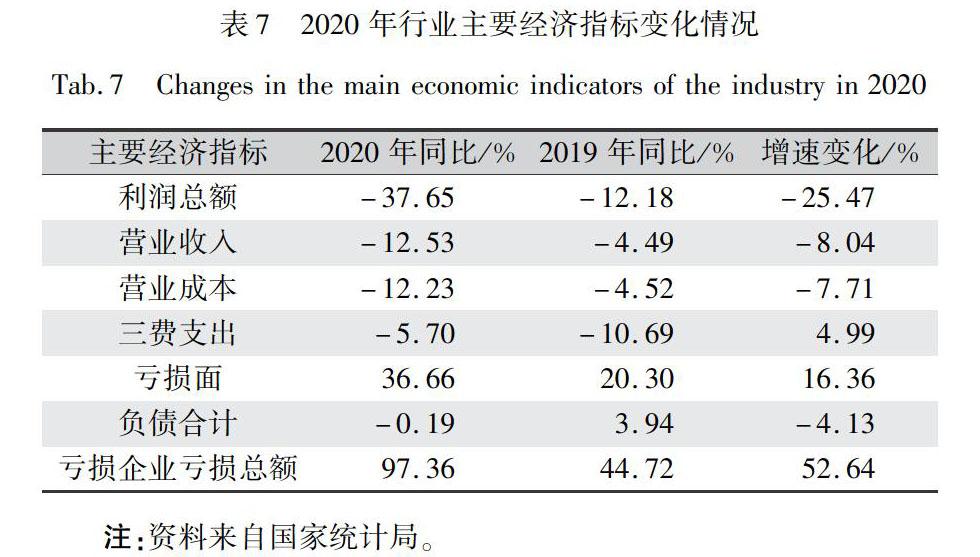

从其他经济指标看,2020年全行业规上亏损企业235家,亏损总额9.25亿元,同比增长97.36%,较2016年增长271%。亏损面达到36.66%,高于纺织行业平均水平13.92个百分点,比2019年扩大16.36个百分点,与2016年相比扩大24.36个百分点。企业存货128.9亿元,同比下降171%;企业销售费用10.66亿元,同比下降5.02%;管理费用21.02亿元,同比下降10.34%;财务费用9.27亿元,同比增长587%。

从行业整体运行情况看,受2020年以来国内外疫情的影响,绝大部分茧丝绸企业都不同程度面临着内销不畅、出口受阻、生产订单不足、流动资金短缺等困难,行业经济下行压力不断增大。2020年行业主要经济指标对比情况见表7。

1.3 出口情况

1.3.1 丝绸商品出口急剧下降

据中国海关统计,2020年全国真丝绸商品出口金额1071亿美元,同比下降50.62%。其中,丝类产品出口金额2.44亿美元,同比下降36.23%;真丝绸缎出口金额2.71亿美元,同比下降54.66%;真丝绸服装及制品出口金额5.57亿美元,同比下降52.46%。从单月出口金额环比情况来看,一季度的真丝绸商品出口快速下滑,在2月份降至最低,出口金额为3 815万美元;3月止跌反弹后继续小幅回落,从6月开始逐步回升,12月出口金额10 315万美元,出口金额降幅出现企稳回升态势。

1.3.2 对主销市场出口整体下降

根据中国海关数据分析,2020年中国对主要出口市场的真丝绸商品出口同比均为负增长(表8)。从出口金额排名来看,欧盟和美国仍是中国真丝绸商品主要出口市场,分别出口30 788.69万美元和20 733.74万美元,分别下降了32.38%和34.88%,合计出口金额占总额比重为48.1%。中国香港、日本、印度位列第三、四、五位,出口金额分别为8 945.11万美元、7 775.20萬美元和6 921.23万美元,同比降幅也都超过30%。

从出口产品类别来看,丝类产品方面,欧盟、印度、日本、越南、马达加斯加位列前五,前四的国家和地区同比分别下降21.44%、56.11%、47.5%、61.77%,马达加斯加增幅达到310.14%。绸缎类产品方面,排名前五位的国家和地区为欧盟、中国香港、巴基斯坦、印度和韩国,对欧盟和中国香港同比下降47.31%和38.48%,对其他三个国家同比下降均超过50%。丝绸服装及制品方面,美国、欧盟、中国香港、日本和英国排名前五位,同比分别下降33.48%、28.94%、35.06%、2814%、30.68%。

从2016—2020年对主销市场出口金额情况看(表9),2016年以来,随着国内市场的快速崛起,真丝绸商品的内需占比逐渐提高,出口占比则逐年下降。2020年,对中国真丝绸商品出口排名前五的国家和地区美国、意大利、中国香港、日本、印度的出口金额,较2016年分别下降51.05%、45.22%、5497%、51.25%和76.5%。

从2016—2020年对主销市场出口金额占比情况来看(表10),2020年对美国、意大利出口金额占真丝绸商品出口总额比例为19.36%、10.86%,较2016年占比提高4.93个百分点和3.63个百分点。对中国香港、日本的出口占比情况基本持平,对印度的占比下降3.57个百分点。

由于近年来国际贸易环境恶化,“逆全球化”升温,不断刺激各国实施贸易保护措施,逼迫出口企业加强开拓对东南亚新兴市场、“一带一路”沿线国家及非洲等地区外销渠道。出口金额变化较大的几个典型案例:2016年对尼日利亚出口金额较上年同期增长310.97%;2017年对埃塞俄比亚、沙特阿拉伯、尼日利亚的出口金额,较上年同期分别增长256.5%、198.4%和135.64%;2018年对尼日利亚的出口金额28 451.3万美元,跃居出口市场第二位,占出口总额比例达到9.62%,仅次于美国的占比17.77%;2019年在对美国、意大利、印度等主销市场全线下跌的同时,对埃及的出口金额较上年同期增长654.81%,对埃塞俄比亚则增长125.22%。

1.3.3 主要省市出口份额变化不大

2020年全国各省市真丝绸商品的出口金额排名情况,见表11。在出口金额前十的省(区、市)中,浙江省仍然稳居首位,出口金额39 282.04万美元,同比下降42.57%,占比36.67%,同比增长5个百分点。江苏省位列第二,出口18 603.37万美元,同比下降29.67%,占比17.37%。广东省出口金额下降幅度较大,同比下降达80.7%,占比下降18个百分点,退居第三位。整体来看,排名前十的省(区、市),只有内蒙古自治区、福建省出现正增长,同比分别增长97.6%和69.18%。

从2016—2020年各省市出口金额占比情况来看,2020年排名前十位的省(区、市),除广东和福建外的其他8个省的真丝绸商品出口金额占出口总额的比重较2016年都有所提高(表12、表13)。其中,浙江省和江苏省都提高了6个百分点,上海市提高了3个百分点,山东省提高了2个百分点。广东省和福建省则分别下降了19.25和0.87个百分点。可见近年来国内丝绸地区结构进一步调整,对“一带一路”沿线、非洲等国家和地区贸易成为出口增长点,内蒙古、云南等西部地区真丝绸商品出口正在逐步增长。

另据中国海关最新数据显示,2021年1—2月国内真丝绸商品进出口总额为2.67亿美元,同比增长4.64%,占中国纺织品服装进出口总额的0.52%。其中,出口额为2.10亿美元,同比下降6.94%,降幅明显收窄;进口额为5 695.27万美元,同比增长93.09%。

从2月份单月出口情况看,出口额为9 485.51万美元,环比下降17.45%,同比增长148.65%;进口额为2 636.39万美元,环比下降13.81%,同比增长117.03%。出口产品构成情况:丝类金额为2 222.34万美元,同比增长84.52%,数量为544.82 t,同比增长134.62%;绸缎金额为2 404.88万美元,同比增长162.45%;制成品金额为4 858.28万美元,同比增长186.79%。进口产品构成情况:丝类金额为310.86万美元,同比增长34.98%,数量为443.21 t,同比下降4.36%;绸缎金额为128.05万美元,同比下降29.26%;制成品金额为2 197.48万美元,同比下降173.5%。

1.4 茧丝市场情况

2020年一季度,受国内新冠肺炎疫情的影响,市场恐慌情绪加重,导致干茧和生丝价格出现非理性快速下跌,其最大降幅较年初超过30%,创近五年来价格新低。从2020年4月开始,随着各地多重纾困政策不断出台,企业有序推进复工复产,广西、浙江、江苏、四川等地缫丝及织造企业开工率逐步提高,特别是国内茧丝流通和消费市场逐渐恢复,茧丝价格在二季度末出现探底回升。至2020年末,国内干茧和3A级生丝的价格分别为10.84万元/t、32.85万元/t,较2019年同期分别下降6.71%、11.76%,见图5、图6。

进入2021年,国内茧丝市场持续回温,价格出现稳步攀升态势。截至2021年3月31日,国内干茧和3A级生丝价格分别达到12.87万元/t、39.99万元/t,较2020年最低价格分别增长了52.85%和49.44%,目前生丝价格已基本恢复至2019年以来的最高水平。

2 2020年全球丝绸贸易情况

中国、印度、土耳其、巴西、美国、日本、马来西亚、澳大利亚、泰国和欧盟(系指27个成员国对欧盟外贸易),是世界丝绸贸易最重要的参与者,其贸易总额约占全球贸易的85%。据GTA数据显示,2020年全球丝绸商品贸易额为227.82亿美元,同比下降21.17%。其中,出口额为110.51亿美元,同比下降21.18%;进口额为117.31亿美元,同比下降20.59%。

2.1 出口情况

从2020年各主要出口市场出口金额情况看(表14),中国出口额降幅最大,为50.26%。欧盟、印度和土耳其的出口降幅较为接近,分别为16.63%、16.44%和13.45%。可见各国丝绸贸易都不同程度受到了全球新冠肺炎疫情的影响。

从2020年各主要出口市场出口金額占比情况看,与2019年相比欧盟、印度和土耳其出口额占比进一步增加,同比分别扩大2.47、1.61和1.44个百分点。只有中国占比继续下降,同比减少5.67个百分点。欧盟、印度、土耳其和中国合计出口金额达99.25亿美元,占比为89.81%,与上年相比基本持平。

2.2 进口情况

从2020年各主要进口市场进口金额情况看(表15),丝绸商品最主要消费市场仍为欧盟、美国和日本,其合计进口额为99.22亿美元,占比达84.57%与往年相当。但欧盟、美国、日本三个主要市场进口降幅均超过15%,分别为17.6%、2545%和15.8%。新兴市场中,只有澳大利亚进口降幅低于10%,为6.26%,其他市场进口降幅均超过了18%。仅有中国丝绸商品进口实现增长,且增幅达9.24%。

3 2021年行业发展形势展望

进入2021年以来,国内外政治经济环境深刻复杂变化,新冠疫情前景未卜,世界经贸环境不稳定、不确定性增大,行业发展面临的风险和挑战不容忽视。为此,需要重点关注以下几个方面。

3.1 国际方面

当前国际形势具有高度的不确定性,新冠肺炎疫情尚未完全得到控制,地缘政治风险上升,单边主义和保护主义不断抬头,导致世界经济增长预期不断下调。联合国贸发会议、世界贸易组织相关报告指出,2020年全球货物贸易额同比下降5.6%[5],这是自2008年国际金融危机以来货物贸易的最大同比降幅[6],疫情叠加保护主义严重扰乱了全球经济的正常运行。虽然2020年下半年以来,由于部分国家疫情严重,出现海外订单回流,但随着全球产业链的调整重构,国际订单分散到中国以外国家的倾向将愈加明显。进入2021年,国外疫情尚未得到有效控制,国际政治格局深刻调整,经济全球化遭遇逆流,消费需求不振可能成为一种常态,国际市场竞争加剧难以避免,经济安全和贸易环境风险将持续存在。

3.2 国内方面

中央经济工作会议和全国两会明确指出,要继续实施积极的财政政策和稳健的货币政策,保持对经济恢复的必要支持力度,促进经济运行保持在合理区间,做好“六稳”“六保”工作,合理把握宏观调控节奏和力度[7]。要加快构建以国内大循环为主体、国内国际双循环相互促进的新发展格局,紧紧扭住供给侧结构性改革这条主线,注重需求侧管理,打通堵点,补齐短板,形成需求牵引供给、供给创造需求的更高水平动态平衡,提升国民经济体系整体效能[8]。要持续激发市场主体活力,完善减税降费政策,强化普惠金融服务。更加注重以深化改革开放增强发展内生动力,在一些关键点上发力见效。随着国内经济的稳步复苏,内销市场消费需求的逐渐恢复,以及不断优化的营商环境,将为疫情后的国内丝绸工业经济持续好转奠定坚实的基础。

3.3 行业方面

2020年以来,尽管国内外疫情给茧丝绸行业和企业带来了较大的冲击,但通过及时调整发展策略,大力提升供给能力和水平,加上产业链完整、配套力强、反应迅速,在疫情大考中经受住了考验,表现出了强大的韧性和活力。2021年,工信部、商务部等六部门联合颁布的《蚕桑丝绸产业高质量发展行动计划(2021—2025年)》各项政策措施将逐步落地实施,商务部国家茧丝办正在牵头组织制定《茧丝绸行业“十四五”发展纲要》,全国各省市也将陆续出台行业“十四五”发展规划或相关举措,明确未来发展的重点方向和目标任务,为行业实现高质量发展带来新的发力点和突破口。另外,随着国内5G、人工智能等新技术的迅猛发展,人工全龄饲料养蚕、智慧桑蚕养殖装备技术的研发不断取得新突破,并在各地广泛推广应用,传统养蚕模式正在向工厂化、自动化转变。降糖新药桑枝总生物碱成功上市,蚕丝蛋白骨钉已进入临床试验,蚕丝蛋白保鲜剂开始产业化生产,标志着国内桑蚕茧丝资源综合利用开发不断向生物、医药、化工等高新技术领域深入拓展。丝绸企业产品线上线下营销加速融合,行业数字经济的活力开始逐步显现。在疫情期间,各地丝绸企业借助天猫、京东等电商平台,以及抖音、快手等直播新媒体,积极开展数字化新零售,企业盈利边际改善显著,为加快推动企业产品结构调整与销售模式创新发挥了积极的作用。

4 結 语

综合以上情况判断,对于2021年行业经济走势,总体持谨慎乐观的态度。预计工业生产将逐步恢复,茧丝市场趋于稳定,外贸出口降幅逐步收窄,各项经济指标有望回归正常,行业经济复苏势头将进一步强化。鉴于目前复杂严峻的国内外经济形势,建议企业要牢固树立风险意识,准确判断市场形

势,科学合理安排生产。要密切关注市场行情变化,加强趋势研判,以销定产严格控制原料库存,避免盲目跟风囤货,以防高价原料下跌带来贬值亏损风险。要注意人民币持续升值带来的结汇风险,合理应用套期保值工具,尽可能降低出口订单的利润损失。要综合评估自身经济实力,谨慎对外投资和担保借贷,防范内部财务风险和企业间债务风险。

参考文献:

[1]钱有清, 刘文全, 柳恩见. 中国茧丝绸行业2019年运行分析及2020年展望[J]. 丝绸, 2020, 57(7): 1-8.

QIAN Youqing, LIU Wenquan, LIU Enjian. Analysis on operation of Chinese cocoon silk industry in 2019 and prospect in 2020[J]. Journal of Silk, 2020, 57(7): 1-8.

[2]钱有清, 刘文全, 柳恩见. 中国茧丝绸行业2018年运行分析及2019年展望[J]. 丝绸, 2019, 56(7): 1-8.

QIAN Youqing, LIU Wenquan, LIU Enjian. Analysis on operation of Chinese cocoon silk industry in 2018 and prospect in 2019[J]. Journal of Silk, 2019, 56(7): 1-8.

[3]钱有清, 刘文全, 柳恩见. 中国茧丝绸行业2017年运行分析及2018年展望[J]. 丝绸, 2018, 55(7): 1-6.

QIAN Youqing, LIU Wenquan, LIU Enjian. Analysis on operation of

Chinese cocoon silk industry in 2017 and prospect in 2018[J]. Journal of Silk, 2018, 55(7): 1-6.

[4]彭雪敏. 语用预设视角下新冠肺炎防疫标语探析[J]. 文教资料, 2020(35): 7-10.

PENG Xuemin. An analysis of the slogan of new coronary pneumonia prevention from the perspective of pragmatic presupposition[J]. Cultural and Educational Materials, 2020(35): 7-10.

[5]莫筱悠. 南宁富桂精密工业有限公司发展战略研究[D]. 南宁: 广西大学, 2019.

MO Xiaoyou. Research on Development Strategy of Nanning Fugui Precision Industry Company Ltd[D]. Nanning: Guangxi University, 2019.

[6]白玉洁. 中关村视线[J]. 中关村, 2021(3): 12-13.

BAI Yujie. Zhong Guan Cun views[J]. Zhong Guan Cun, 2021(3): 12-13.

[7]易亮. 把握经济发展新基调 构建经济发展新格局: 聚焦2020年中央经济工作会议[J]. 广东教育(高中版), 2021(4): 38-41.

YI Liang. Grasp the new tone of economic development and build a new pattern of economic development: focusing on the 2020 central economic work conference[J]. Guangdong Education(High School Edition), 2021(4): 38-41.

[8]金岩. 经济工作: 2020怎么看2021怎么干[J]. 党课参考, 2021(2): 10-32.

JIN Yan. Economic work: what to see in 2020 and how to do it in 2021[J]. Party Class Reference, 2021(2): 10-32.