气温变化、管理者情绪与基金业绩

2021-07-04许琼

许琼

摘 要:本文旨在研究开放式股票型基金管理者情绪对基金业绩的影响。理论和实证均得到,基金管理者是市场的噪音交易者且非理性。为克服基金管理者情绪与基金业绩可能存在的互为因果关系,实证引入“气温指数”作为工具变量排除了内生性。

关键词:基金管理者情绪;基金业绩;气温指数

一、引言

尽管近些年,A股逐步在去“散户化”。但是根据最新的数据显示,当前中国散户交易总额占市场总成交额仍高到80%左右,在投资者人数上,中国股市散户占比甚至高达99.77%。从市场投资者结构来看,“散户”向投资基金转移已是大势所趋,主要原因是“散户”专业化能力差,投资亏损面大;“散户”资金规模小而难以实现投资组合,风险难以分散。近年来去“散户化”的市场特征比较明显,但“散户”在如何选择基金经理人时往往会存在误区。尽管基金管理者相比散户在投资经验上更为丰富、更专业,但是基金管理者同样会存在非理性。基金管理者的非理性行为会导致基金投资者出现大幅亏损。对于中小投资者来说,如何在众多的基金管理者中挑选出理性的基金经理对于自我保护和实现财富增值至关重要。基金管理者的个体异质性,比如性别、学历以任职经历等诸多因素都可能会影响基金管理者的情绪,导致出现非理性,影响基金业绩。因此,基金管理者哪些特征会影响基金管理者的情绪,对投资者来说至关重要。投资者可以以此为依据識别市场噪音、识别出相对理性的基金管理者,做出使自身利益最大化的投资选择。

二、文献综述

(一)基金管理者情绪对基金业绩的影响

投资者根据自己主观的信念而不是客观的信息做出投资决策,导致股票价格偏离其价值(Polk和Sapienza,2008;Du和Yi,2010)。基金管理者作为机构投资者的代表,往往被认为是市场理性投资者的代表(Peress和Schmidt,2020;吴悠悠,2017)。但是这仅仅是相对个人投资者而言。越来越多的学者开始认为,机构投资者自身也是非理性的(刘维奇和刘新新,2014)。即便如此,在后市的预测中,机构投资者也是非理性的(孔令飞和刘轶,2016)。

基金管理者情绪对基金业绩产生怎样的影响?刁孝华(2009)从理论分析得出,基金管理者的业绩受情绪变化的影响较大,非理性基金管理者的噪声交易风险会给委托人带来损失,但是具有乐观倾向并且情绪较稳定的基金管理者有利于基金业绩的增长。孙岩等(2018)的研究却得到了相反的结论,即当管理者情绪偏向乐观时,他们往往更加自信,反而导致做出错误的决策,进而对基金业绩产生了负面影响。可知,基金管理者的情绪对基金业绩的影响目前还没有形成统一结论。本文将对基金管理者情绪是否对基金业绩产生影响加以理论和实证分析。

(二)变量界定与内生性问题处理

在研究基金管理者情绪和基金业绩波动性之间的关系时,二者可能存在双向因果的内生性问题。一方面,基金管理者情绪会影响其投资行为进而影响基金业绩的短期波动,另一方面,管理者情绪也会反过来受基金业绩的影响。Howarth和Hoffman(1984)和Johnson et al.(2000)对天气与人的情绪进行研究发现,天气会影响投资者情绪。其中,气温衡量天气的重要指标。Melanie和Jason(2005)发现,在中国气温高低会影响中国投资者的情绪变化。陆静(2011)实证发现,气温通过影响市场换手率和波动率等进而影响投资者情绪。 为了解决内生性问题,本文借鉴以上文献选择完全外生的气温指数来作为基金管理者情绪的工具变量,一方面气温指数与基金管理者情绪存在着相关关系,满足相关性条件,另一方面气温指数也满足外生性的条件。

三、理论分析与研究假设

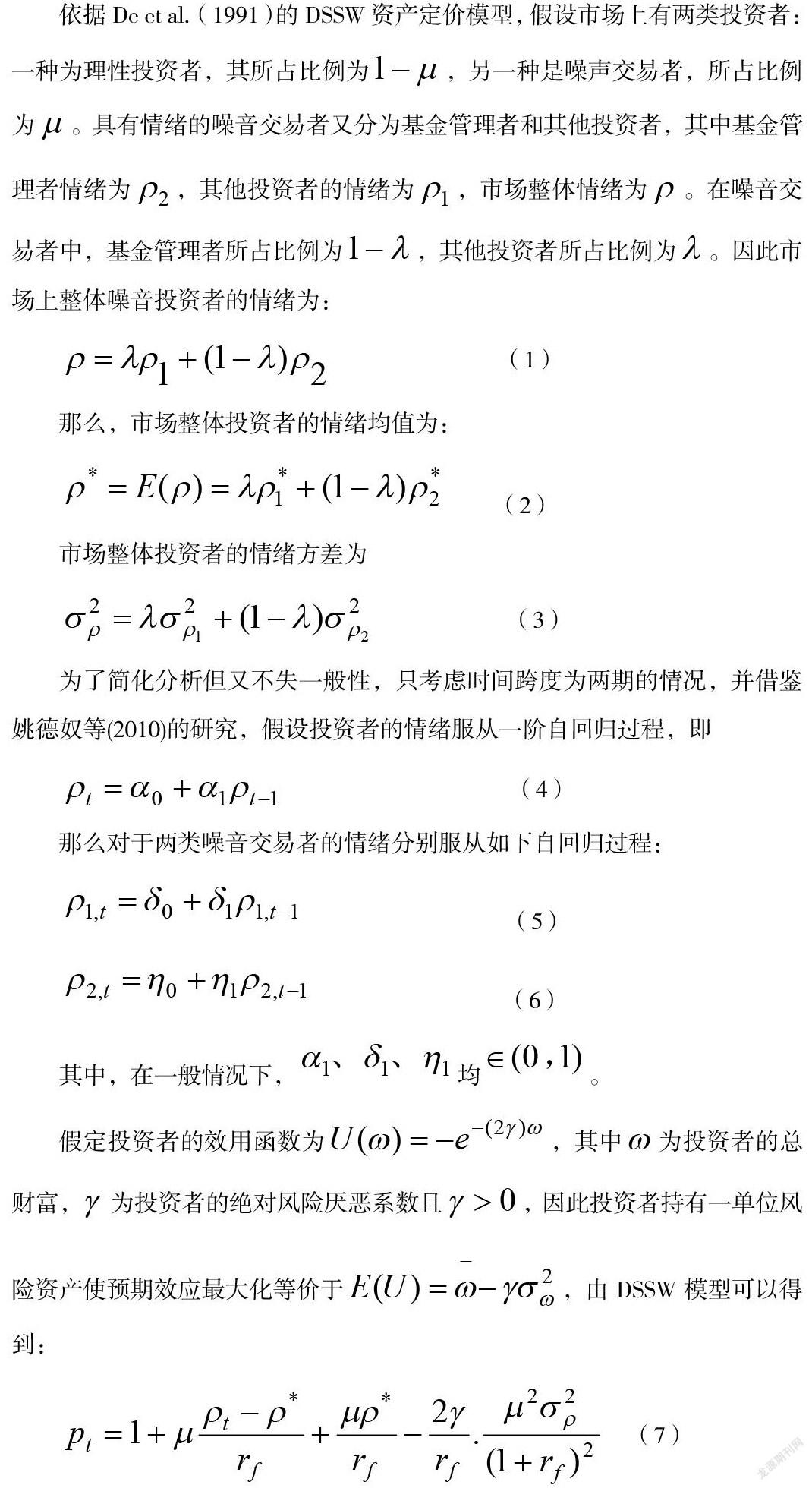

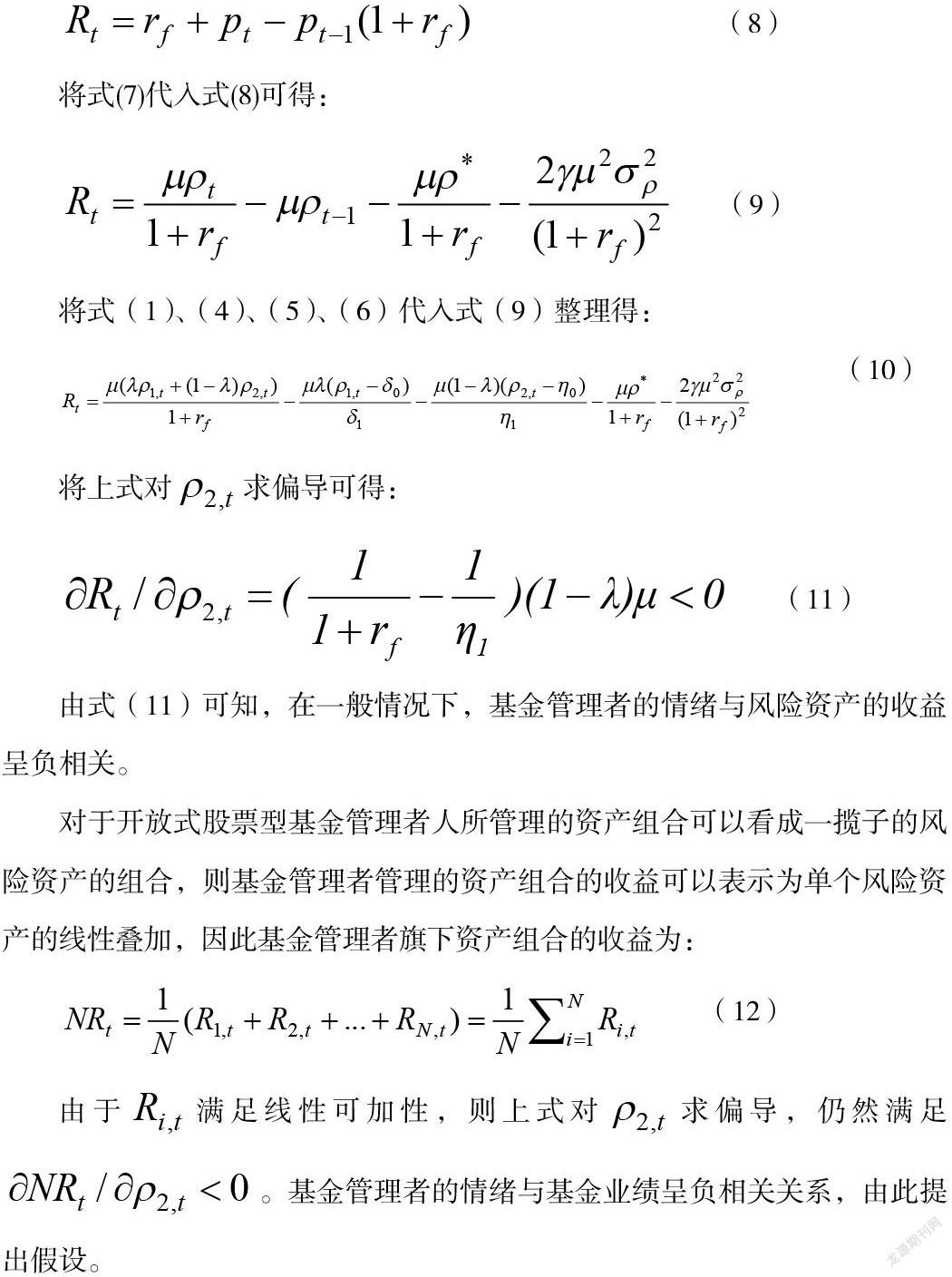

依据De et al. (1991)的DSSW资产定价模型,假设市场上有两类投资者:一种为理性投资者,其所占比例为,另一种是噪声交易者,所占比例为。具有情绪的噪音交易者又分为基金管理者和其他投资者,其中基金管理者情绪为,其他投资者的情绪为,市场整体情绪为。在噪音交易者中,基金管理者所占比例为,其他投资者所占比例为。因此市场上整体噪音投资者的情绪为:

由式(11)可知,在一般情况下,基金管理者的情绪与风险资产的收益呈负相关。

对于开放式股票型基金管理者人所管理的资产组合可以看成一揽子的风险资产的组合,则基金管理者管理的资产组合的收益可以表示为单个风险资产的线性叠加,因此基金管理者旗下资产组合的收益为:

由于满足线性可加性,则上式对求偏导,仍然满足。基金管理者的情绪与基金业绩呈负相关关系,由此提出假设。

H1: 基金管理者作为噪音交易者,其投资情绪与基金业绩是负相关的。

四、研究设计

(一)变量定义

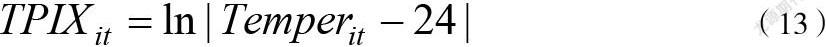

近几年中国学者主要采用基金仓位作为机构投资者情绪的代表(张宗新和王海亮,2013;肖欣荣和徐俐丽,2015;吴悠悠,2017)。由于实证数据选用的是日频数据,短期基金持仓变动较小,因此本文在此基础上适当做调整,采用基金持仓的一阶差分值作为基金管理者情绪的代理变量,并作为本文的核心解释变量。基金持仓的一阶差分值上升表明基金投资者情绪更乐观,当基金持仓的一阶差分值下降则表明基金投资者更悲观。1对于开放式股票型基金来说,最能描述基金业绩的是基金的净值。同样由于在短期内市场波动和基金持仓变动都有限,使得基金净值的幅度变动也有限,因此也采用基金日净值的一阶差分,作为基金当日业绩好坏的考量,并作为模型的被解释变量。控制变量方面,本文选用基金规模、管理者的选时能力、选股能力作为控制变量。工具变量方面,本文借鉴Melanie和Jason(2005),选用气温指数。经过资料查询可知,人体的最适合温度为24摄氏度,因此本文借鉴陆静(2011),将气温指数定义为:

其中为当日的平均气温。气温指数越高,基金管理者情绪越大,越不容易理性。当气温指数越低,基金管理者情绪就越小,基金管理者则会相对理性。

(二)模型设定

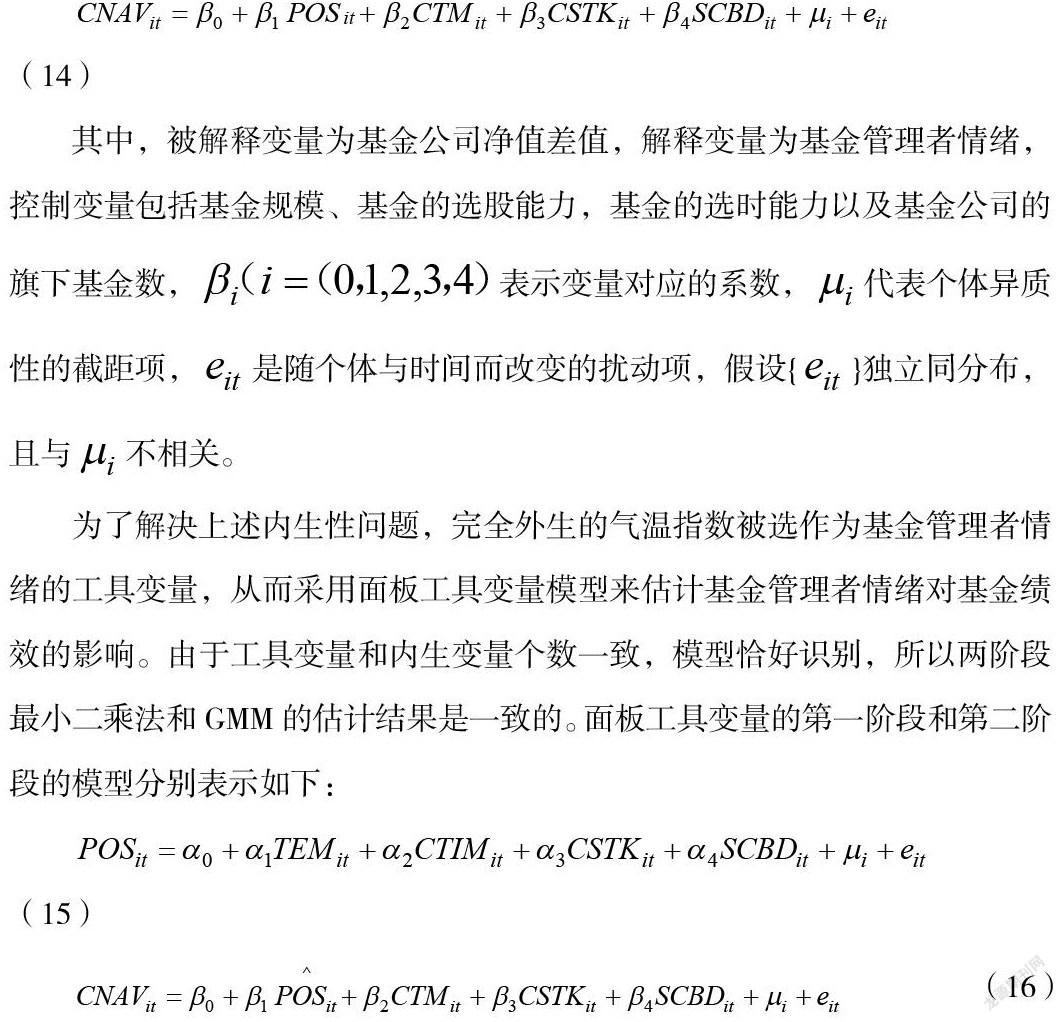

基于上述分析,模型选取采用面板固定效应模型。式(14)为存在个体效应的面板固定效应模型:

其中,被解释变量为基金公司净值差值,解释变量为基金管理者情绪,控制变量包括基金规模、基金的选股能力,基金的选时能力以及基金公司的旗下基金数,表示变量对应的系数,代表个体异质性的截距项,是随个体与时间而改变的扰动项,假设{}独立同分布,且与不相关。

为了解决上述内生性问题,完全外生的气温指数被选作为基金管理者情绪的工具变量,从而采用面板工具变量模型来估计基金管理者情绪对基金绩效的影响。由于工具变量和内生变量个数一致,模型恰好识别,所以两阶段最小二乘法和GMM的估计结果是一致的。面板工具变量的第一阶段和第二阶段的模型分别表示如下:

五、实证分析

(一)研究样本和数据来源

本文选取美国晨星公司13分类中的开放式股票型基金在2017年1月1日至 2019年12月31日期间的数据为样本,剔除数据中存在缺失的样本。由于气温指数主要采用的是“北上广深”四个城市相关数据,因此基金的选择上也剔除所在地非“北上广深”的数据,最终数据包含495只基金样本和287000个观察值。基金持仓变化借鉴曲荣华(2014)运用基金日收益率以及中证100指数、中证200指数以及中证500指数来预测每日的基金倉位,在此基础上得到基金的日持仓变化,并作为基金管理者情绪的数据。天气数据来源于WU网站14,基金净值、基金规模、选时能力、选股能力等数据均来源于choice数据库。

(二)描述性统计量分析

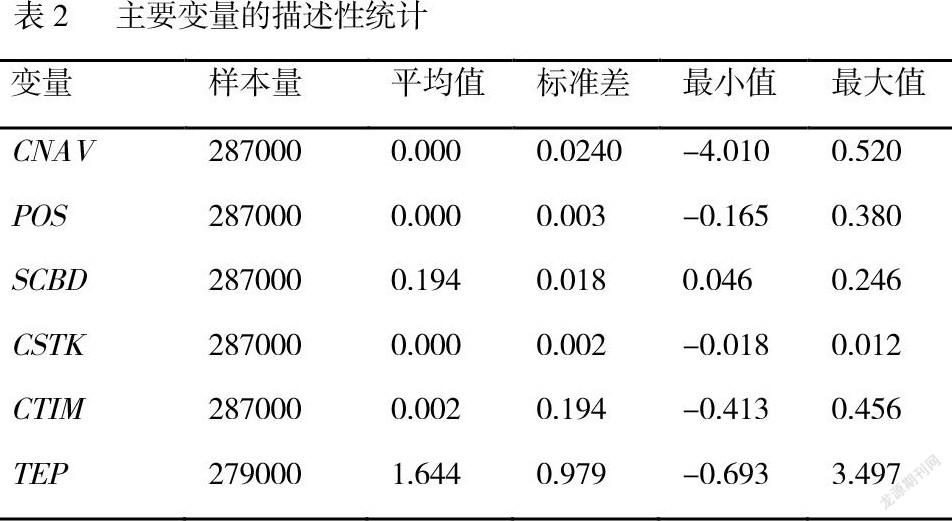

被解释变量、核心解释变量、控制变量以及工具变量的描述性统计结果如表2所示,日持仓差值标准差为0.003,最大值为0.38,最小值为-0.165。由于基金持仓的计算剔除了量纲影响,且是一个以全市场持仓量为基础的相对值,因此基金日持仓差值较小,数据较为合理。

(三)回归结果分析

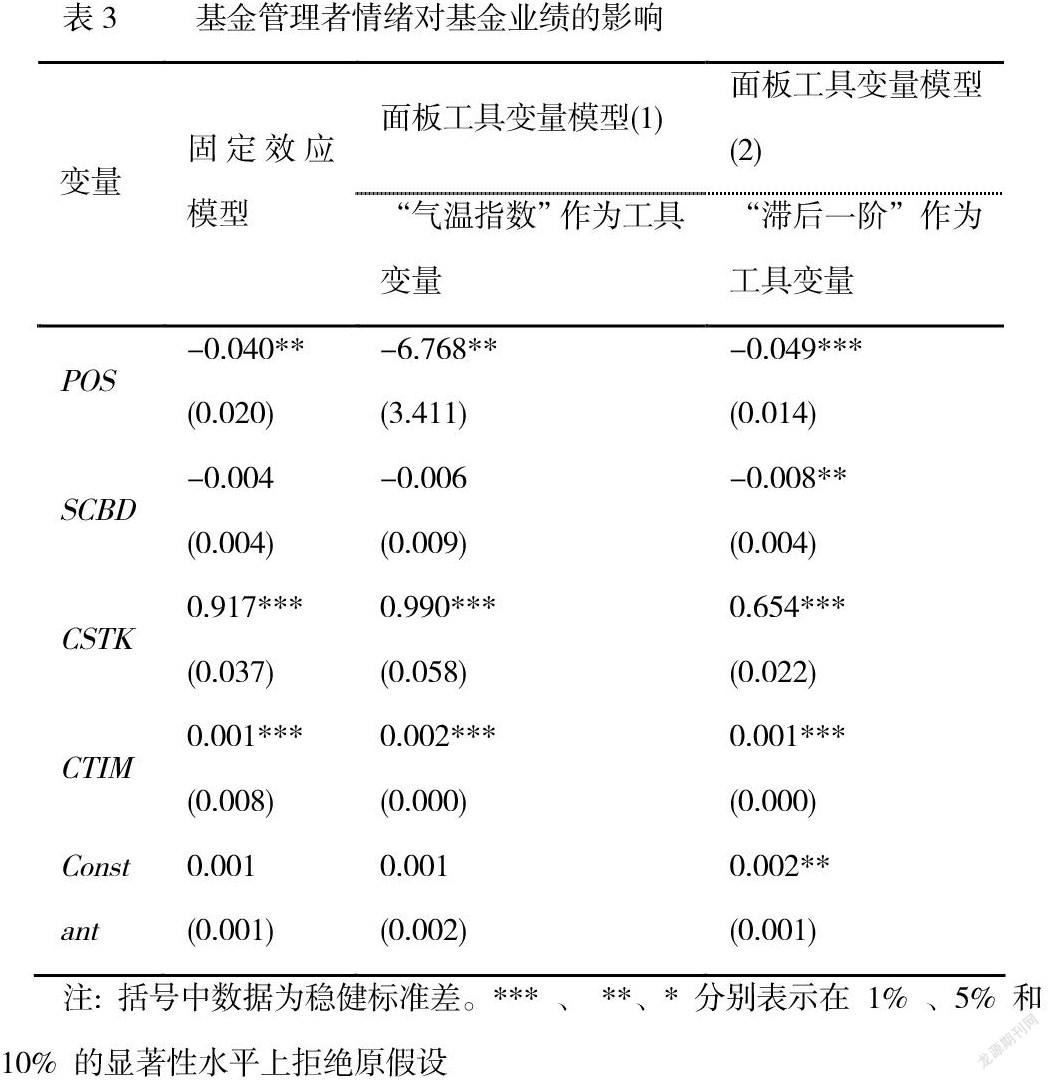

表3第二列为固定效应模型,探讨核心解释变量“基金管理者情绪”以及控制变量“基金规模、选时能力、选股能力”与被解释变量基金业绩之间的关系。表3第三列为将“气温指数”为工具变量的面板工具变量模型,表3第四列为以基金管理者情绪的“滞后一阶”作为工具变量的面板工具变量模型。面板工具变量模型(1)和面板工具变量模型(2)均为对固定效应模型做内生性检验,探讨核心解释变量基金管理者情绪与基金业绩之间是否存在互为因果的关系。固定效应模型、面板工具变量模型(1)和面板工具变量模型(2)数据均包含495家开放式股票型基金公司以及287000个观察值。

固定效应模型回归结果显示,基金管理者情绪对基金业绩的影响显著为负,符合理论假设1。这说明,基金管理者短期会受到情绪的干扰,不能做出理性的判断。面板工具变量模型(1)结果显示,气温指数作为工具变量与基金业绩之间显著为负,同时面板工具变量模型(2)结果也显示,基金管理者情绪的“滞后一阶”作为工具变量与基金业绩之间也显著为负。内生性检验结果表明了,基金管理者情绪是基金业绩较好的解释变量,在一般情况下,基金管理者情绪越大,基金业绩表现越不佳。

六、稳健性检验

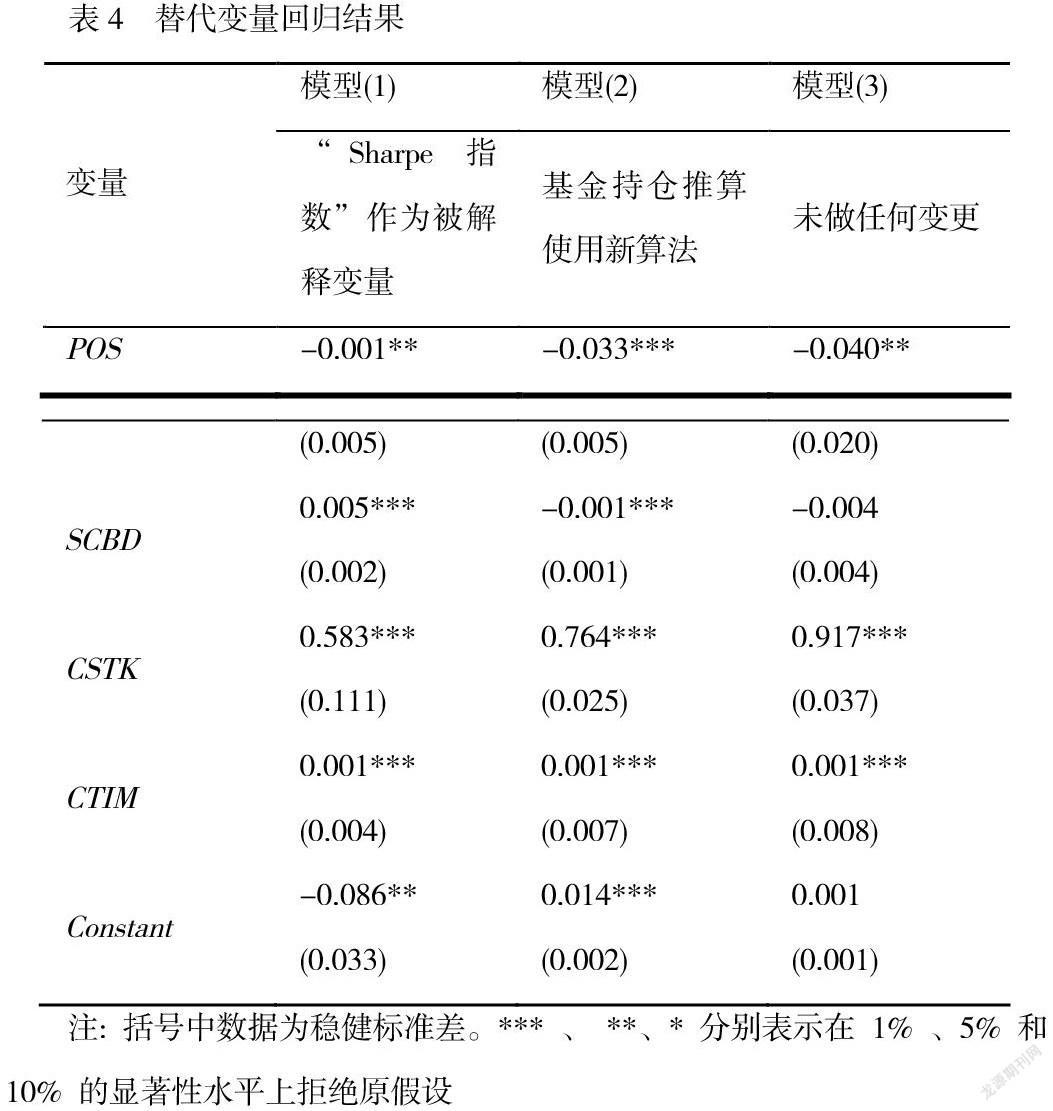

在做稳健性检验时,本文借鉴Sharpe(1966),用Sharpe指数替代基金日净值的一阶差分值作为基金业绩的评级指标。回归结果如表4所示,从模型(1)中可以看出用基金管理者情绪与Sharpe指数之间显著负相关,与前面实证结果保持一致。在解释变量数据获取方面,把基金持有的所有股票按照持有市值大小排列,并按顺序把股票分成三组,分别为“大市值股票组合、中市值股票组合、小市值股票组合”,并以此替代“沪深100、沪深200以及沪深500”作为推算基金持仓的基础,用新算法推算出来的基金日持仓一阶差分值作为基金管理者情绪的代理变量的观察值。回归结果如表4模型(2)所示,可以看出基金管理者情绪依旧与基于业绩之间显著负相关。可以看出,基金管理者情绪短期能够影响基金业绩。

七、结论

本文以国内495只开放式股票型基金为样本,分析基金管理者情绪对基金业绩的影响,得到如下结论:尽管基金管理者作为机构的管理者代表,被认为是理性投资者的代表。但是理论和实证均证明了基金管理者情绪与基金业绩显著为负,即基金管理者是非理性的。由于描述基金管理者情绪的代理变量基金持仓状况与基金业绩之间可能存在互为因果的关系,对此引入“气温指数”作为工具变量,检验发现气温指数与基金业绩之间呈现负相关,因此可以认为,在一般情况下,基金管理者也是市场的噪音交易者,是非理性的。

1 本文基金持仓数据是借鉴参考文献曲荣华(2014),根据基金净值与中证100指数、中证200指数和中证500指数回归得到相对持仓值。

参考文献

[1] Polk C, Sapienza P. The stock market and corporate investment: A test of catering theory[J]. The Review of Financial Studies, 2008, 22(1): 187-217.

[2]Du J , Yi D . Ultimate Corporate Ownership Structures and Capital Structures: evidence from East Asian economies[J]. Corporate Governance An International Review, 2010, 13(1):60-71.

[3] Peress, J., Schmidt, D. Glued to the Tv: Distracted Noise Traders and Stock Market Liquidity[J]. The Journal of Finance, 2020, 75(2): 1083-1133.

[4]吴悠悠. 散户、机构投资者宏微观情绪:互动关系与市场收益[J]. 会计研究, 2017, (11): 86-92+97.

[5] 刘维奇, 刘新新. 个人和机构投资者情绪与股票收益——基于上证a股市场的研究[J]. 管理科学学报, 2014, 17(3): 70-87.

[6] 孔令飞, 刘轶. 个人、机构投资者情绪与证券分析师的乐观偏差——来自中国a股市场的证据[J]. 南方经济, 2016, (5): 66-81.

[7] 刁孝华. 基于行为金融风险投资委托代理关系探讨[J]. 哈尔滨工业大学学报, 2009 (6): 246-248.

[20] Howarth E, Hoffman M. A Multidimensional Approach to the Relationship between Mood and Weather[J]. British Journal of Psychology(1953), 1984(75): 15-23.

[8] Johnson, S. H., La Porta, R., Lopez De Silanes, F., Shleifer, A. Tunnelling[J]. SSRN Electronic Journal, 2000, 29(6): 1559-1573.

[9] Melanie Cao,Jason Wei. Stock market returns: A note on temperature anomaly[J]. Journal of Banking and Finance,2005, 29( 6):1559-1573.

[10]陆静. 中国股票市场天气效应的实证研究[J]. 中国软科学, 2011(06):65-78.

[11] De Long J B , Shleifer A , Summers L H , et al. The Survival of Noise Traders in Financial Markets[J]. The Journal of Business, 1991, 64(1):1-19.

[12]姚德奴,黃学军,杨光.中国机构投资者情绪与股票收益关系研究[J].湖南大学学报(社会科学版),2010,24(06):46-50.

[13] 张宗新, 王海亮. 投资者情绪、主观信念调整与市场波动[J]. 金融研究, 2013, (4): 142-155.

[14] 肖欣荣, 徐俐丽. 基金经理过度自信与个人特征研究——基于中国证券投资基金的数据[J]. 上海金融, 2015, (9): 81-86.

[15] 曲荣华, 马莉媛, 詹从赞, 童行伟. 基金仓位估算的修匀模型[J]. 数理统计与管理, 2014, 33(5): 932-941.

[16]Sharpe W F . Mutual Fund Performance[J]. The Journal of Business, 1966, 39(S1):119-138.