分析师关注与研发操纵:抑制亦或促进

2020-11-02苑泽明高静楠王培林

苑泽明 高静楠 王培林

【摘要】创新驱动发展战略是提高我国经济发展质量的核心。 然而, 企业投机性研发操纵行为必然会对创新质量带来不利影响。 如何治理这种研发操纵行为就成为社会各界关注的焦点。 选取2008~2018年A股上市公司样本数据, 实证检验分析师关注对研发操纵的影响, 研究结果表明:管理层面对分析师关注的压力会选择迎合性行为, 表现为分析师关注会加剧企业的研发操纵。 基于此, 进一步分析管理层激励方式的调节作用, 发现管理层股权激励负向调节分析师关注和研发操纵的正相关关系, 而管理层薪酬激励对此并无显著影响。 该研究结论对于完善我国市场监管机制、企业内部激励机制以及提升证券分析师分析水平具有一定的启示意义。

【关键词】分析师关注;研发操纵;管理层薪酬激励;管理层股权激励

【中图分类号】F275 【文献标识码】A 【文章编号】1004-0994(2020)20-0023-7

一、引言

创新是引领经济发展的第一动力, 从“大众创业、万众创新”, 到“创新创业创造”, 显示了我国坚定实施创新驱动发展战略的决心。 研发在创新活动中至关重要, 但是研发活动本身的技术复杂性[1-2] , 导致企业与利益相关者之间的信息不对称程度较高, 外界往往无法准确了解企业研发活动, 进而为管理层提供了一定的可操纵空间。 从现有研究看, 管理层进行研发操纵的动机主要体现在以下三个方面:一是攫取政策红利, 在建设创新型国家的背景之下, 企业有可能进行研发操纵来达到创新激励政策的相关标准[3,4] , 以获得税收优惠和政策补贴[5] ; 二是迎合利益相关者的业绩预期[6] , 企业为了实现“保盈”[7] 或者达到IPO目标[8] , 通过研发操纵来满足利益相关者的预期; 三是管理层进行薪酬辩护, 为减少投资者等利益相关者对其高薪酬的质疑, 管理者可能会利用研发操纵手段来为其薪酬的正当性提供辩护, 使投资者等利益相关者信服[9] 。 当然, 企业无论出于何种目的进行研发操纵, 产生的影响总是无可避免的。 从国家宏观层面来看, 企业的研发操纵行为会造成国家财税资源流失、会计信息质量下降和创新政策激励效应扭曲[3] ; 从企业微观层面来看, 企业的研发操纵行为会阻碍研发活动效率的提升[10] , 降低研发绩效[5] 和创新产出, 进而影响企业的长远发展[7] 。 因此, 如何对研发操纵进行治理成为一个值得关注的问题。

对于研发操纵的治理, 现有研究主要是从战略特征[11] 、高管持股[12] 、独立董事[13] 等内部治理视角以及机构投资者[14] 、审计师[15] 等外部监督视角展开的。 然而, 分析师关注作为重要的非制度性监督机制, 鲜有文献对于其对研发操纵的影响进行研究。 分析师既是会计信息的使用者, 又是会计信息的提供者, 其对企业内外部信息的分析和解读, 既可以缓解上市公司与利益相关者之间的信息不对称[16,17] , 又能够对管理者发挥一定的监督作用[18] 。 然而, 既有研究发现, 管理层对分析师关注会做出两种截然不同的反应——迎合或是不迎合分析师预测。 一方面, 面对分析师关注带来的短期业绩压力, 管理层考虑到自身利益, 很可能以牺牲企业的长期成长为代价来迎合分析师的业绩预测; 另一方面, 分析师关注度的提高会加大公司对相关信息的曝光度, 处于关注焦点的管理层出于维护自身声誉和企业形象的考虑, 并不会采取迎合分析师预测的行为, 同时还会减少机会主义行为。 分析师关注究竟是抑制还是促进了管理层的研发操纵行为, 尚未有文献对此进行解答。 此外, 管理层激励作为企业重要的内部治理机制, 对管理层的决策行为会产生重要影响。 管理层激励包括采用年薪、奖金和津贴等方式的薪酬激励和采用限制性股票、股票期权和股票增值权等方式的股权激励。 那么, 基于管理层激励方式的异质性, 其对分析师关注与研发操纵的关系会产生何种影响?

为回答以上问题, 本文基于2008 ~ 2018年A股上市公司的数据, 考察了分析师关注对于管理层研发操纵行为的影响。 研究结果表明, 分析师关注会加剧企业研发操纵。 基于此, 本文进一步分析了管理层激励对于分析师关注和研发操纵关系的调节作用。 研究发现, 股权激励能够抑制管理层面对分析师关注所带来的短期业绩压力而进行的研发操纵行为, 管理层薪酬激励则无显著影响。

本文的研究贡献主要体现在以下几个方面:①丰富了分析师在企业层面所发挥作用的相关研究。 与以往研究不同, 本文以管理层研发操纵行为作为切入点, 探讨了分析师关注在企业研发活动中产生的影响, 为分析师负面效应相关研究提供了有益增补。 ②拓展了企业研发操纵的相关研究。 本文对于研发操纵的手段、动机以及经济后果等进行了归纳总结, 并探讨了分析师关注这一外部因素對于研发操纵行为的影响。 ③本文基于管理层激励方式的异质性, 检验了薪酬激励和股权激励两种激励机制对于分析师关注和研发操纵之间关系的调节效应。 上述研究能够为我国资本市场监管机制的健全提供一定的政策参考, 并且对于完善企业内部激励机制、促进企业长远发展具有一定的启示意义。

二、文献回顾

1. 分析师关注。 分析师在资本市场中发挥的作用一直是学术界关注的焦点, 其中关于分析师的积极作用得到了大量的实证检验。 分析师既可以对上市公司公开披露的信息进行识别、解读[19] , 又能够通过多种渠道获取公司未公开披露的信息, 从而向市场传递增量信息, 提高信息透明度, 提升资本市场运行效率[20] 。 此外, 分析师关注对于管理层超额薪酬[21] 以及违规披露行为[22] 等起到一定的抑制作用。 但是, 分析师关注并不一定都是起到积极作用, 也有学者发现分析师关注存在负面效应。 已有文献研究发现:分析师关注带来的业绩压力会对企业创新绩效产生不利影响[23] ; 在特定情境下分析师监督功能的缺失会加剧企业的过度投资[24] 和提高企业的代理成本[25] 。

2. 研发操纵的手段与动机。 从研发操纵的手段来看, 现有研究将其大致分为三种:第一种是通过相关会计科目调整来进行操纵, 即扩大研发费用的归集范围[26,27] ; 第二种是通过研发投资决策来进行操纵, 即对实际的研发活动进行调整[7] ; 第三种是利用研发支出资本化的相关准则漏洞进行操纵, 即根据管理层的需求, 主观地对选择研发支出资本化还是费用化的会计政策进行操纵[9] 。 企业投机地操纵研发的行为会降低会计信息质量[3] , 并且降低研发绩效[5] , 对企业的未来经营业绩和市场价值带来消极影响[7] 。

从研发操纵的动机来看, 现有研究主要从攫取政策红利[3,4] 、迎合预期业绩[6] 以及满足自身私利[9] 等三个方面展开研究。 对于攫取政策红利方面, 企业为了享受国家的税收减免和政策补贴, 会通过研发操纵以使企业达到国家创新激励政策相关标准, 例如高新技术认定等政策[5] 以及研发费用加计扣除政策[4] ; 对于迎合预期业绩方面, 朱红军等[7] 认为, 处于盈亏和持续增长临界值的企业会出于“保盈”动机利用研发活动来操纵利润。 黄亮华、谢德仁[8] 研究指出, IPO前企业会根据管理层的需求, 利用研发支出资本化还是费用化的会计政策漏洞进行研发操纵, 达到其实现IPO的会计业绩要求; 对于满足自身私利方面[9] , “薪酬辩护假说”指出, 企业管理者需要为自己的高薪酬和未来薪酬的增长提供可接受的辩护理由, 管理者为了减少外界对于自己高薪酬的质疑, 可能会利用研发操纵为其提供业绩支撑。

三、理论分析和研究假设

分析师关注的“压力假说”认为, 面对分析师盈余预测所带来的业绩压力, 管理层容易选择短视行为, 进而损害企业的长远价值[23] 。 我国相关研究也表明, 分析师会在资本市场中扮演施压者的角色[28,29] 。 分析师的预测在一定程度上反映了市场预期, 如果企业业绩与分析师的盈余预测之间出现较大差距, 会导致部分投资者出现焦虑情绪进而抛售股票, 随之而来的“羊群效应”可能会导致企业股价大幅波动; 同时, 也会导致股东对于管理层能力和公司经营状况的质疑, 这会给公司管理层造成一定的市场压力。

基于迎合理论, 管理层在面对由分析师发布的盈余预测报告带来的短期业绩压力时, 出于自身利益考量, 往往会采取一些措施来迎合分析师的盈余预测。 随着会计监管对于违规行为惩处力度的不断加大, 管理层进行财务舞弊等提升短期业绩的投机行为可能存在较大风险。 此时, 可供选择的投机行为之一就是研发操纵。 一方面, 基于信息不对称理论, 研发信息作为企业的内部信息具有较高的隐蔽性, 外部市場难以准确获取企业研发信息, 这就为具有信息优势的企业管理层提供了操纵空间, 且不易被监管者发现; 另一方面, 基于“经理人短视假说”, 囿于研发活动周期长和风险高的特性, 研发项目往往在短期内难以获得收益, 而面临短期市场业绩压力时, “短视”的管理层更愿意牺牲长期利益而去满足短期收益目标。 因此, 部分管理者为粉饰业绩, 会依据主观判断而非客观研发生产情况对研发支出资本化还是费用化予以操纵来增加当期利润。 此外, 管理层还可以通过研发操纵手段来达到相关创新激励政策的申请或者认定条件, 进而获取一定的税收优惠或者政府补助。 可见, 管理层选取研发操纵这一兼具低成本性和高隐蔽性的手段, 可以快速方便地实现短期业绩目标。 因此, 基于分析师关注的“压力效应”, 本文提出如下假设:

H1a:在其他条件不变的情况下, 分析师关注会加剧企业研发操纵。

从分析师关注的治理功能来看, 其对管理层行为的约束作用有助于降低研发操纵发生的可能性。 一方面, 基于公司治理理论, 分析师关注作为重要的外部监督治理机制, 会提高管理层受公众监督的程度, 从而增大管理层违规被稽查的风险。 在这种情境下, 管理层基于投机目的做出的不当行为一旦被曝光, 会损害其声誉并降低其在经理人市场的议价能力。 因此, 管理层为了维护自己的声誉和职业价值, 会减少机会主义行为。 另一方面, 从分析师的行业特长来看, 分析师能够利用自己专业能力对搜集到的内外部信息进行分析和解读。 研发活动具有较高的技术复杂性, 外部利益相关者往往对其缺乏准确的认知, 因此为管理层的投机行为提供了一定的空间。 然而, 分析师却能发挥自己搜寻、解读信息的专业能力, 对企业的研发活动相关信息进行搜寻和分析, 向投资者提供研发活动的深层次信息, 从而缓解管理层与利益相关者之间的信息不对称, 缩小研发活动的可操纵空间。 因此, 基于分析师关注的“治理效应”, 本文提出如下假设:

H1b:在其他条件不变的情况下, 分析师关注会抑制企业研发操纵。

四、研究设计

1. 样本来源。 本文选取的研究样本是2008 ~ 2018年A股上市公司, 并进行以下数据处理:①剔除研发数据未披露和分析师数据缺失的样本; ②剔除金融保险行业和ST标识的样本; ③剔除存在极端值和异常值的样本。 为减小极端值的影响, 对相关变量进行上下1%水平上的缩尾处理。 经过以上数据处理后, 共得到10104个样本数据。 研究数据来源于 WIND数据库和CSMAR数据库。 本文的计量分析软件为Stata 13.0。

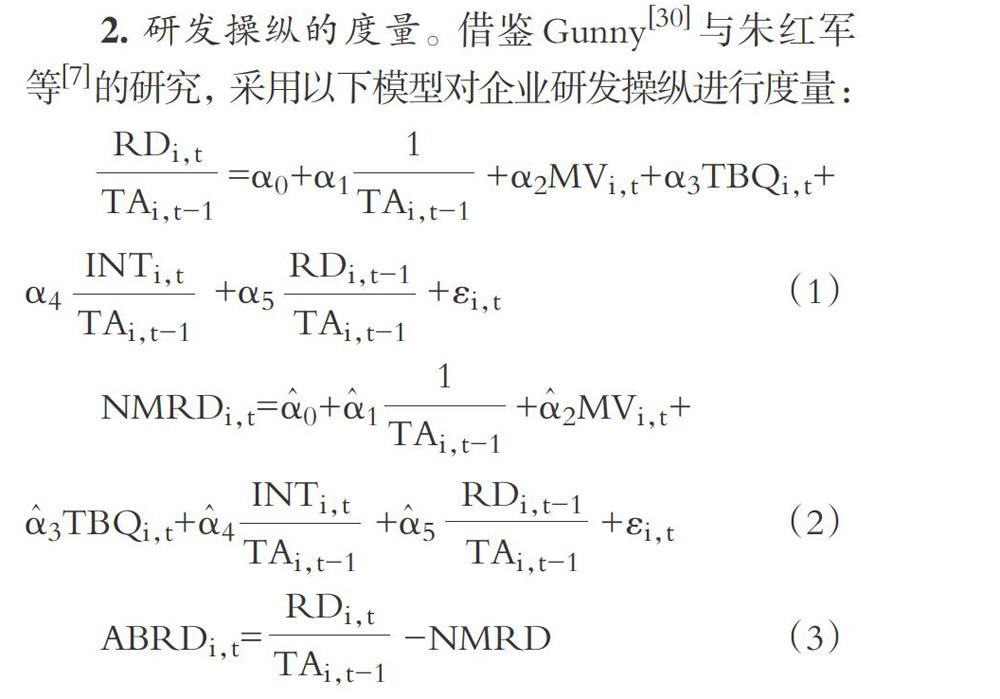

2. 研发操纵的度量。 借鉴Gunny[30] 与朱红军等[7] 的研究, 采用以下模型对企业研发操纵进行度量:

在上述模型中:TA为总资产; RD为研发支出; MV为企业市值取对数; TBQ为企业托宾Q值; INT为营业利润; NMRD是根据模型估计得到的正常研发支出; ABRD则为企业的异常研发支出即研发操纵部分。 本文将异常研发支出(ABRD)取绝对值构造研发操纵变量RDIN来检验分析师关注与研发操纵的关系。

3. 研究模型与变量定义。 借鉴 He等[23] 和李春涛等[31] 的研究, 本文构建了如下基本检验模型:

在模型(4)中, 本文控制了企业规模(SIZE)、财务杠杆(LEV)、董事会规模(INBOA)、独立董事比例(INDEPEN)、研发强度(RD)、审计事务所(BIG4)、扭亏动机(LOSS)、股权集中度(TOP1)、现金流(CFLOW)、企业性质(SOE)、上市时间(AGE)等变量。 此外, 本文还控制了行业效应和年度效应来进行回归。 具体的变量定义见表1。

五、实证分析

1. 描述性统计。 表2列示了变量的描述性统计结果。 由统计结果可知, 研发操纵(RDIN)的均值为0.008, 最大值为0.075, 说明样本企业研发操纵的平均水平为0.008, 其中个别企业的研发操纵水平高达0.075; 分析师关注(COVERAGE)的标准差为9.415, 表明不同企业间的分析师关注度差异较大。

2. 相关性分析。 本文对主要变量进行了Pearson相关系数检验。 从表3可看出, 分析师关注与企业研发操纵的相关系数显著为正, 且显著性水平达到1%, 初步验证了H1a。

3. 回归分析。 对模型(4)进行回归, 结果如表4所示。 列(1)列示了不加入控制变量的检验结果, 可知分析师关注与企业研发操纵的相关系数为0.00014且在1%的水平上显著; 在加入控制变量后, 如列(2)所示, 分析师关注与企业研发操纵的相关系数为0.000114且在1%的水平上显著。 以上结果表明, 分析师关注与企业研发操纵正相关, H1a得到验证。

4. 内生性检验。 研发操纵与分析师关注间可能存在互为因果引起的内生性问题。 根据以往文献, 企业股票是否为重要的指标成分股与企业的研发操纵没有直接相关关系, 但会对分析师关注有一定的影响。 因此, 本文为解决内生性问题, 参考李春涛等[31] 的研究, 选取沪深300指数成分股这一变量(HUSHEN300)作为分析师关注的工具变量, 采用两阶段最小二乘法进行检验。 检验结果如表5所示, COVERAGE的回归系数为 0.000433, 在 1%的水平上显著为正, 表明本文在控制内生性问题之后, 所得结论与前文结论基本一致。

5. 稳健性检验。 为检验结论的稳健性, 分别进行如下稳健性检验:①用分析师发布的研报数量(RE-coverage)作为分析师关注的衡量指标进行回归。 ②调整样本期间再次检验。 由于2008年金融危机可能导致数据存在偏差, 因此本文剔除2008年的样本数据再次进行回归, 验证2009 ~ 2018年这一样本期间分析师关注对研发操纵的影响。 ③采用Tobit模型对其进行回归。 上述检验结果与前文回归结论基本一致, 限于篇幅具体回归结果不再列示。

六、进一步研究

前文实证结果显示, 分析师关注与研发操纵具有顯著的正相关关系, 即分析师关注会加剧企业管理层的研发操纵行为。 可见, 外部分析师关注加大了管理层的短期业绩压力, 会使得管理层基于迎合动机而进行研发操纵。 那么, 如何抑制管理层的这种短期机会主义行为, 从而维护企业的长远发展, 是值得进一步研究和分析的问题。

既有研究发现, 管理层激励作为公司重要的内部治理机制, 会影响管理层的行为与决策。 由于委托代理问题的存在, 股东为预防管理层的投机行为和道德风险, 会对管理层进行激励来缓解代理问题, 从而维护股东权益。 管理层激励包括两种方式:①管理层薪酬激励, 即采用年薪、奖金和津贴等方式进行激励, 主要体现为短期激励。 这种以货币为基础的薪酬激励往往以企业短期的经营业绩为基础进行设计, 会导致管理层更关注眼前的短期利益, 容易诱发“短视”行为。 ②管理层股权激励, 通常采用限制性股票、股票期权和股票增值权等方式, 主要体现为长期激励[32] 。 根据委托代理理论, 基于股权的激励方式可以使管理层与股东利益趋同, 进而减少管理层的机会主义行为, 促使企业管理层能够从企业的角度出发做出有利于企业长远发展的决策。 那么基于管理层激励方式的异质性, 其对分析师关注与研发操纵的关系会产生何种影响?

由于薪酬激励受企业短期经营业绩的影响, 在分析师盈余预测报道所带来短期业绩压力的影响下, 会增强管理层的“短视”动机, 因此, 为追求自身利益最大化, 处于薪酬激励机制下的管理层选择兼具低成本性和高隐蔽性的研发操纵行为来迎合分析师预测的可能性大大增加。 基于此, 提出如下假设:

H2:在其他条件不变的情况下, 薪酬激励正向调节分析师关注对研发操纵的促进作用。

管理层股权激励能够将管理层利益与企业的经营风险和长期利益相联系, 使得管理层个人利益与股东利益趋于一致, 管理层更为注重企业长期的经济效益, 从而缓解因分析师预测所带来的短期业绩压力对管理层行为的影响。 股权激励下企业管理层既分享企业利益又承担企业风险, 会减少自身“短视”行为, 故不会为了迎合分析师盈余预测而选择损害企业长远发展的研发操纵行为。 基于此, 提出如下假设:

H3: 在其他条件不变的情况下, 股权激励负向调节分析师关注对于研发操纵的促进作用。

基于以上分析, 本文构建模型(5)和模型(6)来检验不同的管理层激励方式对于分析师关注和研发操纵之间关系的调节作用, 模型如下:

表6所列示的不同分组的组间均值检验显示, 股权激励较强的企业(SJ=1)研发操纵程度略低于股权激励较弱(SJ=0)的企业, 薪酬激励较强的企业(PJ=1)研发操纵程度略低于薪酬激励较弱(PJ=0)的企业, 且各变量的组间差异检验T值均显著, 为后文的调节效应检验提供了基础依据。

利用模型(5)和模型(6)对H2和H3进行检验, 结果如表7所示。 由不加入控制项的列(1)和加入控制项的列(2)可知, 分析师关注和薪酬激励的交互项(COVERAGE×INP)与研发操纵的相关系数不显著, 说明薪酬激励不会对分析师关注和研发操纵的关系产生显著影响, H2不成立; 由不加控制项的列(3)和加入控制项的列(4)可知, 分析师关注和股权激励的交互项(COVERAGE×INSHARE)与研发操纵的相关系数在5%的水平上显著为负, 说明股权激励负向调节分析师关注和研发操纵的正相关关系, 即股权激励对于分析师关注的“压力效应”起到了一定的抑制作用, H3得证。

七、结论

本文选取2008 ~ 2018年A股上市公司的数据, 考察了分析师关注对管理层研发操纵行为的影响。 研究结果表明, 分析师关注会加剧企业管理层的研发操纵行为。 考虑到研发操纵对企业长期经营发展带来的不利影响, 如何对此进行干预成为本文进一步研究的主题。 基于此, 本文进一步分析了管理层激励对于分析师关注和研发操纵之间关系的调节作用。 研究发现, 管理层股权激励能够抑制管理层面对分析师关注所带来的短期业绩压力而进行的研发操纵行为, 而管理层的薪酬激励对此并无显著影响。

本文的研究具有一定的启示:①对于监管层来说, 应当加大对上市公司管理层投机行为的监管力度, 细化研发活动相关的规则条款, 完善各项监督机制。 具体来说, 对于研发支出资本化的条件设定量化标准, 缩小单一定性规定带来的主观判断空间; 细化对创新激励政策的申请和认定流程的监管, 加大对于企业骗补行为的处罚力度。 ②对于企业来说, 应避免以单一的当期业绩作为考核管理层能力的方法, 降低管理层短期市场压力, 进而减少管理层的“短视”行为; 可以采用多元化的激励机制, 提高管理层持股水平, 使其更为关注企业的长远发展。 ③对于证券分析师行业来说, 在分析师盈余报告中, 对于一些研发占比较高的科技型企业, 应对其研发活动相关信息进行积极的搜寻与解读, 降低管理层与利益相关者的信息不对称程度, 提升利益相关者对于研发活动等长期项目未来价值的理解和管理层努力程度的有效评估, 避免管理层利用研发操纵活动骗取投资者信任的问题出现。

【 主 要 参 考 文 献 】

[ 1 ] Aghion P.,Reenen J.,Zingales L.. Innovation and institutional ownership[ J].American Economic Review,2013(1):277 ~ 304.

[ 2 ] Xu C.,Yan M.. Radical or incremental innovations: R&D investment around CEO retirement[ J].Journal of Accounting,Auditing & Finance,2014(4):547 ~ 576.

[ 3 ] 万源星,许永斌.高新认定办法、研发操纵与企业技术创新效率[ J].科研管理,2019(4):54 ~ 62.

[ 4 ] 贺康,王运陈,张立光等.税收优惠、創新产出与创新效率——基于研发费用加计扣除政策的实证检验[ J].华东经济管理,2020(1):37 ~ 48.

[ 5 ] 杨国超,刘静,廉鹏等.减税激励、研发操纵与研发绩效[ J].经济研究,2017(8):110 ~ 124.

[ 6 ] 王菁,徐小琴,孙元欣.期望绩效差距对公司研发行为的影响——基于中国上市公司的实证分析[ J].经济经纬,2016(1):120 ~ 125.

[ 7 ] 朱红军,王迪,李挺.真实盈余管理动机下的研发投资决策后果——基于创新和税收的分析视角[ J].南开管理评论,2016(4):36 ~ 48+86.

[ 8 ] 黄亮华,谢德仁.IPO前的业绩压力、现金流约束与开发支出会计政策隐性选择[ J].南开管理评论,2014(6):72 ~ 82+138.

[ 9 ] 谢德仁,姜博,刘永涛.经理人薪酬辩护与开发支出会计政策隐性选择[ J].财经研究,2014(1):125 ~ 134.

[10] 王兰芳,王悦,侯青川.法制环境、研发“粉饰”行为与绩效[ J].南开管理评论,2019(2):128 ~ 141+185.

[11] 楚有为.公司战略与研发支出会计政策选择[ J].南京审计大学学报,2018(5):44 ~ 53.

[12] 姜博,郑登津,汤晓燕.高管持股变动与开发支出会计政策选择[ J].投资研究,2014(12):56 ~ 73.

[13] 胡元木,刘佩,纪端.技术独立董事能有效抑制真实盈余管理吗?——基于可操控R&D费用视角[ J].会计研究,2016(3):29 ~ 35+95.

[14] 李昊洋,程小可.投资者调研与创业板公司研发资本化选择[ J].财贸研究,2018(3):90 ~ 99.

[15] 楚有为.审计师行业专长对研发活动盈余管理的监督效应[ J].商业研究,2018(2):89 ~ 97.

[16] Healy P. M., Palepu K. G.. Information asymmetry, corporate disclosure, and the capital markets: A review of the empirical disclosure literature[ J].Journal of Accounting and Economics,2001(1):405 ~ 440.

[17] Cheng Q., Du F., Wang X., et al.. Seeing is believing: Analysts' corporate site visits[ J].Review of Accounting Studies,2016(4):1245 ~ 1286.

[18] Mark H. Lang, Karl V. Lins, Darius P. Miller. Concentrated control, analyst following, and valuation: Do analysts matter most when

investors are protected least?[ J].Journal of Accounting Research,2004(3):589 ~ 623.

[19] Lehavy R., Li F., Merkley K.. The effect of annual report readability on analyst following and the properties of their earnings

forecasts[ J].Accounting Review,2011(3):1087 ~ 1115.

[20] 姜超.證券分析师、内幕消息与资本市场效率——基于中国A股股价中公司特质信息含量的经验证据[ J].经济学(季刊),2013(2):429 ~ 452.

[21] Chen T., Harford J., Lin C.. Do analysts matter for governance? Evidence from natural experiments[ J].Journal of Financial Economics, 2015(2):383 ~ 410.

[22] Dyck A., Morse A., Zingales L.. Who blows the whistle on corporate fraud?[ J].Journal of Finance,2010(6):2213 ~ 2253.

[23] He J., Tian X.. The dark side of analyst coverage: The case of innovation[ J].Social Science Electronic Publishing,2013(3):856 ~ 878.

[24] 张莹.分析师跟进能否发挥外部治理作用——基于两权分离与过度投资关系的实证分析[ J].经济经纬,2019(2):102 ~ 109.

[25] 叶云龙,江诗松,鞠芳辉.分析师关注的治理功能悖论:中国的逻辑——基于A股上市公司的经验证据[ J].财经论丛,2019(6):53 ~ 62.

[26] 孙刚,孙红,朱凯.高科技资质认定与上市企业创新治理[ J].财经研究,2016(1):30 ~ 39+82.

[27] 安同良,周绍东,皮建才.R&D补贴对中国企业自主创新的激励效应[ J].经济研究,2009(10):87 ~ 98+120.

[28] 张芳芳,陈习定.分析师覆盖与真实活动操控——来自中国上市公司的证据[ J].经济管理,2015(9):92 ~ 102.

[29] 戴国强,邓文慧.分析师关注度对企业投资决策的影响[ J].金融经济学研究,2017(3):107 ~ 116.

[30] Gunny K. A.. The relation between earnings management using real activities manipulation and future performance: Evidence from meeting earnings benchmarks[ J].Contemporary Accounting Research,2010(3):855 ~ 888.

[31] 李春涛,宋敏,张璇.分析师跟踪与企业盈余管理——来自中国上市公司的证据[ J].金融研究,2014(7):124 ~ 139.

[32] 杨永兰.薪酬激励、股权激励与上市公司业绩——基于我国沪深上市公司数据的实证研究[ J].技术经济与管理研究,2018(7):12 ~ 16.