2018年度中国新闻出版上市公司绩效数据分析

2020-07-04朱静雯蓝恬恬羊晚成陆朦朦

朱静雯 蓝恬恬 羊晚成 陆朦朦

[摘 要] 采用资产规模、现金能力、盈利能力、运营能力、偿债能力、成长能力6个二级指标和24个三级指标,基于突变理论和熵权法建立评价模型,并运用该模型对2018年度28家新闻出版上市公司财务绩效数据进行分析。全文从新闻出版上市公司概观、绩效数据排行榜、绩效数据指标分析三个方面阐述我国新闻出版上市公司现状,以期为相关研究和实践提供参考。

[关键词] 新闻出版 上市公司 绩效数据 中国

[中图分类号] G237[文献标识码] A[文章编号] 1009-5853 (2020) 03-0017-12

[Abstract] This paper applies 6 second-level indicators and 24 third-level indicators of asset size, cash flow capacity,profitability, operating capacity, solvency, growth capacity, based on catastrophe theory and entropy weight method to establish an evaluation model, and uses this model to analyze the financial performance data of 28 listed companies in the press and publication for 2018. The full text elaborates the current situation of Chinas listed companies in the press and publication from three aspects: overview of press and publishing companies, performance data rankings, performance data index analysis, with a view to providing reference for relevant research and practice.

[Key words] Press and publishing Listed company Performance data China

1 中國新闻出版市场概观

1.1 新闻出版市场总体保持增长

2018年,中国图书零售市场依旧乐观,销售码洋达894亿元,同比增长11.3%,但不同零售渠道却呈现截然不同的态势。网店渠道图书零售近年持续高速增长,带动我国图书零售市场不断升温,2018年网上书店增长贡献率高达125.27%;与此同时,实体店图书零售增速放缓,甚至出现下滑趋势。数据显示,2018年网店销售规模为573亿元,增速达24.7%;实体店销售图书规模321亿元,同比下降6.69% [1]。

在数字载体及内容呈现技术不断升级的背景下,国民阅读率持续提升,而数字阅读载体接触率增长显著。2018年,我国新闻出版传媒上市公司升级数字载体及数字阅读设备,出版物不断趋向小屏化、碎片化,融合进程加速。与此同时,纸质出版物阅读率仍在下滑,对以纸质出版为主营业务的新闻出版上市公司的业绩产生较大影响。

随着有声书阅读平台的不断出现,我国国民听书率增长显著。2018年,我国成年人听书率为26.0%,较2017年提高3.2%;未成年人听书率为26.2%,较2017年提高3.5%。其中,在“移动有声书App平台”上听书的国民比例为11.7%;在“广播”平台上听书的国民比例为6.4% [2]。听书率的提升表明出版企业依托技术加速媒体融合,有声书阅读平台发展愈加成熟。

2018年,新闻出版领域IPO速度放缓,截至2018年底,新闻出版传媒上市公司数量维持在28家,与2017年度持平。从新闻出版传媒上市公司近年的增减数量来看,新闻出版公司IPO数量增长有所放缓。

1.2 政策环境持续向好

十九大以来,国家对文化产业的发展十分重视,倡导文化自信、文化繁荣。出版传媒作为文化产业的重要组成部分,成为国家重点支持的产业之一。2018年,正值改革开放40周年,相关法律法规陆续出台,税收优惠不断加码,机构改革持续进行,在一系列政策支持下,出版产业面临新的发展契机。2018年4月发布的《关于调整增值税税率的通知》将原图书、报纸、杂志、音像制品、电子出版物11%的增值税税率下调为10%;同年6月,财政部、国家税务总局确定免征图书批发、零售环节增值税,并对7类出版物实行增值税100%先征后退,2类出版物增值税50%先征后退的政策。2018年,中央财政向中央文化企业注资15亿元,相较于2017年提高15%。资金主要用于为一批中央文化企业、出版集团提供国家资本金,鼓励和支持文化出版企业进行融合发展,推进文化产业繁荣进程。

1.3 融合发展持续深耕

随着媒介融合发展的不断深入,新闻出版上市公司在技术研发领域投入力度不断加大,“内容+技术”数字化运营模式成为常态,并呈现运营规模化、出版形态多样化、盈利模式多元化态势。首先,阅读智能化,电子阅读器再升级。掌阅科技于2018年发布最新一代的电子阅读器——iReaderT6和集读写一体化的超级智能本——iReader Smart。其次,人工智能技术开始应用于出版领域。新华网于2018年投入多项智能化升级项目,引入 MOCO交互式智能视频摄制系统,利用技术升级启用MR智能演播厅,升级新华睿思数据云图分析平台,拓展生物传感技术应用场景。第三,有声内容产品持续投入,发展日趋成熟。致力于持续引入优质有声内容,丰富内容引进渠道,“掌阅”App在2018年引进包括《围城》《白鹿原》等一系列自带流量的IP资源,并通过数字技术集成有声内容产品。

1.4 进军知识服务与在线教育领域

除了知识性内容收费和版权输出,新闻出版上市公司积极开拓新型盈利渠道,向知识服务与在线教育领域进军。新华网在智能分析技术基础上,依托权威媒体平台和强大的专家队伍,开拓新华睿思数据云图分析平台,累计大数据资源已超350亿条,为政府部门以及企事业单位提供专门化、智能化的信息服务。中国科传借助自身优势,积极向专业学科知识库、数字教育综合服务、医疗健康大数据三大业务领域拓展,其中,医学知识服务云平台——“中科医库”已获取资源8000多例,服务机构用户达上百家。

凤凰传媒致力云课堂3.0版本的打造,已实现凤凰数字教材、凤凰易教、凤凰作业本等在线教育产品的联合部署。2018年,凤凰学易营收达到12765万元,同比增长35.98%;新華文轩旗下“一起教”“AR教辅”“AR妙懂课堂工具箱”等在线教育产品不断扩展。2018年,公司教育信息化和教育装备业务销售收入为7.56亿元,同比增长23.74%。

1.5 线下场景式消费不断升级

伴随数字出版市场规模的扩张以及媒介融合的深入发展,上市公司布局的线下门店都面临如何提升实体书店销量、扩大线下门店品牌影响力的问题。随着智能化和场景化消费的兴起,为新闻出版上市公司线上线下联动式图书消费方式提供契机。首先,智能化消费促进上市公司电商业务收益激增。2018年,长江传媒稳步推进“智慧书城”项目,报告期内其电商业务销售额达1.22亿元,同比增长 351.12%。其次,搭建“文化+”场景,实现场景式消费。新华传媒2018年努力打造特色“上海文化”平台——“市民文化客厅”,分布在22家门店中,助力上海“红色文化”“海派文化”“江南文化”等都市文化的传播。

1.6 资本助力全产业链延伸

借资本之力,新闻出版上市公司持续拓展业务领域,打造完整产业链。新华文轩旗下的“文轩投资”投融资平台在2018年开展一系列资本运营业务,涉及直接投资和股权投资基金等业务,平台投融资能力和金融管理能力渐趋成熟,2018年实现基金管理规模约15亿元。读者传媒以5598万元收购控股甘肃文化出版社有限责任公司100%股权,通过收购,读者传媒能够利用出版社原有资源,结合自身优势完善专业出版业务板块,提升集团影响力和内容创造力。时代出版与故宫博物院、深圳广电集团、阅文集团、懒人在线、北京电影学院等机构实现跨领域的战略合作,向文化商品、培训、科技孵化、影视等产业扩张,2018年,公司文化商品营业收入约为29亿元,培训、科技孵化、影视收入为5842万元。皖新传媒出资2000万元成立安徽皖新资本管理有限公司,实现“产业+金融”运营模式创新,同时,出资500万元设立东阳蓝狮子影视传媒有限公司,开拓影视传媒新业态,实现产业链进一步整合扩张。

2 新闻出版上市公司绩效数据排行榜

本部分排行榜采用资产规模、现金能力、盈利能力、运营能力、偿债能力、成长能力6个二级指标和24个三级指标,运用基于突变理论和熵权法评价模型,对2018年度28家新闻出版上市公司财务绩效数据进行排名。本文使用数据均来自各样本公司的2018 年年度财务报告。

2.1 新闻出版上市公司综合绩效数据

2.1.1 综合绩效数据排名

在2018年新闻出版上市公司绩效排名中,凤凰传媒凭借其良好的表现在综合得分上超越中文传媒,以92.92分的绩效值打破中文传媒蝉联冠军之路,成功问鼎。与2017年相比,28家新闻出版上市公司整体表现良好,头尾部公司差距不大。浙数文化和人民网较2017年排名分别提升6位和7位。但与2017年相比,新经典和华闻传媒排名则不尽如人意,前者从第6名下降至第23名,后者从16名下降至27名。

2.1.2 资产规模排名

2018年,中文传媒总资产达237.3亿,绩效排名超越中南传媒在新闻出版上市公司中夺得第一。在28家新闻出版上市公司中,掌阅科技资产规模绩效值提高6.09,而华闻传媒资产规模绩效值降低6.38,其余26家公司的资产规模水平与2017年基本持平。2018年,28家新闻出版上市公司总资产为2269.52亿,相较于2017资产规模整体扩张,增幅为3.11%。然而,行业内部资产规模差距较大,头部公司的中文传媒与尾部公司的实际资产规模差距显著,绩效值差高达55.36。

2.1.3 现金能力排名

2018年,在28家新闻出版上市公司中,新华网的现金能力拔得头筹,现金能力可促进新闻出版上市公司在资本运营中占据优势地位。同时,2018年新闻出版上市公司的现金能力绩效值与2017年相比,整体呈现上升趋势。2017年夺冠的中文在线则没能保持其在现金能力上的优势,失去冠军之位,排名掉至第23名。

2.1.4 盈利能力排名

2018年,浙数文化主营业务利润率为66.08%,位列第二名的新经典主营业务利润率仅为46.18%。浙数文化的主营业务盈利水平优势显著,远远高于其他新闻出版上市公司。华闻传媒盈利能力自2016年开始逐年降低,从2016年的绩效排名首位掉至末位。在28家新闻出版上市公司中,总资产呈正增长的公司数量和2017年保持一致;净资产呈现正增长的共有22家公司;净利润共有17家呈现正增长。总体而言,2018年新闻出版传媒公司的盈利能力稳步提升,公司经营业绩和管理效能提升。

2.1.5 运营能力排名

在2018年新闻出版上市公司的运营能力绩效排名中,掌阅科技以59.07绩效值蝉联冠军。依据整体绩效值水平,2018年出版上市公司的运营能力出现小幅下滑。从运营绩效值来看,行业内运营能力差距依旧较大。掌阅科技的绩效值为尾部的粤传媒的1.68倍,运营能力远超尾部公司。其中,两者的应收账款周转率分别为9.97%和3.85%,固定资产周转率分别为66.57%和1.49%,差距显著。

2.1.6 偿债能力排名

2018年,出版传媒的偿债能力超越新华文轩、华闻传媒、中文传媒和南方传媒夺得桂冠,绩效值在所有传媒上市公司的排名中位列第五名。天舟文化的偿债能力绩效值从2017年的72.92提升至2018年的95.81,排名提升11名。新闻出版传媒公司行业偿债能力整体获得大幅提升,但位于中下游的公司仍亟需提高。绩效值低于90的公司共有6家公司,与2017相比数量锐减。横向比较看,偿债能力居于尾部公司数量在各子行业中仍较多,仅次于动漫游戏子行业。

2.1.7 成长能力排名

2018年,掌阅科技的成长能力代替新经典位列榜首。人民网、浙数文化和新华文轩绩效排名相较2017年分别提升18名、16名和10名;世纪天鸿的排名则从第五名下滑至16名。相较于2017年,28家新聞出版上市公司中有5家公司成长能力下滑,绩效值增幅为负数,分别为新经典、世纪天鸿、中文在线、博瑞传播以及华闻传媒。从成长能力绩效均值来看,2018年新闻出版上市公司整体的成长能力有所提升,均值从2017年的67.84增至69.31,增幅为2.16%,盈利水平提升,主营业务成长空间进一步拓宽。

2.2 新闻出版上市公司平均绩效分布状况

2.2.1 资产规模平均绩效分布

2018年有10家新闻出版上市公司进入传媒上市公司资产规模TOP30,占比为33.33%,与2017年相比减少1家。横向比较来看,新闻出版上市公司的资产规模在各子行业中具有一定优势,2018年平均绩效值为55.46,高出传媒上市公司资产规模平均绩效4.57,在5个子行业中位列第二,与2017年持平。纵向比较来看,28家新闻出版上市公司资产规模平均绩效相较于2017年提高2.57,行业整体资产规模呈扩张态势。

2.2.2 现金能力平均绩效分布

2018年,在新闻出版传媒上市公司中,共有10家上司公司现金能力跻身传媒上市公司现金能力TOP30,占比为33.33%,与2017年相比增加3家公司,新华网以90.10的绩效值位列传媒上市公司现金能力第三名。

28家新闻出版上市公司现金能力平均绩效值在2018年达81.43,在传媒上市公司5个子行业中排名第一,比整体平均绩效值高出3.76。与2017年相比,现金能力平均绩效值提高10.07,增幅达到14.11%。

2.2.3 盈利能力平均绩效分布

2018年,在传媒上市公司盈利能力绩效排名中,共有8家新闻出版上市公司进入TOP30,占比为26.67%。与2017年的2家相比,进入TOP30的公司数量增加6家,头部公司盈利能力提升速度较快。

2018年新闻出版上市公司盈利能力平均绩效值为83.62,从2017年低于整体平均绩效值到高于整体平均绩效1.6,行业整体盈利能力有所提升。但从排名来看,新闻出版上市公司的平均绩效值在5个子行业中位于第3,与2017年相比提升一名。在低于传媒上市公司整体平均绩效值的44家企业中,新闻出版上市公司占有5家,占比为11.36%,尾部公司动力不足,拉低行业平均盈利能力。

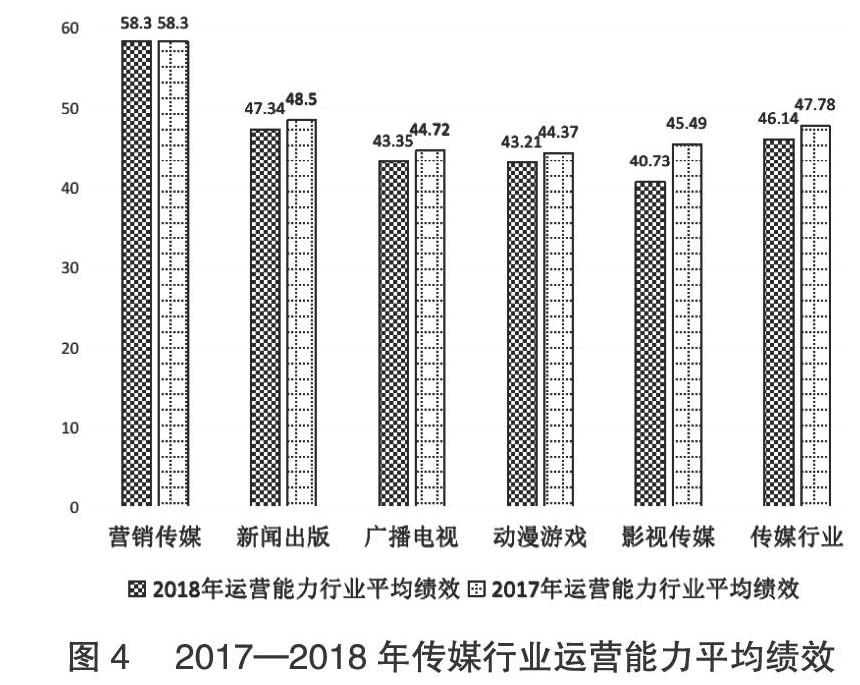

2.2.4 运营能力平均绩效分布

2018年,新闻出版上市公司共有8家进入运营能力绩效排行榜TOP30,占比26.67%,与2017年相比新增2家。2018年新闻出版上市公司的运营能力平均绩效与2017年相比略有下降。但从整个传媒行业的排名来看,与2017年持平,在各子行业中排名第五,与排名第一的营销传媒相差10.96。与2017年相比,两个子行业的绩效值差距进一步扩大。

2.2.5 偿债能力平均绩效分布

28家新闻出版上市公司中,2018年共有9家公司进入传媒上市公司偿债能力TOP30,占比30%,与2017年相比增长2家,占比提高7%。通过横向比较绩效平均值,2018年传媒行业整体偿债能力提升幅度明显,增幅达15.81%。自2017年大幅下降后,传媒行业整体偿债能力开始回升。从子行业来看,新闻出版上市公司总体偿债能力在所有传媒上市公司中不容乐观,排名第四,位于下游。从平均绩效值来看,2018年行业偿债能力平均绩效值为91.62,低于平均水平。但较2017年,偿债能力有所提高,绩效值提高13.63,增幅为17.48%,行业整体经营风险进一步降低。

2.2.6 成长能力平均绩效分布

2018年,共有7家新闻出版上市公司进入传媒上市公司成长能力绩效排行TOP30,占比23.3%,较2017年新增2家,占比提高6.3%。新闻出版上市公司2018年成长能力绩效值为70.77,略高于整体水平。从趋势来看,新闻出版上市公司的成长能力逐年提升,但行业成长速度总体放缓。2018年较2017年提高2.93,增幅为4.32%,有所降低。从排名看,在子行业中排名第三,较2017年提升一名。

3 新闻出版上市公司绩效数据指标分析

3.1 财务绩效数据指标整体分布

以净利润(亿元)为纵坐标,以综合绩效值为横坐标,以资产规模为圆圈半径,得出28家出版上市公司财务绩效分布情况。从整体分布来看,处于头部梯队的凤凰传媒、中文传媒在综合绩效值和净利润两个指标中均有较好的表现,但与第二梯队的公司差距不大。尾部梯队中,华闻传媒、博瑞传播、粤传媒、中文传媒和华闻传媒三项指标均处于劣势状态。

3.2 资产规模数据指标分布

整体来看,新闻出版行业资产规模持续扩大,2018年28家新闻出版上市公司的总资产规模为2269.52亿元,较2017年增长67.72亿元。其中,有23家公司总资产在2018年已实现正增长,占比达82.14%。2018年,总资产突破百万亿的上市公司达11家,与2017年相比,进入“百亿梯队”新添1名成员。浙数文化(100.21亿元)资产规模稳步提升,首次跻身“百亿梯队”。在“百亿梯队”的头部公司中,2018年中文传媒首次超越凤凰传媒,总资产增幅为15.84%,并以237.26亿元的总资产规模名列首位。凤凰传媒在2018年总资产增幅仅为5.76%。

2018年,28家出版传媒上市公司的净资产总额为1525.18亿元,仅有4家公司资产超过百亿,它们分别是中南传媒(141.74亿元)、凤凰传媒(139.42亿元)、中文传媒(134.95亿元)以及皖新传媒(102.71亿元),与2017年相比,皖新传媒代替华闻传媒进入净资产规模头部公司。

3.3 盈利能力财务数据分布

据主营业务利润率分析,28家新闻出版上市公司中,超过40%的公司有4家,分别为浙数文化、新经典、新华网和人民网,比2017年减少1家。其次,2018年有13家公司的主营业务利润率较2017年主营业务利润率呈现下滑,占比46.43%。其中,与2017年相比,天舟文化主营业务利润率下滑较为严重。

2018年,总资产净利润率有4家公司首度出现负值,分别为博瑞传播(-22.54%)、天舟文化(-25.43%)、华闻传媒(-34.32%)、中文在线(-54.29%)。除此之外,2018年,出版传媒上市公司整体总资产净利润率增长出现下滑,仅有长江传媒、凤凰传媒、出版传媒和时代传媒4家公司从2017年到2018年实现增长,剩余的24家公司2018年的总资产净利润率则有所下降。

3.4 运营能力财务数据分布

相较于2017年,28家新闻出版上市公司中,掌阅科技和长江传媒的总资产周转率连续两年在1以上,其余26家公司的均在1以下。从纵向发展来看,两家公司与2017年持平,有14家公司有所下降。其中,新经典总资产周转率下降幅度最大,下降率为31.94%。天舟文化、中文在线取得较快增长,总资产周转率相比2017年的增幅分别达到36.84%和28.00%,但是周转率仍在0.4以下。

从横向比较看,新闻出版上市公司的总资产周转率均值为0.54,仅次于营销传媒,运营能力在各行业中处于领先水平。但总资产周转率在0.4以下的公司数量增多,这些尾部公司需要在将来一段时间内提升各项资产的利用效率,减少闲置资产,改善公司经营业绩,促进总资产周转率增长,从而提升公司运营能力。

3.5 偿债能力财务数据分布

新闻出版上市公司在2018年的资产负债率均值为38.31%,在5个子行业中位列第四,资产负债率均处于可控范围之内。从传媒行业整体来看,新闻出版上市公司的经营状况延续2017年稳健特征,抗经营风险能力占据一定优势,为公司长远发展提供保障。

2018年,华闻传媒资产负债率为57.57%,是新闻出版上市公司中唯一一家资产负债率超过50%的公司。与此同时,博瑞传播、新经典和粤传媒的资产负债率维持在10%左右,偿债能力相对较强。

3.6 成长能力财务数据分布

从主营业务收入增长率来看,2017—2018年,在28家新闻出版上市公司中,有17家公司主营业务收入实现增长,其余11家公司增长率则为负值。通过主营业务收入增长率均值可以看出,2018年成长能力明显高于2017年。

比较28家新闻出版传媒公司2017年与2018年的主营业务收入增长率,行业内部公司之间排名出现较大变化。浙数文化和华闻传媒完美逆袭,从2017年分别以-54.18和-25.17位列排名末尾,到2018年分别以17.42和10.64,位列28家新闻出版上市公司第五名和第11名。

28家新闻出版上市公司中,2018年总资产增长率呈负值的共6家,与2017年持平。从增长率变化幅度看,2018年新闻出版上市公司的总资产增长率较2017年有所回落,仅有6家公司的总资产增长率有所提高。2018年,新经典、中国科传、华闻传媒、世纪天鸿4家公司的总资产增长幅度面临断崖式下滑,分别下滑105.86%、38.87%、36.85%及36.22%,总资产缩水严重。人民网、粤传媒、时代出版在2018年实现“转负为正”,成长势头迅猛。

2018年同样有6家新闻出版上市公司的净资产呈负增长,较2017年新增1家。从净资产增长率均值看,2017年,28家新闻出版上市公司的净资产增长率均值为17.28%,2018年仅为1.32%,降幅高达92.36%。可见,2018年新闻出版上市公司资产保值增值能力大幅下降,净资产扩张速度大幅降低。

从内部看,新经典的净资产增长率虽仍排名第一,但增长率从2017年的122.53%滑落至2018年的14.28%,下降108.25个百分点,净资产水平下滑严重。除此之外,世纪天鸿、华闻传媒、中国科传的净资产增长率下降速度也在40%以上,其中仅有7家公司实现正增长,但增长幅度较小,行业整体净资产规模进入增长滞缓期。

综上所述,2018年28家新闻出版上市公司在政策及环境背景持续向好的情况下,继续深耕主业,加大推进媒体融合进程,不断探索“线上+线下”新型图书销售模式,進军知识服务业,投入在线教育产品研发,28家上市公司整体呈现良好发展态势。从分解指标看,虽然2018年新闻出版上市公司数量并未获得增长,但在六大能力中,除运营能力外,其余平均绩效值都较2017年有所提升;通过在传媒行业中横向比较,出版传媒上市公司的6大指标均未表现出明显的优势,除了资产规模位于子行业第二,其他能力平均绩效值基本位于中游或中下游;从各家公司发展情况看,行业内部差距仍然显著,头尾部公司呈现不同的发展态势。

注 释

[1]中国出版传媒商报. 2018年度中国出版业发展报告[J/OL]. [2019-04-06]. https://mp.weixin. qq. com / s / QEXF14UeCIf5kkMG9WLDUQ

[2]前瞻经济学人.2018年中国数字阅读之听书市场现状及发展前景 有声阅读市场增长潜力大[EB/OL]. [2019-04-06]. https://www.qianzhan.com/analyst/detail/220/190404-975719e5.html

作者注:文中涉及相关上市公司数据和业务资料均来自于同花顺财经网、东方财富网、巨潮资讯网相关上市公司年度报告及相关资料。

(收稿日期:2019-11-02)