投资北部非洲:税收政策及税务风险研究

2020-06-29王素荣许甲强

王素荣 许甲强

【摘要】在“中非合作论坛”“中阿合作论坛”“一带一路论坛”等合作框架下,中国与北部非洲国家的经贸与投资合作有着广阔的前景。全面了解北部非洲各国的税制、税收优惠政策以及涉外税收政策,进行合理税收筹划,防范税务风险,对投资北部非洲的中资企业十分必要。

【关键词】北部非洲;税收政策;涉外税收政策;

税务风险

【中图分类号】F279.2

一、引言

北部非洲国家通常包括埃及、苏丹、利比亚、突尼斯、阿尔及利亚和摩洛哥等6个国家。北部非洲国家的经济、文化、宗教、风俗习惯受亚欧影响较大,阿拉伯文化和伊斯兰教是该地区特色,一般与西亚合称为西亚北非,也被称为是“广义中东”。北部非洲面积约为764.26万平方公里,人口约23.62亿,2018年北部非洲6国GDP总额为6716.62亿美元。

北部非洲国家经济发展水平参差不齐,利比亚多年来政局一直不稳,经济颓势。苏丹政局不稳,GDP从2017年的1230.53亿美元,降为2018年的408.53亿美元,同期下降66.80%。埃及2018年GDP为2508.95亿元,占整个北部非洲6国的37.73%;埃及地处亚欧非三大洲交界处,是“21世纪海上丝绸之路”重要枢纽,苏伊士运河是“一带一路”联接南海、印度洋至地中海、红海的重要绿色通道。但埃及耕地面积不足,是世界上最大粮食进口国之一。突尼斯2017年和2018年GDP均为398亿美元左右,该国农业生产落后,粮食无法自给。阿尔及利亚是北部非洲国家中面积最大的国家,2018年GDP达1737.58亿美元,但粮食与日用品依赖进口。摩洛哥地处非洲西北端,通过直布罗陀海峡连通欧洲、中东和非洲,近年来该国政治稳定,经济稳定发展,2018年GDP为1179.21亿美元。

二、自然资源、投资及经贸现状

北部非洲国家资源丰富,原油占世界总产量5%,棉花占5%,磷酸盐占22%。埃及石油和天然气储量分别位居非洲国家第6位和第3位,石油储量4亿吨,占世界储量0.2%;天然气占世界储量的1.1%。苏丹石油储量达45亿桶,苏丹分裂后,75%的石油资源划归南苏丹。苏丹的金、银、铬、铜等资源也较丰富。利比亚石油储量估计高达1000亿桶,已探明的为430亿桶;天然气储量为1.54亿立方米,居非洲第4位,其他资源如石膏、铁、钾、锰、磷酸盐、铜等相对丰富。突尼斯磷酸盐储量1亿吨,位居世界17位,石油储量位居世界48位,天然气储量651.2亿立方米,位居世界58位;突尼斯还是世界最大的橄榄油和椰枣出口国之一。阿尔及利亚矿产资源品种丰富,石油储量占世界总储量的1%,居世界第15位,非洲第3位;天然气储量占世界总储量的2.37%,居世界第10位,页岩气储量世界第3位,天然气出口量位居世界第3位。摩洛哥磷酸盐储量占世界总储量的71%,页岩油储量占世界总量3.5%;摩洛哥是非洲最大的产鱼国,也是世界最大的沙丁鱼出口国。2017年,摩洛哥的丹吉尔港口成为非洲最大的集装箱港。

2018年中国对北部非洲6国投资流量为5.82亿美元,较2017年增长4.93亿美元,其中前2位为:埃及2.22亿美元、阿尔及利亚1.79亿美元;2018年投资存量为52.97亿美元,增长了7.27亿美元。2018年中国在北部非洲投资存量最多的国家是阿尔及利亚,达20.63亿美元,占中国对北部非洲国家总投资额的38.95%;另外,中国对埃及、苏丹的投资存量也超过10亿美元。

根据世界银行2020年《營商环境报告》显示,北部非洲国家营商环境排名为:埃及114名,苏丹171名,利比亚186名,突尼斯78名,阿尔及利亚157名,摩洛哥53名。中国分别与埃及、突尼斯、摩洛哥签署了“一带一路”备忘录,为推动中国企业“走出去”提供了保障。

2019年中国与北部非洲国家贸易总额为378.14亿美元,同比增长6.4%,中国对北部非洲国家出口额为292.83亿美元,同比增长9.6%;中国进口总额为85.30亿美元,同比降低10.1%;中国出口主要是机械设备、日用品等,进口则以石油、天然气、初级农矿产品为主。埃及作为“一带一路”重要支点国家,中国在埃及投资的企业超120家,2019年中埃贸易额达132.02亿美元,占中国与北部非洲国家贸易总额的34.91%。中国是苏丹的重要援助国,中国援建项目达上百个,中国给予苏丹97%的输华产品零关税待遇,在苏丹有投资项目的中国企业超过百家。利比亚由于战乱频繁,中资企业基本撤走,2018年中国在利投资存量约为4.26亿美元,2019年中利贸易额72.52亿美元。中国是突尼斯的重要经济、贸易和投资合作伙伴,在突尼斯的中资企业近30家,中国员工为350余人,2019年双边贸易额为15.73亿美元。中国企业在阿尔及利亚主要开展承包工程和贸易业务,中资企业数量为49家,中方工作人员超4万人;中国是阿尔及利亚的第一大进口来源国,但近期阿经济形势严峻,政府不断扶持本国企业,对双边贸易带来一定影响,2019年双边贸易额为80.82亿美元。摩洛哥社会稳定,地理位置优越,经济开放性好。中国与摩洛哥合作势头良好,中资企业48家,中国员工400多人;2019年双边贸易总额46.7亿美元,同比增长6.4%。

中国企业在北部非洲投资集中在油气资源开发、制造业、建筑业及服务业,但还存在本地化经营程度不足的问题。

三、北部非洲国家的税收政策

北部非洲国家开征的税种主要包括增值税、消费税、公司所得税和个人所得税,其他税种主要包括关税、房产税、工资税、印花税和社会保障税。为方便读者对比了解,将北部非洲国家的基本税收政策整理在表1中。

由表1可知,从增值税来看,利比亚未开征增值税,其他国家的增值税基本税率在14%~20%之间,均高于中国增值税基本税率13%。从消费税来看,埃及、利比亚、突尼斯未开征消费税,阿尔及利亚、摩洛哥消费税征税范围较小,仅对烟草、酒精和润滑油征税;苏丹仅在进口环节对所有商品征收消费税。

从公司所得税税率来看,埃及22.5%和利比亚20%,均低于中国企业所得税税率(25%);苏丹的所得税税率一般企业为13%,但金融业公司所得税率30%,高于中国;阿尔及利亚除从事进出口贸易的企业公司所得税税率为26%外,其余行业低于中国税率;摩洛哥的公司所得税税率为31%,是北部非洲国家中最高的。就个人所得税而言,除苏丹实行单一比例税率外,其他国家实行累进税率,各国最高累进税率在10%~38%之间,均低于中国的最高个人所得税税率45%;因此,在北部非洲国家务工人员,回国后还需要进行个人所得税的纳税申报和汇算清缴。

四、北部非洲国家的税收优惠政策

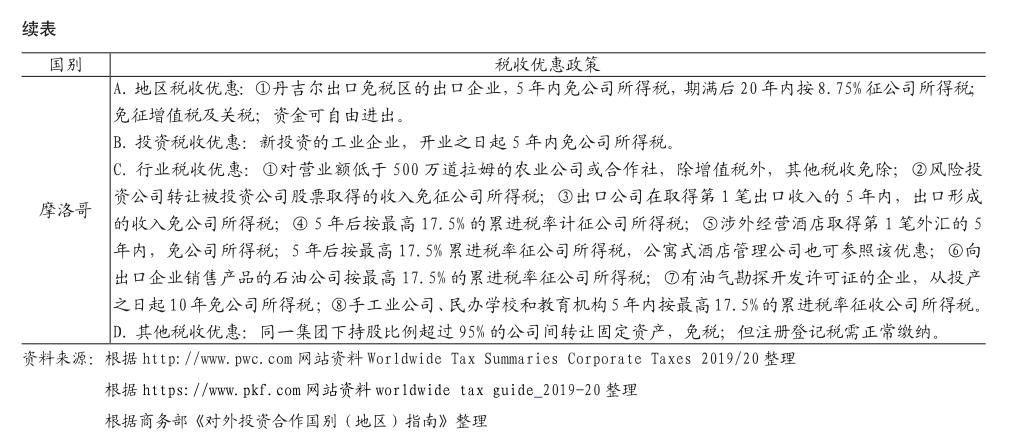

中国企业在北部非洲国家进行投资,应充分考虑各国税收优惠政策。税收优惠政策主要包括特定行业、特定地区、特定行为、特定企业的优惠。从特定行业看,投资在工业、农业、畜牧业、教育、环保等行业可在一定期间享受低税率、减免一定税种的优惠。特定地区主要包括經济特区、出口自贸区,在这些区域内投资,可享受一定年限内减免关税、增值税、租金、所得税等优惠。特定行为主要包括研究开发、投资、增资、教育培训等,可以享受公司所得税前抵免、加计扣除等优惠。特定企业是指新成立企业、高新技术企业等,可享受按一定比例投资额抵减应纳税所得额、免税等优惠。北部非洲国家一般规定优惠政策适用于居民企业,中资企业投资时应实行本土化战略,设立居民企业。北部非洲国家税收优惠政策,如表2所示。

五、北部非洲国家的涉外税收政策

北部非洲国家的涉外税收政策,这里主要分析其对外支付股息、利息的预提税,以及北部非洲各国签订的国际税收协定。预提税规定及其双边税收协定是中国企业进行税务筹划的重要内容。为了使读者清晰了解北部非洲各国涉外税收政策,现将其归纳整理,列示于表3中。

由表3可知,利比亚对外支付股息和利息均不征收预提税,故投资利比亚,无需进行股权架构设计和债权来源选择。因埃及向中国股东支付股息,预提税为8%,而埃及向阿联酋、马来西亚和荷兰(达到持股25%)支付股息,预提税为0,故中国企业投资埃及,应通过阿联酋、马来西亚或荷兰的公司控股;埃及向中国境内支付利息预提税为10%,但埃及向阿尔及利亚支付利息,预提税5%,而阿尔及利亚向中国境内支付利息预提税为7%,故通过阿尔及利亚转贷并不能降低税负。故埃及项目的借款来源首选中国境内免利息预提税的银行,若从集团内借款,则应向中国境内母公司或境内子公司借款。突尼斯向中国支付股息预提税8%,但突尼斯向阿联酋、毛里求斯和荷兰支付股息,预提税为0,故中国企业投资突尼斯,应通过阿联酋、毛里求斯和荷兰控股;突尼斯向中国支付利息,预提税10%,但突尼斯向毛里求斯支付利息,预提税2.5%,故中国企业投资突尼斯可以通过中国境内免征利息预提税的银行借款,若为集团内借款,则可以通过毛里求斯的财务公司借款。阿尔及利亚向中国股东支付股息,预提税5%,但阿尔及利亚向阿联酋支付股息,预提税为0,故投资阿尔及利亚,应通过阿联酋控股;阿尔及利亚向中国支付利息预提税7%,但阿尔及利亚向阿联酋支付利息,预提税为0,故阿尔及利亚项目借款来源,可以选择从阿联酋财务公司借款,或者通过阿联酋控股公司转贷。摩洛哥向中国股东支付股息,预提税10%,但向马来西亚、阿联酋支付股利,预提税为5%,向拉脱维亚、爱尔兰支付股息,预提税6%,向比利时支付股息,预提税6.5%,故中国企业投资摩洛哥,可以通过马来西亚、阿联酋、拉脱维亚、爱尔兰、比利时等公司控股;摩洛哥对外支付利息,预提税均为10%及以上,故摩洛哥项目借款来源,应选择中国境内免征预提税的银行。

外汇政策关系到企业的经营成果是否能够顺利取得和自由使用。北部非洲国家外汇政策比较开放,一般限制较小;埃及是自由市场交换体系,外汇可自由流动。利比亚、突尼斯、阿尔及利亚、摩洛哥均要求外汇支付必须通过银行完成,突尼斯对涉外贷款金额进行了限制;在阿尔及利亚支付外汇,必须经过税务局批准,且不得通过国外银行获取外汇贷款;摩洛哥要求外汇支付要先备案,为促进出口,允许出口商自由兑换一定比例外汇。投资北部非洲的中国企业应全面了解东道主外汇政策,严格遵守外汇管理规定,防止因违规带来纠纷。北部非洲国家外汇管制政策如表4所示。

六、投资北部非洲国家的税务风险防范

北部非洲国家在结束殖民统治并独立后,制定了与西方非常相似的税收制度和政策,这与中资企业习惯的中国征税程序、征管流程有很大差别。另外,中国企业由于语言、习俗、文化、宗教等与东道国存在本质区别,这些文化特色体现在税务处理的每个细节,容易造成征管过程中的税务纠纷或争议。例如,苏丹虽然法律规定的税种少、税率低,税收减免规定较多,但税收体系不健全。苏丹战乱分裂后,近年来,被美列入“支持恐怖主义”国家的名单,受到美国制裁;苏经济发展困难,税基窄。税务部门在税收征收过程中,征税时间不确定,采取上门征收的方式;通常税务部门不按法律规定和不按照企业实际账目计算税额,而是自行估计,刻意高估收益和重复计算征收,常高估税额。防范这类税务风险,企业应建立必要的税务风险控制制度,做好税务风险评价。其次,做到本土化经营,与当地政府保持良好沟通,遇到税务纠纷积极寻求当地政府支持或中国使馆协助;与当地工会、居民形成良好关系,尊重当地风俗习惯、承担必要社会责任、保护生态、做好与媒体的公关、将中国文化与东道国的“入乡随俗”结合起来,减少税收纠纷。此外,国家税务机关,可以尝试在中资企业较多的东道国派遣税务专员,为中国企业降低海外投资税务风险和投资保值增值保驾护航。

防范关联交易纳税调整风险,中国企业应熟知北部非洲各国转让定价规定:利比亚无转让定价规定,埃及对转让定价要求较严格,其转让定价指南是基于OECD的转让定价指南制定。突尼斯、阿尔及利亚、摩洛哥均要求向税务机关提供转让定价文件,税务机关有权进行审核和依据公平原则进行调整交易价格。所以,投资这些国家的中资企业,应严格遵循公平交易原则,避免引起东道国税务主管部门介入而带来关联交易纳税调整风险。

防范利息税前扣除带来的纳税调整风险,中国企业应熟知北部非洲各国的资本弱化规定:利比亚、突尼斯、阿尔及利亚无资本弱化规定,摩洛哥虽无资本弱化规定,但对公司向股东借款金额和利率做了具体规定,即向股东借款金额不得超过股东的认缴资本额,利率不得超过半年期的国债利率。埃及规定债权比不得超过4:1,超过部分产生的利息不得税前抵扣。所以,投资摩洛哥和埃及的中国企业在投资期和经营期内均应遵循相关规定,防止利息不允许税前扣除导致的纳税风险。

目前,北部非洲国家中阿尔及利亚、埃及、突尼斯、摩洛哥均加入《BEPS多边公约》。 BEPS行动计划使各国协调一致地应对税基侵蚀和利润转移问题,对政府来说是好事,但对企业来说,无疑加大了海外税务风险。北部非洲国家执行BEPS具体情况,如表5所示。

由表5可知,埃及实施了BEPS行动计划的7项,摩洛哥实施了6项,突尼斯实施了5项,阿尔及利亚只实施了2项。但随着各国对BEPS行动计划认识的深入,会逐渐扩大实施范围,中国企业应认真研究投资所在国执行BEPS行动计划的新政策,防止由此带来的税务风险。