负所得税在我国农村地区的可行性探究

2020-06-01刘金婷

刘金婷

摘要:负所得税在理论上与我国的精准扶贫政策相契合,是精准扶贫政策下的一项备选方案。本文结合我国精准扶贫的背景对负所得税在我国农村范围推广的可行性进行分析,并提出推广过程中将会面临的问题。结论表明当前负所得税还无法在我国农村进行推广,但前景可期。为加快负所得税制度在我国农村地区的普及,本文提出了两点建议。

关键词:精准扶贫;负所得税;可行性

1.负所得税理论与实践

1.1负所得税的原理及优势

1962年米尔顿·弗里德曼在《资本主义与自由》中首次提出负所得税,是指政府界定出一个最低收入线,对在最低收入线以下的贫困人口,根据其收入,按照一定的负所得税税率提供补助,鼓励其通过增加劳动供给增加收入、脱贫致富。弗里德曼提出负所得税旨在反对凯恩斯主义的差额补贴制度,他认为差额补贴制度促进了公平但却损失了效率,而负所得税却能将二者兼顾。事实上我国目前的社会保障制度就是与差额补贴制度极为类似的最低生活保障制度,两种制度计算方法对比如下:

①负所得税制度

负所得税=最低收入标准-个人实际收入·负所得税税率 (1)

个人可支配收入=个人实际收入+负所得税 (2)

②最低生活保障制度

差额补贴额=最低收入标准-个人实际收入 (3)

个人可支配收入=最低收入标准 (4)

通过对比不难发现,最低生活保障制度实际上是负所得税制度的一种特例,当负所得税税率为100%时两种制度完全相同。此外,当负所得税税率为0时,每个贫困者得到的补助都等于最低收入标准的额度,负所得税制度是无效的。排除以上两种极端情况,负所得税税率的合理范围为:0

1.2与传统的差额补贴扶贫方式相比负所得税的优势

第一,兼顾了效率与公平。公平与效率是经济学追求的两个目标,二者往往难以同时满足,负所得税却做到了兼顾。任何一种补贴制度都是公平的体现,但负所得税制度与传统的差额补贴扶贫方式相比更有效率。在最低生活保障制度下,无论个人实际收入是多少,最终可支配收入都是相同的,而在负所得税制度下个人实际收入越高,最终的可支配收入就越多。因此,负所得税制度有助于激发贫困者的劳动积极性,增加其劳动供给,改變最低生活保障制度“养懒汉”的弊端。第二,把贫困者当作认真尽责的人对待。负所得税制度下最终的可支配收入与劳动相关,具有多劳多得的特点,而最低生活保障制度中的可支配收入与劳动无关。因此贫困者在领取负所得税时不会具有不劳而获的羞耻感。

2.精准扶贫背景下负所得税在我国农村地区的适用性

2.1负所得税与精准扶贫的理念相吻合

精准扶贫旨在针对不同贫困区域环境、不同贫农户状况,运用科学有效程序对扶贫对象实施精确识别、精确帮扶、精确管理。负所得税并非适用于所有贫困人口而是专门适用于贫困人口中有劳动能力的那一部分,这完全符合精确帮扶的原则,从而避免了扶贫资金的错配,保证了扶贫资金效益最大化。

2.2精准识别体系的发展让负所得税的实施成为可能

负所得税在西方国家实践的过程中对符合申请标准的贫困者识别认定一直是一个难点。美国通过严厉的惩戒措施避免欺诈行为的出现,负所得税的申报过程中若存在欺诈行为,则之后十个纳税年度都被禁止获得税收抵免(薛阳达,2019)。我国自精准扶贫实施以来精准识别体系不断发展,现已形成订量与定性相结合,统筹考虑“三保障”的精准识别标准,并建立起依次经过农户申请,人户调查,信息对比,村、乡、县逐级评审并公示,签字确认建档立卡的精准识别程序。我国对申请者的识别已经不存在困难。

2.3精准扶贫资金为负所得税的支付提供了有力保障

我国的扶贫资金主要包括财政资金、社会资金和行业资金,其中财政资金占据主导地位(马金国,2019)。为打赢脱贫攻坚战,确保到2020年所有贫困人口一道迈入全面小康社会,我国近几年加大了扶贫资金的投入力度。据国家财政部报道,2018年全国一般公共预算支出中扶贫支出达到4770亿元,同比增长46.6%。庞大的扶贫资金是实施负所得税的重要保障,能够为负所得税发挥作用提供有效支撑。

3.负所得税实施面临的问题

3.1财政压力增加

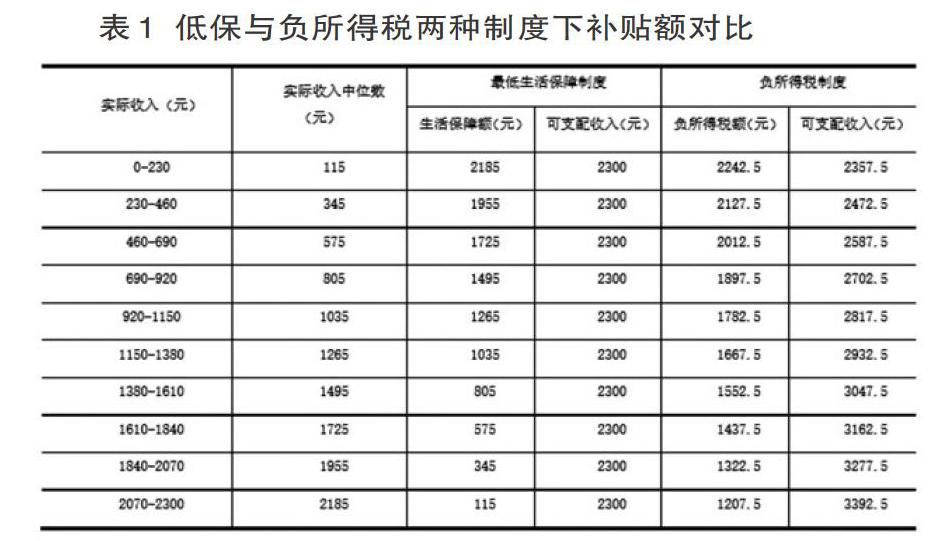

表1显示了低保制度和负所得税制度下的居民最终可支配收入对比情况。按照我国2010年价格水平每人每年2300元的现行农村贫困标准,将贫困居民的收入分成十个区间,用各区间段的中位数代表该区间的居民实际收入,分别利用公式(1)(2)(3)(4)进行计算得出两种制度下的居民最终可支配收入,其中负所得税税率设定为50%(弗里德曼最初设定的税率为50%)。通过对比可以发现,在贫困线以下的各个收入水平的居民可获得的负所得税额均大于最低生活保障额。因此,在目前我国扶贫资金主要由中央财政及地方财政共同承担的情况下我国各级财政支出面临着更大的压力。

3.2税率的制定

税率是负所得税方案制定中最复杂的一步,我国多位学者对负所得税税率的制定提出过相应的建议,但均未给出具体可行的制定方案。由于我国各地区发展不平衡,在全国范围内实行统一的负所得税税率是不可行的。应首先从国家层面设定负所得税税率的范围,各地根据实际情况进行选取。

3.3农民的接受程度

贫困户受教育水平普遍偏低,而负所得税的计算方法又相对复杂,这会导致一些贫困户不能完全理解这一补贴方式,从而拒绝申报负所得税。此外,参与该项目的居民也可能并未真正理解补贴方案。这些情况的存在有可能造成负所得税的激励作用得不到有效发挥,影响制度的实施效果。因此如何让贫困户完全清楚制度内涵及具体实施方案也是实施过程中的一个难点。

4.结论与建议

4.1结论

精准扶贫背景下负所得税这一创新性扶贫方式具有传统的最低生活保障制度不可比拟的优越性,是帮助农民摆脱贫困的一个良好方案。目前负所得税在我国农村地区全面推广还存在一定的困难,其中税率的制定是最为困难的一个方面。即便如此负所得税在我国农村地区的应用前景依然是乐观的。

4.2建议

4.2.1将负所得税制度作为我国农村低保制度的补充

虽然负所得税制度相比与低保制度具有巨大的优势,但是却无法让所有贫困者受益,对于没有劳动能力的贫困户,依然需要低保制度发挥兜底作用保证其基本生活需要。因此,负所得税不能替代低保制度,二者应是一种互为补充的关系。两种制度相互补充但却不应同时享有。若两种制度受益者的划分不明确则会影响负所得税激励劳动作用的发挥。

4.2.2负所得税在我国应分阶段逐步推行

由于目前负所得税在我国农村地区全面实施还面临着一些困难,因此应首先进行试点。在试点的选取过程中应尽量选择贫困户较为集中的区域,既要建立县级试点又要建立省级试点,既要建立短期试点又要建立长期试点,以观察其在不同空间范围和时间范围内的效果。若试行效果良好可逐渐在全国农村范围内推广。