论高管权力对企业内部控制有效性的影响

2020-05-27许瑜冯均科

许瑜 冯均科

【摘要】内部控制有效性对于确保我国上市公司的健康发展起到至关重要的作用。鉴于企业内部控制制度建设和运行过程中高管的决定性作用,首先系统地梳理高管权力与企业内部控制有效性研究所取得的主要成果,然后分析两者的内在影响机理,并在此基础上指出现有研究的不足。研究发现,从高管权力的不同维度更加细致地对高管权力与企业内部控制有效性的关系进行深入研究,有很强的必要性,同时也具有进一步的研究空间。

【关键词】内部控制有效性;高管权力;人性假设;行为动机;影响机理

【中图分类号】F275 【文献标识码】A 【文章编号】1004-0994(2020)09-0021-6

“安然事件”“世通事件”“通用电气”等一系列财务丑闻的频繁发生,对全球经济造成了极大的影响,严重打击了投资者的信心。这一系列事件与企业内部控制失灵具有密切关系,也使得内部控制成为理论界和实务界关注的焦点,推动了国际资本市场和相关监管部门对企业内部控制建设的进一步反思和强化。而我国资本市场还处于探索阶段,资本市场的不完善使得我国上市公司内部控制缺陷程度远远大于发达国家,因为内部控制失效而导致的企业丑闻事件不断涌现,且有过之而无不及,这给我国企业内部控制建设敲响了警钟。内部控制有效性已经成为影响我国资本市场健康发展的关键因素之一。随着所有权与经营权的分离,“不完全契约”使得高管实际掌握着企业内部控制制度的制定及运行,其对内部控制质量具有重大影响,对内部控制失灵也有着不可推卸的责任。因此,本文基于现有文献,对高管权力与内部控制有效性的影响机理进行分析。

一、文献综述

“高层梯队理论”认为,企业在很大程度上是高管个人特征的反映。内部控制制度是由高管制定,并由董事会审批通过的,在一定程度上体现了管理层的意志。高管权力在宏观上可以理解为企业高管对董事会的影响力,即高管能够左右董事会决策和战略制定的程度。作为负责内部控制日常运行的高管团队,尤其是高管团队中拥有最高权力的CEO,其权力大小决定了个人意志对企业决策结果的影响程度[1] 。因此,CEO的权力配置对企业内部控制质量具有重要影响[2] 。高管集权对内部控制有效性既有可能起到增强的作用,也有可能产生削弱的效果,现有研究结论并不一致。

(一)高管整体权力与企业内部控制有效性

我国正处于经济转型时期,上市公司的各种信息披露不充分,资本市场效率和监管水平低下,拥有更多权力的高管会保持一个不透明的信息环境[3] ,使利益相关者对高管的监督力度减弱。因此,高管权力结构可能会直接影响企业内部控制实施效果[4] ,合理配置高管权力对于提高企业内部控制有效性起到积极作用[5] 。

1. 高管权力增强了企业内部控制有效性。管家理论(Stewardship Theory)认为,高管并不存在机会主义和偷懒行为,高管与股东以及其他利益相关者的利益是一致的,在高管集权的企业中董事会可能更加敬业。高管会主动承担起“管家”的职责,保障企业各项机制的有效运行,表现出权力保障作用。依据“权力保障说”,高管集权可以更有效地调用企业资源、更高效地完善内部控制制度以及更有效地推进该制度的执行。

在不同产权制度下,高管权力与企业内部控制有效性的关系也截然不同。胡明霞等[6] 以深沪2009 ~ 2012年上市公司为样本研究发现,在地方国有上市公司中,管理层权力与内部控制有效性正相关,而这一关系在中央政府控制的上市公司中并不显著;在家族控股直接上市的民营企业中,管理层权力对内部控制质量具有促进作用,但在以兼并重组方式上市的民营企业中这一关系并不显著。朱学顶[7] 研究发现,国有企业CEO权力与内部控制有效性呈正相关关系,但这一结论在非国有企业中并不成立;高管团队权力水平与内部控制有效性呈正相关关系,且这一结论在国有企业与非国有企业中均成立。宁方良[8] 研究认为,高管权力越大,企业内部控制有效性越好,而且这种影响在国有企业中更显著。

2. 高管权力削弱了企业内部控制有效性。依据经济人假设,又称理性人假设,高管都是自利的,一旦放松对其的监督或者管制,高管就会朝着满足自身利益的方向经营和管理公司。高管权力越大,股东对管理层的监督和约束机制越弱,越有可能诱发高管的权力滥用和腐败行为[6] ,对利益相关者的需求反应越差[9] 。高管有动机为了自身利益而做出损害公司价值的决策,其在追求个人利益最大化的同时,很有可能并未构建合理的内部控制体系。

依據“权力超越说”,若高管权力过于集中(董事长兼任CEO),很有可能存在机会主义行为,也容易形成高管自我聘用、自我监管的局面,削弱公司治理效果[10] ,从而导致内部控制制度形同虚设。集权使得高管更加“强势”,更容易超越内部控制的制约,利用手中的权力架空内部控制体系,不利于企业内部控制制度的建设和执行。Farber[11] 也发现,董事长兼任CEO的公司发生会计信息操纵的可能性更大。赵息、许宁宁[12] 以深市A股主板市场2008 ~ 2011年财务重述公司为样本研究发现,在当前公司治理机制弱化以及内部控制缺陷认定标准尚不清晰的状况下,管理层权力越大,越倾向于隐瞒存在的内部控制缺陷,这种现象在国资控股企业中更严重。

有学者认为,高管权力对于内部控制有效性起到了间接破坏作用。董事会是高管权力的主要制衡力量。但高管权力过于集中容易造成高管权力膨胀,权力过大的高管可能通过控制企业关键资源以及积累专有性人力资本等方式强化自身的不可替代性,进而有能力干预董事会的活动,降低董事会的效率,从而对内部控制有效性产生不利影响。诸多学者的研究得出了CEO权力增加会阻碍审计委员会效率的结论。例如,Lisic等[13] 研究发现,CEO权力的增加降低了审计委员会的效率,减弱了审计委员会的财务专长与内部控制缺陷的负相关关系。刘焱、姚海鑫[14] 实证发现,随着高管权力的增加,审计委员会专业性对内部控制的监控作用将被削弱。郭军、赵息[15] 同样发现,高管权力的存在使得董事会治理对内部控制缺陷存在可能性的作用减弱。

(二)高管部分权力与企业内部控制有效性

有学者认为,高管权力对于内部控制有效性的影响不可一概而论。赵息、张西栓[16] 认为,对于内部控制有效性,高管的所有权权力会产生积极作用,但组织权力和能力权力则会产生负面影响。吴秋生、郝诗萱[17] 研究发现,领导者的奖赏权、合法权、专家权和崇拜权与内部控制有效性均显著正相关,但强制权的作用不显著。关永路[18] 研究发现,CEO两职兼任会削弱内部控制有效性,CEO持股水平会显著增强内部控制有效性,而CEO的任期与学历对内部控制有效性的影响并不显著。胡明霞、干胜道[19] 发现:处于成长期的企业,CEO的结构权力和专家权力与企业内部控制质量正相关,而所有权权力与企业内部控制质量显著负相关;但在非成长期企业中,CEO的专家权力和所有权权力与企业内部控制质量显著负相关。

二、高管权力对企业内部控制有效性的影响机理

(一)基于人性假设的影响机理分析

企业内部控制有效性既依赖于内部控制制度的合理性,又依赖于制度的执行情况[20] 。尽管企业的内部控制建设在相关法律上有明确要求,但在具体执行过程中,其本质上仍属于企业自律性制度。企业内部控制制度主要是由高管进行设计、实施并加以维护的,因此,在内部控制运行的各环节中,必定体现着高管的思想。同时,内部控制嵌于企业复杂的组织机构和繁琐的日常业务流程中,各项规定是否执行以及如何执行大多依赖于高管。高管的权力配置结构对企业的各种政策、制度的制定和执行效率均具有重要影响,当然也会直接影响企业内部控制有效性[4] 。尤其对于我国而言,正处于转型经济的过渡期,传统的文化氛围崇尚权力,高管权力对企业内部控制有效性的影响可能比西方发达国家更大。

因此,一个企业内部控制的执行情况,关键在于企业的经营者。内部控制制度的设计、建立、执行和维护是一个长期的过程,要想内部控制的建设更加有效,就需要高管付出更多的精力。但高管的需求不同,其努力方向也不同。出于不同的人性假设,高管行为差异很大,最终对内部控制有效性的影响也会有所差异。

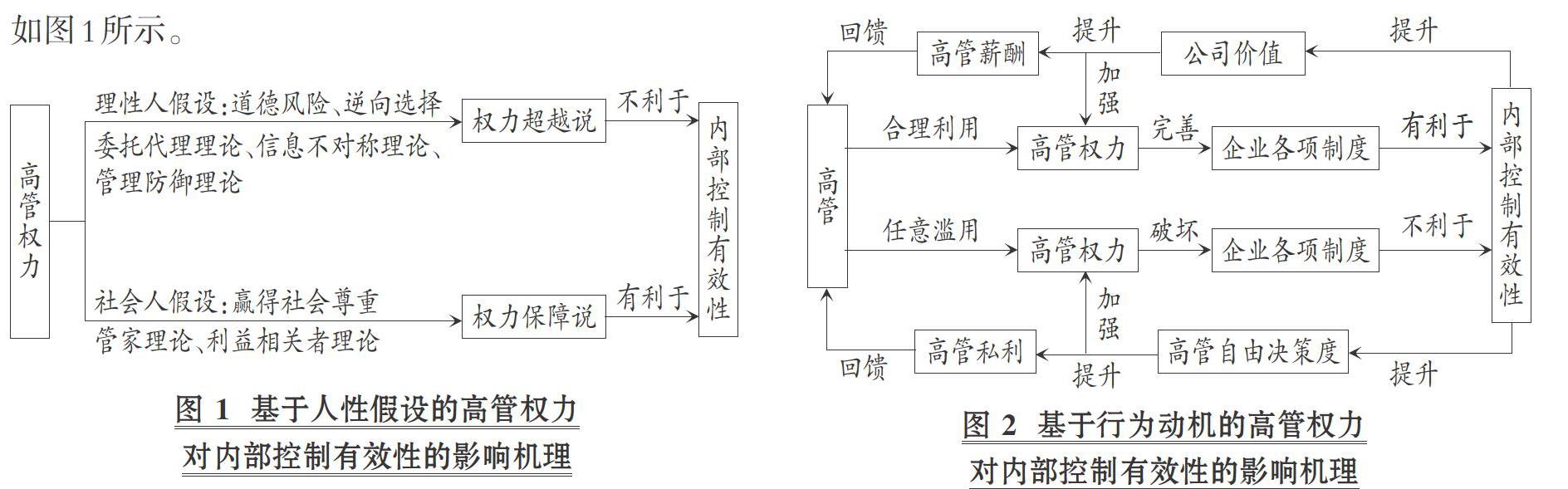

基于理性人假设,高管是以满足自身利益作为一切行动的准则。由于委托代理问题和信息不对称情况的存在,以及高管的防御动机,进而引发了“道德风险”和“逆向选择”的问题。此时,高管由于不完全契约而掌握的剩余控制权加大了高管的权力,可能会造成高管独断专行、干预董事会履职的情况,进而架空企业内部控制体系,表现出“权力超越”的特征。高管完全有动力和能力制造或利用内部控制漏洞来谋取自身利益。同时,高管在设计内部控制制度时,必然会充分考虑其对自身行为的影响,不可能作茧自缚,而不是出于满足内部控制制度规定的要求。因此,高管在企业经营决策中,完全可以利用手中的权力为自己谋取利益,从而影响内部控制有效性。

基于社会人假设,高管是有社会需求的,赢得社会尊重、实现自我价值比获得经济报酬更能激励高管的行为。因此,当高管行为出现利他的“管家”倾向时,高管在获得剩余控制权后能更好地发挥“管家”职能,自律的高管以企业利益最大化为目标,维护全体利益相关者的利益。此时,高管集权将有利于内部控制制度建设。

由于人性假设的复杂性,高管既有“理性”的一面,也有“社会”的一面,使得高管权力对于内部控制有效性的影响具有不确定性。基于前述理论分析,不同人性假设下,高管权力对内部控制有效性的影响如图1所示。

(二)基于行为动机的影响机理分析

从心理层面来说,动机是激发和维持个体行动的心理倾向或内在驱动力。因此,高管动机不同,在内部控制制度执行过程中的态度也就不同,最终造成了内部控制有效性的差异。

如果高管行为的出发点是尽职尽责地为企业服务,那么其行为的动机就是尽可能地提升企业价值、维护利益相关者的利益。自律的高管能够合理地利用手中的权力,完善企业的各项规章制度,这有利于企业内部控制有效性的提升。此时,股东看到内部控制有效性带来的企业价值的提升,必然会提高对高管的满意度、增加对高管的支持,进一步加强高管的权力;同时会给予高管高额的薪酬,作为高管合理利用自身权力的回报。此时,企业进入了良性循环发展模式。

依据诱因理论,当高管违背职责带来的个人私利远远超过合理薪酬时,利益诱惑会促使高管进行不理性的决策,甚至会为了达到自身利益最大化的目的,而滥用手中的权力,破坏企业各项制度规定。高管的这种凌驾于内部控制制度之上的行为,损害了内部控制有效性。同時,内部控制制度的不完善也使得高管的自由决策度提高,高管权力进一步增大。而高管私利的获得,将进一步激发高管权力滥用行为的发生,此时企业进入了恶性循环发展模式。当然,高管的这种行为势必会被股东和其他利益相关者发觉,高管权力被约束甚至高管被替代的概率都会增加。

由于动机的多样性,高管既可能尽职尽责地利用好手中的权力,也有可能为了自身利益而进行权力滥用,这使得高管权力对于内部控制有效性的影响具有不确定性。基于前述分析,不同高管动机下,高管权力对内部控制有效性的影响效果如图2所示。

(三)不同维度高管权力的影响机理分析

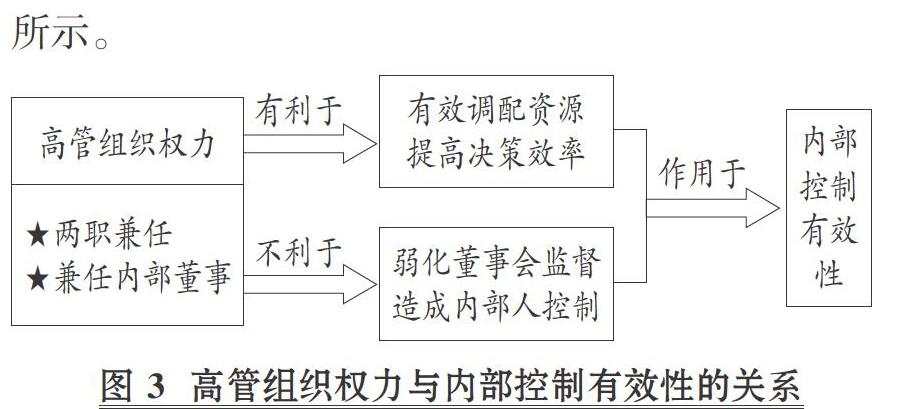

1. 高管组织权力与内部控制有效性。具体可从以下两方面来分析:

(1)两职兼任与内部控制有效性。拥有绝对权力的CEO,其独断专行、以权谋私等行为发生的可能性更大,对内部控制制度的有效运行提出了挑战。CEO兼任董事长会造成内部人控制现象,内部监督和制约力度也会相应减弱,使得CEO有能力凌驾于内部控制制度之上。当公司出现问题时,CEO为了自身利益可能会做出不向外界进行真实信息披露的决策,从而导致内部控制失效。CEO兼任董事长会显著增大企业违反法律法规的可能性,不利于内部控制有效性的建设。

当然,两职兼任使得CEO权力增大,使其可以通过组织权力来控制下属行为,从而给企业带来内部的不确定性;同时也可以更有效地调配企业的各种资源,保证企业内部控制制度更好地贯彻执行,从而有利于保障企业内部控制有效性。

(2)高管内部董事职位与内部控制有效性。董事作为股东在公司治理层中的代表,他的一项重要职责就是监督管理层是否尽职尽责地履行应有的管理义务,约束管理层行为,协调好股东与管理者之间的利益冲突。如果高管同时也是董事会成员,就会削弱董事会对其的监督和约束力度,高管权力自然会上升。另外,高管一般是由董事会任命的,如果高管同时也是董事会成员,则其在企业战略决策中就拥有一定的话语权,必定比一般高管能够发挥更大的影响力。因此高管的自利倾向容易导致企业内部控制失效的发生。

高管组织权力与内部控制有效性的关系如图3所示。

2. 高管所有权权力与内部控制有效性。具体可从以下两方面来分析:

(1)高管持股对内部控制有效性的影响。在两权分离状况下,所有者和经营者信息不对称,高管完全能够利用所拥有的经营权来为自身谋取利益。股权激励使得高管(代理人)与股东(委托人)的利益捆绑在一起,缓解了部分委托代理问题。高管同时担任股权人和经营者的双重角色时,将更加关注企业的长远发展,还会促使其自愿增加审计测试。同时,内部控制缺陷会降低股票价格,这将导致股东权益价值的贬值,这是身为股东的高管所不愿意看到的结果。因此,高管持股会使得高管更加努力地降低企业内部控制缺陷产生的可能性,持股比例越大,利益趋同效应越明显,完善内部控制制度的动力也越大。

但是,当高管拥有企业的股权时,其对企业的控制能力更强,使其更有能力决定公司的发展方向,也更有益于巩固自身地位,对董事会决策的影响力也会增强[21] 。如果高管拥有的股份过多,则其有很强的能力抗拒董事会对自身的监管与约束,在避免被罢免方面也更具优势,这将不利于董事会对其的监管。因此,高管过量持股将会产生“壕沟效应”,对内部控制有效性造成不良影响。

(2)第一大股东持股比例对内部控制有效性的影响。大股东是企业最核心的利益相关者,是企业内部控制制度建设链条的源头。第一大股东持股比例越高,其自身利益与企业的运行效率的相关性越大。第一大股东更有能力凭借自身权力来引入监督机制,更有意愿通过内部控制体系来监督管理者的履约情况。因此,相比其他利益相关者,第一大股东更加关心企业的内部控制建设情况。第一大股东持股比例越高,利己主义促使其加大对高管层的监管,企业产生内部控制缺陷的可能性越小,内部控制有效性越高。

但如果第一大股东持股比例过大,在企业拥有绝对的话语权,就可能会发生侵害中小股东及其他利益相关者利益的情况。第一大股东为了侵占更多的公司资产,可能会通过影响董事会或者高管来间接破坏内部控制制度条款,从而不利于内部控制有效性的提升。

高管所有权权力与内部控制有效性的关系如图4所示。

3. 高管专家权力与内部控制有效性。具体可从以下两方面来分析:

(1)高管任职时间对内部控制有效性的影响。高管的专业胜任能力和丰富的职业经验在内部控制具体运行中起到了关键作用。企业内部控制建设是一个长期的过程,随着高管任期的延长,高管对企业政策、企业文化和相关工作的理解更透彻,可以根据过去工作失败的经验不断修正对问题的判断,这对于进一步健全内部控制制度建设至关重要。高管任职时间越长,对内部控制能够树立起正确的认识,内部控制质量也就越高,出现内部控制重大缺陷的可能性越小。同时,随着高管任期的延长,其职业经验逐渐丰富,决策更加稳健、理性[22] ,高管过度自信的降低会增加会计稳健性,这对于强化企业风险管理、提高内部控制质量具有重要影响。另外,高管个人能力的提升也便于其与审计部门的有效沟通,从而有助于内部控制有效性的提升。同时,随着高管任期的延长,高管团队形成的默契和团结协作有利于迅速发现公司风险,降低内部控制缺陷产生的可能性,切实保障内部控制制度的有效运行。结合我国现有情况来看,如果高管资历过浅,则不容易形成权威,不利于内部控制制度的推进。

但是,随着高管任职时间的增加,其工作经验和专业技能不断积累,威信和权力也随之增大,受董事会约束的力度减弱,从而对内部控制产生负面影响。同时,高管任期越长,越容易在企业内部形成“利益均沾”的牢固同盟关系,“老资历”的高管越容易凌驾于内控制制度之上,导致出现内部控制“能约束员工,但无法约束高管”的现象。另外,随着高管任职时间延长,其知识结构不断固化,不利于促使高管根据环境的改变而不断进行制度调整,导致企业内部控制建设相对滞后。

(2)高管职称对内部控制有效性的影响。职称是对相关职业背景的高度概括,在一定程度上可以反映出高管在专业技术领域中能力的高低和业界地位,是专业人员职业发展路径中的重要身份识别,与企业成长性具有显著的正向关系。拥有高级职称的高管具有更强的专业知识能力和扎实的理论功底,他们更加了解内部控制制度的重要性,以及内部控制缺陷可能对企业造成的负面影响。尤其当关键高管(如CEO、CFO)拥有财会专业类高级职称时,将会更加全面、谨慎地构建企业内部控制框架,认真履行内部控制制度条款。因此,拥有高级职称的管理层会更加注重企业内部控制建设,努力提升内部控制有效性。

高管专家权力与内部控制有效性的关系如图5所示。

4. 高管声誉权力与内部控制有效性。具体可从以下两方面来分析:

(1)高管外部兼职对企业内部控制有效性的影响。如果管理者在本企业之外兼有职务,表明其能力被社会其他组织所认可,也预示其具有较高的业界名声以及广阔的人脉资源。高管兼职形成的社会网络,有助于高管学习其他企业先进的管理方法,提高管理技能。内部控制涉及企业管理的各个方面,具有很强的私密性和专业性,高管通过兼职可以获得其他企业内部控制的“第一手资料”,帮助其提升相关经验和技巧,最终形成较為一致的内部控制质量。同时,高管社会网络形成了一致的行为准则和道德规范,促使高管更加重视并合理化自身企业的内部控制制度。

另外,良好的内部控制治理效果也可使高管获得更好的声誉与地位。高管外部兼职数量越多,声誉激励的影响越大,此时高管会更加注意自身名望,更好地履行职能,更加勤勉地参与到企业的决策和监督活动中。一旦公司内部控制出现问题,就会影响高管形象,对其声誉造成不良影响,在其他单位兼职的机会也会减少。因此,高管外部兼职使得高管更加注重企业的内部控制制度建设。

(2)高管学历对内部控制有效性的影响。高管的教育水平在一定程度上是高管自身素质的体现,高管学历越高,表明其学习能力和适应能力越强,专业知识更为扎实,对新的管理理念接受力较强,在复杂和动荡的环境中能够更好地分辨信息,更准确地评价企业面临的各种风险并做出理性决策。高管拥有较强的学习能力和接受能力,敏锐的视角也使其较快地识别出企业的内部控制风险,并及时调整内部控制制度以适应大环境,最终提高内部控制的有效性。同时,高学历的管理层能够更深入地理解企业内部控制的本质,在具体实施过程中更容易发挥其知识的深度和广度,也更容易避免内部控制流于形式的问题。因此,学历较高的高管对内部控制的建立和健全能提供更多有效的建议,也更加注重内部控制的严格实施,显著降低了内部控制缺陷的可能性。

高管声誉权力与内部控制有效性的关系如图6所示。

三、结论

目前关于企业内部控制有效性影响因素方面的研究成果较为丰富,但直接研究高管权力与内部控制有效性的文献还不多。本文通过对高管整体权力和不同维度权力与企业内部控制有效性的关系进行阐述,发现现有文献虽然普遍认为高管整体权力与内部控制有效性之间存在一定关系,但对这种关系的认定还没有形成一致结论;还有少数学者从高管权力的不同维度探讨了其对内部控制有效性的影响,但研究结论也不一致。因此,很有必要深入且系统地研究高管权力对企业内部控制有效性的影响。

从影响机理来看,由于人性假设的复杂性,高管既有“理性”的一面,也有“社会”的一面,使得高管权力对于内部控制有效性的影响具有不确定性。另外,从心理层面来看,动机是激发和维持个体行动的心理倾向或内在驱动力。但由于高管动机的多样性,高管既有可能尽职尽责地利用好手中的权力,也有可能为了自身利益而滥用权力,使得高管权力对内部控制有效性的影响具有不确定性。另外,高管组织权力、所有权权力、专家权力以及声誉权力均会对企业内部控制有效性产生影响,且影响方向存在复杂性。因此,从高管权力的不同维度出发,更加细致地对高管权力与企业内部控制有效性的关系进行深入研究,具有很强的必要性,同时也具有进一步研究的空间。

【 主 要 参 考 文 献 】

[ 1 ] 陈国辉,伊闽南.CEO权力强度、内部控制与创业板上市公司盈利预测质量[ J].审计与经济研究,2018(5):46 ~ 54.

[ 2 ] 周虹,李端生.高管团队异质性、CEO权力与企业内部控制质量[ J].山西财经大学学报,2018(1):83 ~ 95.

[ 3 ] Liu Y., Jiraporn P.. The effect of CEO power on bond ratings and yields[ J].Journal of Empirical Finance,2010(4):744 ~ 762.

[ 4 ] 刘启亮,罗乐,张雅曼,陈汉文.高管集权、内部控制与会计信息质量[ J].南开管理评论,2013(1):15 ~ 23.

[ 5 ] 干胜道,胡明霞.管理层权力、内部控制与过度投资——基于国有上市公司的证据[ J].审计与经济研究,2014(5):40 ~ 47.

[ 6 ] 胡明霞,干胜道,鲁昱.产权制度、管理层权力与内部控制[ J].重庆大学学报(社会科学版),2015(3):67 ~ 80.

[ 7 ] 朱学顶.高管权力对企业内部控制有效性影响研究[D].徐州:中国矿业大学,2016.

[ 8 ] 宁方良.国有企业高管权力与内部控制有效性研究[D].北京:首都经济贸易大学,2017.

[ 9 ] Harper J., Sun L.. CEO power and corporate social responsibility[M].Bedlington:Emerald Group Publishing,2019:93 ~ 115.

[10] Urban D.. The effects of culture on CEO power:Evidence from executive turnover[ J].Journal of Banking & Finance,2019(104):50 ~ 69.

[11] Farber D. B.. Restoring trust after fraud:Does corporate governance matter?[ J].The Accounting Review,2005(3):539 ~ 561.

[12] 赵息,许宁宁.管理层权力、机会主义动机与内部控制缺陷信息披露[ J].审计研究,2013(4):101 ~ 109.

[13] Lisic L. L.,Neal T. L., Zhang I. X.,Zhang Y.. CEO power,internal control quality,and audit committee effectiveness in substance versus inform[ J].Contemporary Accounting Research,2016(3):1199 ~ 1237.

[14] 刘焱,姚海鑫.高管权力、审计委员会专业性与内部控制缺陷[ J].南开管理评论,2014(2):4 ~ 12.

[15] 郭军,赵息.董事会治理、高管权力与内部控制缺陷[ J].软科学,2015(4):43 ~ 47.

[16] 赵息,张西栓.高管权力及其对内部控制的影响——基于中国上市公司的实证研究[ J].科学学与科学技术管理,2013(1):114 ~ 122.

[17] 吴秋生,郝诗萱.论领导者权力对内部控制有效性的影响[ J].审计与经济研究,2013(5):32 ~ 39.

[18] 关永路.上市公司高管权力对内部控制有效性的影响研究[D].哈尔滨:哈尔滨工业大学,2017.

[19] 胡明霞,干胜道.生命周期效应、CEO权力与内部控制质量——基于家族上市公司的經验证据[ J].会计研究,2018(3):64 ~ 70.

[20] 于雅萍,姜英兵.员工股权激励与内部控制质量[ J].审计与经济研究,2019(2):54 ~ 66.

[21] 刘星,代彬,郝颖.高管权力与公司治理效率——基于国有上市公司高管变更的视角[ J].管理工程学报,2012(1):1 ~ 12.

[22] 杨瑞平,梁张颖.高管团队背景特征对内部控制影响研究——来自房地产上市公司的证据[ J].经济问题,2016(9):102 ~ 106.