新经济背景下科技创新型企业融资路径、困境及策略研究

2020-01-02张媛媛河北大学管理学院

■ 张媛媛(河北大学管理学院)

一、前言

在经济新常态的背景下,国民经济的持续增长需要新经济企业的支撑,因而支持科技创新型企业跨越式发展是我国经济结构优化升级、经济增速平稳换挡、经济驱动顺利转换的重要举措与有益尝试,而解决科技创新型企业的融资需求是支持科技创新型企业实现高效、稳健、可持续发展的关键策略与重要举措。但从目前的实践情况来看,我国科技创新型企业的融资路径并不通畅,融资难、融资贵、融资风险高普遍存在。鉴于此,文章以新经济的基本特征分析与发展价值探究为切入点,重点分析了科技创新型企业融资路径与困境,继而结合当前融资的实际情况与科技创新型企业的发展特征,最终提出化解科技创新型企业融资困境的策略,希望对新经济企业的发展有所裨益。

二、新经济背景下科技创新型企业融资路径与困境

(一)新经济背景下科技创新型企业融资路径

在新经济背景下,各类支持企业融资的市场主体不断发展,商业银行、风投基金、私募基金、保险机构、证券公司、信托基金以及各类政府或行业牵头成立的产业基金都能在一定程度上满足各类企业的融资需求。

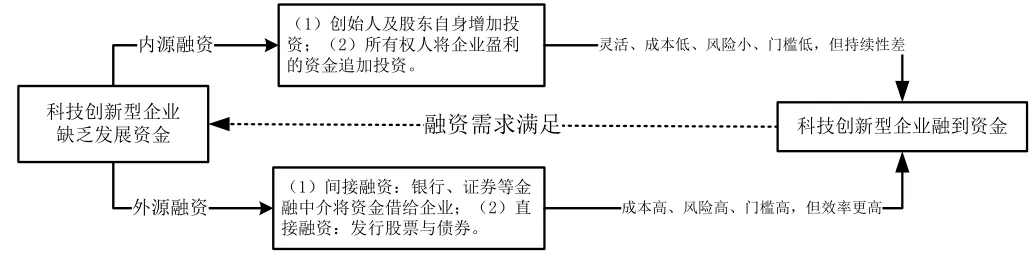

图1 科技创新型企业融资路径框架图

从融资路径来说,科技创新型企业比较容易的融资路线有2大方向,参见图1。一方面,科技创新型企业的内源性融资,即创始人及原有股东增加投入,将个人或股东机构的资本储蓄投入企业,或者是将科技创新型企业的盈利部分再次投入企业,但是这类融资会受限于科技创新型企业创始人及股东的资本实力,不具备代表性意义,也难以持续发展;另一方面,科技创新型企业也可以外源性融资,其中又分为间接融资与直接融资,间接融资主要是向银行要贷款,直接融资主要是发行股票上市或债券,两者都具有较高的融资门槛,这会抑制许多科技创新型企业的融资难度。

(二)新经济背景下科技创新型企业融资困境

在新经济背景下,商业银行、证券公司、信托基金及各类风投基金都想在新技术、新产业、新模式的培育中获得丰厚的投资回报,故而从理论逻辑分析来说,对于科技创新型企业的融资需求,各类金融机构都愿意参与。

图2 世界银行与中国银行不良贷款率

然而,由于金融机构属于市场化经营主体,盈亏自负的考核会倒逼其对风险的厌恶与对利润的极致追求,而科技创新型企业多属于投入周期长、投入资金大、投资风险高的典型代表,加之金融机构本身的研究能力有限,对于科技创新型企业的行业特征、运作流程、生产研发周期不熟悉,不能对其成长性、价值水平及可持续性给予准确的评估,继而增加了投资的风险,最终抑制了金融机构投资科技创新型企业的内在动力。以商业银行为例,作为市场法人,商业银行必须控制不良贷款率来实现利润的可持续增长,然而科技创新型企业融资项目往往属于风险高的项目类型,这会增加商业银行的不良贷款率,故而商业银行会对此类贷款项目非常审慎。

从2000年-2018年世界银行与中国银行不良贷款率来看,我国银行业的不良贷款率快速降低,自2008年后,我国银行的不良贷款率低于世界银行不良贷款率,但是在2012年开始,我国银行不良贷款率也在逐步攀升,参见图2。由此可见,当前商业银行控制不良贷款率的需求迫切,故而对于高风险的融资项目会逐步收紧。即使政府出台相关引导政策,商业银行的支持科技创新型企业的内生积极性不高,故而融资支持效率也偏低,事实上其他类型的金融机构也是如此,这是科技创新型企业面临的普遍融资困境。

三、新经济背景下解决科技创新型企业融资困境的策略

(一)深化资本市场改革,扩大直接融资比重

深化资本市场改革,扩大直接融资比重,这是新经济背景下解决科技创新型企业融资困境的基础性策略。直接融资对于科技创新型企业的发展来说,负担最小、持续性最强、支持效果最明显,以科技创新型企业上市为例,企业一旦上市,后期还可以通过各种再融资方式来获得资本要素补充。与此同时,上市企业也更容易在商业银行活动信贷支持。因此,我国要深化资本市场改革,加速注册制改革的推进,为更多符合上市基本要求的科技创新型企业提供直接融资的路径,进而提升我国企业直接融资的比重,也改变当前投资者的投资结构,真正使得普通投资者能有机会享受到科技创新型企业的发展红利。

(二)加强间接融资引导,优化间接融资机制

加强间接融资引导,优化间接融资机制,这是新经济背景下解决科技创新型企业融资困境的核心策略。毫无疑义,在相当长的一段时期内,间接融资仍将是我国企业融资需求满足的主流渠道,因此必须重视科技创新型企业的间接融资需求满足。为了从根本上扭转金融机构对科技创新型企业的投资态度,政府要加强间接融资引导,这种引导并非简单的政府要求金融机构必须支持,而是要构建新型科技创新型企业间接融资机制,充分发挥产业组织的专业性,加强对科技创新型企业的业务模式评估、技术研发评估、盈利水平评估、发展空间评估等,政府通过集合各类专业机构对企业发展的综合诊断,提振金融机构投资科技创新型项目的信息,并且也可以避免“劣币淘汰良币”的风险。此外,金融监管部门要进一步优化对金融机构的考核方式,从而优化间接融资的融资机制,提高商业银行、保险对于科技创新型企业融资需求满足的积极性。

(三)完善科技企业信披,提升企业信用水平

完善科技企业信披,提升企业信用水平,这是新经济背景下解决科技创新型企业融资困境的重要补充策略。从本质上说,真正的“独角兽”、科技创新型企业,各类金融机构都是愿意投入真金白银来扶持其发展,造成目前金融机构对于科技创新型企业融资需求非常审慎的原因在于“伪科技创新型企业”“伪独角兽”非常多,这些“伪科技创新型企业”影响了科技创新型企业的整体形象与信用水平。因此,科技创新型企业自身也需要进一步加强自我信披机制的完善,要在保留商业秘密的前提下,让投资人更加了解企业的真实发展状况、技术水平及成长空间,这样有利于提振投资者的信息与投资积极性,最终才能融到资金。

四、研究结语

总而言之,新经济背景下发展科技创新型企业必将是我国国民经济结构优化、增速稳健、驱动转换的重要举措与保障。面对当前科技创新型企业融资需求难以有效满足的困境,政府、金融机构及科技创新型都需要进一步审视自身的决策机制、运作模式及发展理念。展望未来,为有效满足科技创新型企业的融资需求,中央政府应该深化资本市场改革,扩大直接融资比重;地方政府应该加强间接融资引导,优化间接融资机制;科技创新能力企业自身也应该完善企业的信息披露机制,让市场有效掌握企业发展的真实状况,给予投资者信心,提升企业信用水平,从而推动投资者做出准确、稳健、可持续的投资判断,最终实现优秀金融机构与先进科技创新型企业共同成就。