异质机构投资者对我国A股市场异常的影响研究

2019-08-13刘洋王彦力马杰

刘洋 王彦力 马杰

摘 要:市场异常是对有效市场理论的违背,但现实中却广泛存在。不同机构投资者通过持有和交易股票,对市场异常现象产生的影响应不同。本文实证度量了四种市场异常现象,发现我国A股市场明显存在盈余惯性和投资异常的现象,但无法证明另两种市场异常价格动量和价值溢价是否存在。实证结果验证了异质机构投资者对市场异常的影响方向与力度均存在明显差异。但令人惊讶的是,保险公司通过大量持有总资产体量较大的股票,更能促进而不是降低投资异常现象。通过对比机构投资者的持有量与交易量对四种市场异常的影响,没有发现机构交易量比持有量更能度量市场异常的经验证据。

关键词:价格动量;盈余惯性;价值溢价;投资异常;异质机构投资者

中图分类号:F832 文献标识码:A 文章编号:1674-2265(2019)06-0060-07

DOI:10.19647/j.cnki.37-1462/f.2019.06.008

一、引 言

大量实证研究表明,股票市场异常现象广泛地客观存在;如果投资者可以正确估计股票价格,就能通过套利技术来获得市场的额外收益,同时降低股票市场异常,促进市场的有效性。机构投资者作为专业化的投资机构,其资金来源较广、资金实力雄厚、投资产品丰富;机构投资者拥有专业的研究团队,大多会运用资产组合、量化交易、对冲交易等手段,故其投资行为较为理性。近20年来,我国机构投资者得到了迅速发展,形成了以基金为主、合格境外机构投资者与证券公司为辅,社保基金、保险公司、银行、信托公司等协同发展的多元化格局。截至2018年3月末,机构投资者合计持有上市公司流通市值为26.3万亿元,占A股流通股市值比重的约63%。随着机构投资者对股票市场的影响力日趋增大,其能否对完善与发展成熟的证券市场起到积极作用,是值得研究的问题。

二、相关研究文献回顾

作为西方金融市场主流理论之一,有效市场假说解释了资产价格同市场参与主体对各种市场信息的反应速度、反应能力之间的关系。市场异常与有效市场相对立,指投资者可在任意一种形式有效性的市场中,仍可能获得超额收益。例如某些特定日期的股价会上升,而另一些特定日期股价会降低,或者某个特定指标与股价存在显著相关关系。常见的市场异常,表现为价格动量、盈余惯性、价值溢价与投资异常等。

价格动量,是指股票价格短期内持续以往的收益模式的一种市场异常现象。Jegadeesh和Titman(1993)首次发现并系统验证了美国市场存在明显的价格动量效应。Rouwenhorst(1998)对 1980—1995年12个欧洲国家的投资组合收益率月度数据进行研究,也证明了欧洲市场上价格动量的存在。然而,Edelen等(2016)利用欧洲新兴股票市场数据,发现利用15种价格动量的策略投资组合,大部分情况下均不能产生显著的正收益。

盈余惯性,也称为盈余漂移(PEAD),是指未预期盈余(实际会计盈余减去预期会计盈余)较高的股票收益率较高,最早由Ball和Brown提出。孔东民和柯瑞豪(2007)发现企业发表公告之前,机构投资者获取公司信息的优势巨大,验证了我国股市存在PEAD现象。张雯等(2018)验证了中国股市盈余公告后价格漂移现象的存在,并讨论了市场类型对PEAD的影响及其机理。

价值溢价是指高账面市值比的价值股,比低账面市值比的成长股具有更高的回报率。Basu(1977)研究美国市场1957—1971年的市盈率,发现投资组合中PE值低的收益率高于投资组合中PE值高的;市盈率所蕴含的重要信息并没有完全被股票价格反映出来,为投资者提供了时间和机会来获取超额收益率。宋嘉馨和尹威(2018)对股市价值溢价现象的成因进行了探讨,发现中国证券市场的价值溢价并非源于风险补偿,而是来自投资者行为。

投资异常是指资产总量增长越多的企业,股票收益率越低,资产增长与随后股票收益呈反向变动。Lam和Wei(2011)研究了美国资本市场1971—2009年间的数据,发现投资异常普遍存在。Yao等(2011)利用10个亚太地区国家1981—2007年间的面板数据,发现投资异常广泛存在于亚太资本市场上。林祺(2016)分析2000—2012年沪深两市的A股上市公司数据,表明我国市场上存在明显的资产增长异常现象。

关于多种市场异常的度量研究,王晋斌(2004)通过对A股建立投资组合,证实了基于股票价格、市净率和市销率三个指标构建的价值股组合,收益率明显高于成长股组合。杨德明等(2011)对价格动量和盈余惯性的关系进行研究,发现股价可预测性主要由盈余信息决定。Watanabe等(2013)研究显示,投资异常是投资者通过理性投资决策所产生的结果,故投资摩擦假说比错误定价假说具有更好的解释力。Jacobs(2015)识别、分类并度量了20种股票收益的市场异象,并研究了它们与市场情绪及套利限制代理变量的相互作用。Jang(2017)度量了股票价格崩溃的概率与其之后的收益呈跨截面负相关的市场異常,发现这种异象在韩国股市中散户交易比重大的股票中表现更为明显。Seif等(2018)检验了新兴股票市场中价格动量最大异常效应,发现较发达国家市场上更为严重,这是与定价偏差相关广泛存在的市场异常。

关于异质机构投资者对市场异常影响的国内外实证研究相对都较少。Tao Shu(2013)选取1980—2005年美国股票市场数据从价格动量、盈余惯性、价值溢价和投资异常四方面,证实了机构交易量和机构持有量与上述四种市场异常现象呈反向相关关系,且机构交易量比持有量更容易降低美国股票市场异常。Edelen等(2016)研究发现机构投资者偏向于购买之前市场表现不佳且被高估的股票,并提出了现金流、套利限制及经纪人偏好推荐长期表现不好的股票等原因来解释。本文总结了股票市场异常的概念及相关国内外研究文献,在理论探析与假设的基础上,重点对我国四种股票市场异常的存在性及其与异质机构投资者投资行为的关系展开实证研究,力求验证机构投资者可有效降低A股市场的四种有关异常现象,并探讨异质机构投资者在四种股票市场异常现象中的不同作用。

三、研究方案与样本数据的说明

(一)市场异常与机构交易量的度量

本研究采用的四种市场异常度量方法,均从其定义出发。价格动量用PM表示,r表示每个季度近100周的年化收益率;t表示本季度,t-1表示上个季度。盈余惯性用PEAD来表示,NI选用企业财务报表中的净利润,[NIt+1]为预期会计盈余,用预期净利润数据。价值溢价用VP表示,L表示股东权益,K表示公司市值,L与K的比值就是公司的账面价值与实际价值的比值,也就是价值溢价部分。投资异常用IA表示,TA表示总资产。具体度量公式表示如下:

关于机构投资者行为,分为两个维度度量:一是机构投资者持有量,用Inst表示,指所有机构投资者持有某只股票的比例;二是从交易的角度来度量机构投资行为,用FITV来表示。

其中,下标i表示股票,下标q表示季度;IO表示机构投资者的持有量,Vol表示股票i在季度q的总交易量。构造的指标FITV度量了某只股票的机构投资者交易量占全部交易量的比例。

(二)Fama-French三因素模型及Fama-MacBeth回归模型简介

Fama和French(1992)发现,股票市场的β值不能解释不同股票回报率的差异,但无论是单个股票的超额收益率还是某个投资组合的超额收益率,都能够用市值因子(SMB)、市场资产组合因子(Rm ? Rf)和账面市值比因子(HML)来解释。具体经典模型表达式如下:

Fama和MacBeth(1972)验证CAPM时,提出了将观测期收益率分为组合形成期、初始估计期和检验期三段时间以分别测定其β值并进行横截面回归,然后将组合形成期的每个股票按照以下模型求出β系数,并根据β系数的大小划分为20个股票组合。

再利用初始估计期的数据,对20个投资组合内的每只股票按上式求出β值,作为衡量系统风险的指标。通过计算β和SEi的平均值,将每一时点上的组合收益率R与上一期的组合β平均值和SEi平均值进行如下式的检验期横截面回归。

实证发现[γ1t]均显著为正,[γ2t]、[γ3t]不具有显著的统计意义,这表明股票收益率与非系统性风险因素无关,只与β值呈正相关关系,证明了标准CAPM的成立。

本文将参照Fama-French三因素模型和Fama-MacBeth回归方法,把股票市值(size)、账面价值比(B/M)、股票市场敏感度因子β值设置为控制变量,同时加入收益率(Ret)。

(三)研究的理论假设与模型构建

针对异质机构投资者如何影响股票市场异常的研究主题,本文提出以下三个理论假设:

假设H1:我国A股市场上存在价格动量、盈余惯性、价值溢价和投资异常这四种市场异常,且机构投资者的持股量会降低四种市场异常。

假设H2:不同类型的机构投资者,对四种股票市场异常的影响并不相同。

假设H3:在实证研究中,机构交易量比机构持有量更能有效地度量影响状况。

为检验H1,回归模型以Inst作為主要解释变量,以PM、PEAD、VP和IA为被解释变量。为避免自选择问题,所有以VP为因变量的模型中都去掉B/M这个控制变量。由此,本文构建了以下面板多元回归模型:

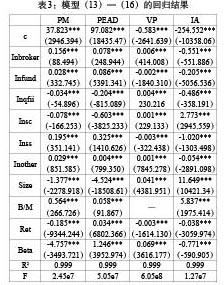

为检验假设H2,将所有机构投资者的总持有比例变量Inst拆分为表1所示的六种机构投资者。通过对比机构投资者的系数大小,进一步探讨不同类型机构投资者对某种异常现象的降低程度,为此构建模型(13)—(16)如下:

为检验假设H3,构建新变量FITV衡量机构投资者的交易量,将Inst替换为FITV,建立模型式(17)—(20)如下:

(四)样本选择和数据来源

本文所选择的数据均来源于万得数据库,数据处理与模型估计及检验使用的是软件Eviews 8.0。为保证数据的可靠性,剔除了公开发行不足一年的股票、金融行业上市公司股票和数据缺失的股票数据。研究的样本期,采用了中国A股2008年第1季度—2017年第3季度累计共39个季度,面板数据合计91281个有效样本点。实证研究中所用到的变量名称、代号及经济含义如表1所示。

四、实证研究结果及其经济分析

(一)我国A股市场四种异常的存在性分析

对假设H1所设模型(9)—(12)的实证回归结果,总结如表2所示。根据四种市场异常的定义和上表Ret的系数可看出,盈余惯性和投资异常两种异常现象在我国A股市场上明显存在。机构持有量对盈余惯性有微弱促进作用,但对投资异常有约0.051%的降低作用。依“错误定价假说”,这可能是投资者对公开信息的错误反应,造成股票定价的偏差。由于市场上存在摩擦,使投资者在利用投资异常进行套利时受到一定限制,因此投资异常现象广泛长期存在。然而,PM的回归结果显示股价并没有连续短期波动趋势,与价格动量定义不符,不能证明A股市场上存在价格动量的市场异常。机构投资者有0.03%的作用促进了这种现象,证明机构投资者能够降低价格动量效应,促进市场有效性。同理,也无法证明中国股票市场上存在价值溢价的市场异常,但机构持有量具有0.001%的作用可降低价值溢价效应。

总的来看,实证研究部分证实了原假设H1的成立,但机构投资者对不同市场异常的影响存在有差异。机构投资者行为对投资异常的降低程度最大,其次是价格动量,最后是价值溢价。实证结果证实了盈余惯性在我国股票市场上的存在,但是机构投资者持股量对其具有一定的正向促进作用,而不是降低。

(二)异质机构投资者投资特征分析

与假设H2相对应的模型(13)—(16)的回归结果见表3。研究发现,不同机构投资者对市场异常的影响方向与影响力度均存在较大不同,这验证了我们的原假设H2。社保基金、证券公司和合格境外机构投资者比较看重从资产方面入手对股票进行估价、偏好于投资资产增值较高的企业,并且可获得较好的投资收益,不断降低投资异常。社保基金对四种异常的影响力占据前三,反映出其富裕的资金和强大的影响力;而且,社保基金偏向于持有账面市值比较小的公司的股票,反映出其对稳定性和安全性的需求。证券公司对价值溢价的影响力最大,投资决策中看重股票的价值因素和价格波动大的股票。基金公司的投资策略考虑的因素较多,投资决策更慎重。合格境外机构投资者的持股量越多,收益率和净利润波动越小,一定程度上起到了稳定市场的作用。令人惊讶的是,保险公司更能促进而不是降低投资异常的现象,且保险公司对净利润较高和净利润变化较为平稳的股票也非常偏好。中金资讯显示, 2018年保费品种分化和采用IFRS9编制报表之后,保险公司的投资风格将会更青睐高分红和波动率低的股票。

3. 機构持有量和交易量对市场异常的作用对比。为更好地对比机构交易者的持有量Inst以及交易量FITV对四种标的市场异常的影响,表4总结了模型(9)—(12)和模型(17)—(20)回归系数的对照。

在降低价格动量的作用中,机构持有量比交易量所得到的实证效果更好,实证结果不符合本文H3的原假设。这一方面可能是因为我国股票市场制度不成熟,存在较高交易成本的阻隔和摩擦;另一方面,也可能是因为我国机构投资者的投资策略、投资行为仍然较为主观,投资理性仍有待提升。对盈余惯性而言,机构投资者的持有量有0.005%的作用促进盈余惯性现象,机构投资者的交易量有0.02%的作用降低盈余惯性现象,这说明机构投资者通过交易会计利润看好的企业的股票,带来降低整个市场超额收益率的效应,使市场向无超额收益的均衡状态趋近。同时,机构投资者持有量具有0.001%的作用降低价值溢价效应,交易量却有0.011%的提高价值溢价异常的作用。对投资异常而言,机构交易者通过持有高资产特征的股票,有0.051%的作用可以降低投资异常状况;通过交易高资产特征的股票,有0.046%的作用促进投资异常状况。

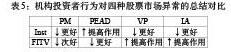

将机构投资者持有量和交易量分别对四种市场异常产生的不同作用归纳总结如表5。综合四种股票市场异常情况的实证结果,机构交易量只对降低PEAD具有很好的度量作用。相比于机构交易量,机构持有量能够更好地度量并降低市场异常。究其原因,机构投资者在进行交易时会存在一定的交易成本,所以会在研究股票的各种指标并买入持有时慎重考虑,并尽量减少不必要的减仓、交易等。因此相比于交易量,机构的持有量对我国股票市场异常的影响更为深刻,这也是国内学者在实证研究时大多选择持有量的原因之一。

五、结论与展望

本文实证研究结果表明,盈余惯性和投资异常两种异常现象在我国A股市场明显存在,但回归结果无法证明价格动量和价值溢价两种市场异常的存在与否。机构投资者持有量对投资异常具有约0.051%的降低作用、对价格动量具有0.03%的降低作用、对价值溢价具有0.001%的降低作用,提高了我国股票市场的有效性。研究还发现,相比于机构交易量,机构持有量能够更好地度量并降低市场异常。

就异质机构投资者对市场异常的不同影响而言,研究结果发现,社保基金、证券公司和合格境外机构投资者,偏好于投资资产增值较高的企业,并可不断降低投资异常。社保基金具有富裕的资金和强大的影响力,偏向于持有账面市值比较小的公司的股票,对四种市场异常的影响力均较为明显。证券公司对价值溢价的影响力最大,投资决策中看重股票的价值因素和价格波动大的股票。基金公司作为专业投资公司,其投资策略考虑的因素较多,投资决策更慎重。合格境外机构投资者偏好于投资账面价值比高的股票,并一定程度上起到了稳定市场的作用。令人惊讶的是,保险公司通过大量持有总资产体量较大的股票,更能促进而不是降低投资异常的现象。

我国A股市场的机构投资者已经具有较大规模,其行为对降低市场异常促进股票市场有效性具有重要作用。本文的实证结果,不符合机构交易量比持有量更能度量市场异常的原假设,这可能一方面是因为我国股票市场制度不成熟,存在较高交易成本的阻隔和摩擦;另一方面,也可能是因为我国机构投资者的投资策略、投资行为仍然较为主观,投资理性仍有待提升。结合本文的研究结果,为降低股票市场异常、提高市场效率,提出如下政策建议:一是要严格对上市公司的审核,完善股票市场基础设施建设,降低交易成本;二是要加快人民币利率市场化和汇率市场化的广度和深度,提高市场灵敏度,更好地反映股票价格和公司价值;三是鼓励金融创新,尤其是做空机制的引入,使做多与做空形成良性协调发展,充分发挥市场竞争机制的作用。

参考文献:

[1]Jeewon Jang. 2017. Stock return anomalies and individual investors in the Korean stock market[J].Pacific-Basin Finance Journal,46.

[2]Mostafa Seif,Paul Docherty, Abul Shamsuddin. 2018. Limits to arbitrage and the MAX anomaly in advanced emerging markets[J].Emerging Markets Review, 36.

[3]Heiko Jacobs. 2015. What explains the dynamics of 100 anomalies[J].Journal of Banking & Finance,57.

[4]Roger M. Edelen,Ozgur S. 2016. Ince,Gregory B. Kadlec. Institutional investors and stock return anomalies[J].Journal of Financial Economics,119.

[5]Fama,E.,French,K. 2012. Size,Value,and Momentum in Intentional Stock Returns[J].Journal of Finance Economics,33.

[6]Jegadeesh Narasimhan,Sheridan Titman. 1993. Returns to buying winners and selling losers: Implications for stock market efficiency[J].Journal of Finance, 48.

[7]Rouwenhorst, G. K. 1998. International Momentum Strategies. Journal of Finance[J].53.

[8]Ball, R, P. Brown. 1968. An empirical evaluation of accounting income numbers[J].Journal of Accounting Research,6.

[9]Basu,S. 1997. The Investment Performance of Common Stocks in Relation to Their Price to Earnings Tatios:a Test of Efficient Market Hypothesis[J].Journal of Finance,32,(3).

[10]Lam, F., K. Wei. 2011. Limits-to-arbitrage, Investment Frictions,and the Asset Growth Anomaly[J]. Journal of Financial Economics,102.

[11]Yao,T.,T. Yu,T. Zhang, and S. Chen. 2011. Asset Growth and Stock Returns: Evidence from the Pacific-Basin Markets[J]. Pacific-Basin Finance Journal,19.

[12]Watanabe.,A.,Y. Xu,T. Yao,and T. Yu. 2013. The Asset Growth Effect:Insights from International Equity Markets[J].Journal of Financial Economics,108.

[13]孔東民,柯瑞豪.谁驱动了中国股市的PEAD?[J].金融研究,2007,(10).

[14]张雯,张胜,陈思语.市场类型与盈余公告后的价格漂移现象:基于A、B股的比较[J].财经论丛, 2018,(6).

[15]林祺. 资本市场效率与资产增长异象——最优投资效应假说vs.错误定价假说[J].经济学(季刊), 2016,(2).

[16]杨德明,林斌,王彦超. 盈余惯性与价格惯性的关系研究[J].管理评论,2011,(3).

Abstract:Market anomaly is a violation of efficient market theory,but it exists widely in reality. different institutional investors have different effects on market anomalies by holding and trading stocks. This paper empirically measures four kinds of market anomalies,and finds that there are obvious phenomena of earnings inertia and investment anomalies in China's A-share market,but it can not prove whether there are abnormal price momentum and value premium in the other two markets. The empirical results verify that there are significant differences in the direction and intensity of the impact of heterogeneous institutional investors on market anomalies. But surprisingly,insurance companies can promote rather than reduce investment anomalies by holding a large number of stocks with larger total assets. By comparing the effects of institutional investors' holding and trading volume on four kinds of market anomalies,we find no empirical evidence that institutional trading volume can better measure market anomalies than holding volume.

Key Words:price momentum,earnings inertia,value premium,abnormal investment,heterogeneous institutional investors

(责任编辑 孙 军;校对 GY,GX)