汉氏联合“扭亏”玄机探究

2019-08-06李雄飞

李雄飞

摘要:近年来,企业通过非经常性收入进行利润操纵的现象层出不穷,这严重破坏了我国的资本市场秩序,损耗了投资者权益。基于此种现状,本篇文章以汉氏联合为例,分析其如何以处置长期股权投资为手段,产生大量投资收益来达到粉饰利润的目的,并剖析其“扭亏”的手段及动机,提出相应的治理对策。

关键词:长期股权投资处置;投资收益;汉氏联合

中图分类号:F830 文献识别码:A 文章编号:1001-828X(2019)015-0311-02

一、案例回顾

汉氏联合成立于2007年,是国家认定的高新技术企业,新三板挂牌公司,属于干细胞再生医学技术的新型健康产业。2017年汉氏联合处置了子公司北京希诺赛尔健康科技推广有限公司41%的股权,该事项导致其财务报表列示投资收益约1.55亿元,其中处置股权产生投资收益7785万元,长期股权投资成本法转为权益法按公允价值确认投资收益7683万元。此事项使公司业绩相比去年有大幅度增长,利润接近收入。汉氏联合也因此遭受双重打击,先是被原审计机构谢绝聘请,新会计事务所也没有给好脸色,直接出具了非标准审计意见的审计报告。

二、汉氏联合的“扭亏”手段

(一)处置子公司股权

2017年11月16日,汉氏联合董事会发布关于转让控股子公司部分股权的公告,将控股子公司北京希诺赛尔健康科技推广有限公司(以下简称“希诺赛尔”)41%的股权以人民币8241万元的价格转让给北京国盛京东文化传播有限公司。截止审计报告日,已收回处置款4200万元,未收回处置款4041万元。汉氏联合对希诺赛尔投资变动情况及处置子公司股权的详情,如表2-1和表2-2所示。

据表2-1和表2-2可知:希诺赛尔原为汉氏联合全资子公司。2016年,汉氏联合以定向增发的方式引进两名战略投资者并转让部分股权,定增及转让完成后,汉氏联合持有希诺赛尔80%的股份。2017年,汉氏联合再次对外转让41%的股份。此次转让完成后,汉氏联合持有希诺赛尔39%的股份,丧失对希诺赛尔的控制权,转变为重大影响,相应的长期股权投资核算应由成本法变更为权益法。汉氏联合2017年处置子公司股权产生的投资收益来源于两方面:减少投资终止确认的长期股权投资成本确认投资收益82410000-4555561=77854439(元),按公允价值重新计量产生的利得确认投资收益76832380.10元,此事项确定的投资收益给报表上增加了一亿多利润。

(二)确认投资收益

1.投资收益情况

汉氏联合2015年挂牌新三板后,连续三年的投资收益概况如表2-3所示。

表2-3显示,汉氏联合自2015年挂牌新三板开始,其投资收益呈现出“过山车”一般的变化,升降变动相当剧烈。

2.投资收益构成

汉氏联合2015-2017年投资收益的具体构成情况,如表2-4所示。

通过表2-4可以总结出以下几点:第一:汉氏联合2015年的投资收益总额1520万元,主要来源于处置股权,总计占2015年投资收益总额的90.92%(51.51%+39.41%);第二:2016年的投資收益总额为248万元,主要来源于其他方面;第三:2017年的投资收益总额为15757万元,主要来源于两个方面:处置长期股权投资产生的投资收益;丧失控制权后,剩余股权按公允价值重新计量产生的利得。两者分别占2017年投资收益总额的49.40%和48.76%,两项合计占比98.16%,第四:权益法核算的长期股权投资收益,前两年为投资损失,2017年为投资收益,占比仅0.51%。

3.净利润和投资收益的比对

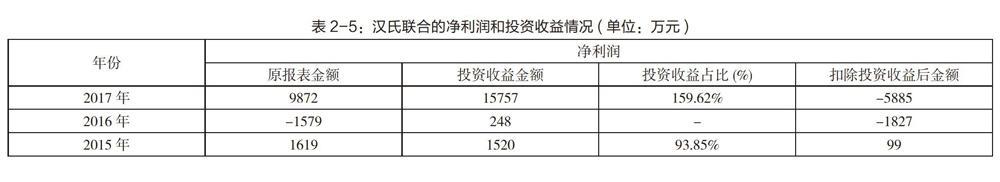

汉氏联合2015-2017年的净利润和投资收益比对情况,如表2-5所示。

表2-5显示:第一:2015年,超过93%的净利润是由投资收益带来的;第二:2016年,汉氏联合发生亏损;第三:2017年,投资收益是净利润的1.59倍。汉氏联合净利润全部来源于投资收益,而且投资收益还抵补了企业5885万元亏损!

如果将净利润中的投资收益剔除掉,可以发现:2017年和2015年的净利润,在剔除投资收益的贡献前后,均反差巨大,可见这两年的利润并非来源于汉氏联合主要经营业务。

查阅报表附注,发现这两年所确认的投资收益“技法”一致,都是处置长期股权投资产生的投资收益,以及丧失控制权后,剩余股权按公允价值重新计量产生的利得,且2017年剔除处置股权投资收益后的利润为负,即实为巨额亏损。

三、汉氏联合通过出售股权确认巨额投资收益的动机

(一)迎合利润预期,“兑现”年初诺言

2017年年初,汉氏联合曾给自己定下赚1000万元的“小目标”。其年终财报显示,公司超额完成了业绩目标,实现了10倍于该小目标的“大目标”。2017年营业收入1.1亿元,同比增长38.70%,达成年度计划的110.06%;实现净利润9872万元,达成年度计划的987.18%。

从报表附注可知,汉氏联合2017年业绩大幅增长,主要是公司处置子公司股权,取得投资收益1.55亿元。若剔除处置子公司-股权带来的投资收益,汉氏联合的利润为4651万元。

因此,可以认为,汉氏联合利用出售股权确认巨额投资收益,其动机之一是为了迎合其年初的利润预期,“兑现”诺言。若达不到利润预期,就会给资本市场传递企业经消极信息,带来一连串的不良后果。

(二)“扮靓”经营业绩,意图“扭亏为盈”

按照汉氏联合的“如意算盘”,处置子公司股权确认巨额投资收益,使得利润表上的营业收入逾亿元,还能扭转2016年亏损局面,实现净利近亿元。此外,汉氏联合的现金流量表显示,除2016年外,其经营活动现金净流量均为负值,2015年为-2647万,2017年为-3266万元,现金流吃紧。

因此,可以认为,汉氏联合利用出售股权确认巨额投资收益,可能还出于以下动机:遮掩其获利能力不足、现金流量入不敷出等形状,维持其高新技术技企业、创新层企业形象等。

四、汉氏联合虚增投资收益的主要原因及治理对策

(一)虚增投资收益现象的主要原因

1.公司内部控制职能弱化

内部控制是公司进行自我管理的主要组成部分,是保证公司诚信的重要构成。目前包括汉氏联合在内的诸多公司的内部控制制度都有存在缺陷,没有一套高效的识别与防范财务舞弊的自我约束机制。例如在汉氏联合公司中,由韩忠朝一人担任董事长与总经理,造成内部人控制的现象,任人唯亲和裙带关系严重,内部控制制度无法施行。

2.会计审计制度不完善

对汉氏联合等诸多公司出现的虚增投资收益(即人为操纵利润)现象,一部分原因是由于审计机构的审计制度不完善造成的,在预防企业操纵利潤现象的过程中,审计部门有着重要的职责。若审计部门对其松懈,那诸如此类的现象则会肆意横生。但是目前我国审计机构的审计制度存在一些问题,主要表现为,注册会计师等相关审计人员没有很好的履行其监督职能,其他部门在监管方面存在“真空”,对于违法违规的惩罚力度不够。

(二)治理对策建议

首先,相关部门应该规定一个投资收益占当年利润总额的最大比例,要求相关企业严格执行,这样可以减少企业通过虚增大量的投资收益进而虚增利润,粉饰报表的行为。

其次,健全企业内部的监督控制制度。企业内部监控可以把出现的问题避免大范围的传播扩散,防止问题扩大化。企业内部监控制度必须根据相关法律法规进行严格执行,要做到将监控制度实施到企业各个部门中,在企业运营的各个阶段都应执行内部监控制度。在生产与销售阶段,监控制度要对其进行相互制约,互相监督。在对业务处理时,必须加大检查力度,并建立账目上报制度,对企业的资金流向有一个明确的了解。企业建立内控部门,可以更好的对企业财务进行有效监控,企业内控工作是防止企业利润操纵的重要手段。

最后,做到严格监管及执法,加大处罚力度。只有加强法律建设与社会监督,才能在利润操纵现象出现时及时进行抑制。一方面,应建立系统完善的司法惩罚措施,在发现操纵利润等会计舞弊行为时,对相关违法人员进行严格的惩处;另一方面,对会计师事务所的社会监督机构的身份极大的方便了企业利润操纵行为的出现。因此,会计师事务所应加强对企业的监管力度,在发现违法行为时要及时揭示和报告,秉持公正公开的态度,将违纪行为追责到底。