VIX及其衍生品的创新之路

2019-01-07侯瑞琪

侯瑞琪

关键词:波动率 指数 衍生品 股指 期货 期权

1993年,芝加哥期权交易所(CBOE)编制并发布了全球第一支波动率指数VIX,开启了市场风险可量化的时代。此后,历经数次编制方法的完善,CBOE独创的波动率指数构建方案已经被世界主流股指期权市场广泛引进,波动率指数家族日益壮大。2004年和2006年,VIX期货和VIX期权的相继上市丰富了波动率的交易手段,随后更适合中小投资者的VIX交易所交易产品(ETP)快速繁荣,标志着波动率交易的大规模普及。

由于VIX天然具有不易复制的特性,VIX衍生品缺乏明确的期现货套利关系,期限结构灵活,交割方式与指数衍生品有很大差异。这些特色让VIX衍生品成为高效管理波动率风险的利器,却也不可避免地引发投资者的质疑。从世界范围看,以VIX期货为伊始,全球的波动率指数衍生品呈现百花齐放的态势。欧洲、日本、中国香港等成熟市场相继推出了各自的波动率期货或期权,例如VSTOXX期货、期权,Nikkei225波动率指数期货,HSI波动率指数期货等。随着产品生态的完善、投资者认知的更新和交易所规则的完善,波动率衍生品的功能和作用得到了市场广泛认可,满足投资者日益精细的风险管理需求。

基于目前大陆市场唯一的金融期权产品——50ETF期权,我们借鉴CBOE的指数编制方法,计算50ETF期权波动率指数和偏度指数,发现50ETF在行情快速上升时,波动率上升,偏度也上升,呈现明显负偏;50ETF快速下跌时,波动率上升,偏度下跌,呈现明显正偏。2019年年初,50ETF单边快速上涨,市场对于“50ETF虚值看涨期权被炒作”的质疑声不绝于耳,本文通过波动率、偏度和期权成交量分布等多个角度进行实证分析,认为尽管50ETF虚值看涨期权成交量大幅上升,但是成交量占比和波动率水平合理,市场供需均衡,未出现定价异常情况,无须过度解读。

一、VIX编制方法的演进

1987年美股崩盘点燃了全球金融危机,价格波动的威力引起市场反思,进而激发一系列金融创新。纽约证券交易所(NYSE)于1990年引进了断路器机制,当股价大幅波动时暂停交易,试图通过降低市场波动性,恢复投资者信心。熔断机制生效后,市场对于动态测度市场波动性的需求日益凸显,CBOE于1993年适时推出了全球首支波动率指数VIX。

事实上,CBOE在1973年上市标普100股指(OEX)期权和标普500股指(SPX)期权后,一直有基于期权价格构造波动率指数的构想,在此期间CBOE与业内学者保持密切合作,广泛征询波动率指数的编制方案。1993年,范德堡大学教授Robe~EWhaley提出了基于期权隐含波动率构建指数的方案。同年,CBOE开始编制并发布基于OEX期权的波动率指数VIX。简言之,第一版本的VIX编制方法是构建虚拟的剩余30日到期的平值OEX期权,将其隐含波动率作为波动率指数。编制样本选取两个到期月份的共4个看涨期权和4个看跌期权合约,依赖期权定价模型,每15秒更新。VIX一经推出,便被市场理解为股票市场波动的温度计。因为波动率衡量了收益率偏离均值的程度,而股市下跌往往伴随着波动性上升,VIX因此得到“恐慌指数”的别称。

1993年至2003年的十年间,VIX充当着美国股市的风向标,但此间华尔街交易员们发现,VIX的作用远不限于情绪指示剂,如果能够交易波动率,指数将是一座潜在金矿。2002年,创立了MicroSolutions的新晋富豪Mark Cuban向高盛提出,如果VIX常常在股市重挫之际上升,那么如果找到交易波动率指数的方法,就可以获得资产下行保护。因为当时SPX期权交易已经比较活跃,高盛提出用指数期权构造“方差互换组合”的方式为Cuban进行资产保护。

方差互换(Valance Swap)是一种常见于场外衍生品市场的无模型方法,是通过配置不同行权价格的指数期权产品获得固定波动率暴露,对冲波动率风险的组合投资方法。对于单一指数期权合约,随着标的指数价格远离行权价格K,期权价格对波动率的反应变得迟钝,反映为单一期权的Vega值呈现钟形曲线分布。若对一揽子期权产品赋予的权重为1/k2,投资组合的Vega值将不受标的指数变动影响,波动率风险也随之消散(见图1)。

方差互换组合尽管在数学原理上被证明有效,但由于其过于深奥和晦涩,并不是当时主流的波动率套保方式,Cuban对于方差互换组合方案不甚满意。高盛将此次合作失败归因于方差互换组合不具有VIX的品牌效应。在当时,VIX的概念被广泛认可但不能交易,方差互换可以交易但鲜为人知,高盛随即向CBOE提出可以将两者优势结合,基于方差互换原理改进VIX的编制方法,然后上市VIX衍生品。CBOE经过慎重评估,在2003年发布了新版本VIX编制方法,用SPX期权替代OEX期权作为样本,用不依赖定价模型的方差互换方法替代隐含波动率方法,用随波动率水平变化的动态样本容量取代固定8个期权合约的固定样本容量。对两个不同到期时间的方差互换组合用线性插值的方法得出30日期望波动率作为VIX(见表1)。新版本VIX的发布为推出市场情绪衍生品打下坚实基础,高盛和CBOE都没有料想到他们的一次尝试会在随后几年为市场带来巨大变革。

二、VIX衍生品市场的诞生和发展

自2003年新版VIX发布后,CBOE积极筹划推出VIX衍生品。由于美国金融市场证券交易委员会(SEC)和商品期货交易委员会(CFTC)监管分割的格局,若VIX期货推出,其将受到CFTC的监管,而当时CBOE产品只受到SEC监管。为了避免落入双重监管的困局,CBOE在2004年成立CBOE期货交易所(CFE),同年VIX期货在CFE上市。2006年,VIX期权在CBOE上市。2009年,CFE上市了迷你VIX期貨,合约规模为VIX期货的1/10。

尽管CBOE将VIX衍生品定位为比股指衍生品更加高效的波动率风险管理工具,但2007年之前,产品的市场接受程度并不高,成交量增长步伐缓慢。2008年,美国金融危机再次蔓延全球市场,贝尔斯登、雷曼兄弟、美林等投资银行相继倒下,幸存的华尔街投行纷纷改为商业银行,波动率指数飙升至前所未有的高位。2008年年底,美股指数悉数下跌,VIX却首次突破80,引发了广泛关注。2010年5月6日,美股出现闪崩,再次引起市场对价格大幅波动风险的讨论(见图2~图4)。

数次金融危机中爆发的创新能力不仅限于VIX期货和期权。对于非专业投资者,直接交易VIX期货和期权过于复杂和昂贵,而他们对波动率风险的需求也极为迫切,不容忽视。看到蓝海市场的金融机构纷纷抢占先机,用VIX衍生品构建策略性追踪VIX的交易所交易产品(ETP)。2009年1月,巴克莱银行推出首只VIX ETP产品——iPath标普500短期期货交易所交易债券(ETN)。巧合的是,仅在数月之后,标普500指数就跌至12年低位。2009年开始,VIX衍生品交易量出现了爆发式的增长,感到恐慌的投资者争相购买VIX衍生品,尽可能抓住一切机会补救受损财产。VIX ETP的快速繁荣标志着波动率交易的重大普及,原先从未交易过期货或期权的投资者得以管理波动率风险,进行资产保护。2017年统计显示,VIX ETP产品的总规模达70亿美元(见表2)。

三、VIX衍生品的特征与运用

VIX衍生品和股指衍生品看似都是以指数为标的,但实际上两者有很大差异,给初次接触的投资者造成巨大挑战。

(一)VIX期货不存在明确的期现套利关系

对于标普500(SPX)、纳斯达克100(NDX)等股票指数,因为成分股和权重明确,投资者可以持有一揽子成分股复制现货指数表现;而对于波动率指数,用于计算VIX的SPX期权样本实时更新,持有样本期权来复制VIX表现并不可行。投资者仅知道VIX衍生品交割时,确定VIX结算价的样本SPX期权的到期日,但无法确定具体的合约。正由于股指现货的可复制性,期现套利关系得以生效,股指期货价格围绕理论价格上下波动,一旦套利关系被打破,通过在期现货上持有相反头寸,套利者捕捉套利利润,消除不合理价格。而VIX现货指数的不可复制性决定了VIX期货不存在与VIX相关联的公允价值。

(二)VIX期货期限结构灵活(见图5)

就VIX期货的期限结构来看,平稳市场中,即期VIX低,升水结构(Contango)较为常见,反映出市场对于远期的波动率保险溢价。因为VIX和股票指数负相关关系的存在,滚动持有VIX期货多头即购买资产下跌(波动率上升)保险,随着到期VIX期货向VIX的“沉降”和期货到期的换仓成本都是支付的保费。VIX期货空头即卖出保险,在平稳市场会持续收入保费。而在市场下跌时,VIX飙升,期限结构转为贴水(Backwardation),VIX期货多头获得资产下跌(波动率上升)保护,空头支付保险赔偿,产生亏损(见图6)。

这种期限结构的变化也可以用VIX均值回归的特性解释。与股票指数不同,VIX是标准化后的指数,与标的指数水平无关,呈现均值回归的特性。VIX处在低位时,上涨预期占市场主导,是VIX期货的卖方市场,期货多头需要支付给空头溢价,呈现升水结构;反之,当市场一致预期VIX下跌,多头得到溢价,呈现贴水期限结构。

有趣的是,2009年1月巴克莱推出的VXX恰逢VIX仍处于高位之际,以VXX为代表的做多VIX期货策略,不断支付换仓成本,高买低卖,表现不佳。至2019年1月到期,VXX和VXZ各跌去一大半期初净值。而做空VIX期货的策略,例如XIV,净值增长了数十倍。

(三)VIX衍生品的交割方式较为特殊

VIX衍生品采用现金交割,到期日以次月到期的SPX期权到期日回推30日确定,因为常规SPX期權在周五到期,所以VIX衍生品在周三到期。同时,VIX衍生品采用上午结算模式(A.M.-settled),因而VIX期货的最后交易时间为到期日上午8:00,VIX期权的最后交易时间为到期前一日下午3:15。

VIX现货指数采用样本合约买卖报价中间值而非合约的成交价格计算。但在确定VIX衍生品结算价时,计算VIX的SPX样本价格由特殊开盘报价模式(Special Opening Quotation,SOQ)产生,撮合形成的sPx期权成交价格将优先输入vIx模型计算,如无成交产生,采用最优买卖报价中间值。这种设计主要考虑使VIX衍生品的交割过程“可交易”。

上午结算模式不可避免产生隔夜VIX跳空的风险,叠加上VIX计算和VIX衍生品结算价计算口径不一致,往往造成衍生品交割结算价和交割前后VIX水平的显著差异。VIX衍生品交割方式的独特性引发了投资者对于结算价被操纵的质疑。

(四)VIX被操纵了吗

2018年2月,一名举报者向SEC和CFTC提交反垄断诉讼,指控CBOE放任其期权做市商,包括花旗集团(Citigroup)、城堡投资集团(Cita-del)等,操纵VIX进而在VIX衍生品上获利。2月6日,VIX较前一日翻倍,收于50.3点,做空VIX期货策略的ETP——XIV和SVXY当日分别跌去92.6%和83%的净值(见图7、图8)。在暴跌前,两支ETP总规模为41亿美元。举报者称,因为VIX衍生品的规模巨大,通过操纵指数可以获得每年约20亿美元的可观回报。VIX的计算只采样期权的最优报价信息,操纵者无须付出大量资金成本,通过影响期权报价就可以影响VIX,进而在VIX衍生品上获利。

XIV和SVXY有所不同。XIV是ETN产品,发行者并不持有证券,只是承诺按照策略指数向投资者偿还债务。ETN具有到期期限,内嵌可提前偿付条款,即在XIV大幅下跌时,发行者有权选择提前偿付。2月6日的VIX飙升触发了提前赎回条件,XIV于2月15日到期清盘。而同样是价值蒸发,SVXY因为是ETF产品,仍在继续运作。

这不是VIX第一次受到质疑。2017年5月,John Griffin和Amin Shams发表了研究报告,发现在VIX衍生品交割日的特别开盘竟价价格(SOQ)环节,成交量大幅上升的现象只出现在用于计算VIX的成分期权上,非样本期权没有此表现。当SOQ结束,成交量就会回落。

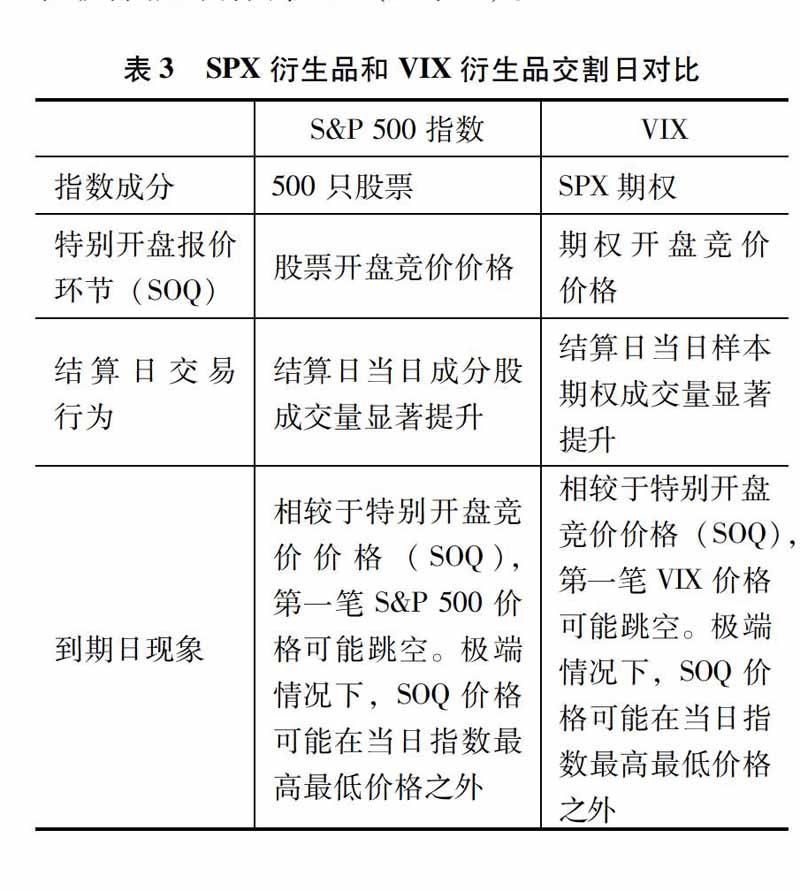

CBOE对此项指控做出了回应,认为VIX的编制基于流动性充足的SPX期权,操纵极难发生。CBOE也坦言会优化VIX衍生品的交割流程。实际上,无论是VIX衍生品还是股指衍生品,都会在结算日产生成分股、样本期权成交量跃升的现象,CBOE认为这不能成为VIX衍生品交割流程被操纵的有力佐证(见表3)。

四、基于50ETF期权市场的波动率指数(IVX)和偏度指数(Skew)分析上证50收益率特征

自诞生起的25年时间里,VIX及衍生品偶尔受到质疑,但随着产品生态的完善和投资者认知的更新,VIX及衍生品的功能和作用得到了广泛认可。中国市场在2015年推出首只ETF期权产品——上证50ETF期权,并用CBOE VIX方法编制并发布了中国波指IVX。

波动率可以理解为资产收益率偏离均值的程度,一般用二阶矩——方差来衡量。偏度(Skew)是收益率的三阶矩,衡量收益率的偏斜程度,反映现货市场涨跌非对称的尾部偏斜特征。与VIX类似,SPX收益率的偏斜程度信息,也可以用无模型的方法,从SPX期权价格中提取并编制成指数。继发布了反映SPX收益率波动水平的VIX之后,2010年CBOE发布了衡量SPX收益率尾部风险的偏度指数Skew Index,又称“黑天鹅指数”。当Skew大于100,表明收益率出现负偏,否则指示为收益率正偏。

期权市场的“隐含波动率微笑”是连接理论定价模型和实际市场价格的密码。1987年之前,SPX期权市场的隐含波动率呈现对称“微笑”的形状。之后,随着美国市场在历次经济危机中成熟,对称的微笑产生了稳定的左偏,即对于同样的虚值程度,市场对看跌期权的估值高于看涨期权。这是标的资产收益率负偏在期权市场的表现,也是偏度指数编制的基础。高阶风险指标的引进,可以和波动率指数相配合,为市场投资者和监管者提供更加丰富和立体的参考信息。

(一)上证50ETF期权和SPX期权波动率指数和偏度指数情况对比

目前只有CBOE市场公布了Skew指数,我们遵循相同的Skew编制标准步骤,计算50ETF期权偏度指数。通过比较,可见50ETF市场和SPX市场的尾部风险存在巨大差异。自1990年年初起,SPX市场Skew指数长期在100点至140点的区间内震荡,从未跌破100点以下,这表明三十年来,SPX市场收益率呈现稳定且明显的负偏现象。反观50ETF市场,Skew指数跨越范围极大,2015年12月正偏效应明显,达到70的低点,2019年3月出现明显的负偏,Skew突破110的高位(见图9、图10)。

另一个有趣的特征在于,50ETF偏度指数和50ETF具有正相关关系,尤其在行情大幅涨跌的场景中相关性更为显著。如2015年6月和12月股市异常波动,两者出现了同步的快速下跌,即行情下跌时,收益率正偏效应明显,市场赋予虚值看涨期权更高的价值。2019年1月至3月,50ETF行情单边上涨,媒体中关于“虚值看涨期权被炒作”的报道不绝于耳,但是经过分析可以看出,当时市场的偏度指数反而创下新高,表明尽管虚值看涨期权的成交量飙升,但是并未产生供需失衡,隐含波动率被推高的现象。市场负偏效应明显,定价比较理性。但美股市场中,SPX偏度指数和SPX的相关性不显著。

波动率指数方面,50ETF的快速上涨和下跌都伴随着波动率指数的上涨。SPX因为较少发生快速上涨,所以呈现和VIX明显的负相关关系(见图11~图14)。

总之,通过对50ETF IVX和Skew的分析可得,50ETF市场快速上涨时,波动率上升,负偏效应显著;50ETF市场快速下跌时,波动率上升并伴随明显的正偏。

(二)50ETF虚值看涨期权被炒作了吗?

2019年年初,50ETF近月虚值看涨期权成为投资者关注的热门话题。继2月25日50ETF购2月2800合约单日上涨192倍后,3月4日,50ETF购3月3000出现了成交量暴增的现象,市场关于“50ETF近月虚值看涨被炒作”的质疑不绝于耳。

分析虚值看涨期权的波动率水平和偏度可以看出,2019年年初50ETF期权的波动率指數在20点至30点区间内震荡,呈现明显的负偏现象,即虚值看涨期权的隐含波动率低于看跌期权。50ETF近月虚值看涨期权没有出现供需失衡,价格虚高的现象(见图15)。

对于50ETF近月合约,我们将Deltaw低于0.25定义为深度虚值期权,将Delta在0.25至0.45的区间定义为浅度虚值,Delta在0.45至0.55的区间定义为平值。对上市以来不同在值状态的期权成交量占比进行分析可见,2019年年初50ETF近月虚值看涨、看跌期权成交量占比并无显著提升,成交量分布相对均衡。

2019年年初50ETF期权市场整体流动性和成交量有大幅上升,这与市场利用期权产品进行风险管理的需求日趋强烈、投资者对非线性衍生品的理解逐步完善有关。结合波动率水平、偏度指数和成交量分布可以看出,尽管虚值看涨期权的成交量出现爆发式增长,但50ETF期权市场整体波动率水平适中,负偏效应显著,市场供需均衡,未出现定价异常情况,无须过度解读。

五、总结和启示

和大多数金融产品相比,期权有标的物、到期月份、行权价格、看涨看跌等多种维度,加之其具有市场共识的定价公式、不同合约之间有着明确的套利关系,单一期权价格变动受到随机过程叠加复杂套利关系的双重牵制。如何在多维度、纷繁复杂的数据中提取有效信息,是在期权这项重大发明诞生以后,市场面临的又一大创新考验。VIX的编制方法演进是金融创新的经典范例。

1993年CBOE发布了第一版本的VIX,将平值期权的隐含波动率标准化,用以衡量市场愿意为期权这种保险工具支付的价格水平。2003年,CBOE听取高盛的建议,借鉴场外方差互换定价的灵感,开启了可交易的波动率指数时代。创新从未停止,为了满足个人投资者交易波动率的需求,CBOE适时上市了迷你VIX期货合约,与此同时,VIX ETP产品百花齐放,使波动率风险管理工具走向大众。以CBOE为代表的成熟衍生品市场一直秉持“投资者建议,我们提供”(yousuggest,we provide)的创新模式,广泛吸收市场灵感,获取前进的不竭动力。

因为历史原因,美国金融市场具有分割监管的独特模式。CFTC对期货市场进行原则监管(principle-based),把更多的自主权下放交易所,对于交易所规则修改和新产品上市无过多干涉,可被称为“法无禁止即可为”。SEC对证券市场实行规则监管(rule-based),全面审核、批准交易所的各个项目,可被称为“法无授权即禁止”。而对于创新产品,比如VIX衍生品,CFTC和SEC商议了联合豁免,并没有像指数衍生品一样分割管理。这种政策赋予新产品的保护和支持,大大加速的美国衍生品市场的创新进程。

境外成熟的衍生品市场具有先发优势,蕴藏了无数的宝贵经验等待发掘,这种多层次,立体化的产品生态也将是中国衍生品市场的发展方向。因为监管体系、投资者结构、金融文化等诸多方面的差异,中国市场正面临着境外金融市场未曾遭逢的挑战和机遇,我们应在借鉴成功产品经验的同时,独立思索,吸收灵感,审慎研究,敢于试错。任何市场在历经一个艰难的瓶颈之后,创新成本递减,都会出现爆发式的增长。