2017股份制银行:利润持续增长,利息支出飙升

2018-05-16刘明彦

刘明彦

上市股份制银行年报披露引人瞩目,截至4月25日,招商、民生、中信、光大、华夏和平安六家股份制银行的年报相继披露,本文从盈利能力、资产、负债、定价、收入、成本与风险六个方面对六家股份制银行的相关指标进行全面比较分析,并得出一系列结论,同时对股份制银行未来经营进行展望。

盈利能力

净利润与增速

招商银净利润一枝独秀,主要股份制银行盈利均持续增长。尽管受宏观经济环境和严监管的不利影响,股份制银行净利润仍保持增长,具体排名为招商、民生、中信、光大、平安和华夏,竞争格局相对稳定。(见图1)

招商银行净利润增速遥遥领先,股份制银行利润增速整体有所提升。图2显示,2017年主要股份制银行净利润平均增速为6%,较上年提升约2个百分点,这主要利益于招商银行净利润增速大幅提高6个百分点,其他股份制银行净利润增速均在5%以下,平安和华夏利润增速有所下滑。

ROE与ROA

招商银行ROE领先优势明显,其余股份制银行ROE有所回落。图3显示,主要股份制银行的净资产收益率(ROE)较上年小幅增长外,其余股份制银行ROE均有所回落,但仍保持在合理水平,具体排名为招商、民生、华夏、光大、中信和平安。

招商ROA逆势增长,其余股份制银行ROE均有所下滑。受净利润增速低于资产增速的影响,除招商ROA实现难得的增长外,多数股份制银行资产收益率出现回落,这是主要股份制银行2015年以来ROA的连续下滑,表明这些银行盈利能力正在削弱。(见图4)

资产指标排名

资产规模与增速

招商银行以超6万亿规模保持股份制银行霸主地位,中信成为唯一资产规模收缩的银行。图5显示,2017年主要股份制银行资产规模排名依次为招商、民生、中信、光大、平安、华夏,招商成为主要股份制银行中规模最大的银行,也是唯一资产突破6万亿元的股份制银行。

受MPA考核的影响,股份制银行资产增速大幅放缓。2017年由于央行实施广义信贷考核,对银行资本充足率提出了更高的要求,同业业务受到明显压缩,之前高达30%的增速一去不复返,就连业务扩张最為激进的平安银行,资产增速也在10%以下,中信更是由上年的扩张15%降为收缩4%。(见图6)

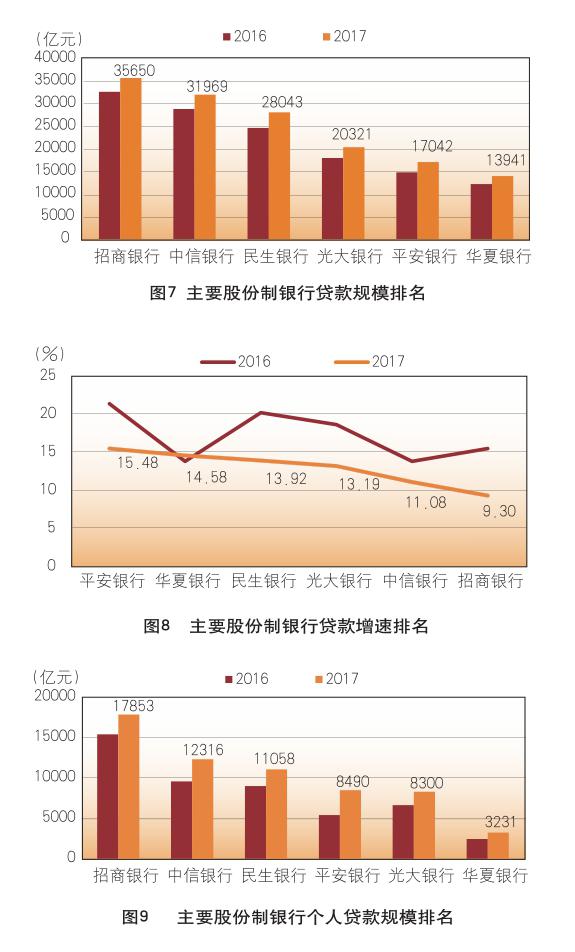

贷款规模与增速

受部分表外业务回表的影响,主要股份制银行贷款均保持增长。图7显示,2017年股份制银行贷款总额排名与上年一致,依次为招商、中信、民生、光大、平安、华夏,表明股份制银行贷款规模格局相对稳定。

受严监管和货币供给增速放缓等因素影响,主要股份制银行贷款增长较上年减速明显。图8显示,除华夏银行贷款增速略高于上年外,其余股份制银行贷款增速平均下滑约5个百分点,股份制银行贷款增速依次为平安、华夏、民生、光大、中信和招商。

个人贷款余额及增速

个人贷款规模方面,平安以增加逾3000亿元的规模一跃超过光大,招商则遥遥领先于同业。招商零售业务优势显著,个人贷款余额达1.78万亿元,中信和民生处于第二梯队,个人贷款规模为1万亿~1.3万亿元,其他股份制银行则在9000亿元级以下。(见图9)

股份制银行个贷增速表现分化,平安以超过50%的增速一骑绝尘。传统上股份制银行零售业务相对较弱,出于业务结构调整和控制风险的需要,股份制银行开始将业务重心向零售业务倾斜,表现为个人贷款增速明显超过对公贷款。图10显示,2017年主要股份制银行个人贷款增速均在15%以上,平均增速为26%,明显高于12%的资产增速。

对公贷款余额与增速

对公贷款规模排名相对稳定,中信领先优势明显,平安主动压缩规模。目前主要股份制银行对公贷款规模约是个人贷款的1.4倍,除招商和平安外,股份制银行对公贷款规模均超过个人贷款。图11和图12显示,对公贷款增速方面民生领先优势明显,而平安是唯一收缩对公贷款的股份制银行,同比下降近9%,其业务结构调整相对激进。

负债指标排名

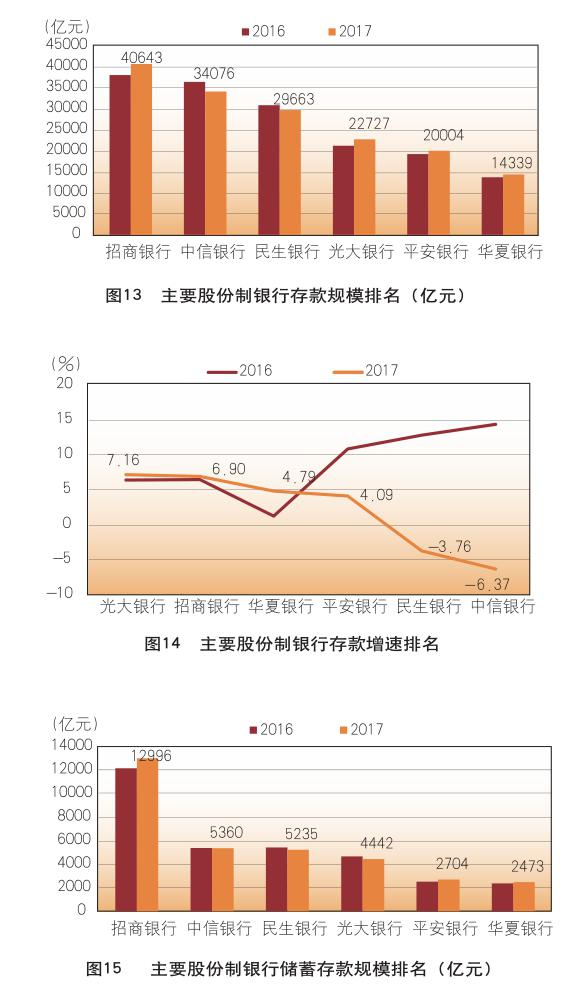

存款余额及增速

存款余额排名格局相对稳定,招商以突破4万亿元领先于同业。图13显示,股份制银行存款余额变化趋势分化,中信和民生首次出现存款规模收缩,其余股份制银行保持增长。2017年主要股份制存款排名依次为招商、中信、民生、光大、平安、华夏,金融脱媒和存款理财化对股份制银行吸收存款的影响正在显现。

主要股份制银行存款增速大幅下滑,少数银行存款规模出现收缩。图14显示,2017年股份制银行存款增速明显下滑,整体增速由上年的9%降至2017年的1%,存款立行的传统战略被再度祭出。2017年股份制银行存款增速排名为光大、招商、华夏、平安、民生、中信,上年度存款快速增长的银行增速大幅下滑令市场感到意外。

储蓄存款余额及增速

储蓄存款规模分化严重,招商领先优势巨大。图15显示,招商、平安、华夏储蓄存款余额保持规模增长,其他股份制银行出现罕见的收缩,具体排名为招商、中信、民生、光大、平安和华夏,但招商储蓄存款近1.3万亿元,远高于其他股份制银行5000亿元的量级,表明其领先优势明显。

股份制银行储蓄存款增速持续下滑,半数银行出现负增长。图16的数据显示,主要股份制银行储蓄存款增速已由上年的6%降至2017年的2%,明显低于整个银行业近8%的水平。储蓄存款增速行业排名为平安、招商、华夏、中信、民生和光大,多数银行储蓄存款增速出现下滑。

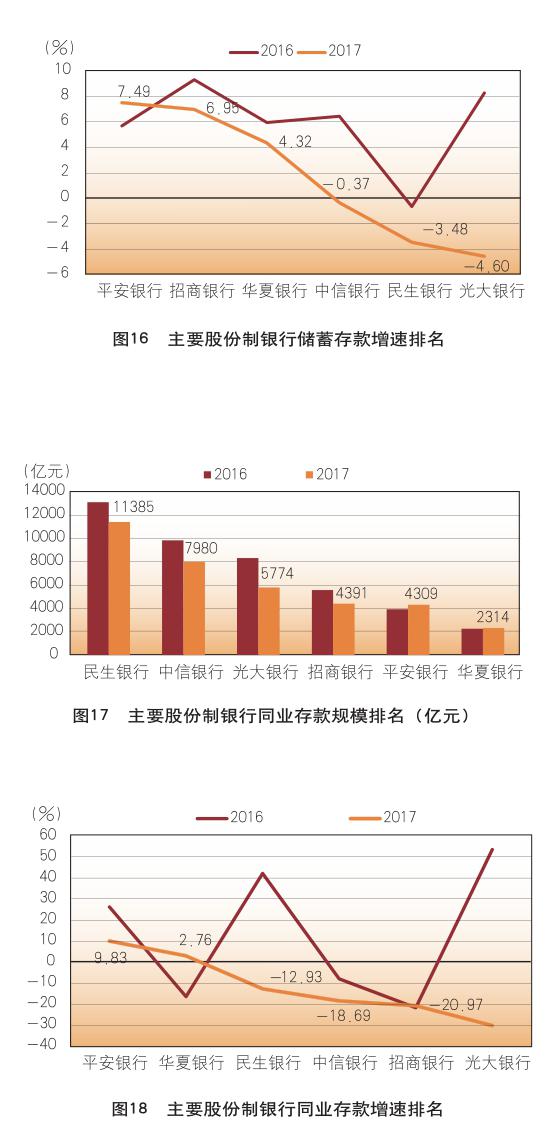

同业存款余额及增速

主动压缩同业存款(同业和其他金融机构存放款项),规模格局相对稳定。由于同业存款属于批发存款,其价格对市场利率SHIBOR非常敏感,使银行承担较高的利率风险。2017年是同业存款利率高企的一年,出于资金成本和符合监管的双重考虑,股份制银行主动收缩同业负债,整体下降16%,但平安和华夏例外。股份制银行同业存款排名为民生、中信、光大、招商、平安、华夏,资产规模排名第一的招商同业负债规模明显小于其他竞争对手,表明其负债成本管理的优势。(见图17和图18)

定价能力比较

生息资产收益率、计息负债成本率与净利差

股份制银行生息资产收益率相对稳定,平安资产定价能力令市场侧目。图19显示,股份制银行生息资产收益率排名为平安、华夏、招商、民生、光大、中信,其中平安银行的资产定价能力最强(未调整风险),多数银行资产收益率保持在4%的水平。

股份制银行计息负债成本率上升显著,招商资金成本保持同业优势。图20显示,招商银行以1.77%的资金成本在同业保持明显优势,低于同业平均水平63个基点,也是唯一负债成本率低于2%的银行,股份制银行负债成本率同比上升31个基点,其中平安的负债成本率上升超过40个基点,导致负债成本率的關键因素是金融市场利率的飙升和部分银行过高的同业负债占比。

净利差普遍收窄,招商和平安净利差保持领先。由于净利差=生息资产收益率-计息负债成本率,因而资产定价能力强或资金成本低的银行能够获得较高的净利差,具体排名为招商(资金成本优势)、平安(资产定价能力强)、华夏、中信、民生、光大,在资金成本和资产定价方面均乏善可陈的银行净利差受到大幅挤压。(见图21)

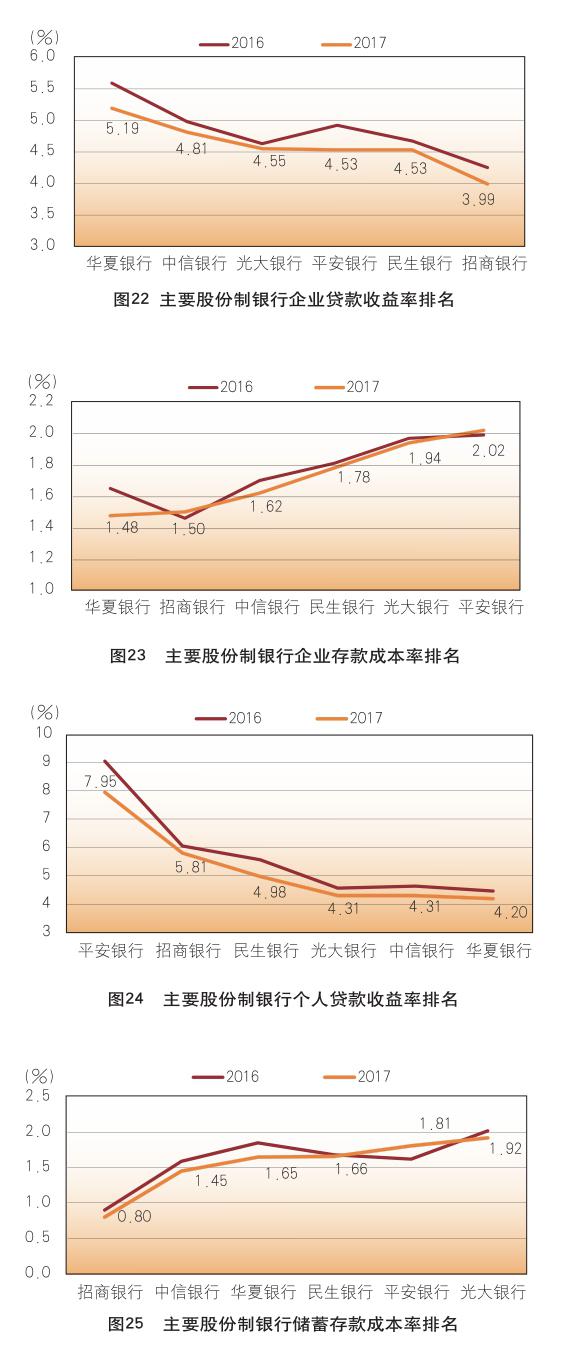

企业贷款平均收益率与企业存款平均成本率

企业贷款收益率全面下滑,企业存款成本率基本持平,华夏在企业贷款定价和存款成本控制方面均有优势。图22和图23显示,2017年主要股份制银行企业贷款收益率为4.60%,较上年回落24个基点而同期企业存款成本率为1.72%,较上年仅下降4个基点。这意味着股份制银行的存贷利差进一步收窄。

个人贷款收益率与个人存款成本

股份制银行间个人贷款收益率差异巨大,平安贷款定价能力优势明显。在不考虑风险的情况下,平安以近8%的个贷收益率领先同业,其收益率超出第二的招商200个基点,这表明在个贷营销和定价方面股份制银行分化严重,而股份制银行个贷收益率较上年有所回落,其中平安个贷收益率降幅超过100个基点。(见图24)

股份制银行个人存款成本率两极分化,招商个人存款成本率极具优势。银行个人存款成本率主要受活期存款占比影响,招商因此具有明显的成本优势,其个人存款成本率仅为大多数股份制银行的50%。股份制银行个人存款成本率具体排名为招商、中信、华夏、民生、光大。(见图25)

收入指标分析

营业收入及增速

整体营业收入增速大幅下滑,少数银行营收出现负增长。图26和图27显示,2017年股份制银行营业收入增速放缓,由上年的5%降至当年的0.3%,格局较上年有所变化。中信超越民生成为主要股份制银行营业收入第二大银行,但招商以超过2200亿元稳居第一,中信和民生营业收入规模在1400亿~1600亿元,属于第二梯队,平安、光大和华夏营业收入在1000亿元级及以下。从营收增速看,招商领先,平安、光大和民生均出现负增长。

净利息收入及增速

多数股份制银行净利息收入下滑,招商逆势增长一枝独秀。图28和图29显示,除招商2017年较上年净利息收入增加103亿元外,其余5家银行净利息收入均出现下滑,降幅为6%。导致股份制银行净利息收入下降的主要原因是同业负债成本上升导致利息支出大幅增加。