偿二代下我国寿险公司偿付能力影响因素实证研究

2018-01-16李晶尹成远

李晶 尹成远

摘 要:2016年1月1日,中国第二代偿付能力监管制度体系的正式实施给保险业带来了新的思考。在深入研究偿二代监管规则的基础上,选取43家寿险公司2016年第1季度至2017年第1季度偿付能力有关数据,构建面板数据回归模型,考察各变量对综合偿付能力充足率的影响。实证研究结果表明:变量“资本金比率”和“资产负债对利率敏感度的一致性”对偿付能力有正向影响,变量“金融负债比例”“债券类投资资产比例”“权益类投资资产比例”与偿付能力呈负相关关系。寿险公司应加强资产负债双向互动,重视负债端属性结构,建立以“风险调整资本收益”为核心的风险绩效评估体系。

关键词:偿付能力;偿二代;资产配置;面板数据

中图分类号:F840.62 文献标识码:A 文章编号:1003-3890(2018)06-0073-07

一、研究的背景与问题的提出

现代金融业中,保险扮演着越来越重要的角色,既是经济发展的重要产业,也是风险管理的基本手段,同时也体现着社会文明水平、经济发达程度和社会治理能力。随着我国人民收入的提高,保险意识不断增强,保险已成为中国家庭风险保障和理财投资的重要方式。从原保费收入角度看,2016年全行业共实现原保险保费收入3.1万亿元,同比增长27.5%,增速创2008年以来新高,其中70.07%的原保险保费收入来自寿险公司,对全行业的快速发展功不可没;从赔款和给付支出角度看,2016年全行业共赔款和给付支出1.05万亿元,其中寿险业务给付0.46万亿元,占全行业赔款和给付支出的43.78%。2016年人身保险公司保户投资款新增交费1.19万亿元,投连险独立账户新增交费0.09万亿元,较2015年分别增长了55.1%和38.52%,寿险业“社会稳定器”和“经济助推器”的作用日益凸显[1]。

偿付能力是指保险公司履行赔偿和给付义务的能力,是保险公司经营的生命线,是各国保险监督的主要内容并处于核心地位。2015年2月,中国保监会正式印发了第二代以风险为导向的偿付能力监管体系(China Risk Oriented Solvency System,简称“偿二代”或“C-ROSS”)17项监管规则,确立了全球金融监管公认的“三支柱”框架,制定了定性监管和定量监管的技术原则,并于2016年1月1日起正式实施。偿二代的正式实施是保险业的一件大事,给保险业带来的变化可谓翻天覆地。随着我国保险业高速发展,以及预定利率的市场化、保险资金运用渠道的不断拓宽,新规则下影响偿付能力的因素有哪些,寿险公司如何提升自身偿付能力以适应偿二代监管规则,已成为学术界、保险业以及监管者多方共同关注的重要课题。

二、文献综述

国外学者主要将保险公司偿付能力影响因素分为内部因素和外部因素两大方面进行研究。Kim et al.研究发现保费收入增长率越高,保险公司积累的保费收入越多,与偿付能力呈正相关关系,同时也指出如果一味追求保费快速增长,同时负债也快速增加,同样会使公司陷入偿付能力不足的危机[2]。Chen et al.对亚洲保险公司的偿付能力进行研究,发现内部影响因素有企业规模、投资业绩、流动性比率、盈余增长、综合成本率、营业利润率,外部影响因素有保险公司数量、实际利率、通货膨胀等[3]。以往国内学者对保险公司偿付能力影响因素实证研究常常以比较粗放偿一代监管体系为背景[4-8]。研究通过面板数据回归模型或灰色关联度分析法,选取内部因素和外部因素作为自变量,其中:内部因素多为保费收入增长率、再保险率、退保率、赔付率、投资收益率等,外部因素往往是GDP增长率、实际利率、通货膨胀率等,鲜有文献将风险管理能力、资产配置、资产信用水平等因素纳入定量模型中。

偿二代出台后,国内一些学者对新规则进行研究和检验。王灵芝考量了如何在偿二代体系下平衡资产配置的收益、風险及资本占用[9]。万历历选取一款两全型保险产品和一款终身寿险产品进行实证分析,得到该评估方法对分红险和传统险产品的影响,并得出偿二代鼓励保险公司扩大传统险的经营、促进寿险公司充分发挥保险产品的保障功能的结论[10]。李欢阐述了RAROC“经济资本”与偿二代“最低资本”的共通之处,并建议保险公司将其应用于投资决策中[11]。徐钢 等分析了偿二代保险公司资产配置策略的主要影响,提出积极推动资产驱动负债的管理模式、加强资产负债双向互动等建议[12]。

三、偿二代下偿付能力影响因素分析

偿二代采用国际通用的资本充足要求、风险管理要求和信息披露要求的“三支柱”框架,利用17项监管规则全景展示了“定量监管、定性监管、市场约束”体系。第一支柱定量资本要求(监管规则第1~9号)主要通过科学识别和量化各类风险,计算出保险公司应具备的与其风险相适应的资本,主要监管指标是综合偿付能力充足率和核心偿付能力充足率;第二支柱定性监管要求(监管规则第10~12号)是在第一支柱的基础上进一步防范难以量化的风险,以风险综合评级(IRR)、控制风险得分(SARMRA)为主要监管工具,SARMRA得分高于80分会降低最低资本要求,得分低于80分会提高最低资本要求;第三支柱市场约束机制(监管规则第13~15号)引导、促进和发挥市场相关利益人的力量,通过公开对外信息披露等手段,借助市场的约束力,加强对保险公司偿付能力的监管。

以风险为导向的偿二代设置了全方位的风险管理模块(见图1),并采用“自下而上”从最底层风险开始,按照规定的相关系数或相关系数矩阵逐级汇总,得到保险风险、市场风险和信用风险最低资本要求,再根据三大类风险的最低资本相关系数矩阵得到可量化风险最低资本。偿二代信息系统关于2016年度人身险公司偿付能力风险最低资本数据显示,保险风险、市场风险和信用风险这三大类风险最低资本要求分别占可量化风险最低资本要求的28.44%、97.2%和14.19%(见图2)。

(一)资本充足性因素

资本金充足性是影响保险公司长期偿付能力的重要因素之一。償二代第一支柱定量监管要求考虑各类风险对保险公司认可资产和认可负债的综合影响,所以,保险公司的净资产是第一支柱资本要求计量的基础。

(二)利率风险因素

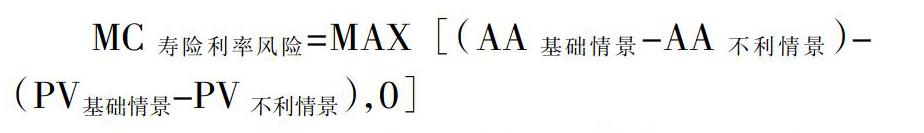

利率风险指由于无风险利率的不利变动导致保险公司遭受非预期损失的风险。由于寿险公司的产品定价和保单嵌入选择权均与利率有密切关系,再加上负债数额大、期限长等特点,决定了利率风险始终贯穿寿险公司发展的整个过程,利率风险无疑是寿险业最主要的风险。当市场利率上升时,一般来讲,资产和负债的价值都会相应地减少,但是如果资产的减少数额超过负债的减少数额,就会使得实际资本减少,严重时甚至会引发偿付能力危机;当市场利率下降时,一般来讲,资产和负债的价值都会相应地增加,如果资产价值增加的幅度小于负债增加的幅度,也会引发寿险公司资产负债规模不匹配的风险。偿二代对寿险公司利率风险最低资本的计算公式是:

MC寿险利率风险=MAX[(AA基础情景-AA不利情景)-(PV基础情景-PV不利情景),0]

其中:AA是认可资产的认可价值,PV是认可负债的认可价值。可见偿二代下,保险资金运用和保险产品不再是“资产主导负债”或“负债主导资产”,而是相互联动、相互影响的,资产负债资产端和负债端对于利率变化的敏感性越一致,资本要求越低;资产负债的久期缺口越大,资本要求越高。

(三)负债端结构因素

偿二代对不同属性产品的准备金评估作出了不同要求(见表1)。万能险的负债评估合并考虑保险部分现金流和投资部分现金流;对于分红、万能等负债责任与投资收益相关的寿险产品评估最优准备金时,还需将非保证利益纳入计算,风险考虑更为细致全面。从不同保险产品准备金评估方式可以看出,相同规模的保险产品,对投资的敏感性越高,准备金要求越高。

(四)资产配置因素

偿二代依据我国过去十年的历史数据,为不同类别的资产分别设置了风险因子,要求保险公司在资产端对持有的境内权益类投资资产,对境内外子公司、合营企业和联营企业的长期股权投资以及保监会指定的资产,按照风险因子法分别计算最低资本要求。风险因子越高,资本要求越高。根据偿二代对不同类资产设置的风险因子来看,权益类资产风险因子较高,如沪深主板股、中小板股和创业板股的基础风险因子分别为0.31、0.41和0.48。风险因子较低的资产有债券类、不动产和基础设施股权投资计划,这些资产在保险公司资产配置策略中将受到青睐。

四、数据来源和研究方法

(一)变量的选取

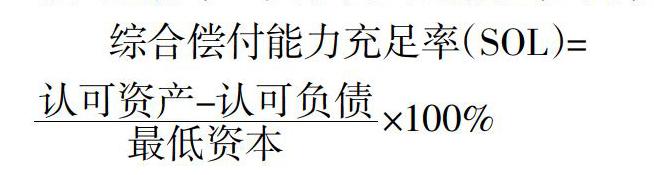

偿二代第一支柱定量监管对保险公司提出了资本数量要求,本文以“综合偿付能力充足率(SOL)”为被解释变量,代表寿险公司整体偿付能力。需要指出的是2016年第4季度和2017年第1季度保险公司披露的偿付能力充足率考虑了保监会首次SARMRA评估得分的影响。在实证模型中,为了与前三个时间序列保持一致,本文将最后两个时间序列的偿付能力充足率剔除了SARMRA评分的影响,即只包含第一支柱的可量化风险因素。

依据对偿二代下寿险公司偿付能力影响因素的分析,本文拟从资本充足性、负债端结构、资产负债管理水平和资产配置方面选取相应指标作为自变量来分析各个因素对偿付能力充足率的影响程度,各解释变量计算方法及相关性预测见表2。

1. 资本充足性指标:资本金比率(EQ)。资本金比率反映了资产、所有者权益及负债之间的比例关系,可以用所有者权益与总资产的比率表示,资本金比率越高,越能保证寿险公司的偿付能力充足。图3反映了2016年部分寿险公司偿付能力充足率与资本金比率的关系。

2. 资产负债管理能力指标:资产负债对利率变化敏感度的一致性(SYN)。基于偿二代对利率风险的计量,本文将资产负债对利率变化敏感度的一致性(SYN)作为自变量之一,可以用不利情景下资产的变化量与负债的变化量之比表示。由于通常情况下,利率波动对负债价值的影响大于对资产价值的影响,该变量取值范围应在0和1之间,且越接近于1,资产负债对利率波动引起的变化越一致,越有利于偿付能力充足。图4反映了部分寿险公司2016年末的综合偿付能力充足率(SOL)和资产负债对利率变化的敏感度的一致性(SYN)的关系。

市场利率下降时:AA利率下降-AA基础情景 市场利率上升时:AA基础情景-AA利率上升 3. 负债端结构指标:金融负债比例(FL)。从偿二代对不同产品准备金评估方式可以看出,偿二代对成本较高的理财型产品会计提更多的准备金,相同规模的保险产品的金融属性越强,准备金要求越高。可以预测,投资理财性产品销售比例越高,金融负债占总认可负债的比例越高,准备金要求越高,会对偿付能力造成一定的压力。 4. 资产配置指标:债券类投资占投资资产比例(IB)。债券是寿险公司比较重要的资产配置类型之一,在偿二代下风险因子设置较低,但同时收益也相对较低。 5. 资产配置指标:权益类投资占投资资产比例(IE)。股票作为最典型的权益类投资品种,在偿二代下的风险因子设置较高,但收益相对也较高。 (二)数据来源与描述统计 各保险公司自2016年1月起,按照偿二代监管规则的要求,每季度都要公开披露偿付能力季度报告。本文数据大多来源于寿险公司偿付能力季度报告以及偿二代信息系统、保险信息统计系统。本文在选取样本时,从人身险公司中剔除了健康险公司以及数据异常、成立时间较短的寿险公司,保留了数据完整的43家寿险公司2016年第1季度到2017年第1季度共5个季度的偿付能力有关数据。样本公司名称见表3,各变量统计描述性特征见表4。 (三)模型的设定 本文实证分析的基本思路是把影响寿险公司偿付能力的可量化指标纳入模型,以考察它们对被解释变量的影响。本文的截面数据是43家寿险公司,时间序列是2016年第1季度到2017年第1季度。在回顾已有文献和对偿二代规则进行定性分析的基础上,设计多元回归模型分析寿险公司偿付能力的影响因素,基本模型构建如下:

SOLit=α+β1EQit+β2SYNit+β3FLit+β4IBit+β5IEit+εit

其中,i=1,2,…,N;t=1,2,…,T,且N=43,T=5。α為截距项,β1~β5为变量统计估计系数,εit为误差项。

五、实证分析

(一)相关性分析

首先,利用Stata软件对解释变量进行相关性分析,结果表明解释变量间相关系数都比较小(见表5),各变量之间不存在明显的多重共线性,因此可以构建模型。

(二)Hausman检验

接下来,利用EViews软件在随机效应模型估计结果下进行Hausman检验,根据检验结果判定模型更适用于固定效应模型还是随机效应模型,检验结果见表6。

Hausman检验结果P值为0.033 2,小于0.05,拒绝原假设,由此确定使用固定效应回归模型拟合各因素对寿险公司偿付能力的影响。

(三)模型估计

依据Hausman检验结果选择固定效应模型,回归结果(见表7)表明EQ、SYN、FL、IB、IE这5个自变量与综合偿付能力充足率(SOL)均显著相关。其中:EQ、SYN与SOL呈正相关关系,FL、IB和IE与SOL呈负相关关系。另外,模型的拟合优度R2=0.968 945,调整R2=0.959 2,表明模型整体拟合效果较好;模型的显著性检验F统计量为99.7212 9,P值为0.000 000,表明模型的显著性水平也很高。

(四)实证结果

从实证分析结果可以看到,变量“资本金比率(EQ)”对偿付能力有正面影响,假设其他变量不变时,资本金比率每增长1%,偿付能力充足率平均增长13.25%,且通过了1%的显著性水平。变量“资产负债对利率波动的敏感度的一致性(SYN)”对偿付能力有正向影响,且通过了10%的显著性水平,表明资产和负债对利率波动引起的变动越趋于一致,越有利于偿付能力充足。金融负债占认可负债的比例(FL)与偿付能力充足率显著负相关,假设其他变量不变时,寿险公司金融负债占认可负债的比例每增加1%,偿付能力充足率平均下降1.41%,且通过了1%的显著性水平。资产配置方面,在实证模型选取的时间段内,风险因子较低的债券类投资(IB)和风险因子较高的权益类投资(IE)的比重对偿付能力充足率都有显著的负相关关系。

六、对策与建议

(一)寿险公司应保证资本金比率的充足稳定

从实证分析的结果可以看出,资本金比率对偿付能力充足率的影响程度非常显著。在偿二代下,资本金比率的短期波动会显著引起偿付能力充足率的大幅变化,在公司面临偿付能力不足的危机时,资本注入是改善偿付能力最直接、最有效的办法。因此,为确保偿付能力充足,寿险公司应保证资本金比率的充足和稳定。

(二)加强资产负债的双向互动以防范利率风险

通过寿险公司利率风险最低资本占可量化风险最低资本的比重来看,利率风险是寿险公司最大的风险,资产负债匹配管理应倍受重视。偿二代下,寿险公司的利率风险是通过资产端和负债端的认可价值对利率波动的敏感度的差值衡量的。所以,为了更有效地防范利率风险,寿险公司必须高度重视资产负债久期匹配,关注资产负债久期缺口,加强资产负债双向互动,不断优化组合的期限结构,才能在偿二代的规则下最大限度降低利率风险。

(三)寿险业务负债端的属性结构应引起重视

保障功能是寿险产品“保障、投资、理财”三大功能中的最基本功能,发挥着至关重要的作用,是推动寿险业健康发展的源泉。而准备金要求在寿险公司的负债端细化到险种和属性是偿二代最显著的特点之一。从实证分析的结果来看,保费收入和负债端结构属性应引起寿险公司的重视,分账户建立更加符合每种负债特性的资产配置方案,才能顺应偿二代对寿险业务精细化管理的要求。寿险公司要积极发展保障型产品,规模实力雄厚的寿险公司在有充足的资本满足自身基本需求的同时再进行产品创新与投资型产品开发,偿付能力状况较差的寿险公司应该将主要精力放在保障型产品的研发上。

(四)建立以RAROC为核心的风险绩效评估体系

实证结果显示,债券类投资和权益类投资所占投资资产的比例与偿付能力充足率均有显著的负相关关系,说明寿险公司的风险绩效考核框架不能仅仅局限于对投资收益率的考察,也不能只着眼于风险资本占用,而是要综合评估风险和收益。在偿二代下,保险资产配置应在负债成本和偿付能力状况的约束下,统筹协调好投资收益率和偿付能力充足率二者的关系,以资产收益率最大化为目标。而风险调整资本收益(Risk Adjusted Return on Capital,RAROC)这一指标恰好弥补了传统的净资产收益率ROE和资产收益率ROA的缺点,在反映收益状况时,将风险因素可能会带来的非预期损失纳入考虑,能充分反映公司承担风险和获得收益的关系。因此,寿险公司在资产配置方面建立以“风险调整的资本回报率”为核心的风险绩效评估体系,作为大类资产配置的决策依据,这样才能做出更高效的决策和更科学的规划。

参考文献:

[1]中国保监会.2016年保险统计数据报告[EB/OL].(2017-02-22)[2018-08-01].http://bxjg.circ.gov.cn/web/site0/tab5257/info4060001.htm.

[2]KIM Y D,DAN R A,AMBURGEY T L,et al.The use of event history analysis to examine insurer insolvencies[J].Journal of risk & insurance,1995,62(1):94-110.

[3]CHEN R,WONG K A.The determinants of financial health of Asian insurance companies[J].Journal of risk & insurance,2010,71(3):469-499.

[4]黄昳,王海艳.中国产险、寿险公司偿付能力影响因素对比分析[J].经济论坛,2011(1):129-133.

[5]陈月,王梦娇.寿险公司偿付能力影响因素的实证分析[J].山东财经大学学报,2014(5):37-42.

[6]郑莉莉.我国保险公司偿付能力影响因素研究[J].科学决策,2014(5):72-82.

[7]袁成,杨波.保险公司偿付能力充足率解读——来自我国16家保险公司的经验证据[J].中央财经大学学报,2014(9):36-41,54.

[8]张彤,徐星.我国寿险公司偿付能力影响因素实证分析[J].上海保险,2016(4):31-35.

[9]王灵芝.“偿二代”体系下保险资产配置策略及效率评估[J].保险研究,2016(10):89-101.

[10]万历历.“偿二代”寿险责任准备金评估的理论研究及实证分析[D].天津:南开大学,2016.

[11]李欢.中国风险导向偿付能力体系下保险资金投资市场风险管理研究[D].成都:西南财经大学,2016.

[12]徐钢,全程红.关于偿二代下资产配置策略的思考[EB/OL].(2015-11-12)[2018-08-01].http://www.iamac.org.cn/xxyj/glyj/201511/t20151112_2058.html.

责任编辑:曹华青